Навигация

Анализ ликвидности предприятия

2.2 Анализ ликвидности предприятия

Источниками информации для анализа ликвидности предприятия являются официальные формы годовой бухгалтерской отчетности "Бухгалтерский баланс" (форма №1), "Отчет о прибылях и убытках" (форма №2), "Отчет о движении капитала" (форма №3), "Отчет о движении денежных средств" (форма №4), "Приложение к бухгалтерскому балансу" (форма №5).

Предварительная оценка ликвидности проводилась по данным бухгалтерского баланса ОАО "Казанский завод синтетического каучука" за 2006, 2007 и 2008 годы (приложение 1, 2 и 3).

Анализ ликвидности организации представляет собой процесс, состоящий из двух последовательных этапов. На первом этапе производится анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков. На втором этапе анализа — расчет финансовых коэффициентов ликвидности, который производится путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных баланса и производится сопоставление с нормативным значением соответствующего показателя. На заключительном этапе производится расчёт коэффициент текущей ликвидности (или коэффициент покрытия).

Производим анализ ликвидности баланса:

Наиболее ликвидные активы А1:

А 1 = строка 260 + строка 250.

А1 2006 = 1728 + 7484 = 9212 тыс. руб.

А1 2007 = 7798 + 954= 8752 тыс. руб.

А1 2008 = 12574 + 502= 13076 тыс. руб.

Быстрореализуемые активы А2:

А2 = строка 240 + строка 270.

А2 2006 = 124675 + 239 = 124914 тыс.руб.

А2 2007 = 138108 + 450 = 138558 тыс.руб.

А2 2008 = 287539 + 926 = 288465 тыс.руб.

Медленнореализуемые активы А3:

А3 = строка 210 + строка 220 + строка 230.

А3 2006 = 259254 + 35336 – 3358 + 20449 = 315039 тыс. руб.

А3 2007 = 283729 + 14951 – 6834 + 20031 = 318711 тыс.руб.

А3 2008 = 350437 + 15732 – 8552 + 19985 = 386154 тыс.руб.

Труднореализуемые активы А4:

А4 = строка 190.

А4 2006 = 335733 тыс. руб.

А4 2007 = 318941 тыс. руб.

А4 2008 = 857017 тыс. руб.

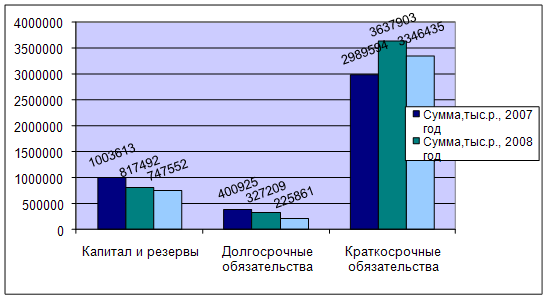

Наиболее срочные обязательства П1:

П1 = строка 620 + строка 630 + строка 660.

П1 2006 = 195643 + 603 + 0 = 196246 тыс. руб.

П1 2007 = 125111 + 63 + 0 = 125174 тыс. руб.

П1 2008 = 186401 + 63 + 0 = 186464 тыс. руб.

Краткосрочные пассивы П2:

П2 = строка 610.

П2 2006 = 104970 тыс. руб.

П2 2007 = 267161 тыс. руб.

П2 2008 = 114919 тыс. руб.

Долгосрочные пассивы П3:

П3 = строка 590.

П3 2006 = 109722 тыс. руб.

П3 2007 = 35298 тыс. руб.

П3 2008= 342317 тыс. руб.

Постоянные пассивы П4:

П4 = строка 490 + строка 640 + строка 650.

П4 2006 = 373926 + 34 + 0 = 373960 тыс. руб.

П4 2007 = 357329 + 0 + 0 = 357329 тыс. руб.

П4 2008 = 901012 + 0 + 0 = 901012 тыс. руб.

Указанные группы активов и пассивов сопоставляются в абсолютном выражении. Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств:

А1 ≥ П 1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

При этом если выполнены три следующих условия:

А 1 > П1; А2 > П2; А3 > П3,

то обязательно выполняется и последнее неравенство А4 ≤ П4.

2006: 9212 < 196246 - не соответствует;

124914 > 104970 - соответствует;

315039 > 109722 - соответствует;

335733 < 373960 – не соответствует.

2007: 8752 < 125174 - не соответствует;

138558 < 267161 - не соответствует;

318711 > 35298 - соответствует;

318941 < 357329 – не соответствует.

2008: 13076 < 186464 - не соответствует;

288465 > 114919 - соответствует;

386154 > 342317 - соответствует;

857017 < 901012 – не соответствует.

В 2006, 2007 и 2008 годах баланс не является абсолютно ликвидным, не выполняется первое условие, однако недостаток средств компенсируется их наличием во второй и третьей группах, но компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Выполнение первых трех неравенств в системе влечет выполнение и четвертого неравенства, поэтому существенным является сопоставление первых трех групп по активу и пассиву. Четвертое неравенство носит балансирующий характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличие у предприятия собственных оборотных средств.

Для оценки изменения степени платежеспособности и ликвидности ОАО "Казанский завод синтетического каучука" необходимо сравнить показатели балансового отчета по разным группам актива и обязательств.

Платежеспособность – это готовность организации погасить долги в случае одновременного предъявления требований о платежах со стороны всех кредиторов.

Поскольку в процессе анализа изучается текущая и перспективная платежеспособность, текущая платежеспособность за анализируемый период может быть определена путем сопоставления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными и краткосрочными обязательствами.

А1 + А2 ![]() П1 + П2.

П1 + П2.

Текущая платежеспособность считается нормальной, если соблюдается данное условие, и это свидетельствует о платежеспособности (неплатежеспособности) на ближайший к рассматриваемому моменту промежуток времени:

Исходя из расчетов, приведенных в таблицах 2 и 3, следует, что у анализируемого предприятия очень низкая текущая ликвидность, т.е. низкая платежеспособность. Данный вывод можно сделать, сравнивая наиболее ликвидные средства и быстро реализуемые активы с наиболее срочными обязательствами и краткосрочными пассивами.

2006г.: (9212 + 124914) – (196246 + 104970) = -167090 тыс. руб.

2007г.: (8752 + 138558) – (125174 + 267161) = -245025 тыс. руб.

2008г.: (13076 + 288465) – (186464 + 114919) = 158 тыс. руб.

В 2006 году платежеспособность составляла -167090 ((А1 + А2) – (П1 + П2) = (9212 + 124914) – (196246 + 104970)), в 2007 году она снизилась до -245025 ((8752 + 138558) – (125174 + 267161)), т.е. в 2006 и 2007 года ОАО "Казанский завод синтетического каучука" было неплатежеспособным.

В 2008 году предприятие значительно улучшило свои показатели и при сравнении наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами мы получаем положительное сальдо 158 ((13076 + 288465) – (186464 + 114919)), т.е соблюдается соотношение А1 + А2 > П1 + П2.

Таблица 2 - Анализ ликвидности баланса ОАО "Казанский завод синтетического каучука" за 2007 г.

| Актив | Пассив | Платёжный излишек | |||||

| На начало периода | На конец периода | На начало периода | На конец периода | на начало периода | на конец периода | ||

| Наиболее ликвидные активы | 9212 | 8752 | Наиболее срочные обязательства | 196246 | 125174 | -187034 | -116422 |

| Быстрореализуемые активы | 124914 | 138558 | Краткосрочные пассивы | 104970 | 267161 | 19944 | -128603 |

| Медленно-реализуемые активы | 315039 | 318711 | Долгосрочные пассивы | 109722 | 35298 | 205317 | 283413 |

| Труднореализуемые активы | 335733 | 318941 | Постоянные пассивы | 373960 | 357329 | -38227 | -38388 |

| БАЛАНС | 784898 | 784962 | БАЛАНС | 784898 | 784962 | - | - |

Таблица 3 - Анализ ликвидности баланса ОАО "Казанский завод синтетического каучука" за 2008 г.

| Актив | Пассив | Платежный излишек | |||||

| На начало периода | На конец периода | На начало периода | На конец периода | на начало периода | на конец периода | ||

| Наиболее ликвидные активы | 8752 | 13076 | Наиболее срочные обязательства | 125174 | 186464 | -116422 | -173388 |

| Быстрореализуемые активы | 138558 | 288465 | Краткосрочные пассивы | 267161 | 114919 | -128603 | 173546 |

| Медленно-реализуемые активы | 318711 | 386154 | Долгосрочные пассивы | 35298 | 342317 | 283413 | 43837 |

| Труднореализуемые активы | 318941 | 857017 | Постоянные пассивы | 357329 | 901012 | -38388 | -43995 |

| БАЛАНС | 784962 | 1544712 | БАЛАНС | 784962 | 1544712 | - | - |

Такая положительная динамика наблюдается в связи с ростом на 108,2 % дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты и с ростом прочих оборотных активов на 105,8 %, кроме того, краткосрочные финансовые вложения увеличились на 61,2 %, при этом денежные средства уменьшились лишь на 47,4 %. Кредиторская же задолженность выросла незначительно, лишь на 49%, задолженность участникам по выплате доходов и прочие краткосрочные обязательства остались без изменений, а краткосрочные займы и кредиты и вовсе уменьшись на 132,5%. В 2008 году, благодаря, в основном, уменьшению краткосрочны займов и кредитов, увеличению дебиторской задолженности и росту прочих оборотных активов предприятие перешло в разряд вполне платежеспособных и показатель текущей платежеспособности стала нормальным, что свидетельствует о том, что платежные возможности предприятия превышают его обязательства на 158 тыс. руб., но необходимо так же отметить, что большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать, поэтому реальная текущая платежеспособность предприятия немного ниже расчетной.

Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность.

Перспективная платежеспособность характеризуется условием:

А3 ![]() П3.

П3.

2006г.: 315039 > 109722.

2007: 318711 > 35298.

2008: 386154 > 342317.

Сравнение медленно реализуемых активов с долгосрочными обязательствами показало, что перспективная платёжеспособность удовлетворительна и в 2006 году медленно реализуемые активы превышали долгосрочные обязательства на 205317 тыс. руб. (315039 – 109722), в 2007 на 283413 тыс. руб. (318711 – 35298), а в 2008 на 43837 тыс. руб. (386154 – 342317). Значительное снижение перспективной платежеспособности объясняется значительным ростом долгосрочных обязательств при незначительном росте запасов. Рост долгосрочных обязательств в 2008 году произошел за счет значительного увеличения суммы долгосрочных займов и кредитов в 25 раз или на 305302 тыс. руб. Тем не менее, условие перспективной платежеспособности предприятием выполняется, а это значит, что в долгосрочной перспективе ОАО "Казанский завод СК" будет платежеспособным предприятием и сможет покрыть активами свои обязательства, расплатившись с долгами.

Также на весь анализируемый период баланс по сравнению быстро реализуемых активов с наиболее срочными обязательствами являлся текущенеликвидным на момент проведения анализа. Это связано со значительным превышением краткосрочной кредиторской задолженности над краткосрочными финансовыми вложениями и свободными денежными средствами во всех трёх анализируемых периодах.

Вторая стадия анализа — расчет финансовых коэффициентов ликвидности, который производится путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных баланса.

Традиционно расчеты начинают с определения коэффициента абсолютной ликвидности, который рассчитывается как отношение наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (сумма кредиторской задолженности и краткосрочных кредитов):

Кал = (Д+ ЦБ)/(К + 3 + УЗ +ПРКО) = (строка 250 + строка 260) : (строка 610 + строка 620 + строка 630+строка 660) = А1 / (П1 + П2),

где Д — денежные средства, тыс. руб.;

ЦБ — краткосрочные финансовые вложения (ценные бумаги), тыс. руб.;

К — кредиторская задолженность, тыс. руб.;

3 — краткосрочные заемные средства, тыс. руб.;

УЗ – задолженность перед участниками по выплате доходов, тыс. руб.;

ПРКО – прочие краткосрочные обязательства, тыс. руб.

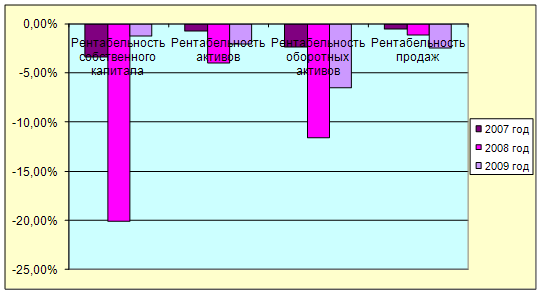

Кал2006 = 9212 / 301216 = 0,031.

Кал2007 = 8752 / 392335 = 0,022.

Кал2008 = 13076 / 301383 = 0,043.

Нормальное ограничение — Кал = 0,2—0,5.

Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности.

В динамике увеличение коэффициента абсолютной ликвидности говорит об увеличении платёжеспособности предприятия, но рекомендуемая нижняя граница этого коэффициента равна 0,2. Следовательно, хотя и наблюдалось в целом увеличение этого коэффициента, но его уровень всё равно был далёк от нормативного и следовательно, предприятие не способно погасить имеющуюся краткосрочная задолженность за 2-5 дней.

Следующим коэффициентом является коэффициент критической ликвидности (или промежуточный коэффициент покрытия) — он рассчитывается как частное от деления величины денежных средств, краткосрочных финансовых вложений (ценных бумаг), дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты и прочих оборотных активов на сумму краткосрочных обязательств организации.

В этом случае к сумме активов, используемых для погашения краткосрочных обязательств, добавляют краткосрочную дебиторскую задолженность и определяют либо возможность полного покрытия краткосрочных обязательств этими активами, либо долю обязательств, которые могут быть покрыты в данной ситуации.

Kкл = (Д+ ЦБ + ДЗк + ПРОА) / (К + 3 + УЗ +ПРКО) = (строка 250 + строка 260 + строка 240 + строка 270 ) / (строка 610 + строка 620 + строка 630 + строка 660) = (А1 + А2) / (П1 + П2),

где Д — денежные средства, тыс. руб.;

ЦБ — краткосрочные финансовые вложения (ценные бумаги), тыс. руб.;

ДЗк — краткосрочная дебиторская задолженность, тыс. руб.;

ПРОА — прочие оборотные активы, тыс. руб.;

К — кредиторская задолженность, тыс. руб.;

3 — краткосрочные заемные средства, тыс. руб.;

УЗ – задолженность перед участниками по выплате доходов, тыс. руб.;

ПРКО – прочие краткосрочные обязательства, тыс. руб.

Kкл2006 = 134126 / 301216 = 0,445.

Kкл2007 = 147310 / 392335 = 0,375.

Kкл2008 = 301541 / 301383 = 1,001.

Коэффициент критической ликвидности отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами. Теоретически оправданное значение этого коэффициента ≈ 0,8.

В динамике коэффициента критической ликвидности есть явная положительная тенденция, в 2006 и 2007 года значения коэффициента были очень далеки от нормативных, (0,445 и 0,375 соответственно), но в 2008 году предприятие улучшило свои показатели и значение коэффициента даже превысило нормативное теоретически оправданное значение (1,001). Следовательно, если ОАО "Казанский завод СК" будет своевременно взыскивать дебиторскую задолженность, то сможет своевременно отвечать по своим краткосрочным обязательствам.

На заключительном этапе анализа рассчитывают коэффициент текущей ликвидности (или коэффициент покрытия), который определяется как отношение всех оборотных средств текущих активов — (раздел II баланса) за вычетом налога на добавленную стоимость по приобретенным ценностям (строка 220) и дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (строка 230) к текущим обязательствам (сумма строк 610 + 620 + 630).

Ктл= Та / То = (строка 260 + строка 250 + строка 240 + строка 270 + строка 210)/ /(строка 610 + строка 620 + строка 630 + строка 660) = (А1 + А2 + строка 210) / /(П1 + П2),

где Та - текущие активы, тыс. руб.;

То — текущие обязательства, тыс. руб.

Ктл2006 = (134126 + 259254) / 301216 = 393380 / 301216 = 1,306.

Ктл2007 = (147310 + 283729) / 392335 = 431039 / 392335 = 1,099.

Ктл2008 = (301541 + 350437) / 301383 = 651978 / 301383 = 2,163.

Нормальным значением для данного показателя считается 2.

Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

В химической отрасли, к которой относится исследуемое предприятие ОАО "Казанский завод синтетического каучука", нормальным значением коэффициента текущей ликвидности считается 1,5. Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

В большей мере по коэффициенту текущей ликвидности оценивают финансовую устойчивость покупатели и держатели акций организации.

Выполнение этого норматива организацией означает, что на каждый рубль его краткосрочных обязательств приходится не полутора рублей ликвидных средств. Значения коэффициентов текущей ликвидности в 2006 и 2007 году до норматива немного не дотягивали, и, к тому же имели тенденцию к снижению (от 1,306 до 1,099 соответственно).

Невыполнение установленного норматива создает угрозу финансовой нестабильности ввиду различной степени ликвидности активов и невозможности их срочной реализации в случае одновременного обращения кредиторов. В 2008 году предприятие снова улучшило свои показатели и коэффициент покрытия, превысив нормативное значение, установился на уровне 2,163.

Превышение установленного норматива свидетельствует о том, что организация располагает достаточным объемом свободных ресурсов, формируемых за счет собственных источников. С точки зрения кредиторов, подобный вариант формирования оборотных средств является наиболее предпочтительным.

Для проведения рейтинговой оценки предприятия необходимо рассчитать еще несколько показателей так же характеризующих его платежеспособность.

Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, краткосрочных финансовых вложений НДС по приобретенным ценностям и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств.

КБЛ = (Д + НДС + RA) / (Kt + RР),

где Д - свободные денежные средства,

НДС – налог на добавленную стоимость по приобретенным ценностям,

RAк – краткосрочная дебиторская задолженность,

Kt - краткосрочные займы и кредиты;

RР - кредиторская задолженность.

КБЛ.2006 = (9212 + 35336 + 124675) / (104970 + 195643) = 169223 / 300613 = =0,563.

КБЛ.2007 = (8752 + 14951 + 138108) / (267161 + 125111) = 161811 / 392272 = =0,412.

КБЛ.2008 = (13076 + 15735 + 287539) / (114919 + 186401) = 316350 /301320= =1,05.

В ОАО "Казанский завод СК" в 2006 году величина этого коэффициента составляет 0,563, в 2007 – 0,412, а в 2008 году 1,05. Удовлетворяет обычно соотношение 0,7—1. В 2006 и 2007 годах значение коэффициента быстрой (срочной) ликвидности было ниже нормативного, в 2008 году предприятие улучшило свои показатели и значение коэффициента быстрой ликвидности стало даже выше нормативного, что говорит о том, что у предприятия имеется достаточно средств для покрытия своих краткосрочных обязательств, что положительно скажется на его финансовой устойчивости и платежеспособности.

Однако такое соотношение может оказаться недостаточным, так как большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать.

Коэффициент финансовой независимости (автономии) (КА), показывает долю собственного капитала в общей сумме источников финансирования:

КА= КС / А,

где КС – реальный собственный капитал,

А - активы.

КА 2006 = 373926 / 784898 = 0,476.

КА 2007 = 357329 / 784962 = 0,455.

КА 2008 = 901012 / 1544712 = 0,583.

Данный коэффициент означает, что в 2006 году удельный вес собственных средств в общей сумме капитала составлял 0,476, а в 2007 году составил 0,455. В 2008 году он увеличился, вследствие роста собственных средств, и стал соответствовать нормативному значению. Увеличение данного коэффициента является положительной тенденцией.

Коэффициент обеспеченности собственными оборотными средствами (КСОС) – характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости, это отношение собственного оборотного капитала к величине оборотных активов:

КСОС = (КС - ВА) / ОА,

где, КС - собственный капитал,

ВА - внеоборотные активы,

ОА - оборотные активы.

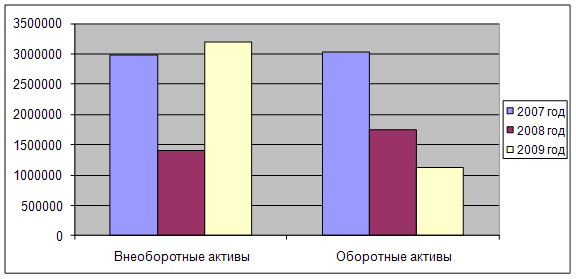

КСОС2006 = (373926 – 335733) / 449165 = 38193 / 449165 = 0,085.

КСОС2007 = (357329 – 318941) / 466021 = 38388 / 466021 = 0,082.

КСОС2008 = (901012 – 857017) / 687695 = 43993 / 687695 = 0,063.

Нормативное значение коэффициента обеспеченности собственными оборотными средствами равно 0,1. Коэффициент обеспеченности собственными оборотными средствами существенно снизился за 3 года и не соответствует своему нормативному значению. Собственными оборотными средствами в 2006 году покрывалось 8,5% оборотных активов, в 2007 – 8,2%, а в 2008 – всего 6,3%. Это объясняется тем, что большая часть собственных средств предприятия была вложена во внеоборотные активы, а именно в основные средства. Коэффициент обеспеченности собственными источниками финансирования характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент обеспеченности запасов собственным оборотным капиталом (КЗАП) - доля формирования запасов за счет собственного капитала:

КЗАП = (КС + КT- ВА) \ Z,

где, КС – собственный капитал,

КT- долгосрочные обязательства,

ВА – внеоборотные активы,

Z – запасы.

КЗАП2006 = (373926 + 109722- 335733) \ 353850 = 147915 / 353850 = 0,418.

КЗАП2007 = (357329 + 35298- 318941) \ 355143 = 73686 / 355143 = 0,207.

КЗАП2008 = (901012 + 342317- 857017) \ 420917 = 386312 / 420917 = 0,918.

Значение этого показателя на уровне единицы отражает устойчивое финансовое состояние организации. В 2006 и 2007 года положение предприятия было очень неустойчивым, но в 2008 году наблюдается динамичный рост коэффициента обеспеченности запасов собственным оборотным капиталом и его приближение к нормативному значению за счет значительного увеличения доли собственного капитала.

Для углубленного анализа платежеспособности необходимо знать состав имущества организации, источники его формирования и все возможные варианты их изменения.

Для этих целей составляется балансовая модель:

FИММ + OА = ИС + ЗК, тыс. руб.,

где FИММ – труднореализуемые активы;

OА - оборотные активы;

ИС - собственный капитал;

ЗК - заемный капитал.

Расчет по данной модели дает следующие результаты:

2006г.: 296922 + 487976 = 374563 + 410335,

784898 = 784898,

2007г.: 282509 + 502453 = 357392 + 427570,

784962 = 784962,

2008г.: 822257 + 722455 = 901075 + 643637,

15447121 = 1544712.

Составление балансовой модели предполагает определенную перегруппировку разделов и статей баланса для выделения заемных средств, однородных с точки зрения возврата, а, преобразовав балансовую модель, получим величину оборотных активов (ОА):

OА = (ИС– FИММ) + ЗК, тыс. руб.

2006г.: 487976 = (374563 - 296922) + 410335,

487976 =487976.

2007г.: 502453 = (357392 - 282509) + 427570,

502453 = 502453.

2008г.: 722455 = (901075 - 822257) + 643637,

722455 = 722455.

Учитывая, что долгосрочные кредиты и займы направляются на приобретение основных средств и на долгосрочные финансовые вложения, произведем дальнейшее преобразование формулы, выделив составляющие оборотных активов и заемного капитала.

Z + RA + Д = [(Ис + KТ) - Fимм] + (Kt + RР), тыс. руб.,

где Z - запасы; RA - дебиторская задолженность;

Д - свободные денежные средства;

KТ – долгосрочные обязательства;

Kt - краткосрочные займы и кредиты;

RР - кредиторская задолженность.

2006г.: 353850+124914+9212 = [(374563 + 109722) - 296922] + (104970+195643),

487976 = 487976 тыс. руб.

2007г.: 355143+138558+8752 = [(357392 + 35298) - 282509] + (267161+125111),

502453 = 502453 тыс. руб.

2008г.: 420914+288465+13076 = [(901075 + 342317) - 822257]+(114919+186401),

722455 = 722455 тыс. руб.

Анализ результатов расчетов по данной модели позволяет сделать вывод, что условие текущей платежеспособности будет выполняться, если запасы организации будут покрываться источниками их формирования:

Z £ (ИС + KТ) - FИММ ,тыс. руб.

2006г.: 353850 > (374563+ 109722) – 296922

353850 тыс. руб. > 187363 тыс. руб.

2007г.: 355143 > (357392 + 35298) - 282509

355143 тыс. руб. > 110181 тыс. руб.

2008г.: 420914 > (901075 + 342317) - 822257

420914 тыс. руб.< 421135 тыс. руб.

В 2006 году запасы превышают источники их формирования в 1,9 раза (353850: 187363), в 2007 году превышение составляет 3,22 раза (355143: 110181), то есть условие текущей платежеспособности не выполняется. В 2008 году предприятие значительно улучшило свои показатели: запасы меньше источников их формирования на 221 тыс. руб. (421135 - 420914) и условие текущей платежеспособности выполнено.

Из рассмотренного условия платежеспособности вытекает и другое направление оценки финансовой устойчивости организации с учетом степени покрытия иммобилизованных активов источниками средств:

FИММ <(ИС+ KТ) - Z, тыс. руб.

2006г.: 296922 > (374563+109722) – 353850,

296922 тыс. руб. > 130435 тыс. руб.

2007г.: 282509 > (357392+35298) – 355143,

282509 тыс. руб. > 37547 тыс. руб.

2008г.: 822257 > (901075 +342317) – 420914,

822257 тыс. руб.< 822478 тыс. руб.

В 2006 и 2007 годах иммобилизованные активы не покрываются источниками их формирования, они превышают источники их формирования в 2,27 раза (296922 / 130435) в 2006 году, а в 2007 - в 7,52 раза (282509 : 37574). В 2008 году предприятие значительно улучшило свои показатели, иммобилизованные активы превышают источники их формирования на 221 тыс. руб. (822257 – 822478). Для оценки перспективной платежеспособности сравнивается дебиторская задолженность и свободные денежные средства с краткосрочными обязательствами:

RA + Д ³ Kt + RР, тыс. руб.

2006г.: 124914 + 9212 < 104970 + 195643,

134126 тыс. руб. < 300613 тыс. руб.

2007г.: 138558 + 8752 < 267161 + 125111,

147310 тыс. руб.< 392272 тыс. руб.

2008г.: 288465 + 13076 < 114919 + 186401,

301541 тыс. руб. > 301320 тыс. руб.

Условие перспективной платежеспособности организации в 2006 и 2007 годах не выполняется, в 2006 году краткосрочные обязательства превышают источники в 2,24 раза (300613 / 134126), в 2007 в 2,66 раза (392272 / 147310). Ситуацию можно оценить следующим образом: в 2006 году организация могла бы покрыть 44,6% своих обязательств ((134126 : 300613)*100), в 2007 – 37,6% ((147310 : 393272) *100), что является неблагоприятным результатом. В 2008 году перспективная платежеспособность ОАО "Казанский завод синтетического каучука" значительно улучшилась и предприятие может покрыть 100% своих обязательств ((301541 / 301320)*100) /10, с388-394/.

Похожие работы

... горизонтальный и вертикальный анализ финансовой отчетности предприятия. 2.2 Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина» Горизонтальный анализ предполагает расчет показателей темпов роста и прироста показателей, которые используются для оценки динамики основных показателей, кроме того, с помощью этого анализа можно отследить ...

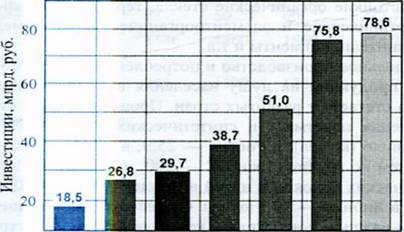

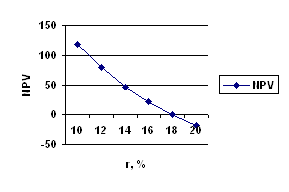

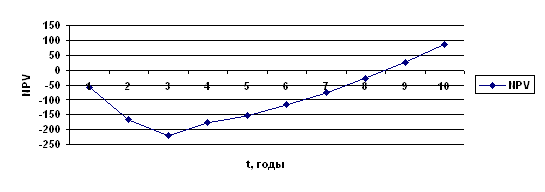

... рисков, нестабильности экономики, сложности прогнозирования денежных потоков и т.д. Поэтому эффективность инвестиционных проектов следует оценивать по нескольким критериям и нескольким методам [ 33, с.280]. 2 Экономическая оценка реализации проекта по производству полиэтилена 2.1 Перспективы развития полиэтилена в России Полиэтилен различных марок (LLDPE, LDРЕ, НDРЕ) на мировых рынках ...

0 комментариев