Навигация

Розрахуємо вартість нових верстатів з урахуванням транспортних витрат і ПДВ (20%)

1. Розрахуємо вартість нових верстатів з урахуванням транспортних витрат і ПДВ (20%).

Кір = 26,2*22*1,2 + 5 = 696,7 тис. грн.

Розрахуємо поточні витрати (Сір).

Вартість споживаної електроенергії для старих верстатів (ідентична першому випадку):

Sе1 = 21, 58 тис. грн

Вартість споживаної електроенергії для нових німецьких верстатів:

Sе2 = 80*1,6*0,8*6300*0,165 = 106,4 тис грн.

Розрахунок річних амортизаційних відрахувань:

для старих верстатів: 1,7 тис. грн.

для нових верстатів:

26,2*1,2+(6/22)/ 9 = 3,5 тис. грн.

Поточні витрати за рік на виготовлення продукції на верстатах по 1-му варіанту:

Сір = (2,5 + 0,9 + 1,7 + 21,58 + 103 + 8)*5 + (3,9 + 1,7 + 3,5 + 106,4 + 40 + 9,5)*22 = 688,4 + 3 630 = 4 318,4 тис. грн

Витрати по другому варіанту дорівнюють:

З = 4318,4 + 0,15*696,7 = 4 422,9 тис. грн.

Економічна ефективність:

Ек.с. = (С1 – С2)*В2 / Кдоп (6)

де Кдоп – додаткові капітальні вкладення, грн

С1 і С2 – собівартість продукції до й після реконструкції, грн.

В2 – обсяг виробництва в натуральних одиницях.

Розрахуємо собівартість виробництва продукції до реконструкції:

Вартість споживаної електроенергії для старих верстатів (ідентична першому випадку):

Sе1 = 21, 58 тис. грн

Розрахунок річних амортизаційних відрахувань:

для старих верстатів:

23,6/6 = 3,9 тис. грн.

Поточні витрати за рік на виготовлення продукції на верстатах до реконструкції:

- Сір = (2,5 + 0,9 + 3,9+ 21,58 + 103 + 8)*36 =5 035,7 тис. грн

- С1 = 5 035,7 / (36*633) = 0,22 грн.

- С2 = 4 318,4 / (5*633 + 22*961) = 4 318,4/24 307 = 0,18 грн.

- Ек.с. = ((0,22 – 0,18)*24 307 / 390 = 2,5

Строк окупності додаткових капіталовкладень – величина, обернено пропорційна економічній ефективності додаткових капіталовкладень, тобто:

Т = 1 / Ек.с. або Т = Кдоп / (С1 – С2)*В2 (7)

Т = 1/2,5 = 0,4 роки або 4,8 міс.

Порівнюючи витрати по двох варіантах, можна зробити висновок, що закупівля устаткування в Росії є більше вигідною й тому має перевагу.

Проаналізуємо ефективність реалізації проекту за основними критеріями.

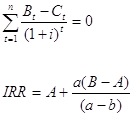

Дисконтна ставка грошового потоку для проекту прийнято в розмірі 10%. Зобразіть графік ЧТВ в залежності від зміни дисконтної ставки для даного проекту.

Критерій 1.

Проект схвалюється, якщо період окупності не перевищує встановленого періоду.

FV = PV * ![]() , де

, де

FV (future value) – майбутня вартість,

PV (present value) – теперішня вартість,

r – дисконтна ставка,

n – число років.

Звідси, PV = FV / ![]() = FV

= FV ![]()

| Грошові потоки | Витрати (початкові інвестиції) | Надходження | |||

| Чистий грошовий потік | -275 000 | 80 000 | 90 000 | 105 000 | 100 000 |

| Дисконтний множник | 1 | 0,90909091 | 0,8264463 | 0,7513148 | 0,6830135 |

| Дисконтний грошовий потік | 72727,3 | 74380,2 | 78888,1 | 68301,3 | |

| Накопичений чистий дисконтний грошовий потік | -202 272,7 | -127 892,6 | -49 004,5 | 19 296,8 | |

Строк окупності:

PBP = ІІ / АСІ = 275 000 / 80 000 = 3,4 роки

Дисконтний період окупності:

DPB = (275 000 – 49 004,5) + (49 004,5 / 100 000) = 3 + 0,5 = 3,5 роки

Критерій 2.

Проект схвалюється, якщо норма дохідності відповідає вимогам інвестора.

Визначимо рівень облікової дохідності.

1. Норма амортизації:

![]()

1. Облікова норма дохідності:

2.

![]()

В даному випадку норма дохідності відповідає вимогам інвестора.

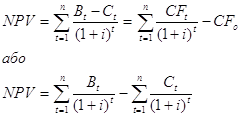

Критерій 3.

Проект приймається, якщо чиста дисконтна вартість (NPV) більше 0.

Таблиця 3. Розрахунок NPV

| Роки | Витрати | Вигоди | Чисті вигоди | Коефіцієнт дисконтування | Дисконтні чисті вигоди |

| t | Ct | Bt | CFt | 1/(1+i) | |

| 0 | 275000 | -275000 | 1 | -275000,0 | |

| 1 | 80000 | 80000 | 0,90909091 | 72727,3 | |

| 2 | 90000 | 90000 | 0,82644628 | 74380,2 | |

| 3 | 105000 | 105000 | 0,7513148 | 78888,1 | |

| 4 | 100000 | 100000 | 0,68301346 | 68301,3 | |

| NPV | 19296,8 | ||||

Критерій 4.

Порівняння внутрішньої ставки дохідності (IRR) з NPV проектів, що мають одинаковий ризик. Проект приймається, якщо IRR альтернативних проектів менша.

Розрахунок IRR

| Роки t | Ct | Bt | Bt-Ct | Коефіцієнт дисконтування 1/(1+i) | Bt-Ct | ||

| при і = 10% | при і = 15% | при і = 10% | при і = 15% | ||||

| 0 | 275000 | -275000 | 1 | 1 | -275000,0 | -275000,0 | |

| 1 | 80000 | 80000 | 0,9090909 | 0,8695652 | 72727,3 | 69565,2 | |

| 2 | 90000 | 90000 | 0,8264463 | 0,7561437 | 74380,2 | 68052,9 | |

| 3 | 105000 | 105000 | 0,7513148 | 0,6575162 | 78888,1 | 69039,2 | |

| 4 | 100000 | 100000 | 0,6830135 | 0,5717532 | 68301,3 | 57175,3 | |

| NPV | 19296,8 | -11167,3 | |||||

IRR = 10% + ((19296,8 / (19296,8 + 11167,3)) * (15 – 10)% = 13,2%

Критерій 5.

Проект приймається, якщо індекс прибутковості (РІ) більше 1.

Таблиця 5

| Роки t | Ct | Bt | Коефіцієнт дисконтування 1/(1+i) | Bt/1/(1+i) | Ct/1/(1+i) |

| 0 | 275000 | 1 | 0 | 275000 | |

| 1 | 80000 | 0,90909091 | 88000 | 0 | |

| 2 | 90000 | 0,82644628 | 108900 | 0 | |

| 3 | 105000 | 0,7513148 | 139755 | 0 | |

| 4 | 100000 | 0,68301346 | 146410 | 0 | |

| 483065 | 275000 |

РІ = 483065 / 275000 = 1,76

Таким чином, по всім критеріям реалізація даного проекту є ефективною.

Графік ЧТВ

Список використаної літератури

1. Гитман Л.Дж., Джонк М.Д. Основи інвестування. Пер. с англ. – М.: Справа, 1997.

2. Мертенс А.В. Інвестиції: Курс лекцій по сучасній фінансовій теорії. – К.: Київське інвестиційне агентство, 1997.

3. Пересаду А.А. Основи інвестиційної діяльності. – К.: Либра, 1994.

Похожие работы

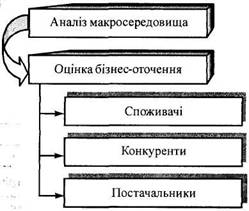

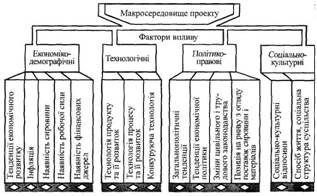

... на середні та низькі ланки управління, що дозволяє забезпечити більш повне використання їх професійних знань, досвіду, підвищити рівень мотивації персоналу. Висновок Інституційний аналіз є важливим розділом підготовки проекту і має на меті визначення впливу всього спектра зовнішніх і внутрішніх факторів на успішність виконання проекту. При проведенні інституційного аналізу аналітику необх ...

... і економічної діяльності, наслідком яких є зміни в обсягах і напрямках руху грошових потоків. Основні функції Project Expert: Підготовка бізнес-плану інвестиційного проекту, який відповідає міжнародним стандартам; Проведення аналізу проекту (розрахунок фінансових показників, оцінка ефективності роботи); Контроль за виконанням проектів. Project Expert дає змогу: підготувати бізнес-план ...

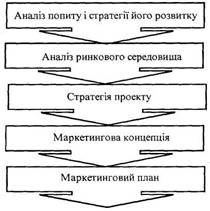

... поставленої мети проекту. При формуванні комплексу слід розглядати природу конкуренції та можливі реакції споживачів і конкурентів. Першими елементами комплексу є продукт і політика щодо його. Інвестиційний проект фінансово виправданий тільки у разі можливості реалізації продукту, а це, в свою чергу, обумовлено потребами і пріоритетами споживачів. Для оцінки товару важливими є не тільки функці ...

... ічним; соціально-культурним; соціально-організаційним. Метою такого сегментування є виявлення груп населення, які зазнають найбільшого впливу результатів проекту. 1.3 Характеристика населення проекту Першим етапом соціального аналізу є характеристика населення, що проживає в даному районі, його розміру та складу. Населення є значною мірою різнорідним за етнічними ознаками, родом ...

0 комментариев