Навигация

Условия кредитной сделки

5.2. Условия кредитной сделки

Условия кредитной сделки - требования, предъявляемые к участникам сделки, объектам и обеспечению кредита, отражающие принципы кредитования.

![]()

![]()

![]() Характер условий кредитной сделки

Характер условий кредитной сделки

юридический экономический

Юридической основой предоставления кредита является кредитный договор, регулирующий отношения сторон. Понятие кредитного договора дано в Гражданском кодексе РФ. (См.: Приложения №14-17).

В соответствии с банковским законодательством для осуществления кредитования заемщику открывается ссудный счет.

Конкретизация экономических условий сделки может быть проверена самим банком в специальной Инструкции по кредитованию или в соответствии с международной терминологией - кредитном меморандуме.

В кредитном меморандуме, исходя из требований общей кредитной политики банка, устанавливаются определенные ограничения на условия заключения кредитной сделки по:

•участникам сделки; • цене кредита;

•целям кредитования; • обеспечению кредита;

•сумме, • условиям погашения;

•срокам; • ссудной задолженности.

Участники кредитной сделки - стороны, указанные в договоре: кредитор (или кредиторы) и заемщик (или заемщики). Более двух участников сделки, например кредиторов, может быть в случае предоставления консорциального кредита на крупную сумму несколькими банками. Ограничения касаются, как правило, заемщиков - юридических и физических лиц. Так, отдельные банки кредитуют только юридических лиц, по которым тоже могут быть определенные предписания: исключение заемщиков, представляющих отдельные отрасли или формы собственности, в случае повышенного кредитного риска.

Цели кредитования указываются обязательно, что обусловлено функциями кредита и принципами кредитования.

Сроки кредитования в каждом кредитном договоре устанавливаются в соответствии с поданной заявкой. Ограничение возможно в рамках общей кредитной политики, например, не предоставлять кредиты на срок более 1 года.

Специальным пунктом указываются даты начала и прекращения действия договора.

Датой выдачи кредита (вступления в действие договора) следует считать дату перечисления денежных средств со счета банка на счет заемщика. Действие договора прекращается после поступления в банк от заемщика всей суммы основного долга, начисленных процентов и неустойки (если она была),

Сумма кредита устанавливается в счет лимитов банка, нормативов кредитования ЦБ РФ, заявки заемщика, стоимости и ликвидности предмета обеспечения, кредитоспособности заемщика.

Цена кредита отражает принцип платности при кредитовании, а формой оплаты является процентная ставка.

Процентные ставки могут быть твердыми (фиксированными) и изменяющимися. Выделяют также ставки межбанковского кредитного рынка. В международной практике известны ставки:

LIBOR - ставка предложения на Лондонском межбанковском рынке депозитов (на трехмесячные ссуды).

FIBOR - ставка фондовой биржи во Франфуркте-на-Майне; PIBOR - ставка Парижского межбанковского рынка и т.д.

На рынке межбанковских кредитов в Москве действуют ставки: МИБОР - размещение краткосрочных ссуд; МИБИД, ИНСТАР - привлечение кредитных ресурсов. Информация об изменении процентных ставок регулярно публикуется.

Ставки межбанковских кредитов на 16.02.02 (в процентах годовых). (см. Приложение 3).

Определение цены кредита может осуществляться с использованием простой ставки процента (при краткосрочных ссудах и одноразовом погашении в конце срока) либо с использованием сложного процента при более продолжительном кредитовании.

5.3. Кредитная политика банка

Кредитная политика - это определение направлений деятельности банка в области кредитно-инвестиционных операций и разработка процедур кредитования, обеспечивающих снижение рисков.

Выработка грамотной кредитной политики - важнейший элемент банковского менеджмента.

Сущность кредитной политики банка состоит в обеспечении безопасности, надежности и прибыльности кредитных операций, то есть в умении свести к минимуму кредитный риск. Таким образом, кредитная политика - это определение того уровня риска, который может взять на себя банк.

Каждый банк должен четко формулировать политику предоставления ссуд, которая позволяла бы определять направления использования средств акционеров и вкладчиков, регулировать состав и объем кредитного портфеля, а также выявлять обстоятельства, при которых целесообразно предоставлять кредит.

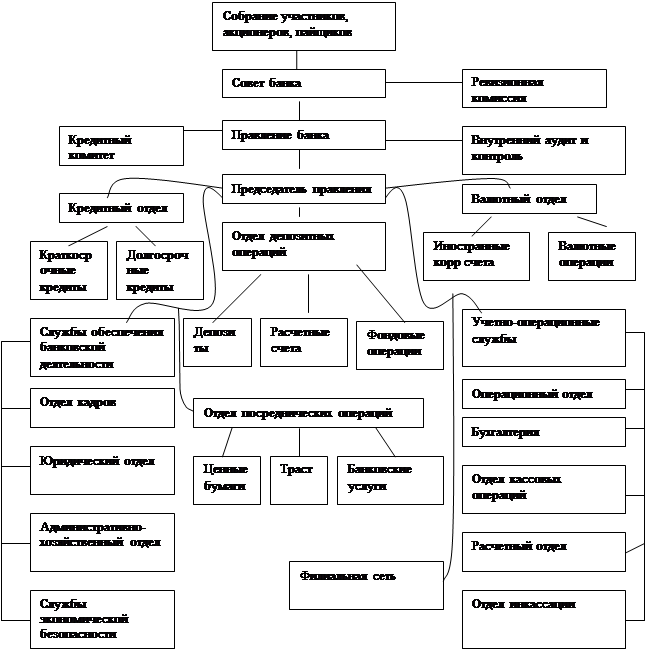

Ответственность за осуществление кредитной политики лежит на совете директоров банка, который делегирует функции по практическому предоставлению кредитов на более низкие уровни и формулирует общие принципы и ограничения кредитной политики. Разработку, проведение и контроль за кредитной политикой осуществляет Кредитный комитет банка.

В последнее время все больше крупных банков письменно фиксирует эти принципы, составляя "Меморандум о кредитной политике" (в практике российских банков может быть "Положение" или "Регламент"), структура которого различна для разных банков, но основные моменты содержат следующую информацию:

•формулируется общая цель политики, определяются предельные суммы кредитов, выдачу которых администрация банка считает желательной, а также кредиты, от которых рекомендуется воздержаться;

•определяются географические районы, где желательна кредитная экспансия банка;

•содержатся правила о порядке выдачи кредитов, о контроле качества кредитов, о процедуре взыскания просроченной задолженности и т.д.

При формировании кредитной политики банку следует тщательно проанализировать следующие факторы:

•наличие собственного капитала (чем больше капитал, тем более длительные и рискованные кредиты может предоставить банк);

•точность оценки степени рискованности и прибыльности различных видов кредитов;

•стабильность депозитов (банк вправе предоставлять кредиты после того, как образованы достаточные первичные и вторичные резервы. Учет стабильности депозитов важен в случае непредсказуемых колебаний спроса, если вдруг все вкладчики захотят ликвидировать свои депозиты);

•состояние экономики страны в целом, т.к. экономические спады и подъемы способствуют более резким колебаниям общей массы кредитных ресурсов и процентных ставок по кредитам;

• денежно-кредитная и фискальная политика правительства, сокращающая или расширяющая кредитные возможности банков;

• квалификация и опыт банковского персонала (от неё зависит разнообразие направлений и эффективность кредитной политики банка).

Заключение

Банк России имеет двойственную правовую природу. Он одновременно и орган государственного управления специальной компетенции и юридическое лицо, осуществляющее хозяйственную деятельность.

Главной особенностью правового положения Банка России в настоящее время является то, что осуществление его административных прав и хозяйственной деятельности подчинены решению одной и той же задачи ¾ управлению кредитной системой.

Административные функции можно условно разделить на организаторскую (организация и управление денежным обращением) и функцию защиты гражданского оборота, интересов вкладчиков и других кредиторов коммерческих банков.

В рамках этих двух полномочий Банк России вправе издавать нормативные акты, т.е. нормотворческая функция непосредственно связана с этими полномочиями.

Функция защиты гражданского оборота и укрепления доверия к кредитной системе составляют основу деятельности Банка России. В соответствии с принятым у нас Законом Банк России решает указанную задачу следующим образом: во-первых, проверяет законность и целесообразность создания кредитных учреждений при рассмотрении вопроса о регистрации коммерческих банков и выдаче лицензий на право осуществления банковских операций, как в рублях, так и в иностранной валюте; во-вторых, устанавливает кредитным учреждениям экономические нормативы, издает нормативные акты, регулирующие их деятельность; в-третьих, осуществляет непосредственный контроль за законностью их операций. Банк России вправе также применить к банку, допустившему нарушение действующего законодательства, ряд санкций.

Таким образом, выполнение абсолютно всех административных полномочий по управлению кредитной системой российское законодательство возложило только на Центральный банк Российской Федерации, в то время как в международной практике зачастую данные функции разделены между различными институтами. Это объясняется тем, что централизация всей полноты власти у одного института неминуемо приведет к субъективности его действий по отношению к регулированию банковской сферы. В результате данного построения кредитной системы России коммерческие банки и Банк России оказались как бы в вынужденном противостоянии, что, несомненно, не повышает доверия ко всей структуре. Хотя при назначении на должности в ЦБ и используются демократические принципы, но общее положение его в банковской сфере при этом не изменяется, сохраняя монопольный характер.

Приложение.

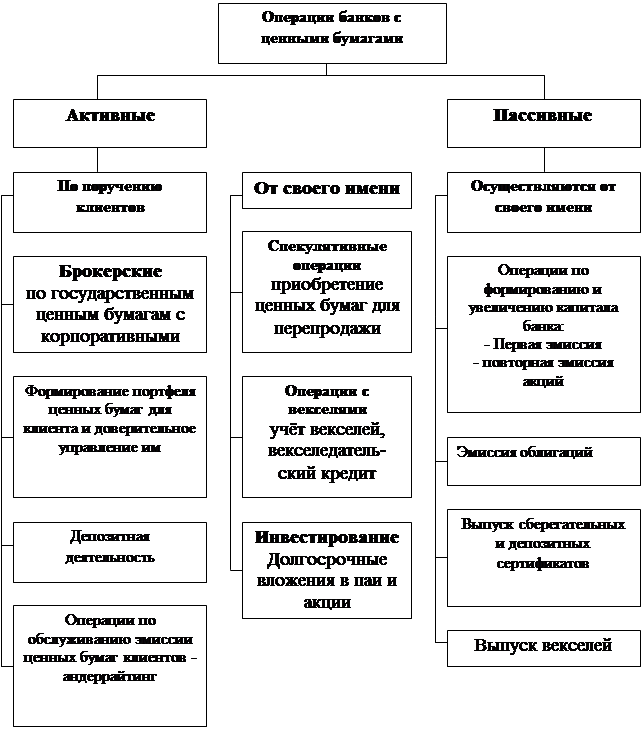

Приложение 1.Схема операций банков с ценными бумагами.

Приложение 2.Схема брокерских операций.

| Банк финансовый брокер | ||

| Поверенный | Комиссионер | Консультант |

| Действует на основе договора поручения, т.о. осуществляет куплю-продажу ценных бумаг от имени и за счёт клиента. | Действует на основе договора комиссии по поручению клиента и за его счёт, но от своего имени. Брокер может использовать временно находящиеся у него деньги клиента для инвестирования в ценные бумаги, получая часть прибыли. | Предоставляет клиентам информацию о ценных бумагах и их эмитентах за комиссию. |

Приложение 3. Ставки межбанковских кредитов на 16.02.02 (в процентах годовых).

| Срок, дней | МИБИД | МИБОР | МИАКР |

| 1 | 7.62 | 11.61 | 13.48 |

| 7 | 10.17 | 14.35 | 5.08 |

| 30 | 11.68 | 16.95 | 12.05 |

Ставки МИБИД, МИБОР, МИАКР рассчитаны Информационным консорциумом ЦБ РФ. Ставка ИНСТАР рассчитана Межбанковским финансовым домом.

Справочно: ставка рефинансирования ЦБ РФ с 4.11.00 г. - 25% годовых, с 8.08.02 г. -21%,

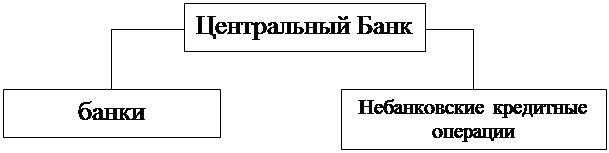

Приложение 4. Структура банковской системы.

Список использованной литературы:

1. Конституция Российской Федерации (принята всенародным голосованием 12 декабря 1993 г.)

2. Гражданский кодекс Российской Федерации.

3. Закон Российской Федерации «О банках и банковской деятельности», от 3 февраля 1996 г.

4. Закон Российской Федерации "О простом и переводном векселе" от 21 февраля 1997 г.

5. Федеральный Закон "О рынке ценных бумаг" от 22 апреля 1996 г.

6. Федеральный Закон «О Центральном банке Российской Федерации (Банке России)».

7. Указ Президента Российской Федерации от 28 марта 1993 г. «О защите сбережений граждан Российской Федерации».

8. Положение «Об обязательных резервах кредитных организаций, депонируемых в Центральном банке Российской Федерации» от 30 марта 1996 г.

9. «Банковское дело» учебник для студентов высших учебных заведений / Т.М. Костерина – М.: «Маркет ДС», 2003 г.

10. «Финансы и статистика» / под редакцией доктора экономический наук, профессора, академика В.И. Колесникова – М.: 1999 г.

Похожие работы

... выпуск в обращение банковских и казначейских билетов, бумажных денег и ценных бумаг. Система коммерческих банков (КБ) в РФ в ее современном виде формируется с 1988 г. в соответствии с Законом РСФСР от 2.12.90 г. «О банках и банковской деятельности в РСФСР» и Законом «О Центральном Банке Российской Федерации». Банки осуществляют свою деятельность на основе лицензий нескольких видов: n лицензий ...

ологии (клиент-банк, системы денежных переводов, дебетовые и кредитные карты и т.д.), различные виды кредитования (потребительское, ипотечное и др.). Тем не менее, по всем показателям банковская система России значительно отстает от развитых стран. Несмотря на высокий рост, объем выдаваемых кредитов не соответствует задачам экономического роста, стоящим перед страной. В структуре источников ...

... поскольку она не позволяла учреждать банки с ограниченной ответственностью там же, с. 80--82]. Наиболее слабым местом в работе Кэри было его теоретическое обоснование тезиса о том, что банковская система, действующая в условиях жестких ограничений, с большей вероятностью порождает экономические кризисы [там же, с. 57]. Объяснение, данное Кэри, позднее получило довольно значительное развитие во ...

... , кредитованием и аккумулированием средств на определенные цели: были ж/д банки, земельные банки, торговые банки и т.д. При формировании современной банковской системы России на самом начальном этапе, банки создавались с таким разделением, как чисто коммерческий банк, как инновационный банк, инвестиционный банк, даже было создано 4 ипотечных банка (На сегодня не осталось ни одного, кроме ...

0 комментариев