Навигация

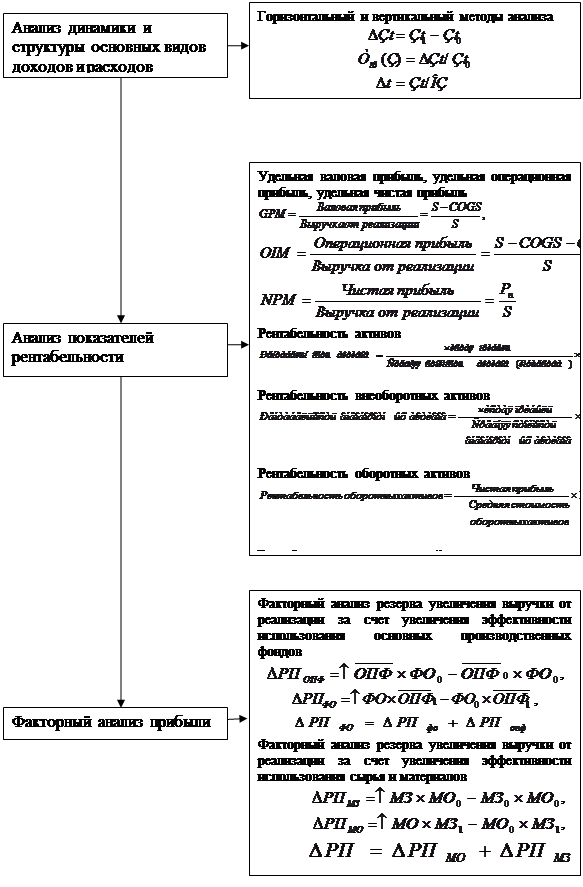

Методика анализа финансового результата фирмы

1.3. Методика анализа финансового результата фирмы

Анализ каждого элемента прибыли имеет приоритетное значение для руководства предприятия, его учредителей, акционеров и кредиторов. Руководству такой анализ позволяет определить перспективы развития предприятия, возможности мотивации его персонала, так как прибыль является источником финансирования капитальных вложений, пополнения оборотных средств и реализации социальных программ. Для учредителей и акционеров она является источником получения дохода на вложенный ими в данное предприятие капитал (в форме дивидендов). Кредиторам подобный анализ дает возможность погашения предоставленных хозяйствующему субъекту кредитов и займов, включая и уплату причитающихся процентов. Источником их выплаты является денежная выручка от реализации продукции (работ, услуг), в состав которой входит и прибыль.

Анализ финансовых результатов деятельности предприятия осуществляется в целях:

· систематического контроля за выполнением планов реализации продукции и получением прибыли;

· выявления факторов, оказывающих влияние на объем реализации и финансовые результаты;

· выявления резервов увеличения объема реализации продукции и суммы прибыли;

· разработки мероприятий по использованию выявленных резервов.

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов:

· исследование динамики каждого показателя за анализируемый период («горизонтальный анализ»);

· исследование структуры соответствующих показателей и их изменений («вертикальный анализ»);

· расчет отношений между отдельными позициями отчета или позициями разных форм отчетности («анализ относительных показателей»);

· изучение влияния отдельных факторов на результативный показатель («факторный анализ»).

Для оценки динамики изменения финансовых результатов организации по финансово-хозяйственной деятельности используется форма №2 балансовой отчетности. Для выявления динамики изменения финансовых результатов используется горизонтальный метод анализа, с его помощью определяют абсолютное и относительное изменение финансового результата:

![]()

где ![]() - значение результата t-го вида;

- значение результата t-го вида;

![]()

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Как правило, берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения.

Для оценки структуры используется вертикальный метод анализ, который позволяет оценить долю каждого вида финансового результата в совокупном результате по формуле:

![]()

где ![]() - доля финансового результата

- доля финансового результата ![]() -го вида

-го вида

![]() - величина общего финансового результата организации.

- величина общего финансового результата организации.

Вертикальный анализ показывает структуру средств предприятия и их источников. Вертикальный анализ позволяет перейти к относительным оценкам и проводить хозяйственные сравнения экономических показателей деятельности предприятий, различающихся по величине использованных ресурсов, сглаживать влияние инфляционных процессов, искажающих абсолютные показатели финансовой отчетности.

Анализ динамики доходов, расходов и основных видов прибыли организации по финансово-хозяйственной деятельности организации проводится на основе балансовой отчетности и перечисленных методов.

Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политике и ценообразовании.

Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного объема. Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли и дохода предприятий.

Показатели рентабельности можно объединить в несколько групп:

1. показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов;

2. показатели, характеризующие рентабельность продаж;

3. показатели, характеризующие доходность капитала и его частей.

На основе показателей прибыли и выручки от реализации рассчитывают коэффициенты рентабельности по всей продукции в целом и по отдельным ее видам. В первом случае сопоставляют прибыль от реализации и выручки от реализации в целом, во втором – прибыль от реализации и выручку от реализации по продукции конкретного вида (если такая градация может быть сделана в рамках внутреннего анализа). В западной учетно-аналитической практике можно встретиться с различными вариантами оценки рентабельности продаж в зависимости от того, какой из показателей прибыли заложен в основу расчетов, однако чаще всего используется валовая, операционная или чистая прибыль. Соответственно рассчитывают три показателя рентабельности продаж: удельная валовая прибыль – GPM, удельная операционная прибыль – OIM, удельная чистая прибыль (рентабельность реализуемой продукции) – NPM.

![]()

где ![]() – выручка от реализации;

– выручка от реализации;

![]() – себестоимость реализованной продукции.

– себестоимость реализованной продукции.

![]()

где ![]() – операционные (управленческие и коммерческие) расходы.

– операционные (управленческие и коммерческие) расходы.

![]() ,

,

где ![]() – чистая прибыль.

– чистая прибыль.

В ответственной аналитической практике чаще всего используется показатель ![]() , кроме того, достаточно широко известен в анализе коэффициент рентабельности хозяйственной (основной) деятельности, рассчитываемый как отношение прибыли от реализации к затратам на производство реализованной продукции, которые складываются из себестоимости реализации товаров, продукции, работ и услуг, коммерческих и управленческих расходов.

, кроме того, достаточно широко известен в анализе коэффициент рентабельности хозяйственной (основной) деятельности, рассчитываемый как отношение прибыли от реализации к затратам на производство реализованной продукции, которые складываются из себестоимости реализации товаров, продукции, работ и услуг, коммерческих и управленческих расходов.

Рентабельность активов - относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на общую величину активов организации за период. Данный показатель характеризует способность активов компании порождать прибыль.

![]()

Низкий уровень данного показателя по сравнению с аналогичным показателем у других фирм свидетельствует о перевложении капитала в активы или о низком спросе на продукцию фирмы.

Рентабельность внеоборотных активов отражает эффективность использования внеоборотных активов и показывает, какую прибыль приносит единица внеоборотного капитала предприятия.

Рентабельность оборотных активов отражает эффективность использования оборотных активов предприятия и показывает, какую прибыль получает предприятие с каждого рубля, вложенного в оборотные активы предприятия.

Рентабельность реализованной продукции демонстрирует долю чистой прибыли в объеме продаж предприятия. Другими словами, данный показатель характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж.

Рассчитывается по формуле:

![]()

Факторный анализ резерва увеличения выручки от реализации за счет увеличения эффективности использования основных производственных фондов рассчитывается по следующим формулам:

![]() ,

,

![]() ,

,

![]() ,

,

где ∆РПОПФ - изменение суммы реализации за счет обновления оборудования;

∆РПФО - изменение суммы реализации за счет повышения эффективности использования основных производственных фондов.

Факторный анализ резерва увеличения выручки от реализации за счет увеличения эффективности использования сырья и материалов проводится посредством следующих формул:

![]() ,

,

![]() ,

,

![]() ,

,

где ∆РПМЗ - изменение суммы реализации за счет использования более качественного (дорого) сырья и материалов;

∆РПМО - изменение суммы реализации за счет эффективности использования сырья и материалов.

Таким образом, алгоритм проведения анализа финансовых результатов деятельности предприятия можно представить в виде схемы:

2. АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ООО «ЛЕОНАР АВТО» 2.1 Анализ динамики и структуры прибыли

Проведем расчет показателей на основе выбранного алгоритма анализа финансовых результатов на основании бухгалтерского баланса и отчета о прибылях и убытках.

Для проведения анализа были использованы баланс предприятия и отчет о прибылях и убытках (Приложения 1, 2)

Таблица 2.1 – Динамика доходов и структуры доходов организации

| Показатель | 2007 г | 2008 г. | Абсолютное отклонение | Темп прироста, % |

| Абсолютные финансовые показатели, тыс. руб. | ||||

| 1. Доходы по обычным видам деятельности (стр. 010) | 175 633 | 216 225 | 40 592 | 23,11% |

| 2. Операционный доход (стр. 060+стр. 080+стр. 090) | 3 887 | 7 524 | 3 637 | 93,57% |

| 3. Динамика общих доходов (стр. (010+060+080+090+120)) | 179 520 | 223 749 | 44 229 | 24,64% |

| Относительные показатели (структура общих доходов организации), % | ||||

| 4. Доля доходов от обычных видов деятельности (стр. 1/стр. 3*100%) | 97,83% | 96,64% | -1,20% | -1,22% |

| 5. Доля операционных доходов (стр. 2/стр. 3*100%) | 2,17% | 3,36% | 1,20% | 55,31% |

Таким образом, общие доходы организации увеличились на 44 229 тыс. руб., или на 24,64%, что связано в основном с увеличением операционного дохода на 93,57%. Доходы по обычным видам деятельности увеличились на 23,11% или на 40 592 тыс. руб.

Основная доля в общих доходах, около 98%, приходится на доходы по обычным видам деятельности.

Таблица 2.2 – Динамика расходов организации по финансово-хозяйственной деятельности

| Показатель | 2007 г. | 2008 г. | Абсолютное отклонение | Темп прироста, % |

| Абсолютные финансовые показатели, тыс. руб. | ||||

| 1. Расходы по обычным видам деятельности (стр. 020+стр. 030+стр. 040) | -160 505 | -221 247 | -60 742 | 37,84% |

| 2. Операционные расходы (стр. 070+стр. 100) | -832 | -2209 | -1 377 | 165,50% |

| 3. Внереализационные расходы (стр. 130+стр. 150) | 0 | 0 | 0 | 0,00% |

| 4. Общие расходы организации (стр. 1+стр. 2+стр.3) | -162 101 | -223 456 | -61 355 | 37,85% |

| Относительные показатели (структура общих доходов организации), % | ||||

| 5. Доля расходов по обычным видам деятельности (стр. 1/стр. 4*100%) | 99,02% | 99,01% | -0,004% | -0,004% |

| 6. Доля операционных расходов (стр. 2/стр. 4*100%) | 0,51% | 0,99% | 0,48% | 92,60% |

| 7. Доля внереализационных расходов (стр. 3/стр. 4*100%) | 0 | 0 | 0 | 0 |

Основную долю в общих расходах организации, около 99%, составляют расходы по обычным видам деятельности, несмотря на их незначительное снижение в отчетный период. Доля операционных расходов незначительна, составляет около 1%.

Таблица 2.3 – Динамика видов прибыли организации

| Показатель | 2007 г. | 2008 г. | Абсолютное отклонение | Темп прироста, % |

| Абсолютные финансовые показатели, тыс. руб. | ||||

| 1. Выручка от продаж | 175 633 | 216 225 | 40 592 | 23,11% |

| 2. Прибыль от продаж | 7628 | 9269 | 1 641 | 21,51% |

| 3. Прибыль от финансово-хозяйственной деятельности | 128 | 4 247 | 4 119 | 3217,97% |

| 4. Прибыль до налогообложения. Балансовая прибыль (ф.2, стр. 140) | 3 183 | 9 562 | 6 379 | 200,41% |

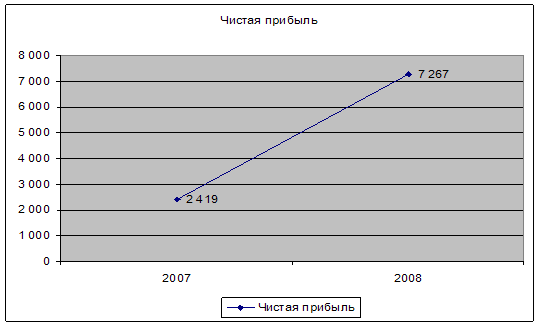

| 5. Прибыль отчетного периода (стр. 190) | 2 419 | 7 267 | 4 848 | 200,41% |

| Структурный анализ прибыли, % | ||||

| 6. Доля прибыли от продаж выручке от продаж (стр. 2/стр. 1*100%) | 4,34% | 4,29% | -0,06% | -1,30% |

| 7. Доля финансово-хозяйственной прибыли в выручке от продаж (стр. 3/стр. 1*100%) | 0,07% | 1,96% | 1,89% | 2595,09% |

| Структурный анализ прибыли, % | ||||

| 8. Доля налогооблагаемой прибыли в выручке от продаж (стр. 4/стр. 1*100%) | 1,81% | 4,42% | 2,61% | 144,01% |

| 9. Доля чистой прибыли в выручке от продаж (стр. 5/стр. 1*100%) | 1,38% | 3,36% | 1,98% | 144,01% |

Прибыль от финансово-хозяйственной деятельности увеличилась на 4 119 тыс. руб. Прибыль до налогообложения также увеличилась – на 6 379 тыс. руб. и составила 9 562 тыс. руб. Результаты структурного анализа показали, что доля прибыли от продаж уменьшилась на 1,3%. А доля чистой прибыли в выручке от продаж составила 3,36%, произошло увеличение данного показателя на 144% по сравнению с 2007 годом, что является положительным фактором.

Таким образом, можно представить динамику чистой прибыли в следующем виде:

Рис 2.1 – Динамика чистой прибыли

2.2 Анализ показателей рентабельностиРассмотрим показатели рентабельности более подробно.

Таблица 2.6 – Расчет коэффициентов рентабельности

| 2007 | 2008 | Изменение | |

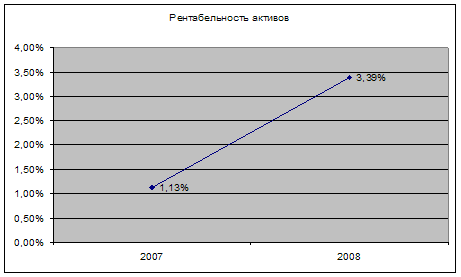

| Рентабельность активов | 1,13% | 3,39% | 2,26% |

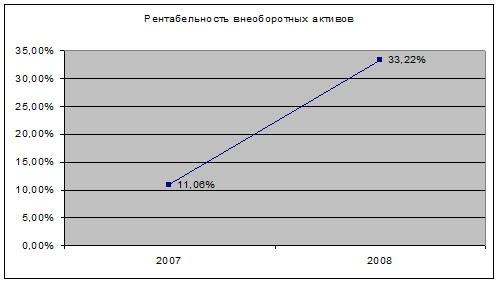

| Рентабельность внеоборотных активов | 11,06% | 33,22% | 22,16% |

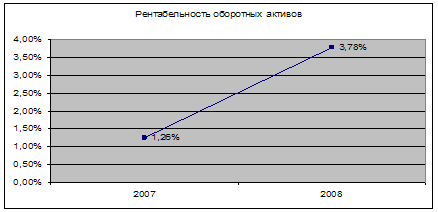

| Рентабельность оборотных активов | 1,26% | 3,78% | 2,52% |

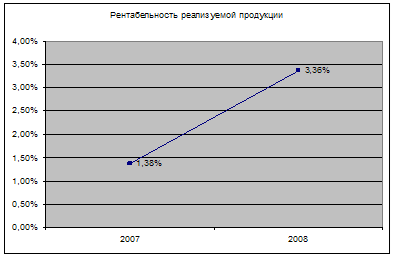

| Рентабельность реализуемой продукции | 1,38% | 3,36% | 1,98% |

Таким образом, на протяжении всего анализируемого периода каждый из показателей рентабельности увеличился. Вместе с тем каждый из показателей рентабельности за 2008 год достаточно высок. Остановимся более подробно на каждом из них.

На рисунке 2.2 представлена динамика изменения коэффициента рентабельности активов предприятия.

Рисунок 2.2 – Динамика коэффициента рентабельности имущества

Рентабельность активов показывает, сколько денежных единиц прибыли получено предприятием с единицы стоимости имущества (активов) независимо от источников финансирования. Таким образом, как видно из представленного выше графика, в 2008 году рентабельность активов выросла и составила 3,39%, что на 2,26% больше, чем в 2007 году. Это значит, что предприятие в 2008 году получило прибыли с каждого рубля стоимости активов на 2,26 рубля больше, чем в начале отчетного периода.

Рис. 2.3 – Динамика коэффициента рентабельности внеоборотных активов

Как видно из графика, рентабельность внеоборотных активов 2008 г. увеличилась и оставила 33,22%. Т.е. прибыль предприятия с одного рубля вложенных средств во внеобортные активы увеличилась на 22,16%, по сравнению с 2007 г.

Рис 2.4 – Динамика коэффициента рентабельности оборотных активов

Вместе с увеличением рентабельности внеоборотных активов, произошло увеличение рентабельности оборотных активов. В 2007 году рентабельность оборотных активов составляла 1,26%, в то время как, в 2008 г. значение данного показателя составило 3,78%. Это увеличение составило 2,52% и произошло за счет увеличения чистой прибыли.

Рис. 2.5 – Динамика коэффициента рентабельности реализуемой продукции

В 2008 году произошло увеличение рентабельности реализованной продукции, по отношению к 2007 году. Это означает, что в 2008 году каждый рубль стоимости реализованной продукции принес предприятию 3,36 рубля, в том время как в 2007 году – 1,38.

Таблица 2.7 – Анализ качества показателей, отраженный с помощью удельной прибыли

| 2007 г., % | 2008 г., % | Изменение, % | |

| Удельная валовая прибыль | 4,34% | 4,29% | -0,06% |

| Удельная операционная прибыль | 1,81% | 4,42% | 2,61% |

| Удельная чистая прибыль | 1,81% | 4,42% | 2,61% |

Остановимся подробно на каждом из показателей.

Рис. 2.6 – Динамика удельной валовой прибыли

Как видно из графика, удельная валовая прибыль в 2008 году снизилась по отношению к 2007 году, но незначительно. Это произошло за счет увеличения себестоимости реализованной продукции.

Рис. 2.7 – Динамика удельной операционной прибыли

Удельная операционная прибыль, напротив, повысилась в 2008 году по отношению к 2007 году. Это произошло за счет увеличения прочих операционных доходов.

2.3 Факторный анализ прибылиТаблица 2.8 – Расчет резерва увеличения выручки за счет увеличения эффективности использования основных производственных фондов

| Показатели | Факторы | Результат (выручка от реализации (тыс.руб.) | Расчет влияния факторов (тыс.руб.) | ||

| Среднегодовая стоимость основных фондов (тыс. руб.) | Фондоотдача (руб.) | ||||

| 1. Плановые показатели | 5 049,50 | 34,78 | 175 633,00 | - | |

| 2. Влияние изменения среднегодовой стоимости основных фондов на объем реализации | 5 456,00 | 34,78 | 189 771,99 | 14 138,99 | |

| 3. Влияние фондоотдачи на объем реализации | 5 049,50 | 42,82 | 216 225,00 | 40 592,00 | |

| 4. Влияние основных факторов на объем реализации | х | х | х | 54 730,99 | |

Далее рассмотрим расчет резерва увеличения выручки от реализации за счет увеличения эффективности использования сырья и материалов.

Таблица 2.9 – Расчет резерва увеличения выручки за счет увеличения эффективности использования сырья и материалов

| Показатели | Факторы | Результат (выручка от реализации (тыс.руб.) | Расчет влияния факторов (тыс.руб.) | |

| Сырье и материалы, (тыс. руб.) | Материалоотдача (тыс. руб.) | |||

| 1. Плановые показатели | 37178,5 | 4,724047501 | 175 633,00 | - |

| 2. Влияние изменения среднегодовой стоимости материалов на объем реализации | 32756 | 4,724047501 | 154 740,90 | -20 892,10 |

| 3. Влияние материалоотдачи на объем реализации | 37178,5 | 5,815861318 | 216 225,00 | 40 592,00 |

| 4. Влияние основных факторов на объем реализации | х | х | х | 19 699,90 |

Обобщение расчетов приведено в таблице 2.10

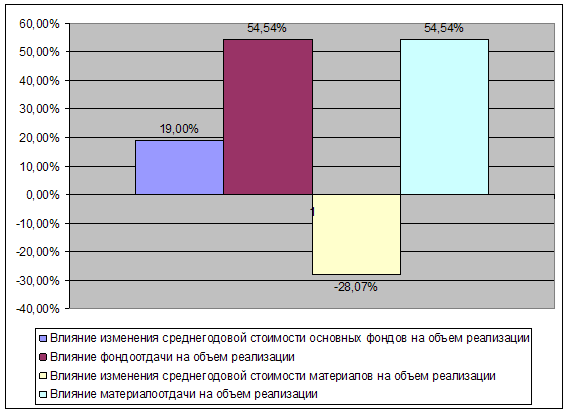

Таблица 2.10 – Обобщение резервов увеличения объемов продаж

| Факторы | Сумма резерва, тыс. руб. | Удельный вес в общей сумме, % |

| 1. Влияние изменения среднегодовой стоимости основных фондов на объем реализации | 14 138,99 | 19,00% |

| 2. Влияние фондоотдачи на объем реализации | 40 592,00 | 54,54% |

| 3. Влияние изменения среднегодовой стоимости материалов на объем реализации | -20 892,10 | -28,07% |

| 4. Влияние материалоотдачи на объем реализации | 40 592,00 | 54,54% |

| Итого | 74 430,89 | 100,00% |

По данным таблицы 2.8 при общем росте объема реализации на 54 730,99 тыс. руб. изменение может быть достигнуто:

- за счет увеличения среднегодовой стоимости основных фондов на 14 138,99 тыс.руб.

- за счет фондоотдачи - увеличение на 40 592 тыс. руб.

Как видно из таблицы 2.9 при общем росте объема реализации на 19 699,90 тыс. руб. Изменение может быть достигнуто:

- за счет изменения среднегодовой стоимости материалов – снижение на 20 892,10 тыс. руб.

- за счет материалоотдачи – увеличение на 40 592 тыс. руб.

Таким образом, общая сумма резерва составит 74 430,89 тыс. рублей. Более наглядно удельный вес каждого фактора представлен на рисунке 2.8

Рис. 2.8 - Удельный вес каждого фактора влияющего на увеличение выручки

Как видно из рисунка 2.8, наибольший удельный вес имеют материалоотдача и фондоотдача, они оказывают наибольшее влияние на изменение объема реализации.

По результатам расчетов, можно сделать вывод о том, что в отчетном 2008 году ООО «Леонар Авто» достигло высоких результатов в своей деятельности. По сравнению с 2007 годом, в 2008 году произошло увеличение таких показателей как рентабельность внеоборотных активов, рентабельность активов, удельная операционная прибыль и др. Снизилась лишь удельная валовая прибыль. Это произошло за счет увеличения себестоимости реализованной продукции. Наиболее влиятельными на объем выручки факторами являются фондоотдача и материалоотдача.

3 МЕРОПРИЯТИЯ ПО УВЕЛИЧЕНИЮ ПРИБЫЛИ ПРЕДПРИЯТИЯ 3.1 Пути увеличения прибыли предприятия

В процессе планирования прибыли важно определить, какие факторы приводят к ее росту или снижению. К факторам роста прибыли относятся:

• объем продаж;

• рост цен;

• снижение себестоимости;

• обновление ассортимента и номенклатуры выпускаемой продукции.

В период высоких темпов инфляции рост прибыли обеспечивался за счет ценового фактора. Замедление инфляционных процессов, насыщение рынка товарами, развитие конкуренции ограничили возможности производителей повышать цены и получать прибыль посредством этого фактора. Увеличение объема продаж также не может происходить бесконечно. Жесткая конкурентная борьба, невысокий уровень платежеспособного покупательского спроса накладывают ограничения на рост объема продаж. На очередь приходит метод снижения затрат.

В практике предпринимательской деятельности применяются различные способы снижения себестоимости. Безусловно, используются такие приемы, как экономия топливно-сырьевых ресурсов, материальных и трудовых затрат, снижение доли амортизационных отчислений в себестоимости, сокращение административных расходов и т.п. Однако следует иметь в виду, что уменьшение себестоимости имеет свой предел, после которого оно невозможно без снижения качества продукции. То же относится и к административным коммерческим расходам, которые невозможно свести к нулю, поскольку без них предприятие нормально функционировать не сможет и продукция реализовываться не будет.

В современном рыночном хозяйстве большое внимание уделяется новым методам управления затратами, например управленческому учету. С его помощью осуществляется контроль над издержками предприятия. Особенно эффективен учет по центрам ответственности. Эта форма управления затратами позволяет рационализировать структуру расходов, оперативно реагировать на отклонения от нормальной запланированной величины издержек и передать часть функций по принятию решений на уровень линейных управляющих. Они несут ответственность за утвержденную величину расходов и должны обеспечить выполнение запланированных показателей.

Учет по центрам ответственности базируется на принципе бюджетирования. На основе бюджетирования разрабатываются компьютерно-ориентированные модели финансового планирования прибыли. Алгоритм планирования прибыли основан на поэтапной подготовке исходных данных для финансового планирования. Здесь осуществляется взаимосвязь организационного, производственного и финансового планирования.

Первый этап планирования — организационный. На этом этапе проводятся маркетинговые исследования, изучаются возможности производства и сбыта продукции. Определяющим фактором является наименьшая величина из двух возможных: объем сбыта продукции или производственная мощность. На основе принятии решения о планируемом объеме продаж заключаются договоры поставки и формируется портфель заказов.

Второй этап - производственное планирование. Цель этого этапа - разработка производственной программы. Здесь определяется количество продукции, ее ассортимент, номенклатура, сроки изготовления, комплектация. Разработка производственной программы осуществляется с учетом уже имеющихся запасов готовой продукции на складе, на ответственном хранении и в отгруженных товарах. Одновременно рассчитываются размеры страховых запасов готовой продукции на конец года в целях обеспечения непрерывности отгрузки продукции.

Третий этап связан со вторым и включает в себя планирование издержек производства (производственной себестоимости). Они складываются из прямых материальных и трудовых затрат, а также производственных накладных расходов.

Четвертый этап - планирование прибыли от реализации продукции. Прибыль определяется как разность между планируемой выручкой от продаж и полной себестоимостью продукции. В свою очередь, полная себестоимость складывается из производственной себестоимости, административных и коммерческих расходов. Административные расходы определяются на основе сметы и включают в себя затраты на управление и обеспечение производственное процесса. Коммерческие расходы связаны с процессом реализации продукции. Это затраты на маркировку, упаковку, сертификацию продукции, рекламные, транспортные и другие расходы, связанные с продвижением продукции от продавца к покупателю.

Пятый этап - проектирование прибыли планируемого года. Это финансовый результат от всех видов деятельности предприятии (основной, инвестиционной и финансовой). Совокупный финансовый результат складывается из прибыли от реализации, операционных и внереализационных доходов за минусом операционных и внереализационных расходов. Инвестиционная деятельность предприятия обусловлена приобретением, строительством и продажей основных средств и других внеоборотных активов. Кроме того, средства могут инвестироваться в другие предприятия, на проведение НИОКР. Такого рода операционные доходы и расходы образуют разницу, которая увеличивает или уменьшает прибыль. Финансовая деятельность приводит к появлению операционных и внереализационных доходов и расходом. Например, доходы от размещения свободных денежных средств на депозитных счетах банков, расходы па выплату дивидендов акционерам и т.п. Разница между полученными в результате финансовой деятельности доходами и осуществленными расходами также приводит к увеличению или уменьшению прибыли. Планирование доходов и расходов по финансовой деятельности наиболее субъективная часть финансового планирования. Основой для прогнозов служит изучение фондового рынка, динамика процентов по кредитам, анализ предыдущих периодов и экстраполяция результатов на планируемый период.

Результаты прогнозных расчетов переносятся в проект Отчета о прибылях и убытках. Затем может формироваться прогнозный баланс, наконец, финансовый план.

К числу факторов роста прибыли относится обновление ассортимента и номенклатуры выпускаемой продукции. В рыночной экономике прибыль - движущая сила обновления производственных фондов, так и выпускаемой продукции. Характерное проявление этой силы в концепции жизненного цикла продукции. Это же положение относится и к технологиям, видам и сферам деятельности. Общеизвестно, что любая продукция проходит стадии жизненного цикла от ее проектирования, освоения, запуска в производство, серийного выпуска, в результате которого исходит насыщение рынка этим продуктом. По истечении времени продукция морально устаревает либо не выдерживает конкурентной борьбы, и под давлением снижающейся рентабельности выпуск ее сокращается или прекращается.

В результате проведенного исследования торгового процесса в компании, анализа результативности его деятельности, выявлены резервы увеличения прибыли предприятия.

Увеличения прибыли в ООО «Леонар Авто» предлагается достигнуть за счет следующих мероприятий:

1. использовать площадь компании более эффективно, освободив дополнительное место для выставочного зала, что даст возможность выставлять дополнительное количество автомобилей.

2. сократить издержки обращения;

3.2 Экономическая эффективность от внедрения мероприятий

Рассмотрим более подробно первое предложение по открытию дополнительного выставочного зала. В таблице 3.1 представлен расчет экономического эффекта от осуществления предложения в компании.

Таблица 3.1 – Расчет экономического эффекта, ожидаемого при открытии дополнительного отдела

| Показатели | Прогноз на 2009г |

| Ожидаемый товарооборот в год, тыс. руб. | 231360,8 |

| Предполагаемая сумма валового дохода, тыс. руб. | 9917,83 |

| Зарплата менеджеров в год (6 человек), тыс. руб. | 432 |

| Единый социальный налог, тыс. руб. | 112,32 |

| Итого планируемые расходы, тыс. руб. | 17655 |

| Предполагаемая сумма прибыли от продажи товаров | 10231,34 |

Исследования показывают, что при внедрении дополнительного отдела в компании прирост товарооборота составляет примерно 7%.

Сокращения издержек обращения на предприятии можно достигнуть в результате совершенствования системы управления торговым предприятием в целом и затратами предприятия, в частности.

Рассмотрим структуру издержек обращения ООО «Леонар Авто» в динамике за два года, чтобы выяснить, по каким статьям произошел перерасход (табл. 3.2.).

При анализе в краткосрочном периоде постоянные расходы (амортизация основных средств, расходы на аренду) сравниваются по сумме, а переменные (расходы на оплату труда, налоги с оборота и т.д.) – по уровню.

Таблица 3.2 - Структура издержек обращения ООО «Леонар авто»

| Наименование статей издержек | 2007 год | 2008 год | Отклонение | |||

| Сумма, тыс. руб. | % к обороту | Сумма, тыс.руб. | % к обороту | суммы | уровня | |

| Товарооборот без налогов | 175 633 | 100 | 216 225 | 100 | 40 592 | |

| Издержки обращения -всего | 50830 | 28,94 | 59280 | 27,42 | 8 450 | -1,53 |

| Транспортные расходы | 510 | 0,29 | 650 | 0,30 | 140 | 0,01 |

| Расходы на оплату труда | 23440 | 13,35 | 27780 | 12,85 | 4 340 | -0,50 |

| Отчисления от зарплаты | 8340 | 4,75 | 9760 | 4,51 | 1 420 | -0,23 |

| Амортизация основных средств | 320 | 0,18 | 580 | 0,27 | 260 | 0,09 |

| Ремонт основных средств | 300 | 0,17 | 120 | 0,06 | -180 | -0,12 |

| Расходы на аренду | 12750 | 7,26 | 16250 | 7,52 | 3 500 | 0,26 |

| Приобретение спецодежды | 1160 | 0,66 | 260 | 0,12 | -900 | -0,54 |

| Хозрасходы | 650 | 0,37 | 700 | 0,32 | 50 | -0,05 |

| Информационное обслуживание | 180 | 0,10 | 160 | 0,07 | -20 | -0,03 |

| Расходы по ведению кассового хозяйства, инкассация | 880 | 0,50 | 680 | 0,31 | -200 | -0,19 |

| Расходы на хранение | 1140 | 0,65 | 1040 | 0,48 | -100 | -0,17 |

| Налоги | 500 | 0,28 | 600 | 0,28 | 100 | -0,01 |

| Услуги МТС, телефон, почта | 180 | 0,10 | 220 | 0,10 | 40 | 0,00 |

| Прочие расходы | 480 | 0,27 | 480 | 0,22 | 0 | -0,05 |

Как видно из данных таблицы 3.2, перерасход издержек обращения произошел по статье «расходы на оплату труда». Темп роста средней заработной платы самый высокий. В качестве рекомендаций предлагается пересмотреть штатную структуру предприятия (организационная и штатные структуры представлены в приложении 2). Воспользоваться услугами аудиторской фирмы в частности ведения бухгалтерского учета, что существенно сократить затраты предприятия на выплату заработной платы. В настоящее время на предприятии работают 2 бухгалтера, заработная плата которых составляет 29 тыс. руб. в месяц. А ведение бухгалтерского учета аудиторской фирмы обойдется предприятия в 9000 руб. в месяц. Таким образом, наблюдается экономия денежных средств в размере 240 тыс. руб. в год.

В результате проведенного анализа разработаны следующие рекомендации по увеличению прибыли на предприятии:

0 комментариев