Навигация

Ринки за видами валютних операцій: ф'ючерсні, опціонні, форвардні, депозитні тощо

3. Ринки за видами валютних операцій: ф'ючерсні, опціонні, форвардні, депозитні тощо.

4. Спеціальні ринки: відсоткових ставок на іноземні валюти, конверсій-них операцій, окремих міжнародних розрахункових одиниць тощо.

Специфічними рисами сучасного міжнародного валютного ринку є:

– посилення інтернаціоналізації, пов'язане з поглибленням господарських зв'язків, підвищенням рівня концентрації виробництва та фінансового капіталу, створенням спільних банків тощо;

– високий динамізм здійснення валютних операцій;

– наявність уніфікованих, а в більшості випадків стандартизованих методів організації торгівлі та укладення валютних контрактів;

– підвищення в структурі обороту частки спекулятивних угод і відповідно зниження частки комерційних (клієнтських) валютних операцій;

– високий рівень технічної оснащеності фінансових установ;

– використання спеціальних телеграфних агентств (Рейтер, Блумберг), системи міжнародних розрахунків СВІФТ і створення електронної системи "Рейтер-дилінг";

– широке застосування міжнародних розрахункових одиниць;

– інтенсивний розвиток ринку євровалют;

– лібералізація національних валютних законодавств і зміцнення внутрішніх валютних ринків тощо.

Державна політика на валютному ринку

Стирання об'єктивних меж "коливань валютних курсів" не означає, що відпала і потреба утримувати їх на певному рівні. З крахом золотого стандарту була ліквідована основа, на якій грунтувалася свобода валютного обміну, сталість валютних курсів. Різкі коливання валютних курсів у нових умовах роблять більш ризикованими зовнішньоекономічні та кредитні операції.

Негативний вплив несталості валютних курсів на розвиток зовнішньоекономічних зв'язків викликає необхідність втручання державних органів у сферу міжнародних валютних відносин з метою обмежити коливання валютного курсу через операції центральних банків.

Головними методами регулювання валютного курсу є валютна інтервенція та дисконтна політика.

Валютна інтервенція це пряме втручання центрального банку або казначейства у валютний ринок. Вона зводиться до купівлі та продажу центральним банком або казначейством інвалюти. Центральний банк купує інвалюту, коли її пропозиція надмірна та курс низький, і продає, коли курс інвалюти високий. Таким способом обмежуються коливання курсу національної валюти.

Часто валютна інтервенція використовується для підтримання курсу валюти на зниженому рівні, для здійснення валютного демпінгу - знецінювання національної валюти з метою масового експорту товарів за цінами, нижчими за світові. Валютний демпінг слугує засобом боротьби за ринки збуту. Головною умовою тут є зниження курсу валюти у більших розмірах, ніж падіння її купівельної спроможності на внутрішньому ринку

Здійснення валютної інтервенції можливе при умові, що неврівнова-женість платіжного балансу є незначною та характеризується поступовою зміною пасивного сальдо на активне чи навпаки. Адже резерви інвалюти для інтервенції обмежені, а продаж повинен поєднуватися з купівлею.

Суть дисконтної політики зводиться до підвищення або зниження дисконтної ставки центрального емісійного банку з метою вплинути на рух зарубіжних короткострокових капіталів. Підвищенням дисконтної ставки у періоди погіршення стану платіжного балансу центральний банк сприяє притоку капіталів із країн, де дисконтна ставка нижча, тобто поліпшенню стану платіжного балансу. Наприклад, у першій половині 80-х років адміністрація США проводила політику високих процентних . ставок та курсу долара, що сприяло притоку в країну з 1980 до 1984 р. 417 млрд. дол. США. Це викликало ланцюгову реакцію у вигляді підвищення процентних ставок у Західній Європі, тому що в цих країнах зменшилися капіталовкладення та зросло безробіття. Але цей спосіб може бути ефективним лише при умові, що рух капіталів між країнами зумовлений пошуками більш прибуткового їх розміщення, а не невпевненістю у збереженні капіталів у країні. Тому підвищення дисконтної ставки не завжди є ефективним методом. До того ж це веде до подорожчання кредиту всередині країни.

Методами валютного регулювання, що використовуються традиційно, с девальвація та ревальвація - зниження та підвищення падаючого валютного курсу. Причинами їх є інсоляція та неврівноваженість платіжного балансу, розрив між купівельною спроможністю грошових одиниць.

Мета девальвації - зниження офіційного курсу для стимулювання експорту та стримування імпорту. Наприклад, девальвації 30-х років були спрямовані не на стабілізацію валют, а на їх знецінювання з метою створення умов для валютного демпінгу. Після другої світової війни (1946 - 1973 pp.) було проведено понад 500 девальвацій і тільки 10 ревальвацій. Практикуються також масові девальвації валют, що були, наприклад, у 1949 році, наприкінці 60-х - початку 70-х років

До скасування фіксованого вмісту золота у валютах девальвація супроводжувалася зниженням металічного вмісту валюти, а ревальвація - підвищенням. При умові "плаваючих" валютних курсів девальвація та ревальвація відбуваються стихійно на валютному ринку. Тому термін "девальвація" у сучасному розумінні означає також відносно тривале зниження ринкового курсу валюти. У межах ЄВС із початку 80-х років 11 разів офіційно проводилися девальвації (французького франка, італійської ліри) і ревальвації (марки Німеччини, голландського гульдена та ін.).

У сучасних умовах девальвація та ревальвація не є засобами стабілізації валютного курсу. Вони виступають лише методом приведення офіційного курсу у тимчасову відповідність до дійсного.

Валютний курс національної української валюти жорстко фіксувати не доцільно. Як відомо, система жорстко фіксованих курсів фактично розпалася в світі у 1973 році у зв'язку з її неефективністю у сучасних умовах.

Що стосується пропозицій забезпечення національної валюти золотом, то тут не враховуються процеси демонетизації, які відбуваються у світі. Золотий стандарт із твердим паритетом та обов'язковим обміном на золото мав би сенс лише у тому випадку, коли б ввести його вирішила певна група країн. Однак ця політика заважала б розвитку міжнародних економічних зв'язків.

Нині у світовій практиці існує система гнучких валютних курсів. Кожна країна має право вибирати режим валютного курсу. Вибір для української валюти курсу вільного коливання з перших років незалежної економічної полі гики був би справою дуже ризиковою. Спочатку необхідно "прив'язати" курс гривні до якої-небудь ва;поти, а ще надійніше - до "валютної корзини". Враховуючи, що зовнішня торгівля України буде орієнтуватися переважно на Європейське співтовариство, альтернативою є прив'язка гривні до євро, що у перспективі полегшило б вступ України до Європейської валютної системи. Якщо цей захід справді принесе Україні економічну вигоду, то гривня потім може бути переведена у ранг валют з великою гнучкістю.

Величина економічно обґрунтованого курсу української валюти - гривні - може визначатися на підставі розрахунку валового внутрішнього продукту України за цінами, визначеними у гривнях та в євро. Частка від їх ділення дає валютний курс. А через існуючі у ЄВС центральні курси можна виявити курс національної валюти України у валютах більшості країн ЄС та долара США. Необхідно визначити межі коливань курсу на основі існуючих макроекономічних параметрів.

Однак сам розрахунок валютного курсу - не найскладніша операція. Важче створити систему підтримки сталого валютного курсу. Але який би режим валютного курсу, засоби валютного регулювання не були обрані, передусім необхідна збалансованість державного бюджету, торгового та платіжного балансів при сталості цін та відносно повної, забезпеченості працею. Лише при цих умовах курс національної валюти України буде сталим, без чого неможливий нормальний економічний розвиток країни. Важливим напрямом формування реального валютного курсу гривні є зближення внутрішніх та зовнішньоторговельних цін, а також формування у нашій країні внутрішнього валютного ринку.

Список літератури

1. Банковское дело [Текст] : учебник / Финансовая академия при правительстве РФ ; ред. О. И. Лаврушин. - Изд. 4-е, стер. - М. : КНОРУС, 2006. - 768 с.

2. Валютне регулювання [Текст] : навчальний посібник / Ю. М. Бездітко, О. О. Мануйленко, Г. А. Стасюк. - Херсон : Олді-плюс, 2004. - 272 с.

3. Віднійчук-Вірван, Л.А. Міжнародні розрахунки і валютні операції [Текст] : навчальний посібник / Л. А. Віднійчук-Вірван. - Львів : Магнолія 2006, 2007. - 214 с.

4. Горін, Н.В. Державне регулювання зовнішньоекономічної діяльності [Text] : навчальний посібник / Н. В. Горін. - К. : Знання, 2008. - 330 с.

5. Єпіфанов, А.О. Операції комерційних банків [Текст] : навчальний посібник / А. О. Єпіфанов, Н. Г. Маслак, І. В. Сало. - Суми : ВТД "Університетська книга", 2007. - 523 с.

6. Завальна, Ж.В. Валютне право України [Текст] : навчальний посібник / Ж. В. Завальна, М. В. Старинський ; УАБС НБУ. - 2-е вид., перероб. і доп. - Суми : Університетська книга, 2006. - 384 с.

7. Зовнішньоекономічна діяльність підприємств [Текст] : навчальний посібник / Мін-во освіти і науки України, Одеський держ. економ. ун-т ; ред. Ю. Г. Козак. - 2-е вид., перероб. і доп. - К. : ЦНЛ, 2006. - 792 с.

8. Інфраструктура валютного ринку України [Текст] / Ю. В. Сенейко // Регіональна економіка. - 2006. - N 4. - C.199-207

9. Ринок фінансових послуг [Текст] : навчально-методичний посібник / Держ. вищий навчальний заклад "УАБС НБУ", Каф-ра фінансів ; сост. В. Л. Пластун. - Суми : УАБС НБУ, 2007. - 166 с.

10. Скрипник, А. Вплив валютно-курсової політики на інфляційні процеси в Україні [Текст] / А. Скрипник, Г. Варваренко // Вісник Національного банку України. - 2007. - N 1. - C.40-48

Похожие работы

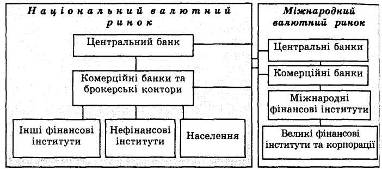

... ідним типом економіки та неповністю конвертованою валютою, характерним є досить жорстко регульований національний валютний ринок. Структуру національного та міжнародного валютних ринків подано на рис. 1. Рис. 1. Структура валютного ринку Основними учасниками валютних ринків є великі комерційні банки, брокерські фірми, інші фінансові інститути, найбільші корпорації та центральні банки країн. ...

... бере на себе функції третьої сторони, тобто здійснюється додаткове страхування укладеної угоди. Рис. 1. Схема здійснення угод за ф'ючерсними контрактами ПРАВИЛА ТА ОРГАНІЗАЦІЯ ТОРГІВЛІ ВАЛЮТНИМИ Ф'ЮЧЕРСАМИ З гідно з Правилами проведення торгів ф'ючерсний контракт допускається до обігу в Секції після затвердження його Специфікації Біржовим комітетом. Рішення останнього про прийняття ...

... резидентів в країні (авуари — це кошти, що належать резидентам або нерезидентам i знаходяться в іноземних банках); 5) контроль за створенням та ліквідаціею авуарів нерезидентів - учасників валютних onepaцій в країні: 6) контроль за інвестуванням нерезидентів в економіку України та резидентів в економіку інших країн; 7) здійснення декларування, попереднього дозволу, контролю або заборони в ...

... , а інша — з поставкою у майбутньому, але на вже обумовлених підставах. 3. Валютний контроль Валютний контроль представляє собою діяльність держави з приводу забезпечення валютного законодавства. Держава не тільки встановлює правила поведінки суб'єктів в формі правових норм при користуванні валютними цінностями, а й забезпечує виконання ними цих правових норм. Це є підставою законності ді ...

0 комментариев