Навигация

Прогнозування. Першу умову можна сформулювати як здатність складати акуратні і обґрунтовані прогнози

1. Прогнозування. Першу умову можна сформулювати як здатність складати акуратні і обґрунтовані прогнози.

Не можна зводити прогнозування до чисто технічної вправи. Підгонка тенденцій під минулі факти і дані нічого не варта. Це пов’язано з тим, що майбутнє не обов’язково відтворює минулі картини, що було б зручним для планування.

2. Вибір оптимального фінансового плану.

В кінці своєї роботи фінансовому менеджеру доведеться визначити, який фінансовий план є найкращим. До цього часу не існує ніякої моделі чи процедури, які могли б врахувати всі складності і приховані перешкоди, що виникають в процесі фінансового планування.

Очевидно, такі моделі ніколи не з’являться. Ця смілива заява базується на законі, який витікає з аксіом.

Аксіома 1. Сукупність невирішених проблем є нескінченною.

Аксіома 2. Кількість невирішених проблем, які окрема людина може враховувати кожний даний момент, не може перевищувати десяти.

Отже, в будь-якій діяльності завжди будуть існувати деякі 10 проблем, які можна назвати, але які не мають формального розв’язку.

Однак фінансовим менеджерам, які розробляють план, доводиться зустрічатись з невирішеними проблемами на кожному кроці, тому їм потрібно докласти максимум зусиль для пошуку аргументів.

Складання фінансового плану починають з прогнозу обсягу продажу. Прогноз обсягу продажу складається за кожним видом продукції, як правило, на 3 роки: для I-го року - щомісячно, для II-го - щоквартально, для III-го - на рік в цілому. Це пов’язано з тим, що в перший рік виробництва повинен бути відомий покупець продукції. Розрахунки на другий і третій роки мають характер прогнозів, складених на підставі маркетингових досліджень.

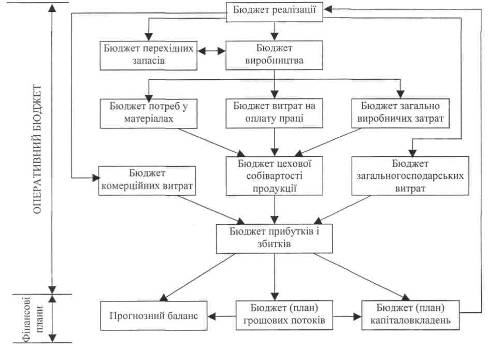

Важливим документом фінансового плану вважається баланс грошових витрат і надходжень, який має й іншу назву - баланс грошових потоків. Мета його складання полягає в тому, щоб досягти синхронності надходження і витрачання грошових коштів або, іншими словами, досягти необхідного рівня ліквідності активів майбутнього підприємства. Так як ліквідність визначається величиною на будь-яку дату, бажано, щоб дані балансу грошових витрат і надходжень наводились на короткі відрізки часу. При подовженні часових відрізків значення даних, викладених в цьому документі, знижується, навіть якщо вони є надійними.

Ліквідність проекту, що реалізується, може впливати на його прибутковість. Недостатність грошових коштів в конкретний момент часу спричиняє неплатежі і навіть загрозу банкрутства. Затримка в платежах призводить до необхідності сплачувати більші штрафи і пеню, що зменшують балансовий прибуток.

Баланс грошових потоків складається у вигляді таблиці, в якій відображаються дані про наявність грошових коштів на початок періоду, їх надходження і витрачання в самому періоді, і завершується таблиця даними про наявність грошових коштів на кінець періоду.

В аналітичних цілях таблиця може бути доповнена даними про дебіторську заборгованість, а саме: про розмір безнадійних боргів, складських запасів, кредиторської заборгованості, що були взяті з інших розділів фінплану. Дані балансу грошових потоків необхідно пов’язати з діями підприємства по формуванню власних оборотних коштів. Адже саме недостатність власних оборотних коштів та їх імобілізація створюють ситуацію, коли в потрібний момент на рахунках підприємства немає потрібних грошових коштів. Потрібно згадати і про те, що показники ліквідності визначаються співвідношенням розміру оборотних коштів і короткострокових позикових джерел їх формування.

Невеликий документ з досить простою структурою носить назву таблиці доходів і витрат. Цей документ показує, як буде формуватися прибуток підприємства.

До складу фінансового плану входить також баланс активів та пасивів підприємства.

Баланс активів та пасивів підприємства складається з метою оцінки тих видів активів, в які спрямовуються грошові кошти та тих видів пасивів, за рахунок яких планується фінансувати придбання чи створення цих активів. Серед активів балансу виділяють поточні активи - як найбільш мобільну частину коштів, запаси та фіксовані активи. В пасиві відображено власні та позикові кошти, причому важливе значення має їх структура та зміна протягом запланованого трирічного періоду.

При складанні фінансового плану також проводиться аналіз беззбитковості підприємства (метод “Витрати - Обсяг - Прибуток”). Методологічні основи цього методу розроблені вже досить давно, але практичному його використанню сприяла система обліку витрат “direct-costing”, в основі якої лежить розподіл витрат на постійні та змінні, які по-різному реагують на зміну обсягу виробництва.

Визначення точки беззбитковості здійснюється розрахунковим і графічним способами. При розрахунковому методі використовують наступну формулу:

![]() (2.1)

(2.1)

Vmin - критичний обсяг виробництва в натуральному виразі;

Р - ціна одиниці продукції;

Sc - сума постійних витрат;

Su - сума змінних витрат на одиницю продукції.

Прогнозна величина прибутку PR відповідно складатиме:

![]() (2.2)

(2.2)

де V - обсяг виробництва (продаж);

Sc - сума постійних витрат;

q1 - прогнозований обсяг виробництва (продаж) в натуральному виразі.

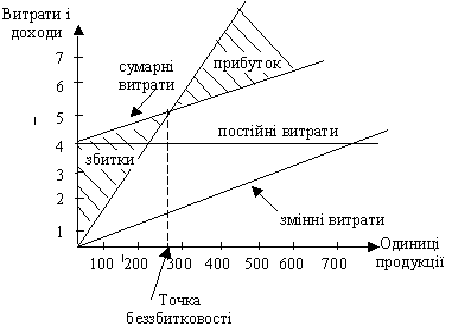

Визначення точки беззбитковості графічним методом представлено на рис.2.1

Рис.2.1 Графічний метод визначення точки беззбитковості.

Як видно з рис.2.1, по горизонталі показується обсяг виробництва в натуральному виразі (в одиницях продукції чи у% виробничої потужності), а по вертикалі - витрати на виробництво і виручка від реалізації.

Перетин прямої лінії, що відображає залежність між випуском продукції і собівартістю, і прямої лінії виручки від реалізації показує точку беззбитковості. Нижче цієї точки заштрихований збиток підприємства, тому що до досягнення визначеного обсягу виробництва виручка від реалізації не покриває витрати, але перевищення точки беззбитковості виробництва дає прибуток.

Розглянутий метод застосовується для вибору варіантів встановлення ціни на продукцію, що реалізується, визначених видів ресурсів, системи збуту продукції, тому розрахунок точки беззбитковості доповнюється прогнозами про зміну прибутку в залежності від зміни умов і обсягів виробництва і реалізації продукції.

Ефективність аналізу беззбитковості дозволяє використовувати його при прогнозуванні величини фінансових ресурсів, але при його впровадженні у практику фінансового планування слід мати на увазі наступне:

і графічний, і розрахунковий методи визначення прогнозованої величини прибутку передбачають обов’язкову диференціацію витрат на постійні та змінні, що обумовлено безпосередньо системою обліку витрат;

побудова графіка заснована на даних одного виду продукції, тому необхідна розробка методів узагальнення даних про випуск тих видів продукції, які планує виробляти підприємство;

виділення постійних витрат пов’язано з поняттям маржинального доходу, який складається з прибутку і постійних витрат і в Україні в обліку не застосовується.

Приблизний зміст фінансового плану можна представити наступними основними статтями доходів та видатків підприємства (табл.2.1).

В процесі фінансового планування відбувається конкретна ув’язка кожного виду капіталовкладень чи відрахувань та джерела його фінансування. Для цього складається перевірочна (шахова) таблиця до фінансового плану, в якій по вертикалі записують напрями використання фінансових ресурсів та прирівняних до них коштів, а по горизонталі - джерела фінансування, тобто фінансові ресурси і прирівняні до них кошти. Така таблиця дозволяє виявити цільовий характер використання фінансових ресурсів, збалансувати доходи і видатки по статтях, визначити резерви формування фондів грошових коштів.

Таблиця 2.1

Фінансовий план підприємства на 200__ р.

| № | Найменування показника | Сума, тис. грн. |

| I. Доходи і надходження коштів | ||

| 1. | Прибуток від реалізації | |

| 2. | Інші операційні доходи | |

| 3. | Доходи від інвестиційної діяльності | |

| 4. | Доходи від фінансової діяльності | |

| 5. | Інші доходи | |

| 6. | Доходи від надзвичайної діяльності | |

| 7. | Нарахована амортизація | |

| 8. | Довгострокові кредити | |

| 9. | Довгострокові позики | |

| 10. | Позики на поповнення основних засобів | |

| 11. | Орендна плата понад вартості майна по лізингу | |

| 12. | Цільове фінансування і надходження з бюджету | |

| 13. | Цільове фінансування і надходження з позабюджетних фондів | |

| 14. | Безповоротня фінансова допомога | |

| 15. | Інші доходи і надходження | |

| Разом доходів | ||

| II. Видатки і відрахування коштів | ||

| 1. | Платежі до державного бюджету | |

| 2. | Відрахування до резервних фондів | |

| 3. | Відрахування до фондів накопичення | |

| 4. | Відрахування до фондів споживання | |

| 5. | Відрахування до фондів соціальної сфери | |

| 6. | Відрахування на благодійні цілі | |

| 7. | Виплачені дивіденди | |

| 8. | Довгострокові інвестиції | |

| 9. | Довгострокові фінансові вкладення | |

| 10. | Погашення позик на поповнення оборотних засобів | |

| 11. | Погашення довгострокових позик і сплата по них% | |

| 12. | Поповнення оборотних засобів | |

| 13. | Уцінка товарів | |

| 14. | Резерви наступних платежів | |

| 15. | Резерви по сумнівних боргах | |

| 16. | Резерви під знецінення вкладень в цінні папери | |

| 17. | Інші видатки і відрахування | |

| Разом видатків |

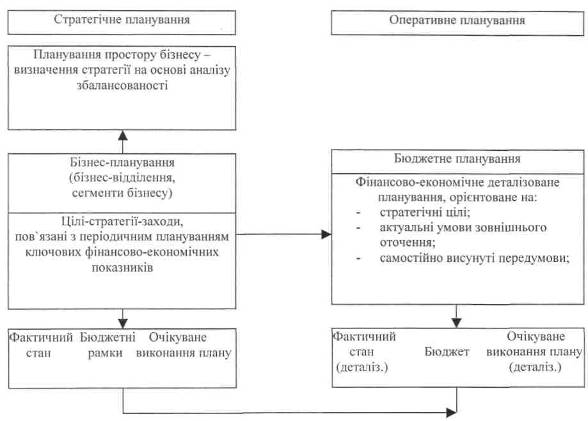

Оперативне фінансове планування полягає у складанні і використанні платіжного календаря, касового плану і розрахунків потреби короткотермінових кредитів. В основу платіжного календаря покладено черговість і строки проведення всіх розрахунків, що дозволяє своєчасно перераховувати платежі до бюджету, в бюджетні і державні цільові фонди, забезпечувати безперервне фінансування господарської діяльності. Він складається на квартал з розбиванням на місяці або на місяць по декадах. В платіжному календарі відображається весь грошовий обіг підприємства, основна частина якого проходить через поточний, валютний, позичковий та інші рахунки підприємства у банку, рух грошових коштів.

Платіжний календар дає можливість фінансовій службі підприємства забезпечиш оперативне фінансування, виконання розрахункових та платіжних зобов’язань, фіксує зміни у платоспроможності підприємства та ліквідності його активів; дозволяє стежити за станом оборотних коштів та вказує на необхідність використання позичених та залучених коштів у плановому періоді.

Важливе місце в оперативно-фінансовій роботі підприємства займає своєчасне погашення кредиторської заборгованості, а також своєчасна вимога дебіторської заборгованості.

На підприємстві повинен бути встановлений повсякденний оперативний контроль за платежами та надходженнями матеріальних цінностей, виконанням фінансових зобов'язань перед бюджетом, позабюджетними фондами, банками. Необхідно періодично перевіряти дебіторську та кредиторську заборгованості за даними бухгалтерського обліку та звітності, матеріалами звірки витрат та інвентаризації.

Кредиторська заборгованість підприємства у складі залучених коштів займає значне місце. Якщо вона виникає у процесі господарських зв'язків з іншими господарюючими суб'єктами в межах нормального документообігу та встановлених форм розрахунків, то вона не суперечить чинному законодавству та не може здійснювати негативний вплив на фінансове становище інших господарюючих суб'єктів. Якщо кредиторська заборгованість виникла в разі порушення встановлених правил розрахунків та кредитування, то призводить до фінансових ускладнень в інших господарюючих суб'єктів.

Прострочені платежі постачальникам найчастіше виникають у тих випадках, коли на підприємстві недостатньо чітко поставлено роботу: несвоєчасно та нерівномірно вносяться платежі до бюджету та відрахування до позабюджетних фондів, оборотні кошти спрямовано у дебіторську заборгованість або у понаднормативні, не прокредитовані банком товарно-матеріальні цінності; розмір оборотних коштів недостатній через бартерні операції і не покриває необхідної мінімальної потреби підприємства у власних оборотних коштах.

Таким чином, платіжний календар конкретизує поточний фінансовий план, уточнює його показники, дозволяє використовувати власні резерви підвищення ефективності використання фінансових ресурсів підприємств, дає більш повне уявлення про стан платежів і розрахунків у періоді, що аналізується. За допомогою платіжного календаря контролюється складання кошторисів витрат, витрат виробництва та обігу, випуск продукції та її реалізація окремими структурними підрозділами, а також рівень самоокупності та рентабельності.

Похожие работы

... , детально описує схему функціонування; 3. розкриває принципи та методи керівництва підприємством; 4. містить програму управління фінансами без якої неможливо проводити справу та забезпечувати ефективність її виконання; 5. показує перспективи розвитку підприємства інвесторам та кредиторам; Наказом Міністерства економіки України, за номером №277 від 25,12,2000 року було затверджено Положення про ...

... Ринок цінних паперів України.- 2003.- №3-4.- С. 55-57 49. Осовська Г. В. Основи менеджменту / Навчальний посібник / Київ: „Кондор", 2003. - с. 89-91 - 553 с. 50. Панасенко О.В. Вдосконалення фінансового планування на підприємстві з використанням економіко-математичних моделей// Актуальні проблеми економіки.- 2008.- №7.- С. 219-227 51. Петленко Ю.В. Фінансовий менеджмент: навчальний посібник.- ...

... ї економіки значно підвищується матеріальна відповідальність керівника підприємства за його фінансовий стан. Саме тому зросла важливість перспективного, поточного та оперативного фінансового планування для забезпечення фінансового стану та підвищення рентабельності підприємств. Фінансове планування є необхідним для фінансового забезпечення розширення кругообороту виробничих фондів, досягнення ...

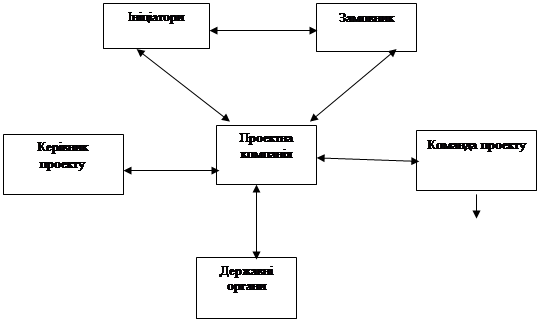

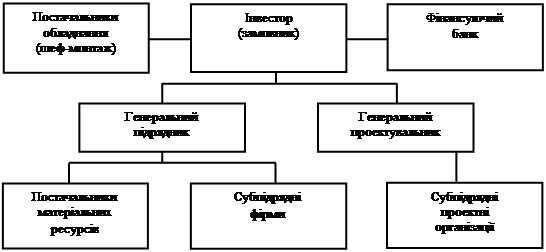

... порівняльний аналіз зведених даних на графіках рис.2.1 - 2.2, варіант №2 проектного інвестування є найбільш економічно ефективний. Розділ ІІІ. Перспективи розвитку проектного фінансування 3.1 Методи проектного фінансування в іноземній практиці Досвід країн із розвиненою ринковою економікою системи свідчить про високу перспективність такого напрямку співпраці між великими комерційни-ми ...

0 комментариев