Навигация

Антикризисное управление на ОАО "КЗАЭ"

ВВЕДЕНИЕ

ГЛАВА 1. ИНСТРУМЕНТЫ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ

1.1 Роль кризисов в экономической жизни предприятия

1.2 Понятие антикризисного управления

1.3 Роль финансового анализа в антикризисном управлении

ГЛАВА 2. ИЗУЧЕНИЕ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ОАО "КЗАЭ"

2.1 Технико – экономическая характеристика предприятия

2.2 Анализ финансового состояния

2.3 Оценка финансового состояния ОАО "КЗАЭ"

ГЛАВА 3. РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО ВЫРАБОТКЕ НАПРАВЛЕНИЙ ВЫХОДА ИЗ КРИЗИСА ОАО "КЗАЭ"

3.1 Внедрение управленческого учета в ОАО "КЗАЭ" как инструмента эффективного управления затратами

3.2 Предложения по увеличению прибыли и рентабельности

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯВВЕДЕНИЕ

Несостоятельность (банкротство) является категорией рыночного хозяйствования. Она была известна еще в дореволюционной России XIX в. Русский писатель и публицист В.Г. Короленко проводил громкие журналистские расследования финансовых афер и махинаций, связанных с банкротством российских предприятий. Им впервые был введен термин "счастливое банкротство" — аналог современного фиктивного банкротства.

В современной России в ходе рыночных преобразований банкротства опять становятся реальностью. Возникает необходимость нормативно-правового и государственного регулирования механизма банкротства предприятий.

Несмотря на складывающуюся в последние годы тенденцию стабилизации экономики, более трети отечественных промышленных предприятий, по данным Роскомстата России, продолжают оставаться в кризисном (предбанкротном) состоянии, проявляющемся в убыточности экономической деятельности, низком запасе финансовой прочности, дефиците ликвидных оборотных средств, значительной задолженности перед бюджетом и кредиторами.

Анализ причин, вызывающих такое состояние, показывает, что эффективной реализации государственной программы антикризисного регулирования деятельности предприятий промышленности во многом противодействует отсутствие эффективных методических подходов к организации внутрифирменного управления предприятиями в условиях кризиса, обеспечивающих защиту хозяйственной деятельности от воздействия негативных факторов внешней среды, с одной стороны, и неэффективных управленческих решений высшего менеджмента, с другой.

Актуальность темы выпускной квалификационной работы обусловлена тем, что в рыночных условиях хозяйствования предприятия должны быть уверены в надежности и экономической состоятельности своих партнеров, в противном случае они имеют возможность использовать механизм банкротства как средство возврата долга неплатежеспособными партнерами. В связи с этим руководители предприятий, менеджеры различных уровней управления, руководители предприятий должны проводить антикризисную диагностику финансового состояния собственного предприятия с целью избежать возможного банкротства, а при угрозе банкротства изыскать возможности финансового оздоровления предприятия. Вместе с тем они должны уметь своевременно определить неблагоприятное финансовое положение предприятий-контрагентов на основе результатов проведенного финансового анализа и при необходимости воспользоваться своим правом в судебном порядке применить процедуры банкротства к должнику.

Проблемы антикризисного управления в российской практике исследованы в работах С.Г. Беляева, А.П. Градова, Г.П. Иванова, Э.М. Короткова, Б.И. Кузина, И.А. Курнышовой, В.К. Логинова, Д.Н. Сергеева, Б.Н. Соколина, Ю.Н. Чеботаря, Г.И. Шепеленко и других ученых. Однако основным недостатком представленных в них подходов является использование частных оценок экономического состояния предприятия и в связи с этим излишняя сложность расчетов и интерпретации полученных результатов, а также отсутствие механизма принятия управленческих решений для высшего менеджмента по последовательной реализации процедур вывода предприятия из кризиса в условиях крайней ограниченности ресурсов.

Поэтому актуальной задачей сегодня является разработка подходов к выбору эффективных методов антикризисного управления сельскохозяйственным предприятием на основе комплексной оценки его экономического состояния.

Целью написания работы состоит в проведении финансового анализа и разработке мероприятий по финансовому оздоровлению предприятия.

Для достижения поставленной цели требуется решение следующих задач:

- рассмотреть роль кризисов в экономической жизни предприятия;

- дать определение антикризисного управления;

- - рассмотреть роль финансового анализа в антикризисном управлении;

- провести анализ финансово – хозяйственной деятельности ОАО "КЗАЭ";

-провести оценку угрозы банкротства по отечественной и зарубежным методикам оценки;

- разработать комплекс мероприятий по улучшению финансового состояния ОАО "КЗАЭ"

Объектом исследования является финансово – хозяйственная деятельность ОАО "КЗАЭ".

Предметом исследования является – антикризисное управление на предприятии.

Теоретическую и методологическую основы исследования составляли законодательные акты Российской Федерации, указы Президента РФ, постановления Правительства РФ, инструкции и методические материалы Министерства финансов, ФКЦБ России, Министерства имущественных отношений, МАП, иных министерств и ведомств, экономическая и правовая литература, материалы периодической печати.

При выполнении работы были использованы общенаучные и специальные методы исследований. Из общенаучных применялись диалектический метод познания, методы научной абстракции, анализа и синтеза, исторического и логического познания. Отдельные проблемы изучались с помощью специальных методов экономических исследований: монографического, расчетно-конструктивного, экономико-статистического и других.

Информационной базой исследования послужили данные статистической отчетности ОАО "КЗАЭ".

Дипломная работа состоит из введения, трех глав, заключения, списка литературы и приложений. Он изложена на 71 страницах машинописного текста. Результаты расчетов и их анализ проиллюстрированы таблицами.

ГЛАВА 1. ИНСТРУМЕНТЫ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ 1.1 Роль кризисов в экономической жизни предприятия

В ходе продолжающегося реформирования общества органы государственной власти Российской Федерации постоянно совершенствуют рыночную экономическую политику. В настоящее время в этой области пройдены важные этапы и получены позитивные результаты: проведена либерализация экономики, осуществлена приватизация объектов государственной собственности, снижена инфляция, стабилизировался обменный курс рубля, снижаются процентные ставки за пользование кредитными ресурсами, в основном определена законодательная база (Трудовой, Налоговый, Бюджетный, Административный и Арбитражный кодексы).

Создание макроэкономических условий для экономического роста еще не до конца переломило негативные тенденции и лишь обозначило реальные предпосылки для преодоления промышленного кризиса.

Причины недостаточной эффективности реализации потенциала экономической реформы, состоят в следующем:

1. Низкая эффективность функционирования системы управления предприятиями.

2. Недостаточный уровень ответственности руководителей перед учредителями и собственниками за последствия принимаемых решений в части сохранности имущества и эксплуатации инвестиций в активы предприятия, неадекватное влияние на финансово-хозяйственные результаты деятельности.

3. Малые суммы уставного капитала акционерных обществ. После проведенных переоценок основных фондов добавочный капитал предприятий на порядок выше величины уставного капитала.

4. Слабая проработка механизма исполнения решений судебного делопроизводства, особенно в части обращения взыскания на имущество должника.

5. Снижение инвестиционной привлекательности бизнеса из-за нарушения единства предприятия как имущественного комплекса.

6. Высокие расходы на содержание объектов социально-культурного назначения и жилищно-коммунального хозяйства, энергоресурсы.

7. Снижение конкурентоспособности российских предприятий на внутреннем и внешнем рынках из-за наличия устаревших технологических линий производства профильной продукции.

8. Сложность получения достоверной информации о финансово-экономическом состоянии предприятия акционерам и менеджерам, потенциальным инвесторам и кредиторам, а также органам исполнительной власти.

Негативные тенденции экономической нестабильности часто подводят предприятие к несостоятельности (банкротству). В принципе любое управление так или иначе должно быть антикризисным (профилактическим) и тем более становиться антикризисным (оздоровляющим) по мере попадания предприятия в полосу кризисного состояния.

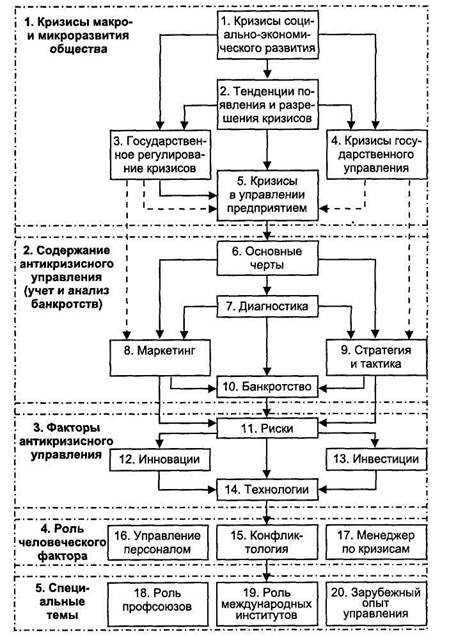

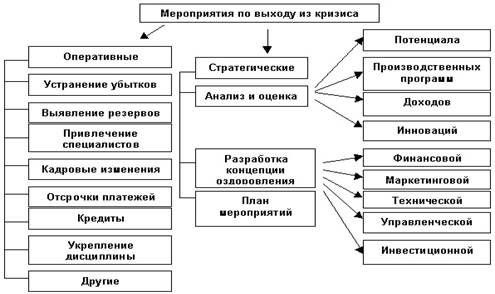

Игнорирование этой концепции может привести к ощутимым негативным последствиям, а ее понимание и претворение в жизнь способствует менее болезненному, "бархатному" прохождению кризисных ситуаций. Концепция антикризисного управления, в основу которой положен учет и анализ банкротств, состоит из пяти блоков (рис. 1.).

Понятие кризиса тесным образом связано с понятием социально-экономической системы, которая может проявлять способность своего существования в двух направлениях. Это функционирование (сохранение своих особенных функций для поддержания целостности) и развитие (приобретение новых качеств и функций в условиях изменяющейся внешней среды).

Рис. 1. Концепция антикризисного управления

Взаимосвязь этих двух тенденций носит диалектический характер: управление достигнутым функционированием имеет стабилизирующий и, одновременно, сдерживающий характер, а управление развитием организации носит инновационный характер, разрушающий процесс достигнутого уровня функционирования (рис.2.).

Рис. 2. . Возникновение опасности кризиса в социально-экономической системе

Обострение противоречий через преобладание деструктивных сил порождает опасность возникновения и развития кризиса, угрожает жизнестойкости социально-экономической системе, оказавшейся под давлением негативных внешних и внутренних факторов.

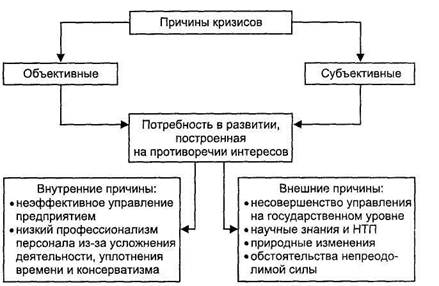

Причины кризиса могут быть различными: объективные, связанные с циклическими потребностями модернизации и реструктуризации, и субъективные, порожденные ошибками и недостатками в управлении (рис. 3).

Причины кризиса могут быть внешними и внутренними. Внешние причины кризисов связаны с несовершенством управления на макро- и микроэкономических уровнях, с инновациями (новые научные знания, развитие научно-технического прогресса), с природными изменениями (например, ухудшение экологической ситуации), наконец, с обстоятельствами непреодолимой силы. Внешние причины для возникновения и развития кризиса существуют всегда, поэтому так важно предвидеть его возможные проявления. Внутренние причины кризиса связаны с неэффективным менеджментом на предприятии из-за непрофессионализма персонала, усложнения деятельности вследствие роста масштабов бизнеса и консерватизма личности.

Рис. 3. Причины кризисов

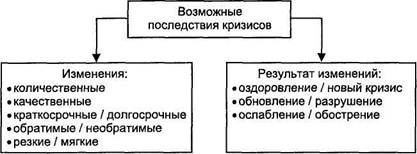

Для уяснения понятия кризиса важно предвидеть всевозможные последствия кризисов, будет ли это финансовое оздоровление или ликвидация предприятия (рис. 4).

Рис. 4. Последствия кризисов

Выход из кризиса не всегда связан с позитивными последствиями. Возможен переход в состояние нового кризиса, может быть еще более глубокого и продолжительного.

Последствия кризиса могут сопровождаться резкими изменениями или мягким длительным и поступательным выходом из состояния кризиса.

Посткризисные изменения в развитии предприятия могут носить долгосрочный или краткосрочный, а также обратимый или необратимый характер, отличаться качественными или количественными характеристиками.

В процессе учета и анализа банкротств важно определить вид экономического кризиса и его особенности. Идентификация кризиса позволит более четко высветить те параметры, по которым можно будет разрабатывать планы финансового оздоровления, способные реализовываться и выводить предприятие из кризиса.

1.2 Понятие антикризисного управленияВ условиях рыночных отношений, пришедших на смену планово-административным, главное - изменение сущности и стиля руководства предпринимательскими структурами, основная цель которых - добиться получения наибольшей прибыли не руководителем, а собственниками, нанявшими руководителя, при нормальном функционировании в соответствии с требованиями рынка.

Переход к рыночной системе хозяйствования в России ориентирован на макроэкономические изменения, либерализацию экономики, приватизацию объектов государственной собственности, подавление инфляции, стабилизацию обменного курса рубля. Недостаточное внимание к проблемам микроэкономического уровняв первые годы реформ привело к обострению кризисного процесса в реальном секторе экономики. На предприятиях остро ощущалось отсутствие установленных норм и правил государственного влияния на кризисное состояние.

Важно точно определить и саму концепцию антикризисного управления. Эту экономическую категорию определяют по-разному.

Большинство авторов полагают, что антикризисные меры, меры по недопущению банкротства следует принимать, когда финансовые результаты предприятия становятся неудовлетворительными. По другому мнению, с которым следует согласиться, главное в антикризисном управлении - обеспечение условий, при которых финансовые затруднения не смогут иметь постоянный, стабильный характер. Такой подход позволяет предупредить создание кризисной ситуации на предприятии и устранить причины банкротства до того, как они приобретут необратимый характер.

В каждом конкретном случае должна разрабатываться своя концепция, программа антикризисного управления, учитывающая все условия и особенности внешней и внутренней хозяйственной системы, исходя из следующего:

- главной целью антикризисного управления является обеспечение прочного положения на рынке и стабильной устойчивости финансовых компаний при любых экономических, политических и социальных метаморфозах в стране. Следовательно, оно должно быть способно решать самые разноплановые и разносторонние задачи;

- в его рамках применяются, как правило, такие управленческие инструменты, которые в специфических российских условиях оказались наиболее эффективными в решении всех текущих задач предприятия, а не только в устранении временных финансовых затруднений;

- суть антикризисного управления - быстрая и действенная реакция на существенные изменения внешней среды за счет использования заранее разработанного набора альтернативных вариантов управленческих решений, предусматривающих различные действия в зависимости от ситуации;

- в основе антикризисного управления лежит процесс постоянных и последовательных нововведений во всех звеньях и областях функционирования предприятия;

- антикризисное управление нацелено на то, чтобы даже в самой сложной хозяйственной ситуации, в которой может оказаться предприятие, можно было ввести в действие управленческие и финансовые механизмы, которые позволят выйти из трудной ситуации с наименьшими потерями.

Таким образом, под антикризисным управлением следует понимать такую систему управления предприятием, которая имеет комплексный характер и направлена на предотвращение или устранение неблагоприятных для бизнеса явлений посредством использования всего потенциала современного менеджмента, разработки и реализации на предприятии социальной программы, имеющей стратегический характер, позволяющей устранить временные затруднения, опираясь на собственные ресурсы.

Основными направлениями государственного антикризисного регулирования являются:

1) совершенствование законодательной базы о несостоятельности (банкротстве) предприятий;

2) осуществление мер по оздоровлению жизнеспособных предприятий, включая оказание государственной поддержки неплатежеспособным предприятиям и привлечение инвесторов, участвующих в оздоровлении этих предприятий;

3) принятие Правительством РФ мер, направленных на преодоление кризиса неплатежей;

4) добровольная ликвидация предприятий-должников;

5) создание института арбитражных и конкурсных управляющих.

Из изложенного следует вывод о том, что антикризисное управление - явление экономическое, а не юридическое. Осуществлять его должны высокопрофессиональные управленцы - экономисты, антикризисные управляющие, менеджеры.

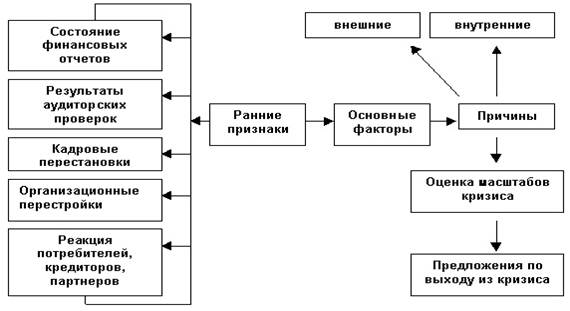

Важной составляющей системы банкротства является диагностика финансового состояния предприятия, контроль и своевременное упреждение, а также предотвращение приближающихся кризисных ситуаций. Своевременная и качественная диагностика, профилактическая работа — главная задача управления предприятием вообще и кризисного, в частности. Работа по диагностике проводится в несколько этапов (рис. 5).

Рис. 5. Диагностика кризисных ситуаций и банкротства

Основными этапами диагностики финансового состояния предприятия являются:

— анализ финансового состояния, прогноз развития рыночной ситуации;

— своевременное обнаружение причин и основных факторов, способствующих развитию кризисных ситуаций;

— умение обнаружить раньше незаметные для неспециалиста признаки грядущего неблагополучия предприятия.

Кризисные ситуации зависят от постоянных изменений рыночных ориентаций потребителя, происходящих в рыночном хозяйстве. Однако эта общая экономическая предпосылка вовсе не означает фатального исхода для любого предприятия и тем более для экономики в целом. Обратимся к анализу факторов, которые служат непосредственным катализатором кризисной ситуации (рис. 6.).

Рис. 6. Основные факторы возникновения кризисных ситуаций

Успехи и неудачи деятельности предприятия следует рассматривать как взаимодействие целого ряда факторов:

— внешних (на них предприятие не может влиять вообще или влияние может быть слабым);

— внутренних (как правило, они зависят от организации работы самого предприятия).

Способность предприятия приспособиться к изменению технологических, экономических и социальных факторов — гарантия не только его выживания, но и процветания.

К внешним факторам, оказывающим сильное влияние на деятельность любого хозяйствующего субъекта, относятся:

— размер и структура потребностей населения;

— уровень доходов и накоплений населения, а следовательно, и покупательная способность (сюда же могут быть отнесены уровень цен и возможность получения потребительского кредита, что существенным образом влияет на предпринимательскую активность);

— политическая стабильность и направленность внутренней политики;

— развитие науки и техники, которое определяет все составляющие процесса производства товара и его конкурентоспособность;

— уровень культуры, проявляющийся в привычках и нормах потребления, предпочтении одних товаров и отрицательном отношении к другим;

— к внешним факторам банкротства следует отнести международную конкуренцию. Фирмы в одних случаях выигрывают за счет дешевого труда, а в других — более совершенных технологий.

На финансовом положении большинства организаций негативно сказываются и последствия общеэкономического спада, инфляции. Им часто сопутствует полоса слияний и неожиданного возникновения иных конкурентов. Предприятие может подвергнуться тяжелым испытаниям при неожиданных переменах в сфере государственного регулирования, резких спадах государственного заказа. Трудности такого рода весьма характерны для нашей страны. Конечно, бороться с кризисом в масштабах страны, отдельному малому или среднему хозяйствующему образованию не по силам, но в их возможностях проводить гибкую политику, способную значительно смягчить негативные последствия общего спада.

Не менее значимы и внутренние факторы, определяющие развитие предприятия и являющиеся результатом его работы.

В общем виде их можно представить четырьмя группами - это:

— стратегия предприятия;

— принципы его деятельности;

— ресурсы и их использование;

— качество и уровень маркетинга.

Другими внутренними факторами, усиливающие кризисную ситуацию предприятия являются:

— убытки предприятия, связанные с несвоевременным обновлением ассортимента товарной продукции, неспособностью товара успешно конкурировать с другими товарами, находящимися на рынке;

— большие издержки на производство и сбыт товара, что может быть вызвано массой причин, начиная с нерациональной структуры управления, раздутого штата управления, применения дорогостоящих технологий, средств и предметов труда и т. д.;

— утрата уровня культуры производства и культуры предприятия вообще, включая технический уровень производства, психологическую атмосферу в управленческом звене, коллективе в целом, его не уверенность в эффективной работе;

— отсутствие стимулов труда у персонала предприятия.

Как видим, к разрушению организационного, экономического и производственного механизма может привести множество факторов функционирования предприятия.

Оздоровление финансового положения как составная часть управления кризисными ситуациями и банкротством предполагает выбор наиболее эффективных средств для выхода организации из кризисной ситуации. Мероприятия по выходу из кризисной ситуации представлены на (рис. 7.).

Набор средств индивидуален для каждого конкретного предприятия в каждой конкретной ситуации. Эффективная реализация целей и задач, стоящих перед системой банкротства, предполагает разработку целого ряда мероприятий.

Основным сводным документом финансового оздоровления является бизнес-план, в котором анализируются процессы изменения предприятия, показывается, каким образом руководство намерено предотвратить кризисную ситуацию, и намечены конкретные пути предотвращения банкротства.

Бизнес-план позволяет решить следующие основные задачи:

— обоснование стратегии вывода предприятия из кризисной ситуации;

— определение рыночных перспектив предприятия и ожидаемых результатов;

— определение источников и объемов финансирования намечаемых мероприятий и порядка расчетов с инвесторами.

Рис. 7. Управление кризисными ситуациями предприятия

1.3 Роль финансового анализа в антикризисном управленииУстойчивое финансовое положение предприятия является важнейшим фактором его застрахованности от возможного банкротства. С этих позиций важно знать, насколько платежеспособно предприятие и какова степень ликвидности его активов. Ликвидность и платежеспособность могут оцениваться с помощью абсолютных и относительных показателей:

· абсолютные показатели, на основе которых определяется основная тенденция изменения финансовой ситуации, а также рассчитывается целый ряд результативных и качественных показателей;

· относительные показатели (коэффициенты), которые выражаются отношением одних абсолютных финансовых показателей к другим и на основе которых в отечественной и зарубежной практике принято делать выводы о сложившейся финансовой ситуации.

По уровню ликвидности все активы предприятия можно разделить на четыре группы в порядке убывания уровня ликвидности (см. Приложение 1.).

Пассивы баланса группируются по степени срочности их оплаты (см. Приложение 2).

На начальном этапе анализа бухгалтерской (финансовой) отчетности можно определить ликвидность баланса по существующим рациональным балансовым пропорциям, соблюдение которых способствует финансовой устойчивости предприятия. Баланс считается абсолютно ликвидным, если абсолютные финансовые показатели ликвидности соответствуют тенденциям.(см. Приложение 3).

Сопоставление наиболее ликвидных средств и быстрореализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выявить текущую ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайшее к рассматриваемому моменту время.

| Разность собственного капитала и др. видов постоянных активов | Означает, что собственных средств должно быть достаточно для покрытия потребности в оборотных активах | П4-А4 | >=0 |

Сравнение медленнореализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

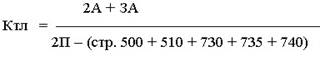

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными и денежными средствами для ведения хозяйственной деятельности и своевременности погашения его срочных обязательств:

(1)

(1)

где 2А и 3А — сумма итого 2 и 3-го разделов актива; 2П — сумма итого 2-го раздела пассива.

Структура баланса предприятия неудовлетворительна, а само оно неплатежеспособно, если КТЛ < 2. Коэффициент текущей ликвидности характеризует коэффициент обеспеченности собственными средствами и наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

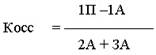

(2)

(2)

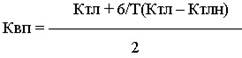

Структура баланса предприятия неудовлетворительна, а предприятие неплатежеспособно, если КОСС < 0,1 коэффициента восстановления платежеспособности предприятия определяется как отношение расчетного КТЛ к его установленному значению. Расчетный КТЛ определяется как сумма КТЛ на конец отчетного периода и изменение значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам.

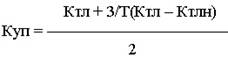

(3)

(3)

где КТЛ — фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности; КТЛН — значение коэффициента текущей ликвидности в начале отчетного периода; 2 — нормативное значение коэффициента текущей ликвидности; Т — отчетный период (3, 6, 9 или 12 месяцев); 6 — период восстановления платежеспособности (месяцы).

Если КВП > 1, то у предприятия есть реальная возможность восстановить свою платежеспособность. Если КВП < 1, такой возможности нет. При значении КВП < 1 определяется коэффициент утраты платежеспособности:

(4)

(4)

где 3 — период утраты платежеспособности предприятием (месяцы).

Если КУП < 1, это свидетельствует о наличии реальной возможности предприятия не утратить платежеспособность. Если КУП > 1, предприятию грозит утрата платежеспособности. Решение о признании структуры баланса неудовлетворительной по перечисленным основаниям может быть отложено на срок, определяемый федеральным органом по делам о несостоятельности и финансовому оздоровлению, если установлено наличие реальной возможности восстановления платежеспособности хозяйствующего субъекта.

Преодоление кризисного состояния требует разработки специальных методов управления предприятием. Рыночная экономика сформировала систему методов предварительной диагностики и возможной защиты компании от банкротства.

Задача менеджеров состоит в том, чтобы по данной методике диагностировать предполагаемое банкротство на ранних стадиях его возникновения. Это позволяет своевременно отреагировать на проблему и воспользоваться механизмом защиты или обосновать необходимость применения последовательных процедур по реорганизации предприятия. Если эти меры не выводят предприятие из кризиса и не способствуют его финансовому оздоровлению, оно в добровольном или принудительном порядке прекращает свою деятельность и начинает ликвидационные процедуры.

Методы интегральной оценки угрозы банкротства основаны на комплексном рассмотрении приведенных показателей. Одним из наиболее распространенных методов интегральной оценки является модель Альтмана. Для предсказания возможного банкротства применяется так называемый Z — счет. В основе данного индикатора лежит расчет взвешенной суммы отношений финансовых показателей. Z — счет показывает степень предполагаемого банкротства: высокую, низкую, маловероятную. Прогнозирование вероятности банкротства производится с помощью двух- или пятифакторной модели комплексного коэффициентного анализа.

Двухфакторная модель выглядит следующим образом:

Z = - 0,3877 - 1,0736х1 + 0,579 х 2, (5)

где Z — вероятность банкротства; х1 — коэффициент текущей ликвидности; х2 — доля заемных средств в пассивах.

Если Z > 0, то вероятность банкротства велика; при Z < 0 — она мала.

Пятифакторная модель Э. Альтмана выглядит следующим образом:

Z = 1,2 х 1 + 1,4 х 2 + 3,3 х 3 + 0,6 х 4 + 0,999 х 5, (6)

где Z — вероятность банкротства; х1 — отношение разности текущих активов и пассивов к объему актива; х2 — отношение нераспределенной прибыли к объему актива; х3 — отношение нетто-результата эксплуатации инвестиций (производственная прибыль) к объему актива; х4 — отношение курсовой стоимости акций к заемным средствам; х5 — отношение чистой выручки от реализации к объему актива.

Результаты расчета по пятифакторной модели Э. Альтмана и вероятность банкротства могут быть представлены в таблице (см. Приложение 4).

В 1977 г. англичане Тафлер и Фишлоу предложили 4-показательную модель.

Ограничения: Банкротство < 2.675 < Устойчивость.

ЧОК – чистый оборотный капитал, созданный за счет собственного капитала.

Чистые активы = Собственный Ак - Привл. Ак.

Ограничения: если Zсчет больше 3, то это свидетельствует о малой возможности банкротства.

Если Zсчет < 1.81, то высокая вероятность банкротства.

Существуют и другие методы интегральной оценки, например расчет коэффициента финансирования трудноликвидных активов. Ни один из этих методов диагностирования нельзя считать совершенным, но, тем не менее, они дают возможность оценить степень вероятности банкротства, которая классифицируется как очень высокая, высокая, возможная, очень низкая. С учетом принадлежности результата к одной из этих характеристик переходят ко второму этапу диагностики, а именно к определению масштабов кризисного состояния организации, при этом используются три его характеристики: легкий кризис, тяжелый кризис, катастрофа. В зависимости от масштабов кризисного состояния организации разрабатывается антикризисный механизм.

Заключительный этап диагностики банкротства — этап изучения основных факторов, обуславливающих кризисное развитие организации. В общем виде их делят на внешние и внутренние. Из них исследуются только те факторы, которые оказывают негативное воздействие на деятельность организации. Степень этого воздействия может быть определена посредством одно — или многофакторных корреляционных моделей. Завершается этап составлением прогноза наиболее колеблющихся и чувствительных негативных факторов, способных вызвать банкротство организации в перспективе. По итогам факторного анализа разрабатывается антикризисный механизм банкротства.

В следующей главе будет приведен анализ финансового состояния и сделаны выводы о возможности банкротства на примере ОАО "КЗАЭ".

ГЛАВА 2. ИЗУЧЕНИЕ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ОАО "КЗАЭ" 2.1 Технико – экономическая характеристика предприятия

Полное фирменное наименование: объекта исследования; ОАО "Калужский завод автомобильного электрооборудования" (КЗАЭ).

Место нахождения и почтовый адрес:

Похожие работы

... faber) 8. Скиданов В.К.Инновационная деятельность малых предприятий. Перспективы и роль в развитии российской экономики // Актуальные проблемы управления –М., 2004. – Вып. 1. – 232с. 9. Цыганов А.Г.Инновации в малом бизнесе (Институциональный аспект) // Инновационная экономика России. – 2003. – Дек./Февр. – С168. 10. . http://innovbusiness.ru/ 11. http://www.inno.ru/projects/current.php?b& ...

0 комментариев