Навигация

Международный валютный фонд

3.3 Международный валютный фонд

Международный валютный фонд - ведущая международная валютно-финансовая организация, учрежденная в 1944г. в результате Бреттон - Вудских соглашений с целью поддержания стабильности международной валютной системы и снижения торговых и валютных барьеров между странами.

На сегодняшний день Международный валютный фонд:

координирует международное сотрудничество в валютно-финансовой сфере;

оказывает финансовую поддержку странам, являющимся его членами, для преодоления временных трудностей с платежным балансом;

консультирует своих членов по различным экономическим вопросам.

Ресурсы Международного валютного фонда состоят из взносов стран-членов и рыночных заимствований. Международный валютный фонд использует несколько механизмов финансовой помощи:

программы обычного кредитования «stand-by»;

программы расширенного кредитования «EFF»,

программы льготного кредитования (механизм расширенного финансирования структурной перестройки «ESAF» и механизм финансирования системных преобразований «STF»);

компенсационное и чрезвычайное кредитование «CCFF»;

дополнительное резервное кредитование «SRF».

Кредиты Международного валютного фонда могут быть получены лишь после того, как вторая сторона согласится на проведение стратегических реформ в своей экономике (на воплощение программы структурной перестройки, разработанной этим Фондом).

Россия уже использовала часть механизмов финансовой помощи Международного валютного фонда с 1992-1998гг., однако кредитование России было приостановлено в 1999 г. С 2000г. отношения России с Фондом вступили на новый этап, отличающийся двумя особенностями:

о значительном изменении взаимосвязи кредитов Фонда и процедуры принятия решений об их предоставлении с реструктуризацией российской внешней задолженности;

со стабилизацией валютно-финансового положения России.

Задолженность России Международному валютному фонду на 1 января 2003г. составила $6,5 млрд.

Вступление России в Фонд способствовало стабилизации денежного обращения и перестройке ее экономики, а одним из существенных факторов, несомненно, можно считать облегчение проблемы реструктуризации внешней задолженности( Россия подписала соглашение о реструктуризации задолженности как с Парижским, так и с Лондонским клубами кредиторов).

История кредитных отношений России с Международным валютным фондом показала, что консультации и поддержка на уровне экспертов, нередко заканчивались большими проблемами для России и перестав быть заемщиком Фонда, Россия получила возможность продолжать реформы естественных монополий, банковской, пенсионной, налоговой, жилищно-коммунальной систем с большим учетом своих национально-экономических интересов.

31 января 2004г. Россия полностью погасила долг Международного валютного фонда в размере $3,3 млрд., что сэкономило $204 млн. процентных платежей

3.4 Коммерческие кредиторы

Коммерческая задолженность бывшего СССР, образовавшаяся в результате неeплаты поставок товаров и оказанных услуг по контрактам советских внешнеторговых организаций, заключенным с иностранными фирмами-поставщиками до 4 января 1992г., оценивается примерно в $4 млрд. (без учета просроченных процентов), в том числе на учете во Внешэкономбанке - около $1,8 млрд. Проблема затрагивает интересы порядка 3 тысяч кредиторов. Основную часть из них составляют компании и предприятия из большинства развитых стран мира, на долю которых приходится 2/3 суммы задолженности. В настоящее время выверка задолженности осуществляется при посредничестве 14 действующих в различных странах клубов кредиторов, наиболее крупными из которых являются:

UBS;

AG/Zurich;

HERMES/Hamburg;

GML;

Ltd/London;

Eurobank/Paris;

EKF/Copenhagen;

FIMET/Helsinki;

VOSTOK/Praha;

Mediocredito Centrale/Rome;

Trade Creditors Group in Japan/Tokyo.

12 апреля 2001г. в Лондоне на Форуме коммерческих кредиторов бывшего СССР состоялись переговоры делегации Российской Федерации с ведущими клубами различных стран, на которых были согласованы ключевые финансовые условия реструктуризации коммерческой задолженности, подлежащей дальнейшему утверждению Правительством Российской Федерации.

По данным Министерства Финансов РФ, задолженность России коммерческим кредиторам на 1 января 2007г. составила коммерческая $1,1 млрд.

3.5 Всемирный Банк

Международный банк реконструкции и развития (Всемирный Банк) - международная финансовая организация, учрежденная в результате Бреттон- Вудской конференции в 1944г. Первоначально банк ориентировался на восстановление экономики стран Западной Европы, а сегодня, предоставляет займы или гарантии кредитов 177 странам, входящим в эту группу. Главным образом, банк кредитует развивающиеся государства на рыночных условиях под правительственные гарантии. Банк аккумулирует свои ресурсы путем выпуска долгосрочных облигаций.

Кроме финансирования таких проектов, как строительство дорог, электростанций и школ, Банк предоставляет ссуды на реструктуризацию экономической системы страны, финансируя так называемые программы структурной перестройки. В распоряжении Банка имеется портфель займов общей суммой, превышающей $250 млрд.

Наряду с Всемирным Банком группа Международного банка реконструкции и развития включает в себя:

Международную финансовую корпорацию;

Международную ассоциацию развития;

Многостороннее агентство гарантий по инвестициям;

другие международные финансовые организации.

Решения во Всемирном Банке и Международном Валютном Фонде принимаются голосованием Правления Исполнительных Директоров, представляющего страны-члены этих организаций. В отличие от ООН, где голоса стран-членов равны, количество голосов во Всемирном Банке и Международном Валютном Фонде определяется уровнем финансового вклада страны. Таким образом, США имеют примерно 17% голосов, а семь крупнейших индустриальных стран ("Большая семерка") в целом - 45%. Из-за уровня своего вклада, голос США всегда был наиболее влиятельным - и они всегда активно использовали право вето.

Примечание: В 1996-1998гг. Россия получила от Всемирного банка $9,8 млрд. на реструктуризацию угольной отрасли. Из них $5,4 млрд. было направлено в бюджет и исчезло.

Данные Министерства Финансов по долговым обязательствам Всемирному банку на 1 января 2006г. составили $5,7 млрд.

Глава 4. Обслуживание и урегулирование внешнего долга России

В процессе управления внешней задолженностью перед Россией встаёт необходимость решения следующих задач:

1. поддержание внешнего долга на уровне, обеспечивающем сохранение экономической безопасности страны;

2. контроль за графиком долговых выплат;

3. минимизации стоимости долга за счёт удлинения срока заимствований и снижения доходности;

4. своевременное и полное выполнение обязательств, чтобы избежать начисления штрафов за просрочки;

5. обеспечение эффективного целевого использования привлечённых средств;

6. обеспечение предсказуемости и стабильности рынка долговых обязательств.

Несмотря на сегодняшнюю положительную ситуацию в сфере долговых выплат для снижения угрозы внешней задолженности национальной экономики России требуется реализация ряда дополнительных мер:

- отказ от привлечения международных кредитов на государственном уровне;

- разработка комплексной и ясной нормативной базы по вопросам внешних заимствований;

- создание единой системы управления внешним долгом для координации мер по снижению уровня задолженности и обеспечения более эффективного контроля за привлечением и использованием средств из-за рубежа;

- согласование политики по обслуживанию внешнего долга с финансовой и экономической политикой в целом, в особенности с денежно-кредитной и валютной.

Основным воздействием на эффективность государственной политики по обслуживанию внешнего долга оказывает, как известно, доверие к властям. Если доверие существует, то возникает большой выбор возможных долговых инструментов, выше гибкость долговой политики, а, так называемая, «цена ошибки» минимальна. В России при формировании политики по погашению внешней задолженности «цена ошибки» непомерно высока.

На сегодняшний день в мировой практике не существует примера радикального решения проблемы внешней задолженности. Для успешного решения данной проблемы хотя бы в перспективе необходимо сочетание двух факторов:

активного и эффективного экономического развития, создающего материальную основу для выплат по задолженности;

грамотной и рациональной политики в области внешних заимствований, проводимой в соответствии с целью повышения благосостояния граждан.

Необходимо вносить корректировки в долговую политику, где важно следующее:

1. продолжение налоговой реформы, предполагающей дальнейшее сокращение налогового бремени и выпадающие доходы бюджетной системы;

2. реформирование межбюджетных отношений;

3. создание стабилизационного фонда, формирующегося за счет части доходов федерального бюджета;

4. проведение широкого спектра структурных реформ, вызывающих дополнительную нагрузку на бюджетные расходы.

Заключение

В своей работе я рассмотрела понятие, сущность, формирование, обслуживание и урегулирование внешнего государственного долга. Показала, что причинами возникновения данного долга, как правило, являются тяжелые периоды для экономики. Выяснила, что в условиях обременительного внешнего долга существенно возрастают трудности в укреплении доверия к национальной валюте, противодействии инфляции, в обеспечении необходимыми валютными резервами и валютной конвертируемости.

Увеличение платежей по внешнему долгу подтверждается практикой ряда стран и одним из элементов управления внешним долгом страны является разработка программы внешних заимствований. Однако следует быть осторожным и контролировать внешние заимствования, чтобы не спровоцировать кризис, как например, более чем десятилетний кризис в Латинской Америке, сопровождавшийся длительным спадом производства и исключительно высокой инфляцией.

Что касается Российской Федерации, то положение ее, конечно, сложно, но не безнадежно. Как показывает статистика с 2000г. происходит «оживление экономики», что в свою очередь позволяет производить необходимые платежи по обслуживанию внешнего долга. Чтобы устранить долговой кризис необходимо создать систему эффективного управления долгом, может даже создать особое агентство по управлению государственным долгом, а также для «сокращения» уплаты долга в предстоящие годы провести опережающие погашения части долговых обязательств.

При проведении указанных мероприятий в течение предстоящего десятилетия угроза долгового кризиса будет устранена, долговая проблема в ее нынешнем виде перестанет существовать, а темпы экономического роста будут высокими.

Использованная литература

1. Андрианов В. Проблемы внешней задолжности России // Маркетинг. - №3. – 2003. – с.23-27.

2. Андропов Д. Внешний долг – угроза национальной безопасности // Бюллетень ГНИИ Системного анализа счетной палаты РФ – статья от 31.03.03.

3. Астапов К. Управление внешним и внутренним государственным долгом в России // Мировая экономика и международные отношения. - №2. – 2003. – с.26-35.

4. Баринов А. Трудности прогнозирования инвестиционных проектов в условиях неопределенности российского рынка // Проблемы прогнозирования. - №1. – 2006. – с.119-135.

5. Белоусов Д., Солнцев О. Об использовании ресурсов Стабилизационного фонда для стимулирования экономического роста // Проблемы прогнозирования. - №4. – 2005. – с.21-27.

6. Белоусов Д. Сценарии экономического развития России на пятнадцатилетнюю перспективу // Проблемы прогнозирования. - №1. – 2006. – с.3-50.

7. Богомолов О. Сложный путь интеграции России в мировую экономику // Мировая экономика и международные отношения. - №9. – 2003. – с.8-15.

8. Воронцов Г. Рынок долгов // Рынок ценных бумаг. - №18. – 2005. – с. 20-23.

9. Гнедовнц Д. Кредитные попечители // Профиль. - №11. – 2006. – с. 78-82.

10. Дыкин А., Барановский В. Россия и мир // Профиль. - №1. – 2006. – с. 30-35.

11. Зиядуллаев Н. СНГ в глобальной экономике: стратегия развития // Мировая экономика и международные отношения. - №4. – 2005. – с.29-34.

12. Кудрин А. Государственный долг России. Перемена декораций // Рынок ценных бумаг. - №3. – 2006. – с. 22-30.

13. Кузнецов Отношения России с МВФ // Мировая экономика и международные отношения. - №7. – 2002. – с.46-52.

14. Панфилов В. Денежно-финансовое обеспечение экономической динамики России // Проблемы прогнозирования. - №3. – 2004. – с.9-18.

15. Соснин А. Тяжесть бремени государственного долга // Мировая экономика и международные отношения. - №1. – 2002. – с.31-33.

16. Третьяков В. Рейтинг относительной кредитоспособности России // Рынок долгов России. - №3. – 2006. – с.53-57.

17. Бюджетный Кодекс РФ (Электронная программа « Система Гарант. Платформа F1»)

18. Официальный сайт Министерства Финансов РФ: www.minfin.ru.

19. Официальный сайт: www.cbr.ru.

20. Официальный сайт: www.eeg.ru.

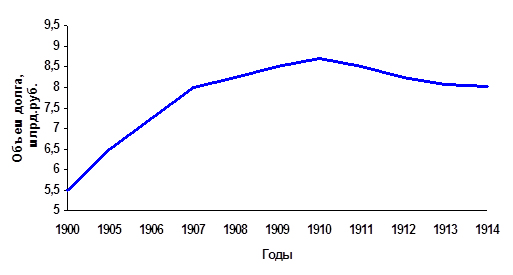

Приложение №1

Внешняя задолженность в периоды СССР и РФ

| Годы | Внешний долг | Средне и долгосрочный долг | Краткосрочный долг | Отношение задолжности к экспорту, % | Отношение задолжности к ВВП, %1 | Коэффициент фактического обслуживания долга 2 |

| 1985 3 1986 1987 1988 1989 1990 1991 19924 1993 1994 1995 1996 1997 1998 1999 | 28,8 33,5 30,7 38,5 38,3 41,5 42,2 45,4 53,8 54,8 59,4 70,3 67,2 96,6 105,8 100,4 112,7 103,9 119,9 108,6 120,4 103,0 125,0 100,8 123,5 91,4 156,6 102,7 167,0 103,5 | 21,4 23,3 29,7 31,0 35,6 47,6 54,4 | 6,9 7,4 8,6 11,2 18,2 11,8 12,8 | 102,9 114,6 122,4 126,3 152,8 176,8 178,2 197,4 189,1 176,6 148,3 141,1 139,9 211,9 212,0 | 3,0 2,8 3,0 3,0 3,7 3,2 2,2 97,0 61,3 43,0 33,7 28,9 29,2 120,5 95,8 | 20 29 28 25 25 56 44 4 5 7 9 8 8 13 13 |

Приложение №2

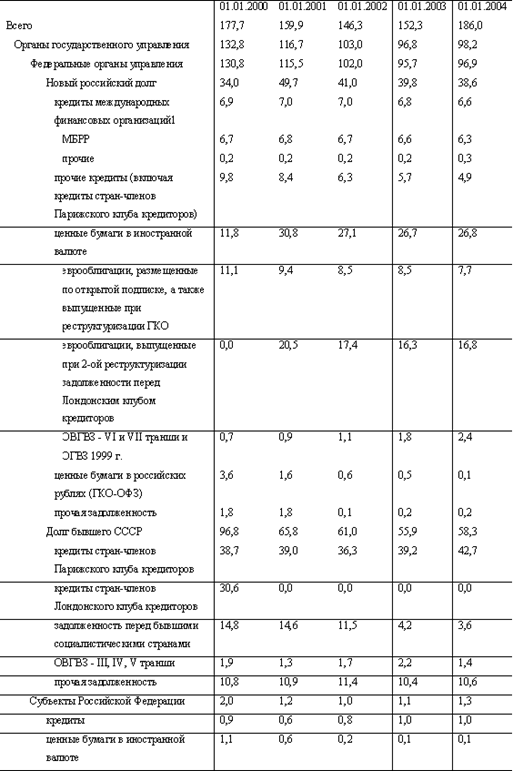

Внешний долг Российской Федерации в 2000-2004 годах (перед нерезидентами) (млрд. долларов США)

Примечания:

Включается внешняя задолженность в национальной и иностранной валюте. Государственные ценные бумаги отражаются в части задолженности перед нерезидентами и оцениваются по номиналу.

1 Кредиты, полученные от МВФ, до их полного погашения в 1 квартале 2005 года отражались в обязательствах органов денежно-кредитного регулирования.

2 Задолженность органов денежно-кредитного регулирования охватывает задолженность Банка России, а также органов государственного управления в части кредитов МВФ.

3 Включаются обязательства кредитных организаций, в том числе Внешэкономбанка. Внешняя задолженность, учитываемая Внешэкономбанком как агентом Правительства России, отражается в обязательствах органов государственного управления.

Дата последнего обновления: 1 июня 2006 года.

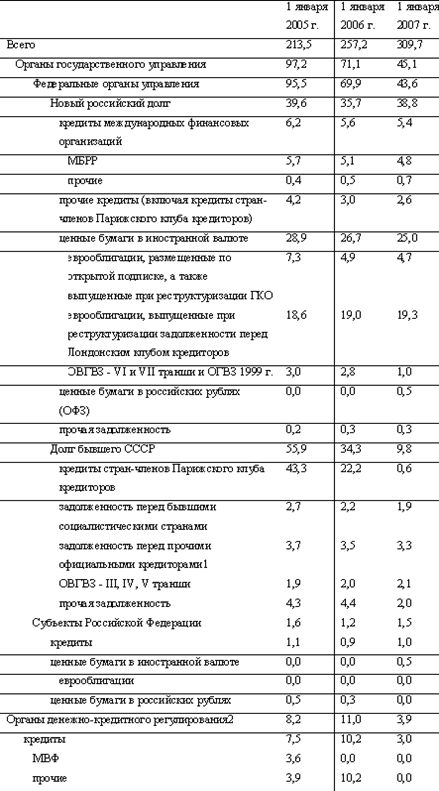

Приложение №3

Внешний долг Российской Федерации в 2005 и 2006гг. (перед нерезидентами) (млрд. долларов США)

Примечание:

Включается внешняя задолженность в национальной и иностранной валюте.

Государственные ценные бумаги отражаются в части задолженности перед нерезидентами и оцениваются по номиналу.

1 Ранее задолженность перед прочими официальными кредиторами учитывалась в составе "прочей задолженности" в структуре долга бывшего СССР. Обязательства перед прочими официальными кредиторами не включают просроченные проценты, которые учитываются в "прочей задолженности".

2 Задолженность органов денежно-кредитного регулирования охватывает задолженность Банка России, а также органов государственного управления в части кредитов МВФ.

3 Включаются обязательства кредитных организаций, в том числе Внешэкономбанка. Внешняя задолженность, учитываемая Внешэкономбанком как агентом Правительства России, отражается в обязательствах органов государственного управления.

4 Включается рыночная стоимость привилегированных акций, находящихся в собственности нерезидентов. Привилегированные акции классифицируются в качестве компонента внешнего долга в связи с обязательством эмитента выплачивать по ним дивиденды, при этом эмитент не несет обязательств выкупать их по рыночной цене.

Дата последнего обновления: 30 марта 2007 года.

[1] Ст. 98 «Формы долга РФ» Бюджетного Кодекса от 20 августа 2004 г.

1 Этот столбец рассчитан исходя из официального курса (до 1991 г. 0.6 руб. = 1 долл.)

2 Процентное отношение суммы обслуживания задолжности к стоимости экспорта.

3 До 1991 г. в первой строке данные Внешэкономбанка, Мирового банка, МВФ, не включающие задолжность странам СЭВ, а во второй - включающие задолжность странам СЭВ.

4 В первой строке общая сумма долга, а во второй - внешний долг СССР.

Похожие работы

... ссуд и гарантий. Специфика категории государственного кредита определяет и особенности оперативного управления им. Обычно оно возлагается на Министерство финансов и Центральный Банк Российской Федерации. По внешнему государственному долгу определяется коэффициент его обслуживания. Он представляет отношение всех платежей по задолженности к валютным поступлениям от экспорта товаров и услуг, ...

... денежного обращения страны, укрепление доверия населения к финансовой деятельности государственных структур и в итоге на благоприятные тенденции в экономическом развитии общества. По внешнему государственному долгу определяется коэффициент его обслуживания. Он представляет отношение всех платежей по задолженности к валютным поступлениям страны от экспорта товаров и услуг, выраженное в процентах. ...

... № 73 «О выпуске и обращении облигаций государственных сберегательных займов Российской Федерации». Постановление Правительства РФ от 5.10.1999 г. «О мерах по сокращению расходов по погашению и обслуживанию государственного долга Российской Федерации, выраженного в иностранных валютах». Постановление Правительства РФ от 13.10.1999 г. № 1152 «О порядке инвестирования в 1999 году свободных средств ...

... , однако возникают определенные изменения в экономической жизни, последствия которых могут быть весьма значительны. Это связано с тем, что погашение государственного внутреннего долга приводит к перераспределению доходов внутри страны. Бюджетный дефицит и государственный долг тесно связаны, так как, во-первых, государственный займ — важнейший источник покрытия бюджетного дефицита; во-вторых, ...

0 комментариев