Навигация

Джерела формування оборотних активів підприємства

1.2 Джерела формування оборотних активів підприємства

Оборотний капітал і оборотні кошти – взаємопов’язані поняття, проте вони не є аналогічними. Величина оборотного капіталу свідчить про те, наскільки основна діяльність підприємства забезпечена власними фінансовими ресурсами. Однак, за недостатністю власних, в обіг можуть бути залучені спеціально для цього позичені кошти (кредити), або кошти, призначені для погашення заборгованості з поточних зобов’язань, що є цілком нормальним.

Оборотний капітал розкриває процес пошуку джерел фінансування оборотних активів. З точки зору бухгалтерського балансу оборотний капітал – це перевищення оборотних активів підприємства над його короткотерміновими зобов’язаннями.

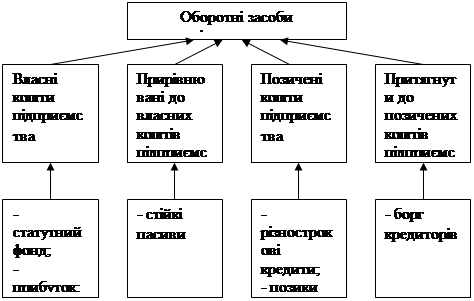

Джерела формування оборотних засобів підприємства – це фінансові ресурси підприємства, за рахунок яких вони створюються.

Згідно [4] джерелами формування майна суб’єктів господарювання є:

¾ Грошові та матеріальні внески засновників;

¾ Доходи від реалізації продукції (робіт, послуг).

¾ Доходи від цінних паперів.

¾ Капітальні вкладення і дотації з бюджетів.

¾ Надходження від продажу (здачі в оренду) майнових об’єктів, що належать їм, придбання майна інших суб’єктів.

¾ Кредити банків та інших кредиторів.

¾ Безоплатні та благодійні внески, пожертвування організацій і громадян.

¾ Інші джерела не заборонені законом.

У процесі роботи додаткова потреба в оборотних засобах покривається, як правило, за рахунок власних фінансових ресурсів підприємства, основним з яких є прибуток.

Велике значення в джерелах формування оборотних засобів підприємства відіграють прирівняні до власних фінансових коштів, до яких належать стійкі пасиви.

Рисунок 1.2 - Джерела формування оборотних засобів підприємства

Стійкі пасиви – це кошти, що юридично не належать підприємству, але постійно перебувають у господарському обігу і використовуються підприємствами. До них належать:

- мінімальна заборгованість підприємства до резерву майбутніх платежів, тобто витрати , що належать до витрат виробництва, але які не застосовуються для безпосереднього виготовлення продукції;

- мінімальна заборгованість із заробітної плати та відрахування на соціальні заходи;

- тимчасово вільні кошти спеціальних фондів тощо.

Наприклад, мінімальна заборгованість із заробітної плати виникає тому, що між нарахуванням і виплатою заробітної плати існує розрив у часі. Так, якщо строки виплати заробітної плати встановлені 9 і 24 числа кожного місяця, а нарахування проводяться з початку мічяця, то заробітна плата, нарахована за 9 днів, може бути використана як оборотні засоби.

До власних коштів підприємства прирівнюються також і асигнування з бюджету.

Позичені оборотні засоби підприємства – це тимчасово притягнуті кошти у вигляді короткотермінових кредитів банку на чітко визначений строк. Банк видає позики на кредитування сезонних запасів, під відвантажену продукцію (розрахункові документи в банках на інкасо та інші) з умовою повернення позики у визначений строк. За наданий кредит підприємство сплачує банку визначений процент.

До позичених коштів підприємства відносяться також притягнуті оборотні засоби через акціонування та кредиторська заборгованість. Кредиторська заборгованість - це кошти, які не належать підприємству, але тимчасово знаходяться в його обігу, у тому числі це заборгованість підприємства своїм постачальникам.

Раціональне використання власних та позичених коштів дає змогу підприємствам не звертати особливої уваги на тимчасові труднощі і більш ефективно використовувати оборотні засоби.

1.3 Методичні підходи до оцінювання ефективності використання оборотних активів підприємств

Для підприємств України є важливим виявлення нагальних проблем обліку оборотних активів, що потребують вирішення, оскільки це сприяє забезпеченню формування достовірної, достатньо аналітичної інформації щодо оборотних активів для цілей управління. Крім того, важливе значення має контроль за збереженням та раціональним використанням в процесі виробництва оборотних активів.

Серед відомих науковців, які в своїх працях детально розглядали питання аналізу оборотних активів слід відзначити таких зарубіжних вчених як Велми Глен Е.С. Хендріксен, а також вітчизняних Ф.Ф. Бутинець, Н.М. Грабова, Ю.К. Гришкунайте, Н.В. Дубенко, А.Г. Загородній, А.Ш. Маргуліс та інших. Фінансовий аспект формування та використання оборотних активів висвітлені в працях І.А. Бланка, О.Д. Василика, проф. Н.В. Колчина , Д.С. Молякова та ін. Питання управління та контролю оборотних активів розглядають Л.В. Пан, Р.С. Сорока. Економічний аспект формування та використання оборотних активів висвітлені в працях А.Н. Бородавкіна, Крамаренко Г.О. та інших вчених.

Метою аналізу ефективності використання оборотних активів на підприємствах є проста і наочна оцінка динаміки їх розвитку, використання підприємствами ресурсів та фінансового стану.

Для проведення аналізу ефективності використання оборотних активів на підприємствах використовуватимемо такі загальновизнані методи:

1. Горизонтальний аналіз.

2. Вертикальний аналіз.

3. Аналіз із застосуванням коефіцієнтів.

Суть горизонтального аналізу полягає в порівняні показників оборотних активів попереднього і поточного року. При цьому здійснюється постатейне зіставлення показників і визначається абсолютна і відносна їх зміна. Оскільки, в даній курсовій роботі розраховуватимуться зміни у господарській діяльності підприємства не за два роки, а за декілька послідовних років, то застосуємо аналіз тенденцій розвитку (аналіз тренду), який є варіантом горизонтального аналізу. Аналіз тенденцій розвитку передбачає використання індексів, для розрахунку яких значення базисного року приймається за 100 %, і відповідно до цього розраховуються індекси для інших років [5].

На відміну від горизонтального, що показує динаміку показників оборотних активів за ряд років, вертикальний аналіз є аналізом внутрішньої структури оборотних активів. При проведенні такого аналізу ціла частина прирівнюється до 100 % і обчислюється питома вага кожної її складової. Цілими частинами приймаються підсумки (загальний обсяг оборотних активів підприємства, загальний обсяг запасів, загальний капітал підприємств тощо). За допомогою цього методу аналізу з'ясуємо, яку частку у групі (або підгрупі) становить конкретна стаття, що дозволяє визначити вплив показника цієї статті на діяльність підприємств.

Метод аналізу за допомогою коефіцієнтів полягає в тому, що оцінку ефективності проводять за допомогою коефіцієнтів, розрахованих за статистичними даними діяльності підприємств. Цим способом вивчаються такі важливі аспекти фінансового стану і результатів діяльності підприємства, як ліквідність, довгострокова платоспроможність, рентабельність.

Ефективність використання оборотних активів підприємств можна також визначити за допомогою ряду коефіцієнтів, до яких відносять[6,7]:

1. Коефіцієнт оборотності активів, розрахований за формулою:

Кт=![]() (1.1)

(1.1)

Даний показник характеризує, наскільки ефективно використовуються активи з точки зору обсягу реалізації, оскільки показує, скільки отримано чистої виручки на одиницю коштів, інвестованих у активі. Чисельно цей показник дорівнює фондовіддачі оборотних засобів. Позитивним для діяльності підприємств є збільшення цього показника.

2. Коефіцієнт завантаженості, розрахований за формулою:

Коб=![]() .(1.2)

.(1.2)

Даний показник характеризує, яка вартість оборотних засобів припадає на одну гривню вартості реалізованої продукції, що є також фондомісткістю одиниці продукції. Цей показник обернений до коефіцієнта оборотності. Чим менша ця величина, тим ефективніше використовуються оборотні засоби підприємства.

3. Коефіцієнт оборотності обігових коштів, який розраховується за формулою:

Коб=![]() . (1.3)

. (1.3)

Даний показник показує, скільки виручки припадає на одиницю обігових коштів. Позитивними змінами для підприємств вважають збільшення цього коефіцієнта.

4. Період одного обороту обігових коштів, розрахований за формулою:

Чоб=![]() , (1.4)

, (1.4)

де Коб – коефіцієнт оборотності обігових коштів.

Даний показник показує середній період від витрачання коштів для виробництва продукції до отримання коштів за реалізовану продукцію. Позитивною тенденцією для підприємств є зменшення цього показника.

5. Коефіцієнт оборотності запасів, який показує кількість оборотних коштів, інвестованих у запаси. Коефіцієнт оборотності розраховується за формулою:

Ко.з=![]() . (1.5)

. (1.5)

Позитивними змінами для підприємств вважають збільшення цього коефіцієнта.

6. Період одного обороту, розрахований за формулою:

Чз=![]() ;(1.6)

;(1.6)

де Ко.з – коефіцієнт оборотності запасів.

Даний показник відображає період, протягом якого запаси трансформуються в кошти. Позитивною для підприємства є тенденція до зменшення цього показника, якщо це не перешкоджає нормальному процесу виробництва та не загрожує дефіцитом матеріальних ресурсів.

7. Коефіцієнт оборотності дебіторської заборгованості, розрахований за формулою:

Кд.з=![]() .(1.7)

.(1.7)

Даний показник показує, у скільки разів виручка перевищує середню дебіторську заборгованість. Позитивною тенденцією є збільшення даного коефіцієнта.

8. Коефіцієнт оборотності власного капіталу, розрахований за формулою:

Кв.к=![]() .(1.8)

.(1.8)

Даний показник показує, скільки чистої виручки від реалізації продукції припадає на одиницю власного капіталу. Позитивною тенденцією для підприємств є збільшення даного показника.

9. Коефіцієнт оборотності готової продукції, розрахований за формулою:

Кг.п=![]() .(1.9)

.(1.9)

Даний показник показує, у скільки разів виручка перевищує середні запаси готової продукції. Позитивною тенденцією для підприємства є збільшення цього показника.

10. Власні оборотні кошти (робочий, функціонуючий капітал), розрахований за формулою:

Pк= оборотні активи – короткострокові зобов’язання (1.10)

Даний показник показує обсяг оборотних активів, які фінансуються за рахунок власного капіталу і довгострокових зобов’язань. Наявність власних оборотних коштів означає не лише здатність платити поточні зобов’язання, але й можливість розширити виробництво. Позитивним для підприємства є збільшення цього показника.

11. Коефіцієнт забезпечення оборотних активів власними коштами, розрахований за формулою:

Кз.в.к=![]() .(1.11)

.(1.11)

Даний коефіцієнт показує абсолютну можливість перетворення активів у ліквідні кошти. Позитивною тенденцією є збільшення цього показника, а рекомендоване його значення – більше 0,1-0,2.

12. Маневреність капіталу, розрахований за формулою:

Мр.к=![]() .(1.12)

.(1.12)

Даний показник показує частку запасів у власних обігових коштах, що обмежує свободу маневру власними коштами. Позитивною для підприємств є тенденція до зменшення даного показника. Збільшення запасів призводить до уповільнення оборотності оборотних коштів, а в умовах інфляції – до залучення дорогих кредитів, що зменшує платоспроможність підприємств.

13. Коефіцієнт забезпечення власними обіговими коштами запасів, розрахований за формулою:

Кзаб=![]() .(1.13)

.(1.13)

Даний коефіцієнт показує, наскільки запаси, що мають найменшу ліквідність у складі оборотних активів, забезпечені довгостроковими стабільними джерелами фінансування. Позитивним для підприємств є збільшення даного показника.

14. Коефіцієнт покриття запасів, розрахований за формулою:

Кп.з=![]() (1.14)

(1.14)

Даний показник показує, скільки власних коштів і довгострокових зобов’язань припадає на одиницю коштів, вкладених в запаси. Позитивною тенденцією є збільшення даного показників.

15. Рентабельність оборотних активів розрахованого за формулою:

Ра=![]() .(1.15)

.(1.15)

Даний показник характеризує, наскільки ефективно підприємство використовує свої активи для отримання прибутку, тобто показує, який прибуток приносить кожна гривня, вкладена в активи підприємства. Позитивною тенденцією вважають ріст даного показника.

Висновки до розділу 1. В результаті виконання теоретичного розділу було сформульовано суть оборотних активів як грошових коштів підприємства, вкладених в оборотні виробничі фонди і фонди обігу з метою забезпечення безперервності процесу виробництва і реалізації продукції. Тобто було доведено, що оборотні активи являють собою сукупність багаьох важливих ланок, без яких неможливий виробничий процес та нормальне функціонування підприємства вцілому. Також було проаналізовано за допомогою яких показників визначають ефективність використання оборотних активів підприємства та їх конкретна економічна суть. Для проведення аналізу ефективності використання оборотних активів на підприємствах було взято за основу такі відомі методи як горизонтальний аналіз, вертикальний аналіз, та аналіз із застосуванням коефіцієнтів.

РОЗДІЛ 2. КОМПЛЕКСНИЙ АНАЛІЗ ОБОРОТНИХ АКТИВІВ ПІДПРИЄМСТВ ЛИПОВЕЦЬКОГО РАЙОНУ

0 комментариев