Навигация

Чистая приведенная стоимость (Nин)

1. Чистая приведенная стоимость (Nин).

Инвестирование выгодно лишь в том случае, когда величина разницы между ценой продажи и расходами дисконтированными на этот момент времени больше, чем объем инвестиций:

![]()

З - инвестиции.

Сt - чистый денежный поток - это разница между увеличением дохода и увеличением расходов.

Данный показатель позволяет получить наиболее обобщенную характеристику результата инвестирования, то есть его конечный эффект в абсолютной сумме. Если Nин > 0), то нужен инвестиционный проект принять. Если Nин < 0, то нужен инвестиционный проект отклонить.

2. Внутренняя норма прибыльности - это такая ставка дисконтирования, при которой сегодняшняя стоимость расходов равняется сегодняшней стоимости доходов, то есть найти такое значение Кг (нормы прибыльности), при которой чистая приведенная стоимость равнялась бы 0.

![]()

А - величина ставки дисконта, при которой Nин>0

В - величина ставки дисконта, при которой Nин <0

а - величина позитивной чистой приведенной стоимости Nин при величине ставки дисконта А.

в - величина негативной чистой приведенной стоимости Nин при величине ставки дисконта В.

3. Индекс рентабельности - отношение дисконтованного денежного потоке к объему инвестиций.

![]()

Ин - действительная стоимость денег.

Если значение PJ>1, то проект стоит принять; при значении PJ= 1, проект не прибылен и не убыточен; если значение PJ< 1, то проект является убыточным. Потом данные по этим трех показателях возводятся в таблицу 3.

Таблица 3

Основные показатели

| № п/п | Наименование | Единицы измерения | Количество |

| 1 | 2 | 3 | 4 |

Оценка риска проекта указывается в шестом Разделе. Необходимые данные для этого заносятся таблицу 4.

Таблица 4

Оценка риска проекта

| № п/п | Фактор риска | Приоритет V | Средняя оценка Р | Весомость W | Вероятность PW |

| 1 | 2 | 3 | 4 | 5 | 6 |

Экспертная оценка проекта осуществляется по трем фазам:

Перед инвестиционной;

Инвестиционной;

Эксплуатационной.

По каждой фазе проекта определяется перечень факторов риска, при этом каждый фактор характеризуется показателями приоритета и весомости в совокупности. Значение приоритетов и весомости определяется экспертным путем. Выделены три приоритета (1, 2,3). Они вызываются значение весомости. Первый и последний, приоритеты определяются соответственно максимальными и минимальными значениями. В примере даны 25 факторов риску - 25 (25*1) минимальное значение, максимальное - 250 (25*10). Эксперты ставят оценку с ранжированием: лучше - 1, хуже - 10. Полученные в процессе экспертизы баллы по всем показателям подытожатся. Вес фактора риска в третьем приоритете равняется 0,4(100/250). В 1-м - 4(100/25), во втором - ((0.4+4) /2) =2.2 Если общая оценка риска от 25 до 100 - проект относится к мало рискованным, от 101 до 160 - средне рискованный, от 161 до 250 - высоко рискованный.

В седьмом пункте определяем разброс доходов по среднеквадратическому отклонению и коэффициенту вариации.

Оценка инвестиционного риска может быть определена за помощью:

Среднеквадратического отклонения;

Коэффициента вариации.

Первый показатель позволяет определить отклонение каких-нибудь инвестиционных параметров от их среднего значения:

![]()

(среднеквадратическое отклонение;

Е - доход;

Ег - среднее значение дохода;

Р - вероятность.

Коэффициент вариации позволяет определить уровень риска, если показатели средних доходов отличаются между собой.

![]()

Конъюнктура рынка бывает высокой, средней и рядом. Если конъюнктура рынка средняя величина Е = Цд - Сэм; Если конъюнктура рынка высокая величина

Е =(Цд - Сэм) +50%Е

Е=(Цд-Ссм) + 0,5Е

Если конъюнктура рынка низкая величина

Е=(Цд-Ссм) - 50°/Л.

Цд - договорная цена;

Ссм - сметная стоимость.

Вероятность нам задана, и в сумме должна равняться 100%.

Математическое ожидание вычисляем, как произведение вероятности (Р) и дохода (Е). Среднее значение дохода - это сумма математического ожидания по всем трех видах конъюнктуры рынка.

Все данные возводим в таблицу 5.

Таблица 5

Определение риска проекта.

| Конъюнктура рынка | Доход, Е | Вероятность, Р | Математическое ожидание | Er | (E-Er) 2*p | d |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

В восьмом пункте определяем координаты точки безубыточности. Степень экономического риска в условиях неопределенности оценивается с помощью точки безубыточности (Т.), что позволяет провести финансовый анализ проекта и определить динамическую основных показателей эффективности.

Т. - представляет собой точку прямой, что показывает рост продукции в системе двух координатных осей, в которой доходы от продажи соответствующего количества продукции равняются расходам на ее изготовление. Прибыль фирмы в Т. б. равняется 0.

Постоянные расходы включают неизменные и независимые от уровня реализации затраты. В курсовой работе постоянные расходы определяются по формуле:

Пр = Ссм*0,1

Пр - постоянные расходы.

Переменные расходы (Рп) связаны непосредственно с объемом реализованной продукции. Они содержат в себе расходы на производство, закупку, реализацию продукции, переменную часть расходов на рабочее действие, комиссионные от реализации.

Рп = Зпр + Зн + ![]() Км

Км

Зпр - расходы за предыдущий месяц;

Зн - расходы за месяц строительства;

К - процентная ставка за месяц. Полученные данные возводим в таблицу 6.

Таблица 6

Расходы и доходы организации.

| № п/п | Наименование | Месяцы | |||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | ||

| 1 | Постоянные расходы(тыс. грн) | ||||||||||||

| 2 | Переменные расходы (тыс. грн) | ||||||||||||

| 3 | Суммарные расходы (тыс. грн) | ||||||||||||

| 4 | Денежные потоки (тыс. грн) | ||||||||||||

| 5 | Суммарный денежный поток (тыс. грн) | ||||||||||||

График линии продаж получаем путем последовательного суммирования денежных потоков, а линию расходов - по данным суммарных расходов. На пересечении этих двух ломаных линий получаем точку безубыточности и определяем ее координаты.

В девятом пункте - дать описание проектно-строительного объединения (ПСО), - определение организационной формы управления в инвестиционном процессе. Привести схему структурных подразделений и взаимодействия участников, цель, основные принципы создания.

Если последняя цифра шифра номера зачетной книжки 0,1,2 - генподрядное научное ПСО;

Если последняя цифра шифра номера зачетной книжки 3,4,5-генподрядное ПСО;

Если последняя цифра шифра номера зачетной книжки 6,7,8,9-специализировано ПСО.

Чувствительность проекта определяется в десятом Разделе. Основные значения показателей заносятся в таблицу 7.

Таблица 7

Анализ чувствительности проекта

| № п/п | Наименование показателей | Базовое значение показателей | Базовое значение ЧПС | Изменение показателей | Новое значение ЧПС | Процентное изменение ЧПС | Рейтинг показателей | Критическое значение показателей, при Nин=0 | |

| Относительное,% | Новое значение | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

Приводятся пять показателей чистой приведенной стоимости, что принимают участие в расчете, (ЧПС):

Ставка дисконта;

Инвестиции;

Цена;

Постоянные расходы;

Жизненный цикл.

Базовое значение показателей задается в условии. Базовое значение ЧПС рассчитывается по формуле:

С - инвестиции;

Цд - цена договорная;

Пр - постоянные расходы;

Ке - эффективная ставка дисконта;

t - время, потраченное на строительство.

Изменение показателей осуществляется из условия уменьшения величины чистой приведенной стоимости:

Ставка дисконта увеличивается на 10%;

Инвестиции увеличиваются на 10%;

Цена уменьшается на 10%;

Постоянные расходы увеличиваются на 10%.

Жизненный цикл уменьшается на 10%.

Новое значение ЧПС рассчитывается так: изменяется один из входных параметров на определенный процент, при этом все другие показатели остаются неизменными.

Значение показателей в колонку [8] рассчитывается, как ([4] - [7]) / [4] * 100%. Наименьший номер, при определении рейтинга присваивается тому варианту в котором значение показателя в колонку [8] наибольший. Критические значения показателей, при Nин = 0 рассчитываются по формуле:

![]()

А - базовое значение показателей, при котором ЧПС > 0;

а - базовое значение ЧПС;

В - новое значение показателей, при котором ЧПС <0;

в - новое значение ЧПС. (Обстоятельно выложено в Разделе 5).

В Разделе одиннадцатом привести девять основных видов рисков, которые целесообразно страховать и указать способы уменьшения негативных последствий. Данные свести в таблицу 8.

Указать 9 видов риска и способов их уменьшения негативных по следствий.

Таблица 8

Виды рисков и способы их уменьшения

| № п/п | Вид риска | Способ уменьшения негативных следствию |

| 1 | 2 | 3 |

Об отборе проектов на конкурсной основе указать в двенадцатом Разделе. Конкурс содержит следующие стадии:

Разработка условий конкурса;

Создание конкурсных советов и экспертных групп;

Уточнение системы критериев;

Систематизация пополнения и уточнение базы данных по перспективным проектам и разработкам;

Проведение конкурсов;

Анализ полноты охватывания проблем победителями конкурса и разработка требований к дополнительным условиям.

В тринадцатом пункте "Принятия решения на инвестирование" инвестор к принятию решения на инвестирование должен определиться в своей системе приоритетов:

Общественная значимость проекта.

Влияние на имидж инвестора

Соответствие целям и заданиям инвестора

Соответствие финансовым возможностям инвестора

Соответствие организационным возможностям инвестора

Рыночный потенциал создаваемого продукта;

Прибыль

Уровень риска

Экологичность и безопасность проекта

Соответствие законодательству

В четырнадцатом пункте "Источника финансирования" подсчитываются коэффициент рентабельности и средневзвешенная стоимость капитала. Для расчетов данного капитала при его разной структуре (восемь вариантов) должны определить коэффициент рентабельности и средневзвешенной стоимости капитала. Для расчета эти двух критериев необходимо определить финансовый леверидж:

![]()

Зк - ссудный капитал;

Ск - собственный капитал.

Коэффициент валовой рентабельности активов (данное-10%). Ставка процента за кредит без риска - 5%.

Премия за риск - принимается как значение финансового левериджа от 0,5, и выше.

Ставку процента с учетом риска рассчитываем, как сумму ставки % за кредит без учета риска и значения премий за риск.

Сумма валовой прибыли без учета процентов за кредит:

![]()

Оск - общая сумма капитала;

Р - Коэффициент валовой рентабельности активов

Сумма процентов, что платят за кредит:

![]()

Р1 - процентная ставка кредита с учетом риска. Сумма валовой и прибыли с учетом выплат процента за кредит:

Спк = Пв - Суп

Ставка налога на прибыль равняется 30%. Сума налогу на прибыль вычисляется так:

Чинностей = Спк *Нп;

Спк - сумма валовой прибыли с учетом выплат процентов за кредит;

Нп - ставка налога на прибыль.

Сумма чистой прибыли организации, что осталась в распоряжении: Счп = Спк - Снп;

Снп - сумма налога на прибыль.

Коэффициент рентабельности собственного капитала:

![]()

При подсчете коэффициента рентабельности все данные возводятся в таблицу 9

Таблица 9

Расчет коэффициента рентабельности

| N п/п | Показатели | Варианты | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

Подсчет средневзвешенной стоимости капитала базируется на общей потребности и разной структуре капитала. Нам данный уровень предполагаемых дивидендных выплат в процентах (7% -10°/о).

Уровень ставки процента, за кредит с учетом премии за риск (11% -8%).

Налоговый корректор:

Нк = 1 - Снп

Снп - ставка налога на прибыль. Уровень ставки процента за кредит с учетом налогового корректора:

Снк - Сур * Нк

Сур - уровень ставки, процента за кредит с учетом премии за риск.

Стоимость составных частей капитала:

а) Собственного

![]()

Сек - стоимость собственного капитала;

Д - уровень предполагаемых дивидендных выплат.

б) 3аемного

![]()

Сзк - стоимость ссудного капитала;

Средневзвешенная стоимость общего капитала (Сек):

Сек = Сзк + Сек;

Оптимальная структура капитала - это такое соотношение использования ссудных и собственных средств, при которых обеспечивается наибольший эффект на конечные результаты деятельности организации.

При вычислении средневзвешенной стоимости капитала все данные возводятся в таблицу 10:

Таблица 10

Расчет средневзвешенной стоимости капитала

| N п/п | Показатели | Варианты | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

Определяем источники инвестиционных ресурсов фирмы и приводим их характеристику в пятнадцатом Разделе.

Рассмотрим 3 источника инвестиций:

а) Определение инвестиций из чистой прибыли

![]()

Cm - годовой товарооборот;

Cm = Сэм +Пр.

Сэм - сметная стоимость объектов.

Пр - постоянные расходы.

? ф = 0 - фондовые суммарные отчисления

Ур - уровень рентабельности.

![]()

Е - доход;

Цд - договорная цена;

Н - налог на прибыль, в%.

б) Амортизационные отчисления определяются:

![]()

Сап, САВ, СА" - соответственно стоимость активов на начало года, что выбыли, что поступили в периоды выпуска продукции;

А - часть средств из амортизационного фонда из прошлого периода;

п - количество месяцев;

N - среднемесячная норма амортизации,

в) Выторг от продажи имущества, что не используется:

![]()

Цреал. - реальная цена реализации имущества;

Зреал. - расходы, связанные с реализацией имущества;

НДС - налог на добавленную стоимость.

![]()

Цост. - остаточная стоимость имущества;

Сндс - ставка налога на добавленную стоимость - 21,875% к обороту.

Налог на прибыль:

Нпр. = (Цреал. - Цост. - Зреал. - НДС) *Нпр.

Нпр. - налог на прибыль;

В сумме по всем источникам финансирования:

![]()

В шестнадцатом пункте в соответствии с заданной темой составляем задание и решаем ее с подробным описанием.

Указываем основные технико-экономические показатели в семнадцатом Разделе:

Чистая приведенная стоимость;

Внутренняя норма прибыльности;

Индекс рентабельности;

Точка безубыточности (указать координаты);

Показатели эластичности;

а. ставка дисконта;

б. инвестиции;

в. цена;

г. постоянные расходы;

д. жизненный цикл.

Похожие работы

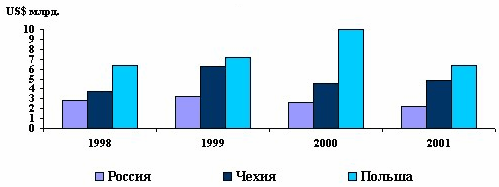

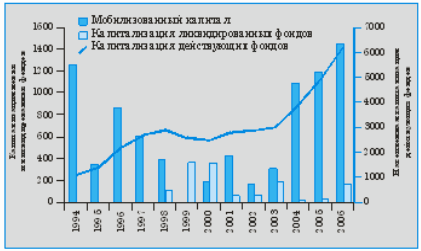

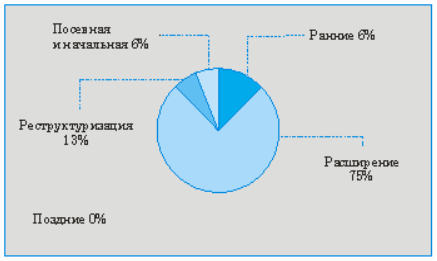

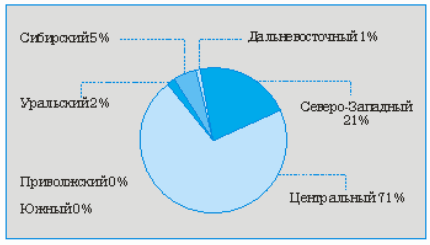

... , хотя сами объемы вовлеченных в общественное инновационное воспроизводство венчурных средств действительно важны для активизации инновационной деятельности. Кратко рассмотрим основные компоненты концепции национальной системы венчурного инвестирования в России. В совокупности целей и задач, которые должна решать вышеназванная система, следует выделить, прежде всего, те, которые в наибольшей ...

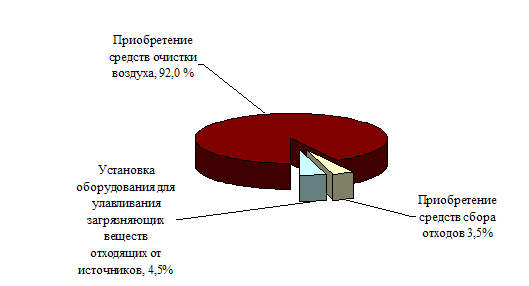

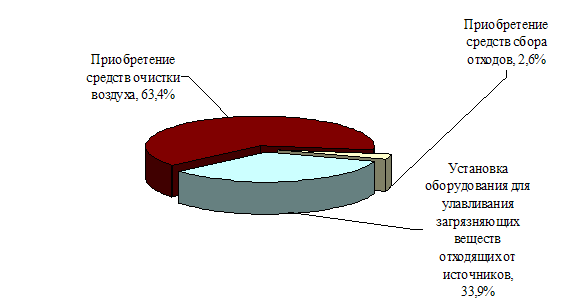

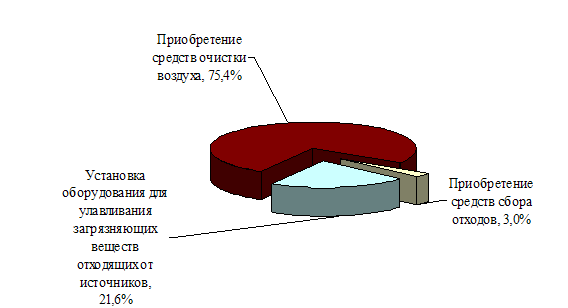

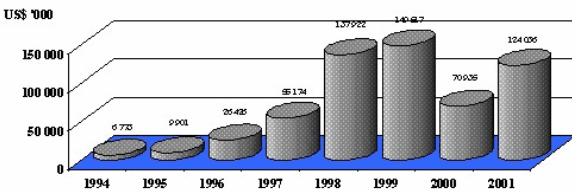

... средств. В мировой практике получили распространение различные механизмы финансирования экологических инвестиций 2. Анализ и оценка инвестиций на природоохранные мероприятия на примере ОДО "Гута" 2.1 Зарубежный опыт инвестирования природоохранных мероприятий Важное значение имеет изучение мирового опыта инвестирования природоохранных мероприятий и достигнутых результатов. Отметим, что ...

... дохода на данную ценную бумагу. 3. Оценка эффективности отдельных финансовых инструментов инвестирования Оценка эффективности отдельных финансовых инструментов инвестирования, как и реальных инвестиций, осуществляется на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм возвратного денежного потока по ним, с другой. Вместе с тем, формирование этих показателей в ...

... учитывать при реализации задач, стоящих как перед государством, так и перед частными компаниями, участвующими в реализации инновационного процесса. 1.2 Особенности венчурного инвестирования в период мирового финансового кризиса Проблема развития конкурентоспособного технологического потенциала страны в настоящее время является одной из ключевых. Инновационный путь развития, заставляет ...

0 комментариев