Навигация

2 года: Д 2= 590,

3 года: ![]() ,

,

4 года: ![]() ,

,

5 года: ![]() .

.

Размер уплаты в конце 1 года: S1=0+590*0,22=129,8

2 года: S2=![]() ,

,

3 года: S3=![]() ,

,

4 года: S4=![]() ,

,

5 года: S5=![]()

Таблица 6

Финансовая деятельность по проекту, тыс. руб.

| № | Показатели | Шаг | ||||

| 1 | 2 | 3 | 4 | 5 | ||

| 1 | Собственный капитал (акции, субсидии и др.) | 250 | ||||

| 2 | Краткосрочные кредиты | - | - | - | - | - |

| 3 | Долгосрочные кредиты | 590 | ||||

| 4 | Выплаты процентов по кредитам | -129,8 | -129,8 | -97,35 | -64,9 | -32,45 |

| 5 | Погашение задолженности по основным суммам кредита | 0 | -147,5 | -147,5 | -147,5 | -147,5 |

| 6 | Помещение средств на депозитные вклады | - | - | - | - | - |

| 7 | Снятие средств с | - | - | - | - | - |

| 8 | Получение процентов по депозитным вкладам | - | - | - | - | - |

| 9 | Выплаты дивидендов | - | - | - | - | - |

| 10 | Сальдо финансовой деятельности | 710,2 | -277,3 | -244,85 | -212,4 | -179,95 |

Сальдо финансовой деятельности: (1 + 3 + 4 + 5)

1) 250+590-129,8=710,2;

2) -129,8-147,5=-277,3;

3) -97,35-147,5=-244,85;

4) -64,9-147,5=-212,4;

5) -32,45-147,5=-179,95.

Чистая ликвидационная стоимость определяется из условия, что рыночная стоимость оборудования через 5 лет эксплуатации составит 10%.

Затраты на ликвидацию технологической линии принимаются равными 5% от рыночной стоимости.

Операционный доход определяется: рыночная стоимость – затраты на ликвидацию.

Чистая ликвидационная стоимость равна эффекту от инвестиционной деятельности.

Таблица 7

Расчет чистой ликвидационной стоимости объекта, тыс. руб.

| № | Показатели | Земля | Здания | Машины и оборудование | Всего |

| 1 | Рыночная стоимость на момент ликвидации | - | - | 59 | 59 |

| 2 | Балансовая стоимость | - | - | 590 | 590 |

| 3 | Начисленная | - | - | 590 | 590 |

| 4 | Остаточная стоимость на i-ом шаге: i = 1 | - | - | 590 | 590 |

| i = 2 | - | - | 472 | 472 | |

| i = 3 | - | - | 354 | 354 | |

| i = 4 | - | - | 236 | 236 | |

| i = 5 | - | - | 118 | 118 | |

| 5 | Затраты по ликвидации | - | - | 2,95 | 2,95 |

| 6 | Доход от прироста | - | - | - | - |

| 7 | Операционный доход | - | - | 56,05 | 56,05 |

| 8 | Налоги | - | - | 13,452 | 13,452 |

| 9 | Чистая ликвидационная стоимость | - | - | 42,598 | 42,598 |

1) Рыночная стоимость на момент ликвидации = Стоимость оборудования*10% = 590*0,1=59 тыс. руб.

5) Затраты по ликвидации = Рыночная стоимость на момент ликвидации*5% = 59*0,05=2,95 тыс. руб.

7) Операционный доход = Рыночная стоимость – Затраты на ликвидацию = 59-2,95=56,05 тыс. руб.

8) Налоги = Операционный доход*24%=56,95*0,24=13,452 тыс. руб.

9) Чистая ликвидационная стоимость = Операционный доход – Налоги = 56,95-13,452=42,598 тыс. руб.

Таблица 8

Сводная таблица

| № | Показатели | Ед. изм. | Года | ||||

| 1 | 2 | 3 | 4 | 5 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 Инвестиционная деятельность | |||||||

| 1.1 | Стоимость технологической линии | тыс. руб. | -590 | ||||

| 1.2 | Прирост оборотного капитала | тыс. руб. | -250 | ||||

| 1.3 | Итого инвестиций | тыс. руб. | -840 | ||||

| 2 Операционная деятельность | |||||||

| 2.1 | Объем реализации | тыс. шт. | 11.5 | 12.3 | 13.1 | 13.9 | 14.5 |

| 2.2 | Цена за единицу | руб. | 95 | 105,93 | 116.86 | 127.79 | 138.72 |

| 2.3 | Выручка от реализации | тыс. руб. | 1092 | 1302.939 | 1530.86 | 1776.281 | 2011.44 |

| 2.4 | Текущие расходы | тыс. руб. | 120 | 126 | 132 | 138 | 144 |

| 2.5 | Стоимость исходного сырья | тыс. руб. | 230 | 255.3 | 280.6 | 305.9 | 331.2 |

| 2.6 | Постоянные издержки | тыс. руб. | 110 | 110 | 110 | 110 | 110 |

| 2.7 | Амортизация | тыс. руб. | 118 | 118 | 118 | 118 | 118 |

| 2.8 | Проценты за кредит | тыс. руб. | 76,7 | 76,7 | 57,525 | 38,35 | 19,11 |

| 2.9 | Прибыль до выплаты налогов | тыс. руб. | 437,3 | 616,939 | 832,741 | 1066,03 | 1289,13 |

| 2.10 | Налог на прибыль | тыс. руб. | 104,952 | 148,06 | 199,86 | 255,84 | 309,39 |

| 2.11 | Проектируемый чистый доход | тыс. руб. | 332,348 | 468,879 | 632,881 | 810,191 | 979,74 |

| 2.12 | Чистый приток от операционной деятельности | тыс. руб. | 450,348 | 586,879 | 750,741 | 928,191 | 1097,74 |

| 3 Финансовая деятельность | |||||||

| 3.1 | Собственный капитал | тыс. руб. | 250 | ||||

| 3.2 | Долгосрочный кредит | тыс. руб. | 590 | ||||

| 3.3 | Погашение задолженности | тыс. руб. | -129,8 | -277,3 | -244,85 | -212,4 | -179,95 |

| 3.4 | Сальдо финансовой деятельности (3.1+3.2+3.3) | тыс. руб. | 710,2 | -277,3 | -244,85 | -212,4 | -179,95 |

| 3.5 | Приток реальных денег (2.12+1.3) | тыс. руб. | -389,652 | 586,879 | 750,74 | 928,19 | 1097,74 |

| 3.6 | Сальдо реальных денег (3.4+3.5) | тыс. руб. | 320,548 | 309,579 | 505,89 | 715,79 | 917,79 |

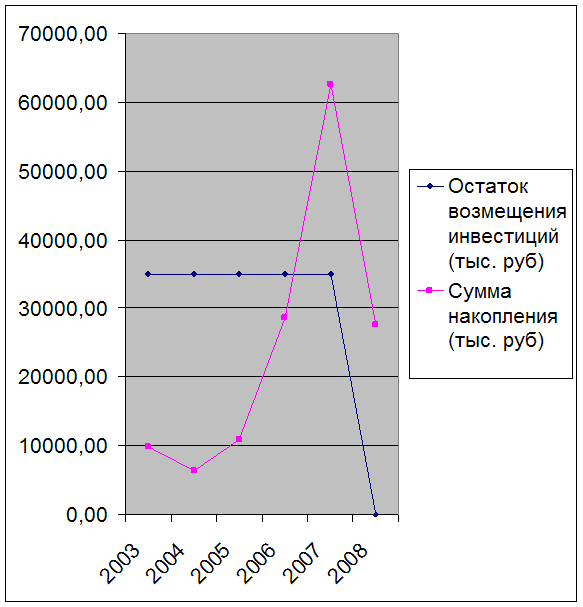

| 3.7 | Сальдо накопленных реальных денег | тыс. руб. | 320,548 | 630,127 | 1136,02 | 1851,807 | 2769,597 |

| 4 Основные показатели эффективности проекта | |||||||

| 4.1 | Эффект от инвестиционной деятельности | тыс. руб. | -42,598 | ||||

| 4.2 | Эффект от операционной деятельности (2.12) | тыс. руб. | 450,348 | 586,879 | 750,74 | 928,19 | 1097,74 |

| 4.3 | Поток реальных денег (3.5) | тыс. руб. | -389,652 | 586,879 | 750,74 | 928,19 | 1097,74 |

| 4.4 | Коэффициент дисконтирования при ставке: - 8% | 0,93 | 0,86 | 0,79 | 0,74 | 0,68 | |

| - 11% | 0,9 | 0,81 | 0,73 | 0,66 | 0,59 | ||

| - 15% | 0,87 | 0,76 | 0,66 | 0,57 | 0,5 | ||

| 4.5 | Дисконтированный поток реальных денег (текущая стоимость при ставке процентов): (4,3*4,4) - 8% | -363 | 460.9 | 593.9 | 688 | 748.2 | |

| - 11% | -350.7 | 434 | 548.8 | 613.7 | 649.2 | ||

| - 15% | -339 | 407.3 | 496.1 | 530 | 550.1 | ||

Сальдо накопленных реальных денег:

1) 320,548

2) 320,548+309,579=630,127

3) 630,127+505,89=1136,02

4) 1136,02+715,79=1851,807

5) 1851,807+917,79=2769,597

Коэффициент дисконтирования:

при ставке 8%: при ставке 11%: при ставке 15%:

1) 1/(1+0,08)1=0,93 1) 1/(1+0,11)1=0,9 1) 1/(1+0,15)1=0,87

2) 1/1,082=0,86 2) 1/1,112=0,81 2) 1/1,152=0,76

3) 1/1,083=0,79 3) 1/1,113=0,73 3) 1/1,153=0,66

4) 1/1,084=0,74 4) 1/1,114=0,66 4) 1/1,154=0,57

5) 1/1,085=0,68 5) 1/1,115=0,59 5)1/1,155=0,5

Для принятия управленческих решений для выбора проекта используют основные дисконтированные оценки по следующим показателям:

1. Чистый дисконтированный доход (ЧДД) или интегральный эффект;

2. Внутренняя норма доходности (ВНД);

3. Индекс доходности (ИД).

Чистый дисконтированный доход – это сумма текущих эффектов за весь период Т, приведенная к начальному интервалу планирования или к первому шагу или как превышение интегральных результатов над затратами.

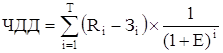

Если в течение расчетного периода не происходит изменения цен или расчет производится в базовых ценах, то при постоянной норме дисконта ЧДД равен:

, (7)

, (7)

где Ri – результаты, достигнутые на i-ом шаге;

Зi – затраты на i-ом шаге;

Е – ставка дисконта;

Т – горизонт планирования.

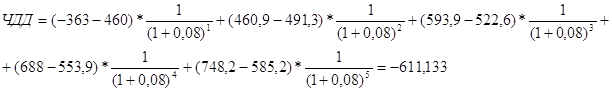

При ставке 8%:

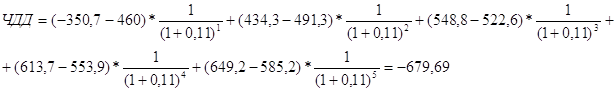

При ставке 11%:

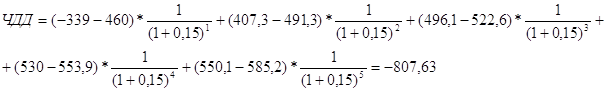

При ставке 15%:

При ставке 15%:

Заключение

Эффективность проекта определяется количественными и качественными показателями, а эффект определяется превышением результатов над затратами. Показатели эффективности, относящиеся ко всему периоду реализации, называются интегральными. Определяющим при оценке эффективности является чистый дисконтированный доход. Остальные показатели могут выступать вспомогательными.

Чистый дисконтированный доход - превышение за проектный цикл интегральных дисконтированных денежных поступлений над интегральными дисконтированными денежными выплатами, обусловленными реализацией инвестиционного проекта. Этот показатель определяет абсолютную величину экономического эффекта. Проект признается экономически эффективным, если чистый дисконтированный доход положителен.

В наших расчетах ЧДД имеет отрицательное значение, поэтому мы можем сделать вывод о том, что проект инвестирования не является эффективным. Таким образом, в случае реализации проекта предприятие понесет убытки, затраты будут превышать доходы. Прибыль предприятия невелика, поэтому использование собственных средств также не даст необходимого эффекта.

Список использованной литературы

1.Акунич И.Л. «Маркетинг»: Учебное пособие, Минск 2003 г.

2. Банковское дело. Под редакцией В.И. Колесникова, Л.П. Кроливецкой М., "Финансы и статистика", 1996г.

3. Чиненков А. В. Банковские кредиты и способы обеспечения кредитных обязательств/Бухгалтерия и банки. – 1996г. - №4.

4. Дробозина Л. А., Окунева Л. П., Андрисова Л. Д. и др. Финансы. Денежное обращение. Кредит. - Москва: Финансы, ЮНИТИ, 1997г.

5.Челноков В.А. "Банки: Букварь кредитования. Технологии банковских ссуд. Околобанковское рыночное пространство" М., АОЗТ "Антедор"1996г.

Приложение

Исходные данные

| № П/П | Стоимость технологической линии, тыс. руб. | Увеличение оборотного капитала на, тыс. руб. | Текущие эксплуатационные расходы в 1-ый год, тыс. руб. | Затраты на приобретение сырья в 1-ый год, тыс. руб. | Другие ежегодные затраты, тыс. руб. | Цена реализации продукции в 1-ый год, руб./шт. |

| 2.1 | 590 | 250 | 120 | 230 | 110 | 95 |

| 2.2 | 600 | 310 | 180 | 260 | 150 | 115 |

| 2.3 | 610 | 290 | 160 | 210 | 90 | 110 |

| 2.4 | 620 | 300 | 200 | 220 | 150 | 80 |

| 2.5 | 590 | 220 | 150 | 230 | 150 | 85 |

| 2.6 | 630 | 280 | 210 | 260 | 130 | 95 |

| Объем реализации продукции | в первый год | 11,5 тыс. шт. |

| во второй год | 12,3 тыс. шт. | |

| в третий год | 13,1 тыс. шт. | |

| в четвертый год | 13,9 тыс. шт. | |

| в пятый год | 14,5 тыс. шт. |

Похожие работы

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

... июля 1991 годаN 1545-1 Редакция документа с учетом изменений и дополнений подготовлена в юридическом бюро "Кодекс" ВЕРХОВНЫЙ СОВЕТ РСФСР ПОСТАНОВЛЕНИЕ О введении в действие Закона РСФСР "Об иностранных инвестициях в РСФСР" Верховный Совет РСФСР постановляет: 1. Ввести в действие Закон РСФСР "Об иностранных инвестициях вРСФСР" с 1 сентября 1991 ...

... 42881 предприятие, основанное на иностранном капитале и капитале инвесторов из Сянгана, Аомыня и Тайваня. Наряду с положительным вкладом их в развитие экономики КНР в экономической литературе отмечаются и значительные проблемы. Очень редко иностранные инвесторы вкладывают свой пай в совместные предприятия живыми деньгами, предпочитая вносить импортное оборудование, порой завышая его цену и ...

... нормативной базой регулирования иностранных инвестиций. В связи с этим в ближайшее время необходимо принять закон “О внесении изменений и дополнений в Федеральный закон “Об иностранных инвестициях в Российской Федерации”, призванный скорректировать имеющиеся в действующем законе просчёты, снижающие его эффективность в качестве базового правового акта, призванного обеспечить благоприятные условия ...

0 комментариев