Навигация

Коммерческое (торговое) предпринимательство

2. Коммерческое (торговое) предпринимательство.

Производственный бизнес тесно связан с бизнесом в сфере

обращения. Ведь произведённые товары надо продавать или

обменивать на другие товары. Из экономической теории известно, что бизнес в области ремесел тут же порождал купеческий бизнес, эта связь прослеживается на протяжении многих веков. При этом активной стороной не всегда бывает производство.

Высокими темпами развивается коммерческо-торговое предпринимательство, как основной второй вид российского предпринимательства.

Принцип организации торгового предпринимательства несколько отличается от производственного, так как предприниматель выступает непосредственно в роли коммерсанта, торговца, продавая готовые товары, приобретенные им у других лиц, потребителю (покупателю).

Особенностью торгового предпринимательства является непосредственные экономические связи с оптовыми и розничными потребителями товаров, работ, услуг.

Считается, что для развития торгового предпринимательства должны быть как минимум два основных условия: относительно устойчивый спрос на продаваемые товары (поэтому необходимо хорошее знание рынка) и более низкая закупочная цена товаров у производителей, что позволяет торговцам возместить торговые издержки и получить необходимую прибыль. Торговое предпринимательство связано с относительно высоким уровнем риска, особенно при организации торговли промышленными товарами длительного пользования.

3. Финансово-кредитное предпринимательство.

Третьим видом предпринимательства является финансово-кредитное. Финансовое предпринимательство есть особая форма коммерческого предпринимательства, в котором в качестве предмета купли-продажи выступают валютные ценности, национальные деньги (российский рубль) и ценные бумаги (акции, облигации и др.), продаваемые предпринимателем покупателю или предоставляемые ему в кредит. При этом имеется в виду не только и не столько продажа и покупка иностранной валюты за рубли, хотя и это тоже финансовая сделка, а непредвиденный круг операций, охватывающий все многообразие продажи и обмена денег, других видов денежных средств, ценных бумаг на другие деньги, иностранную валюту, ценные бумаги.

4. посредническая предпринимательская деятельность.

Посредничеством называют предпринимательство, в котором предприниматель сам не производит и не продает товар, а выступает в роли посредника, связующего гнезда в процессе товарного обмена, в товарно- денежных операциях. Посредник - это лицо (юридическое или физическое), представляющее интересы производителя или потребителя, но сами таковыми не являющиеся.

Посредники могут вести предпринимательскую деятельность самостоятельно или выступать на рынке от имени (по поручению) производителей или потребителей. В качестве посреднических предпринимательских организаций на рынке выступают оптовые снабженческо-сбытовые организации, брокеры, дилеры, дистрибьюторы, биржи, в какой-то мере коммерческие банки и другие кредитные организации. Посредническая предпринимательская деятельность является в значительной мере весьма рисковой.

Главная задача и предмет предпринимательской деятельности посредника - соединить две заинтересованные во взаимной сделке стороны. Так что есть основания утверждать, что посредничество состоит в оказании услуг каждой из этих сторон. За оказание подобных услуг предприниматель получает доход, прибыль.

5. Специализированная страховая деятельность.

Страховое предпринимательство заключается в том, что предприниматель в соответствии с законодательством и договором гарантирует страхователю возмещение ущерба в результате непредвиденного бедствия потери имущества, ценностей, здоровья, жизни и других видов потерь за определенную плату при заключении договора страхования, Страхование заключается в том, что предприниматель получает страховой взнос, выплачивая страховку только при определенных обстоятельствах. Так как вероятность возникновения таких обстоятельств невелика, то оставшаяся часть взносов образует предпринимательский доход.

Страховое предпринимательство является одной из наиболее рисковых видов деятельности. В то же время организация страховой предпринимательской деятельности дает определенную гарантию страхователям (организациям, предприятиям, физическим лицам) получить определенную компенсацию при наступлении риска в их деятельности, что являются одним из условий развития в стране цивилизованного предпринимательства.(5, с.13)

Глава 5

Порядок государственной регистрации индивидуальных предпринимателей

Путь к началу деятельности ПБОЮЛ — регистрация в качестве индивидуального предпринимателя, постановка на учет в налоговой инспекции и получение лицензии.(2, с.6)

Предпринимательская деятельность без регистрации - это уголовное преступление. За него можно поплатиться штрафом в размере до 300 000 руб. всем своим доходом за период до двух лет, обязательными работами в течение 180-240 часов, арестом на срок от четырех до шести месяцев или лишением свободы на срок до трех лет (ст.171 Уголовного кодекса Российской Федерации). Если же доход от незаконной предпринимательской деятельности превысит 50 000 руб., то наказание будет жестче.

Не забыли о незаконном предпринимательстве и авторы Кодекса Российской Федерации об административных правонарушениях. Незарегистрированный предприниматель рискует заплатить еще и административный штраф. Он, правда, куда меньше уголовного - от 500 до 2 000 руб.

При возникновении у незарегистрированного предпринимателя споров с контрагентами для их разрешения будут применяться те нормы законодательства, которые регулируют деятельность предпринимателей. Это касается и разногласий с налоговыми органами. Если они установят, что незарегистрированный коммерсант вел предпринимательскую деятельность, то на него будут распространяться все правила НК РФ, предусмотренные для предпринимателей.

Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве ИП (ст. 23 ГК РФ). Статус ИП могут приобрести граждане РФ, а также иностранные граждане и лица без гражданства, постоянно или временно проживающие на территории России.

С 1 января 2004 г. изменился порядок государственной регистрации ИП. Теперь она проводится в соответствии с Федеральным законом от 8 августа 2001 г. № 129-ФЗ (в ред. Федерального закона от 23 декабря 2003 г. № 185-ФЗ). Причем процедура регистрации ИП максимально приближена к порядку регистрации юридических лиц.

Она объединяет:

1. государственную регистрацию предпринимателей;

2. постановку их на учет в налоговых инспекциях в качестве налогоплательщиков;

3. присвоение кодов по Общероссийскому классификатору видов экономической деятельности;

4. регистрацию во внебюджетных фондах в качестве страхователя (производится налоговым органом).

Моментом государственной регистрации предпринимателя признается внесение регистрирующим органом записи о предпринимателе в Единый государственный реестр индивидуальных предпринимателей (ЕГРИП) (п.2 ст. 11 Федерального закона № 129-ФЗ).

Чтобы начать деятельность в качестве ПБОЮЛ, необходимо:

1) зарегистрироваться в качестве предпринимателя:

- уплатить государственную пошлину за государственную регистрацию в качестве предпринимателя;

- представить заявление и необходимый пакет документов для регистрации физического лица в регистрирующий орган (в Москве это налоговая инспекция № 46);

2) получить лицензию на отдельные виды деятельности (если выбранный вид деятельности является лицензируемым, так как в противном случае деятельность индивидуального предпринимателя будет считаться незаконной).

Виды деятельности, подлежащие обязательному лицензированию, определены ст. 17 Федерального закона от 08.08.2001 № 128-ФЗ «О лицензировании отдельных видов деятельности».

3) при необходимости встать на учет в налоговой инспекции.

Государственная регистрация индивидуальных предпринимателей осуществляется на основании Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон № 129-ФЗ).

В соответствии со ст. 2 Закона № 129-ФЗ государственная регистрация осуществляется федеральным органом исполнительной власти, уполномоченным в порядке, установленном Конституцией РФ и Федеральным конституционным законом «О Правительстве Российской Федерации».

Государственную регистрацию индивидуальных предпринимателей осуществляет ФНС России (Федеральная налоговая служба.)

(п. 1 постановления Правительства РФ от 17.05.2002 № 319 «Об уполномоченном федеральном органе исполнительной власти, осуществляющем государственную регистрацию юридических лиц, крестьянских (фермерских) хозяйств, физических лиц в качестве индивидуальных предпринимателей»).

Регистрация индивидуальных предпринимателей с 01.01.2004 осуществляется в следующем порядке:

— представление заявителем документов

Согласно п. 3 ст. 8 Закона № 129-ФЗ государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства. Лицо, желающее зарегистрироваться в качестве индивидуального предпринимателя, обязано представить в налоговый орган определенный пакет документов. Причем эти документы должны быть представлены либо непосредственно этим лицом либо направлены почтовым отправлением с объявленной ценностью при его пересылке и описью вложения. Иные способы представления документов могут быть определены Правительством РФ (п. 1 ст. 9 Закона № 129-ФЗ), но пока отсутствуют.

Согласно п. 1 ст. 22.1 Закона № 129-ФЗ при государственной регистрации физического лица в качестве индивидуального предпринимателя в обязательном порядке представляются:

• подписанное заявителем заявление о государственной регистрации по форме № Р21001, утвержденной постановлением Правительства РФ от 19.06.2002 № 439 «Об утверждении форм и требований к оформлению документов, используемых при государственной регистрации юридических лиц, а также физических лиц в качестве индивидуальных предпринимателей». Заявление удостоверяется подписью заявителя, подлинность которой должна быть засвидетельствована в нотариальном порядке. В заявлении заявитель указывает свои паспортные данные или, в соответствии с законодательством Российской Федерации, данные иного удостоверяющего личность документа и идентификационный номер налогоплательщика (при его наличии) (п. 1 ст. 9 Закона № 129-ФЗ);

• документ об уплате государственной пошлины. Согласно пп. 8 п. 1 ст. 333.33 НК РФ государственная пошлина за государственную регистрацию граждан в качестве индивидуальных предпринимателей составляет 400 руб.

Эти два документа представляются всеми лицами, желающими зарегистрироваться в качестве индивидуального предпринимателя. Помимо них в налоговый орган необходимо представить:

• копию основного документа физического лица, регистрируемого в качестве индивидуального предпринимателя (для граждан Российской Федерации);

• копию документа, установленного федеральным законом или признаваемого в соответствии с международным договором Российской Федерации в качестве документа, удостоверяющего личность иностранного гражданина, регистрируемого в качестве индивидуального предпринимателя (для иностранных граждан);

• копию документа, предусмотренного федеральным законом или признаваемого в соответствии с международным договором Российской Федерации в качестве документа, удостоверяющего личность лица без гражданства, регистрируемого в качестве индивидуального предпринимателя (для лиц без гражданства);

• копию свидетельства о рождении физического лица, регистрируемого в качестве индивидуального предпринимателя, или копию иного документа, подтверждающего дату и место рождения указанного лица в соответствии с законодательством Российской Федерации или

международным договором Российской Федерации (в случае, если представленная копия документа, удостоверяющего личность физического лица, регистрируемого в качестве индивидуального предпринимателя, не содержит сведений о дате и месте рождения указанного лица);

• копию документа, подтверждающего право физического лица, регистрируемого в качестве индивидуального предпринимателя, временно или постоянно проживать в Российской Федерации (если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является иностранным гражданином или лицом без гражданства);

• подлинник или копию документа, подтверждающего в установленном законодательством Российской Федерации порядке адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя, в Российской Федерации (в случае, если представленная копия документа, удостоверяющего личность физического лица, регистрируемого в качестве индивидуального предпринимателя, или документа, подтверждающего право физического лица, регистрируемого в качестве индивидуального предпринимателя, временно или постоянно проживать в Российской Федерации, не содержит сведений о таком адресе);

• нотариально удостоверенное согласие родителей, усыновителей или попечителя на осуществление предпринимательской деятельности физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копию свидетельства о заключении брака физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копию решения органа опеки и попечительства или копию решения суда об объявлении физического лица, регистрируемого в качестве индивидуального предпринимателя, полностью дееспособным (если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является несовершеннолетним).

Налоговый орган не вправе требовать представления других документов, помимо вышеперечисленных (п. 4 ст. 9 Закона № 129-ФЗ).

Случаи, в которых не допускается государственная регистрация физического лица в качестве индивидуального предпринимателя:

1) не утратила силу его предыдущая государственная регистрация в качестве индивидуального предпринимателя;

2) не истек год со дня принятия судом решения о признании его I несостоятельным (банкротом) в связи с невозможностью удовлетворить требования кредиторов, связанные с ранее осуществлявшейся им предпринимательской деятельностью, или решения о прекращении в принудительном порядке его деятельности в качестве индивидуального предпринимателя;

3) не истек срок, на который данное лицо по приговору суда лишено права заниматься предпринимательской деятельностью.(2,с)

Порядок постановки на учёт предпринимателей в государственных налоговых службах:

Учёт налогоплательщиков является первоочередной мерой, с помощью которой налоговые органы осуществляют контроль за соблюдением законодательных и иных нормативных актов о налогах и сборах, за правильностью исчисления, полнотой и своевременностью их уплаты и поступления в бюджет.

Для постановки на налоговый учет индивидуальный предприниматель должен подать в налоговый орган следующие документы:

· заявление на бланке (форма заявления утверждена приказом МНС РФ от 27.11.1998 года № ГБ-3-12/309 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при учете в налоговом органе юридических и физических лиц»);

· книга учета доходов и расходов (форма книги утверждена приказом МНС России от 28.10.2002 № БГ-3-22/606). Такая книга заверяется подписью должностного лица налогового органа и скрепляется печатью до начала ее ведения;

· если гражданину присвоен ИНН как физическому лицу, необходимо предоставить простую копию уведомления о присвоении ИНН или свидетельства;

· нотариально заверенная копия лицензии (для частных детективов, частных охранников, нотариусов, занимающихся частной практикой);

· трудовая книжка, если нет основного места работы;

· если индивидуальный предприниматель хочет применять упрощенную систему налогообложения, необходимо подать заявление установленной формы (такая форма утверждена приказом МНС России от 19.09.2002 года № ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения»).

Постановка на налоговый учет сопровождается присвоением 12-разрядного идентификационного номера налогоплательщика (ИНН, если ранее он не был присвоен).

Налоговая инспекция выдает свидетельство о постановке на налоговый учет, а также делает свои отметки на оригинале свидетельства о государственной регистрации. (11)

Глава 6

Системы налогообложения

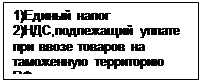

Три наиболее часто встречающиеся системы налогообложения у ИП:

· ОСНО (Обычная Система Налогообложения) предусматривает уплату следующих налогов: НДФЛ, НДС, ЕСН (НДС- это налог на добавленную стоимость; НДФЛ - это доходы физических лиц, не подлежащие налогообложению; ЕСН - это единый социальный налог).

· УСН (Упрощенная Система Налогообложения) предусматривает уплату единого налога по упрощенной системе налогообложения, который заменяет вышеперечисленные налоги для ОСНО. Кроме этого, предприниматель не платит и налог на имущество (которым владеет, как физическое лицо), но только если это имущество используется им в предпринимательской деятельности.

ИП (в отличие от юридических лиц) имеют право применять УСН на основе патента. При условии: если не привлекают для этой деятельности других лиц, ни как наемных работников, ни по договорам гражданско-правового характера и осуществляют только один из видов предпринимательской деятельности, перечисленный в ст.346.25.1 Налогового кодекса. Если осуществляется одновременно два или более вида деятельности, то патент получать они уже не имеют права. Кроме того, патентная система принимается местным законодательством, поэтому она есть не везде. Но даже если эта система введена в конкретном субъекте, переход на нее добровольный.

· ЕНВД (Единый Налог на Вмененный Доход) предусматривает уплату единого налога на вмененный доход по определенным видам деятельности. Отличие системы ЕНВД от ОСНО или УСН – то, что ею облагается именно деятельность, а не предприниматель, причем в обязательном порядке. Поэтому ЕНВД может сочетаться как с ОСН, так и с УСН. Виды деятельности, облагаемые ЕНВД, определяются местным законодательством в пределах перечня, установленного статьей 346.26 Налогового кодекса. При этом, если предприниматель занимается еще и видами деятельности, не подпадающими под ЕНВД, то по ним он сдает отчетность и уплачивает налоги в соответствии с ОСНО или УСН. И даже если он лишь иногда осуществляет разовые операции, не облагаемые ЕНВД – должен сдавать отчетность по двум системам. (12)

Ниже приведены несколько другие формулировки систем налогообложения, связанные с более детальным разъяснением их различий:

Общая система — это система налогообложения, при которой индивидуальный предприниматель платит все необходимые налоги, сборы, платежи, если он не освобожден от их уплаты. Индивидуальный предприниматель платит налог на доходы физических лиц, налог на добавленную стоимость, единый социальный налог со своих доходов, а также налог с сумм выплат, производимых в пользу наемных работников и лиц, выполняющих работу на основании договоров гражданско-правового характера, взносы на обязательное социальное страхование от несчастных случаев на производстве, государственную пошлину и другие необходимые налоги, сборы, платежи.

Упрощенная система — это система налогообложения, предполагающая замену целого ряда налогов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период.

Упрощенная система налогообложения применяется на всей территории Российской Федерации и не требует принятия какого-либо законодательного акта субъекта РФ.

Применение упрощенной системы регулируется главой 26.2 НК РФ «Упрощенная система налогообложения».

Единый налог на вмененный доход для отдельных видов деятельности - это система налогообложения, в основе которой лежит уплата единого налога на вмененный доход для определенных видов деятельности (ЕНВД), заменяющего собой налог на доходы физических лиц, единый социальный налог и другие налоги. Эта система налогообложения регулируется главой 26.3 НК РФ «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности».

В отличие от упрощенной системы налогообложения единый налог на вмененный доход для отдельных видов деятельности устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов муниципальных районов, городских округов, городов Москвы и Санкт-Петербурга. Эта система налогообложения действует в отношении определенных видов деятельности и только при условии принятия соответствующего нормативного акта. Если индивидуальный предприниматель осуществляет виды деятельности, переведенные на ЕНВД в данной местности, то он обязан уплачивать ЕНВД.

Также следует упомянуть и про Единый сельскохозяйственный налог — это система налогообложения для сельскохозяйственных товаропроизводителей. Переход на уплату единого сельскохозяйственного налога и возврат к общему режиму налогообложения осуществляется индивидуальными предпринимателями добровольно. Эта система налогообложения установлена главой 26.1 НК РФ.

Достаточно часто перед ИП встаёт вопрос о выборе, между общей и упрощенной системами налогообложения. Сравним их для того, чтобы понять, что же для предпринимателя выгоднее:

Упрощенная система сильно облегчает учет хозяйственных операций, ее применение экономит силы и время предпринимателя. Переход осуществляется в добровольном порядке.

Но прежде чем начать применять ее, предпринимателю следует взвесить все плюсы и минусы общей и упрощенной систем налогообложения.

(Особенности этих систем отражены в таблице: см. Приложение №1)

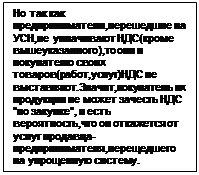

Очень важно обратить внимание на то, что не всем покупателям будет выгодно приобретать продукцию ИП, перешедшего на упрощенную систему.

Если ИП занимается реализацией товаров (работ, услуг) населению по розничным ценам, то переход на упрощенную систему не отразится на спросе, так как НДС он должен будет включать в цену товара (работ, услуг), а розничному покупателю все равно, что оплачивать — цену товара и НДС или цену товара, включающую НДС.

Но вот если ИП реализует товары (работы, услуги) для их последующей перепродажи или доработки и продажи (то есть не конечному покупателю), то некоторые покупатели могут отказаться от его услуг, потому что тот НДС, который они раньше принимали к вычету, им придется оплачивать из собственного кармана.

НДС: Исчисление, уплата, порядок освобождения от уплаты.

Помимо налога на доходы, индивидуальные предприниматели, применяющие общий режим налогообложения, платят и другие налоги: налог на добавленную стоимость, единый социальный налог, а также взносы на обязательное пенсионное страхование.

В соответствии со ст. 143 НК РФ индивидуальные предприниматели признаются плательщиками НДС. Следует сразу оговориться, что предприниматели, применяющие упрощенную систему налогообложения или занимающиеся деятельностью, переведенной на уплату единого налога на вмененный доход, НДС не уплачивают. Таким образом, плательщиками НДС являются только индивидуальные предприниматели, применяющие общий режим налогообложения.

Для того чтобы исчислить НДС, необходимо знать:

1) являются ли осуществляемые индивидуальным предпринимателем хозяйственные операции объектом обложения данным налогом;

2) сумму выручки от реализации;

3) ставку НДС, по которой облагаются совершенные операции;

4) дату, когда налог должен быть начислен к уплате;

5) суммы налоговых вычетов.

Объект обложения НДС. Операции, не подлежащие налогообложению

НК РФ устанавливает, какие операции являются объектом обложения НДС (п. 1 ст. 146 НК РФ), а какие - нет (п. 2 ст. 146 НК РФ).

Облагаются НДС следующие операции:

1) реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. При этом передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг);

2) передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

3) выполнение строительно-монтажных работ для собственного потребления;

4) ввоз товаров на таможенную территорию Российской Федерации.

Не признаются объектом налогообложения операции, перечисленные в п. 2 ст. 146 НК РФ, в том числе:

1) операции, указанные в п. 3 ст. 39 НК РФ;

2) передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также бюджетным учреждениям, государственным и муниципальным унитарным предприятиям;

3) операции по реализации земельных участков (долей в них) (с 01.01.2005).

Место совершения операций

НДС облагаются операции, совершаемые на территории РФ, поэтому чтобы определить, подлежит операция обложению НДС или нет, важно

установить место осуществления операции.

Подтвердить место выполнения работ (оказания услуг) можно следующими документами (п. 4 ст. 148 НК РФ):

1) контрактом, заключенный с иностранными или российскими лицами;

2) документами, подтверждающими факт выполнения работ (оказания услуг).

Определение суммы выручки, подлежащей обложению НДС (налоговая база)

При определении налоговой базы выручка от реализации (работ, услуг) определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной и (или) натуральной формах, включая ценными бумагами (п. 2 ст. 153 НК РФ).

Выручка (расходы) налогоплательщика в иностранной валюте пересчитывается в рубли по курсу Банка России соответственно реализации товаров (работ, услуг) или на дату фактического осуществления расходов.

Порядку определения налоговой базы по различным опер посвящены статьи 154-162 НК РФ.

Сроки представления отчетности и уплаты налога

Сроки представления декларации и уплаты налога установлены ст. 174 НК РФ.

Уплата налога производится по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров (выполнения, в том числе для собственных нужд, работ, оказания, в том числе для собственных нужд, услуг) за истекший налоговый период.

По общему правилу, уплата налога производится не позднее 20-го числа каждого месяца по итогам предыдущего месяца. В эти же сроки в налоговые органы должны быть представлены налоговые декларации.

Если в течение квартала ежемесячная сумма выручки от реализации товаров (работ, услуг) без учета НДС, не превышает 1 млн руб., то налогоплательщики вправе уплачивать налог за истекший квартал не позднее 20-го числа месяца, следующего за истекшим кварталом (т.е. не позднее 20 апреля, 20 июля, 20 октября и 20 января). Налогоплательщики, уплачивающие налог ежеквартально, представляют налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим кварталом.

Новая форма декларации по НДС утверждена приказом Минфина России от 23.12.2005 № 163н.

Сумма налога, подлежащая перечислению в бюджет, уплачивается по месту учета налогоплательщика в налоговых органах (по месту жительства), налоговые агенты производят уплату суммы налога по месту своего нахождения.

При ввозе товаров на таможенную территорию Российской Федерации сумма налога, подлежащая уплате в бюджет, уплачивается в соответствии с таможенным законодательством.

Покупатели и продавцы товаров (работ, услуг) ведут журналы учета полученных и выставленных счетов-фактур.

Покупатели ведут книгу покупок, предназначенную для регистрации счетов-фактур, выставленных продавцами, в целях определения суммы налога на добавленную стоимость, предъявляемой к вычету (возмещению) в установленном порядке.

Продавцы ведут книгу продаж, предназначенную для регистрации счетов-фактур (лент контрольно-кассовой техники, бланков строгой отчетности при реализации товаров (выполнении работ, оказании услуг) населению), составляемых продавцом при совершении операций, признаваемых объектами, которые облагаются налогом на добавленную стоимость, в том числе не подлежащих налогообложению (освобождаемых от налогообложения).

Освобождение от уплаты НДС

Согласно ст. 145 НК РФ индивидуальный предприниматель при выполнении некоторых условий может получить освобождение от исполнения обязанностей плательщика НДС.

Индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС (далее - освобождение), если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих индивидуальных предпринимателей без учета НДС не превысила в совокупности 1 000 000 руб. п. 1 ст. 145 НК РФ).

Единый социальный налог.

Единый социальный налог (далее — ЕСН) зачисляется в федеральный бюджет и государственные внебюджетные фонды — Фонд асоциального страхования РФ, Федеральный фонд обязательного медицинского страхования Российской Федерации и территориальные фонды обязательного медицинского страхования РФ.

Согласно ст. 235 НК РФ индивидуальные предприниматели являются плательщиками ЕСН (т.е. платят налог за себя). Если индивидуальный предприниматель производит выплаты физическим лицам, то он также признается плательщиком ЕСН (за наемных лиц). В этом случае он исчисляет и уплачивает налог по каждому основанию (за себя и за наемных лиц). Лицами, в пользу которых предприниматель осуществляет выплаты, могут быть:

— лица, работающие по трудовым договорам;

— лица, работающие по договорам гражданско-правового характера;

— лица, работающие по авторским договорам.

Предприниматели, применяющие упрощенную систему налогообложения и предприниматели, являющиеся плательщиками единого налога на вмененный доход и единого сельскохозяйственного налога, ЕСН не уплачивают. Таким образом, плательщиками ЕСН являются только индивидуальные предприниматели, применяющие общий режим налогообложения.

Следует иметь в виду, что для определенных категорий предпринимателей НК РФ устанавливает льготы в части уплаты ЕСН.

Объект обложения ЕСН

Для того чтобы исчислять налог необходимо знать, какие именно операции облагаются данным налогом.

Объектом налогообложения для индивидуальных предпринимателей (в части уплаты налога за себя) признаются доходы от предпринимательской деятельности за вычетом расходов, связанных с их извлечением.

Согласно п. 1 ст. 236 НК РФ объектом налогообложения для индивидуальных предпринимателей, производящих выплаты физическим лицам, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу этих лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав).

Выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если они не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде (п. 3 ст. 236 НК РФ). Так, согласно ст. 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами. Если работодатель выплачивает работнику какое-либо вознаграждение, не предусмотренное законодательством РФ, трудовым или коллективным договором, то сумма вознаграждения не включается в расходы налогоплательщика по налогу на доходы и, следовательно, она не является объектом налогообложения по ЕСН.

Таким образом, у индивидуальных предпринимателей, осуществляющих выплаты физическим лицам, возникает два объекта налогообложения:

1) доходы от предпринимательской деятельности за вычетом расходов, связанных с их извлечением;

2) выплаты и иные вознаграждения, начисляемые в пользу физических лиц, работающих по трудовым и гражданско-правовым договорам, а также по авторским договорам.(2,25-248 c.)

Глава 7

Учет у индивидуальных предпринимателей

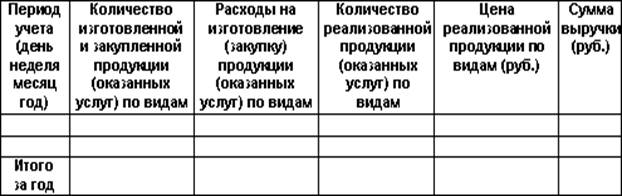

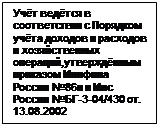

Индивидуальные предприниматели обязаны вести Книгу учета доходов и расходов (далее — Книга), в которой содержатся сведения о количестве изготовленной и закупленной продукции (оказанных услуг), расходах на изготовление (закупку) продукции (оказанных услуг), количестве и цене реализованной продукции, а также сумме выручки, полученной предпринимателем за день, неделю, месяц, год.

Основные правила, которые необходимо соблюдать при использовании Книги учета доходов, расходов и хозяйственных операций: в соответствии с п. 4 «Порядка учета» учет доходов, расходов и хозяйственных операций ведется индивидуальными предпринимателями путем фиксирования в Книге учета сведений о полученных доходах и произведенных расходах в момент их совершения на основе первичных документов позиционным способом — то есть все необходимые данные заносятся по каждому объекту учета, по каждой операции в отдельную строку. При этом все первичные документы должны быть надлежащим образом оформлены.(2,27-29 c.)

Книга должна быть пронумерована, прошнурована и скреплена печатью налогового органа. Вся содержащаяся в данной книге информация должна быть подкреплена первичными документами.

Эта книга может быть обыкновенным блокнотом или тетрадью, соответствующим образом оформленной, пронумерованной, прошнурованной и скрепленной гербовой печатью налоговой инспекции.

Книга имеет следующую структуру:

Если предпринимательская деятельность заключается в оказании услуг населению, то необходимо также фиксировать фамилию, имя, отчество и адрес каждого клиента.

В доходной части Книги должна отражаться вся выручка от реализации продукции (работ, услуг) без учета расходов. Таким образом, чистый доход будет определяться как разность выручки и документально подтвержденных расходов, связанных с ее получением. (11)

При необходимости, с учетом конкретной специфики тех или иных видов деятельности, а также в случае, если индивидуальные предприниматели освобождены от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, налогоплательщик по согласованию с налоговым органом вправе разработать иную форму Книги учета, оставив в ней показатели, необходимые для исчисления налоговой базы и (или) включив в нее иные показатели, связанные со спецификой осуществляемой им деятельности.

Книга учета может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета в электронном виде индивидуальные предприниматели обязаны по окончании налогового периода вывести ее на бумажные носители

Покупатели и продавцы товаров (работ, услуг) ведут журналы учета полученных и выставленных счетов-фактур.

Покупатели ведут книгу покупок, предназначенную для регистрации счетов-фактур, выставленных продавцами, в целях определения суммы налога на добавленную стоимость, предъявляемой к вычету (возмещению) в установленном порядке.

Продавцы ведут книгу продаж, предназначенную для регистрации счетов-фактур (лент контрольно-кассовой техники, бланков строгой отчетности при реализации товаров (выполнении работ, оказании услуг) населению), составляемых продавцом при совершении операций, признаваемых объектами, которые облагаются налогом на добавленную стоимость, в том числе не подлежащих налогообложению (освобождаемых от налогообложения).

Документами, подтверждающими расходы индивидуального предпринимателя, могут быть чеки кассовых аппаратов с расшифровкой расходов (товарные чеки), приходные кассовые ордера с накладными на полученный товар и любые другие документы, содержащие название предприятия (организации), получившего деньги, дату, наименование товаров, работ и услуг, цену за единицу, общее количество, общую сумму расходов. (2, c.86)

Если товар приобретается у другого гражданина (физического лица), то расходы могут быть подтверждены закупочным актом, который должен содержать, помимо перечисленных данных, паспортные данные, фамилию, имя, отчество, адрес лица, которому заплачено за полученные товары, работы и услуги. (11)

В Книге учета предприниматель отражает только доходы от предпринимательской деятельности. Никакие другие доходы (заработная плата, доход от продажи имущества и др.) в Книге учета не отражаются.(2,с.27)

Глава 8

Доходы ИП

В соответствии со ст. 41 НК РФ доход — это экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц» НК РФ, «Налог на прибыль организаций» НК РФ.

Доходами предпринимателя считаются все средства, полученные им как в денежной, так и в натуральной формах от реализации товаров (работ, услуг) — как собственного производства, так и приобретенных, реализации имущества (включая ценные бумаги) и имущественных прав (доход от реализации). У индивидуального предпринимателя могут возникать и доходы, не связанные с предпринимательской деятельностью, например, доходы в виде материальной выгоды. Такие доходы облагаются налогом на доходы как у обычного физического лица, не являющегося предпринимателем.Обязанность заявить обо всех видах доходов за налоговый период у предпринимателя возникает при подаче налоговой декларации по налогу на доходы.

Доходы в денежной форме

Доходы в денежной форме могут быть выражены:

— в рублях Российской Федерации;

— в иностранной валюте. В этом случае доходы пересчитываются в рубли по курсу Банка России, установленному на дату фактического получения дохода.

К доходам физического лица, полученным в денежной форме, относятся:

• доходы от реализации товаров, выполненных работ, оказанных услуг. Данные доходы возникают при любой реализации произведенных или приобретенных товаров, а также в результате выполнения любых работ (проектных разработок, строительства, ремонта и т.д.), оказания услуг (бытовых, перевозки на транспорте, посреднических и т.д.), а также при реализации товаров, работ, услуг, полученных безвозмездно или путем обмена;

• доходы от продажи имущества;

• доходы в виде стоимости проданных материалов или иного имущества, полученных при демонтаже, разборке или при ликвидации выводимых из эксплуатации основных средств;

• доходы в виде материальной выгоды;

• доходы от сдачи имущества в аренду (субаренду);

• доходы, полученные в виде штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также в виде сумм возмещения убытков или ущерба;

• доходы в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам;

• оплата труда по трудовому договору, в том числе по совместительству. Данный доход возникает в том случае, когда предприниматель помимо осуществления своей деятельности работает по найму и получает вознаграждение за выполненную работу;

• иные доходы.

Однако подчеркнем, что в Книге учета отражаются только доходы от осуществления предпринимательской деятельности. Так, доходы в виде оплаты труда, а также другие доходы, не связанные с предпринимательской деятельностью, в Книге учета не отражаются.

Налоговые вычеты - это разновидность налоговых льгот предоставляемых путем вычета из налоговой базы и уменьшающих сумму облагаемого налогом дохода налогоплательщика.

Стандартные, социальные, имущественные, профессиональные налоговые вычеты уменьшают только сумму доходов, облагаемых по ставке 13%.

ИП могут уплачивать налог на доходы по двум основаниям:

1) за себя — с суммы полученных доходов от предпринимательской деятельности;

2) за работников — с суммы выплаченных вознаграждений.(2, с.236)

Заключение.

В своём реферате я показала лишь самые основные аспекты, которые должен знать любой предприниматель, ведя своё дело.

А их (предпринимателей) в последнее время становится всё больше и больше. И, удивительно, что написано достаточно мало книг о вопросах и проблемах, с которыми они сталкиваются.

Но всё-таки появляются люди, стремящиеся сделать собственное дело, желающие не приспосабливаться к новым условиям, а жить в них, проявлять инициативу, выражать себя в свободной трудовой деятельности.

| Пртиложение№1 |

| |||||||||||||

| ||||||||||||||

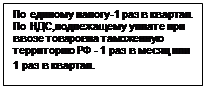

| Таблица№1 Основные особенности систем налогообложения ОСН и УСН | ||||||||||||||

| Основные особенности | Название системы налогообложения | |||||||||||||

| ОСН | УСН | |||||||||||||

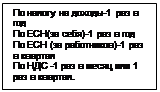

|

|

| |||||||||||||

| Уплачиваемые налоги | ||||||||||||||

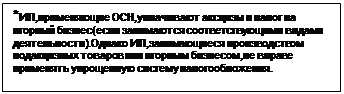

| Ведение учёта доходов и расходов | Все остальные налоги,сборы и взносы уплачиваются одинаково* | |||||||||||||

|

|

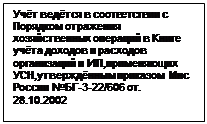

| |||||||||||||

| Представление отчётности | ||||||||||||||

| По остальным налогам и сборам сроки представления отчётности одинаковы. | ||||||||||||||

|

| ||||||||||||||

Список литературы:

1 Автономов,В.С. Введение в экономику :Учебник для 10,11 кл. общеобразоват. учрежд./В.С. Автономов.-7-е изд. доработан. -М.: Вита-Пресс,2005.-256с

2 Индивидуальный предпрениматель: налогообложение и учёт/Под ред. Г.Ю. Касьяновой.-6-е изд., перераб. и доп.- М.: ИД Аргумент,2006.-356с.

3 Кэллахан, Д.Экономика для обычных людей: Основы австрийской экономической школы/ Д. Кэллахан.- пер. с англ. под ред. Д.Волкова и А. Куряева.- Челябинск.: Социум,2006.- 240 с.

4 Липсиц, И.В. Экономика. Базовый курс/И. В. Липсиц.-М.: Вита-Пресс,2003.-352с.

5 Райзберг, Б.А.Основы экономики и предпринимательства: Проб. учеб. для 10-го кл. общеобразоват. учреждений / Б. А. Райзберг.- М.: Просвещение,1995.- 206 с.

6 http:// dic.academic.ru/dic.nsf/enc1p/23874

7 http://biz.lpros.ru

8 http://www.gotfirm.ru/index.shtml?/employer

9 http://ru.wikipedia.org/wiki

10 http://abc.informbureau.com/html

11 http://www.dist-cons.ru/modules/study/accounting1/section19.html

12 http://forum.klerk.ru/showthread.php?p=50903626

Похожие работы

... и ликвидации предприятии, но и полного первичного учета участников предпринимательской деятельности, а также сбора данных об их правовом, имущественном и организационном положении. Порядок государственной регистрации индивидуальных предпринимателей установлен федеральным законом от 8 августа 2001 г. N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" В ...

... возбуждения производства по делу о его несостоятельности уже после заключения и утверждения мирового соглашения. Заключение Итак, мы закончили рассмотрение темы «Банкротство (несостоятельность) индивидуального предпринимателя». Следует отметить, что законодатель подошел к урегулированию института банкротства (несостоятельности) дифференцировано, порядок рассмотрения дел о ...

... регистрацию физического лица в качестве индивидуального предпринимателя (соответствующее свидетельство, решение или другой документ, оформленный в соответствии с законодательством о государственной регистрации индивидуальных предпринимателей, действовавшим до 1 января 2004 г.). Иностранные граждане должны представить: копию документа, установленного федеральным законом или признаваемого в ...

... настоящего Федерального закона и издаваемых в соответствии с ними иных нормативных правовых актов Российской Федерации. Порядку государственной регистрации посвящена Глава III ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее – Закон). Данная глава определяет сроки и место государственной регистрации, порядок представления документов при государственной ...

0 комментариев