Навигация

Майнові ризики і методи їх зниження

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

Чернігівський державний технологічний університет

Кафедра: ОБЛІКУ І АУДИТУ

КОНТРОЛЬНА РОБОТА

з дисципліни:

Економічний ризик і методи його вимірювання

на тему : МАЙНОВІ РИЗИКИ І МЕТОДИ ЇХ ЗНИЖЕННЯ

ВИКОНАВ

студент гр. ЗФКВ – 071 Деркач В. П.

ПЕРЕВІРИВ :

викладач Нехай В. А.

Чернігів 2008

ЗМІСТ

ВСТУП

1. ТЕОРЕТИЧНА ЧАСТИНА. Майнові ризики і методи їх зниження

2. РОЗРАХУНКОВА ЧАСТИНА

ЛІТЕРАТУРА

ВСТУП

Звичайно ризик асоціює лише з несприятливими економічними наслідками господарювання, що ведуть до втрат ресурсів і прибутку. І в цьому змісті скасування ризику корисно і необхідно. За допомогою вивчення джерел і факторів ризику можна запобігти ризику, виключити його чи піти з ризикової зони.

Але такий однобічний підхід до ризику ґрунтується лише на здоровому глузді, а не на науковій підставі. Якби господарський ризик був пов'язаний тільки з негативними результатами, то була б зовсім незрозумілою готовність до нього підприємців. Насправді підприємець йде на ризик, незважаючи на можливі втрати, оскільки тут існує могутній стимул - підвищений прибуток.

У цьому контексті доречно згадати, що в словнику В. Даля ризик визначається, з одного боку, як небезпека чого-небудь, а з іншого — як дія, що потребує сміливості, рішучості, заповзятливості в надії на щасливий результат.

Якісний аналіз ризику вимагає ґрунтовних знань, досвіду, інтуїції в тій чи іншій сфері економічної діяльності. Його головна мета — визначити чинники і зони ризику, після чого ідентифікувати всі можливі ризики.

1. ТЕОРЕТИЧНА ЧАСТИНА.

МАЙНОВІ РИЗИКИ І МЕТОДИ ЇХ ЗНИЖЕННЯ

Комерційний ризик — це ризик, що виникає в процесі реалізації товарів і послуг, зроблених чи куплених підприємцем. Основні причини комерційного ризику:

• зниження обсягів реалізації внаслідок падіння попиту (потреб) на товар, реалізований підприємством, витиснення його конкуруючими товарами, введення обмежень на продаж;

• підвищення закупівельної ціни товару в процесі здійснення підприємницького проекту;

• непередбачене зниження обсягів закупівель порівняно з наміченими, що зменшує масштаб усієї операції й збільшує витрати на одиницю об'єму реалізованого товару (за рахунок умовно постійних витрат);

• втрати товару;

• втрати якості товару в процесі обертання (транспортування, зберігання), що приводить до зниження його ціни;

• підвищення витрат обертання порівняно з наміченими в результаті виплати штрафів, непередбачених відрахувань, що призводить до зниження прибутку підприємства.

Комерційний ризик містить у собі такі різновиди:

• ризики, пов'язані з реалізацією товару (послуг) на ринку;

• ризики, пов'язані з транспортуванням товару (транспортний);

• ризики, пов'язані з прийманням товару (послуг) покупцем;

• ризики, пов'язані з платоспроможністю покупця;

• ризики, пов'язані з форс-мажорними обставинами.

За структурною ознакою комерційні ризики поділяються на майнові, виробничі і торгові.

Майнові ризики — це ризики, пов'язані з імовірністю втрат майна підприємця через крадіжку, диверсію, перенапруження технічної й технологічної систем і т. п.

Виробничі ризики — це ризики, пов'язані зі збитком від зупинки виробництва внаслідок впливу різних факторів і, насамперед, із втратою чи пошкодженням основних і оборотних фондів (устаткування, сировини, транспорту і т.п. ), а також ризики, пов'язані із впровадженням у виробництво нової техніки і технології.

Торгові ризики являють собою ризики, пов'язані зі збитком через затримку платежів, відмовлення від платежу в період транспортування товару, непостачання товару і т.п.

Окремо варто виділити транспортні ризики. Транспортні ризики класифікуються залежно від міри відповідальності в чотири групи: Е, F, С, D.Група Е включає ситуацію, коли постачальник (продавець) тримає товар на власних складах. Ризик приймає на себе постачальник до моменту прийняття товару покупцем. Ризик транспортування від приміщення продавця до кінцевого пункту вже приймається покупцем.

Група F містить три конкретні ситуації передачі відповідальності і ризиків:

• FСА означає, що ризик і відповідальність продавця переносяться на покупця в момент передачі товару в домовленому місці;

• FАS означає, що відповідальність ризику за товар переходить від постачальника до покупця у визначеному договором порту;

• FОВ означає, що продавець знімає із себе відповідальність після відвантаження товару.

Група С включає ситуації, коли експортер, продавець укладають з покупцем договір на транспортування, але не приймають на себе ніякого ризику. Це такі конкретні ситуації:

• СFК — продавець оплачує вартість транспортування до місця перебування, але ризик і відповідальність за схоронність товару і додаткові витрати бере на себе покупець;

• СІ — крім обов'язків, як у випадку СРК, продавець забезпечує й оплачує страховку ризиків під час транспортування;

• СРТ — продавець і покупець поділяють між собою ризики й відповідальність. У визначений момент (якийсь проміжний пункт транспортування) ризики цілком переходять від продавця до покупця;

• СІР — ризики переходять від продавця до покупця у визначеному проміжному пункті транспортування, але, крім того, продавець забезпечує й оплачує вартість страховки товару.

Група D означає, що всі, транспортні ризики лягають на продавця. До цієї групи відносяться такі конкретні ситуації:

• DА — продавець приймає на себе ризики до певного державного кордону, а далі ризики приймає на себе покупець;

• DE -- передача ризиків продавцем покупцеві проходить на борті судна;

• DE — передача ризиків відбувається в момент перебу вання товару в порту.

Економічні методи зниження ризику

√ Створення спеціального резервного фонду (фонду ризику)

Створення спеціального резервного фонду (фонду ризику) здійснюється за рахунок відрахувань із прибутку на випадок виникнення непередбачених ситуацій. Самострахування за рахунок резервного фонду доцільне в тому випадку, коли вартість майна, яке страхується, відносно невелике порівняно з майном і фінансовими критеріями всього бізнесу і коли імовірність збитків надзвичайно мала.

Рекомендується такий спосіб визначення оптимальної величини резервного фонду: середню суму втрат за минулі три роки варто розділити на середньорічні суми, скоригувавши їх на середньорічні темпи інфляції.

√ Створення страхового товарного запасу

Створення страхового товарного запасу здійснюється з метою компенсації коливань попиту на товари. Позитивним моментом є забезпечення можливості нормального функціонування в умовах невиконання графіків постачань і ажіотажного попиту на товар. З іншого боку, спостерігається заморожування частини оборотних коштів, подовження операційного циклу, збільшення потреби у фінансових ресурсах.

√ Страховий запас коштів

Страховий запас коштів створюється з метою компенсації коливань надходжень і використання коштів підприємства. Його розмір визначається статистично. Для цих цілей використовуються моделі М. Міллера і Д. Орра, що базуються на гіпотезі щодо нормального закону розподілу надходжень і платежів підприємства біля його середнього рівня.

√ Розробка і впровадження системи штрафних санкцій

Розробка і впровадження системи штрафних санкцій використовується тільки за тими видами ризику, імовірність виникнення яких залежить від контрагентів підприємства. Розмір фінансових санкцій повинен повною мірою компенсувати фінансові збитки підприємства унаслідок виникнення ризикової ситуації.

√ Страхування від ризику

Найбільш важливим і найбільш розповсюдженим прийомом зниження ступеня ризику є страхування ризику, оскільки найсерйозніші економічні ризики страхуються за допомогою зовнішнього страхування.

Страховий захист таких ризиків забезпечують спеціальні страхові компанії, що залучають кошти страхувальників і використовують їх для відшкодування понесених ними збитків при виникненні певних обставин. Сутність страхування виражається в тому, що підприємець готовий відмовитися від частини своїх доходів, аби уникнути ризику, тобто він готовий заплатити за зведення ступеня ризику до мінімуму.

√ Самострахування від ризику

Система профілактики економічних ризиків, хоч і знижує імовірність їхнього виникнення, проте не може нейтралізувати всі пов'язані з ними негативні фінансові наслідки. Частково цю роль може взяти на себе внутрішнє страхування ризиків (самострахування), яке здійснюється в рамках самого підприємства. Самострахування означає, що підприємець швидше підстрахується сам, аніж купить страховку в страховій компанії. Тим самим він заощаджує на затратах капіталу по страхуванню.

Самострахування —це група заходів для внутрішнього страхування ризиків, покликана забезпечити нейтралізацію їх негативних фінансових наслідків у процесі розвитку підприємства.

√ Хеджування як метод зниження ризику

Здійснення операцій "хеджування" дозволяє уникнути цінового й інфляційного ризиків при здійсненні підприємством угод на товарних чи фондових біржах.

Принцип операції "хеджування" полягає в тому, що, купуючи товар з постачанням у майбутньому періоді, підприємство одночасно здійснює продаж ф'ючерних контрактів на аналогічну кількість товарів. Якщо воно понесе фінансові втрати через зміну ринкових цін як покупець реального товару, то воно одержить виграш у таких самих розмірах, як продавець ф'ючерних контрактів на нього.

Хеджування всіх ризиків - єдиний спосіб їх повністю уникнути. Однак фінансові директори багатьох компаній віддають перевагу вибірковому хеджуванню. Якщо вони вважають, що курси валют чи відсоткові ставки зміняться несприятливо для них, то вони хеджують ризик, а якщо рух буде на їх користь, — залишають ризик непокритим. Це і є, по суті, спекуляція.

√ Придбання додаткової інформації про вибір і результати ризику

Інформація відіграє важливу роль у ризик-менеджменті. Підприємцю часто доводиться приймати ризиковані рішення, коли результати вкладення капіталу невідомі і засновані на неповній інформації. Якби в нього була повніша інформація, то він міг би зробити точніший прогноз і знизити ризик. Це робить інформацію товаром, причому дуже цінним. Підприємець готовий заплатити за повну інформацію.

Вартість повної інформації розраховується як різниця між очікуваною вартістю якого-небудь вкладення капіталу, якщо є повна інформація, і очікуваною вартістю, якщо інформація неповна.

У даний час відсутні реальні механізми фінансової підтримки підприємств у кризових ситуаціях. У зв'язку з цим постає гостра необхідність якнайшвидше освоїти і впровадити методи управління ризиками.

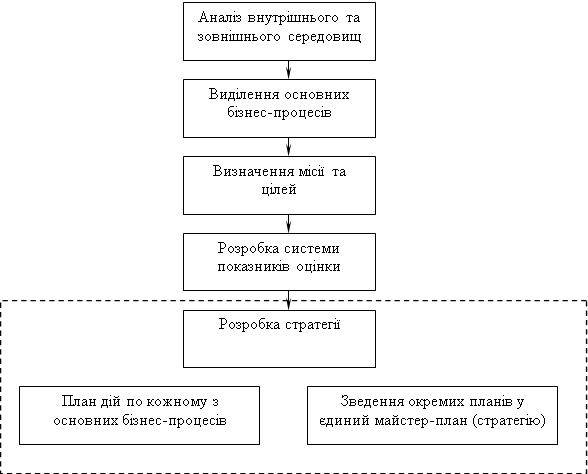

Підприємець часто використовує триетапний підхід до мінімізації ризику.

Перший етап — визначення типів ризику, з якими зіштовхується підприємство. Насамперед підприємець ідентифікує тип потенційних ризиків для свого підприємства.

Другий етап — вимір потенційного впливу ідентифікованих ризиків. Деякі ризики настільки малі, що вони не відчутні, у той час як інші мають згубне значення для потенціалу підприємства. Корисно розрізняти ризики за їх потенційним значенням і потім сфокусувати ресурси для мінімізації ризиків на найбільш серйозних напрямах.

Третій етап — вирішення питання щодо мінімізування кожного релевантного ризику.

У більшості ситуацій виявлений ризик можна мінімізувати, використовуючи один із розглянутих методів та прийомів.

Похожие работы

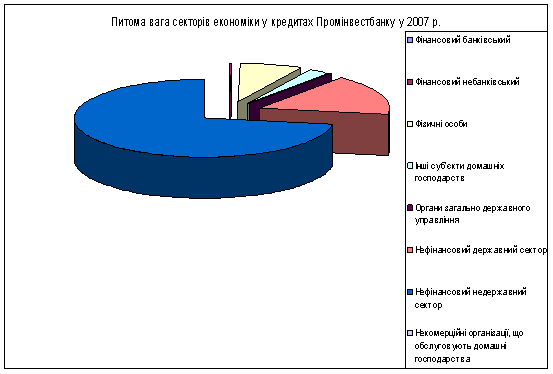

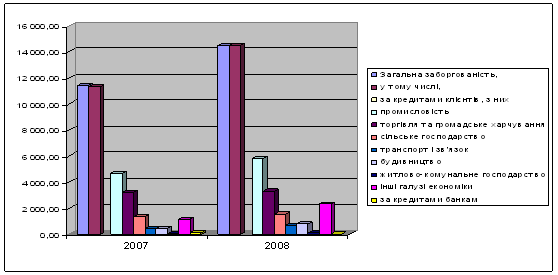

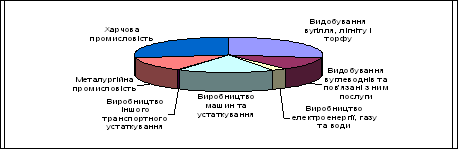

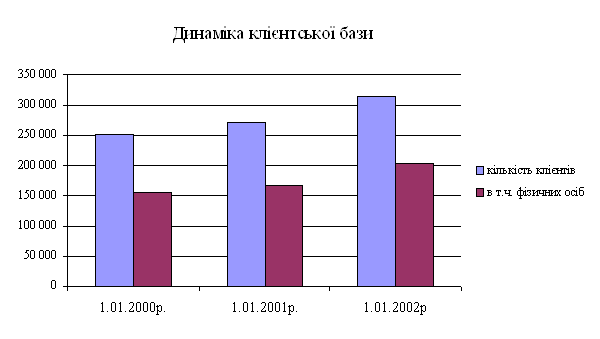

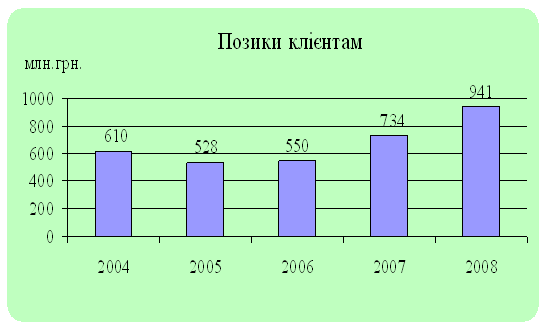

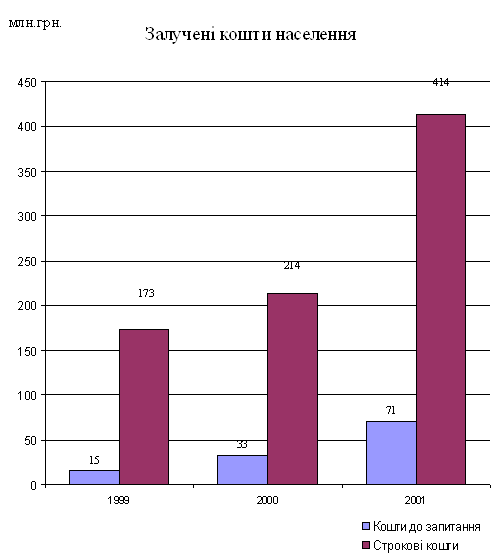

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... власності цим орендарем. Звідси, на мою думку, саме через недосконалу організацію виник статичний ризик. Він призводить лише до втрат. Метою даного проекту є обгрунтування тенденції розвитку управління ризиками в галузі тваринництва і його економічного впливу на діяльність підприємства, прогнозування ймовірності настання ризиків в досліджуваному господарстві та пропонування шляхів їх зниження на ...

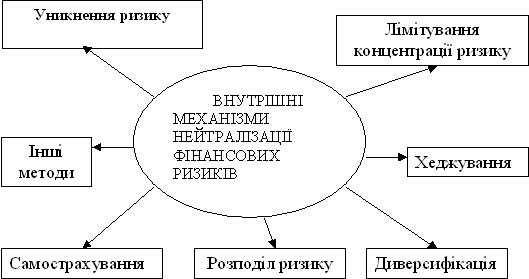

... впливати на об'єкт і примушувати його діяти для досягнення цілей, які поставив перед собою суб'єкт управління. 1.3 Механізми нейтралізації фінансових ризиків В системі методів управління фінансовими ризиками підприємства основна роль належить внутрішнім механізмам їх нейтралізації. Внутрішні механізми нейтралізації фінансових ризиків являють собою систему методів мінімізації їх негативних ...

0 комментариев