Навигация

Общая оценка финансового состояния и финансовых результатов работы ООО «Ольга»

2. Общая оценка финансового состояния и финансовых результатов работы ООО «Ольга».

Анализ финансового состояния предприятия является важным элементом в системе управления предприятием, действенным средством выявления внутрихозяйственных резервов, основой разработки научно-обоснованных планов и управленческих решений.

Главная информационная база для проведения анализа финансового состояния – бухгалтерская отчетность.

На практике применяют структурно-динамический анализ с помощью составления уплотненного баланса, таблица 6, в тыс. руб.

Таблица 6.

| Актив | На начало года | На конец года | Изменение | Пассив | На начало года | На конец года | Изменение |

| Раздел 1 Внеоборотные активы | 1861 | 2734 | +873 | Раздел 3 Капитал и резервы | 11762 | 11951 | +189 |

| То же, % к итогу | 6,24 | 8,24 | +2 | То же, % к итогу | 39,42 | 35,44 | -3,98 |

| Раздел 2 Оборотные активы | 27975 | 30452 | +2477 | Раздел 4 Долгосроч. Обязательс. | 0 | 0 | 0 |

| То же, % к итогу | 93,76 | 91,76 | +2 | То же, % к итогу | 0 | 0 | 0 |

| Раздел 5 Краткоср. Обазат. | 18074 | 21235 | +3161 | ||||

| То же, % к итогу | 60,57 | 63,98 | +3861 | ||||

| Валюта баланса-всего | 29836 | 33,186 | +3350 | Валюта баланса-всего | 29836 | 33186 | +3350 |

| То же, % к итогу | 100,00 | 100,00 | - | То же, % к итогу | 100,00 | 100,00 | - |

Данные таблицы показывают, что общий оборот хозяйственных средств, т. е. активов против начала года увеличился на 3350 тыс. руб., что является положительным фактором. Но за этот же период увеличились и обязательства организации. Следует обратить внимание на увеличение краткосрочных обязательств на 3161 тыс. руб.

Рассмотрим структуру показателей результатов деятельности ООО «Ольга», и их динамику. Данные представлены в таблице 7.

Таблица 7- Структура и динамика показателей результатов деятельности ООО «Ольга», тыс. руб.

| Показатели | За 2004 г. | За 2005 г. | За 2006 г. | Изменение | ||

| 2005 к 2004 | 2006 к 2005 | 2006 к 2004 | ||||

| Выручка от реализации товаров, продукции, работ, услуг. | 13425 | 12584 | 15451 | -841 | +2867 | +2026 |

| Прибыль до налогообложения | 2305 | 2336 | 4013 | +31 | +1677 | +1708 |

| Себестоимость проданных товаров | 11001 | 7564 | 9544 | -3437 | +1980 | -1457 |

| Валовая прибыль | 2424 | 4020 | 4907 | +1596 | +887 | +2483 |

| Коммерческие расходы | 79 | 54 | 35 | -25 | -19 | -44 |

| Прибыль от продаж | 2305 | 2336 | 4013 | +31 | +1677 | +1708 |

| Операционные доходы и расходы | 0 | 0 | 0 | 0 | 0 | 0 |

| Внереализационные доходы и расходы | 0 | 0 | 0 | 0 | 0 | 0 |

| Чистая прибыль | 854 | 955 | 1401 | +101 | +446 | +547 |

На основании произведенных расчетов можно сделать вывод о том, что предприятие стабильно получает прибыль, причем данный показатель постоянно растет. В 2005 году выручка предприятия снизилась по сравнению с 2004 годом на 841 тыс. руб., но т. к. в данном году произошло снижение уровня себестоимости, на прибыль это не повлияло, наоборот ее уровень вырос к 2006 году.

Снижение себестоимости в выручке является положительным моментом в деятельности предприятия.

Показателями, характеризующими эффективность деятельности предприятий, являются показатели рентабельности.

Рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы используемого для организации своей деятельности.

Рассчитаем данные показатели на основе бухгалтерского баланса и приложения к нему. Результаты расчетов представим в таблице 8.

Таблица 8- Динамика показателей рентабельности ООО «Ольга».

| Показатели | Порядок расчета | 2004 год | 2005 год | 2006 год |

| Рентабельность продукции, % | Валовая прибыль/выручка от реализации | 18,05 | 31,95 | 31,75 |

| Рентабельность основной деятельности, % | Прибыль от продажи/себестоимость реализованной продукции | 20,95 | 30,88 | 42,04 |

| Рентабельность совокупного капитала, % | Чистый доход/итог среднего баланса-нетто | 16,49 | 16,82 | 18,57 |

| Рентабельность собственного капитала, % | Чистый доход/средняя величина собственного капитала | 21,97 | 23,03 | 27,70 |

| Период окупаемости собственного капитала | Средняя величина собственного капитала/чистый доход | 4 | 4 | 3 |

| Затраты на 1 руб. реализованной продукции | Себестоимость реализованной продукции/выручка от реализации | 0,81 | 0,60 | 0,61 |

Показатели рентабельности основной деятельности постоянно растут. Оптимальным считается показатель рентабельности 15-20%. В нашем случае данный показатель превышает оптимальный уровень, и за последние три года он вырос и составил 42,04%.

Используя систему показателей эффективности деятельности, остановимся на следующих показателях (таблица 9).

Таблица 9- Показатели эффективности использования имущества за 2006 год.

| Показатель | Расчетная формула | Цифровые данные ,% |

| Рентабельность активов (имущества) | Чистая прибыль \ср. величина активов*100 | 4,17 |

| Рентабельность оборотных активов | Чистая прибыль \ ср. величина оборот. активов*100 | 5,17 |

| Рентабельность собственного капитала | Чистая прибыль / источники собственных средств (итог разд. 3 пассива баланса) | 27,70 |

| Рентабельность реализованной продукции | Чистая прибыль / объем реализ. Продукции*100 | 2,23 |

| Рентабельность инвестиций | Прибыль до налогообложения / краткосрочные обязат.*100 | 36,41 |

Рентабельность активов составила на 2006 год 4,17%, этот коэффициент показывает, какую прибыль получает предприятии с каждого рубля, вложенного в активы.

Рентабельность реализованной продукции, равная 2,23% показывает, какую прибыль предприятие имеет с каждого рубля проданной продукции.

Важным критерием в оценке финансового положения организации является платежеспособность и ликвидность.

Ликвидность активов- это величина, обратная времени, необходимому для превращения их в деньги, т. е. чем меньше времени понадобиться для превращения активов в деньги, тем активы ликвиднее.

Условия ликвидности:

А1>П1, А2>П2, А3>П3, А4<П4.

Таблица 10- Группировка активов и пассивов.

| Текущие активы | На 01.01.2006 г. | На 01.01.2007 г. |

| Денежные средства | 846 | 972 |

| Краткосрочные фин. вложения | 1150 | 1576 |

| Итого по первой группе (А1) | 1996 | 2548 |

| Дебиторская задолженность | 218 | 198 |

| Прочие оборотные активы | 1659 | 1559 |

| Итого по второй группе (А2) | 1877 | 1757 |

| Производственные запасы | 529 | 605 |

| Итого по третьей группе (А3) | 529 | 605 |

| Четвертая группа (А4) внеоборотные активы | 5733 | 6423 |

| Пассивы | На 01.01.2006 г. | На 01.01.2007 г. |

| Кредитор. задолженность (П1) | 2899 | 2736 |

| Займы и кредиты (П2) | 413 | 543 |

| Долгосроч. Обязательства (П3) | 0 | 0 |

| Капитал и резервы | 7187 | 7258 |

| Итого по четвертой группе (П4) | 7187 | 7258 |

Анализ ликвидности баланса показывает, баланс организации не является полностью ликвидным, т. к. не соблюдается одно из четырех правил:

А1< П1, А2> П2, А3> П3, А4<П4,

Как на начало периода, так и на конец периода. В данном случае А1< П1, т. е. наиболее ликвидные активы не покрывают наиболее срочные обязательства. Остальные условия ликвидности соблюдаются, даже есть превышение П4 над А4, что свидетельствует о превышении собственного капитала над труднореализуемыми активами, и даже остаются свободные средства для пополнения оборотных активов. Это положительная динамика, т.к. уменьшается дефицит денежных средств, необходимых для погашения срочных обязательств.

Превышение краткосрочных (А1) активов над оборотными (А3) свидетельствует о том, что организация не располагает свободными ресурсами.

Рассмотрим коэффициент текущей ликвидности, который рассчитывается как отношение фактической суммы оборотных активов к сумме срочных обязательств.

Таблица 11- Анализ платежеспособности ООО «Ольга».

| Показатели | Нормальные значения | 01.01.2006 г. | 01.01.2007 г. | Изменения за период |

| Коэффициент абсолютной ликвидности | >0,2 | 0,50 | 0,64 | +0,14 |

| Коэффициент текущей ликвидности | >2 | 3,49 | 3,27 | -0,51 |

| Коэффициент общей платежеспособности | >2 | 2,06 | 2,56 | +0,50 |

Из табличных данных видно, что коэффициент абсолютной ликвидности имеет нормальное значение. Коэффициент текущей ликвидности показывает, что у предприятия достаточно оборотных средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств, однако за 2006 год он снизился на 51%. Общая платежеспособность определяется как способность покрыть все обязательства предприятия ее активами.

Важнейшую часть финансовых ресурсов предприятия составляют его оборотные активы: запасы, краткосрочные финансовые вложения, дебиторская задолженность.

Таблица 12- Анализ состава и структуры оборотных средств.

| Показатели | На 01.01.2006 | На 01.01.2007 | Изменение по сумме |

| Запасы | 23573 | 25522 | +1949 |

| Готовая продукция и товары для перепродажи | 529 | 625 | +96 |

| Дебиторская задолженность | 218 | 198 | -20 |

| Краткосрочные финансовые вложения | 1150 | 1576 | +426 |

| Денежные средства | 846 | 972 | +126 |

| Прочие оборотные активы | 1659 | 1559 | -100 |

| итого | 27975 | 30452 | +2477 |

Большое влияние на состояние оборотных активов оказывает их оборачиваемость. От нее зависит размер минимально необходимых для хозяйственной деятельности оборотных средств и размер затрат, связанных с владением и хранением запасов и т. д. В свою очередь это отражается на себестоимости продукции и в конечном итоге на финансовых результатах предприятия. Анализ оборачиваемости оборотных активов проводится на основе расчета показателей представленных в таблице 13. Где :

Коэффициент оборачиваемости - определяется делением объема реализации продукции в оптовых ценах на средний остаток оборотных средств;

Коэффициент загрузки – величина обратная коэффициенту оборачиваемости, характеризующая сумму оборотных средств, затраченных на 1 руб. реализованной продукции;

Длительность оборота, в днях, которая определяется делением количества дней в периоде на коэффициент оборачиваемости.

Таблица 13- Анализ оборачиваемости оборотных активов.

| Показатели | На 01.01.2006 | На 01.01.2007 | Изменение |

| Коэффициент оборачиваемости | 4 | 5,4 | +1,4 |

| Коэффициент загрузки | 0,2 | 0,18 | -0,02 |

| Длительность оборота | 90 | 66 | -24 |

Объем реализованной продукции в ООО «Ольга» в 2005 году составил 12584 тыс. руб., а в 2006 г. -15451 тыс. руб., средние годовые остатки оборотных средств – соответственно 3146 тыс. руб. и 3090,2 тыс. руб.

Эффект ускорения оборачиваемости оборотных средств выражается в высвобождении, уменьшении потребности в них в связи с улучшением их использования.

Абсолютное высвобождение отражает прямое уменьшение потребности в оборотных средствах: 3146-3090,2=55,8 тыс. руб.

Относительное высвобождение показывает как изменение величины оборотных средств, тат и изменение объема реализованной продукции. Для его определения нужно исчислить потребность в оборотных средствах за отчетный период исходя из фактического оборота по реализации продукции за этот период и оборачиваемости в днях за предыдущий год. Разность дает сумму высвобождения средств.

Потребность в оборотных средствах в 2006 г. при оборачиваемости и объеме реализации 2005 г. будет равна: (15451*90)/360=3862,75 тыс. руб.

Относительное высвобождение средств составит: 3862,75-3090,2=772,55 тыс. руб.

ГЛАВА 3. ПРЕИМУЩЕСТВА И ПРОБЛЕМЫ ООО ''ОЛЬГА'', ПУТИ ИХ РЕШЕНИЯ.

Итак, проведения технико-экономического и финансового анализа ООО «Ольга» позволило выявить следующие проблемы:

· увеличение краткосрочных обязательств, а в следствии наиболее ликвидные активы во много раз не покрывают наиболее срочные обязательства;

· снижение коэффициента текущей ликвидности.

Эти проблемы связаны с открытием в 2006 году в Мамонтово ряда новых магазинов по продаже промтоваров. Среди которых наиболее сильным конкурентом является ООО «Эльдорадо». А также потери ряда конкурентных преимуществ ООО «Ольга».

На сегодняшний день конкуренцию на местном рынке можно охарактеризовать как высокую. Для предприятия важно не только найти свою рыночную нишу, но и суметь удержать занятые позиции.

Одним из вариантов является использование стратегии роста. Она характеризуется динамичным уровнем развития с быстро меняющейся технологией. Используя эту стратегию фирма будет стремиться к высоким темпам экономического роста. Эта стратегия включает:

· стратегия концентрированного роста (усиление позиций на рынке, развитие рынка, развитие продукта);

· стратегия интегрированного роста (приобретение собственности, внутреннее расширение);

· стратегия диверсифицированного роста ( производство новых продуктов).

Следует улучшить использование основных средств, т. к. это условие роста предприятия, снижение себестоимости, увеличение денежных накоплений: увеличить продолжительность рабочего дня (с 18 часов до 20 часов), улучшение и расширение ассортимента продаваемых товаров.

Для привлечения новых потребителей и удержания старых, следует уделить внимание рекламе, а также введению сезонных распродаж, накопительных скидок, введение скидок на определенные группы товаров.

Значительная часть трудностей и препятствий на пути становления и развития ООО ''Ольга'' лежит за рамками самой сферы предпринимательства. Можно выделить ряд основных проблем, с которыми сталкивается в своей деятельности ООО ''Ольга '' .Рассмотрим их подробнее.

Главная из них - малая величина собственного капитала. Для большинства малых предприятий основным источником пополнения средств вложенных в бизнес является самофинансирование и лишь в случае достаточно успешного ведения деловых операций появляется возможность использовать банковский кредит. Но финансовая поддержка со стороны кредитно-банковской системы и органов власти играет крайне незначительную роль, как при создании малых предприятий, так и на этапе их развития. По мнению руководителя ООО ''Ольга'', получение банковского кредита затрудняют очень высокие проценты-16% годовых, ограниченность сроков кредитования-1 год, длительность процедуры принятия решений, трудности связанные с оформлением соответствующих документов. Для получения очередного кредита приходится использовать личные связи в банке и даже оформлять его на подставное лицо, например на одного из сотрудников.

Следующая проблема-это налоговая система, которая должна быть простой, справедливой, стабильной, а процедура её применения прозрачной. Да, стало проще составлять бухгалтерскую отчётность с введением новой налоговой системы. Но, зато органы местного самоуправления продолжают оказывать существенное негативное влияние на деятельность малых предприятий, вводя дополнительные местные налоги и сборы пытаясь компенсировать часть налогов теряемых из-за перераспределения средств на региональный и федеральный уровни. Неразвитость системы информационной поддержки малых предприятий - ещё одна проблема. Практически недоступна широкому кругу предпринимателей информация о мерах государственной поддержки, об услугах по кредитованию и лизингу. Например, существует программа государственной поддержки и развитии малого предпринимательства в Алтайском крае. О деталях этой программы, а именно о возможности возмещения затрат по кредитам в размере 2\3 ставки рефенансирования приходилось узнавать у знакомых предпринимателей.

Ещё одной проблемой является бюрократия госаппарата. Нужно потратить много времени и денег, лишь на то чтобы получить всевозможные справки и разрешения в системе местного самоуправления для получения того же льготного кредита.

Следующие проблемы -это проблемы внутриорганизационного характера. 1.Отсутствие профессиональных знаний у работников, в том числе в области экономики и управления, снижают эффективность работы предприятия. В ООО ''Ольга'' работают 13 человек, из них всего двое имеют высшее образование причем одно- экономическое ( бухгалтер), другое –техническое (директор).

2.Далее-взаимоотношения между сотрудниками. В ООО ''Ольга'' наблюдается прогрессирующий конфликт между управляющим персоналом и рядовыми сотрудниками, впрочем как и между заведующим и бухгалтером. Года три назад в ООО ''Ольга'' не было должностной единицы -заведующий и выходило так, что по степени главенства бухгалтер шёл после директора. Сейчас ситуация изменилась, что не очень нравится бухгалтеру, который часто демонстративно игнорирует указания заведующего магазином.

3.Отсутствие инициативности и ответственности. Управленческий персонал не решается принимать какие-либо управленческие решения без ''благословения'' директора. Рядовые сотрудники вообще бояться какой-либо ответственности. Результат- не выключенное на ночь электричество в магазине, не проставленная дата на ценниках, периодические кражи товара покупателями.

Похожие работы

... к каким экономическим результатам пришла фирма в результате своей хозяйственной деятельности. Поэтому составляется финансовый отчет, в котором отражаются фактические экономические результаты за предшествующий период. Составляется отчет по прибыли, а в конце периода - баланс. В балансе предприятия отражены все активы и пассивы. Хозяйственные средства предприятия называют активами, а их источники - ...

... в нынешних кризисных условиях. ФОНДЫ ЗАЩИТЫ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ Любому вновь создаваемому предприятию требуется время на его становление, финансово-экономическое укрепление и развитие. Особенно это важно для малых предприятий, которые в силу своей специфики слабо защищены от различного рода негативных обстоятельств. Малый бизнес особенно чувствителен ко всяким потрясениям, ...

... решения данной задачи необходимо разрабатывать и широко обсуждать перспективы развития муниципальных финансов, оценивать их соответствие современным требованиям развития Российской Федерации, обоснованность выбора направлений и механизмов государственного финансового регулирования социально-экономических процессов в условиях проведения широкомасштабных реформ в нашей стране и высокого уровня ...

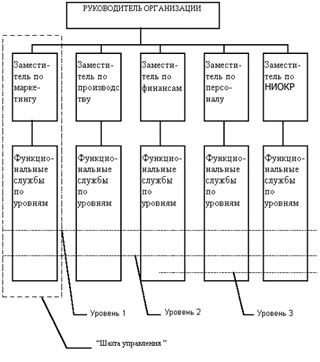

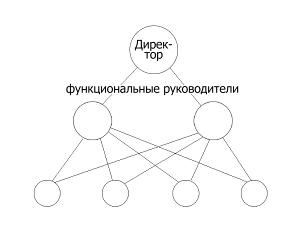

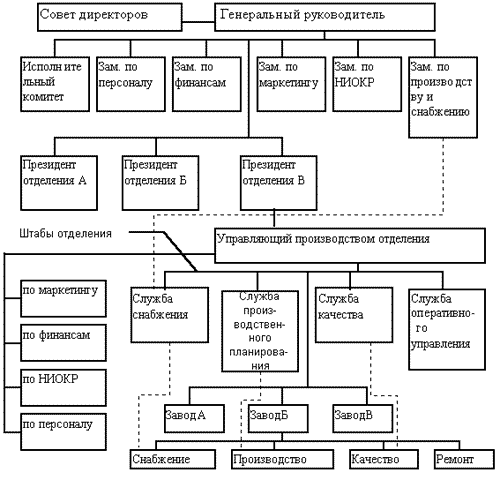

... уровня; повышенная зависимость результатов работы организации от квалификации, личных и деловых качеств высших управленцев. 2.3 Возможные мероприятия по совершенствованию организационной структуры ООО Фирма «Лига» В результате анализа организационной структуры предприятия ООО Фирма «Лига», я пришла к выводу, что недостатки структуры будут сильно мешать реализации стратегии. В связи с этим я ...

0 комментариев