Навигация

2. ПРАКТИЧЕСКАЯ ЧАСТЬ

Анализ эффективности реализации инвестиционного проекта на предприятии

1.Дополнительные затраты на приобретение технологической линии стоимостью ∆ИС = 180 (тыс. долл.)

2.Увеличение оборотного капитала на ∆ОК=36 (тыс. долл.)

3.Увеличение эксплуатационных затрат:

а) расходы на оплату труда персонала в первый год ∆З1=72(тыс. долл.), и в дальнейшем будут увеличиваться на 2 тыс. долл. ежегодно;

б) приобретение исходного сырья для дополнительного выпуска ∆См1= 76(тыс. долл.), и в дальнейшем они будут увеличиваться на 5 тыс. долл. ежегодно;

в) другие дополнительные постоянные ежегодные затраты составят 4 тыс. долл.

4. Объем реализации новой продукции по 5-ти годам Q1=79 тыс.шт, Q2 =61 тыс.шт, Q3=75 тыс.шт, Q4 = 49 тыс.шт, Q5 = 60тыс. шт.

5. Цена реализации продукции в 1-й год 5 долл. за единицу и будет ежегодно увеличиваться на 0,5 долл.

6. Амортизация производится равными долями в течение всего срока службы оборудования. Через 5 лет рыночная стоимость оборудования составит 10% от его первоначальной стоимости.

7. Затраты на ликвидацию через 5 лет составят 5% от рыночной стоимости оборудования.

8. Для приобретения оборудования необходимо взять долгосрочный кредит, равный стоимости оборудования, под 12% годовых сроком на 5 лет (норма дохода на капитал, стоимость капитала WACC=12%).Возврат основной суммы осуществляется равными долями, начиная со второго года (платежи осуществляются в конце года). Налог на прибыль - 25%.

Таблица 1 – Исходные данные

| Показатель | Тыс.долл |

| ΔИС | 180 |

| ΔОК | 36 |

| ΔЗ1 | 72 |

| ΔСм1 | 76 |

| Показатель | Тыс. шт |

| Q1 | 79 |

| Q2 | 61 |

| Q3 | 75 |

| Q4 | 49 |

| Q5 | 60 |

Рассчитаем чистую ликвидационную стоимость через 5 лет.

Рассмотрим значение рыночной стоимости:

![]()

Затраты на ликвидацию:

![]()

![]()

Определим операционные расходы на ликвидацию:

![]()

Налог на прибыль составит:

![]()

Чистая прибыль (чистая ликвидационная стоимость):

![]()

Находим результат инвестиционной деятельности, который представлен в таблице 2.

Таблица 2 – Инвестиционная деятельность по проекту

| Показатели | Значение на шаге, тыс. долл. | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| Технологическая линия, ∆ИС | -180 | 0 | 0 | 0 | 0 | 12,82 |

| Прирост оборотного капитала | -36 | 0 | 0 | 0 | 0 | |

| Всего инвестиций, | -216 | 0 | 0 | 0 | 0 | 12,82 |

Значения по таким показателям как, объем продаж, цена, оплата труда, материалы и постоянные издержки мы берем из исходных данных.

Выручка от реализации продукции определяется как произведение объема продаж на цену единицы изделия.

Амортизационные отчисления мы определяем по формуле:

![]() ,

,

где Нс - начальная стоимость оборудования, тыс.долл;

Лс - ликвидационная стоимость оборудования, тыс.долл;

Тэ- количество лет эксплуатации, лет.

Из условия нам известно, что для приобретения оборудования необходимо взять долгосрочный кредит, равный стоимости оборудования, под 12% годовых сроком на 5 лет. Возврат основной суммы осуществляется равными долями, начиная со второго года (платежи в конце года).

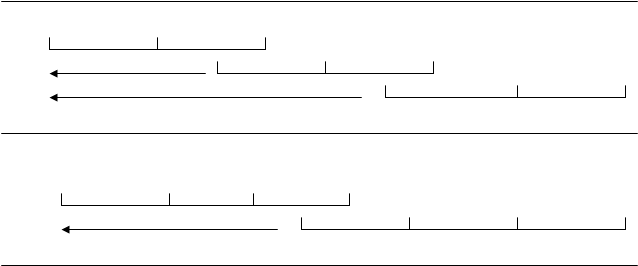

Представим временную линию и определим сумму ежегодного платежа и сумму ежегодно выплачиваемых процентов по кредиту.

0

Так как, согласно договору сумма ежегодных выплат одинакова, то R1= R2= R3= R4, следовательно, погашение задолженности составит:

R=![]() тыс.долл.

тыс.долл.

Проценты по кредитам:

1 год: ![]()

2 год: ![]()

3 год: ![]()

4 год: ![]()

5 год: ![]()

Амортизационные отчисления:

![]()

Прибыль до вычета налогов мы определяем по формуле:

![]()

Затем мы определяем налог на прибыль по формуле:

![]()

где С![]() - ставка налога на прибыль (индексное выражение процентов по налогу на прибыль – 25%).

- ставка налога на прибыль (индексное выражение процентов по налогу на прибыль – 25%).

Чистый доход составит:

![]()

Результат от операционной деятельности составит:

![]()

Рассчитанные результаты расчетов от операционной деятельности по каждому шагу представим в таблице 3.

Таблица 3 – Операционная деятельность по проекта.

| Показатели | Значения на шаге, тыс. долл. | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | ||

| 1 Объем продаж, шт | 0 | 79000 | 61000 | 75000 | 49000 | 60000 | |

| 2 Цена | 0 | 0,005 | 0,0055 | 0,006 | 0,0065 | 0,007 | |

| 3 Выручка (п1 × п2) | 0 | 395 | 335,5 | 450 | 318,5 | 420 | |

| 4 Оплата труда рабочих | 0 | 72 | 74 | 76 | 78 | 80 | |

| 5 Материалы | 0 | 76 | 81 | 86 | 91 | 96 | |

| 6 Постоянные издержки | 0 | 4 | 4 | 4 | 4 | 4 | |

| 7 Амортизация оборудования | 0 | 33,44 | 33,44 | 33,44 | 33,44 | 33,44 | |

| 8 Проценты по кредитам | 0 | 21,6 | 21,6 | 16,2 | 10,8 | 5,4 | |

| 9 Сумма затрат плюс амортизация | 0 | 207,04 | 214,04 | 215,64 | 217,24 | 218,84 | |

| 10 Налогооблагаемая прибыль | 0 | 187,96 | 121,46 | 234,36 | 101,26 | 201,16 | |

| 11 Налог на прибыль | 0 | 46,99 | 30,365 | 58,59 | 25,315 | 50,29 | |

| 12 Проектируемый чистый доход | 0 | 140,97 | 91,095 | 175,77 | 75,945 | 150,87 | |

| 13 Результат от операционной деятельности | 0 | 174,41 | 124,535 | 209,21 | 109,385 | 184,31 | |

Увеличение оборотного капитала ∆ОК осуществляется за счет собственных средств предприятия.

Приобретение линии ∆ИС осуществляется за счет заемных средств (долгосрочного кредита).

Результаты финансовой деятельности определяются как алгебраическая сумма пунктов 1-3, представлены в таблице 4.

Таблица 4 – Финансовая деятельность по проекту.

| Показатели | Значение на шаге, тыс. долл. | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| 1. Собственный капитал | 180 | 0 | 0 | 0 | 0 | 0 |

| 2. Долгосрочный кредит | 36 | 0 | 0 | 0 | 0 | 0 |

| 3. Погашение задолженности | 0 | 0 | -45 | -45 | -45 | -45 |

| 4. Результат финансовой деятельности | 216 | 0 | -45 | -45 | -45 | -45 |

Поток реальных денег, сальдо реальных денег, сальдо накопленных реальных денег определены в таблице 5.

Таблица 5 – Показатели коммерческой эффективности.

| Показатели | Значение на шаге, тыс. долл | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | ||

| 1 Результат инвестиционной деятельности | -216 | 0 | 0 | 0 | 0 | 12,82 | |

| 1 Результат инвестиционной деятельности | 0 | 174,41 | 124,535 | 209,21 | 109,385 | 184,31 | |

| 3 Поток реальных денег

| -180 | 174,41 | 124,535 | 209,21 | 109,385 | 197,13 | |

| 4 Результат финансовой деятельности F | 216 | 0 | -45 | -45 | -45 | -45 | |

| 5 Сальдо реальных денег

| 0 | 174,41 | 79,535 | 164,21 | 64,385 | 152,13 | |

| 6 Сальдо накопленных реальных денег

| 0 | 174,41 | 253,945 | 418,155 | 482,54 | 634,67 | |

В данном проекте соблюдается необходимое условие принятия проекта - положительное значение сальдо накопленных реальных денег наблюдается на каждом временном интервале.

Отрицательная величина сальдо накопленных реальных денег свидетельствовала бы о необходимости привлечения дополнительных собственных или заемных средств.

2.5 ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ПРОЕКТА

Оценка эффективности инвестиций представляет собой наиболее ответственный этап в процессе принятия инвестиционных решений. Рассмотрим методику оценки эффективности реальных инвестиций на основе основных показателей эффективности.

Для оценки эффективности проекта наиболее часто используется следующая система показателей:

· чистый приведенный доход;

· период окупаемости;

· внутренняя норма доходности.

При анализе капиталовложений необходимо учитывать концепцию временной стоимости денег, которая дает нам возможность правильно сравнивать друг с другом денежные потоки, возникающие в разные периоды времени. В основе данной концепции лежит следующий основной принцип: гривна, полученная сегодня, стоит больше гривны, полученной завтра.

В таблице 6 приведем к настоящей стоимости все притоки и оттоки по проекту.Таблица 6 – Дисконтированный поток реальных денег.

| Показатели | Значение на шаге, тыс. долл | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| 1. Результат от инвестиционной деятельности | -216 | 0 | 0 | 0 | 0 | 12,82 |

| 2. Результат от операционной деятельности | 0 | 174,41 | 124,535 | 209,21 | 109,385 | 184,31 |

| 3. Дисконтный множитель Дс при WACC=12% | 1 | 0,8929 | 0,7972 | 0,7118 | 0,6355 | 0,5674 |

| 4. Дисконтированная инвестиционная деятельность | -216 | 0 | 0 | 0 | 0 | 7,27 |

| 5. Дисконтированная операционная деятельность | 0 | 155,73 | 99,27 | 148,92 | 69,51 | 104,58 |

Таким образом, чистый приведенный доход составит:

![]() (тыс. долл.)

(тыс. долл.)

Индекс доходности:

![]()

Период окупаемости:

![]() =1,8 (года)

=1,8 (года)

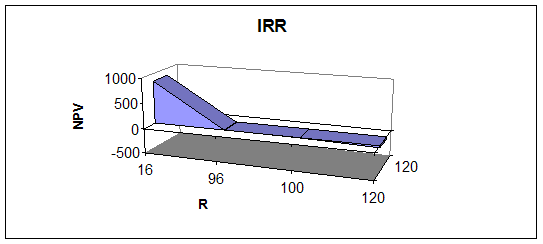

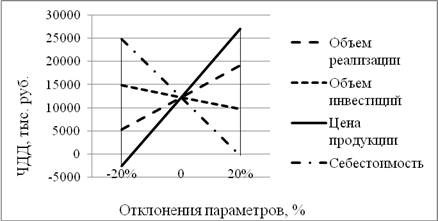

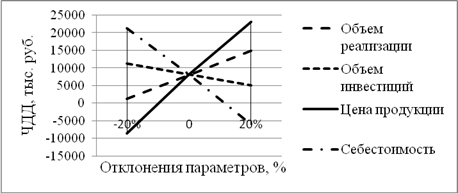

IRR определяется следующими двумя методами, выбор которого зависит от количества периодов:

Если периодов больше, то внутренняя норма доходности определяется графическим методом, методика которого заключается в следующем:

1.Произвольно подбирается ставка процента и определяется величина приведенного денежного потока для каждого варианта ставок.

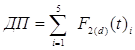

Денежный поток в настоящей стоимости определяется как суммарная величина результатов операционной деятельности с учетом дисконта (d), соответствующего принятой ставке i и шагу проекта, по всем шагам:

Похожие работы

... эффективности капиталовложений. В практике оценки применяются также некоторые модификации этого метода, связанные с учетом различных темпов капитализации доходов. Нетрадиционные методы оценки инвестиционных проектов Запас финансовой устойчивости Идея подобного критерия изложена в опубликованных материалах, посвященных финансовому менеджменту, и, в частности подробно описана в работе [41], где ...

... осуществления проекта, в масштаб цен, сопоставимый с имеющимся «сегодня». Операция такого пересчета называется «дисконтированием» (уценкой). Расчет коэффициентов приведения в практике оценки инвестиционных проектов производится на основании так называемой, «ставки сравнения» (коэффициента дисконтирования или нормы дисконта). Смысл этого показателя заключается в изменении темпа снижения ценности ...

... (рис. 1), что не исключает другую очередность и возврат к предыдущим этапам оценки. Все сказанное позволяет еще раз подчеркнуть сложность, многогранность реального процесса прохождения от идеи проекта до стадии подведения итогов. 1. Экономический анализ инвестиционных проектов Экономический анализ проекта предпринимается с целью сравнения затрат и выгод альтернативных вариантов проекта. ...

... из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование. Глава 4. Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения Таблица 4.1 Исходные данные Примечание Проект А Проект Б 1. Потребность в инвестициях ...

0 комментариев