Навигация

Оценка бизнеса методом капитализации

Содержание

1. Экономическое содержание метода капитализации

2. Основные этапы применения метода капитализации

3. Расчет ставки капитализации

4. Достоинства и недостатки метода капитализации

Список использованной литературы

1 Экономическое содержание метода капитализации

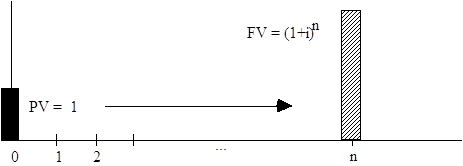

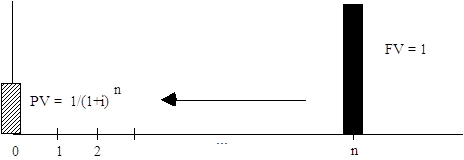

Метод капитализации прибыли является одним из вариантов доходного подхода к оценке бизнеса действующего предприятия. Как и другие варианты доходного подхода, он основан на базовой посылке, в соответствии с которой стоимость доли собственности в предприятии равна текущей стоимости будущих доходов, которые принесет эта собственность.

Методы применяются в тех случаях, когда имеется достаточное количество данных для оценки дохода. Доход является стабильным или, по крайней мере, ожидается, что текущие денежные доходы приблизительно будут равны будущим или темпы их роста – умеренны. Это касается, например, бизнеса основанного на арендной плате, постоянной клиентской базе и тому подобное, на многие годы вперед. В силу того, что текущая стоимость очень чувствительна к изменениям коэффициента капитализации, для использования метода прямой капитализации необходимо тщательное обоснование коэффициента капитализации.

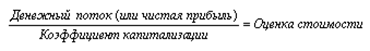

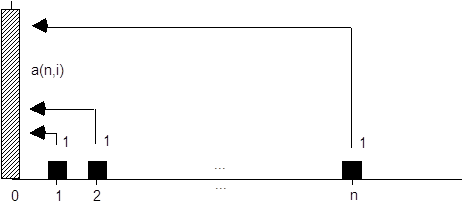

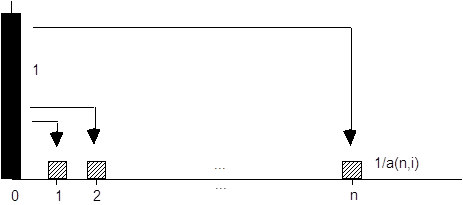

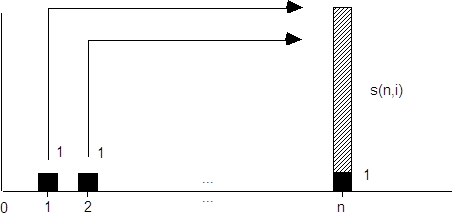

Капитализация – это превращение денежного потока в стоимость путем деления или умножения (чаще деления) рассчитанной величины потока дохода на коэффициент капитализации или мультипликатор. Сущность данного метода выражается формулой (1)

, или (1)

, или (1)

Vm = Доход / K или V = Д x M, (2)

где: Vm – оцениваемая стоимость;

Д – доход;

К – коэффициент капитализации;

М – мультипликатор.

Суть метода капитализации заключается в определении величины ежегодных доходов и соответствующей этим доходам ставки капитализации, на основе которой рассчитывается рыночная стоимость компании. Использование данного метода заставляет оценщика решать следующие задачи:

1. Определить продолжительность анализируемого периода.

2. Определить капитализируемую базу.

3. Определить коэффициент капитализации.

4. Рассчитать рыночную стоимость.

Существует множество методов капитализации дохода предприятия, различающиеся в зависимости от принятых для базы (видов) дохода и фактора, на который делятся или умножаются эти доходы. Так, например, можно выделить: капитализацию чистого дохода (до налогообложения, выплаты процентов и капитализации затрат); капитализацию чистого дохода (после налогообложения, выплаты процентов и капитальных затрат); капитализацию фактических дивидендов; капитализацию потенциальных дивидендов; использование мультипликаторов: цена / прибыль, цена / выручка и др.

При расчете чистого дохода важно правильно выбрать период времени, за который производятся расчеты. В качестве анализируемого периода можно выбрать три периода в прошлом, либо два периода в прошлом, один в настоящем и два прогнозных периода. Особое внимание следует обращать на сопоставимость используемых показателей. Капитализируемой базой, как правило, является скорректированная прибыль компании, тем не менее в практике иногда не используется выручка, либо финансовый результат до налогообложения. Показатель чистой прибыли обычно используется для оценки компаний, в активах которых преобладает быстроизнашивающееся оборудование. Для компаний, обладающих значительной недвижимостью, балансовая стоимость которых уменьшается, а фактическая остается почти неизменной, предпочитают использовать денежный поток.

Следующий важный вопрос, который возникает при расчете чистого дохода – выбор способа его расчета. Простейшим способом является расчет по формуле средней арифметической чистого дохода. Более точно рыночную стоимость обычно удается рассчитать в случае определения чистого дохода по формуле средневзвешивания или тренду. Если в динамике показателя чистого дохода за выбранный ретроспективный период не прослеживается какой-либо четкой тенденции, то базовый показатель чистого дохода компании может быть получен как среднеарифметическая за этот период. Если же аналитик считает, что для прогноза будущих чистых доходов наиболее важными являются чистые доходы за последние периоды, то он использует весовые коэффициенты.

Пример:

| Чистый доход | Весовые коэффициенты | |

| 30 тыс. | 1 | =30 |

| 34 тыс. | 2 | =68 |

| 37 тыс. | 3 | =111 |

| 41 тыс. | 4 | =164 |

| 44 тыс. | 5 | =220 |

| 15 | =593 |

Средневзвешенный чистый доход равен 593: 15 = 39,5 тыс.

Если предполагается, что тенденция динамики чистого дохода сохранится и на перспективу, то его величина определяется на основе тренда. Для этого используется уравнение трендовой прямой, формула 3.

у = а + b * х, (3)

где: у – чистый доход в i – ом году;

х – вес i – го года;

а и b – коэффициент, который рассчитывается:

n – число периодов наблюдения.

В некоторых случаях для оценки компаний используется объем валовой выручки. Он чаще всего применяется для определения рыночной стоимости бизнеса в сфере услуг. Иногда для оценки АО используется капитализация дивидендов. Этот метод предпочтителен для акционеров, не обладающих контрольным пакетом акций. Для акционеров, обладающих контрольным пакетом, предпочтительнее использование для определения рыночной стоимости п/п капитализации чистого дохода. В качестве коэффициента капитализации может быть использована:

1. Норма прибыли, скорректированная на уровень риска.

2. Ставка капитализации по сопоставимым компаниям.

Метод капитализации прибыли в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины прибыли (или темпы ее роста будут постоянными). В отличие от оценки недвижимости в оценке бизнеса данный метод применяется довольно редко из-за значительных колебаний величин прибылей или денежных потоков по годам, характерных для большинства оцениваемых предприятий.

Похожие работы

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

... – требуемая инвестором ставка доходности; Rf – безрисковая ставка доходности; Сi – дополнительные премии (надбавки) за конкретные риски Таким образом, в процессе применения кумулятивного метода расчета ставки дисконта необходимо выявление и количественная оценка максимально большего количества вида рисков, присущих данной компании. Чаще всего учитываются следующие надбавки за риски: 1. ...

... Сент. 2005 100% $1 млн. ООО «Интурист Хотел Груп» за заявленную цену 3.2 Определение стоимости гостиницы методом капитализации доходов Метод капитализации доходов дает самые убедительные и приемлемые для получения окончательной стоимости отеля заключения. Применение соответствующей ставки доходности позволяет получить результат, наиболее точно отражающий ожидания покупателей, которые ...

... параметров). При полном достижении функционального, конструктивного и параметрического сходств принято говорить об идентичности объектов, а при приблизительном и частичном сходствах - об аналогичности. В затратном подходе в оценке машин и оборудования можно выделить следующие основные методы: • метод расчета по цене однородного объекта (оценщик при использовании данного метода подбирает ...

0 комментариев