Навигация

Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия

6. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Содержание внешней оценки финансового состояния во многом определяется сферой экономических интересов пользователей. [1]

Оценка финансового состояния может проводиться с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Выделяют три основных типа моделей, дескриптивные, предикативные и нормативные.

Дескриптивные модели (модели описательного характера) являются основными для оценки финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный и горизонтальный анализ отчетности, система аналитических коэффициентов, аналитические записки к отчетности. Все эти модели основаны на использовании информации бухгалтерской отчетности.

Предикативные модели - это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объёма продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа.

Нормативные модели позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их суть – установление нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и к анализу отклонений фактических данных от этих нормативов. Анализ в значительной степени базируется на применении жестко детерминированных факторных моделей.

В зависимости от заданных направлений анализ финансового состояния может проводиться в следующих формах:

1. Ретроспективный анализ (предназначен для анализа сложившихся тенденций и проблем финансового состояния компании, при этом считается, что достаточно квартальной отчетности за последний отчетный год и отчетный период текущего года).

2. Перспективный анализ (необходим для экспертизы финансовых планов, их обоснованности и достоверности с позиций текущего состояния и имеющегося потенциала).

3. План - фактный анализ (требуется для оценки и выявления причин отклонений отчетных показателей от плановых).

1.1. Порядок оценки финансового состояния.Как правило, основной информационной базой для финансового анализа являются формы годовой и квартальной бухгалтерской отчётности, аналитические отчёты, данные, полученные независимой экспертизой.

Общий качественный анализ является одним из начальных этапов оценки финансового состояния организации. На данном этапе:

· оценивается достоверность предоставленной отчетности,

· качество бухгалтерского учета, организованного на предприятии,

· изучается степень соответствия денежной оценки активов и обязательств их реальным рыночным величинам,

· с качественных позиций оценивается нематериальная сфера предприятия: деловая репутация, устоявшиеся хозяйственные связи, уровень подготовки и организации менеджмента, текучесть и профессионализм кадров, перспективы развития отрасли и целевых рынков предприятия, стадии жизненного цикла основных товаров предприятия и т.д.

Подобные процедуры могут проводиться с использованием методов SWOT - анализа, построением матриц сравнительных конкурентных преимуществ предприятия и локальных проблемных областей, «узких мест», с использованием вертикального и горизонтального финансового анализа.

Коэффициентный анализ представляет собой расчёт коэффициентов по различным направлениям: [2]

· Показатели оценки имущественного положения;

· Показатели оценки ликвидности и кредитоспособности;

· Показатели оценки финансовой устойчивости;

· Показатели деловой активности;

· Показатели оценки рентабельности.

Данное направление занимает основную роль в аналитических процедурах при оценке финансового состояния предприятия. Переход от абсолютных показателей к относительным обусловлен следующими факторами:

· устраняется влияние размера фирмы на итоговые показатели, появляется возможность оценивать не только размер, но и эффективность функционирования предприятия;

· так как числитель и знаменатель выражены в одних единицах, нивелируется влияние инфляционных процессов и курсов валют, становится возможным проводить сравнения предприятий различных стран;

· относительные показатели позволяют оценивать оптимальность структуры активов, источников финансирования, а также их соотношение на различных временных горизонтах.

Базой сравнения для оценки того или иного финансового показателя могут выступать:

1. Регламентируемые документами и законодательными актами нормативные значения.

2. Научно-обоснованные оптимальные значения показателей.

3. Среднеотраслевые значения показателей.

4. Характеристики предприятий-аналогов.

5. Динамика собственных показателей за предыдущие периоды.

Влияние проблемных ситуаций, возникающих при интерпретации финансовых коэффициентов, в известной мере позволяют нивелировать интегральные модели оценки финансового состояния, основанные на расчете небольшого числа финансовых показателей сводимых в комплексную оценку. При этом данные модели позволяют отнести предприятие к той или иной группе, с соответствующим набором характеристик. На основе подобного анализа появляется возможность абсолютной оценки финансового положения предприятия на определенную дату, а не только изучения его изменений и сравнительного анализа. Также интегральные методики удобны для экспресс-анализа финансового состояния, так как не требуют значительных затрат времени и ресурсов.

В блоке интегральных методик можно выделить следующие концептуальные направления:

1. Статистически обоснованные модели прогнозирования возможного банкротства. Здесь используется показатели Альтмана (известные так же как Z счёт, Z показатель или индекс кредитоспособности), Модель Лиса, Модель Таффлера, Модель ИГЭА, Модель Фулмера, Модель Спрингейта и другие [3].

2. Методики определения рейтинга организации в целях кредитования. Здесь используется методики, разработанные различными коммерческими банками. Примерами может служить модели разработанные Сбербанком РФ, Московским индустриальным банком, а так же метод Credit-men [4].

3. Методики ранжирования организаций. Здесь используется метод суммы мест, метод средней геометрической, метод коэффициентов значимости и метод расстояний [5].

На основании данных полученных в ходе оценки финансового состояния предприятия экспертная группа делает заключение о финансовом состоянии организации.

Глава 2. Анализ финансового состояния ООО «Кусторикс» по итогам 2006 года.

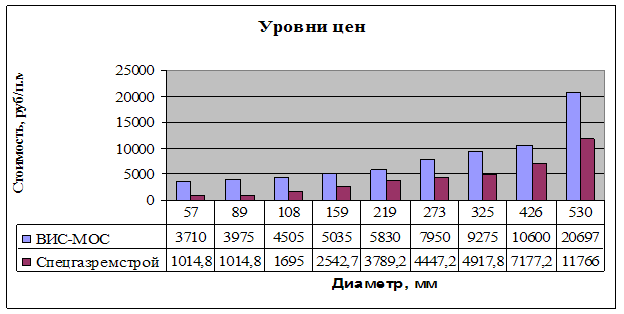

Основная тенденция последних лет на рынке строительства переходов методом ННБ (наклонно-направленное бурение) – это нарастание конкуренции на объектах малого диаметра и небольшой протяженности из-за роста небольших компаний с одной двумя установками и небольшим удельным весом затрат на собственное содержание. Отсюда и следствие, выраженное в падении уровня цен.

Например, закладываемый уровень цен генеральным подрядчиком Всероссийской программы «Газификация России» Спецремгазстрой в несколько раз ниже цен исполнения по проектам аналогам основным субподрядчиком ООО ИПСК «НГС – КУСТОРИКС» ЗАО «ВИС-МОС».

Таким образом, объемы работ и цены строительства на «малом рынке» диктуются генеральным подрядчиком (рынок продавца), а существующая на сегодняшний день система взаимоотношений и модель ценообразования внутри консорциума КУСТОРИКС не позволяет соответствовать рыночным запросам при строительстве малых объектов.

Неэффективность взаимоотношений и модели ценообразования современного консорциума КУСТОРИКС отражается следующими факторами:

· высокие цены на выполнение малых переходов;

· невозможность заложения собственной рентабельности к ценам, предлагаемым ЗАО «ВИС–МОС»;

· отсутствие гибкости в области ценообразования и возможности прозрачного управления объемами производства для целей использования эффекта «экономии от масштаба»;

· высокий удельный вес постоянных издержек в окончательной себестоимости работ (арендная плата, зарплата персонала, амортизация).

Расширение собственного парка буровых машин позволит сократить зависимость от цен ЗАО «ВИС-МОС» в разрезе строительства малых переходов и соответствовать тенденциям рынка, но при этом стоит аккуратно подходить к формированию себестоимости и по возможности снижать долю постоянных издержек за счет увеличения объемов производства или сокращения иных статей.

В отчетном году ООО «Кусторикс» (далее - Общество) получило выручку от выполненных объемов работ в сумме 39,3 млн. руб. По сравнению с 2005 г. (4,1 млн. руб.) объемы работ выросли в 9,5 раз. Себестоимость выполненных работ составила 38,3 млн. руб. В расчете на 1 руб. произведенных затрат получено выручки 1,03 руб. (в 2005 г этот показатель составлял 0,83 руб.). Чистая прибыль предприятия после налогообложения составила в 2006 г. 229 тыс. руб.

Уровень платежеспособности предприятия в значительной мере определяется состоянием его оборотных средств.

Активы по балансу Общества на конец 2006 года составили 21,0 млн. руб. против 9,1 млн. руб. на начало года (плюс 11,9 млн. руб.). Активы Общества возросли, прежде всего, за счёт роста дебиторской задолженности на 10,8 млн. руб. (в 5,1 раза), а также ростом запасов со 129 тыс. руб. до 1,3 млн. руб.

Что касается структуры активов баланса, то удельный вес оборотных средств составляет 70,8% валюты баланса, внеоборотных активов, соответственно, 29,2%. По сравнению с 2005 г. удельный вес оборотных активов увеличился в 2 раза (в 2005 г. оборотные активы составляли 34,3% от общих активов предприятия), в том числе:

· удельный вес дебиторской задолженности (ликвидный актив) увеличился в 2,2 раза (в 2005 г. дебиторская задолженность составляла 28,7%, в 2006 г. - 63,6% от общих активов предприятия);

· удельный вес запасов (низколиквидный актив) увеличился в 4 раза (в 2005 г. запасы составляли 1,4%, в 2006г. - 6,3%), что обусловлено, прежде всего, переходом от преимущественного оказания инжиниринговых услуг к непосредственному строительству объектов. В структуре внеоборотных активов 98% занимают основные средства (6,0 млн. руб.).

Коэффициент экстренной ликвидности, характеризующий возможность покрытия краткосрочной задолженности за счет денежных средств и дебиторской задолженности в 2006 г. приблизился к нормативному значению:

Коэффициент экстренной ликвидности. Таблица 1.

| Норматив | на 31.12.2004 г. | на 31.12.2005 г. | на 31.12.2006 г. |

| 0,8 - 1,0 | 0,50 | 0,36 | 0,68 |

В целом сумма краткосрочных обязательств Общества превышает его оборотные активы в 1,3 раза, т.е. дефицит оборотного капитала составил в 2006 г. 5,1 млн. руб.

Одним из основных показателей платежеспособности предприятия является коэффициент обеспеченности собственными средствами, который характеризует наличие собственных оборотных средств. Поскольку предприятие имеет постоянный дефицит оборотного капитала, то и значения коэффициента обеспеченности собственными средствами имеют отрицательное значение, что является крайне негативным фактором.

Коэффициент обеспеченности собственными средствами. Таблица 2.

| Норматив | на 31.12.2004 г. | на 31.12.2005 г. | на 31.12.2006 г. |

| 1,0 | - 0,83 | - 1,66 | - 0,34 |

Если говорить о соотношении дебиторской и кредиторской задолженности, то дебиторская задолженность превышает кредиторскую, т. е. кредиторы нам были должны больше, чем должны мы, однако с учетом полученных в 2006 г займов наши финансовые обязательства превышали источники их покрытия в 1,5 раза.

Таким образом, деятельность предприятия в значительнейшей степени зависит от заемных средств. Слишком большая доля заемных средств снижает платежеспособность предприятия, подрывает его финансовую устойчивость, снижает доверие контрагентов и уменьшает вероятность получения кредитов.

Уровень деловой активности Общества характеризуется степенью использования имеющихся ресурсов, проще говоря, каждый рубль вложенных в дело активов необходимо заставить работать, а еще лучше «потеть», ради получения максимально возможных доходов. Деловая активность предприятия в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств.

Эффективность использования основных средств Общества, характеризуется показателем фондоотдачи:

Коэффициент оборачиваемости основных фондов (фондоотдача). Таблица 3.

| Показатель / год | 2005 г. | 2006г. |

| Фондоотдача, руб. | 0,68 | 6,86 |

Как следует из таблицы 3, если в 2005 г на 1 руб. основных средств было получено 0,68 руб. выручки, то в 2006 г. - 6,86 руб., т. е. фондоотдача возросла в 10 раз, что обусловлено ростом выручки за этот период в 9,5 раз.

Оборотный капитал должен использоваться также производительно как и основные средства. Основными элементами оборотного капитала являются товарно-материальные запасы, незавершенное производство, дебиторы и кредиторы.

Коэффициенты оборачиваемости дебиторской и кредиторской задолженности. Таблица 4.

| Показатель/год | 2005г | 2006г |

| Количество оборотов дебиторской задолженности за год | 1,30 | 6,33 |

| Количество оборотов кредиторской задолженности за год | 0,35 | 3,28 |

Несмотря на то, что общий объем средней величины дебиторской задолженности вырос в 2006 г по сравнению с 2005 г в 2 раза, дебиторская задолженность 2006 г совершила 6,3 оборота за год, тогда как в 2005 г этот показатель составлял всего 1,3 оборота. Рост оборачиваемости дебиторской задолженности связан с ростом объемов выполненных работ. Если же говорить о кредиторской задолженности, то существует внегласное «золотое правило» экономистов – «Если возможно не отдавать деньги на сколько можно долго и без последствий, то лучше их не отдавать».

Период погашения дебиторской и кредиторской задолженности в днях.

Таблица 5.

| Показатель/год | 2005г | 2006г |

| Период погашения дебиторской задолженности, дни | 281 | 58 |

| Период погашения кредиторской задолженности, дни | 1046 | 111 |

Снижение периода погашения дебиторской задолженности с 281 дня в 2005 г. до 58 дней в 2006 г. (почти в 5 раз) является положительным фактором, повышающим платежеспособность предприятия. Результатом явилось снижение периода погашения кредиторской задолженности предприятия.

Целью привлечения в отчетном периоде значительного объема заемных средств было обеспечение развития производственной деятельности:

Результативность использования займов. Таблица 6.

| Показатель/год | на 31.12.2004г | на 31.12.2005г | на 31.12.2006г |

| Получено выручки от выполненных работ в расчете на 1 руб. заемных средств | 7,3 руб. | 0,6 руб. | 3,6 руб. |

Оборот денежных средств за 2006 год.

Остаток денежных средств на начало года составлял - 141 тыс. руб.;

Поступило за год - 43 614 тыс. руб.

Израсходовано за год - 43 640 тыс. руб.

Остаток на конец отчетного года составил - 115 тыс. руб.

Структура источников поступлений и расходов денежных средств достаточно стабильна. Основным источником денежных средств является оплата заказчиками выполненных работ (84% всех поступлений), кроме того, недостаточная платежеспособность предприятия потребовала привлечения заемных средств в виде займов, доля которых в общей сумме поступлений составила в 2006 г. 11%.

Использование денежных средств, прежде всего, было направлено на оплату субподрядных работ и приобретаемых товаров и услуг (68% всех расходов); 14% общих расходов было направлено на оплату труда.

Структура поступлений и расходов денежных средств за 2005-2006 г.г. Таблица 7.

| № п/п | Статьи поступлений и расходов | Удельный вес, % | |

| 2005 г. | 2006 г. | ||

| 1 | Поступило денежных средств - всего | 100% | 100% |

| в том числе | |||

| 1.1. | выручка от реализации работ, услуг, | 89,7% | 84,1% |

| 1.2. | выручка от реализации основных средств и иного имущества | 0,0% | 0,0% |

| 1.3. | выручка от продажи ценных бумаг и иных финансовых вложений | 8,3% | 0,8% |

| 1.4. | поступления от займов и кредитов, предоставленных другими организациями | 0,0% | 11,5% |

| 1.5. | прочие поступления | 2,0% | 3,6% |

| 2 | Направлено денежных средств - всего | 100,00% | 100,00% |

| в том числе |

|

| |

| 2.1. | на оплату приобретенных товаров, оплату работ, услуг | 52,7% | 68,5% |

| 2.2. | на оплату труда и отчисления на социальные нужды | 17,3% | 14,3% |

| 2.3. | на расчеты по налогам и сборам | 21,2% | 7,2% |

| 2.4. | на приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов | 0,0% | 2,4% |

| 2.5. | погашение займов и кредитов | 5,7 % | 1,2% |

| 2.6. | прочие выплаты, перечисления | 3,1% | 6,4% |

1. высокие цены на выполнение малых переходов;

2. отсутствие гибкости в области ценообразования и возможности прозрачного управления объемами производства для целей использования эффекта «экономии от масштаба» из-за невозможности заложения собственной рентабельности к ценам, предлагаемым ЗАО «ВИС–МОС»;

3. высокий удельный вес постоянных издержек в окончательной себестоимости работ (арендная плата, зарплата персонала, амортизация).

Решением этих факторов может служить:

1. расширение собственного парка буровых машин;

2. снижение доли постоянных издержек;

3. увеличение объёмов производства;

4. оптимизация затрат;

5. формирование себестоимости;

6. увеличение собственного оборотного капитала;

7. интенсификация использования имеющихся ресурсов.

| Расширение собственного парка буровых машин | Снижение доли постоянных издержек | Увеличение объёмов производства | Оптимизация затрат | Формирование себестоимости | Увеличение собственного оборотного капитала | Интенсификация использования имеющихся ресурсов |

|

| ||||||

| 1. Закупка новых буровых машин; | ||||||

| 2. Их содержание, обслуживание; | ||||||

| 3. Организация буровой бригады с привлечением высококвалифицированных специалистов в данной области ННБ (наклонно-направленного бурения); | ||||||

| 4. Пересчёт себестоимости строительства (изменяются в зависимости от объёмов строительства переходов); | ||||||

| 5. Расчёт максимально возможной загрузки нового оборудования в разрезе диаметров и длин; | ||||||

| 6. Привлечение инвестиций на приобретение оборудования («Альфа-Банк» 14% годовых); | ||||||

| 7. Проведение ряда расчётов (окупаемость, планируемая выручка) | ||||||

| 8. Если загрузка оборудования будет не полной, то возможен убыток | ||||||

| 9. Приобретение более мощных установок позволит расширить ряд выполнимых диаметров и длин переходов | ||||||

| 10. Улучшение финансового состояния предприятия в долгосрочной перспективе исходя из того, что будут созданы условия для генерации положительных потоков средств, которые позволят сформировать необходимый собственный оборотный капитал, повысить платёжеспособность и финансовую независимость предприятия | ||||||

Показатели деятельности ООО «Кусторикс».

| № | Показатель | Значение | Причина изменения | |

| 2005 г. | 2006 г. | |||

| 1. | Выручка от выполненных объёмов работ, млн. руб. | 39,3 | 4,1 | Повысился объём работ в 9,5 раз В расчёте на 1 руб. произведённых затрат получено выручки 1,03 руб. (2005 г. – 0,83 руб.) |

| 2. | Чистая прибыль после налогообложения | 229 тыс. руб. | ||

| 3. | Активы по балансу, млн. руб | 9,1. | 11,9 | Возросли за счёт роста дебиторской задолженности, запасов |

| 4. | Дебиторская задолженность | Увеличилась на 10,8 млн. руб. (в 5,1 раза) | ||

| 5. | Запасы | 129 тыс. руб. | 1,3 млн. руб. | |

| 6. | Удельный вес оборотных средств , валюты баланса | 34,3 % | 70,8 % | Увеличился в 2 раза |

| 7. | Удельный вес дебиторской задолженности (ликвидный актив), общих активов предприятия | 28,7 % | 63,6 % | Увеличился в 2,2 раза |

| 8. | Удельный вес запасов (низколиквидный актив) | 1,4 % | 6,3 % | Увеличился в 4 раза, что обусловлено, прежде всего, переходом от преимущественного оказания инжиниринговых услуг к непосредственному строительству объектов. |

| 9. | Коэффициент экстренной ликвидности (норма 0,8 - 1,0) | 0,36 | 0,68 | В целом сумма краткосрочных обязательств превышает оборотные активы в 1,3 раза, т.е. дефицит оборотного капитала в 2006 г. составил 5,1 млн. руб. |

| 10. | Коэффициент обеспеченности собственными средствами (норма 1,0) | -1,66 | -0,34 | Если говорить о соотношении дебиторской и кредиторской задолженности, то дебиторская задолженность превышает кредиторскую, т. е. кредиторы были должны больше, чем должны мы, однако с учетом полученных в 2006 г займов финансовые обязательства превышали источники их покрытия в 1,5 раза. |

| 11. | Коэффициент оборачиваемости основных фондов (фондоотдача), руб. | 0,68 | 6,86 | Возросла в 10 раз, что обусловлено ростом выручки за этот период в 9,5 раз |

| 12. | Количество оборотов дебиторской задолженности за год | 1,30 | 6,33 | Несмотря на то, что общий объем средней величины дебиторской задолженности вырос в 2006 г по сравнению с 2005 г в 2 раза, дебиторская задолженность 2006 г совершила 6,3 оборота за год, тогда как в 2005 г этот показатель составлял всего 1,3 оборота. Рост оборачиваемости дебиторской задолженности связан с ростом объемов выполненных работ. |

| 13. | Количество оборотов кредиторской задолженности за год | 0,35 | 3,28 | Если же говорить о кредиторской задолженности, то существует внегласное «золотое правило» экономистов – «Если возможно не отдавать деньги на сколько можно долго и без последствий, то лучше их не отдавать». |

| 14. | Период погашения дебиторской задолженности, дни | 281 | 58 | Снижение периода погашения почти в 5 раз является положительным фактором, повышающим платёжеспособность предприятия |

| 15. | Период погашения кредиторской задолженности, дни | 1046 | 111 | Результатом понижения периода погашения дебиторской задолженности явилось снижение периода погашения кредиторской задолженности |

| 16. | Результативность использования займов, руб. (получено выручки от выполненных работ в расчёте на 1 руб. заёмных средств) | 0,6 | 3,6 | Структура источников поступлений и расходов денежных средств достаточно стабильна. Основным источником денежных средств является оплата заказчиками выполненных работ (84% всех поступлений), кроме того, недостаточная платежеспособность предприятия потребовала привлечения заемных средств в виде займов, доля которых в общей сумме поступлений составила в 2006 г. 11%. |

Вывод:

Таким образом, деятельность предприятия в значительной степени зависит от заёмных средств. Слишком большая доля заёмных средств снижает платёжеспособность предприятия, подрывает его финансовую устойчивость, снижает доверие контрагентов и уменьшает вероятность кредитов.

Снижение периода погашения дебиторской задолженности с 281 дня в 2005 г. до 58 дней в 2006 г. (почти в 5 раз) является положительным фактором, повышающим платёжеспособность предприятия. Результатом явилось снижение периода погашения кредиторской задолженности предприятия.

Список использованной литературы:

1. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Г. В. Савицкая. – 7-е изд., испр. – Мн.: Новое знание, 2002. – 704 с. (Экономическое образование).

2. Бородкин К. В. «Комплексные методы финансовой диагностики». – Воронеж: Воронежский Государственный Университет. – 2002. – 183 с.

3. Грищенко О. В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. Таганрог: Изд-во ТРТУ, 200. 112 с.

4. Ковалёв А. И., Привалов В. П. «Анализ финансового состояния предприятия». – Издание 2-е, переработанное и дополненное – М.: Центр экономики и маркетинга. – 1997. - 192 с.

5. Шеремет А. Д., Сайфулин Р. С., Негашев Е. В. «Методика финансового анализа». – 3-е изд. перераб. и доп. – М.: ИНФРА - М - 2001. – 208 с.

Приложение 1. Внешняя оценка финансового состояния.

| Пользователи | Сфера экономических интересов в оценке |

| Собственники | Оценка целесообразности произведенных затрат и достигнутых финансовых результатов финансовой устойчивости и конкурентоспособности, возможностей и перспектив дальнейшего развития, эффективности использования заемных средств, выявление убытков, непроизводительных расходов и потерь, составление обоснованных прогнозов о финансовой состоятельности предприятия. |

| Акционеры | Анализ состава управленческих расходов и оценка их целесообразности, анализ формирования прибыли, анализ убытков, непроизводительных расходов и потерь, структурный анализ расходования прибыли на накопление и потребление, оценка эффективное и проводимой дивидендной политики. |

| Банки и кредиторы | Оценка состава и структуры имущества предприятия, анализ и оценка платежеспособности и финансовой устойчивости предприятия, оценка эффективности использования собственного и заемного капитала, анализ состава, структуры и соотношения дебиторской и кредиторской задолженности, оценка расчетов по ранее полученным краткосрочным и долгосрочным кредитам и займам. |

| Поставщики и покупатели | Оценка ликвидности текущих обязательств, наличие просроченной дебиторской и кредиторской задолженностей, анализ и оценка структуры оборотных активов, оценка платежеспособности и финансовой устойчивости. |

| Налоговые инспекции | Оценка достоверности данных о налогооблагаемой базе исчисления федеральных и местных налогов и их перечисления в бюджет |

| Внебюджетные фонды | Оценка достоверности информации о среднесписочной численности работающих предприятии и начисленного фонда оплаты труда, оценка своевременности расчетов с внебюджетными фондами. |

| Инвесторы | Оценка эффективности использования собственного и заемного капитала, дебиторской и кредиторской задолженностей, имущества предприятия, активов, анализ степени ликвидности погашения краткосрочных и долгосрочных обязательств, финансовой устойчивости, анализ и оценка эффективности долгосрочных и краткосрочных финансовых вложений за счет собственных средств предприятия. |

| Наемная рабочая сила | Оценка динамики объема продаж, затрат на производство продукции, выполнения производственных заданий и соблюдения трудового законодательства по оплате труда, предоставлению трудовых и социальных льгот за счет чистой прибыли предприятия. |

Приложение 2. «Основные показатели».

1. Сумма хозяйственных средств = 300

2. Доля основных средств в активах = 120/300

3. Величина собственных оборотных средств = 290 – 230 – 690

4. Манёвренность собственных оборотных средств = 260/(290-230-690)

5. Коэффициент текущей ликвидности = (290-230)/690

6. Коэффициент быстрой ликвидности = (290-210-220 -230)/690

7. Коэффициент абсолютной ликвидности = 260/690

8. Доля оборотных средств в активах = (290-230)/300

9. Доля собственных оборотных средств в общей их сумме = (290-230 -690)/(290-230)

10. Доля запасов в оборотных активах = (210+220)/290

11. Доля собственных оборотных средств = (290-230-690)/(210+220)

12. Коэффициент концентрации собственного капитала =490/300

13. Коэффициент финансовой зависимости = 300/490

14. Коэффициент манёвренности собственного капитала = (290-230-690)/490

15. Коэффициент концентрации заёмного капитала = (590 + 690)/300

16. Коэффициент структуры долгосрочных вложений = 590/(190 +230)

17. Коэффициент соотношения заёмных и собственных средств = (590 +690)/490

18. Фондоотдача = ф.2 010/120

19. Оборачиваемость собственного капитала ф.2 010/490

20. Оборачиваемость совокупного капитала ф.2 010/300

21. Чистая прибыль = ф.2 010

22. Рентабельность продукции = ф.2 050/ ф. 2 010

23. Рентабельность совокупного капитала = ф.2 190/300

24. Рентабельность собственного капитала = ф. 2 190 /490

25. Период окупаемости собственного капитала = 490/ф.2 190

Приложение 3. «Модели прогнозирования банкротства».

Коэффициент Альтмана (2 факторный):

![]()

Если Z=0, то вероятность банкротства = 50%

Если Z>0, то вероятность банкротства > 50%

Если Z<0, то вероятность банкротства < 50%

Коэффициент Альтмана (5 факторный):

![]()

![]()

Если Z<1,81 – организация банкрот.

Если Z>2,99 – финансово устойчивое предприятие.

Если Z<=2,99 и Z>=1,81 – неопределённость.

Модель Таффлера

![]()

Если Z>0,3 – финансово устойчивое предприятие

Если Z<0,2 – организация банкрот.

Модель ИГЭА

![]()

Если R < 0 – максимальная (90 – 100%)

Если R > 0 и R < 0,18 – Высокая (60 - 80%)

Если R > 0,18 и R < 0,32 – Средняя (35% - 50%)

Если R > 0,32 и R < 0,42 – Низкая (15% - 20%)

Если R > 0,42 – Минимальная (до 10%)

Приложение 4. «Модели кредитного рейтинга».

Показатели для оценки финансового состояния предприятия как заемщика на основе «Регламента предоставления кредитов юридическим лицам Сбербанком России и его филиалами»

![]()

Если S < 1 - заёмщик относится к 1 классу.

Если S > 1 и S < 2,42 - заёмщик относится ко 2 классу.

Если S>=2,42 – Заёмщик относится к 3 классу.

Приложение 5. «Методики ранжирования организаций».

Метод суммы мест.

Положение организаций определяется исходя из суммы мест, которые они занимают по определённым показателям. Чем меньше сумма, тем предприятие имеет более высокий рейтинг.

Метод коэффициентов значимости. [6]

Для каждого показателя определяется коэффициент значимости, а затем рейтинг организации определяется по формуле:

![]() , где k-коэффициент, x- показатель, n – количество показателей.

, где k-коэффициент, x- показатель, n – количество показателей.

Метод средней геометрической.

Среди всех показателей находится средняя геометрическая величина.

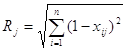

Метод расстояний.

1. Исходные данные представляются в виде матрицы Aij, таблицы, где по строкам записаны номера показателей (i=1, 2, 3 … n), а по столбцам номера предприятий (j=1, 2, 3 …m).

2. По каждому показателю находится оптимальное значение и заносится в столбец условного эталонного предприятия m+1.

3. Исходные показатели матрицы стандартизируются в отношении показателя эталонного предприятия:

Если оптимальный i показатель для j предприятия = maxij, то: xij = aij/maxij,

Если оптимальный i показатель для j предприятия = minij, то: xij = minij/aij.

4. Для каждого предприятия итоговая оценка находится по формуле расстояний в n мерном пространстве.

![]() , или

, или

[1] Приложение 1

[2] Приложение 2

[3] Приложение 3

[4] Приложение 4

[5] Приложение 5

[6] Использовать коэффициент значимости можно во всех методах, для увеличения (уменьшения) влияния отдельных показателей.

0 комментариев