Навигация

Платежеспособность как отражение финансовой устойчивости предприятия

1.2. Платежеспособность как отражение финансовой устойчивости предприятия

Финансовое состояние предприятия является комплексным понятием, которое зависит от многих факторов и характеризуется составом и размещением средств, структурой их источников (обеспеченность финансовыми ресурсами, необходимыми для нормального функционирования предприятия), скоростью оборота капитала, способностью предприятия погашать свои обязательства в срок и в полном объеме (финансовые отношения с другими юридическими и физическими лицами), а также другими факторами. Следовательно, под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Это важнейшая характеристика его деловой активности и надежности.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. То есть, залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Устойчивое финансовое положение предприятия не является подарком судьбы или счастливым случаем истории. Это – результат умелого, просчитанного управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия. Следовательно, на устойчивость влияют различные причины — и внутренние, и внешние:

¾ производство и выпуск дешевой, пользующейся спросом продукции;

¾ прочное положение предприятия на товарном рынке;

¾ высокий уровень материально-технической оснащенности производства и применение передовых технологий;

¾ налаженность экономических связей с партнерами;

¾ ритмичность кругооборота средств, эффективность хозяйственных и финансовых операций;

¾ малая степень риска в процессе осуществления производственной и финансовой деятельности и т.д.

Такое разнообразие причин обусловливает разные грани самой устойчивости, которая применительно к предприятию может быть общей, финансовой, ценовой и т.д., а в зависимости от факторов, влияющих на нее — внутренней и внешней.

Внутренняя устойчивость предприятия — это такое состояние материально-вещественной и стоимостной структуры производства и реализации продукции, и такая ее динамика, при которой обеспечивается стабильно высокий результат функционирования предприятия. В основе достижения внутренней устойчивости лежит принцип активного реагирования на изменение внутренних и внешних факторов.

Выделяют еще так называемую унаследованную устойчивость, которая определяется наличием известного запаса прочности, защищающего предприятие от неблагоприятных дестабилизирующих факторов.

Общая устойчивость предприятия в условиях рынка требует, прежде всего, стабильного получения выручки, причем достаточной по своим размерам, чтобы расплатиться с государством, поставщиками, кредиторами, работниками и др. Одновременно для развития предприятия необходимо, чтобы после совершения всех расчетов и выполнения всех обязательств у него оставалась прибыль, позволяющая развивать производство, модернизировать его материально-техническую базу, улучшать социальный климат и т.д. Другими словами, общая устойчивость предприятия предполагает прежде всего такое движение денежных потоков, которое обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами).

Своеобразным зеркалом стабильно образующегося на предприятии превышения доходов над расходами является финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению. Поэтому, определение границ финансовой устойчивости предприятий относится к числу наиболее важных экономических проблем в условиях перехода к рынку. Следовательно, финансовая устойчивость должна характеризоваться таким состоянием финансовых ресурсов, которое соответствует требованиям рынка и отвечает потребностям развития предприятия. Исходя из этого, можно сказать, что финансовая устойчивость является главным компонентом общей устойчивости предприятия[4].

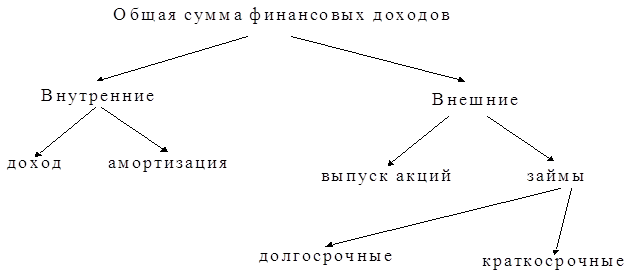

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния, которое выражается в образовании, распределении и использовании финансовых ресурсов. Этот «набор» предопределяет и логику анализа - последовательное, поэтапное рассмотрение всех процессов, связанных с наличием финансовых ресурсов, их формированием, распределением и использованием.

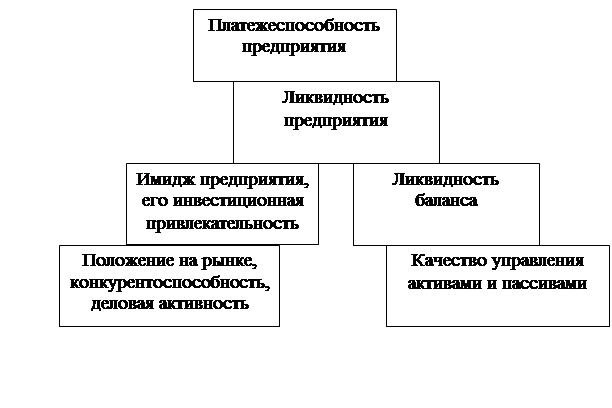

Для характеристики финансового состояния предприятия нужно сначала оценить условия, предопределяющие картину движения денежных средств — их наличие на предприятии, направления и объемы расходования, обеспеченность денежных затрат собственными ресурсами, имеющиеся резервы и т.п. Другими словами, определяется то, от чего зависит платежеспособность предприятия, являющаяся важнейшим компонентом (признаком) финансовой устойчивости, так как платежеспособность определяет возможность предприятия расплачиваться по своим обязательствам.

При хорошем финансовом состоянии предприятие устойчиво платежеспособно, при плохом — периодически или постоянно неплатежеспособно.

Содержание платежеспособности лишь на первый взгляд сводится к наличию свободных денежных средств, необходимых для погашения имеющихся обязательств. В ряде случаев и при отсутствии свободных денежных средств, требующихся для расчета по долговым обязательствам, предприятия могут сохранять платежеспособность, если они в состоянии быстро продать что-то из своего имущества и благодаря вырученным средствам расплатиться. У других же предприятий такой возможности нет, ибо они не располагают активами, которые могли бы быть быстро превращены в денежные средства. Поскольку одни виды активов обращаются в деньги быстрее, другие — медленнее, необходимо группировать активы предприятия по степени их ликвидности, т.е. по возможности обращения в денежные средства.

Для определения платежеспособности предприятия с учетом ликвидности его активов обычно используют баланс. Анализ ликвидности баланса заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности, с суммами обязательств по пассиву, сгруппированными по срокам их погашения.

Классификация активов и пассивов баланса, их сопоставление позволяют дать оценку ликвидности баланса, которая представляет собой степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Высшей формой устойчивости предприятия является его способность развиваться в условиях изменяющейся внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, т.е. быть кредитоспособным. Кредитоспособным является предприятие при наличии у него предпосылок для получения кредита и способности своевременно возвратить взятую ссуду с уплатой причитающихся процентов за счет прибыли и других финансовых ресурсов.

Кредитоспособность тесно связана с финансовой устойчивостью предприятия. Она характеризуется тем, насколько аккуратно (т.е. в установленный срок и в полном объеме) рассчитывается предприятие по ранее полученным кредитам, обладает ли оно способностью при необходимости мобилизовать денежные средства из разных источников и т.д. Но главное, чем определяется кредитоспособность — это текущее финансовое положение предприятия, а также возможные перспективы его изменения. Если у предприятия падает рентабельность, оно становится менее кредитоспособным. Изменение финансового положения предприятия в худшую сторону в связи с падением рентабельности может повлечь за собой и более тяжелые последствия из-за недостатка денежных средств — снижение платежеспособности и ликвидности. Возникновение при этом кризиса наличности приводит к тому, что предприятие превращается в «технически неплатежеспособное», а это уже может рассматриваться как первая ступень на пути к банкротству и служить для кредиторов поводом для соответствующих правовых действий.

Все вышеизложенное позволяет утверждать, что финансовая устойчивость — комплексное понятие, выражающее такое состояние финансовых ресурсов предприятия, их распределение и использование, которое обеспечивает ему развитие на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска.

Следовательно, финансовое состояние зависит от всех сторон и результатов производственно-хозяйственной, коммерческой и финансовой деятельности объединений (предприятий, учреждений), то есть от их хозяйственной активности в целом:

¾ от выполнения производственных планов;

¾ снижения себестоимости продукции и увеличения прибыли;

¾ от состояния и размещения средств, их источников;

¾ роста эффективности производства (эффективности использования производственных и финансовых ресурсов);

¾ улучшения взаимосвязей с поставщиками сырья и материалов, покупателями продукции, совершенствования процессов реализации и расчетов.

Если производственный и финансовые планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И, наоборот, в результате невыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие – ухудшение финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Главная цель финансовой деятельности – решить, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли.

Поэтому, с точки зрения управления фирмой причины неплатежеспособности могут быть сведены к двум основным: недостаточный учет требований рынка (по предлагаемому ассортименту, по качеству товара, по цене и т.д.) и неудовлетворительное финансовое руководство предприятием, когда оно неправильно учитывает риски, делает серьезные ошибки, избыточно отягощается обязательствами. В первом случае говорят о болезни бизнеса, во втором - о болезни финансового менеджмента.

Неудовлетворительное финансовое состояние характерно неэффективным размещение средств, их иммобилизацией, плохой платежной готовностью, просроченной задолженностью перед бюджетом, поставщиками и банками, недостаточной устойчивостью реальной и потенциальной финансовой базой, обусловленной неблагоприятными тенденциями в производстве. Финансовое состояние фирмы может быть напряженным, если наряду с показателями удовлетворительного состояния финансов имеются признаки его ухудшения, неблагоприятно сказывающиеся на производственной и хозяйственной деятельности.

Похожие работы

... и платежные обязательства предприятия: 1) задолженность, сроки оплаты которой уже наступили; 2) задолженность, которую следует погасить в ближайшее время; 3) долгосрочная задолженность. Анализ платежеспособности предприятия осуществляют путем соизмерения наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. Текущая ...

... быть и внутренними. Но, прежде всего, необходимо исчислить названные выше коэффициенты ликвидности, определить отклонение в их уровне и размер влияния на них различных факторов. 3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, ...

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

0 комментариев