Навигация

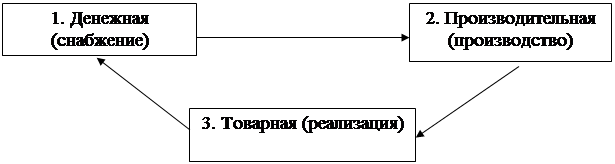

Производственная стадия – происходит процесс производства (образование незавершенного производства и выпуск готовой продукции)

2. Производственная стадия – происходит процесс производства (образование незавершенного производства и выпуск готовой продукции).

3. Реализация – реализация готовой продукции и получение денежных средств на расчётный счёт предприятия.

Постоянное повторение всех стадий этого процесса называется кругооборотом оборотных средств предприятия.[4]

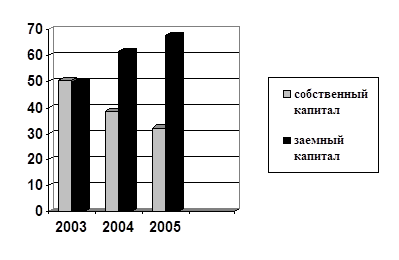

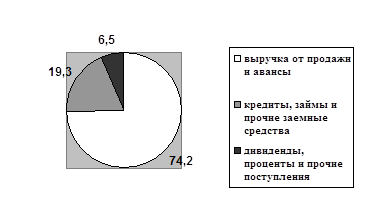

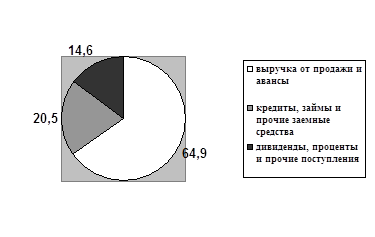

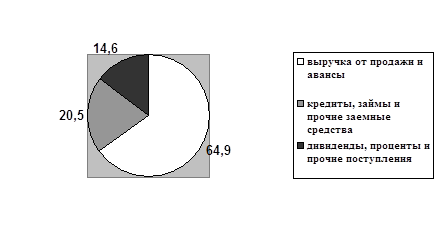

По способу формирования оборотные средства подразделяются на собственные и заёмные. Как правило, минимальная потребность предприятия в оборотных средствах покрывается за счет собственных источников: прибыли, уставного капитала, резервного капитала, фонда накопления и целевого финансирования. Однако в силу целого ряда объективных причин (инфляция, рост объемов производства, задержек в оплате счетов клиентов и др.) у предприятия возникают временные дополнительные потребности в оборотных средствах. В этих случаях финансовое обеспечение хозяйственной деятельности сопровождается привлечением заемных источников: банковских и коммерческих кредитов, займов, инвестиционного налогового кредита, инвестиционного вклада работников предприятия, облигационных займов. Назначение банковских кредитов - это финансирование расходов, связанных с приобретением основных и текущих активов, а также финансирование сезонных потребностей предприятия, временного роста товарно-материальных запасов, дебиторской задолженности, налоговых платежей.

Наряду с банковскими кредитами источниками финансирования оборотных средств являются также коммерческие кредиты других предприятий и организаций, оформление в виде займов, векселей, товарного кредита и авансового платежа.

Инвестиционный налоговый кредит представляет собой временную отсрочку налоговых платежей предприятия. Для получения инвестиционного налогового кредита предприятие заключает кредитное соглашение с налоговыми органами по месту регистрации предприятия.

Инвестиционный взнос (вклад) работников - это денежный взнос работника в развитие экономического субъекта под определенный процент. Механизм формирования и использования оборотных средств оказывает активное влияние на ход производства, выполнение текущих производственных и финансовых планов.[5]

Экономическая необходимость деления оборотных средств на нормируемые и ненормируемые вытекает из основных принципов финансов – плавности, хозяйственного расчёта, наличия финансовых резервов.

Нормируемые оборотные средства – это денежные средства, необходимые для минимального запаса товарно-материальных ценностей и обеспечения бесперебойного процесса производства и реализации продукции. Они состоят из производственных запасов, незавершенного производства, расходов будущих периодов и готовой продукции.

Ненормируемые оборотные средства – товары отгруженные, денежные средства, дебиторская задолженность и прочие активы.

В составе оборотных средств можно выделить по степени их ликвидности (скорости превращения в наличные деньги) быстрореализуемые (высоколиквидные) и медленно реализуемые (низко ликвидные) средства или активы. Первоклассными ликвидными средствами, т.е. находящимися в немедленной готовности для расчётов, являются денежные средства в кассе или на расчётном счёте. К быстрореализуемым активам относятся также краткосрочные финансовые вложения, реальная дебиторская задолженность, товары, приобретённые с целью перепродажи.

Медленно реализуемыми оборотными средствами являются незавершенное производство, залежалые товары на складе, сомнительная задолженность. По степени финансового риска эта группа наименее привлекательна с позиции вложения капитала.[6]

Исходя из выше перечисленного, можно сделать вывод о том, что оборотные средства - это авансируемая в денежной форме стоимость, принимающая в процессе планомерного кругооборота средств форму оборотных фондов и фондов обращения, необходимая для поддержания непрерывности кругооборота и возвращающаяся в исходную форму после его завершения. Оборотные фонды - обязательный элемент процесса производства, основная часть себестоимости продукции. Чем меньше расход сырья, материалов, топлива и энергии на единицу продукции, тем экономнее расходуется труд, затрачиваемый на их добычу и производство, тем дешевле продукт.

Наличие оборотных средств имеет большое значение для создания нормальных условий производственной и финансовой деятельности предприятия, поэтому рациональная организация оборотных средств имеет первостепенное значение для всей экономической работы предприятия.

1.2. Особенности использования оборотных средств предприятия

Под использованием оборотных средств предприятия понимается процесс обеспечения бесперебойности воспроизводственного цикла, оборота авансируемых средств. Для повышения эффективности использования оборотных средств рассчитываются соответствующие нормативы, что позволяет прогнозировать покрытие потребности. Расширение объемов производства и реализации продукции, завоевание новых рынков сбыта, должно обеспечиваться оборотными средствами планомерно и наиболее рационально, экономно, т.е. минимальной величиной оборотных средств. В этом состоит главная задача менеджеров, ответственных за планирование и организацию эффективного использования оборотных средств.

Организация оборотных средств, необходимая для их эффективного использования, включает: определение состава оборотных средств; установление потребности в оборотных средствах; выявление источников формирования оборотных средств; распоряжение оборотными средствами и их эффективное использование.

Различают состав и структуру оборотных средств. Под составом оборотных средств понимается совокупность элементов, образующих оборотные средства, а под структурой оборотных средств - соотношение между их отдельными элементами. Величина оборотных средств, занятых в производстве, определяется в основном длительностью производственных циклов изготовления изделий, уровнем развития техники, совершенством технологии и организации труда. Сумма средств обращения зависит главным образом от условий реализации продукции и уровня организации системы снабжения и сбыта продукции.

На каждом предприятии величина оборотных средств, их состав и структура зависят от множества факторов производственного, организационного и экономического характера: отраслевые особенности производства и характер деятельности; сложность производственного цикла и его длительность; стоимость запасов и их роль в производственном процессе; условия поставки и её ритмичность; порядок расчётов и расчётно-платёжная дисциплина.

Учёт перечисленных факторов для определения и поддержания на оптимальном уровне объёма и структуры оборотных средств является важнейшей целью управления оборотным капиталом.[7]

Существует прямая зависимость между деятельностью производственного цикла предприятий и их потребностью в оборотных средствах. Чем продолжительнее цикл, тем больше оборотных средств вовлечено в их непрерывный кругооборот. На предприятиях таких отраслей, как судостроение, тяжёлое и энергетическое машиностроение и другие, цикл растягивается на года.

На предприятиях с коротким производственным циклом (в добывающей, легкой, пищевой промышленности и т.д.) продолжительность цикла исчисляется неделями, а то и днями. Но в любом случае расчёт потребности в оборотных средствах требует тщательности, поскольку ошибки могут привести к росту затрат или даже к нарушениям в производственной деятельности предприятия.

Важным условием правильного формирования и рационального использования оборотных средств является нормирование их запасов и расходов.

Под нормированием оборотных средств предприятия понимается расчёт оптимальной величины оборотных средств, необходимых для организации и осуществления нормальной хозяйственной деятельности предприятия. Нормирование оборотных средств рассчитывается в оборотных средствах на конец планового года и способствует выявлению внутренних резервов, сокращению длительности производственного цикла, более быстрой реализации готовой продукции.

Для обеспечения бесперебойного процесса производства и реализации продукции предприятия пользуются типовыми или собственными нормами оборотных средств по видам товарно-материальных ценностей и затрат, выраженных в относительных величинах (днях, % и т.д.) и нормативами оборотных средств в денежном выражении.

Норма оборотных средств определяет величину запаса и задела в днях и разрабатывается на ряд лет, т.е. она отражает количество дней , в течение которых оборотные средства (деньги) «связаны» в материальных запасах – начиная с оплаты счетов за материалы и передачи в производство и заканчивая передачей готовой продукции на склад для реализации. Но норма оборотных средств ничего не говорит о величине данных средств. Это устанавливается с помощью нормативов оборотных средств, представляющих собой минимальную сумму денежных средств, необходимую любой производственной структуре для осуществления непрерывной хозяйственной деятельности.

При нормировании оборотных средств необходимо учитывать зависимость норм от следующих факторов: длительность производственного цикла изготовления продукции; согласованности и чёткости в работе заготовительных, обрабатывающих и выпускающих цехов; условий снабжения; отдалённости поставщиков от потребителей; скорости перевозок, вида и бесперебойности работы транспорта; времени подготовки материалов для запуска их в производство.[8]

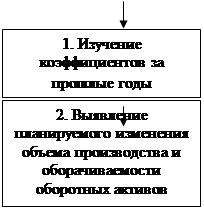

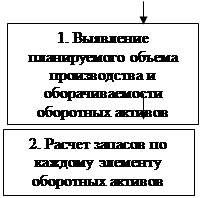

Существуют несколько методов расчёта нормативов оборотных средств: метод прямого счёта, аналитический и коэффициентный.

Аналитический (опытно-статистический) метод предполагает укрупнённый расчёт оборотных средств в размере их средне фактических остатков. Используется в тех случаях, когда не предполагается существенных изменений в условиях работы предприятия.

Коэффициентный метод основан на определении нового норматива на базе имеющегося с учётом поправок на планируемое изменение объёмов производства и сбыта продукции, на ускорение оборачиваемости оборотных средств.

Нормирование оборотных средств методом прямого счёта включает три этапа работы:

· определение частных норм запасов в относительных величинах – днях и процентах,

· определение по смете затрат на производство однодневного расхода материальных ценностей и однодневного выпуска товарной продукции по себестоимости;

· определение норматива оборотных средств в денежном выражении путём умножения нормы запаса в днях на однодневный расход или выпуск товарной продукции.

Метод прямого счёта является наиболее точным, но довольно трудоёмким: норматив оборотных средств (НОБ С) представляет собой следующую сумму:

НОБ С =НПЗ + ННП + НГП + НРПБ , (1)

где НПЗ - нормирование производственных запасов;

ННП - нормирование незавершенного производства;

НГП - нормирование запасов готовой продукции;

НРПБ – норматив расходов будущих периодов.

Нормирование производственных запасов

Производственные запасы включают в себя текущий, страховой и подготовительный запасы материальных ресурсов. Норматив производственных запасов определяется по формуле:

НПЗ = ∑З ТЕК + ∑З СТР + ∑З ПОДГ (2)

1. Текущие производственные запасы создаются для обеспечения текущих потребностей предприятия в материальных ресурсах в период времени между двумя поставками. Различают текущий максимальный и текущий средний запасы.

Запас текущий максимальный по i-ому виду материалов рассчитывается по формуле:

ЗТЕКimax= GСУТiXTПОСТix Ц Мi, (3)

где: GСУТi– суточная потребность в материале i-ого вида;

TПОСТi- интервал между двумя поставками материала i-ого вида в днях;

Ц Мi- цена материала i-ого вида.

Нормирование текущего запаса осуществляется не по максимальной величине, а по среднему значению, так как стоимость всех материальных ресурсов на складе в любой момент времени примерно соответствует их среднему значению:

ЗТЕКiСР = ½ x ЗТЕКimax. (4)

2. Страховые запасы создаются на случай отклонения от установленного интервала поставки и рассчитываются по формуле:

ЗТЕКiСТР = GСУТiх ∆TПОСТiх Ц Мi, (5)

где: ∆TПОСТi- возможное отклонение от установленного интервала поставок материала i-ого вида в днях.

3. Технологические (подготовительные) запасы создаются только по тем материальным ресурсам которые требуют подготовки перед запуском их в производство (расконсервация, комплектация, различные виды обработки, например, термическая и т.д.):

ЗПОДГi= GСУТiх ТПОДГiх Ц Мi, (6)

где: ТПОДГi– время подготовки i-ого материала перед запуском в производство (в днях).

Нормирование незавершенного производства

Нормирование незавершенного производства заключается в определении необходимых средств для текущего финансирования процесса производства. Объем незавершенного производства зависит от:

· среднесуточных затрат на производство ССР СУТ;

· длительность производственного цикла изготовления изделия ТП Ц;

· коэффициенты нарастания затрат в производстве (коэффициента средней технической готовности изделия в производстве) КН З.

В соответствии с этим норматив незавершенного производства будет определяться как:

ННП = ССР СУТ х ТП Ц х КН З (7)

Среднесуточные затраты рассчитываются исходя из производственной себестоимости изготовления единицы продукции, количества готовых изделий за определенный промежуток времени и фонда рабочего времени в рабочих или календарных днях за этот период времени:

ССР СУТ = (S ПР С/С х Q) / FРАБ ВР, (8)

где: S ПР С/С - производственная себестоимость единицы продукции;

Q – объем производства товарной продукции за определенный период времени;

FРАБ ВР - фонд рабочего времени за этот же период времени определяется в рабочих или календарных днях, в зависимости от того, как рассчитан показатель длительности производственного цикла.

Коэффициент нарастания затрат рассчитывается исходя из условий:

КН З = b + (1 – b) / 2, (9)

где: b – удельный вес первоначальных материальных затрат в производственной себестоимости продукции.

Нормирование расходов будущих периодов

Нормирование расходов будущих периодов осуществляется в соответствии с запланированной сметой этих расходов на планируемый период:

Н РБП = РБП НАЧ + РБП ЗАПЛ - РБП ПОГ, (10)

где: РБП НАЧ - сумма средств в расходах будущих периодов на начало планируемого периода;

РБП ЗАПЛ - сумма средств в расходах будущих периодов, погашаемая в течение данного периода.

Нормирование готовой продукции

Норматив готовой продукции на складе рассчитывается по следующей зависимости:

Н ГП = S ПР ЕД х n х ТОТГР, (11)

где: S ПР ЕД – производственная себестоимость единицы продукции;

n – количество изделий, ежедневно сдаваемых на склад;

ТОТГР – периодичность отгрузки готовой продукции в днях. [9]

Во всех перечисленных нормативах оборотных средств следует учитывать потребность предприятия не только для их основной деятельности, но и для производственной инфраструктуры. В целях мобилизации свободных денежных средств и пуска их в хозяйственный оборот для предприятий всех форм собственности установлен государственный норматив на хранение денежных средств в кассах предприятий. В сумму сверх этого норматива должны сдаваться на банковский депозит.[10]

Одним из важных показателей эффективного использования является оборачиваемость оборотных средств. Потребность в оборотных средствах прямо пропорциональна объёму производства и обратно пропорциональна скорости их обращения. Чем быстрее оборачиваются оборотные средства, тем меньше их требуется, и тем лучше они используются.

Оборачиваемость оборотных средств оценивается следующими показателями: скорость оборота (количество оборотов) – коэффициент оборачиваемости оборотных средств предприятия; период оборота.[11]

На величину коэффициента оборачиваемости оборотных средств непосредственное влияние оказывает принятая на предприятии методика их оценки и, исходя из стоящих задач и выбранной стратегии управления, предприятие имеет определенную возможность регулировать величину коэффициента оборачиваемости своих активов.

Коэффициент оборачиваемости оборотных средств характеризует число кругооборотов, совершаемых оборотными средствами предприятия за определенный период (год, квартал), или показывает объем реализованной продукции, приходящийся на 1 руб. оборотных средств, и рассчитывается по формуле:

КОБ = РП / ОС, (12)

где: КОБ - коэффициент оборачиваемости оборотных средств, обороты;

РП - объем реализованной продукции в отчётный период (руб.);

ОС - средний остаток оборотных средств за отчётный период (руб.).

ОС = (ОСН + ОСК) /2 , (13)

где: ОСН, ОСК - стоимость оборотных средств на начало и конец отчётного периода.

Продолжительность одного оборота оборотных средств показывает, за сколько дней оборотные средства совершают полный оборот и определяется по формуле:

T = Д / КОБ , (14)

где: Д – длительность отчётного периода в календарных днях.

Следующим коэффициентом эффективного использования является коэффициент загрузки оборотных средств, величина которого обратна коэффициенту оборачиваемости. Он характеризует сумму оборотных средств, затраченных на 1 руб. реализованной продукции:

КЗ = ОС / РП, (15)

где: КЗ - коэффициент загрузки оборотных средств.[12]

Одним из главных показателей использования оборотных средств является показатель рентабельности. Рентабельность – это доходность, прибыльность предприятия; показатель экономической эффективности производства, отражающий результаты деятельности и рассчитывается по формуле:

Р = П / ФСР Г , (18)

где: П – прибыль организации;

ФСР Г – среднегодовая стоимость основных производственных фондов.[13]

При финансовом анализе (исследование направлений обеспечения устойчивости финансового положения предприятия; результат анализа используется для устранения отклонений в использовании финансового плана и повышения уровня использования финансовых ресурсов) рассматриваются следующие коэффициенты, характеризующие финансовую устойчивость предприятия:

1) Коэффициент автономии (финансовой независимости) показывает долю активов предприятия, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам. Нормальным принято считать значение больше 0,5.

2) Коэффициент обеспеченности собственными оборотными средствами определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов. Этот показатель является одним из основных коэффициентов, используемых при оценке несостоятельности предприятия. Его нормальное ограничение имеет вид К ≥ 0,6-0,8.

3) Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации. Это более мягкий показатель по сравнению с коэффициентом автономии. В мировой практике принято считать, что нормальное значение коэффициента равно 0,9, критическим считается снижение его до 0,75.[14]

Организации, производя расчёты нормативов оборотных средств по их видам, определяют общую потребность в оборотных средствах, суммируя все ранее установленные нормативы в денежном выражении. Исходя из общей потребности предприятия в оборотных средствах рассчитывается изменение (прирост, уменьшение) норматива собственных оборотных средств в планируемом году по сравнению с отчётным годом, представляющее разницу между нормативами на конец и на начало планируемого года. Эти данные используются при составлении финансового плана. Управление оборотным капиталом важно в решении ключевой проблемы финансового состояния: достижения оптимального соотношения между ростом рентабельности производства (максимизацией прибыли на вложенный капитал) и обеспечением устойчивой платёжеспособности. Исключительно важной задачей является обеспеченность запасов и затрат источниками их формирования и поддержание рационального соотношения между собственным оборотным капиталом и заёмными ресурсами, направляемыми на пополнение оборотных средств.

ГЛАВА II. АНАЛИЗ ИСПОЛЬЗОВАНИЯ ОБОРОТНЫХ СРЕДСТВ ПРЕДПРИЯТИЯ

Необходимым условием выполнения планов по производству продукции, снижению её себестоимости, росту прибыли, рентабельности является полное и своевременное обеспечение предприятия сырьем и материалами необходимого ассортимента и качества. Рост потребности предприятия в оборотных средствах может быть удовлетворен экстенсивным путем (приобретением или изготовлением большого количества материалов и энергии) или интенсивным (более экономным использованием имеющихся запасов в процессе производства продукции). Первый путь ведет к росту удельных материальных затрат на единицу продукции, хотя её себестоимость может при этом снизиться за счет увеличения объема производства и уменьшения доли производственных затрат. Второй путь обеспечивает сокращение удельных материальных затрат и снижение себестоимости единицы продукции. Экономное использование сырья, материалов равнозначно увеличению их производства. Задачи анализа обеспеченности и использования оборотных средств:

· оценка реальности планов материально-технического снабжения, степени их выполнения и влияния на объем производства продукции, её себестоимость и другие показатели;

· оценка уровня эффективности использования оборотных средств;

· выявление внутрипроизводственных резервов оборотных средств и разработка конкретных мероприятий по их использованию.

Источниками информации для анализа оборотных средств являются заявки, договоры на поставку сырья и материалов, формы статистической отчетности о наличии и использовании оборотных средств, сведения аналитического бухгалтерского учета о поступлении, расходе и остатков оборотных средств предприятия.[15]

Рассмотрим анализ использования оборотных активов предприятия на примере финансового анализа ЗАО «Брянскоблгражданстрой».

Настоящий финансовый анализ ЗАО «Брянскоблгражданстрой» (далее — Должник) проводился в соответствии с требованиями Правил проведения финансового анализа, утвержденным Постановлением Правительства Российской Федерации от 25 июня 2003 года № 367. При этом анализу подверглось финансовое состояние Должника на дату проведения анализа, его финансовая, хозяйственная и инвестиционная деятельность, положение на товарных и иных рынках.

Под оборотными активами понимается оборотные средства предприятий, фирм, отражаемые в активе их бухгалтерского учёта. Анализ оборотных активов включает в себя анализ запасов, налога на добавленную стоимость, дебиторской задолженности, краткосрочных финансовых вложений, прочих оборотных. Анализ активов предприятия проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценка ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений. Анализ активов производится по группам статей баланса должника и состоит из анализа внеоборотных и оборотных активов.

Рассмотрим анализ оборотных средств данного предприятия:

а) оборотные активы: сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

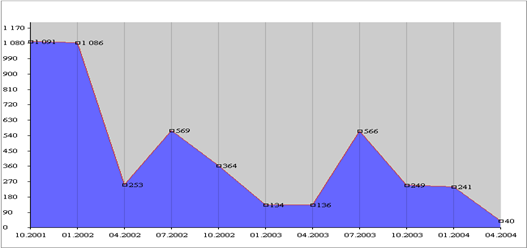

Таблица 1

Динамика изменения оборотных активов (тыс. руб.)

| периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10. 02 | 01.01. 03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04. 04 |

| значение | 1091 | 1086 | 253 | 569 | 364 | 134 | 136 | 566 | 249 | 241 | 40 |

Рис. 1 Динамика изменения оборотных средств

Оборотные активы должника в течение анализируемого периода сократились более чем в 27,3 раза, т. е. 1091 тыс. рублей сократились до 40 тыс. рублей. Это говорит о том, что предприятие допустило резкую иммобилизацию оборотных активов (изъятие из производственного процесса части оборотных средств на внеплановые мероприятия), используя их не по назначению.

б) долгосрочная дебиторская задолженность: дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

Таблица 2

Динамика изменения долгосрочной дебиторской задолженности (тыс.руб.)

| периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| значение | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Рис. 2 Динамика изменения долгосрочной дебиторской задолженности

В течение всего анализируемого периода долгосрочная дебиторская задолженность отсутствует.

в) ликвидные активы: сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов;

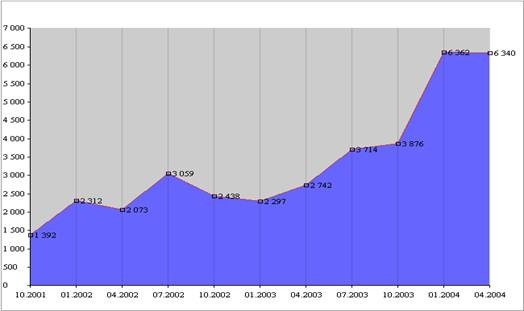

Таблица 3

Динамика изменения ликвидных активов (тыс. руб.)

| Периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

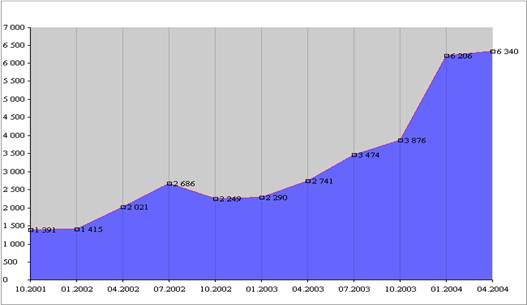

| значение | 1392 | 2312 | 2073 | 3059 | 2438 | 2297 | 2742 | 3714 | 3876 | 6362 | 6340 |

Рис. 3 Динамика изменения ликвидных активов

Ликвидные активы за анализируемый период возросли с 1392 тыс. рублей до 6340 тыс. рублей, однако это нельзя ставить в заслугу предприятия, так как это произошло за счет роста краткосрочной дебиторской задолженности, которая составляет 6206 тыс. рублей.

г) наиболее ликвидные оборотные активы: денежные средства, краткосрочные финансовые вложения;

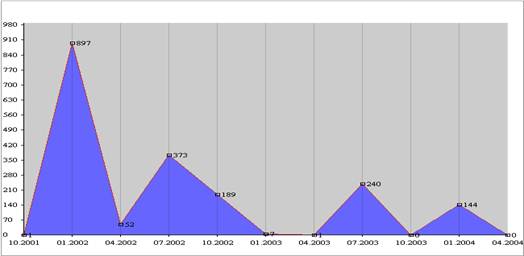

Таблица 4

Динамика изменения наиболее ликвидных оборотных активов (тыс. руб.)

| периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| значение | 1 | 897 | 52 | 373 | 189 | 7 | 1 | 240 | 0 | 144 | 0 |

Рис. 4 Динамика изменения наиболее ликвидных оборотных активов

В то же время наиболее ликвидные оборотные активы отсутствуют.

д) краткосрочная дебиторская задолженность: сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал);

Таблица 5

Динамика изменения краткосрочной дебиторской задолженности

| Периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| Значение | 1391 | 1415 | 2021 | 2686 | 2249 | 2290 | 2741 | 3474 | 3876 | 6206 | 6340 |

Рис. 5 Динамика изменения краткосрочной дебиторской задолженности

Краткосрочная дебиторская задолженность постоянно возрастает, особенно быстрый рост наблюдается в четвертом квартале 2003 года, что указывает на несвоевременные расчеты за распродажу долей в дочерних обществах.

е) потенциальные оборотные активы к возврату: списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств;

Таблица 6

| Периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| Значение | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Динамика изменения потенциальных оборотных активов к возврату (тыс.руб.)

Потенциальные оборотные активы отсутствуют.

ж) собственные средства: сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров;

Таблица 7

Динамика изменения собственных средств (тыс. руб.)

| Периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| Значения | 22741 | 22759 | 22592 | 21984 | 23404 | 22897 | 22945 | 23461 | 22632 | 14371 | 14536 |

Собственные средства предприятия в анализируемом периоде сократились на 8868 тыс. рублей с 23404 тыс. рублей на 01.10.02 г. до 14536 тыс. рублей. Особенно резкое сокращение собственных средств предприятия наблюдается в 4 квартале 2003 года. Оно составляет 8261 тыс. рублей или 93 % от всего сокращения средств. Это обстоятельство указывает на преднамеренное разрушение предприятия его учредителями и руководителем.

Проанализируем коэффициенты, характеризующие финансовую устойчивость должника:

1. Коэффициент автономии (финансовой независимости). Таблица 8 Динамика изменения коэффициента автономии| периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| значения | 0,95 | 0,88 | 0,87 | 0,82 | 0,9 | 0,91 | 0,89 | 0,85 | 0,82 | 0,74 | 0,76 |

Анализ коэффициента автономии (финансовой независимости) показывает, что доля активов должника, которые обеспечиваются собственными средствами в течение всего анализируемого периода выше принятого норматива (0,5), и свидетельствует о достаточной финансовой независимости.

2. Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах).Таблица 9

Динамика изменения коэффициента обеспеченности собственными оборотными средствами

| периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| значения | 1,2 | -0,58 | -3,96 | -2,52 | 0,22 | 0,39 | 0,44 | -0,42 | -3,35 | 6,2 | 41,92 |

Рис. 7 Динамика изменения коэффициента обеспеченности собственными оборотными средствами

Анализ коэффициента обеспеченности собственными оборотными средствами свидетельствует, что с 01.01.02 г. по 01.10.03 г. этот показатель значительно ниже норматива и, только в результате распродажи активов по состоянию на 01.01.04 г. и на последнюю отчетную дату – 01.04.04 г., коэффициент обеспеченности собственными оборотными средствами значительно превысил принятый норматив и составил 6,2 и 41,9 на соответствующие даты. Это указывает, что предприятие полностью возместило недостаток собственных оборотных средств и вполне может работать, а так же полностью рассчитаться по своим обязательствам перед кредиторами.

3. Показатель отношения дебиторской задолженности к совокупным активам.Таблица 10

Динамика изменения показателя отношения дебиторской задолженности к совокупным активам

| периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| значения | 0,06 | 0,05 | 0,08 | 0,1 | 0,09 | 0,09 | 0,11 | 0,13 | 0,14 | 0,32 | 0,33 |

Рис. 8 Динамика изменения показателя отношения дебиторской задолженности к совокупным активам

Анализ показателя отношения дебиторской задолженности к совокупным активам в течение всего анализируемого периода постоянно возрастает и по состоянию на последнюю отчетную дату достиг значения 0,33, что ниже его критического значения (0,75).

Проанализируем коэффициент, характеризующий деловую активность должника - рентабельность активов. Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

Таблица 11

Динамика изменения рентабельности активов (%)

| Периоды | 01.10.01 | 01.01.02 | 01.04.02 | 01.07.02 | 01.10.02 | 01.01.03 | 01.04.03 | 01.07.03 | 01.10.03 | 01.01.04 | 01.04.04 |

| Значения | 0% | 0% | 0% | 0% | 0% | 0% | 0% | 0% | 0% | 0% | 0% |

За весь анализируемый период рентабельность активов равна нулю. Это говорит о плохой работе предприятия, низкой эффективности использования имущества организации и низкой профессиональной квалификации менеджмента предприятия.

Выводы анализа:

· Оборотные активы возросли за анализируемый период на 3898 тыс. рублей или на 61 %, в том числе в четвертом квартале 2003 года на 2334 тыс. рублей или на 36 % по сравнению с третьим кварталом того же года. Однако этот рост произошел в основном за счет роста краткосрочной дебиторской задолженности на 2330 тыс. руб. или на 99,8 %.

· Долгосрочные финансовые вложения за анализируемый период сократились на 14904 тыс. рублей или на 76 %, в том числе за четвертый квартал 2003 года на 13201 тыс. рублей или на 73% в результате распродажи долевого участия в уставных капиталах дочерних обществ. Следует отметить, что за весь период с 01.10.01 г. по 01.04.04 г. доходы от участия в других организациях на предприятие – должник не поступали, что требует встречных проверок.

· Резкий рост дебиторской задолженности до 6340 тыс. рублей на конец анализируемого периода при отсутствии данных о дебиторах говорит о преднамеренном усложнении финансового состояния предприятия.

· Краткосрочные финансовые вложения отсутствуют.

Результаты анализа активов и показатели, используемые для определения возможности восстановления платежеспособности Должника:

а) балансовая стоимость активов, принимающих участие в производственном процессе, при выбытии которых невозможна основная деятельность Должника (первая группа): 321 тыс. руб.

б) налог на добавленную стоимость по приобретенным ценностям, а также активы, реализация которых затруднительна (вторая группа): НДС — 40 тыс. руб. Дебиторская задолженность — 6340 тыс. руб.

в) балансовая стоимость имущества, которое может быть реализовано для расчетов с кредиторами, а также покрытия судебных расходов и расходов на выплату вознаграждения арбитражному управляющему (третья группа), определяемая путем вычитания из стоимости совокупных активов суммы активов первой и второй групп: 12538 тыс. руб.

Исходя из полученных данных, в соответствии с расчетами можно сделать вывод, что, не смотря на распродажу по бросовым ценам активов должника в четвертом квартале 2003 года, на дату последнего отчета (01.04.04 г.) ЗАО «Брянскоблгражданстрой» сохранял возможность осуществлять производственную деятельность и успешно рассчитываться по своим обязательствам. Однако за период с даты последнего отчета до введения арбитражным судом Брянской области процедуры наблюдения предприятием не представлены документы, подтверждающие получение и направление средств от ликвидации оставшегося имущества и взыскания дебиторской задолженности. Преднамеренная распродажа по бросовым ценам активов предприятия должника, не эффективное размещение долгосрочных финансовых вложений в дочерние общества и при этом, на протяжении всего анализируемого периода отсутствие доходов на вложенный капитал свидетельствует о действиях руководителей ЗАО «Брянскоблгражданстрой» о преднамеренном банкротстве с целью личного обогащения. [16]

ГЛАВА III. ПРЕДЛОЖЕНИЯ ДЛЯ УЛУЧШЕНИЯ ИСПОЛЬЗОВАНИЯ ОБОРОТНЫХ ФОНДОВ ПРЕДПРИЯТИЯ

Похожие работы

... осуществлении которого стоимость оборотных и частично основных фондов объединяются на этой стадии воспроизводственного цикла в едином кругообороте, представляются неправомерными различия в их отражении в составе оборотных средств. Основные фонды представлены только амортизационными отчислениями, то есть их потреблённой частью, то оборотные фонды в полном объеме, включая и текущие издержки и ...

... оборачиваемости для отраслей сферы обращения, в том числе торговли, общественного питания, бытового обслуживания, посреднической деятельности, банковского бизнеса и др. Эффективность использования оборотных средств промышленных предприятий характеризуют три основных показателя: - Коэффициент оборачиваемости; - Коэффициент загрузки оборотных средств; - Длительность одного оборота. ...

... видно, что ОАО «НефАЗ», стараясь поправить свое финансовое положение, обращалось в банк за кредитами и займами. 2.3. Анализ оборачиваемости оборотного капитала Финансовое положение любого предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Отдельные виды активов предприятия имеют различную скорость ...

... стоимости оборотных средств либо сокращение величины оборотных средств при неизменном объеме реализованной продукции. Благодаря мероприятиям, которые ООО «РМЗ-НКНХ» провело в 2009 году по улучшению эффективности использования по улучшению эффективности использования оборотных средств, предприятие добилось значительных результатов, т.е. в 2009 году по сравнению с 2008 г. произошел рост объема ...

0 комментариев