Навигация

Законодательные основы развития малого бизнеса в РБ

2 Законодательные основы развития малого бизнеса в РБ

Вопрос о том, какие организационно-правовые формы могут принимать малые и средние предприятия, имеет большое социально-экономическое значение. Речь идет о возможности населения включаться в предпринимательскую деятельность, а потому и о масштабах малого и среднего бизнеса. В ряде стран с развитой рыночной экономикой государство стремится как можно больше людей вовлечь в предпринимательскую деятельность, поэтому законодательством предусмотрены разнообразные формы создания малых и средних предприятий. При этом в хозяйственной практике выявляется общая тенденция: чем меньше масштабы бизнеса, тем проще порядок его государственной регистрации.

Выбор организационно-правовой формы предприятия зависит от многих факторов, важнейшими из которых являются:

1) задачи, которые ставятся перед предприятием при его создании;

2) размер капитала, которым располагают основатели;

3) ответственность, которую хотели бы взять на себя вкладчики капитала: ограниченная или неограниченная;

4) степень участия вкладчика капитала в управлении предприятием;

5) наличие или отсутствие у основателя предприятия профессиональных знаний;

6) налоговое законодательство.

Согласно законодательству Республики Беларусь, основными формами предпринимательской деятельности в нашей стране являются:

1) предпринимательство без образования юридического лица (индивидуальные предприниматели);

2) предпринимательство с образованием юридического лица.

Предпринимательство с образованием юридического лица может осуществляться в форме хозяйственных товариществ или обществ, а также унитарных предприятий.

Хозяйственные товарищества подразделяются на полные и коммандитные. Хозяйственные общества включают акционерные общества, общества с ограниченной ответственностью и общества с дополнительной ответственностью.

Как свидетельствуют данные официальной статистики, более 10 % малых предприятий республики функционируют в виде обществ с ограниченной ответственностью (ООО), свыше 20% - в форме унитарных предприятий (УП), около 18 % - в виде обществ с дополнительной ответственностью (ОДО), около 15 % - в форме закрытых акционерных обществ (ЗАО).

Порядок создания и закрытия малых предприятий (МП) определяется Положением о государственной регистрации и ликвидации (прекращении деятельности) субъектов хозяйствования, утвержденным Декретом Президента Республики Беларусь от 16.03.1999 г. № 11 в редакции Декрета Президента Республики Беларусь от 16.11.2000 г. № 22.

Государственная регистрация субъектов хозяйствования производится по месту их нахождения.

Деятельность без государственной регистрации либо на основании недостоверных данных, представленных для государственной регистрации, или осуществление ими деятельности, не указанной в учредительных документах (свидетельстве о государственной регистрации индивидуального предпринимателя), является незаконной и запрещается. Доходы, полученные от такой деятельности, взыскиваются в местный бюджет в судебном порядке.

Государственная регистрация МП осуществляется облисполкомами (Минским горисполкомом), которые вправе делегировать часть полномочий по регистрации местным исполнительным и распорядительным органам. Если МП создается в свободной экономической зоне, его регистрация производится администрацией СЭЗ. Государственная регистрация производственных предприятий осуществляется также Брестским, Витебским, Гомельским, Гродненским, Могилевским горисполкомами.

До подачи документов в регистрирующий орган один из учредителей (участников) создаваемого МП должен согласовать с этим органом наименование предприятия.

Для государственной регистрации МП учредители представляют в регистрирующий орган:

- заявление;

- анкету установленного образца;

- копию решения о создании предприятия;

- учредительные документы;

- документы, подтверждающие внесение вклада в уставный фонд;

- документы, содержащие сведения о собственниках имущества;

- гарантийное письмо или другой документ, подтверждающие право на размещение МП по месту нахождения;

- платежный документ, подтверждающий внесение платы за регистрацию. Плата за регистрацию создаваемого предприятия составляет 60 евро, за внесение изменений и дополнений в учредительные документы - 15 евро.

Государственная регистрация субъектов хозяйствования производится в месячный срок со дня подачи всех необходимых документов. При необходимости получения дополнительных сведений о собственниках имущества регистрирующий орган вправе продлить срок регистрации до двух месяцев с уведомлением об этом собственников имущества.

Государственная регистрация МП для их производственной деятельности производится в первоочередном порядке.

Малое предприятие может быть ликвидировано по решению учредителей, хозяйственного суда либо регистрирующего органа.

Хозяйственный суд может принять решение о ликвидации МП в случаях:

- осуществления последним деятельности без лицензии либо запрещенной законодательством;

- сокрытия (занижения) прибыли (доходов) и других объектов налогообложения в течение 12 месяцев подряд;

- наличия убытков по итогам второго и последующих финансовых годов и ненаправления регистрирующему и налоговому органу сообщений о причинах возникновения убытков;

- наличия задолженности по платежам в бюджет и государственные целевые бюджетные и внебюджетные фонды более б месяцев подряд с даты образования задолженности;

- уменьшения стоимости чистых активов МП по результатам второго и каждого последующего финансового года ниже установленного законодательством минимального размера уставного фонда.

Регистрирующий орган может принять решение о ликвидации МП в случаях:

- нарушения установленных законодательством сроков регистрации акций;

- нарушения сроков и порядка формирования минимального размера уставного фонда;

- неосуществления предусмотренной учредительными документами предпринимательской деятельности в течение 6 месяцев подряд и ненаправления регистрирующему и налоговому органам сообщений о причинах неосуществления такой деятельности.

Все работы по закрытию деятельности МП производит ликвидационная комиссия:

- помещает в газете «Рэспублика» сообщение о ликвидации МП, в котором указывает порядок и сроки заявления требований ее кредиторами;

- составляет перечень кредиторов с указанием сумм долга;

- уведомляет в письменном виде кредиторов о ликвидации МП;

- принимает все возможные меры к выявлению кредиторов и получению дебиторской задолженности;

- сосредоточивает денежные средства МП на единых расчетном и валютном счетах в одном банке, закрывает все счета в других банках;

- оценивает имущество МП;

- рассчитывается с кредиторами в порядке очередности;

- обеспечивает соблюдение прав и интересов увольняемых работников;

- утверждает смету расходов по ликвидации МП, в том числе по финансированию деятельности ликвидационной комиссии;

- составляет в установленном порядке ликвидационный баланс и представляет его регистрирующему органу со всей документацией и отчетом о работе ликвидационной комиссии.

Малые предприятия как хозяйствующие субъекты обязаны уплачивать установленные налоги и сборы (пошлины), по которым они признаются плательщиками.

Согласно общей части Налогового кодекса Республики Беларусь, налогом признается обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления до нежных средств в республиканский и (или) местные бюджеты.

Сбором (пошлиной) признается обязательный платеж в республиканский и (или) местные бюджеты, взимаемый с организаций и физических лиц, как правило, в виде одного из условий совершения в отношении их государственными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу специальных разрешений (лицензий), либо в связи с перемещением товаров через таможенную границу Республики Беларусь.

Налог считается установленным в случае, когда определены плательщики и следующие элементы налогообложения:

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

В зависимости от характера деятельности, объемов выручки от реализации продукции (работ, услуг) и численности наемных работников малые предприятия могут применять общую или упрощенную систему налогообложения.

Общая система налогообложения предполагает уплату перечня республиканских и местных налогов и сборов, установленных Общей частью Налогового кодекса, Законом о бюджете на очередной финансовый год.

Республиканскими признаются налоги, сборы (пошлины), установленные законодательными актами и обязательные к уплате на всей территории Республики Беларусь.

Местными признаются налоги и сборы, устанавливаемые нормативными правовыми актами (решениями) местных Советов депутатов и обязательные к уплате на соответствующих территориях.

К республиканским налогам относятся:

- налог на добавленную стоимость;

- акцизы;

- налог на прибыль;

- налоги на доходы;

- подоходный налог с физических лиц;

- экологический налог;

- налоги на недвижимость;

- земельный налог;

- дорожные налоги и сборы.

К местным налогам и сборам относятся:

- налог с розничных продаж;

- налог на услуги;

- сборы с пользователей;

- целевые сборы (транспортный сбор на обновление и восстановление городского транспорта, сбор на содержание и развитие инфраструктуры города и др.);

- сбор с заготовителей.

Упрощенную систему налогообложения могут применять малые предприятие со среднемесячной численностью работников до 15 человек и ежеквартальной выручкой от реализации шаров (работ, услуг) не выше 5000 базовых величин.

Не вправе применять упрощенную систему налогообложения:

- предприятия, производящие подакцизные товары;

- банки и другие кредитно-финансовые организации, осуществляющие лицензируемую финансовую деятельность;

- страховые организации;

- инвестиционные фонды;

- предприятия, производящие и (или) реализующие ювелирные изделия из драгоценных металлов или драгоценных камней;

- предприятия - участники договора о совместной деятельности;

- предприятия, занятые организацией и проведением игорных и развлекательных мероприятий;

- профессиональные участники рынка ценных бумаг.

Для предприятий, применяющих упрощенную систему налогообложения, сохраняется общий порядок уплаты следующих налогов, сборов и неналоговых платежей:

- акцизов;

- налога на доходы;

- налогов (пошлин, сборов), взимаемых таможенными органами (включая налог на добавленную стоимость и акцизы) при ввозе товаров па таможенную территорию Республики Беларусь;

- налога за пользование природными ресурсами (экологический налог) в части платежей за перерасход природных ресурсов и за выбросы (сбросы) загрязняющих веществ в окружающую среду сверх утвержденных лимитов;

- государственных пошлин;

- лицензионных и регистрационных сборов;

- обязательных взносов на государственное и социальное страхование;

- налога на приобретение автотранспортных средств, подлежащих обязательной регистрации в государственной автомобильной инспекции (ГАИ).

Похожие работы

... Беларусь институциональной экономической моделью, ориентированной преимущественно на административно-правовые методы управления. 3 Пути улучшения среды функционирования предпринимательства 3.1 Совершенствование административных процедур как фактор развития предпринимательства в Республике Беларусь Следует отметить, что Правительство Беларуси уделяет внимание разработке механизмов решения ...

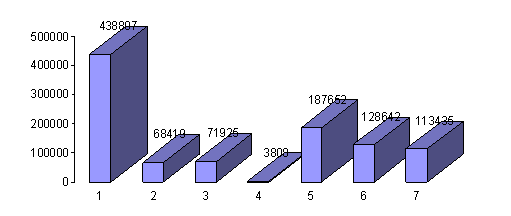

... более чем на 50% (табл. 2.5). При этом меняется и целевое использование средств. Таблица 2.5 Распределение средств по разделам Программ государственной поддержки малого предпринимательства в Республике Беларусь на 2008 и 1 квартал 2007 года № п/п Раздел программы 2008 1 квартал 2007 1 2 3 4 Объем финансирования, млн. руб Удельный вес в объеме ...

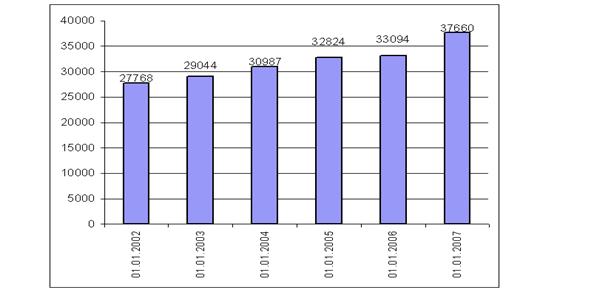

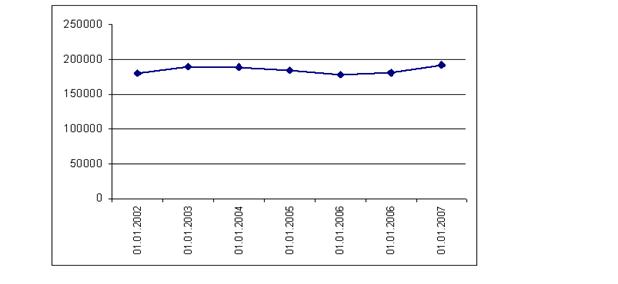

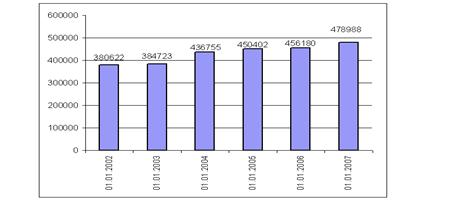

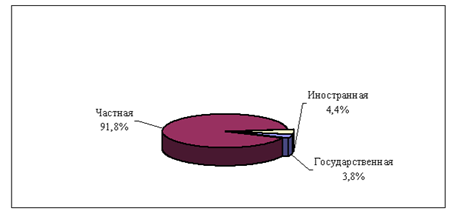

... Беларусь, существует, развивается и, естественно, требует постоянного совершенствования с целью создания благоприятных условий деятельности субъектов малого предпринимательства. 2. Динамика развития малого бизнеса в Республике Беларусь История развития малого предпринимательства в Республике Беларусь насчитывает почти 15 лет. За этот период произошли значительные изменения в количественном и ...

... количества регистрируемых предприятий, налоговых поступлений в бюджет и экономическому развитию страны. Улучшение условий функционирования субъектов малого бизнеса В данную группу путей развития входят: совершенствование системы лицензирования, упрощение процедуры получения разрешений, упрощения контроля и надзора за текущей предпринимательской деятельностью. Как показал проведенный анализ ...

0 комментариев