Навигация

2008 год = 739 = 0,0475

15553

2009 год = 623 = 0,05025

12398

Это свидетельствует о том, что в анализируемом периоде ООО "Адамант" испытывает недостаток свободных денежных средств для финансирования текущей хозяйственной деятельности. Рекомендуемое значение этого показателя от 0,2 до 0,3.

Одним из показателей, непосредственно оценивающих вероятность банкротства, является коэффициент обеспеченности собственными средствами. Он характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент восстановления (утраты) платежеспособности характеризует наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода.

Коэффициент восстановления (утраты) платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как единица фактического значения текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между концом и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности.

Кв. (у) пл. = Кт. л. ф. + Пв (у) /Т * (Кт. л. ф. - Кт. л. н), где

Кт. л. норм.

Кт. л. ф. - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

Пв. (у) - установленный период восстановления (утраты) платежеспособности предприятия в месяцах;

Т - отчетный период в месяцах;

Кт. л. н. - значение коэффициента текущей ликвидности в начале отчетного периода;

Кт. л. норм. - нормальное значение коэффициента текущей ликвидности (К1 норм. = 2).

Определим коэффициент восстановления (утраты) платежеспособности ООО "Адамант" за 6 месяцев:

Кв. (у) пл. = 1,0694+6/12 * (1,0694 - 0,8671) = 0,5853

2

Так как значение коэффициента восстановления (утраты) платежеспособности ≤ 1, то у предприятия возникает реальная возможность в следующие 6 месяцев утратить платежеспособность.

Таким образом, на основе проведенного анализа можно сделать вывод о неудовлетворительности структуры баланса, ООО "Адамант" и низкой ликвидности предприятия.

Заключительным этапом анализа платежеспособности является оценка движения денежных средств предприятия, отражающая контроль за поступлением средств от продажи продукции, погашения дебиторской задолженности и прочими поступлениями денежных средств, а также для контроля за выполнением платежных обязательств перед поставщиками, банками и прочими кредиторами. Для анализа сравним платежные календари предприятия за 2007 - 2009 года. Оперативный платежный календарь составляется на основе данных об отгрузке и реализации продукции, о закупках средств производства, документов о расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков (приложение Е).

Анализ таблицы показывает, что оптимальное соотношение платежных средств и платежных обязательств, в идеале составляющей единицу, в 2007 и 2008 годах в целом выполняется и составляет соответственно 1,01 и 1,02. В 2009 году платежеспособность предприятия ухудшается и составляет 0,997. Снижение уровня платежеспособности может носить временный характер, что связано с невыполнением плана по производству и реализации продукции, повышением ее себестоимости, неправильным использованием оборотного капитала: отвлечение средств в дебиторскую задолженность. Для выявления причин ухудшения платежеспособности проведем анализ дебиторской и кредиторской задолженности.

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятие оказывает увеличение или уменьшение дебиторской задолженности. В процессе анализа необходимо изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности. Для анализа используем данные баланса, приложения к балансу, а также материалы первичного и аналитического бухгалтерского учета.

Рассмотрим дебиторскую и кредиторскую задолженность предприятия по срокам задолженности и по ее видам (приложение Е).

Доминирующую долю в общей сумме задолженности дебиторов составляет краткосрочная задолженность, ее доля незначительно снижается в 2008 году по сравнению с 2007 годом с 64,4% до 62,98% (абсолютное снижение составило 2008 тыс. руб) и значительно возрастает в 2009 году до 82,12%. При этом доля просроченной задолженности возрастает с 0,905% в 2008 году до 23,51% в 2009 году, что негативно характеризует деятельность сбытового подразделения организации, работу предприятия с должниками. Задолженность, платежи по которой ожидаются после 12 месяцев с отчетной даты, стабильно снижается с 1456 тыс. руб. в 2007 году до 321 тыс. руб. в 2009 году. Доля долгосрочной задолженности также стабильно уменьшается с 35,6% до 15,88%.

Оценивая характеристику портфеля дебиторской задолженности предприятия необходимо определить период ее оборачиваемости исходя из следующей формулы:

П д. з. = Средние остатки ДЗ * Дни периода;

Сумма погашенной задолженности

П д. з. (2007) = 4090,0 * 360/2345 = 627,89 (дней)

П д. з. (2008) = 994 * 360/2784 = 128,53 (дней)

П д. з. (2009) = 1795 * 360/39975 = 16,17 (дней)

Таким образом, расчетные показатели оборачиваемости дебиторской задолженности отражают эффективную систему расчетов, опровергая ранее сделанные выводы, показывают отсутствие финансовых затруднений у покупателей продукции, короткий цикл банковского документооборота.

Анализ кредиторской задолженности показывает неравномерную динамику прироста и снижения показателей задолженности как в абсолютном, так и в относительном выражении. Так, краткосрочная кредиторская задолженность в 2007 году составляла 15680 тыс. руб (60,76%), в 2008 году - 7921 тыс. руб (51,08%), в 2009 году - 5768 тыс. руб. (53,09%). Таким образом, налицо снижение сумм краткосрочной кредиторской задолженности предприятия в абсолютном выражении при одновременном наращивании ее доли в общей сумме долга. Анализ долгосрочной кредиторской задолженности показывает отсутствие платежеспособности предприятия в длительном периоде. Об этом свидетельствует рост просроченной задолженности, доля которой в общей сумме долгосрочной задолженности составляет в 2009 году 100%. По формуле оценим период оборачиваемости кредиторской задолженности пердприятия:

П к. з. = Средние остатки КЗ * Дни периода;

Сумма погашенной задолженности

П к. з. (2007) = 25805 * 360/4648 = 2001,67 (дней)

П к. з. (2008) = 15522 * 360/16173 = 345,5 (дней)

П к. з. (2009) = 10864 * 360/74818 = 52,27 (дней).

Таким образом анализ показал, что на предприятии наблюдается снижение показателей долгосрочной кредиторской задолженности за ряд лет в абсолютном выражении (с 25805 тыс. руб. до 10864 тыс. руб); относительном выражении наблюдается рост долгосрочной задолженности с 39,2% до 41,6%. .

2.2.4 Оценка деловой активности ООО "Адамант"

Анализ финансового состояния предприятия включает в себя расчет показателей, характеризующих деловую активность организации и эффективность использования средств, то есть показатели деловой активности.

Деловая активность общества в финансовом аспекте проявляется прежде всего в скорости оборота его средств.

Показатели оборачиваемости показывают - сколько раз в год (анализируемый период)"оборачиваются" те или иные активы предприятия. Оборотная величина, умноженная на 360 дней (или количество дней в анализируемом периоде), указывает на продолжительность одного оборота этих активов.

Показатели оборачиваемости имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств отражает при прочих равных условиях повышение производственного технического потенциала предприятия.

В практике наиболее часто выполняют расчеты оборачиваемости средств, вложенных в запасы товарно-материальных ценностей и используемых покупателями продукции предприятия в порядке их коммерческого кредитования. Значительный интерес представляет измерение степени нагрузки другой части используемых средств, вложенных в недвижимое имущество. Определенный интерес представляет и ответ на вопрос, насколько интенсивно используется вся сумма капиталов, авансированная в предприятии, в соответствии с общим оборотом по продажам.

Все названные величины рассматриваются в виде относительных показателей. Однако, показателям оборачиваемости оборотных средств свойственно и присвоение натуральных измерений. Их можно измерить числом оборотов за определенный период времени или продолжительностью одного оборота. И это вполне объяснимо, так как по окончании срока оборота вся сумма участвовавших в нем средств возвращается предприятию.

Те капиталы, по отношению к которым определяется степень их нагрузки, за отчетный период полностью не превращаются в наличные деньги, так как неоднократно участвуют в цикле производства продукции и ее продажи. Поэтому показатели нагрузки капитала легче истолковать как относительные показатели, хотя по характеру сопоставленных при их исчислении величин им можно дать и соответствующее толкование. Так при сопоставлении выручки от продаж с этими капиталами рассчитывается число денежных единиц выручки, приходящиеся на одну денежную единицу используемого капитала.

Наиболее распространенным является коэффициент оборачиваемости активов. Этот показатель следует рассматривать только с качественными характеристиками предприятия: значительная оборачиваемость активов может наблюдаться не только в силу эффективного использования активов, но и в связи с отсутствием вложений на развитие производственных мероприятий.

К оборачиваемости активов = чистый объем реализации тыс. руб.

(или К капиталоотдачи) среднегодовая стоимость активов тыс. руб.

Отношение суммы продаж (выручки от реализации) ко всему итогу средств характеризуют эффективность использования предприятием всех имеющихся ресурсов независимо от источников их образования, то есть показывает, сколько раз за год (анализируемый период) совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов. Этот показатель варьируется в зависимости от отрасли, отображая особенности производственного процесса.

Таблица 2.4 - Общая оценка оборачиваемости активов ООО "Адамант".

| Показатели | На 01.01.09. | На 01.01.10 | Изменения |

| 1. Выручка от реализации, тыс. руб. | 18136 | 33089 | +14953 |

| 2. Средняя величина активов, тыс. руб. | 32249 | 33702 | +1453 |

| 3. Средняя величина внеоборотных активов, тыс. руб. | 18773 | 20454 | +1681 |

| 4. Средняя величина текущих активов, тыс. руб. | 13476 | 13248 | -228 |

| 5. Оборачиваемость активов | 0,56237 | 0,98181 | 0,41944 |

| 6. Период оборота активов, дней | 649 | 372 | -277 |

| 7. Оборачиваемость текущих активов | 1,345 | 2,4977 | 1,1227 |

| 8. Период оборота текущих активов, дней | 271 | 146 | -125 |

| 9. Обораяиваемость внеоборотных активов | 0,9661 | 1,6177 | 0,6516 |

| 10. Период оборота внеоборотных активов, дней | 377 | 226 | -151 |

Как видно из приведенной выше таблицы по сравнению с предыдущим годом продолжительность оборота активов уменьшилась на 277 дней, что привело к притоку денежных средств в оборот предприятия. Это свидетельствует об улучшении финансового положения предприятия. Для поддержания нормальной производственной деятельности предприятию нет необходимости привлекать дополнительные средства.

Следующим показателем является коэффициент оборачиваемости собственного капитала.

К оборачиваемости с. к. = чистый объем реализации тыс. руб.

среднегодовая стоимость собственного капитала тыс. руб.

Для ООО "Адамант" оборачиваемость собственного капитала составила 1,086 в 2008 году и 1,553 в 2009 году.

К обор. с. к.0 = 18136 = 1,0862

16696

К обор. с. к.1 = 33089 =1,5532

21304

Коэффициент оборачиваемости собственного капитала характеризует различные аспекты деятельности: с финансовой точки зрения он представляет скорость оборота собственного капитала, с экономической - активность денежных средств, которыми рискует учредитель.

В нашем случае, достаточно высокое значение данного коэффициента означает значительное повышение уровня продаж над вложенным капиталом, а это влечет за собой увеличение кредитных ресурсов и возможность достижения того придела, когда кредиторы больше участвуют в деле, чем собственники. Таким образом, отношение к собственному капиталу увеличивается, снижается безопасность кредиторов, поэтому компания может иметь серьезные затруднения, связанные с изменением доходов или общей тенденции снижения цен.

Следующим показателем является коэффициент оборачиваемости инвестиционного капитала (Ко. и. к).

Ко. и. к. = чистый объем реализации, тыс. руб.

среднегодовая стоимость, тыс. руб.

(собственный капитал + долгосрочные обязательства)

Этот показатель показывает скорость оборота всего долгосрочного (инвестиционного) капитала предприятия. Для ООО "Адамант" он равен 1,0862 и 1,5532 соответственно на начало и конец года.

Рассмотрим показатель оборачиваемости материально-производственных запасов. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение фирмы. Особенно актуально повышение оборачиваемости и снижение запасов при наличии большой задолженности у предприятия. В этом случае давление кредиторов может ощутиться прежде, чем можно что-либо предпринять с запасом, особенно при неблагоприятной конъюнктуре.

Поскольку производственные запасы учитываются по стоимости их приобретения, то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции.

К оборачиваемости запасов = себестоимость реализованной продукции

среднегодовая стоимость запасов

Расчет представлен в таблице 2.5 Этот показатель может быть также выражен в днях. Сумма дней, в течение которых оплачиваются счета и реализуются материально-производственные запасы, характеризует продолжительность цикла, в течение которого материально-производственные запасы превращаются в наличные денежные средства. Ускорение оборачиваемости, достигаемое за счет сокращения времени производства и обращения, оказывает положительный эффект на результаты деятельности предприятия.

Чем скорее оборотные средства оборачиваются в процессе функционирования предприятия, тем меньше их потребуется при данном объеме производства. Разные отрасли имеют разную оборачиваемость, поэтому ее целесообразно сравнивать со среднеотраслевой.

Данные таблицы 2.5, свидетельствуют о замедлении оборачиваемости производственных запасов и готовой продукции. Срок хранения производственных запасов увеличился на 26,52 дня и составил в отчетном году 83 дня, что свидетельствует о накапливании запасов на предприятии.

Нужно отметить, что подобная ситуация становиться все более распространенной в условиях разрыва хозяйственных связей и инфляции. Падение покупательной способности денег заставляет предприятия вкладывать временно свободные средства в запасы материалов, которые затем при необходимости можно будет легко реализовать. Поэтому "замораживание" определенной части средств в запасах хотя и снижает эффективность использования имущества на предприятии, но в какой-то мере спасает его от инфляции.

Таблица 2.5 - Оценка состояния оборачиваемости материально-производственных запасов ООО "Адамант", тыс. руб.

| Показатели | На 01.01.09 | На 01.01.10 | Изменения |

| 1. Среднегодовые материально-производственные запасы тыс. руб. из них: | 11710 | 10778 | -932 |

| производственные запасы | 4617 | 3522 | -1095 |

| готовая продукция | 4690 | 5131 | +441 |

| 2. Себестоимость реализованной продукции, тыс. руб. | 29430 | 15263 | -14167 |

| 3. Оборачиваемость материально-производственных запасов (стр.2: стр.1) из них: | 2,51324 | 1,4161 | -1,09714 |

| производственные запасы | 6,3743 | 4,3336 | -2,0407 |

| готовая продукция | 6,275 | 2,9746 | -3,3008 |

| 4. Срок хранения запасов дней (360 дн. /стр.3) из них: | 143 | 254 | 111 |

| производственные запасы | 56,48 | 83 | 26,52 |

| готовая продукция | 57,37 | 121,05 | 63,68 |

Кроме того, накапливание запасов часто является вынужденной мерой снижения риска непоставки (недопоставки) сырья и материалов, необходимых для осуществления производственного процесса предприятия.

Особенно сильно снизилась оборачиваемость готовой продукции (на 63,68 дня). Это может свидетельствовать с одной стороны, о плохой работе сбытовых подразделений предприятия и, с другой стороны, о выпуске продукции недостаточно высокого качества и в результате плохо реализуемой.

2.3 Оценка финансового состояния предприятия ООО "Адамант"

Таким образом, анализ финансового состояния ООО "Адамант" за периоды 2007, 2008 и 2009 годов позволил выявить некоторые особенности развития данного предприятия и его финансовой устойчивости. Уже в результате предварительного анализа можно сделать вывод о кризисном состоянии общества. Общие снижение таких показателей как: абсолютного значения производственных активов, их удельного веса в составе внеоборотных и оборотных активов; фактического объема денежных средств, а также увеличение дебиторской задолженности свидетельствуют о снижении производственных возможностей предприятия.

Анализ имущественного положения и структуры капитала предприятия показал, что среди хозяйственных средств предприятия основную долю составляют внеоборотные активы, а среди источников хозяйственных средств - собственный капитал. Предприятие полностью независимо от кредитов банка. Средства предприятия в отчетном периоде были, в основном, направлены на основные средства. Причем на основные средства были потрачены источники формирования запасов. Были выявлены отрицательные тенденции - заметный удельный вес дебиторской задолженности и ее рост, а также значительный удельный вес кредиторской задолженности, на фоне одновременного ее снижения. Первая тенденция указывает, что предприятие попадает в зависимость от своих задолжников, а вторая - о незначительном улучшении платежеспособности.

Не смотря на высокую долю собственного капитала, в общей сумме активов в текущем году произошли негативные изменения. Величина заемных средств предприятия весьма велика и даже ее незначительно уменьшение к концу анализируемого периода не позволяет сделать вывод об относительной независимости предприятия от внешних источников финансирования. Недостаточность собственных оборотных средств предприятия также отрицательно характеризует степень финансовой устойчивости ООО "Адамант". Анализ финансовой устойчивости по методике оценки изменения или недостатка источников средств для формирования запасов и затрат (материальных оборотных фондов) показал, что анализируемое предприятие можно отнести к группе предприятий в предкризисном финансовом состоянии.

Рассчитанные в процессе анализа показатели финансовой устойчивости и деловой активности также определяют высокий уровень кризисности анализируемого предприятия.

Анализ рассчитанных коэффициентов позволяет сделать вывод о недостаточно устойчивом финансовом положении ООО "Адамант" как на начало, так и на конец анализируемого производственного периода. При этом необходимо отметить, что положение организации незначительно улучшилось к концу периода.

Коэффициент автономии (независимости) характеризует долю собственного капитала в общей сумме средств предприятия и показывает степень независимости ООО "Адамант" от внешних источников финансирования. Нормативное значение данного коэффициента в отчетном периоде выполняется, хотя и с очень небольшим превышением нормы. Это говорит о том, что в настоящее время предприятие на 63% финансирует свою деятельность собственными средствами, что при увеличивающейся тенденции можно оценить положительно.

Значение коэффициента финансовой зависимости является обратным показателю автономии и подтверждает сделанные ранее выводы. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Таким образом в 2008 г. в каждом 1 рубле вложенном ООО "Адамант" в активы, 48 копеек были заемными, в 2009 году зависимость от заемных средств снизилась и составила 37 копеек.

Коэффициент финансирования характеризует соотношение собственного и заемного капитала и также является показателем степени присутствия в производственно-хозяйственной деятельности предприятия различных источников финансирования. Значение показателя в 2007 и 2008 году - 1,07, в 2009 году - 1,72, что говорит о значительном превышении размера собственных средств предприятия. Одной из причин этому может являться полное отсутствие долгосрочных заемных средств.

Все показатели, характеризующие степень использования собственных оборотных средств предприятия, не рассчитываются за период 2007 - 2008 года, так как значение данного показателя отрицательно, что свидетельствует о недостаточности собственных средств для обеспечения не только оборотных, но даже внеоборотных активов. Кроме этого, необходимо отметить, что и в отчетном периоде практически все нормативные значения показателей, в расчете которых принимает участие показатель собственных оборотных средств, не выполняются. Это также свидетельствует о недостаточности собственных средств предприятия для финансирования производственной деятельности в полном объеме. Так, текущие активы обеспечены собственными средствами лишь на 6,4%, материально-производственные запасы - на 7,8% (нормативное значение - 50%).

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивой кредитной стратегии. В нашем случае значение данного показателя - 3,9% (нормативное значение 20% - 50%). Таким образом, и данный показатель подтверждает выводы о неустойчивом финансовом положении предприятия в настоящий момент.

Одним из критериев оценки финансовой устойчивости предприятия являются изменения или недостаток источников средств для формирования запасов и затрат (материальных оборотных фондов). По данной методике предприятие находится в предкризисном состоянии. Рассчитанные далее коэффициенты свидетельствуют о возможности потери платежеспособности предприятия в течение 6 месяцев.

Анализ ликвидности баланса, заключающийся в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения, показал абсолютную неликвидность баланса практически по всем его статьям. Рассчитанные показатели текущей, быстрой и абсолютной ликвидности подтверждают вывод о низкой ликвидности предприятия. Об этом свидетельствует невыполнение нормативных значений данного показателя как в текущем, так и в предыдущем периодах.

Анализ финансового состояния предприятия включает в себя расчет показателей, характеризующих деловую активность организации и эффективность использования средств, то есть показатели деловой активности.

Деловая активность общества в финансовом аспекте проявляется прежде всего в скорости оборота его средств.

Анализ расчетных значений показал, что по сравнению с предыдущим годом продолжительность оборота активов уменьшилась на 277 дней, что привело к притоку денежных средств в оборот предприятия. Это свидетельствует об улучшении финансового положения предприятия. Для поддержания нормальной производственной деятельности предприятию нет необходимости привлекать дополнительные средства.

Достаточно высокое значение коэффициента оборачиваемости капитала означает значительное повышение уровня продаж над вложенным капиталом, а это влечет за собой увеличение кредитных ресурсов и возможность достижения того придела, когда кредиторы больше участвуют в деле, чем собственники. Таким образом, отношение к собственному капиталу увеличивается, снижается безопасность кредиторов, поэтому компания может иметь серьезные затруднения, связанные с изменением доходов или общей тенденции снижения цен.

Расчетные данные свидетельствуют о замедлении оборачиваемости производственных запасов и готовой продукции. Срок хранения производственных запасов увеличился на 26,52 дня и составил в отчетном году 83 дня, что свидетельствует о накапливании запасов на предприятии.

Нужно отметить, что подобная ситуация становиться все более распространенной в условиях разрыва хозяйственных связей и инфляции. Падение покупательной способности денег заставляет предприятия вкладывать временно свободные средства в запасы материалов, которые затем при необходимости можно будет легко реализовать. Поэтому "замораживание" определенной части средств в запасах хотя и снижает эффективность использования имущества на предприятии, но в какой-то мере спасает его от инфляции. Кроме того, накапливание запасов часто является вынужденной мерой снижения риска непоставки (недопоставки) сырья и материалов, необходимых для осуществления производственного процесса предприятия.

Особенно сильно снизилась оборачиваемость готовой продукции (на 63,68 дня). Это может свидетельствовать с одной стороны, о плохой работе сбытовых подразделений предприятия и, с другой стороны, о выпуске продукции недостаточно высокого качества и в результате плохо реализуемой.

Доминирующую долю в общей сумме задолженности дебиторов составляет краткосрочная задолженность, ее доля незначительно снижается в 2008 году по сравнению с 2007 годом с 64,4% до 62,98% (абсолютное снижение составило 2008 тыс. руб) и значительно возрастает в 2009 году до 82,12%. При этом доля просроченной задолженности возрастает с 0,905% в 2008 году до 23,51% в 2009 году, что негативно характеризует деятельность сбытового подразделения организации, работу предприятия с должниками. Задолженность, платежи по которой ожидаются после 12 месяцев с отчетной даты, стабильно снижается с 1456 тыс. руб. в 2007 году до 321 тыс. руб. в 2009 году. Доля долгосрочной задолженности также стабильно уменьшается с 35,6% до 15,88%.

Анализ кредиторской задолженности показывает неравномерную динамику прироста и снижения показателей задолженности как в абсолютном, так и в относительном выражении. Так, краткосрочная кредиторская задолженность в 2007 году составляла 15680 тыс. руб (60,76%), в 2008 году - 7921 тыс. руб (51,08%), в 2009 году - 5768 тыс. руб. (53,09%). Таким образом, налицо снижение сумм краткосрочной кредиторской задолженности предприятия в абсолютном выражении при одновременном наращивании ее доли в общей сумме долга.

Анализ долгосрочной кредиторской задолженности показывает отсутствие платежеспособности предприятия в длительном периоде. Об этом свидетельствует рост просроченной задолженности, доля которой в общей сумме долгосрочной задолженности составляет в 2009 году 100%.

В целом необходимо сделать вывод о недостаточно устойчивом финансовом состоянии предприятия; на это указывают как расчетные значения различных показателей, так и визуальная оценка ликвидности и платежеспособности предприятия в отчетном и предыдущем периодах.

3. Разработка антикризисной финансовой стратегии на предприятии ООО "АДАМАНТ" 3.1 Обоснование системы мероприятий по выводу предприятия ООО "Адамант" из кризисного состояния

В условиях кризисного финансового положения, исследуемой организации необходимо разработать рекомендации мероприятия по разработке антикризисной стратегии.

Сложность сегодняшней ситуации в ООО "Адамант" состоит в том, что на предприятии работники бухгалтерской службы не владеют методами финансового анализа, а специалисты ими владеющие, включая и руководство, как правило, не умеют читать документы синтетического и аналитического бухгалтерского учета.

В связи с этим, данному предприятию необходимо выделить службу, или группу, занимающуюся анализом финансово-экономического состояния. В то же время следует помнить и о том, что данное мероприятие приведет к увеличению себестоимости продукции, за счет увеличения численности управленческого персонала, что недопустимо. Поэтому наилучшим решением данной проблемы будет создание отдела маркетинга и экономики (приложение Ж), основной задачей которого является поиск путей и решений по максимизации прибыли предприятия. Прибыль является конечным результатом и целью, к которой организация стремится в процессе осуществления финансово-хозяйственной деятельности; ее максимальное значение при всей совокупности существующих в настоящее время и в настоящем месте условий - показатель отличной деловой активности персонала предприятия, интуиции и таланта управления у руководства.

Основными путями максимизации прибыли предприятия, на наш взгляд, являются следующие мероприятия:

1) разработка краткосрочной, среднесрочной и долгосрочной стратегии предприятия в области экономического состояния, направленного на реализацию рациональной хозяйственной деятельности, выявления и использование как внутренних, так и внешних резервов производства;

2) исследование потребительских свойств производимой продукции и предъявление к ней покупательских требований; исследование факторов, определяющих структуру и динамику потребительского спроса на продукцию предприятия и разработка планов выпускаемой продукции с учетом экономической целесообразности;

3) организация рекламы и стимулирование сбыта продукции;

4) организация комплексного экономического анализа деятельности предприятия по эффективному использованию производственных мощностей, материальных и трудовых ресурсов, повышению рентабельности производства, обеспечению анализа учета движения денежных и основных средств, товарно-материальных ценностей;

5) определение и расчет оптовых и розничных цен на реализуемую продукцию и внутризаводских расчетных цен;

6) разработка прогнозов и предложений наиболее прогрессивных направлений развития предприятия, номенклатуры и ассортимента продукции, исследование и внедрение новых разработок в области технологии производства продукции с учетом ее потребительской необходимости, конкурентоспособности, дизайнерского оформления и передачи потребителю;

7) разработка, исходя из задач предприятия, планов по реализации, производству, рекламе и координирование связанной с данными задачами деятельности отделов предприятия на товарных рынках;

8) планирование номенклатуры продукции и услуг предприятия, а именно, осуществление отбора и разработка совместно с заинтересованными отделами рекомендации по производству и сбыту конкурентоспособной продукции и оказанию перспективных коммерческих услуг.

В настоящий момент анализируемое предприятие располагает необходимыми материальными и трудовыми ресурсами. Финансовые ресурсы появятся, если предприятие предпримет ряд мер по улучшению управления оборотным капиталом, а именно: ускорение оборачиваемости готовой продукции (мероприятия в области сбыта продукции), сокращение дебиторской задолженности (возвращение средств в оборот), материальных запасов.

Для инвестирования в наиболее выгодные проекты возможно использовать кредиты банков. Но для этого надо улучшить показатель абсолютной платежеспособности, то есть внести изменения в процесс управления денежными средствами.

Одним из способов управления кредиторской задолженностью предприятия является процесс ее реструктуризации. Данный метод позволяет "растянуть" во времени процесс оплаты долговых обязательств предприятия, что является немаловажным фактором сохранения предприятием относительной устойчивости в кризисных условиях функционирования. На анализируемом предприятии ООО "Адамант" уже в настоящее время наблюдается проведение мероприятий, связанных именно с данным направлением стабилизации финансового состояния. На предприятии имеет место реструктуризация кредиторской задолженности по обязательным платежам в бюджет и внебюджетные фонды. Основой этому является заявление предприятия о предоставлении права на реструктуризацию задолженности по начисленным пеням и штрафам, налогам и сборам. В настоящее время на предприятии имеется график погашения вышеперечисленной задолженности, выполнение которого является строго обязательным и отслеживается руководством организации (приложение Ж).

Для того чтобы научиться управлять процессом изменения дебиторской задолженностью необходимо:

1. Контролировать состояние расчетов с покупателями и отсроченным (просроченным) платежам. Здесь большое значение имеет отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах.

Отбор осуществляется с помощью неформальных критериев: соблюдение платежной дисциплины в прошлом, прогнозные финансовые возможности покупателя по оплате запрашиваемого им объема товаров, уровень текущей платежеспособности, уровень финансовой устойчивости, экономические и финансовые условия предприятия-покупателя (затоваренность, степень нуждаемости в денежной наличности и т.д.). Необходимая информация может быть получена из публикуемой финансовой отчетности, от специализированных информационных агентств, из неформальных источников.

2. По возможности ориентироваться на большее количество покупателей в целях уменьшения риска неуплаты одним или несколькими крупными покупателями.

3. Следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской над кредиторской задолженностью создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дорогостоящих кредитов банков и займов.

Наиболее употребительными способами воздействия на дебиторов с целью погашения задолженности является направление писем, телефонные звонки, персональные визиты, продажа задолженности специальным организациям, обращение в суд.

4. Использовать способ предоставления скидок при досрочной оплате.

В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие-производитель реально получает лишь часть стоимости реализованной продукции. Поэтому возникает необходимость оценить возможность предоставления сделки при досрочной оплате, что и будет сделано ниже.

Анализ ликвидности показал низкий уровень быстрой и абсолютной ликвидности. Это значит, что на предприятии необходимо наладить процесс по определению оптимального уровня денежных средств, то есть необходимо поддерживать достаточно высокий уровень ликвидности,

Но в то же время учитывать, что свободные денежные средства (неинвестированные) практически не приносят доход. Поэтому необходимо соблюдать следующие требования:

1. Необходим базовый запас денежных средств для выполнения текущих расходов.

2. Необходимы определенные денежные средства для покрытия непредвиденных расходов.

3. Целесообразно иметь определенную величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения деятельности.

Таким образом, на основании исследования финансового состояния организации и положения предприятия на рынке нами был предложен рад мероприятий по финансовому оздоровлению анализируемого предприятия ООО "Адамант". Далее оценим влияние предложенных мероприятий на финансовое состояние предприятия.

3.2 Экономический эффект предложенных мероприятий на финансовое состояние ООО "Адамант"На основе предложений по разработке финансового плана и представленных данных характеризующих финансовые результаты деятельности ООО "Адамант" рассчитаны такие показатели, как прогнозый объем реализации и финансовый результат после проведения предполагаемых мероприятий в области создания отдела маркетинга и экономики, что повлечет за собой изменение производственной, ценовой, сбытовой стратегии предприятия.

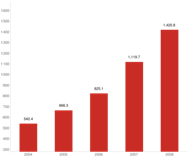

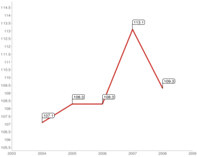

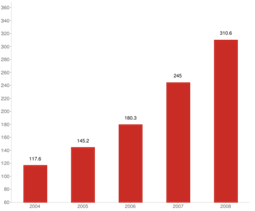

Настоящий прогноз составлен на основе данных о продажах ООО "Адамант" за периоды с 2007 по 2009 г. На основании имеющихся данных были рассчитаны коэффициенты сезонности (например, по отрасли рыбной промышленности), которые легли в основу составления прогноза.

Так, для большей реальности прогноза были выбраны наименования продукции пользующейся наибольшим спросом по данным о продажах ООО "Адамант" за указанный период и были исключены наименования пользующиеся низким спросом.

Были проведены исследования рыночных цен на продукцию на основании чего и был предложен подход к новому уровню цен. Основной идеей перехода на новый уровень цен является то, что предприятию необходимо "держать" цены не более чем на 10 - 12% выше, чем у основных конкурентов.

Суть данной идеи заключается в том, что в случае, если "Адамант" сумеет производить требуемое количество единиц изделий при активности функционирования системы сбыта и стимулировании продаж, завозить продукцию с западных регионов страны станет экономически нецелесообразно, так как сложившаяся оптовая "накрутка", которая позволяет окупить затраты по доставке, перегрузке и сбыту в настоящее время, составляет не менее 15%, и таким образом "Адамант" получает преимущество перед всеми остальными по цене, что на нынешней день является самым значимым фактором в конкурентной борьбе и сможет осуществлять планомерные действия по вытеснению конкурентов с рынков, где он реализуют свою продукцию, а также сможет начать осуществлять стратегию по выходу на новые для себя рынки.

Расчет продаж при изменении ценовой стратегии проводится на основе производственных расчетов коэффициента эластичности по цене на продукцию выпускаемую ООО "Адамант" (табл.3.2).

Следует отметить, что прогноз продаж и соответственно, прогноз финансового результата станет реальным не только в случае перехода на предполагаемый уровень цен, но и четкой работы по обеспечению утвержденного ассортимента выпускаемой продукции.

Для этого необходимо на основе имеющихся данных об остатках сырья и предполагаемого графика закупок осуществлять программу по обеспечению сырьем. Срыв поставок в данном случае будет означать потерю прибыли и срыв всего предполагаемого плана.

Таблица 3.1 - Прогноз реализации продукции ООО "Адамант" на декабрь 2009 г.

| Ассортимент | Цена в настоящее время, т. руб. | Цена предполагаемая (не выше) | % | Прогноз объем продажности | Прогноз% изменения | Прогноз по новым ценам | Скорректированный прогноз (округ) | Оборот без снижения тыс. руб. | Оборот со снижением тыс. руб. |

| Рыбообрабатывающие. линии | 24,73 | 22,93 | -7,28 | 167,22 | 9 | 182,27 | 182 | 4073,7 | 4080,45 |

| Оборудован. д/обработки крабов | 50,81 | 50,34 | -0,9 | 1,85 | - | 1,85 | 1,85 | 115,75 | 118,75 |

| Тузлучные комплексы | 31,26 | 28,5 | -8,83 | 7,28 | 7,14 | 7,80 | 7,8 | 207,72 | 209 |

| Льдогенераторы | 3,85 | 3,4 | -12,34 | 2,76 | 16,56 | 32,17 | 32,50 | 539,71 | 560,00 |

| Унифицированные сектора-модули | 18,02 | 15,86 | -12,00 | 100,2 | 15,00 | 115,23 | 115,00 | 1754,6 | 1771,90 |

| Оборуд. д/переработки семян сои | 18,32 | 16,5 | -9,93 | 25,2 | 12,14 | 28,26 | 28,50 | 460,73 | 470,25 |

| Оборудование д/ликеро-водочн. заводов | 13,4 | 11,92 | -11,04 | 153 | 14,8 | 175,66 | 176,00 | 2755,1 | 2802,15 |

| Навесные орудия к мотоблокам | 1,99 | 1,7 | -14,57 | 22,36 | 12,08 | 25,05 | 25,15 | 502,97 | 510,27 |

| Сенокосилки | 3,54 | 3,54 | 0,00 | 3 | 0,00 | 3 | 3 | 12,908 | 12,908 |

Одним из направлений финансового оздоровления предприятия ООО "Адамант" является оптимизация структуры дебиторской задолженности, для чего предлагается оценить возможность предоставления сделки при досрочной оплате. Процедура расчета будет следующей.

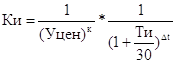

Падение покупательской способности денег за определенный период характеризуется с помощью коэффициента Ки, обратного величине индекса цен: Ки = 1/Уцен (3.1) Если установленная договором сумма к получению составляет величину S, а динамика цен характеризуется Уц, то реальная сумма денег (Sр) с учетом их покупательской способности в момент оплаты составит Sр = S * 1/Уцен.

Для анализируемого предприятия годовая выручка составляет, как указывалось выше, 35089 тыс. руб. (2001 г). Только 30,1% реализации продукции осуществляется на условиях предоплаты и, следовательно, 69,9% (35089 * 69,9: 100 = 24527,2 тыс. руб) с образованием дебиторской задолженности. Средний период дебиторской задолженности на предприятии в отчетном году составил 1384,6 дней. Принимая ежемесячный темп инфляции равным 1,5% получаем, что индекс цен Уцен = 1,015. Таким образом, отсрочка платежа на 128,6 дней (4 месяца) приводит к тому, что предприятие получает реально лишь 50,5% ( (1/ (1 + 0,015) * 4 * 100) от договорной стоимости продукции (заказа).

Для получения более точных результатов коэффициент дисконтирования должен быть преобразован:

, (3.2)

, (3.2)

где К - число, кратное 30

Δt -временной остаток

Ти - величина прироста инфляции за месяц.

Для ООО "Адамант" в 2001 г. Δt = 9 дням. В результате коэффициент падения покупательской способности при ежемесячном росте инфляции 1,5% будет равен:

Ки = 0,505 * 1/0,999 = 0,507.

Таким образом, при сроке возврата дебиторской задолженности равным 128,6 дней, предприятие реально получит лишь 50,7% от стоимости товара, теряя с каждой 1000 руб.493 рубля. В этой связи можно говорить о том, что от годовой выручки продукции, реализуемой на условиях последующей оплаты, предприятие получило реально 6897,18 * 0,507 = 3496,8 тыс. руб. А 3400,38 тыс. руб. (6897,18*0,493) составляют скрытые потери от инфляции. В рамках этой суммы предприятию целесообразно выбрать величину скидки с договорной цены при условии досрочной оплаты по договору.

Проанализируем к чему приведет 5% скидка от стоимости договора при условии оплаты в 20-тидневный срок (по договору срок оплаты - 54 дня) (табл.3.2). На первый взгляд предоставление 5% -ной скидки с договорной цены при условии сокращения срока оплаты с 54 дней до 20 дней позволяет предприятию сократить потери от инфляции в размере 26 руб. с каждой тысячи рублей. Однако общий результат стратегии - перерасход 24 руб. меньше потерь от инфляции - 26 руб.

Таблица 3.2 - Анализ выбора способов расчета с покупателями и заказчиками

| Показатель | Значение показателя | Отклонение (абсолютное гр 3 - гр 2) | Значение показателя | Отклонение (абсолютное гр.5 - гр.3) | |

| Вариант 1 (срок уплаты 20 дней при условии 5% скидки) | Вариант 2 (срок уплаты 54 дня) | Вариант 3 (срок уплаты 20 дней при условии 4,5% скидки) | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Коэффициент падения покупательной способности денег (Ки) | 0,99 | 0,973 | 0,017 | 0,99 | 0,017 |

| 2. Потери от инфляции с каждой тысячи рублей договорной цены, руб. | 1000 - 1000*0,99 = 1 | 1000 - 1000 * 0,973 = 27 | 26 | 1000 - 1000 * 0,99 = 1 | 26 |

| 3. Потери от предоставления 5% -ной скидки с каждой тысячи рублей договорной цены, руб. | 50 | - | 50 | 45 | 45 |

| 4. Результат предоставления скидки с цены при сокращении срока оплаты (абсолютное отклонение между вариантами стр.2 - стр.3) | 51 | 27 | 24 | 46 | 19 |

Следовательно, 5% -ную скидку при условии 20-ти дневного срока оплаты вводить нельзя. Однако, учитывая большие потери от инфляции, следует продолжать выбор вариантов. При этом можно либо уменьшить величину скидки, либо сократить срок оплаты. Предположим, что при 20-ти дневном сроке оплаты устанавливается 4,5% -ная скидка. Тогда потери от инфляции с каждой тысячи рублей составят 1 руб., введение скидки обусловливает потери в 45 руб., следовательно, общий результат стратегии - 46 руб. потерь с каждой тысячи, что по сравнению с действующим положением даст экономию в размере 8 руб. с каждой тысячи рублей.

4. Учитывают размах вариации остатка денежных средств на расчетном счете (S) по формуле (3.3):

S = 3 * ![]() (3.3)

(3.3)

5. Рассчитывают верхнюю границу денежных средств на расчетном счете (Ов), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Ов = Он + S (3.4)

6. Определяют точку возврата (Тв) - величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Он, Ов):

Тв = Он + S / З (3.5)

Для ООО "Адамант" Модель Миллера-Орра выглядит следующим образом.

Минимальный запас денежных средств (Он) - 200000 руб.;

Расходы на конвертации ценных бумаг (Рт) - 180 руб.;

Процентная ставка - 11,6% в год;

Среднее квадратическое отклонение - 5000 руб.

С помощью модели Миллера-Орра определим стратегию управления средствами на расчетном счете.

1. Расчет показателя Рх: (1+Рх) 365 = 1,116, отсюда:

Рх = 0,0008, или 0,08% в день.

2. Расчет вариации ежедневного денежного потока: v = 50002 = 25000000.

3. Расчет размаха вариации по формуле:

S= 3 * ![]() = 6720 руб.

= 6720 руб.

4. Расчет вариаций границы денежных средств и точки возврата:

Ов = 200000 + 6720 = 206720 руб.;

Тв = 20000 + 6720/3 = 202240 руб.

Таким образом, остаток средств на расчетном счете должен варьировать в интервале (200000 - 206720); при выходе за пределы интервала необходимо восстановить средства на расчетном счете в размере 202240 руб.

Таким образом, основными целями антикризисной стратегии предприятия, вывода его из кризисного положения, по нашему мнению должны стать: внедрение на предприятии маркетинговой экономической службы, влияющей на производственную, ценовую и сбытовую стратегию фирмы; контроль за движением дебиторской и кредиторской задолженности предприятия в целях уменьшения количества средств, отвлекаемых из хозяйственного оборота организации; контроль за размером денежной наличности на счетах предприятия на основе методики построения модели Миллера - Орра.

Заключение

ООО "Адамант" осуществляет коммерческую деятельность; проведение лизинговых операций; инвестирование проектов и программ сотрудничества с организациями и предприятиями за рубежом, включая создание совместных производств; организация и проведение различных форм обучения, оказание консультативно-методической, в том числе юридической, экономической помощи членам Общества и населению.

Производственный процесс осуществляется в составе нескольких производственных подразделений.

Анализ финансового состояния показал, по каким конкретным направлениям надо вести эту работу, что дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии предприятия.

Анализ имущественного положения и структуры капитала предприятия показал, что среди хозяйственных средств предприятия основную долю составляют внеоборотные активы, а среди источников хозяйственных средств - собственный капитал. Были выявлены отрицательные тенденции -заметный удельный вес дебиторской задолженности и ее рост, а также значительный удельный вес кредиторской задолженности, на фоне одновременного ее снижения. Первая тенденция указывает, что предприятие попадает в зависимость от своих задолжников, а вторая - о незначительном улучшении платежеспособности.

Не смотря на высокую долю собственного капитала, в общей сумме активов в текущем году произошли негативные изменения. Величина заемных средств предприятия весьма велика и даже ее незначительно уменьшение к концу анализируемого периода не позволяет сделать вывод об относительной независимости предприятия от внешних источников финансирования. Недостаточность собственных оборотных средств предприятия также отрицательно характеризует степень финансовой устойчивости ООО "Адамант". Анализ финансовой устойчивости по методике оценки изменения или недостатка источников средств для формирования запасов и затрат (материальных оборотных фондов) показал, что анализируемое предприятие можно отнести к группе предприятий в предкризисном финансовом состоянии.

Анализ рассчитанных коэффициентов позволяет сделать вывод о недостаточно устойчивом финансовом положении ООО "Адамант" как на начало, так и на конец анализируемого производственного периода. При этом необходимо отметить, что положение организации незначительно улучшилось к концу периода.

Все показатели, характеризующие степень использования собственных оборотных средств предприятия, на начало отчетного периода не рассчитываются, так как значение данного показателя отрицательно, что свидетельствует о недостаточности собственных средств для обеспечения не только оборотных, но даже внеоборотных активов. Кроме этого, необходимо отметить, что и на конец отчетного периода практически все нормативные значения показателей, в расчете которых принимает участие показатель собственных оборотных средств, не выполняются. Это также свидетельствует о недостаточности собственных средств предприятия для финансирования производственной деятельности в полном объеме.

Одним из критериев оценки финансовой устойчивости предприятия являются изменения или недостаток источников средств для формирования запасов и затрат (материальных оборотных фондов). По данной методике предприятие находится в предкризисном состоянии. Рассчитанные далее коэффициенты свидетельствуют о возможности потери платежеспособности предприятия в течение 6 месяцев.

Анализ ликвидности баланса, заключающийся в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения, показал абсолютную неликвидность баланса практически по всем его статьям. Рассчитанные показатели текущей, быстрой и абсолютной ликвидности подтверждают вывод о низкой ликвидности предприятия. Об этом свидетельствует невыполнение нормативных значений данного показателя как в текущем, так и в предыдущем периодах.

Анализ финансового состояния предприятия включает в себя расчет показателей, характеризующих деловую активность организации и эффективность использования средств, то есть показатели деловой активности.

В целом необходимо сделать вывод о недостаточно устойчивом финансовом состоянии предприятия; на это указывают как расчетные значения различных показателей, так и визуальная оценка ликвидности и платежеспособности предприятия в отчетном и предыдущем периодах. Коэффициент утраты платежеспособности говорит о том, что если в ближайшем будущем на предприятии не будет разработана стратегия дальнейшего развития и укрепления финансового состояния, предприятию грозит окончательная потеря платежеспособности и, как следствие, банкротство.

Оздоровление финансового положения предприятия как составная часть управления кризисными состояниями и банкротством предполагает целевой выбор наиболее эффективных средств стратегии и тактики.

Для выбора стратегии, приносящей эффективность предприятию ООО "Адамант" - какой она будет, - оборонительной (защитной), наступательной или смешанной был проведен анализ безубыточности производства, при этом определялся экономический потенциал предприятия.

Для предприятия приемлема смешанная стратегия управления кризисной ситуацией, то есть защитные мероприятия сопровождаются поддержанием объема производства на уровне оптимального, разработка маркетинговых программ и другие защитные мероприятия, включающие сокращение затрат.

Одним из направлений финансового оздоровления предприятия является выделение службы, или группы, занимающейся анализом финансово-экономического состояния. В то же время следует помнить и о том, что данное мероприятие приведет к увеличению себестоимости продукции, за счет увеличения численности управленческого персонала, что недопустимо. Поэтому наилучшим решением данной проблемы будет создание отдела маркетинга и экономики

В настоящий момент анализируемое предприятие располагает необходимыми материальными и трудовыми ресурсами. Финансовые ресурсы появятся, если предприятие предпримет ряд мер по улучшению управления оборотным капиталом, а именно: ускорение оборачиваемости готовой продукции (мероприятия в области сбыта продукции), сокращение дебиторской задолженности (возвращение средств в оборот), материальных запасов.

Для инвестирования в наиболее выгодные проекты, возможно использование кредитов банка. Но для этого надо улучшить показатель абсолютной платежеспособности, то есть внести изменения в процесс управления денежными средствами.

Для того чтобы научиться управлять процессом изменения дебиторской задолженностью необходимо:

1. Контролировать состояние расчетов с покупателями и отсроченным (просроченным) платежам.

2. По возможности ориентироваться на большее количество покупателей в целях уменьшения риска неуплаты одним или несколькими крупными покупателями.

3. Следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской над кредиторской задолженностью создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дорогостоящих кредитов банков и займов.

4. Использовать способ предоставления скидок при досрочной оплате.

Анализ ликвидности показал низкий уровень быстрой и абсолютной ликвидности. Это значит, что на предприятии необходимо наладить процесс по определению оптимального уровня денежных средств, то есть необходимо поддерживать достаточно высокий уровень ликвидности,

Но в то же время учитывать, что свободные денежные средства (неинвестированные) практически не приносят доход. Поэтому необходимо соблюдать следующие требования:

1. Необходим базовый запас денежных средств для выполнения текущих расходов.

2. Необходимы определенные денежные средства для покрытия непредвиденных расходов.

3. Целесообразно иметь определенную величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения деятельности.

Таким образом, на основании исследования финансового состояния организации и положения предприятия на рынке нами был предложен рад мероприятий по финансовому оздоровлению анализируемого предприятия ООО "Адамант".

Список литературы

1. О несостоятельности (банкротстве): Федеральный закон от 8.01.98. № 6 - ФЗ // Новое налогообложение в бухучете в России. - 1998. - № 9. - с.2 - 62.

2. Антикризисное управление: от банкротства - к финансовому оздоровлению / Под ред. Г.П. Иванова. - М.: Закон и право, ЮНИТИ, 2008. - 320 с.

3. Анализ хозяйственной деятельности в промышленности. Учебник /

4. Н.А. Русак, В.И. Стражев, О.Ф. Мигун и др., под общ. ред. В.И. Стражева. - М.: Высш. шк., 1998. - 398 с.

5. Анализ хозяйственной деятельности / Под ред. В.А. Белобородова. - М.: Финансы и статистика, 2008.

6. Базаров Т., Аксенова Е. Кризисная ситуация в организации. Норма или патология? // Психология в бизнесе. - 1998. - № 1. - с.65 - 69.

7. Баканов М.И., Шеремет А.Д. Теория экономического анализа. - М.: Финансы и статистика, 2007.

8. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? - М.: Финансы и статистика, 2007.

9. Балабанов И.Т. Финансовый менеджмент. - М.: Финансы и статистика, 2007.

10. Барышников Н.П. Бухгалтерский учет, отчетность и налогообложение. издание третье. - М.: Информ. - изд. Дом "ФИЛИНЪ", 1998.

11. Бернстайн Л.А. Анализ финансовой отчетности. - М.: Финансы и статистика, 2000.

12. Блатов Н.А. Баланс промышленного предприятия и его анализ. - Л.: Лениздат, 1980.

13. Брызгалин А.В., Берник В.Р., Головкин А.Н., Ярошенко А.В. Профессиональный комментарий к Положению о составе затрат по производству и реализации продукции. Издание четвертое издательство "Атлантика-Пресс" 1999 г.

14. Бухгалтерский учет. Учебник / П.С. Безруких, Н.П. Кондаков, В.Ф. Палий и др.; под ред.П.С. Безруких. - М.: Бухгалтерский учет, 2007. - 528 с.

15. Голубев М. Реструктуризация - главная дорога к росту прибыли // Рынок ценных бумаг. - 1999. № 1. - с.39 - 43.

16. Грамотенко Т.А., Мясоедова Л.В., Любанова Т.П. Банкротство предприятий: экономические аспекты. - М.: Издательство ПРИОР, 1998. - 176 с.

17. Герстнер П. Анализ баланса. - М.: Экономическая жизнь, 2000.

18. Друри К. Введение в управленческий и производственный учет. - М.: Аудит, ЮНИТИ, 2007.

19. Евстегнеева Л., Евстигнеев Р. Кризис: траектория преодоления // МЭМО. - 1999. - № 1. - с.35 - 38.

20. Елиеева И.И., Юзбашев М.М. Общая теория статистики. - М.: Финансы и статистика, 2008.

21. Ефимова О.В. Как анализировать финансовое положение предприятия. - М.: Интел-синтез, 2007.

22. Зудилин А.П. Анализ хозяйственной деятельности предприятий развитых капиталистических стран. - М.: УДН, 1986.

23. Карпова Т.П. Основы управленческого учета: учебное пособие - М.: ИНФРА - М. 2009. - 392 с.

24. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. - М.: Центр экономики и маркетинга, 2008.

25. Козлова О.И. Оценка кредитоспособности предприятия. - М.: АРГО, 1993.

26. Количественные методы финансового анализа. - М.: ИНФРА-М, 2000.

27. Коровкин В.В., Кузнецова Г.В. налоговая проверка предприятия.М. - Приор, 2007. - 208 с.

28. Липсиц И.В., Коссов В.В. Инвестиционный проект: методы подготовки и анализа. - М.: БЕК, 2000.

29. Новодворский В.Д. Малые предприятия: финансовый анализ и планирование // Директор - 1998 - № 7. - с.21 - 23.

30. Основы предпринимательской деятельности / Под ред. В.М. Власовой. - М.: Финансы и статистика, 2007.

31. Постышев В. Финансовое оздоровление по рыночным рецептам: неплатежи предприятий // Экономика и жизнь. - 2009. - № 43. - с.3.

32. Родионова В.М., Федорова М.А. Финансовая устойчивость предприятия в условиях инфляции. - М.: Перспектива, 2008.

33. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 2-е изд., перераб. и доп. - М.: ИП "Экоперспектива", 2009.

34. Справочник финансиста предприятия. - М.: ИНФРА-М, 2000.

35. Справочник экономиста по труду. - М.: Экономика, 1992.

36. Стоянова Е.С. Финансовый менеджмент. Российская практика. - М.: Перспектива, 2007.

37. Финансово-кредитный словарь. - М.: Финансы и статистика, 2007.

38. Финансовый анализ деятельности фирмы. - М.: Ист-сервис, 2008.

39. Финансовый менеджмент / под ред.Е.С. Стояновой. - М.: Перспектива, 1998.

40. Чечета А.П. Анализ финансового состояния предприятия // Бухгалтерский учет. - 1999. - №6. - с.9-13.

41. Шишкин А.К. Учет, анализ, аудит на предприятии: Учебное пособие для вузов. - М.: Аудит, ЮНИТИ, 2000. - 496 с.

42. Шеремет А.Д. Методика финансового анализа предприятия. - М.: Ассоциация бухгалтеров СНГ, НП "ЮНИГЛОБ", ИПО "МП", 1999.

43. Экономика предприятия / Под ред. Семенова В.М. - М.: Центр экономики и маркетинга, 2000.

Приложения

Приложение А

Принципиальная схема формирования финансовой стратегии крупной компании

|

| Обоснование этапов реализации стратегии | |

|

| ||

|

| Выбор путей достижения результата | |

|

| ||

|

| Мобилизация ресурсов доля реализации стратегии | |

|

| ||

|

| Моделирование финансовой стратегии | |

| Описание компании | ||

| Базирование на теоретической модели финансовой стратегии | Оценка ситуации на основе системы индикаторов безопасности компании | |

|

| Определение стратегических целей | |

| Учет оргструктуры компании | Разработка вариантов | |

|

| Формирование критериев отбора вариантов | |

| Выбор варианта стратегии на альтернативной основе | Оценка рисков Детализация стратегий | |

| Оформление стратегии |

Приложение Б

Движение основных средств

| Показатель | Остаток на начало 2009 года | Поступило (введено) | Выбыло | Остаток на конец 2009 года | Темп изменения |

| 1. Первоначальная стоимость, тыс. руб. 2. В т. ч. активная часть, тыс. руб. 3. Остаточная стоимость основных средств, тыс. руб. 4. Доля активной части основных средств,% 5. Коэффициент годности,% 6. Коэффициент износа,% 7. Коэффициент обновления,% 8. Коэффициент выбытия,% | 52765,0 11291,0 18545,0 21,39 35,15% 64,85% | 3666,0 2242,0 61,15 | 2967,0 1674,0 56,42 | 53464,0 11859,0 20826,0 22,18 38,02% 61,98% 6,95% 5,62% | 1,013 1,0508 1,096 1,087 |

| Показатель | Остаток на начало 2008 года | Поступило (введено) | Выбыло | Остаток на конец 2008 года | Темп изменения |

| 1. Первоначальная стоимость, тыс. руб. 2. В т. ч. активная часть, тыс. руб. 3. Остаточная стоимость основных средств, тыс. руб. 4. Доля активной части основных средств,% 5. Коэффициент годности,% 6. Коэффициент износа,% 7. Коэффициент обновления,% 8. Коэффициент выбытия,% | 50912,0 11861,0 17118,0 69,29 33,62% 66,38% | 7481,0 5020,0 | 5675,0 5590,0 | 52765,0 11291,0 18545,0 60,88 35,15% 64,85% 14,69% 49,51% | 1,084 0,952 1,083 0,878 |

| Показатель | Остаток на начало 2007 года | Поступило (введено) | Выбыло | Остаток на конец 2007 года | Темп изменения |

| 1. Первоначальная стоимость, тыс. руб. 2. В т. ч. активная часть, тыс. руб. 3. Остаточная стоимость основных средств, тыс. руб. 4. Доля активной части основных средств,% 5. Коэффициент годности,% 6. Коэффициент износа,% 7. Коэффициент обновления,% 8. Коэффициент выбытия,% | 52096,0 12999,0 17949,0 0,724 34,45% 65,55% | 20,0 20,0 | 1204,0 1158,0 | 50912,0 11861,0 17118,0 0,693 33,62% 66,38% 0,088% 2,36% | 0,977 0,912 0,954 0,957 |

Приложение В

Анализ движения денежных средств (платежный календарь)

| Платежные средства | Сумма, тыс. руб. | Платежные обязательства | Сумма, тыс. руб. | ||||

| 2007 | 2008 | 2009 | 2007 | 2008 | 2009 | ||

| Остаток денежных средств: В кассе На счетах в банке | 37 | 739 | Выплата заработной платы | 440 | 5061 | 7944 | |

| Поступления денежных средств: От реализации продукции От прочей реализации От финансовой деятельности | 1733 50 2 | 9712 5848 146 | 7996 1068 45 | Отчисления в фонд социальной защиты | 3798 | 3637 | |

| Авансы, полученные от покупателей | 642 | 17078 | 25814 | Платежи в бюджет и внебюджетные фонды | 69 | 7749 | 9346 |

| Кредиты, займы | - | 1083 | 3021 | Оплата счетов поставщиков и подрядчиков | 414 | 10409 | 11768 |

| Погашение просроченной дебиторской задолженности | 140 | 255 | 632 | Оплата процентов за кредиты банка | 8 | 1236 | 1482 |

| Погашение прочей кредиторской задолженности | 1599 | 5117 | 4515 | ||||

| Баланс | 2567 | 34072 | 38576 | Баланс | 2530 | 33370 | 38692 |

Приложение Г

Анализ дебиторской и кредиторской задолженности

| Наименование показателя дебиторской задолженности | Анализируемые года | |||||

| 2007 | В% к общей сумме | 2008 | В% к общей сумме | 2009 | В% к общей сумме | |

| Краткосрочная, в т. ч. Просроченная Из нее длительностью свыше 3 месяцев | 2634 66 66 | 64,4 1,613 1,613 | 626 9 9 | 62,98 0,905 0,905 | 1474 422 422 | 82,12 23,51 23,51 |

| Долгосрочная, в т. ч. Просроченная Из нее длительностью свыше 3 месяцев | 1456 1456 1454 | 35,60 35,60 35,55 | 368 368 366 | 37,02 37,02 36,82 | 321 321 202 | 17,88 17,88 11,25 |

| Задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты | 1456 | 35,60 | 368 | 37,02 | 321 | 17,88 |

| Итого дебиторская задолженность | 4090 | 100 | 994 | 100 | 1795 | 100 |

| Наименование показателя кредиторской задолженности | Анализируемые года | |||||

| 2007 | В% к общей сумме | 2008 | В% к общей сумме | 2009 | В% к общей сумме | |

| Краткосрочная, в т. ч. Просроченная Из нее длительностью свыше 3 месяцев | 15680 12159 8278 | 60,76 47,12 32,08 | 7921 | 51,08 | 5768 | 53,09 |

| Долгосрочная, в т. ч. Просроченная Из нее длительностью свыше 3 месяцев | 10125 | 39,24 | 7601 6806 6806 | 48,97 43,85 43,85 | 5096 5096 | 46,91 46,91 |

| Задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты | 10125 | 39,24 | 6806 | 43,85 | 4518 | 41,59 |

| Итого кредиторской задолженность | 25805 | 100% | 15522 | 100% | 10864 | 100% |

Приложение Е

Сводная таблица показателей финансовой устойчивости

| Показатель | Формула для расчета показателя | Значение показателя | Рекомендуемый критерий | ||

| 2007 год | 2008 год | 2009 год | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Характеризующий соотношение собственных и заемных средств | |||||

| 1. Коэффициент автономии | СК/Баланс | 0,518 | 0,52 | 0,63 | Более 0,5 |

| 2. Коэффициент финансовой зависимости | ЗК/Баланс | 0,482 | 0,48 | 0,37 | Менее 0,5 |

| 3. Коэффициент финансирования | СК/ЗК | 1,07 | 1,07 | 1,72 | Более 0,7 |

| Характеризующий состояние оборотных средств | |||||

| 1. Коэффициент обеспеченности текущих активов собственными оборотными средствами | СОС/Текущие активы | - | - | 0,064 | Более 0,1 |

| 2. Коэффициент обеспеченности материально-производственных запасов собственными оборотными средствами | СОС/Материально-производственные запасы | - | - | 0,078 | Более 0,5 |

| 3. Коэффициент соотношения материально-производственных запасов и собственных оборотных средств | Материально-производствен-ные запасы/ СОС | - | - | 12,68 | Более 1, но менее 2 |

| 4. Коэффициент покрытия материально-производственных запасов | Источники формирования МПЗ/МПЗ | 1,102 | 1,133 | 1,464 | |

| 5. Коэффициент маневренности собственного капитала | СОС/СК | - | - | 0,089 | Более 0,2 - 0,5 |

| 6. Коэффициент мобильности производственных активов | Стр. (120,211-214,217) / Баланс | 0,936 | 0,937 | 0,922 | Более 0,5 |

| 7. Индекс постоянного актива | ВА/СК | 1,124 | 1,124 | 0,960 | Более 0,7 |

Похожие работы

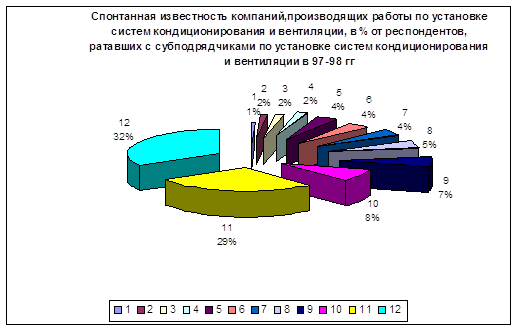

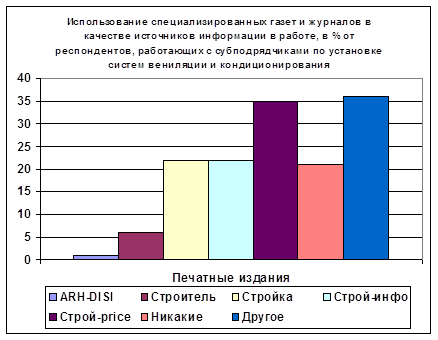

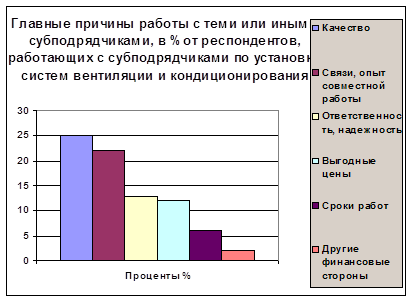

... различаются системы вентиляции и кондиционирования и знают, что они могут быть совмещены, они обычно не могут вспомнить ни одной компании в Петербурге, устанавливающей подобные системы. • При установке систем вентиляции и кондиционирования в организациях наиболее важным фактором выбора подрядчика является качество работ профессионализм. И если профессионализм выявляется в ходе бесед клиента ...

... имущества, находящегося в государственной и муниципальной собственности (6,3%). Безвозмездные поступления составили 40,9 млрд. руб., или 13,0% от общего объема доходов бюджета Санкт-Петербурга. В бюджет Санкт-Петербурга поступили также доходы от предпринимательской и иной приносящей доход деятельности в сумме 30,1 млрд. руб., доля которых составила 9,5%. Расходы бюджета Санкт-Петербурга за 2009 ...

0 комментариев