Навигация

Финансирование деятельности малых предприятий: коммерческое кредитование

3. Финансирование деятельности малых предприятий: коммерческое кредитование

Одним из основных факторов, ограничивающих развитие малых предприятий, является отсутствие реальных возможностей получения финансирования. Банки обычно предъявляют к ним довольно жесткие требования по гарантиям возврата кредита ввиду отсутствия у них достаточно длительной кредитной истории и наличия повышенных рисков. Малому бизнесу присуща специфическая структура активов с незначительной долей недвижимости, которая могла бы использоваться в качестве залога возврата кредита. Это также усложняет поиск сторонних источников финансирования. Кроме того, банковский сектор в большей мере ориентирован на обслуживание крупных компаний, что существенно повышает издержки кредитования малых предприятий и приводит к повышению ставок по кредитам.

Поэтому поддержка малого бизнеса в финансовой сфере связана с созданием условий для удешевления кредитов его субъектам, а также с формированием специальных институтов и инструментов, облегчающих доступ малых предприятий к источникам финансирования. Одним из таких инструментов является микрокредитование.

Микрокредитование - это предоставление небольших краткосрочных кредитов предпринимателям, занятым в сфере малого бизнеса. Этот вид кредитования отличают несколько принципиальных особенностей:

-сумма получаемого впервые кредита обычно не превышает 50 % валового внутреннего продукта, приходящегося на душу населения той страны, где осуществляется программа микрокредитования;

-микрокредиты выдаются, как правило, на срок до 12 месяцев. Это, с одной стороны, стимулирует своевременный возврат заемных средств, поскольку заемщик может рассчитывать на получение новых кредитов. С другой стороны, краткосрочный характер кредита снижает степень риска и повышает эффективность использования заемных средств;

-процентные ставки по микрокредитам находятся на уровне рыночных значений для банковских кредитов или даже превосходят их.

В качестве формы обеспечения кредита используется залог, а также поручительство группы заемщиков. В последнем случае несколько (обычно 4-6) человек - знакомых, родственников, соседей - объединяются в группу, которая несет солидарную ответственность (известный принцип «круговой поруки») за возврат кредита, полученного каждым членом этой группы. Используя именно такую форму обеспечения, программы микрокредитования добиваются 95-98 % возвратности кредита.

Институты микрокредитования - это своеобразные финансовые посредники, которые, с одной стороны, аккумулируют предназначенные для микрофинансирования средства, поступающие из разных финансовых источников, а с другой - обеспечивают доступ субъектам малого бизнеса к финансовым ресурсам и сопутствующим услугам.

Роль институтов микрокредитования могут выполнять: сберегательные и универсальные банки; кредитные союзы; общественные организации; специализированные банковские учреждения.

Белорусский фонд финансовой поддержки предпринимателей был образован Постановлением Совета Министров Республики Беларусь от 28 января 1992 г. № 36, в настоящее время Фонд осуществляет свою деятельность в соответствии с Указом Президента Республики Беларусь от 18 марта 1998 г. № 136, которым утверждено положение о нем.

Основными задачами Белорусского фонда финансовой поддержки предпринимателей являются:

- финансовое обеспечение государственной политики поддержки малого предпринимательства путем участия в финансировании соответствующих государственных, отраслевых и региональных программ, а также мероприятий, проводимых Министерством экономики;

- аккумулирование средств для дальнейшего финансирования инвестиционных проектов, направленных на создание, реструктуризацию и техническое переоснащение субъектов малого предпринимательства.

Фонд осуществляет свою деятельность по следующим основным направлениям:

- содействие проведению государственной политики в области поддержки малого предпринимательства и развития конкуренции путем привлечения и эффективного использования финансовых ресурсов для реализации соответствующих целевых программ, проектов и мероприятий;

- участие в разработке, проведении экспертизы и конкурсном отборе, а также в реализации государственных, отраслевых и региональных программ, проектов и мероприятий, способствующих созданию рабочих мест путем развития малого предпринимательства и конкуренции, демонополизации экономики, насыщения рынков товарами;

- участие в формировании рыночной инфраструктуры, обеспечивающей субъектам малого предпринимательства равные условия и возможности для осуществления предпринимательской деятельности;

- поддержка инновационной деятельности субъектов малого предпринимательства, стимулирование разработки и производства принципиально новых видов продукции, содействие освоению новых технологий, использованию патентов, лицензий, ноу-хау;

- содействие привлечению национальных и иностранных инвестиций для осуществления приоритетных направлений деятельности по созданию конкурентной среды и развитию малого предпринимательства;

- участие в реализации международных программ и проектов по вопросам развития малого предпринимательства.

Механизмами реализации финансовой поддержки малого предпринимательства в БФФПП являются:

- кредит/микрокредит, предоставление которого осуществляется на основании Положения БФФПП «О кредите/микрокредите»;

- лизинг, предоставление которого осуществляется на основании Положения о лизинге на территории Республики Беларусь.

Размер кредита / микрокредита составляет в среднем около 10 млн. рублей, максимальный размер лизинга - 20 млн. рублей. Срок предоставления кредита/микрокредита, как правило, от 30 дней до 12 месяцев, лизинга - от 12 месяцев до 18 месяцев.

Фонд предоставляет кредиты на платной основе, с соблюдением принципов материальной обеспеченности, целевой направленности, срочности и возвратности.

Денежные средства выделяются в национальной валюте Республики Беларусь, предоставляются в безналичной форме в строгом соответствии с кредитным договором, минуя текущий (расчетный) банковский счет получателя непосредственно поставщику на цели, предусмотренные кредитным договором. Кредитный договор может предусматривать выдачу кредита/микрокредита единовременно или открытие кредитной линии, когда фонд в течение срока, установленного в договоре, обязуется предоставлять кредит/микрокредит в согласованном размере частями. Кредитополучателями могут выступать юридические лица Республики Беларусь, относящиеся в соответствии с Законом о государственной поддержке к субъектам малого предпринимательства, и индивидуальные предприниматели.

Все заявки на выделение кредитных средств с приложенным к ним пакетом документов проходят экспертизу для определения степени возвратности кредита. Экспертиза осуществляется специалистами из числа сотрудников фонда. После экспертизы пакет документов представляется на коллегию фонда, состоящую из числа руководителей структурных подразделений, являющихся специалистами в своей области, для принятия решения о выделении кредитных средств либо об отказе в их выделении.

При выделении кредитов/микрокредитов субъектам малого предпринимательства процентная ставка за пользование кредитными средствами не должна превышать ставку рефинансирования Национального банка Республики Беларусь. При выделении кредитов/микрокредитов субъектам инфраструктуры поддержки и развития малого предпринимательства допускается установление льготной процентной ставки, а в отдельных случаях - выдача беспроцентных ссуд и оказание финансовой помощи на безвозмездной основе в соответствии с законодательством Республики Беларусь.

Кредитные средства выделяются на конкурсной основе в соответствии с Порядком конкурсного отбора, утвержденным Правлением фонда. При конкурсном отборе учитываются такие основные характеристики проекта, как:

-существующие приоритеты развития отрасли во взаимосвязи с проектом, включая участие в государственных и межгосударственных инвестиционных программах;

-масштабность проекта, наличие мультипликативного эффекта;

-внедрение новых технологий и оборудования, используемых в проекте;

-потребность внутреннего рынка в намечаемой к выпуску продукции, прогнозируемые тенденции по его развитию;

-степень конкурентоспособности продукции по ценовым и качественным характеристикам, возможность сбыта продукции в намечаемых объемах;

-достоверность инвестиционных затрат по проекту, а для нового (переходящего) строительства - их соответствие утвержденной проектно-сметной документации и наличие установленных законодательством заключений экспертизы по строительному проекту, а также решений местных исполнительных и распорядительных органов о размещении строительства;

-создание новых рабочих мест и иная социальная направленность;

-изготовление новой продукции (услуг);

-энергосбережение;

-ресурсосбережение;

-импортозамещение и т. п.

Список использованных источников

1. Германович Г., Пятишсин С. Малое предпринимательство в Республике Беларусь: проблемы и перспективы // Белорус. банк. бюл. 2003. № 7.

2. Гражданский кодекс Республики Беларусь от 7 декабря 1998 г. № 218-З.

3. Мазоль С.И. Экономика малого бизнеса: учеб. пособие. - Мн.: Книжный дом, 2004. - 272 с.

4. Предпринимательство: Учебник/ под. ред. М.Г. Лапусты. - М.: Инфра-М, 2002. - 448 с.

5. Сосна С.А., Васильева Е.Н. Франчайзинг. Коммерческая концессия. - М.: ИКЦ «Академкнига», 2005. - 375 с.

6. Экономика малого бизнеса: Учеб. пособие / М.И. Балашевич, Т.П. Быкова.- Мн.: БГЭУ, 2005 . - 231 с

Похожие работы

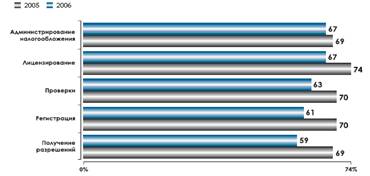

... Беларусь институциональной экономической моделью, ориентированной преимущественно на административно-правовые методы управления. 3 Пути улучшения среды функционирования предпринимательства 3.1 Совершенствование административных процедур как фактор развития предпринимательства в Республике Беларусь Следует отметить, что Правительство Беларуси уделяет внимание разработке механизмов решения ...

... более чем на 50% (табл. 2.5). При этом меняется и целевое использование средств. Таблица 2.5 Распределение средств по разделам Программ государственной поддержки малого предпринимательства в Республике Беларусь на 2008 и 1 квартал 2007 года № п/п Раздел программы 2008 1 квартал 2007 1 2 3 4 Объем финансирования, млн. руб Удельный вес в объеме ...

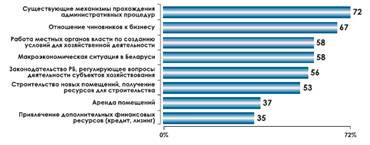

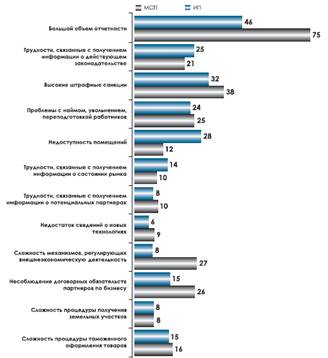

... предпринимателей, проведенных Международной финансовой корпорацией (IFC) и Исследовательским центром института Предпринимательства и Менеджмента (ИПМ). Таблица 3 Проблемы частного предпринимательства № п.п Основные проблемы 1 Налоги 2 Законодательство 3 Инфляция 4 Макроэкономическая ситуация в республике 5 Поставки, дефицит 6 Трудности получения и высокая ставка за кредит ...

... сбыта (ФОСТИС) могли бы решить указанные проблемы. Но это требует значительных затрат финансов и времени, большого штата и большой фирмы. Исходя из выше сказанного, предлагаю к рассмотрению программу решения проблем частного предпринимательства в целом на 2009-2010 гг. Программа поддержки и развития предпринимательства на 2009-2010 гг. и мероприятия по ее осуществлению Программа состоит из 6 ...

0 комментариев