Контрольна работа

Финансовое планирование на предприятиях со сложным финансовым положением

Задание №1

Оцените вероятность банкротства предприятия "А" в ближайшие два года, используя данные отчета о финансовых результатах и агрегированного баланса. Коэффициент1,02.

| Данные отчёта о финансовых результатах предприятия "А" | |

| Показатель | Значение |

| 1. Выручка от реализации, млн. руб. | 2754 |

| 2. Проценты по кредитам и займам, млн. руб. | 55.08 |

| 3. Налогооблагаемая прибыль, млн. руб. | 183.6 |

| 4. Рыночная цена акции, руб.: Обыкновенной Привилегированной | 26,21 92,1 |

| 5. Число размещённых обыкновенных акций, млн. шт. | 51 |

| 6. Число привилегированных акций, млн. шт. | 1,02 |

| Агрегированный баланс предприятия "А", млн. руб. | |||

| Актив | На начало года | Пассив | На начало года |

| I. Внеоборотные активы | 1193,4 | IV. Капитал и резервы, в том числе: прибыль отчётного года прошлых лет | 826,2 110,16 496,7 |

| II. Оборотные активы | 642,6 | V. Долгосрочные пассивы | 734,4 |

| III. Убытки | - | VI. Краткосрочные пассивы | 275,4 |

| Валюта баланса | 1836 | Валюта баланса | 1836 |

Любое предприятие - малое, среднее, крупное может оказаться в тяжелом финансовом положении. Это может быть связано с внешними и внутренними факторами в деятельности предприятия. Внешние факторы - такие, как состояние экономики, конъюнктура на финансовых рынках, конкуренты, поставщики, потребители, законодательство и государственные органы являются заданными в деятельности предприятия и слабо поддаются прогнозированию и учету.

Для исследования платежеспособности предприятия за рубежом применяется модель Э. Альтмана "Z-счет". Эта модель была разработана Э. Альтманом на основе статистической обработки данных о предприятиях-банкротах. Показатель Z, характеризующий надежность предприятия, степень отдаленности его от банкротства, определяется по формуле:

![]() ,

,

где показатели![]() рассчитываются следующим образом:

рассчитываются следующим образом:

![]() ,

,

где ОА - оборотные активы, КП - краткосрочные пассивы, А - активы;

![]() , где ЧП - чистая прибыль, А - активы;

, где ЧП - чистая прибыль, А - активы;

![]() , где БП - прибыль до выплаты процентов по займам и налогов, А - активы;

, где БП - прибыль до выплаты процентов по займам и налогов, А - активы;

![]() , где РЦАК - рыночная цена акционерного капитала, ЗС - заёмные средства;

, где РЦАК - рыночная цена акционерного капитала, ЗС - заёмные средства;

![]() , где Д - доходы, А - активы.

, где Д - доходы, А - активы.

После расчёта Z проводится анализ значения этого показателя, отражающего степень надёжности финансового положения предприятия.

Так, если Z<1,81, то предприятие станет банкротом со следующей вероятностью:

Через 1 год - вероятность 0,95;

Через 2 года - вероятность 0,72;

Через 3 года - вероятность 0,48;

Через 4 года - вероятность 0,3;

Через 5 лет - вероятность 0,3.

Если же значение Z лежит в интервале от 1,81 до 2,99 (ZЄ [1.81; 2,99]), то по утверждению Э. Альтмана, предприятие отличается исключительной стабильностью и надёжностью.

Если Z>2,99 - выводы затруднительны.

Разберём показатели ![]() для нашей задачи:

для нашей задачи:

![]() собственный оборотный капитал/валюта баланса;

собственный оборотный капитал/валюта баланса;

![]() нераспределённая прибыль/валюта баланса;

нераспределённая прибыль/валюта баланса;

![]() прибыль до уплаты налогов и% по кредиту/валюта баланса;

прибыль до уплаты налогов и% по кредиту/валюта баланса;

![]() рыночная стоимость обыкновен. и привел-х акций/заёмн. капитал;

рыночная стоимость обыкновен. и привел-х акций/заёмн. капитал;

![]() выручка от реализации/валюта баланса.

выручка от реализации/валюта баланса.

Далее, подставим цифровые значения a формулу Э. Альтмана:

![]() .

.

![]()

![]() = 3,48

= 3,48

На основании полученного значения Z, характеризующего степень банкротства, и которое лежит в интервале большем 2,99, то, ссылаясь на утверждение Э. Альтмана можно сказать, что выводы относительно вышеуказанного показателя весьма затруднены.

Задание №2

Используя данные задачи 1, оцените возможность банкротства с помощью двухфакторной модели.

| Данные отчёта о финансовых результатах предприятия "А" | |

| Показатель | Значение |

| 1. Выручка от реализации, млн. руб. | 2754 |

| 2. Проценты по кредитам и займам, млн. руб. | 55,08 |

| 3. Налогооблагаемая прибыль, млн. руб. | 183,6 |

| 4. Рыночная цена акции, руб.: Обыкновенной Привилегированной | 26,2 92,1 |

| 5. Число размещённых обыкновенных акций, млн. шт. | 51 |

| 6. Число привилегированных акций, млн. шт. | 1,02 |

| Агрегированный баланс предприятия "А", млн. руб. | |||

| Актив | На начало года | Пассив | На начало года |

| I. Внеоборотные активы | 1193,4 | IV. Капитал и резервы, в том числе: прибыль отчётного года прошлых лет | 826,2 110,16 496,7 |

| II. Оборотные активы | 642,6 | V. Долгосрочные пассивы | 734,4 |

| III. Убытки | - | VI. Краткосрочные пассивы | 275,4 |

| Валюта баланса | 1836 | Валюта баланса | 1836 |

Определим насколько высока вероятность банкротства у данного предприятия по формуле:

![]() ,

,

где коэффициент текущей ликвидности ![]() =оборотные активы/краткосрочные пассивы; доля заёмного капитала

=оборотные активы/краткосрочные пассивы; доля заёмного капитала ![]() =(краткосрочные пассивы + долгосрочные пассивы) /валюта баланса.

=(краткосрочные пассивы + долгосрочные пассивы) /валюта баланса.

При Z>0 - вероятность банкротства очень велика, а при Z<0 - вероятность банкротства мала.

Подставим цифровые значения в формулу:

![]()

Сделаем вывод по результатам двухфакторной модели: так как значение Z<0, то вероятность банкротства данного предприятия очень мала.

ТестОтветы на правильные варианты выделены жирным шрифтом.

1. Банкротство - это:

A) рыночный метод повышения стоимости активов предприятия;

Б) неспособность должника в полном объеме удовлетворить требования кредитора по денежным обязательствам и/или исполнить обязанности по уплате платежей;

B) анахронизм;

Г) способ захвата финансово привлекательного предприятия;

Д) способ защиты финансово устойчивого предприятия от поглощения.

2. При введении внешнего управления имуществом должника распоряжается:

A) орган управления должника под контролем внешнего управляющего;

Б) собственник имущества под контролем внешнего управляющего;

B) внешний управляющий;

Г) ваш вариант ответа.

3. Введение наблюдения:

A) сопровождается отстранением руководителя-должника;

Б) не сопровождается отстранением руководителя должника;

B) сопровождается отстранением руководителя-должника только при нарушениях им требований законодательства Российской Федерации;

Г) ваш вариант ответа.

4. Основным критерием для признания арбитражным судом должника банкротом является:

A) значение коэффициента текущей ликвидности меньше 2 и (или) значение коэффициента обеспеченности собственными средствами, меньше 0,1;

Б) значение коэффициента утраты платежеспособности меньше 1;

B) наличие обязательств, не исполненных в течение 3 месяцев с момента наступления даты их исполнения.

5. Основными процедурами банкротства, реализуемыми относительно должника - юридического лица, являются:

A) наблюдение, конкурсное производство, досудебная санация, мировое соглашение;

Б) наблюдение, внешнее управление, конкурсное производство, мировое соглашение;

B) наблюдение, приватизация, конкурсное производство, мировое соглашение;

Г) ваш вариант ответа.

Похожие работы

... работе проводится экономический анализ предприятия именно с точки зрения внутреннего пользования с целью оперативного и эффективного управления. Глава 2. Анализ финансового состояния предприятия ООО «Мастернет Урал Групп» и его финансовой устойчивости 2.1 ООО «Мастернет Урал Групп» как объект финансового анализа Основной вид деятельности предприятия–строительство, но предприятие также ...

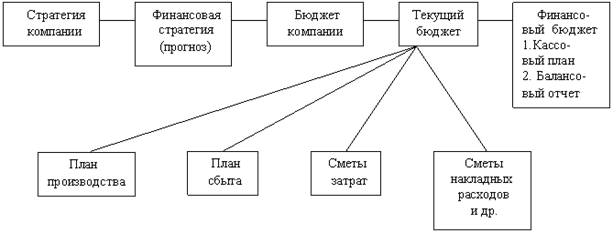

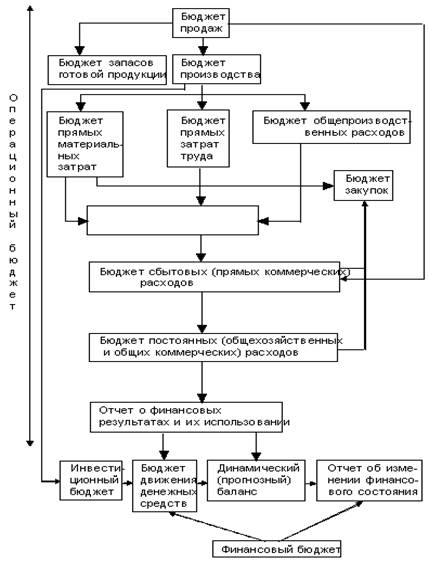

... Это обуславливает необходимость финансового планирования, планирование издержек и прибыли. 2.2 Проблемы бюджетирования на предприятиях Бюджет является центральным моментом всего процесса планирования и управления[32]. В связи с этим многие коммерческие организации пытаются изобрести свою собственную технологию управления финансами, и, не имея фундаментальных знаний, методом проб и ошибок, в ...

... фирмы подобрать такие методы финансового планирования, чтобы конечный результат оказывался как можно ближе к прогнозу. 3. Процесс и этапы финансового планирования Финансовое планирование, как и любой другой его вид – это, во-первых, определение будущего предприятия и его структурных подразделений, во-вторых, проектирование желаемых результатов деятельности предприятия и, в-третьих, выбор ...

... расчетном счете, других счетах и в кассе предприятия. Балансовый план предприятия отражает прогноз состава его активов и пассивов и представляет собой часть текущего финансового планирования на предприятии. Целью разработки балансового плана является определение возможности прироста отдельных активов и формирование оптимальной финансовой структуры капитала предприятия, обеспечивающей финансовую ...

0 комментариев