Навигация

Ценные бумаги: сущность, назначение, классификация

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ

ТОРГОВО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

РОСТОВСКИЙ ИНСТИТУТ (ФИЛИАЛ)

Факультет «Коммерции и маркетинга»

Кафедра товароведения и экспертизы товаров

КОНТРОЛЬНАЯ РАБОТА

По дисциплине «Экономика»

Задание № 17

«Ценные бумаги: сущность, назначение, классификация»

Зачетная книжка № 06010

Выполнила

студентка 3 курса,

з/о, ТЭТ группы

Гайдук А. И.

Рецензент:

доц. Грецов А. А.

Ростов-на-Дону

2009 г.

ПЛАН

1. Введение

2. Сущность ценных бумаг

2.1. Экономическая сущность

2.2. Юридическая сущность

3. Назначение ценных бумаг

4. Классификация ценных бумаг

5. Заключение

1. Введение

Переход России от централизованной плановой экономики к рыночной меняет отношения собственности, структуру и механизм функционирования хозяйствующих субъектов, формы финансовых связей между ними, степень заинтересованности всех слоев общества в результатах хозяйственной деятельности. Современный рынок с его демократически организованными финансовыми институтами - величайшее достижение человеческой цивилизации. Могут изменяться его институциональные и отраслевые структуры, методы управления субъектами деятельности и т.п., но это перемены частного порядка, которые не в состоянии повлиять на фундаментальные основы и принципы функционирования рынка.

Рынок - сложное многофункциональное комплексное образование, включающее, с одной стороны, рынок товаров и услуг, с другой - рынок ресурсов. Взаимодействие этих рынков определяет национальный экономический механизм.

Этот механизм имеет кредитный характер. Подавляющее число рыночных субъектов, действующих на основе деловых контрактов, принимают на себя обязательства, имеющие форму ценных бумаг. Именно взаимные обязательства предпринимателей гарантируют устойчивость экономической системы общества.

Роль ценных бумаг этим не ограничивается. Их значение велико в платежном обороте каждого государства. Через ценные бумаги осуществляется инвестиционный процесс, при котором инвестиции автоматически направляются в самые эффективные сферы народного хозяйства, их получают наиболее жизнеспособные рыночные структуры.

Рынок ценных бумаг (фондовый рынок) выступает составной частью финансовой системы государства, характеризующейся институциональной и организационно-функциональной спецификой. Такая система в современной России начала формироваться только в конце 80-х гг., когда была признана необходимость восстановления рыночного хозяйства.

Экономическая практика последующих 90-х гг. подтвердила ту непреложную истину, что главным средством восстановления и развития рыночных методов хозяйствования являются ценные бумаги, фиксирующие право собственности на капитал (как в денежной, так и в вещественной формах). С помощью ценных бумаг собственность государства может быть превращена в собственность акционерных обществ, т.е. широких слоев населения - частных собственников.

2.1. Экономическая сущность

Вопрос об экономической сущности ценных бумаг дискутируется до сих пор, хотя ценные бумаги в никем не оспариваемых формах существуют уже сотни лет. Экономическую сущность ценных бумаг нельзя рассматривать в отрыве от развития банковского кредита, отвечающего требованиям современного производства.

Банковский кредит, предоставляемый в денежной форме специализированными финансово-кредитными институтами: позволяет снять ограничения по объемам предоставляемых кредитов, что достигается за счет мобилизации свободных денежных средств широкого круга вкладчиков; снижает ограничения по срокам пользования кредитом; устраняет ограничения по направлениям использования средств, что обеспечивается денежной формой кредита; приобретает массовый характер, становится более дешевым, более доступным для производителей, более гибким инструментом управления средствами; осуществляется на профессиональном уровне, появляется возможность более качественной оценки кредитоспособности заемщиков, т.е. обеспечения своевременного возврата ссуд.

Преимущества банковского кредита реализуются благодаря его способности накапливать в банке в силу ряда экономических причин различные сбережения (от мелких до крупных). Владельцы этих средств выступают кредиторами банков, содействующими перемещению ресурсов с помощью механизма кредитования в сферы хозяйства, нуждающиеся в дополнительных активах. В результате свободные денежные средства находят производительное применение. Однако при этом собственники средств (вкладчики-инвесторы, депозиторы) лишаются контроля за использованием своих средств, поскольку это право переходит к банку. Подобная ситуация создает ряд проблем.

Во-первых, собственник средств устраняется от воздействия на применение денежных средств, право осуществления которого переходит к банку. Следовательно, нужна форма аккумуляции средств, сохраняющая заинтересованность инвестора в рациональном применении ресурсов. Этого банковский кредит обеспечить не может. Необходимо, чтобы собственник средств стал непосредственным инвестором в объект кредитования, это возможно только при вложении средств в ценные бумаги.

Во-вторых, практически маловероятна оперативная ликвидность вложения средств. Вместе с тем вполне реально быстрое превращение ценных бумаг в деньги и наоборот.

В-третьих, нужен инструмент, ускоряющий, облегчающий, удешевляющий и упрощающий доступ хозяйствующих субъектов к дополнительным средствам (а также к их получению в случае необходимости).

В-четвертых, обеспечение осознанного стремления к получению максимальной эффективности вложения средств возможно только при условии равной заинтересованности в этом всех участников воспроизводственного процесса. Здесь также требуется участие в инвестиционном процессе ценных бумаг.

Таким образом, предопределилась необходимость создания объективных экономических условий для перераспределения средств с помощью ценных бумаг.

Вопрос об экономической сущности ценных бумаг сводится к анализу переуступаемого долгового обязательства и документального оформления имущественных прав на отдельные виды ресурсов (недвижимость, землю, товары, деньги и др.), в силу чего эти документы могут отделяться от реальных объектов собственности и существовать самостоятельно в виде ценных бумаг.

В Гражданском кодексе Российской Федерации (ГК РФ) дается следующее определение ценных бумаг: ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги удостоверяемые ею права переходят в совокупности. Утрата ценной бумаги, как правило, лишает возможности реализовать выраженное в ней право.

В определении, данном ГК РФ, можно выделить следующие отличительные признаки ценных бумаг: 1) это документы; 2) составляются эти документы с соблюдением установленной формы и обязательных реквизитов; 3) они удостоверяют имущественные права; 4) осуществление или передача имущественных прав возможны только при предъявлении этих документов.

Приведенное определение не исчерпывает, однако, полностью всех составляющих. Под него подпадают и документы, не рассматриваемые в качестве ценных бумаг. Это относится, например, к внутрибанковским расчетным документам (платежным поручениям, платежным требованиямпоручениям, аккредитивам, гарантиям и поручительствам), исполнительным документам судов, нотариальных органов, складским документам и т.п.

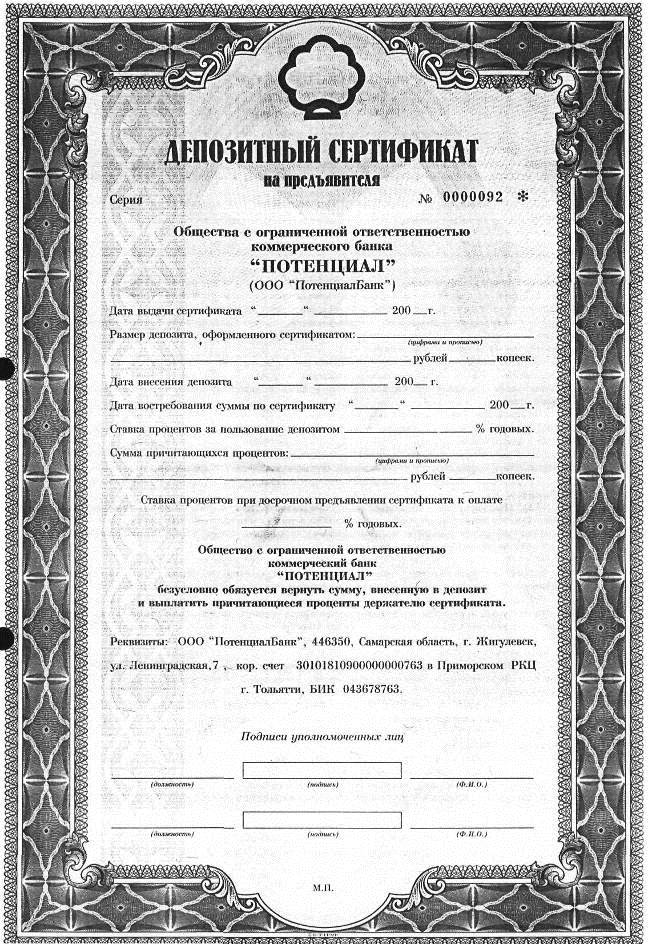

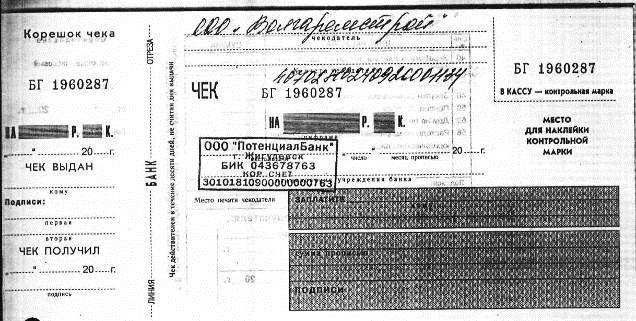

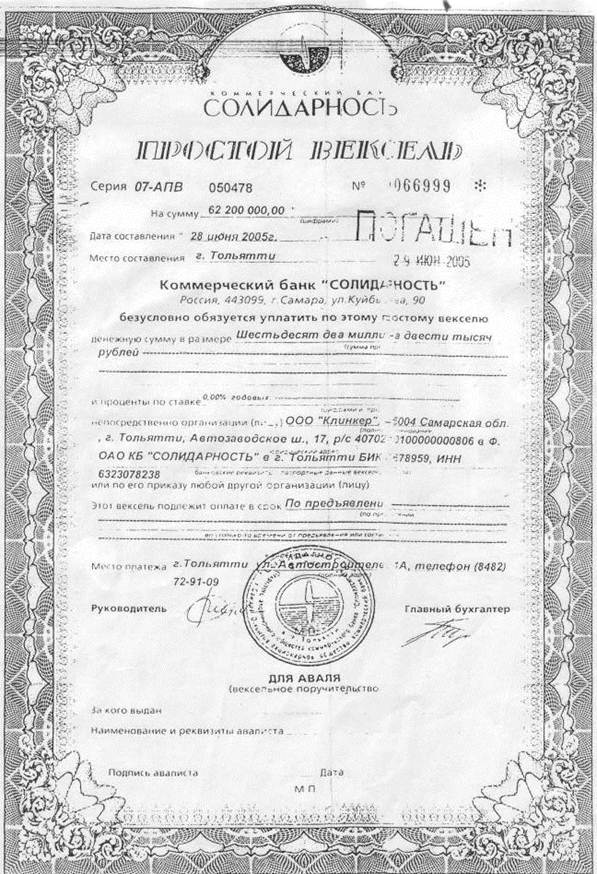

Не проясняет ситуации и перечень ценных бумаг, данный в Гражданском кодексе РФ. К ним ГК РФ относит: государственные облигации, облигации, векселя, чеки, депозитные и сберегательные сертификаты, банковские сберегательные книжки на предъявителя, коносаменты, акции, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг. Действующее законодательство не дает закрытого перечня ценных бумаг, обращающихся на российском рынке.

Вместе с тем из приведенного перечня видно, что в число ценных бумаг входят разнотипные документы, соответствующие ресурсам, права на которые они выражают. Так, акции соответствуют недвижимости; облигации корпораций, государственные ценные бумаги, депозитные и сберегательные сертификаты выражают долговые отношения; коносаменты, векселя, чеки связаны с движением товаров. Поэтому для раскрытия экономической сущности ценных бумаг необходимо рассмотреть дополнительные качества, без которых документ не может претендовать на статус ценной бумаги.

Во-первых, ценные бумаги представляют собой денежные документы, удостоверяющие имущественное право в форме титула собственности (акции корпораций, приватизационные ценные бумаги, чеки, коносаменты и т.д.) или имущественное право как отношение займа владельца документа к лицу, его выпустившему (облигации корпораций и государства, векселя и др.).

Во-вторых, ценные бумаги выступают в качестве документов, свидетельствующих об инвестировании средств. Это особенно важно для понимания экономической сущности и роли ценных бумаг. Здесь они играют главную роль как высшая форма инвестиций, даже при отсутствии денежного дохода (выплата дохода не предусмотрена условиями ценной бумаги) он всетаки существует в виде каких-либо преимуществ, льгот или иной материальной выгоды. Показатель доходности может варьироваться в широком диапазоне.

В-третьих, ценные бумаги - это документы, в которых отражаются требования к реальным активам (акциям, чекам, приватизационным документам, коносаментам, жилищным сертификатам и др.) и к самим ценным бумагам (производным ценным бумагам).

В-четвертых, важным моментом для понимания экономической сущности ценных бумаг является то обстоятельство, что они приносят доход. Это делает их капиталом для владельцев. Однако такой капитал существенно отличается от действительного капитала: он не функционирует в процессе производства.

Наиболее ярко это проявляется в облигациях государственных займов, которые выпускаются в непроизводительных целях (для покрытия бюджетного дефицита). Деньги, полученные государством от выпуска займов, фактически не функционируют как капитал. Тем не менее, владельцы облигаций имеют право на получение регулярного дохода в виде процента, и поэтому для них облигации служат капиталом.

Капитализация регулярных доходов состоит в том, что, исходя из величины получаемого дохода и существующей в данное время нормы ссудного процента, исчисляется капитал, который приносит доход.

При прочих равных условиях доход на действительный капитал зависит от величины капитала, функционирующего в производстве. Величина же капитала в виде ценных бумаг не определяет величину приносимого им дохода, а сама зависит от размеров дохода.

Происходит своеобразное раздвоение капитала. С одной стороны, существует реальный капитал, с другой - его отражение в ценных бумагах. Реальный капитал функционирует в процессе производства, а ценные бумаги начинают самостоятельное движение на рынке.

Реальный капитал может еще не завершить кругооборота, в то время как владелец, например, акций, продав их на рынке, уже получит свой денежный капитал обратно. Превращение ценных бумаг в деньги не связано непосредственно с кругооборотом реального капитала. Вместе с тем возникновение ценных бумаг происходит на основе реального капитала. Если бы реальный капитал не приносил прибыль, то он не смог бы возникнуть и развиться в капитал в ценных бумагах, претендующий на получение дополнительной прибыли, но сам ее не создающий.

Нельзя не отметить и такие качества ценных бумаг, как ликвидность, обращаемость, рыночный характер, стандартность, серийность, участие в гражданском обороте.

Под ликвидностью понимается способность ценных бумаг быть превращенными в денежные средства путем продажи. Для этого необходимо, чтобы ценные бумаги могли обращаться на рынке. Обращаемость заключается в способности ценных бумаг выступать в качестве или предмета купли-продажи (акции, облигации и др.), или платежного инструмента, опосредствующего обращение на рынке других товаров (чеки, векселя, коносаменты, приватизационные документы).

Ценные бумаги существуют как особый товар, который должен иметь свой рынок с присущей ему организацией и правилами работы на нем. Однако товары, продаваемые на рынке ценных бумаг, являются товаром особого рода, поскольку ценные бумаги - это лишь титул собственности, документы, дающие право на доход, но не реальный капитал. Обособление рынка ценных бумаг определяется именно этим их качеством, и рынок характеризуется по большей части свободной и легко доступной передачей ценных бумаг одним владельцем другому.

Рынок ценных бумаг, как и другие рынки, представляет собой сложную организационную и экономическую систему с высоким уровнем целостности и законченности технологических циклов. На нем ценные бумаги служат предметом купли-продажи с использованием комплекса цен, чем также отличаются от обычных товаров. Они имеют нарицательную (номинальную) цену, эмиссионную и рыночную цену (курс). Нарицательная цена имеет формальное счетное значение и в качестве базы для начисления дивидендов, процентов используется при дальнейших расчетах. Эмиссионная цена означает продажную цену при первичном размещении ценных бумаг. Она определяется доходностью ценных бумаг и уровнем ссудного процента. Рыночная цена (курс) - цена, по которой ценные бумаги обращаются (продаются и покупаются) на вторичном рынке (при их перепродаже). На ее величину влияет соотношение на рынке между спросом на ценные бумаги и их предложением.

Серийность означает выпуск ценных бумаг сериями, однородными группами. Она тесно связана со стандартностью, так как ценные бумаги одного типа должны иметь стандартное содержание (стандартную форму, стандартность прав, предоставляемых ценной бумагой, стандартность сроков действия, институтов обращения ценных бумаг и т.д.). Стандартность делает ценную бумагу массовым однотипным товаром.

Участие ценных бумаг как товара в гражданском обороте заключается в их способности не только быть предметом купли-продажи, но и выступать объектом других имущественных отношений (сделок залога, хранения, дарения, комиссии, займа, наследования и т.д.).

Регулируемость, признание государством, рискованность, документарность, надежность являются отличительными, хотя и вспомогательными, признаками ценных бумаг.

Законодательно регулируются права, которые удостоверяются ценными бумагами, обязательные реквизиты ценных бумаг, требования к форме ценной бумаги, порядок эмиссии, другие параметры их обращения. Государственное регулирование в целом направлено на защиту интересов инвесторов, предоставление им равных прав на рынке ценных бумаг.

Ценные бумаги должны признаваться государством в качестве таковых. Это призвано обеспечить регулируемость функционирования ценных бумаг и доверие к ним инвесторов.

Доход, приносимый ценными бумагами, возможность возврата ссужаемых средств, как правило, зависят от многих факторов с вероятностным характером взаимодействия. Это предопределяет рискованность инвестиций в ценные бумаги.

Ценной бумаге свойственно документарное закрепление прав. Лицо, получившее специальную лицензию, может фиксировать права, закрепляемые ценной бумагой, в том числе в бездокументарной форме (с помощью средств электронно-вычислительной техники и т.п.). К такой форме фиксации прав применяются правила, устанавливаемые для ценных бумаг. Лицо, осуществившее фиксацию права в бездокументарной форме, обязано по требованию обладателя права выдать ему документ, свидетельствующий о закрепленном праве.

В то же время на практике широко используется термин "бездокументарные ценные бумаги". Операции с бездокументарными ценными бумагами могут выполняться только при обращении к лицу, которое официально совершает записи прав. Передача, предоставление и ограничение прав должны официально фиксироваться лицом, ответственным за сохранность официальных записей, обеспечение их конфиденциальности, предоставление правильных данных о таких записях.

Поэтому, когда речь идет о бездокументарной форме ценных бумаг, имеется в виду видоизменение способа фиксации прав, предоставляемых ценной бумагой. Однако в любом случае ценные бумаги - это документы в бумажной форме или в виде соответствующих записей, хранящихся в реестре ценных бумаг, на счете "депо" с выдачей документов, удостоверяющих содержание данных. Поэтому для осуществления и передачи прав, дающихся ценной бумагой, достаточно доказательств их закрепления в специальном реестре или счете "депо" (обычных или компьютеризированных).

Ценные бумаги в документарной и бездокументарной формах должны содержать все предусмотренные законодательством реквизиты. Отсутствие или неправильное оформление хотя бы одного из них означает недействительность документа как ценной бумаги данного вида.

Существенной экономической характеристикой ценной бумаги является надежность, т.е. способность выполнять закрепленные за ценной бумагой функции в течение длительного периода времени.

Все перечисленные признаки необходимо иметь в виду при рассмотрении экономической сущности и юридического статуса ценных бумаг.

Итак, ценные бумаги - это большое разнообразие документов для использования в хозяйственной деятельности. Вместе с тем они объединяются одним общим для них признаком - необходимостью их предъявления для реализации выраженного в них имущественного права.

Похожие работы

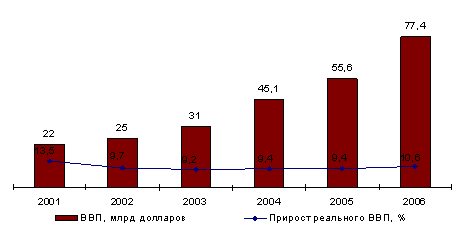

... выпуск государственных ценных бумаг Правительством и местными исполнительными органами республики, а также Национальным банком Казахстана. По экономическому содержанию государственные ценные бумаги, как и корпоративные облигации, являются долговыми. Большинство из упомянутых и, в сущности, известных в мировой практике ценных бумаг удостоверяют собой право их собственников требовать выплаты денег ...

... - это объект особого права собственности, выраженный в документарной или бездокументарной форме, форма выражения которого определяется юридической природой, зависящей от вида ценных бумаг, предоставляющий соответствующему субъекту права имущественные и "неимущественные" права"[24]. В литературе стали появляться и иные, принципиально отличающиеся от рассмотренных концепции относительно правовой ...

... "традиционный" инструментарий права собственности не дает для бездокументарных ценных бумаг полного решения вопросов виндикации, защиты добросовестного приобретателя, передачи ценных бумаг (гражданское законодательство говорит о "вручении" вещи). В то же время инструментарий традиционного обязательственного права не подходит с точки зрения концепции уступки требования (цессии), которая допускает ...

... рассматриваются как разновидность родовых, заменимых вещей. Особенности безналичных денег сближают их с еще одним видом имущественных благ – ценными бумагами. §2. Ценные бумаги как объекты гражданских прав Сущностная характеристика категории "ценная бумага" определяет методологические позиции подходов различных авторов к исследованию ее содержания и динамики. Большинство из них рассматривает ...

0 комментариев