Навигация

Методики, используемые при анализе финансовой деятельности предприятия

1.3 Методики, используемые при анализе финансовой деятельности предприятия

В зависимости от целей анализа различают несколько видов анализа. Вот лишь некоторые из них: анализ ликвидности (платёжеспособности), финансовой устойчивости, кредитоспособности, рентабельности, обеспеченности процентных платежей, деловой активности, эффективности и движения средств. Оценка финансового состояния может быть выполнена с различной степенью детализации, в зависимости от цели анализа, имеющейся информации и т.д. Непосредственный анализ проводится на основе определённой модели, которая включает в себя ограниченный набор различных показателей которые в своей совокупности дают представление о той ли иной стороне деятельности компании. Таким образом, выделяются два требования к модели анализа: максимальная наглядность и достоверность получаемых результатов; минимизация (по возможности) количества используемых показателей. Разработка модели анализа, наиболее полно отвечающей потребностям организации, является одной из самых сложных задач. Анализ, представленный во второй части работы сделан на основе унифицированной методики. В зависимости от глубины проводимой работы различают два вида анализа: экспресс-анализ и детализированный анализ. Представленная во втором разделе работа более всего отвечает требованиям экспресс анализа, поскольку в ней не содержится конкретных указаний того, как и что следует делать предприятию. В заключении представлены лишь общие направления для дальнейшего более детального анализа. Существуют различные классификации методов финансового анализа. Практика финансового анализа выработала основные правила чтения (методику анализа) финансовых отчетов. Среди можно выделить основные:

ü горизонтальный анализ

ü вертикальный анализ

ü трендовый анализ

ü метод финансовых коэффициентов

ü сравнительный анализ

ü факторный анализ

горизонтальный анализ

Горизонтальный анализ подразумевает изучение количественных показателей (статей баланса, к примеру) во времени. Весьма важен для понимания общего состояния дел.

ВЕРТИКальный анализ

Вертикальный анализ подразумевает изучение данных о структуре и их динамику. Незаменим при выявлении текущих тенденций. Поскольку вертикальный анализ оперирует относительными показателями, то он несколько дублирует коэффициентный анализ, однако полностью отождествлять эти виды анализа нельзя.

ТРЕНДОВЫЙ АНАЛИЗ

Этот вид анализа подразумевает изучение и прогнозирование тех или иных показателей за довольно большое количество периодов. Поскольку имеющаяся информация относилась всего лишь к двум временным периодам, трендовый анализ не смог бы дать достаточно достоверных результатов. Необходимо понимать, что трендовый анализ попросту невозможен поскольку общеэкономическая ситуация в России (инфляция, неплатежи) не позволяет привести данные, относящиеся к разным временным периодам, к виду, при котором их сравнение могло бы быть возможно.

МЕТОД ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ

Несмотря на то, что финансовые коэффициенты для всего лишь один из методов финансового анализа, их практическое использование почти безгранично. Это объясняется тем, что количество различных коэффициентов, которые аналитик может использовать, огромно. Поэтому в практической части преимущественно применялся метод финансовых коэффициентов (анализ финансовой устойчивости, ликвидности, деловой активности). Применение метода финансовых коэффициентов обусловлено объёмом информации, доступной для исследования. Основная трудность анализа при помощи коэффициентов заключается в том, что не существует абсолютных стандартов, с которыми бы могли быть сопоставлены значения коэффициентов. Приемлемое решение этой проблемы (установление нормативных значений) невозможно без тщательного анализа как внутренней, так и внешней среды (конкуренты - в основном). Однако, аналитическая ценность коэффициентов объясняется тем, что во многих странах существуют специальные издания, публикующие финансовые коэффициенты. Зачастую ими являются всемирно известные агентства.

СРАВНИТЕЛЬНЫЙ АНАЛИЗ

Этот вид анализа заключается в сопоставлении данных исследуемой организации с аналогичными показателями других предприятий отрасли. Сравнительный анализ осложнён из-за отсутствия данных организаций, занимающихся аналогичной деятельностью в городе Перми и других городах.

ФАКТОРНЫЙ АНАЛИЗ

Факторный анализ выходит за рамки экспресс-анализа и подразумевает детальное исследование факторов, влияющих на прибыль. Исследование спроса - очень специфическая область анализа, поэтому проведение этой работы возможно при более детальном изучении состояния организации. На данный момент в распоряжении аналитиков есть довольно обширный инструментарий для проведения анализа финансовой деятельности. Помимо инструментов, задействованных в практической части, можно использовать матричные балансы, факторную модель Альтмана (вероятность банкротства) и другие инструменты финансового анализа. Переход к рыночной экономике, организация производства с различными формами собственности и хозяйствования потребовали более тщательного и системного (комплексного) подхода к анализу финансового состояния предприятия и необходимости разработки финансовой стратегии. В связи с этим в последние годы появилось большое количество литературы, призванной помочь современным руководителям овладеть приемами оценки финансового состояния предприятия. Есть два варианта расчета стоимости предприятия:

Первый - определение так называемой текущей стоимости фирмы (ТОФ) по формуле дисконтирования ожидаемого в обозримом будущем потока прибылей. Дисконтирование производится по статье процента равной проценту по долгосрочным государственным облигациям плюс накидка на риск, равная по опыту США середины 80-х годов 15%.

Вторая методика расчета базируется на использовании установленных для различных отраслей экономики устойчивых отраслей экономики устойчивых соотношений между ценой фирмы и ежегодной суммой чистой прибыли. Переход к рыночной экономике, организация производства с различными формами собственности и хозяйствования потребовали более тщательного и системного (комплексного) подхода к анализу финансового состояния предприятия и необходимости разработки финансовой стратегии.

Финансовый анализ предприятия включает

- предварительный анализ;

- анализ финансовой устойчивости;

- анализ ликвидности баланса;

- анализ финансовых коэффициентов;

- анализ финансовых результатов;

- анализ коэффициентов рентабельности и деловой активности.

Результатом предварительного анализа является общая оценка финансового состояния предприятия, а также определение платежеспособности и удовлетворительной структуры баланса предприятия. Для выявления причин сложившегося финансового состояния, перспектив и конкретных путей выхода из него проводится детальный, углубленный и комплексный анализ деятельности предприятия. Анализируется динамика валюты баланса, структура пассивов, источники формирования оборотных средств и прочие внеоборотные активы, результаты финансовой деятельности предприятия.

При анализе структуры пассивов реализуются следующие цели:

- определяется соотношение между заемными и собственными источниками средств предприятия - значительный удельный вес заемных источников (более 50%) свидетельствует о рискованной деятельности предприятия, что может послужить причиной неплатежеспособности; такой риск можно оправдать при условии ускорения оборачиваемости оборотных средств за отчетный период;

- выявляется обеспеченность запасов и затрат предприятия собственными источниками, а также с учетом долгосрочного, а затем краткосрочного кредитов; этот анализ дает наиболее полное представление об обеспеченности запасов и затрат собственными источниками финансирования;

- рассматриваются причины образования кредиторской задолженности (зависящие и независящие от предприятия), ее удельный вес, динамика, структура, доля просроченной задолженности.

Анализ финансовой устойчивости начинается с показателей, отражающих сущность устойчивости финансового состояния. Учитывая, что долгосрочные и среднесрочные кредиты и заемные средства направляют преимущественно на приобретение основных средств и капитальные вложения, для выполнения условия платежеспособности предприятия необходимо ограничить запасы и затраты величиной собственных оборотных средств.

В соответствии с показателем обеспеченности запасов и затрат собственными и заемными источниками выделяются следующие типы финансовой устойчивости:

- абсолютная устойчивость финансового состояния (встречается крайне редко) - собственные оборотные средства обеспечивают запасы и затраты;

- нормально устойчивое финансовое состояние - запасы и затраты обеспечиваются суммой собственных оборотных средств и долгосрочными заемными источниками;

- неустойчивое финансовое состояние - запасы и затраты обеспечиваются за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т.е. за счет всех основных источников формирования запасов и затрат;

- кризисное финансовое состояние - запасы и затраты не обеспечиваются источниками их формирования; предприятие находится на грани банкротства.

Анализ ликвидности баланса позволяет оценить кредитоспособность предприятия, т.е. способность рассчитываться по своим обязательствам. Ликвидность определяется покрытием обязательств предприятия его активами, срок превышения которых в деньги соответствует сроку погашения обязательств.

Анализ финансовых коэффициентов служит для исследования предприятия или проведения сравнительного анализа нескольких конкурирующих фирм.

Первоочередными задачами анализа финансовых результатов деятельности предприятия являются оценки:

- динамики показателей прибыли;

- деловой активности и рентабельности предприятия.

Важнейшими коэффициентами отчетности, использующимися в финансовом являются:

- коэффициенты ликвидности (коэффициент текущей ликвидности, срочной ликвидности и чистый оборотный капитал);

- коэффициенты деловой активности или эффективности использования ресурсов (оборачиваемость активов, оборачиваемость дебиторской задолженности, оборачиваемость материально - производственных запасов и длительность операционного цикла);

- коэффициенты рентабельности (рентабельность всех активов предприятия, рентабельность реализации, рентабельность собственного капитала);

- коэффициенты структуры капитала (коэффициент собственности, коэффициент финансовой зависимости, коэффициент защищенности кредиторов);

- коэффициенты рыночной активности (прибыль на одну акцию, балансовая стоимость одной акции, соотношение рыночной цены акции и ее балансовой стоимости, доходность акции и доля выплаченных дивидендов).

Матричная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов. Она очень удобна для финансового анализа, поскольку является простой и наглядной формой совмещения разнородных, но взаимосвязанных экономических явлений.

Бухгалтерский баланс предприятия можно представить как матрицу, где по горизонтали расположены статьи актива (имущество), а по вертикали - статьи пассива (источники средств).

При составлении сокращенной формы баланса следует не только сгруппировать его статьи, но и исключить из сумм уставного и добавочного капитала статьи актива баланса «Расчеты с учредителями» и «Убытки прошлых лет и отчетного года». Понадобятся также данные из отчета о финансовых результатах и их использовании.

На основе вышеперечисленных отчетных данных, надо составить четыре аналитические таблицы:

1. Матричный баланс на начало года.

2. Матричный баланс на конец года.

3. Разностный (динамический) матричный баланс за год.

Матричные балансы предприятия составляются по единой методике. Первые два баланса носят статический характер и показывают состояние средств предприятия на начало и конец года. Третий баланс отражает динамику - изменение средств предприятия за год (наиболее пригоден для аналитических и прогнозных расчетов).

Матричные балансы существенно расширяют информационную базу для финансового анализа. С их помощью можно: определить увязку статей актива (имущества предприятия) и статей пассива баланса (источники средств); рассчитать структуру и определить качество активов по балансу предприятия и достаточность источников их финансирования; рассчитать весь набор показателей и коэффициентов, необходимых для оценки финансовой устойчивости, платежеспособности, использования ресурсов предприятия; объективно оценить финансовое состояние предприятия, выяснить причины его изменения за отчетный период; установить параметры, характеризующие приближение предприятия к порогу неплатежеспособности (банкротству). На основе матричного баланса можно составить и проанализировать отчетные балансы денежных поступлений и расходов предприятия. Баланс денежных поступлений и расходов предприятия увязывает бухгалтерский баланс с финансовыми результатами работы, наличием денежных средств на счетах, текущим оборотам денежных средств. Он позволяет реально оценить, сколько денежных средств и на каком этапе требуется предприятию, а также дает наглядное представление о составе и структуре денежных доходов и расходов, факторах, повлиявших на изменение денежных остатков на счетах. При необходимости информация о доходах и расходах может быть расширена и детализирована по каждой статье, выяснены факторы, повлиявшие на их величину. Матричные методы нашли широкое применение в области прогнозирования и планирования.

Все перечисленные методики имеют свои достоинства и недостатки.

Таким образом, на основе изложенного материала можно сделать вывод о том, насколько важен анализ финансового состояния в современных условиях. Анализ финансового состояния - это глубокое, научно-обоснованное исследование финансовых отношений и движения финансовых ресурсов в едином производственно-торговом процессе. Финансовое состояние хозяйствующего субъекта отражает все стороны его производственно-торговой деятельности. Истинное финансовое положение предприятия можно понять только на основе проведенного финансового анализа, который выступает сейчас как инструмент финансового управления предприятием.

Во второй части работы проведен анализ финансовой деятельности, основанный на использовании различных методик.

II. Анализ финансовой деятельности ОАО «База производственного обслуживания»

2.1 Анализ изменений баланса

Объектом нашего исследования будет оптовое предприятие «База производственного обслуживания».

Анализ изменений баланса проводился по периоду с 2005по 2006 гг. Данные за 2007 год еще не готовы, а вводить в рассмотрение более ранние периоды попросту нецелесообразно. Это существенно увеличит объём анализа, но не даст ощутимых результатов ввиду того, что инфляция существенно искажает результаты финансового анализа. Во время инфляции различные элементы баланса теряют стоимость с различной скоростью. Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры и динамики. Аналитический баланс охватывает множество важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс включает показатели как горизонтального, так и вертикального анализа. Анализируя 2005-2006 гг. нельзя не заметить положительную тенденцию к уменьшению доли внеоборотных активов и соответственному увеличению оборотных. В 2006 году доля внеоборотных активов уменьшилась на 6% за счет увеличения доли оборотных. Данное изменение позитивно влияет на ликвидность, т.к. большую часть этого изменения составляет рост краткосрочной дебиторской задолженности. Доля запасов и денежных средств изменилась незначительно. Уменьшение валюты баланса (-3,5%) произошло за счёт уменьшения основных средств (- 8%), нематериальных активов, НДС по приобретенным ценностям и долгосрочной дебиторской задолженности. Данное изменение валюты баланса с другой стороны обусловлено уменьшением фонда социальной сферы (-12,3%) кредиторской задолженности (-3,46%). При этом произошло значительное увеличение доли добавочного капитала (15%) и небольшое увеличение доли уставного (на 1%), в то время как в абсолютных числах он не изменился. Снижение валюты баланса косвенно может свидетельствовать об общем спаде деловой активности предприятия.

Для большинства организаций, занимающихся оптовой торговлей доля оборотных средств имеет высокие значения. Таким образом, анализ выявил как позитивные, так и негативные сдвиги в структуре активов и пассивов предприятия.

2.3 Анализ рентабельностиРентабельность - показатель, характеризующий эффективность работы предприятия. Существует большое количество показателей рентабельности, но при расчётах использовались только те, которые позволяют оценить эффективность оперативной работы предприятия. Рентабельность продаж отражает эффективность только операционной деятельности предприятия. Этот показатель не имеет ничего общего с финансовой деятельностью. Средний уровень рентабельности продаж в разных отраслях разный. Не существует какого-либо единого стандарта на данный показатель. Весьма полезным оказалось бы сравнение рентабельности продаж исследуемого предприятия с соответствующим показателем других предприятий отрасли. Рентабельность запасов - это показатель эффективности оперативной деятельности предприятия. Он показывает тот возврат, который генерируется запасами и характеризует насколько оптимально осуществляется управление запасами. Расчёт показателей рентабельности приведён в Таблице №1.

Таблица №1. Расчет показателей рентабельности.

| Показатели рентабельности | 2005 | 2006 | ||

| Выручка | 53671 | 44455 | ||

| Операционная прибыль | 4315 | 9446 | ||

| Запасы | 9406 | 7795 | ||

| Чистые активы | 40874 | 32181 | ||

| Собственный капитал | 15603 | 15663 | ||

| Прибыль до налогообложения | 3439 | 9434 | ||

| Рентабельность продаж | ||||

| к1= | опер. прибыль | 8,04% | 21,25% | |

| выручка | ||||

| Рентабельность запасов | ||||

| к2= | опер. прибыль | 45,87% | 121,18% | |

| запасы | ||||

| Рентабельность чистых активов | ||||

| к2= | опер. прибыль | 10,56% | 29,35% | |

| чист. активы | ||||

| Рентабельность собств. капитала | ||||

| к2= | прибыль до налогобл. | 22% | 60% | |

| собст. капитал | ||||

Несмотря на сильное уменьшение выручки (-17%), операционная прибыль увеличилась (24%). В первую очередь это связано с большими темпами снижения себестоимости (-20%). Многие показатели в 2006 году. До этого момента организация торговала в большинстве импортными товарами, потом была вынуждена перейти на продажу отечественных продуктов. При этом их сравнительно низкая цена позволила добиться резкого снижения издержек, что выразилось, как уже говорилось в масштабной росте прибыли (почти в два раза). Данный рост наряду со снижением объема запасов (-17%), чистых активов (- 21,3%) привел к резкому увеличению всех показателей рентабельности. Рентабельность продаж увеличилась с 8 до 21,3%, при этом есть все основания ожидать дальнейшего улучшения рентабельности продаж.

Гораздо более значительно увеличилась рентабельность запасов: с 46% до 121%. Увеличение операционной прибыли не было единственной причиной такого положения дел. Работа по оптимизации запасов также явилась одной из причин, приведших к существующему положению дел. Для оптового предприятия работа по оптимизации запасов – важный резерв уменьшения затрат, и поэтому указанные изменения показателей рентабельности запасов свидетельствуют о значительных сдвигах в этом направлении. Рентабельность чистых активов увеличилась под воздействием роста операционный прибыли. Если в 2005 году доходность вложений в ОАО "БАЗА ПРОИЗВОДСТВЕННОГО ОБСЛУЖИВАНИЯ" была на уровне 11%, то в 2006 году она составляла уже 29%.

Рентабельность собственного капитала, как и рентабельность запасов и чистых активов, увеличилась. Вместе с тем это объясняется не только большей операционной прибылью, а меньшими (по сравнению с 2005 годом) операционными и внереализационными затратами.

2.4 Анализ финансовой устойчивостиФинансовая устойчивость - степень обеспеченности запасов источниками их формирования. Объектом этого анализа являются источники формирования запасов. Ими могут быть собственные средства, долгосрочные и краткосрочные заёмные средства. Данные для анализа могут быть получены из Формы №1, сокращенный вариант которой приведён в Приложении №3. Собственным оборотным капиталом (СОК) является разница между собственными средствами и внеоборотными активами. В него также входят доходы будущих периодов. Постоянный капитал (ПК) получается путём добавления к собственным оборотным средствам долгосрочных заёмных средств. Сумма источников формирования запасов (ИФЗ) включает в себя и краткосрочные пассивы. Расчёт производится аналогично:

ПК = СОК + долгосрочные займы = СОК (так как долгосрочных займов не было)

Сумма источников формирования запасов находится как:

ИФЗ = ПК+ краткосрочные займы (см. Таблицу 2)

Аналогично эти показатели рассчитаны и за 2005-2006гг.

О высокой финансовой устойчивости говорит тот факт, что собственный оборотный капитал покрывает запасы (З). Это означает, что даже при проблемах, связанных с формированием источников средств предприятия, оно сможет решать эти проблемы без ущерба для основной деятельности. Чем меньшая часть основных средств и запасов будет обеспечена собственным капиталом, тем проблематичнее может оказаться положение дел у предприятия.

Таблица 2. Определение типа финансовой устойчивости по показателям избытка собственного оборотного, постоянного капитала и суммы источников формирования запасов.

| Показатель | 2005 (тыс. руб.) | 2006 (тыс. руб.) |

| Собственный оборотный капитал | -9097 | -1560 |

| Запасы | 9406 | 7795 |

| Исок | -18503 | -9355 |

| Постоянный капитал | 16174 | 14958 |

| Ипк | 6768 | 7163 |

| Источники формирования запасов | 16174 | 14958 |

| Иифз | 6768 | 7163 |

| Тип финансовой устойчивости | Нормальная | Нормальная |

Неизменное состояние финансовой устойчивости предприятия дополняется некоторой положительной динамикой: недостаток собственного оборотного капитала уменьшился, в то время как излишек постоянного капитала и источников формирования запасов увеличивается. Таким образом, если в рамках обычной классификации выделять подтипы, то в рамках нормальной финансовой устойчивости данное предприятие движется в лучшую сторону - в сторону абсолютной устойчивости. При этом увеличение добавочного капитала (+4365 тыс. руб.) усилилось снижением доли внеоборотных активов (-7477 тыс. руб. или 6%) и долгосрочной дебиторской задолженности (-2572 тыс. руб.).

Таким образом ситуация с финансовой устойчивостью предприятия в 2007 году несколько улучшилась, хотя по-прежнему должна расцениваться как нормальная. В целом ситуация несколько улучшилась в период с 2005 по 2006 годы и организация стала устойчивей. Однако, существует различные оценки того, что происходило с финансовой устойчивостью организации в 2006 году. В целом нельзя говорить о серьёзных положительных сдвигах в направлении улучшения финансовой устойчивости. Ситуация стабилизировалась по-прежнему оставаясь несколько напряженной.

Существенно улучшить ситуацию с финансовой устойчивостью может привлечение заёмных средств для пополнения источников формирования запасов. Однако отдельного внимания требует вопрос целесообразности и возможности привлечения заёмных средств. Также не стоит отбрасывать варианты, позволяющие увеличить долю оборотных активов за счет внеоборотных. Специфика отрасли не позволяет говорить о каком-либо снижении запасов, поскольку может пострадать вся система поставок предприятия.

2.5 Анализ оборачиваемостиОборачиваемость - один из важнейших факторов, определяющих эффективное функционирование любого предприятия. Анализ оборачиваемости позволяет выяснить насколько эффективно осуществлялось оперативное управление запасами, дебиторской и кредиторской задолженностью. В качестве объекта исследования были взяты результаты работы предприятия в течение 2005 и 2006 годов.

Анализ оборачиваемости организации также производится с помощью коэффициентов оборачиваемости. Их расчёт и сопоставление приведены в Таблице 3.

Таблица 3. Анализ оборачиваемости и расчёт финансового цикла.

| 2005 | 2006 | изменение | |||||

| Выручка (тыс. руб.) | 53671 | 44455 | -9216 | ||||

| Общая оборачиваемость капитала | |||||||

| к1= | выручка | 0,98 | 1,81 | 0,83 | |||

| активы | |||||||

| Оборачиваемость оборотных средств | |||||||

| к2= | выручка | 5,84 | 10,60 | 4,76 | |||

| запасы+ден.средства | |||||||

| Оборачиваемость дебиторской задолженности | |||||||

| к3= | выручка | срок (дн.) | 5,71 | 8,41 | 2,69 | ||

| дебит.зад-ть | 15,75 | 10,70 | -5,05 | ||||

| Оборачиваемость кредиторской задолженности | |||||||

| к4= | выручка | срок (дн.) | 2,96 | 5,27 | 2,30 | ||

| кредит.зад-ть | 30,36 | 17,09 | -13,27 | ||||

| Оборачиваемость запасов | |||||||

| к5= | выручка | срок (дн.) | 6,24 | 11,41 | 5,17 | ||

| запасы | 14,42 | 7,89 | -6,53 | ||||

| Фондоотдача основных средств | |||||||

| к6= | выручка | 2,56 | 5,16 | 2,60 | |||

| осн.средства | |||||||

| ФИНАНСОВЫЙ ЦИКЛ | |||||||

| к7=к5 + к3 - к4 срок (дн.) | -0,19 | 1,50 | 1,69 | ||||

Несмотря на то, что выручка в 2006 по сравнению с 2005 годом уменьшилась на 9216 тыс. руб., это, при условии значительного уменьшения активов, позволило увеличить оборачиваемость активов почти в два раза. Это говорит о том, что в 2006 году активы организации эффективнее использовались, нежели в 2005 году. Аналогично увеличилась и оборачиваемость оборотных средств, равно как и эффективность их использования. Невысокая для оптовой фирмы оборачиваемость дебиторской задолженности (средний срок оплаты дебиторской задолженности составлял около полмесяца) также увеличилась в полтора раза. Столь низкой оборачиваемости дебиторской задолженности следует уделить повышенное внимание, поскольку 11 дней для оптовой базы – значительный срок. Крупная доля дебиторской задолженности – треть всех активов предприятия может стать миной замедленного действия при дальнейшем увеличении сроков оборачиваемости. Вместе с падением выручки снизилась и оборачиваемость кредиторской задолженности, поскольку снижение размера кредиторской задолженности не способно перекрыть снижения выручки. Это не является позитивным сдвигом с точки зрения оборачиваемости. Таким образом средний срок возврата кредиторской задолженности сократился на 13 дней и составлял в 2006 году около 17 дней. Оборачиваемость запасов увеличилась в связи с большим совокупным весом выручки (несмотря на то, что и выручка и запасы снизились на 17%) Таким образом, есть все основания говорить об увеличении оборачиваемости запасов, что подтверждают данные Таблицы №4.

Впечатляет динамика фондоотдачи основных средств, которая увеличилась в два раза. В последние два года, предшествующие исследуемому периоду, основные средства фактически не пополнялись. Поэтому столь серьёзное увеличение фондоотдачи позволяет говорить о существовании резерва использования основных средств. Финансовый цикл – это период, начинающийся с момента оплаты поставщикам за материалы и заканчивающийся в момент получения денег от покупателей за отгруженную продукцию. Длина финансового цикла ОАО "БАЗА ПРОИЗВОДСТВЕННОГО ОБСЛУЖИВАНИЯ" в 2005 году меньше нуля. Подобная ситуация (очень редкая в российской практике) связана с тем, что продукция предоставляется на условиях предоплаты и предприятие в среднем получает денежные средства почти одновременно с момента оплаты поставщикам. Это говорит о том, что ОАО "БАЗА ПРОИЗВОДСТВЕННОГО ОБСЛУЖИВАНИЯ" обладает уникальным сочетанием поставщиков и клиентов, которое позволяет аккумулировать денежные средства и фактически не подвергаться риску неплатежей. В 2006 году произошло удлинение финансового цикла, что является косвенным свидетельством снижения эффективности функционирования организации. Это связано, в первую очередь, более активными расчётами с кредиторами, нежели в 2005 году. Причём большее влияние оказало не столько уменьшение кредиторской задолженности, а более существенное снижение выручки. Ситуация с финансовым циклом ОАО "БАЗА ПРОИЗВОДСТВЕННОГО ОБСЛУЖИВАНИЯ", несмотря на некоторое ухудшение в 2006 году, по-прежнему остаётся очень хорошей.

2.6 Анализ ликвидности (платёжеспособности)Платёжеспособность - способность предприятия рассчитаться по внешним обязательствам. Ликвидность - способность активов быстро и с минимальными издержками превращаться в деньги. Первым шагом при анализе ликвидности баланса является группировка его статей в зависимости от ликвидности активов и срочности обязательств. Именно такой баланс приведён в Приложении.

Деление активов в зависимости от их ликвидности производилось по следующей схеме:

А1 = денежные средства + краткосрочные финансовые вложения

А2 = дебиторская задолженность (< 12 месяцев )

А3 = запасы + незавершенное производство

А4 = основные средства + МБП + расходы будущих периодов

В зависимости от срочности обязательств пассивы делят на 4 группы:

П1 = кредиторская задолженность

П2 = краткосрочные заёмные средства

П3 = долгосрочные заёмные средства

П4 = собственный капитал + расходы будущих периодов + фонды потребления

Текущая ликвидность отражает то, насколько платёжеспособно предприятие сейчас (соотносятся А1+А2 и П1+П2). Перспективная ликвидность отражает платежеспособность организации в будущем (соотносятся А3+А4 и П3+П4). Эти данные приведены в Приложении.

И первый результат - заметное увеличение текущей ликвидности в 2006 году, что говорит о серьёзном улучшении дел организации в отношении её финансового состояния. В 2006 году текущая ликвидность сократилась до уровня 2005 года, перспективная ликвидность увеличилась. Ни в один из исследуемых периодов баланс не был абсолютно ликвидным (наиболее ликвидные активы могут обеспечить выполнение всех её обязательств соответствующей срочности.):

А1 > П1 А2 > П2 А3 > П3

При анализе ликвидности, как и при анализе финансовой устойчивости также используются различные коэффициенты. Все они рассчитаны на тех данных, которые мы получили при группировке статей баланса.

| Коэффициент | Способ расчёта | ||||

| Кбл - коэффициент быстрой ликвидности | Кбл=А1/П1 | ||||

| Кл - коэффициент ликвидности | Кл=А2/П1 | ||||

| Кул - коэффициент утончённой ликвидности | Кул=(А1+А2)/П1 | ||||

| Ка.л. - коэффициент абсолютной ликвидности | К.абс.л=А1/(П1+П2) | ||||

| Кпп - промежуточный коэффициент покрытия | Кпп=(А1+А2)/(П1+П2) | ||||

| Кп - коэффициент покрытия | Кп=(А1+А2+А3)/(П1+П2) | ||||

| Кобщ - обощающий коэффициент ликвидности | Кобщ=(А1+0,5А2+0,3А3)/(П1+0,5П2+0,3П3) | ||||

| Коэффициент | 2005 | 2006 | Комментарий |

| |

| Кбл | 0,04 | 0,04 | 0,5 |

| |

| Низкая | Низкая |

| |||

| Кл | 0,42 | 0,63 | 0,77 |

| |

| Низкая | Низкая |

| |||

| Кул | 0,46 | 0,66 | (-) - некредитоспособен |

| |

| Кабс.л. | 0,04 | 0,04 | 0,5 |

| |

| Низкая | Низкая |

| |||

| Кпп | 0,46 | 0,66 | 1,2 |

| |

| Низкая | Низкая |

| |||

| Кп | 2,04 | 1,91 | 1,5 |

| |

| Высокая | Высокая |

| |||

| Кобщ | 0,22 | 0,25 | Низкая |

| |

Коэффициент быстрой ликвидности в течение исследуемого периода не изменился, оставшись на том же низком уровне – 0,04. Однако произошло и некоторое уменьшение кредиторской задолженности, что, конечно, позитивно повлияло на платежеспособность предприятия. Более наглядно уменьшение кредиторской задолженности отразил Кл. Он увеличился с 0,42 до 0,63, так и не достигнув уровня, позволяющего сказать, что ликвидность предприятия достигла нормального значения. Многие коэффициенты за исключением коэффициента покрытия идентифицировали улучшение ликвидности баланса организации. Ввиду того, что заемных средств не привлекалось, этот коэффициент абсолютной ликвидности идентичен коэффициенту быстрой ликвидности. Коэффициент покрытия показывает высокие возможности предприятия в обеспечении долгосрочной ликвидности предприятия. Его небольшое снижение отражает уменьшение внеоборотных активов организации. Таким образом, в период с 2005 по 2006 годы можно сказать, что ликвидность незначительно улучшилась. Но нельзя не сказать о том, что в течение всех исследуемых периодов баланс организации характеризовался низкой ликвидностью. С другой стороны заниженные показатели ликвидности позволяют сделать вывод о том, что попросту существуют возможности эффективно использовать свободные денежные средства.

В таких условиях необходимо как можно тщательнее подходить к анализу денежных потоков, бюджетированию с тем, чтобы исключить возможность потери организацией платежеспособности. Возможно, есть смысл использовать заёмные средства для поддержания достаточного уровня ликвидности.

Заключение

В курсовой работе проведен анализ финансово-хозяйственной деятельности предприятия ОАО «База производственного обслуживания». Финансовый анализ является гибким инструментом в руках руководителей предприятия. Вместе с тем его выводы и заключения носят, как правило, кратковременный характер. На основе экспресс анализа отчётности ОАО "БАЗА ПРОИЗВОДСТВЕННОГО ОБСЛУЖИВАНИЯ" были сделаны следующие выводы:

1. Финансовую устойчивость организации в течении всего исследуемого периода можно квалифицировать как нормальную. Это связано со сравнительно низким уровнем кредиторской задолженности и высокой долей собственного капитала. При этом в рамках нормальной финансовой устойчивости наблюдается тенденция ее улучшения в сторону абсолютной. Вместе с тем предприятие имеет низкие показатели ликвидности. В этой ситуации хотелось бы предложить использование большего количества ликвидных средств – в частности увеличение денежных счетов, за счет заемных источников финансирования, при этом необходимо отметить, что рассматриваемое предприятие располагает всеми необходимыми для этого ресурсами.

2. Ликвидность баланса организации очень низка. В таких условиях необходимо больше внимания уделять правильному распределению, в первую очередь, денежных средств на основе анализа денежных потоков и составления бюджетов по различным аспектам деятельности организации. Другим способом решения проблем с ликвидностью опять же является привлечение заёмных средств.

3. Анализ оборачиваемости выявил, что в целом оборачиваемость основных элементов анализа: капитала, оборотных средств, дебиторской и кредиторской задолженности, запасов увеличилась. Вместе с тем длина финансового цикла увеличилась в основном за счет увеличения оборачиваемости кредиторской задолженности. Поскольку оборачиваемость лишь отражает состояние деловой активности предприятия, в этих условиях требуется обратить внимание на уровень кредиторской и дебиторской задолженности.

4. Рентабельность предприятия значительно повысилась, несмотря на снижение выручки. Более масштабное снижение себестоимости позволило добиться лучших показателей в этой области. Резервы увеличения рентабельности предприятия далеко не исчерпаны, поэтому необходимо продолжать работу по снижению себестоимости и повышению выручки.

Список использованной литературы

1. Алборов Р.А. Аудит в организациях промышленности торговли и АПК. - М.: ДИС, 2004.

2. Астафьев В.П. Анализ устойчивости фирмы. - М.: Ось - 89,1996.

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа. - М.: Финансы и статистика, 2002.

4. Балабанов И.Т. Основы финансового менеджмента. - М.: Финансы и статистика, 2001.

5. Донцова В.Л., Никифорова Н.А. Анализ бухгалтерской отчетности. - М.: Дело и сервис, 2004.

6. Ефимова О.В. Анализ финансовых результатов и эффективности использования имущества.// Бухгалтерский учет. -2004. - №1

7. Ефимова О.В. Финансовый анализ. - М.: Бухгалтерский учет, 2006.

8. Камышанов П.И. Бухгалтерский учет и аудит. - М.: ПРИОР, 2005.

9. Ковалев В.В. Финансовый анализ. - М.: Финансы и статистика, 2002.

10. Литвин М.И. Применение матричных балансов для оценки финансового состояния// Финансы. -2005. -№3.

11. Мидлтон Д. Бухгалтерский учет и принятие финансовых решений/ Под ред. И. И. Елисеевой- М.: ЮНИТИ, 1997.

12. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. - М.: ИП Экоперспектива 2004.

13. Справочник финансиста. / Под ред. проф. Э.А. Уткина- М.: ЭКМОС, 2004.

14. Финансы. Учебное пособие./ Под ред. проф. А.М. Ковалевой. - М.: Финансы и статистика, 2002.

Приложения

Приложение 1

| СРАВНИТЕЛЬНЫЙ АНАЛИТИЧЕСКИЙ БАЛАНС на 01.01.2006. | |||||||

| Абсолютные величины | Относительные величины | ||||||

| на 01.01.2005 | на 01.01.2006 | изменение | на 01.01.2005 | на 01.01.2006 | изменение | от итога | |

| 1. Внеоборотные активы | |||||||

| Нематериальные активы (04,05) | 182 | 59 | -123 | 0,30% | 0,12% | -0,18% | 5,16% |

| Основные средства (01,02,03) | 21769 | 13850 | -7919 | 36,23% | 28,23% | -8,00% | 331,89% |

| Незавершенное строительство (07,08,61) | 2749 | 3314 | 565 | 4,57% | 6,75% | 2,18% | -23,68% |

| Долгосрочные финансовые вложения | 0 | 0 | 0 | 0,00% | 0,00% | 0,00% | 0,00% |

| Итого по разделу 1 | 24700 | 17223 | -7477 | 41,10% | 35,10% | -6,00% | 313,37% |

| 2. Оборотные активы | |||||||

| Запасы | 9406 | 7795 | -1611 | 15,65% | 15,89% | 0,24% | 67,52% |

| НДС по приобретенным ценностям | 5627 | 3897 | -1730 | 9,36% | 7,94% | -1,42% | 72,51% |

| Дебиторская задолженность ( платежи по которой ожидаются более чем 12 месяцев после отчётной даты) | 11556 | 8984 | -2572 | 19,23% | 18,31% | -0,92% | 107,80% |

| Дебиторская задолженность ( платежи по которой ожидаются в течение 12 месяцев после отчётной даты) | 8212 | 10573 | 2361 | 13,67% | 21,55% | 7,88% | -98,95% |

| Денежные средства | 592 | 592 | 0 | 0,99% | 1,21% | 0,22% | 0,00% |

| Итого по разделу 2 | 35393 | 31841 | -3552 | 58,90% | 64,90% | 6,00% | 148,87% |

| Стоимость имущества | 60093 | 49064 | -11029 | 100,00% | 100,00% | 0,00% | 462,24% |

| 4. Капитал и резервы | |||||||

| Уставный капитал (85) | 3610 | 3610 | 0 | 10,33% | 11,09% | 0,76% | 0,00% |

| Добавочный капитал (87) | 7408 | 11773 | 4365 | 21,21% | 36,17% | 14,97% | -182,94% |

| Фонд социальной сферы (88) | 4585 | 280 | -4305 | 13,13% | 0,86% | -12,27% | 180,43% |

| Итого по разделу 4 | 15603 | 15663 | 60 | 44,67% | 48,13% | 3,46% | -2,51% |

| 5. Долгосрочные пассивы | 25271 | 16518 | 0 | 0,00% | 0,00% | ||

| 6. Краткосрочные пассивы | |||||||

| Заёмные средства (90,94) | 0 | 0 | 0 | 0,00% | 0,00% | 0,00% | 0,00% |

| Кредиторская задолженность | 19329 | 16883 | -2446 | 55,33% | 51,87% | -3,46% | 102,51% |

| Другие краткосрочные пассивы | 0 | 0 | 0 | 0,00% | 0,00% | 0,00% | 0,00% |

| Итого по разделу 6 | 19329 | 16883 | -2446 | 55,33% | 51,87% | -3,46% | 102,51% |

| Итог баланса | 34932 | 32546 | -2386 | 0,00% | 100,00% | ||

Приложение 2

Отчёт о прибылях и убытках

| НАИМЕНОВАНИЕ ПОКАЗАТЕЛЯ | 2004 Г | 2005 Г | темп прироста 04/05 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС, акцизов и т.п.) | 53671 | 44455 | -17,17 |

| Себестоимость реализации товаров, услуг | 36162 | 28990 | -19,83 |

| Коммерческие расходы | |||

| Управленческие расходы | 13005 | 9872 | |

| Прибыль (убыток) от реализации | 4504 | 5593 | 24,18 |

| Проценты к получению | 9 | 4 | |

| Проценты к уплате | 2 | ||

| Доходы от участия в других организациях | |||

| Прочие операционные доходы | 10816 | 24340 | 125,04 |

| Прочие операционные расходы | 11012 | 20517 | 86,31 |

| Прибыль (убыток) от финансово-хозяйственной деятельности | 4315 | 9446 | 118,91 |

| Прочие внереализационные доходы | 1003 | 78,15 | |

| Прочие внереализационные расходы | 1439 | 1015 | -29,46 |

| Прибыль (убыток) отчётного года | 3439 | 9434 | 174,32 |

| Налог на прибыль | 3159 | 4343 | 37,48 |

| Отвлечённые средства | |||

| Нераспределённая прибыль | 280 | 5091 | 1718,21 |

Приложение 3

Баланс- форма 1| Актив | 01.01.05 | 01.01.06 |

| 1. Внеоборотные активы | ||

| Нематериальные активы (04,05) | 182 | 59 |

| Организационные расходы | ||

| Патенты, лицензии, товарные знаки и т.п. | 182 | 59 |

| Основные средства (01,02,03) | 21769 | 13850 |

| Земельные участки и объекты природопользования | ||

| здания, сооружения, машины и оборудование | 21769 | 13850 |

| Незавершенное строительство (07,08,61) | 2749 | 3314 |

| Долгосрочные финансовые вложения (06,82) | ||

| инвестиции в дочерние общества | ||

| инвестиции в зависимые общества | ||

| займы, предоставленные на срок более 12 месяцев | ||

| прочие долгосрочные финансовые вложения | ||

| Прочие внеоборотные активы | ||

| Итого по разделу 1 | 24700 | 17223 |

| 2. Оборотные активы | ||

| Запасы | 9406 | 7795 |

| сырьё, материалы и другие аналогичные ценности (10,15,16) | 6858 | 5698 |

| животные на отращивании и откорме (11) | ||

| МБП (12,13,16) | ||

| затраты в незавершенном производстве (20,21,23,29,30,36,44) | 15 | |

| готовая продукция и товары для перепродажи (40,41) | 2441 | 1867 |

| товары отгруженные (45) | ||

| расходы будущих периодов (31) | 107 | 215 |

| прочие запасы и затраты | ||

| НДС по приобретённым ценностям (19) | 5627 | 3897 |

| Дебиторская задолженность ( платежи по которой ожидаются более чем 12 месяцев после отчётной даты) | 11556 | 8984 |

| покупатели и заказчики (62,76,82) | 11556 | 8354 |

| векселя к получению (62) | ||

| задолженность дочерних и зависимых обществ (78) | ||

| авансы выданные (61) | ||

| прочие дебиторы | 630 | |

| Дебиторская задолженность ( платежи по которой ожидаются в течение 12 месяцев после отчётной даты) | 8212 | 10573 |

| покупатели и заказчики (62,76,82) | 7318 | 9485 |

| векселя к получению (62) | ||

| задолженность дочерних и зависимых обществ (78) | ||

| задолженность участников по взносам в Уставный капитал (75) | ||

| авансы выданные (61) | 157 | 97 |

| прочие дебиторы | 737 | 991 |

| Краткосрочные финансовые вложения (56,58,82) | 110 | 0 |

| инвестиции в зависимые общества | ||

| собственные акции, выкупленные у акционеров | ||

| прочие краткосрочные финансовые вложения | 110 | |

| Денежные средства | 592 | 592 |

| касса (50) | 12 | 2 |

| расчётные счета (51) | 576 | 578 |

| валютные счета (52) | ||

| прочие денежные средства (55,56,57) | 4 | 12 |

| Прочие оборотные активы | ||

| Итого по разделу 2 | 35503 | 31841 |

| 3. Убытки | ||

| Непокрытые убытки прошлых лет (88) | ||

| Непокрытый убыток отчётного года | ||

| Итого по разделу 3 | ||

| Баланс | 60203 | 49064 |

| Пассив | 01.01.99 | 01.01.00 |

| 4. Капитал и резервы | ||

| Уставный капитал (85) | 3610 | 3610 |

| Добавочный капитал (87) | 7408 | 11773 |

| Резервный капитал (86) | 0 | 0 |

| резервные фонды, образованные в соответствии с законодательством | ||

| резервы, образованные в соответствии с учредительными документами | ||

| Фонды накопления (88) | ||

| Фонд социальной сферы (88) | ||

| Целевое финансирование и поступления (96) | 1 | |

| Нераспределённая прибыль прошлых лет (88) | 4559 | 280 |

| Нераспределённая прибыль отчётного года | 25 | |

| Итого по разделу 4 | 15603 | 15663 |

| 5. Долгосрочные пассивы | ||

| Заёмные средства (92,95) | 0 | 0 |

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчётной даты | ||

| прочие займы подлежащие погашению более чем через 12 месяцев после отчётной даты | ||

| Прочие долгосрочные пассивы | 25271 | 16518 |

| Итого по разделу 5 | 25271 | 16518 |

| 6. Краткосрочные пассивы | ||

| Заёмные средства (90,94) | 0 | 0 |

| кредиты банков | ||

| прочие займы | ||

| Кредиторская задолженность | 19329 | 16883 |

| поставщики и подрядчики (60,76) | 4661 | 2446 |

| векселя к уплате (60) | ||

| задолженность перед дочерними и зависимыми обществами (78) | 17 | |

| по оплате труда (70) | 949 | 888 |

| по социальному страхованию и обеспечению (69) | 538 | 375 |

| задолженность перед бюджетом (68) | 8619 | 7663 |

| авансы полученные (64) | 155 | 94 |

| прочие кредиторы | 4407 | 5400 |

| Расчёты по дивидендам (75) | ||

| Доходы будущих периодов (83) | ||

| Фонды потребления (88) | ||

| Резервы предстоящих расходов и платежей (89) | ||

| Прочие кратковременные пассивы | ||

| Итого по разделу 6 | 19329 | 16883 |

| Баланс | 60203 | 49064 |

Похожие работы

... +40,2 Чистая прибыль на 1 руб. оборота 1,7 6,3 +4,6 Уважаемые члены комиссии. Вашему вниманию представляется дипломная работа на тему: «Повышение эффективности финансово-экономической деятельности предприятия ЗАО «Линда»». Цель дипломной работы - применение на практике теоретических знаний, современных методов экономических исследований финансового состояния предприятия и его финансовых ...

... капитала складывается в течение ряда лет. Он выражен в оценке, которая может существенно отличаться от текущей оценки. 2.Анализ финансово-экономической деятельности санатория 2.1. Санаторий «Дон», общая характеристика. Cанаторий «Дон» является филиалом сельскохозяйственного кооператива по санаторно-курортному обслуживанию «Донагрокурорт» Ростовской области, который был создан 26.11.97 года и ...

... Структура баланса предприятия является удовлетворительной. 2.3.Комплексный экономический анализ и оценка эффективности бизнеса. Для комплексного экономического анализа эффективности деятельности ОАО «Мясокомбинат «ОМСКИЙ» была использована методика Бужинского и Шеремета, которая заключается в системном рассмотрении общих показателей деятельности предприятия и анализе эффективности использования ...

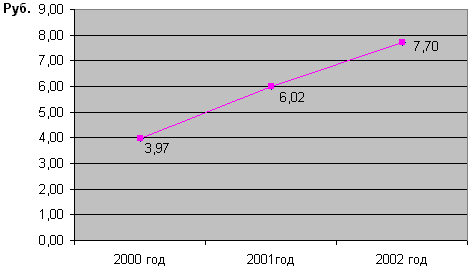

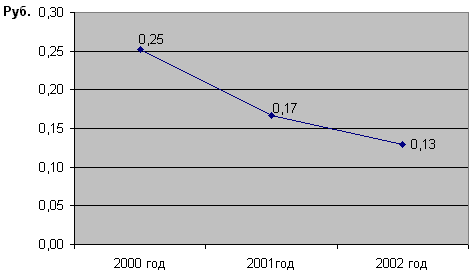

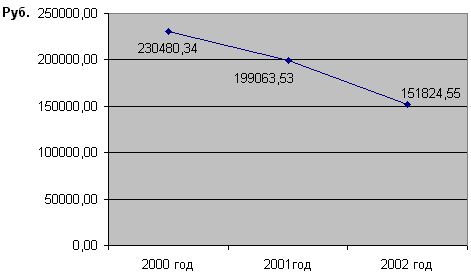

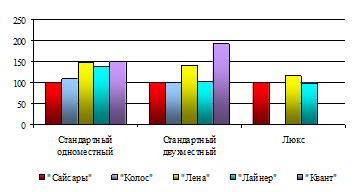

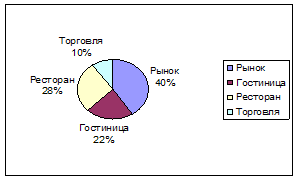

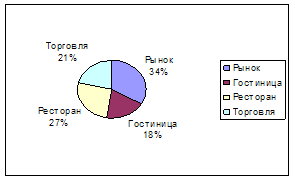

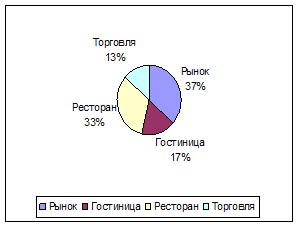

... -кассир ведет кассовую книгу, расчеты с подотчетными лицами, проверяет работу кассиров. Глава III. Анализ финансово-экономической деятельности ГУРП Крестьянский рынок «Сайсары» 3.1 Анализ основных технико-экономических показателей деятельности 3.1.1 Анализ эффективности использования основных производственных фондов Основные производственные фонды представляют собой один из видов ...

0 комментариев