Навигация

Анализ платежеспособности и финансовой устойчивости предприятия

3.2. Анализ платежеспособности и финансовой устойчивости предприятия

Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот. Если платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Финансовая устойчивость предприятия - это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска. Устойчивое финансовое состояние достигается при достаточности собственного капитала хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств. Для обеспечения финансовой устойчивости предприятия должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянные превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самопроизводства. Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия и наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствия ухудшение финансового состояние предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия. Финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнения расчетной дисциплины, достижения рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Платежеспособность – возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, котором определяется временем, необходимым для превращения их в денежные средства.

Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее – это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия – это более общее понятия, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников. Но предприятия может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности. От степени ликвидности баланса и предприятия зависит платежеспособность. В тоже время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем, и наоборот. Анализ ликвидности баланса заключается в сравнении средств по активу, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения. С точки зрения ликвидности, активы предприятия можно разделить на четыре группы:

- немедленно реализуемые активы А1. Это денежные средства (стр. 260) и краткосрочные финансовые вложения (стр. 250);

- быстрореализуемые активы А2, выражаемые величиной краткосроч-ной дебиторской задолженности (стр. 240);

- медленно реализуемые активы А3. сюда относятся долгосрочная дебиторская задолженность (стр. 230), запасы (стр.210) и НДС по приобретенным ценностям (стр. 220), кроме того, в данную группу не включается статья. Расходы будущих периодов (стр. 217);

- труднореализуемые активы А4, представленные величиной вне-оборотных активов (стр. 190). Сюда же следует отнести статью «Расходы будущих периодов» (стр. 217).

По степени срочности предстоящей оплаты пассивы группируются следующим образом:

- наиболее срочная задолженность П1, состоит из кредиторской задолженности (стр. 620), расчетов по дивидендам (стр. 630) и прочих краткосрочных пассивов (стр. 670);

- краткосрочные пассивы П2, представлены величины краткосрочных заемных средств (стр. 610);

- долгосрочные пассивы П3 отражаются как итог раздела 5 баланса (стр. 590);

- постоянные пассивы П4 – это капитал и резервы (стр. 490). Для сохранения баланса между активами и пассивами к величине П4 нужно отнести краткосрочные пассивы, не отраженные в составе предыдущих групп: «Доходы будущих периодов» (стр. 640), «Фонд потребления» (стр. 650), «резервы предстоящих расходов и платежей» (стр. 660).

Рассмотрим анализ ликвидности предприятия за 2004-2006 гг.

Таблица 12

Анализ ликвидности за 2005 г.

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный изменение (недостаток) | |

| На начало года | На конец года | ||||||

| Немедленно реализуемые активы А1 | 14 | 24 | Наиболее срочная задолженность П1 | 1668 | 543 | 1654 | 519 |

| Быстро реализуемые активы А2 | 1822 | 901 | Краткосрочные пассивы П2 | 2342 | 334 | 460 | -561 |

| Медленно реализуемые активы А3 | 8836 | 8119 | Долгосрочные пассивы П3 | 4144 | 4144 | -4692 | -3975 |

| Трудно реализуемые активы А4 | 10828 | 10499 | Постоянные пассивы П4 | 13346 | 14522 | 2518 | 4023 |

| Баланс | 21500 | 19543 | Баланс | 21500 | 19543 | - | - |

Условие ликвидности баланса

А1>П1; А2>П2; А3>П3; А1<П4

Проанализировав ликвидность баланса предприятия за 2004 г., его нельзя признать ликвидным, т.к. три соотношения групп активов и пассивов не отвечает условием абсолютной ликвидности баланса.

Таблица 13

Анализ ликвидности за 2006 г.

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный изменение (недостаток) | |

| На начало года | На конец года | ||||||

| Немедленно реализуемые активы А1 | 24 | 361 | Наиболее срочная задолженность П1 | 543 | 590 | 519 | 229 |

| Быстро реализуемые активы А2 | 901 | 306 | Краткосрочные пассивы П2 | 334 | 800 | -567 | 494 |

| Медленно реализуемые активы А3 | 8119 | 13698 | Долгосрочные пассивы П3 | 4144 | 8380 | -3975 | -5318 |

| Трудно реализуемые активы А4 | 10499 | 12065 | Постоянные пассивы П4 | 14522 | 16658 | 4023 | 4593 |

| Баланс | 19543 | 26428 | Баланс | 19543 | 26428 | - | - |

Условие ликвидности баланса

А1>П1; А2>П2; А3>П3; А1<П4

Проанализировав ликвидность баланса предприятия за 2005 г., его нельзя признать ликвидным, т.к. три соотношения групп активов и пассивов не отвечает условиям абсолютной ликвидности.

Таблица 14

Анализ ликвидности за 2007 г.

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный изменение (недостаток) | |

| На начало года | На конец года | ||||||

| Немедленно реализуемые активы А1 | 361 | 53 | Наиболее срочная задолженность П1 | 800 | -26 | 439 | -79 |

| Быстро реализуемые активы А2 | 306 | 588 | Краткосрочные пассивы П2 | 800 | 1000 | 494 | 419 |

| Медленно реализуемые активы А3 | 13698 | 15815 | Долгосрочные пассивы П3 | 8380 | 8177 | -5318 | -7638 |

| Трудно реализуемые активы А4 | 12063 | 11730 | Постоянные пассивы П4 | 16658 | 18902 | 4595 | 7172 |

| Баланс | 26428 | 28188 | Баланс | 26428 | 28188 | - | - |

Условие ликвидности баланса

А1>П1; А2>П2; А3>П3; А1<П4

Проанализировав ликвидность баланса предприятия за 2006 г., его нельзя признать ликвидным, т.к. три соотношения групп активов и пассивов не отвечает условием абсолютной ликвидности баланса.

Ликвидность предприятия определяется с помощью ряда финансовых коэффициентов.

Коэффициент текущей ликвидности отражает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение предыдущего года

КТЛ.= общая стоимость текущих активов/срочные обязательства = =А1+А2+А3/П1+П2

В СПК «Дружба» за 2005 г. он равен:

На начало года: 10672/4010=2,6

На конец года: 9044/877=10,31

В СПК «Дружба» за 2006 г. он равен:

На начало года: 9044/877=10,31

На конец года: 14365/1390=10,33

В СПК «Дружба» за 2007 г. он равен:

На начало года: 14365\1390=10,33

На конец года: 16456\974=16,9

Коэффициент быстрой ликвидности – отношение наиболее ликвидной части оборотных активов к текущим обязательствам, отличается от предыдущего тем, что в числителе дроби отражается еще в величине быстро ликвидных активов:

К БЛ= (А1+А2) / (П1+П2) = ликвидные активы / срочные обязательства

К БЛ. на начало 2005 года: 1836/4010=0,46

К БЛ. на конец года: 925/877=1,05

К БЛ. на начало 2006 года: 925/877=1,05

К БЛ. на конец года: 667/1600=0,42

К БЛ. на начало 2007 года: 667/1600=0,42

К БЛ. на конец года: 641/974=0,68

Коэффициент абсолютной ликвидности – наиболее жесткий критерий платежеспособности, показывающая какая часть краткосрочных обязательств может быть погашена немедленно.

К АБЛ = денежные средства/срочные обязательства

К АБЛ на начало 2005 года: 14/2342=0,001

К АБЛ на конец года: 24/334=0,072

К АБЛ на начало 2006 года: 24/334=0,072

К АБЛ на конец года: 361/800=0,451

К АБЛ на начало 2007 года: 361/800=0,451

К АБЛ на конец года: 53/1000=0,053

Сведем вышеперечисленные показатели в таблицу.

Таблица 15

Показатели рассчитанных коэффициентов

| Показатели | 2005 г. | 2006 г. | 2007 г. | Норма- тивное значе-ние | |||

| на начало года | на конец года | на начало года | на конец года | на начало года | на конец года | ||

| Коэффициент текущей ликвидности | 2,66 | 10,31 | 10,31 | 10,33 | 10,33 | 16,9 | ≥2 |

| Коэффициент быстрой ликвидности | 0,46 | 1,05 | 1,05 | 0,42 | 0,42 | 0,68 | 0,7-0,8 |

| Коэффициент абсолютной ликвидности | 0,001 | 0,072 | 0,072 | 0,451 | 0,451 | 0,053 | 0,20-0,25 |

Рассчитанные показатели ликвидности за 2005-2007 гг. свидетельствуют о затруднительном финансовом положении предприятия. Превышение оборотных активов над краткосрочными обязательствами в 2007 г. во много раз свидетельствует о нерациональном вложении средства неэффективном их использовании. Только мобилизуя средства, вложенные в материально-производственные запасы, можно рассчитаться с кредиторами по краткосрочным обязательствам. Поэтому предприятие будет покрывать часть долгов частью своего недвижимого имущества.

Источники финансовых ресурсов делятся на две большие группы: собственные и заемные. Собственные средства складываются из взносов акционеров в собственный капитал, добавочного капитала и нераспределенной прибыли. Заемный или привлеченный капитал в свою очередь подразделяется на долгосрочные и краткосрочные обязательства.

Качественным отличием собственного от заемного капитала выступает различие в условиях предоставления материальных средств. Заемные средства, в основном, предоставляются на условиях кредита, и целевое использование предоставленных ресурсов контролируется заимодавцем лишь в отдельных случаях. Источником же собственных средств являются акционеры, инвестирующие свои средства в неопределенной среде, и как правило, контролирующие расходование.

Анализ финансовой устойчивости необходим для характеристики отношений предприятия с собственниками заемных средств.

Поскольку, краткосрочными обязательствами возможно управлять, то одной из информационных составляющих управления становится данные о финансовой устойчивости предприятия. Они позволяют с одной стороны определить оптимальные, с другой стороны допустимые объемы заимствований.

Рассмотрим анализ финансовой устойчивости хозяйства за 2005-2007 гг.

Таблица 16

Анализ финансовой устойчивости предприятия за 2005 год

| Показатели | На начало года | На конец года | Отклоне-ние |

| 1. Капитал и резервы | 13346 | 14522 | 1176 |

| 2. Внеоборотные активы | 10828 | 10499 | -329 |

| 3. Долгосрочные кредиты и займы | 742 | 742 | - |

| 4. Наличие собственных оборотных средств (стр. 1 + стр. 3 – стр. 2) | 3268 | 4765 | 1497 |

| 5. Краткосрочные кредиты и займы | 2342 | 334 | -2008 |

| 6. Общая величина основных источников формирования запасов и затрат (стр. 4 + стр. 5) | 5610 | 5099 | -511 |

| 7. Запасы | 8679 | 8082 | -597 |

| 8. Излишек (+) или недостаток (-) собственных оборотных средств (стр. 4 – стр. 7) | -5411 | -3317 | -8728 |

| 9. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр.6 – стр. 7) | -3069 | -2983 | -6052 |

Анализируя данную таблицу можно сделать вывод, что финансовое положение СПК «Дружба» за 2005 г. претерпело значительные изменения. Из строк 8, 9 можно сделать вывод о недостатке собственных оборотных средств и недостатке источников формирования запасов и затрат.

Таблица 17

Анализ финансовой устойчивости предприятия за 2006 год

| Показатели | На начало года | На конец года | Отклоне-ние |

| 1. Капитал и резервы | 14522 | 16658 | 2136 |

| 2. Внеоборотные активы | 10499 | 12065 | 1566 |

| 3. Долгосрочные кредиты и займы | 742 | 4165 | 3423 |

| 4. Наличие собственных оборотных средств (стр. 1 + стр. 3 – стр. 2) | 4765 | 8758 | 3993 |

| 5. Краткосрочные кредиты и займы | 334 | 800 | 466 |

| 6. Общая величина основных источников формирования запасов и затрат (стр. 4 + стр. 5) | 5099 | 9558 | 4459 |

| 7. Запасы | 8082 | 13661 | 5579 |

| 8. Излишек (+) или недостаток (-) собственных оборотных средств (стр. 4 – стр. 7) | -3317 | -4903 | -8220 |

| 9. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр.6 – стр. 7) | -2983 | -4103 | -7086 |

Из данной таблицы можно сделать вывод: финансовое положение СПК «Дружба» претерпело значительные изменения. Из строк 8, 9 можно сделать вывод о недостатке собственных оборотных средств и недостатке источников формирования запасов и затрат.

Таблица 18

Анализ финансовой устойчивости предприятия за 2007 год

| Показатели | На начало года | На конец года | Отклонение |

| 1. Капитал и резервы | 16658 | 18902 | 2244 |

| 2. Внеоборотные активы | 12065 | 11730 | -335 |

| 3. Долгосрочные кредиты и займы | 4165 | 3962 | -203 |

| 4. Наличие собственных оборотных средств (стр. 1 + стр. 3 – стр. 2) | 8758 | 11134 | 2376 |

| 5. Краткосрочные кредиты и займы | 800 | 1000 | 200 |

| 6. Общая величина основных источников формирования запасов и затрат (стр. 4 + стр. 5) | 9558 | 12134 | 2576 |

| 7. Запасы | 13361 | 15815 | 2454 |

| 8. Излишек (+) или недостаток (-) собственных оборотных средств (стр. 4 – стр. 7) | -4103 | -4681 | -8784 |

| 9. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр.6 – стр. 7) | -4681 | -3181 | -7862 |

Финансовое положение СПК «Дружба» за 2006 г. претерпело значительное изменения. Из строк 8, 9 можно сделать вывод также о недостатке собственных оборотных средств и недостатке источников формирования запасов и затрат.

Для характеристики финансовой устойчивости предприятия используется также ряд финансовых коэффициентов.

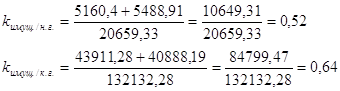

Коэффициент автономии показывает несколько предприятие независимо от заемного капитала.

К авт. = капитал и резервы / валюта баланса

На начало 2005 года: 13346/21500=0,62

На конец года: 14522/19543=0,74

На начало 2006 года: 14522/19543=0,74

На конец года: 16658/26428=0,63

На начало 2007 года: 16658/26428=0,63

На конец года: 18902/28188=0,67

Коэффициент отношения заемных и собственных средств показывает долю заемных средств в общем объеме ресурсов предприятия.

К. заем. и соб. ср-ств = обязательства / капитал и резервы

На начало 2005 года: 8154/13346=0,61

На конец года: 5021/14522=0,35

На начало 2006 года: 5021/14522=0,35

На конец года: 9770/16658=0,59

На начало 2007 года: 9770/16658=0,59

На конец года: 9151/18902=0,48

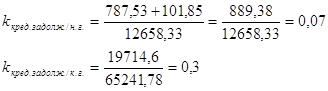

Коэффициент обеспеченности собственными средствами показывает наличие собственных оборотных средств, необходимых для покрытия материальных запасов

КОБЕСП.СОБСТВ.СРЕД. = собственные оборотные средства / материально-производственные запасы.

На начало 2005 года: 10672/8679=1,23

На конец года: 9044/8082=1,12

На начало 2006 года: 9044/8082=1,12

На конец года: 14365/13661=1,05

На начало 2007 года: 14365/13661=1,05

На конец года: 16458/15815=1,04

Коэффициент маневренности показывает, какая часть собственных средств предприятия вложена на наиболее мобильные активы.

Кманев. = собст.обор.средства / капитал и резервы

На начало 2005 года: 10672/12246=0,87

На конец года: 9044/14522=0,62

На начало 2006 года: 9044/14522=0,62

На конец года: 14365/16658=0,86

На начало 2007 года: 14365/16658=0,86

На конец года: 16458/18902=0,87

Коэффициент финансирования показывает, какая часть деятельности финансируется за счет собственных средств

Кфинансирования = капитал и резервы/обязательства

На начало 2005 года: 13346/8154=1,64

На конец года: 14522/5021=2,89

На начало 2006 года: 14522/5021=2,89

На конец года: 16658/9770=1,7

На начало 2007 года: 16658/9770=1,7

На конец года: 18902/9151=2,07

Рассчитанные показатели сведем в таблицу.

Таблица 19

Показатели финансовой устойчивости предприятия за 2005-2007 гг.

| Показа-тели | Нор-матив. знач-е | 2005 г. | Изм. +,- | 2006 г. | Изм. +,- | 2007г. | Изм. +,- | |||

| нач. | кон. | нач. | кон. | нач. | кон. | |||||

| Кавтономии | ≥0,5 | 0,62 | 0,74 | 0,12 | 0,74 | 0,63 | -0,11 | 0,63 | 0,67 | 0,04 |

| Ксоот. собс. и заем. ср-в | ≤1 | 0,61 | 0,35 | -0,26 | 0,35 | 0,59 | 0,24 | 0,59 | 0,48 | -0,11 |

| К собс. ср-вами | ≥1 | 1,23 | 1,12 | -0,11 | 1,12 | 1,05 | -0,07 | 1,05 | 1,04 | -0,01 |

| К маневр. | ≥0,5 | 0,87 | 0,62 | -0,25 | 0,62 | 0,86 | 0,24 | 0,86 | 0,87 | 0,01 |

| К фин. | ≥1 | 1,64 | 2,89 | 1,25 | 2,89 | 1,7 | -1,19 | 1,7 | 2,07 | 0,37 |

Данные таблицы свидетельствуют о том, что предприятия располагает запасом прочности, поскольку все показатели коэффициентов соответствуют нормативным значениям. Показатели автономии указывают на то, что предприятия за 2005-2007 гг. имеет возможности выйти из кризисного состояния. Коэффициент маневренности 2007 г. увеличился на 40%, поэтому предприятие имеет возможности для свободного маневрирования. Коэффициент обеспеченности собственными оборотными средствами в 2007 г. соответствует нормативным показателям и составил 1,04, что говорит о достаточном обеспечении запасов и затрат собственными источниками формирования.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев