Навигация

Показатели платежеспособности и финансовой устойчивости

2. Показатели платежеспособности и финансовой устойчивости

Степень платежеспособности общая (К4) характеризует сроки возможного погашения всей кредиторской задолженности:

![]() (22)

(22)

Коэффициент задолженности по кредитам (К5). Уменьшение его уровня характеризует перекос структуры долгов в сторону товарных кредитов, неплатежей бюджету и по внутренним долгам, что оценивается отрицательно:

![]() (23)

(23)

Коэффициент задолженности другим организациям (К6). Повышение его уровня характеризует увеличение удельного веса товарных кредитов в общей сумме долгов:

![]() (24)

(24)

Коэффициент задолженности фискальной системе (К7). Повышение его уровня характеризует увеличение удельного веса задолженности бюджету в общей сумме долгов (23, С. 612):

![]() (25)

(25)

Коэффициент внутреннего долга (К8). Повышение его уровня характеризует увеличение удельного веса внутреннего долга в общей сумме долгов:

![]() (26)

(26)

Степень платежеспособности по текущим обязательствам (К9) характеризует сроки возможного погашения текущей задолженности перед кредиторами:

![]() (27)

(27)

Коэффициент покрытия текущих обязательств оборотными активами (К10) показывает, насколько текущие обязательства покрываются оборотными активами:

![]() (28)

(28)

Собственный капитал в обороте (К11). Отсутствие его показывает, что все оборотные активы сформированы за счет заемных средств:

![]() (29)

(29)

Доля собственного капитала в оборотных активах (К12) определяет степень обеспеченности организации собственными оборотными средствами:

![]() (30)

(30)

Коэффициент финансовой автономии (К13) показывает, какая часть активов сформирована за счет собственных средств организации:

![]() (31)

(31)

3. Показатели деловой активности (23, С. 613)

Продолжительность оборота оборотных активов (К14) показывает, за сколько месяцев оборачиваются оборотные активы:

![]() (32)

(32)

Продолжительность оборота средств в производстве (К15) характеризует скорость оборачиваемости капитала в запасах:

![]() (33)

(33)

Продолжительность оборота средств в расчетах (К16) характеризует скорость погашения дебиторской задолженности:

![]() (34)

(34)

4. Показатели рентабельности

Рентабельность оборотного капитала (К17) характеризует эффективность использования оборотного капитала организации:

![]() (35)

(35)

Рентабельность продаж (К18) показывает, сколько получено прибыли на рубль выручки:

![]() (36)

(36)

5. Показатели интенсификации процесса производства Среднемесячная выработка на одного работника (К19) характеризует уровень производительности (интенсивности) труда работников предприятия:

![]() (37)

(37)

Фондоотдача (К20) характеризует интенсивность использования основных средств:

![]() (38)

(38)

6. Показатели инвестиционной активности организации

Коэффициент инвестиционной активности (К21) характеризует инвестиционную активность организации:

![]() (39)

(39)

Изучение динамики данных показателей позволяет довольно полно охарактеризовать финансовое состояние предприятия и установить наметившиеся его изменения. Для удобства представления расчетных данных составим таблицу 5.

Таблица 5 Экспресс-анализ финансового состояния ОАО «Эксплуатационное вагонное депо» за период 2004-2006 гг

| Наименование показателя | 2004 | 2005 | 2006 | ||||

| Показатель | Абсолютное изменение | Темп роста, % | Показатель | Абсолютное изменение | Темп роста, % | ||

| 1. Общие показатели | |||||||

| 1.1. Среднемесячная выручка от реализации | 4704,25 | 5021,41 | 317,16 | 106,74 | 9380,75 | 4359,34 | 186,82 |

| 1.2. Среднесписочная численность работников, чел. | 384 | 415 | 31 | 108,07 | 466 | 51 | 112,29 |

| 2. Показатели платежеспособности и финансовой устойчивости | |||||||

| 2.1. Степень платежеспособности общая | 2,92 | 2,6 | -0,32 | 89,04 | 1,37 | -1,23 | 52,69 |

| 2.2. Коэффициент задолженности по кредитам банков и займам | 2,81 | 2,5 | -0,31 | 88,97 | 1,31 | -1,19 | 52,40 |

| 2.3. Коэффициент задолженности другим организациям | 0,1 | 0,09 | -0,01 | 90,00 | 0,05 | -0,04 | 55,56 |

| 2.4. Коэффициент задолженности фискальной системе | 0,003 | 0,004 | 0,001 | 133,33 | 0,002 | -0,002 | 50,00 |

| 2.5. Коэффициент внутреннего долга | 0,002 | 0,002 | 0 | 100,00 | 0,002 | 0 | 100,00 |

| 2.6. Степень платежеспособности по текущим обязательствам | 0,14 | 0,13 | -0,01 | 92,86 | 0,08 | -0,05 | 61,54 |

| 2.7. Коэффициент покрытия текущих обязательств оборотными активами | 9,28 | 9,92 | 0,64 | 106,90 | 10,71 | 0,79 | 107,96 |

| Продолжение таблицы 5 | |||||||

| 2.8. Собственный капитал в обороте | -7461 | -6320 | 1141 | 84,71 | -5006 | 1314 | 79,21 |

| 2.9. Доля собственного оборотного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) | -1,18 | -0,93 | 0,25 | 78,81 | -0,64 | 0,29 | 68,82 |

| 2.10. Коэффициент автономии (финансовой независимости) | 0,44 | 0,48 | 0,04 | 109,09 | 0,5 | 0,02 | 104,17 |

| 3. Показатели эффективности финансово-хозяйственной деятельности (деловой активности и рентабельности) | |||||||

| 3.1. Продолжительность оборота оборотных активов | 1,34 | 1,34 | 0 | 100,00 | 0,83 | -0,51 | 61,94 |

| 3.2. Коэффициент оборотных средств в производстве (в днях) | 0,48 | 0,45 | -0,03 | 93,75 | 0,25 | -0,2 | 55,56 |

| 3.3. Коэффициент оборотных средств в расчетах (в днях) | 0,86 | 0,89 | 0,03 | 103,49 | 0,58 | -0,31 | 65,17 |

| 3.4. Рентабельность оборотного капитала, % | 31 | 35 | 4 | 112,90 | 37,79 | 2,79 | 107,97 |

| 3.5. Рентабельность продаж, % | 16,64 | 16,32 | -0,32 | 98,08 | 10,41 | -5,91 | 63,79 |

| 3.6. Среднемесячная выработка на одного работника | 12,25 | 12,10 | -0,15 | 98,77 | 20,13 | 8,03 | 166,37 |

| 3.7. Эффективность внеоборотного капитала (фондоотдача) | 0,25 | 0,27 | 0,02 | 108,00 | 0,52 | 0,25 | 192,59 |

| 3.8. Коэффициент инвестиционной активности | |||||||

Как показывает проведенный экспресс – анализ, среднемесячная выручка от реализации продукции в 2006 г. составила 9380,75 тыс.руб., что выше уровня 2005 г. на 4359,34 тыс. руб., а уровень 2005 г. выше уровня 2004 г. на 317,16 тыс.руб. Такое увеличение вызвано увеличением объема выполненных работ (оказанных услуг).

Показатель общей степени платежеспособности снизился на 1,23 в 2006 году по сравнению с показателем 2005 года, а темп роста составил соответственно 52,69 %. Но вместе с тем наблюдается снижение коэффициентов задолженности, а именно:

- снижение коэффициента задолженности по кредитам банков и займам составило в 2006 г. –1,99 п. По сравнению с 2005 г. и снижение с 2004 г. по 2005 г. составило 0,13 п.;

- снижение коэффициента задолженности другим организациям с 2004 по 2005 г. составило 0,01 п., и снижение с 2005 г. по 2006 г. составило 0,04 п.;

- коэффициент задолженности фискальной системе также имеет тенденцию к снижению, снижение в 2006 г. по сравнению с показателем 2005 г. составило 0,002 п.;

- коэффициент внутреннего долга остался без изменений.

Наблюдается незначительное снижение платежеспособности по текущим обязательствам.

Возросла сумма собственного капитала в обороте (хотя значение показателя на протяжении рассматриваемого периода имеет отрицательное значение), соответственно увеличился коэффициент обеспеченности собственными средствами, темп роста составил в 2006 г. 107,96 % по сравнению с 2005 г.

Незначительно увеличился коэффициент финансовой автономии, темп роста в 2006 г. по сравнению с показателем 2005 г. составил 104,17 %, значение на 2005 г. составило 0,48 что выше показателя 2004 г. на 0,04 п.

При рассмотрении показателей рентабельности, можно увидеть, что рентабельность оборотного капитала имеет тенденцию к увеличению, показатель рентабельности продаж понижался в течении 2 лет и на конец 2006 г. составил 10,41 %, показатель среднемесячной выработки на одного работника имеет тенденцию к увеличению, так же наблюдается увеличение показателя фондоотдачи внеоборотного капитала.

Далее проведем для более подробного представления о финансовой деятельности предприятия и финансового положения проведем финансово-экономический анализ.

2.3 Финансовый анализ деятельности предприятия за 2004-2006 ггПри оценке имущественного положения предприятия формируется представление о деятельности предприятия, выявляются изменения в составе его имущества и источниках, устанавливаются взаимосвязи различных показателей. С этой целью определяют соотношения отдельных статей актива и пассива баланса, их удельный вес в общем итоге (валюте) баланса, рассчитывают суммы отклонений в структуре основных статей баланса по сравнению с предшествующими периодами.

Общая сумма изменения валюты баланса расчленяется на составляющие, что позволяет сделать предварительные выводы о характере сдвигов в составе активов, источниках их формирования и их взаимной обусловленности. Так, в процессе анализа изменения в составе долгосрочных (внеоборотных) и текущих (оборотных) средств рассматриваются во взаимосвязи с изменениями в обязательствах предприятия. Характеристику о качественных изменениях в структуре средств и их источников можно получить с помощью вертикального и горизонтального анализа отчетности.

Вертикальный анализ показывает структуру средств предприятия и их источников. Как правило, показатели структуры рассчитываются в процентах к валюте баланса. Относительные показатели в определенной степени сглаживают негативное, влияние инфляционных процессов, которые существенно затрудняют сопоставление абсолютных показателей в динамике.

Горизонтальный анализ бухгалтерского баланса - это чтение или суждение об изменениях в отчетном периоде (динамика). Положительная сторона горизонтального анализа в том, что он позволяет быстро (не делая подсчетов) увидеть произошедшие изменения. Отрицательной стороной анализа является то, что картина изменений может быть очень резкой, так как не учитывается инфляция или денежные реформы.

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения).

Объединим горизонтальный и вертикальный анализ, то есть построим аналитическую таблицу, характеризующую как структуру средств предприятия и их источников, так и динамику отдельных ее показателей. Данные расчетов представлены в приложении 5.

При анализе агрегированного баланса предприятия можно выделить основные изменения произошедшие за 2004—2006 гг., а именно:

- наблюдается динамика увеличения валюты баланса, так в 2006 г. валюта баланса составила 25882 тыс. руб., что на 1114 тыс. руб. выше показателя 2004 г. и выше показателя 2005 г. на 756 тыс. руб.;

- при рассмотрении структуры внеоборотных активов предприятия выявилось снижение удельного веса данных статей баланса, так в 2006 г. удельный вес внеоборотных активов составил 69,69 %, что ниже показателя 2004 г. на 4,85 % и ниже показателя 2005 г. на 3,41%, что произошло за счет снижения удельного веса основных средств. При рассмотрении стоимостных показателей данных статей отчетности можно отметить, что в 2006 г. сумма внеоборотных активов составила 18037 тыс. руб., что ниже показателя 2004 г. на 426 тыс. руб., и ниже показателя 2005 г. на 330 тыс. руб. Такие изменения вызваны выбытием основных средств в связи с их ликвидацией в силу непригодности к эксплуатации;

- второе место по величине удельного веса в активе баланса соответственно принадлежит внеоборотным активам, в 2006 г. основной удельный вес составил – 30,31 % или 7845 тыс. руб., что выше показателя 2004 г. на 4,85 % или 1540 тыс. руб., и выше показателя 2005 г. на 3,41 %, и в стоимостном выражении выше на 1086 тыс. руб.;

- при рассмотрении структуры пассива баланса можно отметить, что в 2006 г. основной удельный вес принадлежит такому разделу отчетности как капитал и резервы – 50,35 %, что выше показателя 2004 г. на 5,93 % и выше показателя 2005 г. на 2,40 %.

- на втором месте по величине удельного веса находятся долгосрочные обязательства, так в 2006 г. их доля составила 46,82 %, что ниже показателя 2004 г. на 6,01 % и ниже показателя 2005 г. на 2,52 %.

- краткосрочные обязательства составляют 2,83 % от общего значения пассивов на 2006 г., что выше значения 2004 г. на 0,09 % и выше значения 2005 г. на 0,12 %.

В целом, по итогам анализа агрегированного баланса можно отметить, что уменьшение доли долгосрочных обязательств носит положительную оценку, хотя их удельный вес в общей валюте баланса остается достаточно значительным.

В активе баланса не произошло каких либо очень значительных изменений, так как изменения по структуре составили 3,41 % в сторону снижения доли внеоборотных активов (по отношению 2006 г. к 2005 г.), в стоимостном выражении сумма внеоборотных активов снизилась с 2005 г. по 2006 г. на 330 тыс. руб. Сумма оборотных активов увеличилась на 2006 г. по сравнению с 2005 г. на 1086 тыс. руб.

Для большинства предприятий продолжительность операционного цикла оборотных активов, как правило, больше, чем продолжительность операционного цикла соответствующих пассивов. Это является существенной причиной возникновения нехватки оборотных средств.

Для преодоления дефицита источников оборотного капитала предприятию необходимы краткосрочные банковские кредиты, иные заимствования, а также возможность управлять дебиторской задолженностью. Однако дебиторская задолженность, денежные средства на расчетном счете, запасы и затраты в готовой продукции, другие элементы оборотного капитала оказывают различное воздействие на эффективность экономической деятельности.

Далее по данным формы №2 рассчитаем следующие показатели:

- маржинальный доход, обеспечивающий покрытие постоянных затрат и получение прибыли;

- точку критического объема продаж;

- запас финансовой прочности;

- силу воздействия операционного рычага;

- определим долю маржинального дохода в выручке от продаж.

Данные расчетов представим в виде таблицы 6.

Таблица 6 Показатели оценки качественного уровня достижения финансовых результатов ОАО «Эксплуатационное вагонное депо» за 2004 – 2006 гг

| Показатели | Код строки | Ед. изм. | 2004г. | 2005 г. | 2006 г. | Отклонение 2006 г от | ||

| 2004г. | 2005г. | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1.Выручка от продаж (N) | 010 | Тыс.руб. | 56451 | 60257 | 112569 | 56118 | 52312 | |

| 2.Себистоимость товаров (S) | 020 | Тыс.руб. | 47056 | 50421 | 100855 | 53799 | 50434 | |

| 3.Валовая прибыль (МД) | 029 | Тыс.руб. | 9395 | 9836 | 11714 | 2319 | 1878 | |

| 4.Доля маржинального дохода в выручке от продаж (d) | пЗ/п1 | 0,17 | 0,16 | 0,10 | -0,06 | -0,06 | ||

| 5.Постоянные расходы (Sn) | Тыс.руб. | 4578 | 4782 | 5102 | 524,00 | 320,00 | ||

| 6.Критическая точка объема продаж (порог рентабельности) | Sn :d | Тыс.руб. | 27507,47 | 29295,34 | 49029,11 | 21521,64 | 19733,77 | |

| 7.3апас финансовой прочности | пl-п6 | Тыс.руб. | 28943,53 | 30961,66 | 63539,89 | 34596,36 | 32578,23 | |

| 8.Запас финансовой прочности от объема продаж | п7/п1 | 1,05 | 1,06 | 1,30 | 0,24 | 0,24 | ||

| 9.Прибыль (убыток) от продаж | 050 | Тыс.руб. | 9395 | 9836 | 11714 | 2319 | 1878 | |

| 10.Прибыль от продаж к запасу финансовой прочности | п9/п7 | 0,32 | 0,32 | 0,18 | -0,14 | -0,13 | ||

| 11 .Сила воздействия операционного рычага | пЗ/п5 | 2,05 | 2,06 | 2,30 | 0,24 | 0,24 | ||

Как показывает таблица 6, в ОАО «Эксплуатационное вагонное депо» наблюдается увеличение таких показателей как, выручка от реализации, себестоимость, валовая прибыль.

На конец 2006 г. незначительно (на 0,06 п.) снизилась доля маржинального дохода в выручке от продаж.

Наблюдается тенденция к увеличению у такого показателя как запас финансовой прочности, так с 2004 г. по 2006 г. изменение в сторону увеличения составило 32578,23 тыс. руб., сила воздействия операционного рычага (увеличение показателя 2006 г. по сравнению с 2004 г. составило 0,51 п.),

В 2006 г. наблюдается незначительное снижение значения такого показателя как, показатель отношения прибыли от продаж к запасу финансовой прочности (на 0,13 п.).

В 2006 г. порог рентабельности составил 49029,11 тыс. руб., что выше показателя 2005 г. на 19733,77 тыс. руб., и выше уровня 2004 г. на 21521,64 тыс. руб. Следовательно, в 2006 г. у предприятия достаточно суммы выручки необходимой для возмещения постоянных расходов.

3. Анализ финансовой устойчивости ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг. 3.1 Анализ абсолютных показателей финансовой устойчивости и соотношения собственного и заемного капитала предприятия

Финансовая устойчивость является важнейшей характеристикой финансово-экономической деятельности предприятия в условиях рыночной экономики. Если предприятие финансово устойчиво, то оно имеет преимущество перед другими предприятиями того же профиля и привлечений инвестиций, в получении кредитов, в выборе поставщиков и в подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, так как выплачивает своевременно налоги в бюджет, взносы в социальные фонды, заработную плату – рабочим и служащим, дивиденды – акционерам, а банкам гарантирует возврат кредитов и уплату процентов по ним.

Чем выше устойчивость предприятия, тем более оно независимо от неожиданного изменения рыночной конъюнктуры и, следовательно, тем меньше риск оказаться на краю банкротства.

Финансовая устойчивость предприятия – это независимость его в финансовом отношении и соответствие состояние активов и пассивов компании задачам финансово-хозяйственной деятельности.

В российской практике обобщающим показателем финансовой устойчивости компании является излишек или недостаток средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат. Это по сути дела абсолютная оценка финансовой устойчивости.

Соотношение стоимости запасов и величин собственных и заемных источников их формирования – один из важнейших факторов устойчивости финансового состояния предприятия. Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени текущей платежеспособности (или неплатежеспособности) организации.

В экономической литературе даются разные подходы к анализу финансовой устойчивости. Рассмотрим методику Шеремета А.Д. и Сайфулина Р.С., рекомендующую для оценки финансовой устойчивости определять трехкомпонентный показатель типа финансовой ситуации.

Для расчета этого показателя сопоставляется общая величина запасов и затрат предприятия и источники средств для их формирования:

ЗЗ = З + НДС (40)

где ЗЗ – величина запасов и затрат;

З – запасы;

НДС – налог на добавленную стоимость по приобретенным ценностям.

При этом используется различная степень охвата отдельных видов источников, а именно:

1) Наличие собственных оборотных средств, равное разнице величины источников собственных средств (собственного капитала) и величины внеоборотных активов.

СОС = СС - ВА – У (41)

где СОС – собственные оборотные средства;

СС – величина источников собственного капитала;

ВА – величина внеоборотных активов;

У – убытки.

2) Многие специалисты при расчете собственных оборотных средств вместо собственных источников берут перманентный капитал: наличие собственных оборотных средств и долгосрочных заемных источников формирования запасов и затрат, то есть с учетом долгосрочных кредитов и заемных средств.

ПК=(СС+ДЗС)–ВА–(У) (42)

где ПК – перманентный капитал;

ДЗС – долгосрочные заемные средства.

3) Общая величина основных источников формирования запасов и затрат, то есть наличие собственных оборотных средств, долгосрочных кредитов и заемных средств, краткосрочных кредитов и заемных средств, то есть все источники, которые возможны.

ВИ=(СС+ДЗС+КЗС)-ВА-У (43)

где ВИ – все источники;

КЗС – краткосрочные заемные средства.

Необходимо отметить, что к сумме краткосрочных кредитов и заемных средств не присоединяются ссуды, не погашенные в срок.

Показатель общей величины основных источников формирования запасов и затрат является приближенным, так как часть краткосрочных кредитов выдается под товары отгруженные (то есть они не предназначены для формирования запасов и затрат), а для покрытия запасов и затрат привлекается часть кредиторской задолженности, зачтенной банком при кредитовании.

Несмотря на эти недостатки, показатель общей величины основных источников формирования запасов и затрат дает существенный ориентир для определения степени финансовой устойчивости.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1) Излишек или недостаток собственных оборотных средств:

ФСОС= СОС – ЗЗ, (44)

де ФСОС – излишек или недостаток собственных оборотных средств.

2) Излишек или недостаток перманентного капитала:

ФПК = ПК-ЗЗ, (45)

где ФПК – излишек или недостаток перманентного капитала.

3) Излишек или недостаток всех источников (показатель финансово – эксплуатационной потребности):

ФВИ= ВИ – ЗЗ, (46)

где Фви – излишек или недостаток всех источников.

С помощью этих показателей определяется трехмерный (трехкомпонентный) показатель типа финансового состояния, то есть

1, если Ф>0,

S(Ф) = (47)

0, если Ф<0.

Вычисление трёх показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости.

По степени устойчивости можно выделить четыре типа финансовых ситуаций:

1) Абсолютная устойчивость финансового состояния, если

S = {1, 1, 1} (48)

При абсолютной финансовой устойчивости предприятие не зависит от внешних кредиторов, запасы и затраты полностью покрываются собственными ресурсами. В российской практике такая финансовая устойчивость встречается крайне редко, представляет собой крайний тип финансовой устойчивости.

2) Нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность, то есть

S = {0, 1, 1} (49)

Это соотношение показывает, что предприятие использует все источники финансовых ресурсов и полностью покрывает запасы и затраты.

3) Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращение дебиторов и ускорение оборачиваемости запасов, то есть

S = {0, 0, 1} (50)

Пределом финансовой неустойчивости является кризисное состояние предприятия. Оно проявляется в том, что наряду с нехваткой «нормальных» источников покрытия запасов и затрат (к их числу может относиться часть внеоборотных активов, просроченная задолженность и т.д.) предприятие имеет убытки, непогашенные обязательства, безнадежную дебиторскую задолженность.

Профессор А.Д. Шеремет и Р.С. Сайфулин отмечают, что финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов и затрат).

Если указанные условия не выполняются, то финансовая неустойчивость является ненормальной и отражает тенденцию к существенному ухудшению финансового состояния.

4) Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения (за вычетом стоимости собственных акций, выкупленных у акционеров), дебиторская задолженность организации (за вычетом задолженности учредителей (участников) по взносам в уставной капитал) и прочие оборотные активы не покрывают даже его кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочие краткосрочные пассивы, то есть:

S = {0, 0, 0} (51)

При кризисном и неустойчивом финансовом состоянии устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат.

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором – величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний (ситуации 3 и 4) будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов.

В таблице 7 приведен анализ обеспеченности запасов источниками средств по методике В.В.Ковалева.

Таблица 7 Оценка обеспеченности запасов источниками финансирования ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг. по методике В.В.Ковалева

| Показатель | Алгоритм расчета | 2004г. | 2005г. | 2006г. |

| 1. Производственные запасы ПЗ | ПЗ = стр.2 10 | 2251 | 2273 | 2331 |

| 2.Собственные оборотные средства СОС | СОС = стр.490 + 590 -190 | 5626 | 6078 | 7113 |

| 3. Источники формирования запасов ИФЗ | ИФЗ =стр.490 + 590-190-230+ 610+621 +622 +627 | 5154 | 5594 | 6151 |

Соотношение производственных запасов, собственных оборотных средств и источников формирования запасов может характеризовать следующие типы финансового состояния предприятия:

1. абсолютная финансовая устойчивость (ПЗ<СОС), все запасы полностью покрываются собственными оборотными средствами без использования внешних заимствований;

2. нормальная финансовая устойчивость (СОС<ПЗ<ИФЗ), для покрытия запасов используются как собственные, так и привлеченные средства;

3. неустойчивое финансовое положение (ПЗ>ИФЗ), для финансирования запасов привлечены дополнительные, не всегда обоснованные источники;

4. критическое финансовое положение (ПЗ<ИФЗ), невозможность вовремя расплатиться с кредиторами.

По результатам анализа, проведенного по методике В.В.Ковалева (таблица 7) можно сделать вывод о нормальном типе финансовой устойчивости предприятия по определению обеспеченности запасов источниками финансирования. Критерий «ПЗ<СОС» означает, что организация использует для покрытия своих запасов собственные средства в течении всего исследуемого периода, но в тоже время соблюдается условие «ПЗ<ИФЗ», что говорит о невозможности своевременной оплаты счетов кредиторов. Для более точного определения уровня финансовой устойчивости проведем анализ по методике А.Д.Шеремета.

В таблице 8 приведен анализ обеспеченности запасов и затрат источниками средств по методике А.Д. Шеремета.

Таблица 8 Оценка обеспеченности запасов и затрат источниками финансирования ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг. по методике А.Д. Шеремета| Показатель | Алгоритм расчета | 2004 г. | 2005 г. | 2006 г. |

| 1 . Общая величина запасов и затрат ЗЗ | ЗЗ = стр.210 + 220 | 2255 | 2278 | 2235 |

| 2. Собственные оборотные средства СОС | СОС = стр.490 -190 | -7461 | -6320 | -5006 |

| 3.Функционирующий капитал ФК | ФК = стр.490 + 590 -190 | 5626 | 6078 | 7113 |

| 4.Общая величина источников ВИ | ВИ = стр.490 +590 -190 + 610 | 5782 | 6243 | 7310 |

| 5.Избыток/недостаток собственных оборотныхсредств ФС | ФС = СОС - ЗЗ | -9716 | -8598 | -7241 |

| 6.Избыток/недостаток функционирующего капитала ФФ | ФФ = ФК - ЗЗ | 3371 | 3800 | 4878 |

| 7.Избыток/недостаток общей величины источников ФИ | ФИ = ВИ - ЗЗ | 3527 | 3965 | 5075 |

Расчетным величинам ФС, ФФ и ФИ соответствует трехкомпонентный показатель финансового состояния S(Ф), который равен:

S(Ф)=1,еслиФ>0,

S(Ф) = 0, если Ф<0, где Ф ={ФС;ФФ;ФИ}

Показатель финансового состояния S(Ф) может принимать значения:

1) абсолютная финансовая устойчивость:S(Ф)={1; 1; 1}, если ФС![]() 0, ФФ

0, ФФ![]() 0, ФИ

0, ФИ![]() 0;

0;

2) нормальная устойчивость финансового состояния: S(Ф)={0; 1; 1}, если ФС<0, ФФ![]() 0,ФИ

0,ФИ![]() 0;

0;

3) неустойчивое финансовое состояние: S(Ф)={0; 0; 1}, если ФС<0, ФФ<0, ФИ![]() 0;

0;

4) кризисное финансовое состояние: S(Ф)={0; 0; 0}, если ФС<0, ФФ<0, ФИ<0.

В результате оценки обеспеченности запасов и затрат источниками финансирования, проведенной по методике А.Д. Шеремета (таблица 8), можно сделать вывод о том, что на протяжении исследуемого периода на предприятии нормальная устойчивость финансового состояния (ФС<0, ФФ![]() 0,ФИ

0,ФИ![]() 0).

0).

Далее проведем анализ относительных коэффициентов финансового состояния предприятия.

3.2 Анализ относительных показателей финансовой устойчивостиОтносительные показатели характеризуют следующие коэффициенты:

- коэффициент автономии (или независимости) (Ка) характеризует роль собственного капитала в формировании актива предприятия (норматив >_0,5):

Ка = СК/А, (52)

где СК - собственный капитал (стр.490); А - актив баланса (стр.300);

- коэффициент финансовой устойчивости (Кфу) применяется для расчета в качестве дополнения и развития показателя финансовой независимости (норматив > 0,7):

Кфу = (СК + ДО)/А, (53)

где ДО - долгосрочные обязательства (стр. 590);

- коэффициент финансовой зависимости (Кфз) показывает удельный вес заемного капитала в общей сумме капитала (норматив < 0,5):

Кфз = ЗК/А, (54)

где ЗК - заемный капитал (стр.590 + стр.690);

- коэффициент финансирования (Кф) показывает, как заемный капитал финансируется за счет собственного капитала (норматив > 1):

Кф = СК/ЗК (55)

- коэффициент инвестирования (Ки) показывает долю финансирования внеоборотных активов за счет собственного капитала (норматив > 1):

Ки = СК/ВА, (56)

где ВА - внеоборотные активы (стр. 190);

- коэффициент постоянного актива (Кпа) показывает долю внеоборотных активов в собственном капитале (норматив < 1):

Кпа = ВА/СК (57)

- коэффициент маневренности (Км) означает, что доля собственных оборотных средств должна быть равна 50 % в собственном капитале и чем ближе значение верхней границы норматива, тем больше возможностей у предприятия для финансового маневрирования (норматив 0,24-0,5):

Км = СОС/СК (58)

где СОС - собственные оборотные средства (стр.490 - стр.190);

- коэффициент обеспеченности оборотных активов собственными средствами (Ксос) показывает, что 10 % оборотных активов предприятия должны пополняться за счет собственных оборотных средств, а остальные за счет заемных (норматив 0,1):

Ксос = СОС/ОА (59)

где ОА - оборотные активы (стр.290);

- коэффициент соотношения мобильных и иммобилизованных средств (Кмис) показывает долю мобильных в иммобилизованных средствах (норматива нет). Данный показатель лучше всего рассматривать в динамике:

Кмис = ОА/ВА (60)

- коэффициент соотношения чистых оборотных активов и чистых активов (Кчоа) показывает долю чистых оборотных активов в чистых активах (норматива нет).

Чистые оборотные активы - это оборотный капитал предприятия, ликвидные резервы которые покрывают издержки, возникающие в результате непредвиденных обстоятельств. Чистые оборотные активы – это оборотные активы сформированные за счет собственных средств.

Чистые активы формируются за счет средств в собственном капитале.

Кчоа = ЧОА/ЧА (61)

где ЧОА - чистые оборотные активы (стр.290 - стр.220 - стр.244 -стр.252 - стр.465 - стр.475 - стр.610 - стр.620 - стр.630 - стр.660);

ЧА - чистые активы ((стр.190 + стр.290 - стр.220 - стр.244) -(стр.450 + стр.510 + стр.520 + стр.610 + стр.620 + стр.630 + стр.660));

- плечо финансового рычага или коэффициент финансового риска (Кфр) показывает соотношение заемного к собственному капиталу (норматив < 1):

Кфр = ЗК/СК (62)

- коэффициент соотношения дебиторской и кредиторской задолженности (Кдкз) показывает какую часть кредиторская задолженность занимает в дебиторской задолженности (норматива нет):

Кдкз = КЗ/ДЗ (63)

где КЗ - кредиторская задолженность (стр.620);

ДЗ - дебиторская задолженность (стр.230 + стр.240);

- коэффициент соотношения оборотных активов с собственным капиталом (Коа) показывает долю оборотных активов в собственном капитале (норматив от 0,2 до 0,7):

Коа = ОА/СК (64)

В процессе хозяйственной операций финансовое состояние постоянно меняется, знание предельных границ (нормативов) позволяет собственнику маневрировать ресурсами и хозяйственным операциями в целях повышения эффективности производственно-хозяйственной деятельности, изыскивать возможности укрепления финансовой устойчивости организации в рыночной системе хозяйствования, а также создавать условия для предотвращения финансовых потрясений ведущих в конечном итоге к банкротству.

По данным бухгалтерской отчетности проведем анализ выше перечисленных коэффициентов, результаты расчетов представим в виде таблицы 9.

Таблица 9

| Показатели | Норматив | 2004 г | 2005г | 2006г | Отклонение 2006 г. от | ||

| 2004 г | 2005г | ||||||

| Коэффициент автономии | >0,5 | 0,44 | 0,47 | 0,5 | 0,06 | -0,03 | |

| Коэффициент финансовой устойчивости | >0,7 | 0,97 | 0,97 | 0,97 | 0 | 0 | |

| Коэффициент финансовой зависимости | <0,5 | 0,55 | 0,51 | 0,5 | -0,05 | -0,01 | |

| Коэффициент финансирования | > 1 | 0,8 | 0,92 | 1,01 | 0,21 | 0,09 | |

| Коэффициент инвестирования | >1. | 0,59 | 0,65 | 0,72 | 0,13 | 0,07 | |

| Коэффициент постоянного актива | <1 | 1,67 | 1,48 | 1,38 | -0,29 | -0,1 | |

| Коэффициент маневренности | 0,2:0,5 | -0,67 | -0,52 | -0,38 | 0,29 | 0,14 | |

| Коэффициент обеспеченности оборотных активов собственными средствами | 0, 1 | -1,18 | -0,93 | -0,63 | 0,55 | 0,3 | |

| Коэффициент соотношения мобильных и иммобилизованных средств | Нет | 0,34 | 0,36 | 0,43 | 0,09 | 0,07 | |

| Коэффициент соотношения чистых оборотных активов и чистых активов | Нет | 0,51 | 1,08 | 0,98 | 0,47 | -0,1 | |

| Плечо финансового рычага или коэффициент финансового риска | < 1 | 1,25 | 1,08 | 0,98 | -0,27 | -0,1 | |

| Коэффициент соотношения кредиторской и дебиторской задолженностей | Нет | 0,25 | 0,23 | 0,19 | -0,06 | -0,04 | |

| Коэффициент соотношения оборотных активов с собственным капиталом | 0,2:0,7 | 0,57 | 0,56 | 0,6 | 0,03 | 0,04 | |

Как показывает табл. 9, коэффициент финансовой автономии в 2006 г. увеличился по сравнению с 2005 г. на 0,03 и соответствует нормативу, это свидетельствует о том, что у предприятия достаточно собственного капитала для формирования актива.

Коэффициент финансовой устойчивости в течение трех лет соответствует нормативу, это вызвано тем, что сумма собственного капитала больше чем внеоборотные активы. Коэффициент финансовой зависимости в 2006 г. составил 0,50, это говорит о том, что заемный капитал на предприятии составляет 50 % от общей суммы капитала.

Коэффициент финансирования в 2006 г. по сравнению с 2004 г. увеличился на 0,21, а по отношению к 2005 г. он увеличился на 0,09, это означает, что предприятие финансирует заемный капитал за счет собственного капитала. Коэффициент обеспеченности оборотных активов собственными средствами имеет отрицательное значение (как на начало исследуемого периода, так и на конец периода), хотя и наблюдается тенденция к увеличению данного показателя. Коэффициент соотношения мобильных и иммобилизованных средств в 2004г., 2005 г., и 2006 г. составляет 0,34, 0,36, 0,43 п. соответственно. Коэффициент маневренности собственного капитала отрицательный, Коэффициент обеспеченности собственными источниками финансирования отрицательный и говорит о том, что предприятие не использует собственные источники для формирования оборотных активов.

Коэффициент соотношения чистых оборотных активов и чистых активов в 2006 г. составляет 0,98, тогда как в 2005 г.значение показателя составляло 1,08. Это означает, что чистые активы в 2006 г. на 0,98% состоят из чистых оборотных активов. Плечо финансового рычага или коэффициент финансового риска в 2004 г. и в 2005 г. выше норматива, т.е. капитал предприятия почти на 100 % состоит из заемного. Коэффициент задолженности (финансового риска), показывающий соотношение заемных и собственных средств, говорит о том, что собственный капитал у предприятия отсутствует. Изменение показателя к концу периода в сторону уменьшения, практически не повышает финансовой устойчивости предприятия. Считается, что если значение этого коэффициента превысит 1 (100%), то финансовой устойчивости предприятия достигает критической точки. Оптимальным для западной практики считается уровень 50%, показатели по нашему предприятию также не соответствуют этому нормативу. Коэффициент соотношения дебиторской и кредиторской задолженности в 2006 г. снизился по сравнению с 2005 г. на 0,04, повышение вызвано увеличением суммы кредиторской задолженности в 2006 г.

3.3 Анализ платежеспособности и ликвидности баланса

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше времени требуется для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа (А1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (А2) относятся легкореализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей и т.д.

Значительно больший срок понадобится для превращения производственных запасов и незавершенного производства в готовую продукцию, а затем в денежную наличность. Поэтому они отнесены к третьей группе медленнореализуемых активов (A3).

Четвертая группа (А4) — это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство

Соответственно на четыре группы разбиваются и обязательства предприятия: П1 — наиболее срочные обязательства (кредиторская задолженность и кредиты банка, сроки возврата которых наступили); П2 — среднесрочные обязательства (краткосрочные кредиты банка); П3 - долгосрочные кредиты банка и займы; П4 — собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

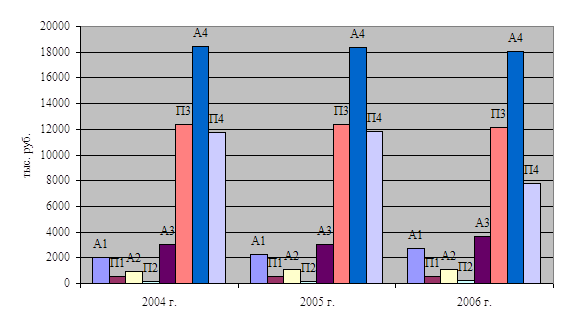

Данные соотношений активов и пассивов представлены в таблице 10.

Таблица 10 Группировка активов и пассивов по степени ликвидности ОАО «Эксплуатационное вагонное депо» за 2004 - 2006 гг.тыс. руб

| Актив | 2004г. | 2005г. | 2006г. | Пассив | 2004г. | 2005г. | 2006г. | Изменение | ||

| 2004г | 2005г | 2006г | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| А1 | 2017 | 2258 | 2746 | П1 | 523 | 516 | 535 | 1494 | 1742 | 2211 |

| А2 | 942 | 1104 | 1113 | П2 | 156 | 165 | 197 | 786 | 939 | 916 |

| А3 | 3017 | 3064 | 3653 | П3 | 13087 | 12398 | 12119 | -10070 | -9334 | -8466 |

| А4 | 18463 | 18367 | 18037 | П4 | 10677 | 11719 | 11790 | 7786 | 6318 | 6247 |

Баланс считается абсолютно ликвидным, если соблюдаются следующие неравенства: А1 > П1; А2 > П2; A3 > ПЗ; А4 < П4

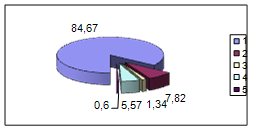

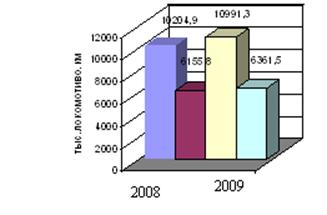

На основании данных представленных в таблице 10 проверим ликвидность баланса предприятия за 2004, 2005 и 2006 гг., данные представим в рис. 3 и таблице 11.

Рис. 3. Соотношение активов и пассивов ОАО «Эксплуатационное вагонное депо» за 2004-2006 г.

Таблица 11 Оценка ликвидности баланса ОАО «Эксплуатационное вагонное депо» за 2004 - 2006 гг

| Норматив | 2004 г. | 2005 г. | 2006 г. |

| А1>П1 | А1>П1 | А1>П1 | А1>П1 |

| А2>П2 | А2>П2 | А2>П2 | А2>П2 |

| АЗ>ПЗ | АЗ<ПЗ | АЗ<ПЗ | АЗ<ПЗ |

| А4<П4 | А4>П4 | А4>П4 | А4>П4 |

Как показывает табл. 11, баланс предприятия в 2006 г. является в неликвидным, потому что отношение только первой и второй групп и статей баланса соответствуют нормативному значению, тогда как не соблюдаются условия третьего и четвертого неравенства, которое характеризует платежеспособность в долгосрочном периоде.

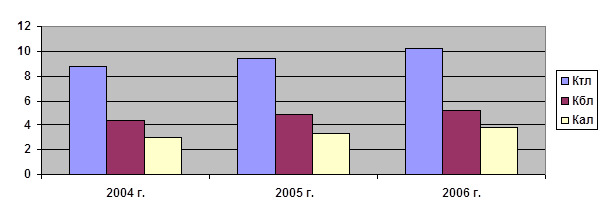

Наряду с абсолютными показателями, для оценки ликвидности и платежеспособности предприятия, рассчитывают относительные показатели финансовой устойчивости предприятия. Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитывают следующие показатели:

- коэффициент текущей ликвидности;

- коэффициент промежуточной ликвидности;

- коэффициент абсолютной ликвидности.

Коэффициент текущей ликвидности (Ктл) или коэффициент покрытия долгов показывает, в какой степени оборотные активы предприятия превышают его краткосрочные обязательства. Удовлетворяет обычно коэффициент > 2 .

Расчет показателя производится по формуле:

Ктл = (Al + А2 + A3) / (П1 + П2)

Коэффициент абсолютной ликвидности (Кал) показывает, какая часть текущей задолженности может быть погашена в ближайшее время. Значение коэффициент признается достаточным, если оно составляет 0,2 - 0,5. Если предприятие в текущий момент может на 20 - 25 % погасить свои долги, то его платежеспособность считается нормальной.

Данный показатель рассчитывается по формуле:

Кал = А1/(П1+П2)

Коэффициент быстрой ликвидности или коэффициент промежуточного покрытия (Кбл) показывает, какую часть краткосрочной задолженности предприятие может погасить за счет денежных средств, краткосрочных финансовых вложений дебиторской задолженности. Удовлетворяет обычно соотношение 0,7 - 0,8. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется соотношение большее. Если в составе текущих активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим.

Расчет данного показателя производится по следующей формуле:

Кбл = (А1 + А2) / (П1 + П2)

Данные расчетов относительных показателей платежеспособности приведены в таблице 12.

Таблица 12 Показатели ликвидности предприятия ОАО «Эксплуатационное вагонное депо» за 2004 - 2006 гг

| Наименование | Норматив | 2004г. | 2005г. | 2006г. | Отклонение 2006 г. от | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициент текущей ликвидности (коэффициент покрытия) | 1-2 | 8,80 | 9,43 | 10,26 | 1,46 | 0,83 |

| Коэффициент быстрой ликвидности или критической оценки | 0,7- 0,8 | 4,35 | 4,93 | 5,27 | 0,92 | 0,34 |

| Коэффициент абсолютной ликвидности | 0,2-0,5 | 2,97 | 3,31 | 3,75 | 0,78 | 0,44 |

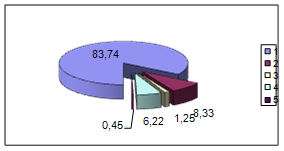

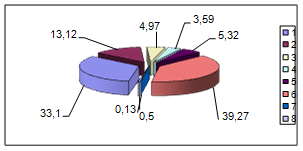

Для более наглядного представления оформим данные таблицы 12 в виде рисунка 4.

Рис. 4. Динамика показателей платежеспособности ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг.

При анализе данных представленных в таблице 12 можно отметить, что все показатели соответствуют нормативным значениям и даже превышают их, так что можно сделать вывод о том, что предприятие имеет достаточно денежных средств для оплаты имеющейся кредиторской задолженности.

Таким образом, подводя итоги проведенного финансового анализа можно сделать следующие выводы.

Финансовая устойчивость предприятия – это независимость его в финансовом отношении и соответствие состояние активов и пассивов компании задачам финансово-хозяйственной деятельности.

В российской практике обобщающим показателем финансовой устойчивости компании является излишек или недостаток средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат. Это по сути дела абсолютная оценка финансовой устойчивости.

Так как в экономической литературе даются разные подходы к анализу финансовой устойчивости, то анализ финансовой устойчивости по абсолютным показателям был проведен по двум различным методикам.

По результатам анализа, проведенного по методике В.В.Ковалева можно сделать вывод о нормальном типе финансовой устойчивости предприятия по определению обеспеченности запасов источниками финансирования. Критерий «ПЗ<СОС» означает, что организация использует для покрытия своих запасов собственные средства в течении всего исследуемого периода, но в тоже время соблюдается условие «ПЗ<ИФЗ», что говорит о невозможности своевременной оплаты счетов кредиторов.

В результате оценки обеспеченности запасов и затрат источниками финансирования, проведенной по методике А.Д. Шеремета, можно сделать вывод о том, что на протяжении исследуемого периода на предприятии нормальная устойчивость финансового состояния (ФС<0, ФФ![]() 0,ФИ

0,ФИ![]() 0).

0).

При проведении анализа относительных коэффициентов финансовй устойчивости было выявлено следующее: коэффициент финансовой автономии в 2006 г. увеличился по сравнению с 2005 г. на 0,03 и соответствует нормативу, это свидетельствует о том, что у предприятия достаточно собственного капитала для формирования актива.

Коэффициент финансовой устойчивости в течение трех лет соответствует нормативу, это вызвано тем, что сумма собственного капитала больше чем внеоборотные активы. Коэффициент финансовой зависимости в 2006 г. составил 0,50, это говорит о том, что заемный капитал на предприятии составляет 50 % от общей суммы капитала.

Коэффициент финансирования в 2006 г. по сравнению с 2004 г. увеличился на 0,21, а по отношению к 2005 г. он увеличился на 0,09, это означает, что предприятие финансирует заемный капитал за счет собственного капитала. Коэффициент обеспеченности оборотных активов собственными средствами имеет отрицательное значение (как на начало исследуемого периода, так и на конец периода), хотя и наблюдается тенденция к увеличению данного показателя. Коэффициент соотношения мобильных и иммобилизованных средств в 2004г., 2005 г., и 2006 г. составляет 0,34, 0,36, 0,43 п. соответственно. Коэффициент маневренности собственного капитала отрицательный, Коэффициент обеспеченности собственными источниками финансирования отрицательный и говорит о том, что предприятие не использует собственные источники для формирования оборотных активов.

Коэффициент соотношения чистых оборотных активов и чистых активов в 2006 г. составляет 0,98, тогда как в 2005 г.значение показателя составляло 1,08. Это означает, что чистые активы в 2006 г. на 0,98% состоят из чистых оборотных активов. Плечо финансового рычага или коэффициент финансового риска в 2004 г. и в 2005 г. выше норматива, т.е. капитал предприятия почти на 100 % состоит из заемного. Коэффициент задолженности (финансового риска), показывающий соотношение заемных и собственных средств, говорит о том, что собственный капитал у предприятия отсутствует. Изменение показателя к концу периода в сторону уменьшения, практически не повышает финансовой устойчивости предприятия. Считается, что если значение этого коэффициента превысит 1 (100%), то финансовой устойчивости предприятия достигает критической точки.

При анализе показателей платежеспособности можно отметить, что все показатели соответствуют нормативным значениям и даже превышают их, так что можно сделать вывод о том, что предприятие имеет достаточно денежных средств для оплаты имеющейся кредиторской задолженности.

Далее рассмотрим основные направления по улучшению финансового состояния предприятия с целью повышения финансовой устойчивости.

3.4 Рекомендации по совершенствованию финансового состояния предприятия и повышению финансовой устойчивостиАнализируя передовой опыт, можно отметить, что в состав основных мероприятий по улучшению финансового состояния рекомендуется включать: инвентаризацию имущества, сокращение дебиторской задолженности, снижение издержек производства, продажу дочерних фирм и долей в уставных капиталах других предприятий, продажу незавершенного строительства, оптимизацию количества персонала, продажу излишнего оборудования, материалов и складированных готовых изделий, конверсию долгов путем преобразования краткосрочных задолженностей в долгосрочные ссуды или долгосрочные ипотеки, внедрение прогрессивных технологий, автоматизации, механизации производства, совершенствование организации труда, проведение капитального ремонта, модернизации основных фондов, замена устаревшего оборудования, приобретение дополнительных основных фондов.

Для сокращения расходов на содержание основных средств можно предложить передачу в долгосрочную аренду, консервацию и списание ненужных, лишних, неиспользуемых зданий, машин, оборудования.

Для сокращения накладных расходов предлагается разумное сокращение аппарата управления, экономное использование средств на командировки, почтово-телеграфные и канцелярские расходы, сокращение потерь от порчи материалов готовой продукции, оплаты простоев и др.

Финансовое состояние предприятия не может быть хорошим, если покупатели его продукции своевременно не расплачиваются с ним. Очевидно, должна быть повышена ответственность предприятий - покупателей за нарушение платежной дисциплины.

Для улучшения финансового состояния предприятия необходимо разрабатывать комплекс мер по различным направлениям. Во – первых в системе мер, направленных на повышение эффективности работы предприятия и укрепление его финансового состояния, важное место занимают вопросы рационального использования основных средств. Проблема повышения эффективности использования основных средств стала еще более актуальной в условиях формирования рыночных отношений. Интересы предприятий требуют полной ответственности за результаты своей производственно-финансовой деятельности. Поскольку финансовое положение предприятий находится в прямой зависимости от эффективности использования основных средств, то это предполагает своевременную разработку и внедрение мероприятий по повышению эффективности использования основных фондов, имеющихся в распоряжении предприятия.

Поддержание необходимого уровня прибыльности – объективная закономерность нормального функционирования организации в рыночной экономике. Систематический недостаток прибыли и ее неудовлетворительная динамика свидетельствует о неэффективности и рискованности бизнеса, что является одной из главной причин банкротства.

Главная цель управления прибылью – максимизация благосостояния собственников в текущем и перспективном периодах, а следовательно это означает обеспечение:

- получение максимальной прибыли, соответствующей ресурсам организации и рыночной конъюнктуре;

- необходимо соблюдение максимальной пропорциональности между уровнем формируемой прибыли и допустимы уровнем риска;

- сохранение высокого качества формируемой прибыли;

- внедрение эффективных программ участия персонала в распределении прибыли.

Руководству ОАО «Эксплуатационное вагонное депо» следует уделить внимание таким моментам в деятельности организации как:

1. Материальное стимулирование работников предприятие за снижение производственного брака. С целью, целенаправленного стимулирования производственных рабочих, необходимо экономию средств при повышении качества учитывать по каждому структурному подразделению отдельно.

2. Снижение запасов до приемлемого уровня, путем планирования потребности, в материально производственных запасах исходя из потребности предыдущих лет. Выработка эффективной производственно хозяйственной стратегии в области сбыта готовой продукции и пополнение запасов в соответствии с плановым уровнем потребности.

3. Укрепления трудовой дисциплины, снижать уровень нарушений в коллективах подразделений, своевременно выявлять причины и условия, порождающие нарушения, организовать работы по их профилактике.

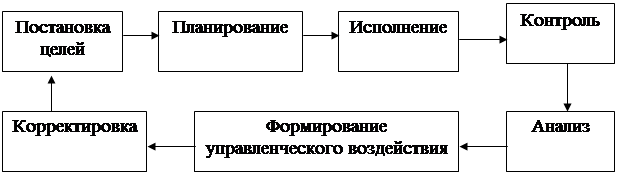

4. Проводить периодический анализ и оценку финансового состояния предприятия с целью выработки и принятия управленческих решений, направленных на совершенствование управления оборотным капиталом, выявлять те инвестиционные проекты, нормы дохода по которым ниже затрат и направлять высвободившиеся средства, в проекты с наиболее высоким уровнем рентабельности.

Похожие работы

... мастеру и прекратить работу. На должность дефектоскописта назначаются лица не моложе 18 лет, имеющие специальную подготовку и сдавшие испытания в знании устройств, применяемых в вагонном хозяйстве дефектоскопов, соответствующих технических указаний, а также правил по технике безопасности. 7.1.1 Требования к грузоподъемным машинам и механизмам Все вспомогательные грузозахватные приспособления ...

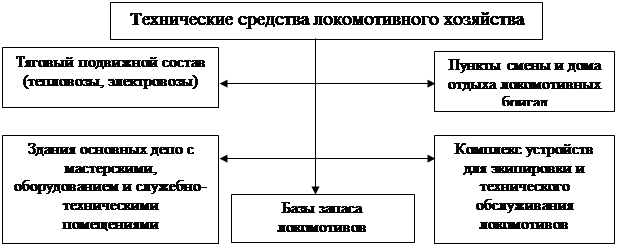

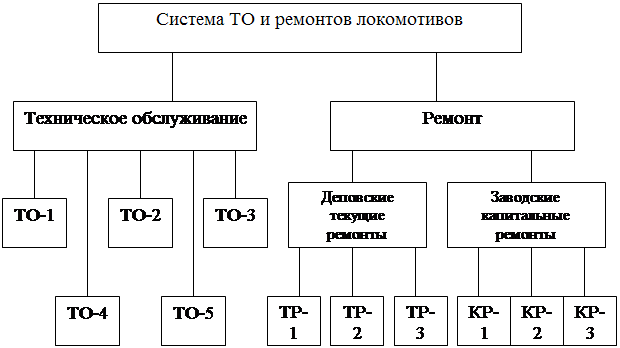

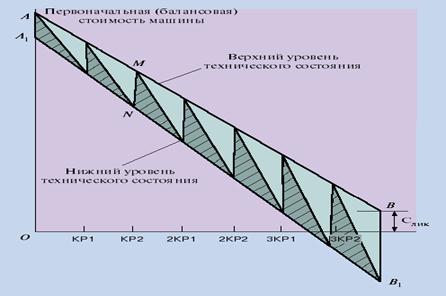

... депо; в) выполнение работ локомотивами депо на подъездных путях для сторонних организаций; - повышение производительности труда. 3. Мероприятия по развитию производственно-финансовой деятельности локомотивного депо Кавказская Основные направления повышения эффективности производства в локомотивном депо вытекают из требований, предъявляемых народным хозяйством к работе железных дорог. ...

... как 100 ед. продукции или 50 нормо-ч (100 xl/2 ч) выпуска. Дополнительные ресурсы предприятие может получить, используя следующие пути снижения себестоимости продукции (работ, услуг) основанные на анализе некоторых отклонений в рамках применения нормативного метода: 1. При анализе отклонений по цене используемых материалов : Необходимо повышение эффективности работы отдела снабжения, так как ...

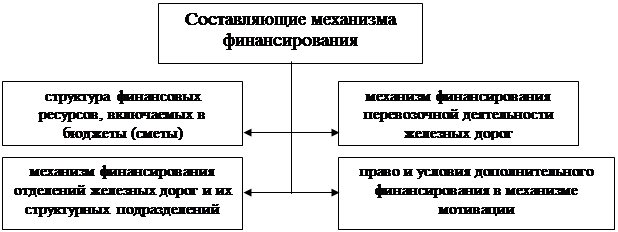

... с Филиалом. Финансирование Локомотивного депо осуществляется Филиалом в соответствии с утвержденными планами, сметами, платежными балансами в порядке, установленном ОАО «РЖД». При экономии фактических затрат Локомотивное депо получает дополнительное мотивационное финансирование, величина которого определяется Филиалом. Доходы от подсобно-вспомогательной деятельности Локомотивного депо, ...

0 комментариев