Московский государственный университет

экономики, статистики и информатики

Кафедра бухгалтерского

учета и аудита

Дипломный проект

на тему: Анализ финансового состояния предприятия-банкрота

Москва 2004

Содержание

Введение Стр.3

I. Анализ финансового состояния.

I.1. Анализ финансового состояния предприятия ОАО «Х». Стр.6

I.2. Место и роль банкротства в Российской экономике. Стр.21

II. Механизм реализации банкротства в современной России.

II.1. Экономическая сущность банкротства. Стр.24

II.2.Причины и признаки неплатежеспособности и банкротства российских предприятий. Стр.30

II.3.Организация финансово-правовых отношений при осуществлении процедуры банкротства. Стр.36

II.4.Финансовое состояние легкой промышленности Ростовской области. Стр.45

III. Меры по финансовому оздоровлению российских предприятий и роль банкротства в экономическом процессе.

III.1. Государственная стратегия финансового оздоровления предприятий. Стр.49

III.2.Внутрихозяйственные резервы предотвращения банкротства на предприятии ОАО «Х». Стр.60

Заключение Стр.68 Список использованной литературы. Стр.75Введение

Складывающаяся рыночная система хозяйствования обусловливает необходимость переосмысления форм и методов ведения экономики предприятия, нового подхода к месту и роли последнего в развитии общественного производства. Известно, что в период перехода к рынку возникают и развиваются принципиально новые организационно – правовые формы предприятий, новые экономические отношения с государством, новые хозяйственные отношения с поставщиками сырья и оборудования, с торговлей и т.д.

В ходе ведения экономики предприятия постоянно возникают вопросы, требующие решения: как должна работать экономика предприятия и от чего зависит эффективность ее ведения; как работать с поставщиками и потребителями; в каких случаях необходима ориентация на оптовую торговлю, а в каких – на розничную; нужно ли привлекать посредника для реализации своей продукции; как стимулировать высокопроизводительный труд; что и какие факторы определяют успех в конкурентной борьбе; какова должна быть система управления производством, сбытом и т.д.

Рыночная экономика предполагает становление и развитие предприятий различных организационно-правовых форм, основанных на разных видах частной собственности, появление новых собственников, как отдельных граждан, так и трудовых коллективов предприятий. Набирающие силу рыночные механизмы ставят предприятия в принципиально новые отношения с государством (бюджетом), с хозяйственными партнерами и наемными работниками. Наряду с предоставленными экономическими свободами в осуществлении деятельности предприятий устанавливается и новые экономико-правовые регуляторы.

Это важнейшая предпосылка и причина заинтересованности в результатах хозяйственной деятельности. Реализация этого принципа на деле зависит не только от предоставленной предприятиям самостоятельности и необходимости финансировать свои расходы без государственной поддержки, но и от той доли прибыли, которая остается в распоряжении предприятия после уплаты налогов. Кроме того, необходимо создать такую экономическую сферу, в условиях которой выгодно производить товары, получать прибыль, снижать издержки.

Принцип ответственности за результаты своей финансово – хозяйственной деятельности реализуется в случае образования убытков, неспособности предприятия удовлетворить требования кредиторов по оплате товаров (работ, услуг) и обеспечивать финансирование производственного процесса, т.е. при наступлении банкротства предприятия. Это представляется естественным и целесообразным в условиях развитой рыночной экономики, предполагает создание и функционирование отлаженного механизма и процедуры банкротства. Вместе с тем убыточность многих предприятий в России обусловлена объективными причинами. Но их ликвидация может привести к массовой безработице и серьезным социальным потрясениям. В развитых странах уже выработана система контроля, диагностики и защиты предприятий от банкротства.

Западный опыт имеет большое значение для России, но необходимо учитывать, что это опыт управления в принципиально иных условиях.

Разработка теории и анализ практики антикризисного управления, обобщение результатов первого этапа приватизации российских предприятий - важнейшие задачи, без решения которых на макро- и микроуровне невозможно сколько-нибудь значительное изменение социально-экономической ситуации в стране к лучшему.

Реформирование экономики России началось и продолжается на фоне глубокого кризиса всех сфер его отраслей. Низкая эффективность, отсутствие действенных стимулов предпринимательской активности, крупные структурные диспропорции, исчерпанные ресурсы распределительной системы – далеко не полный перечень проблем, которые предстоит решать нашей стране. Негативные последствия либерализации цен, кризис сбыта и потеря управляемости экономики, возникшие на первом этапе российских рыночных реформ, обострили до крайности проблему платежеспособности и поставили на повестку дня вопрос о предпосылках массового банкротства предприятий.

Цель данной дипломной работы – проанализировать финансовое состояние предприятия, проблемы банкротства российских предприятий, причины возникновения неплатежеспособности.

Проанализировать финансовое состояние предприятия ОАО «Х», определить финансовое положение, выявить изменения в финансовом состоянии в пространственно-временном разрезе, выявить основные факторы, вызывающие изменения в финансовом состоянии. Прогнозировать основные тенденции финансового состояния.

Определить роль и место банкротства в рыночной экономике. Выявить механизм вступления предприятия, осуществляющего коммерческую деятельность в денежные отношения с налоговыми органами, банками, поставщиками и потребителями и т.д.

Предложить меры по финансовому оздоровлению предприятия. Рассмотреть цель антикризисной инвестиционной стратегии на уровне государства. В работе использовались данные бухгалтерской отчетности действующего предприятия ОАО «Х». Данное предприятие работает в сфере легкой промышленности. Ему характерен весь спектр финансовых проблем. На базе этого предприятия в работе был проведен анализ финансовой устойчивости, а также рассмотрены пути возможного финансового оздоровления предприятий данной отрасли.

I. Анализ финансового состояния.

I.1.Анализ финансового состояния предприятия ОАО «Х».

Содержание и основная целевая установка финансового анализа – оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использование финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности.

Анализ финансового состояния предприятия преследует несколько целей:

- определение финансового положения;

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- выявление основных факторов, вызывающих изменения в финансовом состоянии;

- прогноз основных тенденций финансового состояния.

Признаками банкротства в соответствии со ст.3, п.2 Федерального закона «О несостоятельности (банкротстве)» является неисполнение денежных обязательств и (или) обязанностей по уплате обязательных платежей в течение трех месяцев с момента наступления даты их исполнения.

В этих условиях перед кредиторами встает задача: действительно ли предприятие является неплатежеспособным и возможно (невозможно) восстановить его платежеспособность. Для решения этой задачи необходимо провести финансовый анализ, источниками информации, для которого служат: форма № 1 «Баланс предприятия»; форма № 2 «Отчет о прибылях и убытках»; форма № 3 «Отчет о движении капитала». В соответствии с законодательством, предприятие признается неплатежеспособным, если в результате предварительного анализа бухгалтерской отчетности и расчета коэффициентов текущей ликвидности и обеспеченности собственными средствами устанавливается неудовлетворительная структура его баланса.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными активами для ведения хозяйственной деятельности и своевременного погашения денежных обязательств и обязательных платежей. Коэффициент текущей ликвидности (К1) определяется отношением фактической стоимости находящихся в наличии у предприятия оборотных активов (итог раздела III баланса) к наиболее срочным краткосрочным пассивам предприятия (итог раздела V баланса).

К1= итог раздела III / итог раздела V (1)

Коэффициент обеспеченности собственными средствами (К2) характеризует наличие у предприятия собственных источников, необходимых для его финансовой устойчивости. Данный показатель определяется отношением разности между собственным капиталом предприятия и его резервами (итог раздела III баланса) к стоимости внеоборотных активов (итог раздела I баланса) к стоимости находящихся в наличии у предприятия оборотных активов (сумма итогов раздела II баланса).

К2= итог раздела III /итог раздела II (2)

В случае, если указанные выше коэффициенты имеют значение ниже нормативных, рассчитывается коэффициент восстановления платежеспособности за период, установленный равный 6 месяцам (К3).

К3= К1р /К1 норм. (3)

Где:

К1р – расчетный коэффициент текущей ликвидности;

К1норм – нормативное значение коэффициента текущей ликвидности, 2.

Расчетный коэффициент текущей ликвидности (К1р) определяется по формуле:

К1р=К1к+6/Т (К1к-К1н), (4)

Где:

К1к – коэффициент текущей ликвидности на конец отчетного года;

К1н – коэффициент текущей ликвидности на начало отчетного года;

6 – период восстановления платежеспособности, месяцев;

Т – отчетный период в месяцах.

Для анализа финансовой устойчивости предприятия ОАО «Х» использовались данные бухгалтерской отчетности за 2000 год (приложения А, Б, В, Г, Д). Анализ проводился на основе данных баланса на начало и конец отчетного периода. Рассчитанные коэффициенты приведены в таблице 2.1.

Таблица 2.1 Коэффициенты структуры баланса

| Показатели | Обозначение | На начало отчетного периода | На конец отчетного периода |

| Коэффициент текущей ликвидности | К1 | 0,16 | 0,21 |

| Коэффициент обеспеченности собственными средствами | К2 | - 5,31 | -3,66 |

| Коэффициент восстановления платежеспособности | К3 | - | 0,1175 |

| Расчетный коэффициент текущей ликвидности | К1р | - | 0,235 |

Для признания структуры баланса предприятия неудовлетворительной необходимо наличие одного из следующих условий: коэффициент текущей ликвидности на конец отчетного периода меньше 2; коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если значение данного коэффициента меньше 1, то это свидетельствует о том, что у предприятия в ближайшее время нет реальных возможностей восстановить свою платежеспособность.

Анализ структуры баланса предприятия ОАО «Х» по экономическим показателям, а именно:

К1 – 0,21< 2; К2 - - 3,66 < 0,1; К3 – 0,1175 < 1, говорит о признании его неудовлетворительным.

Установив неплатежеспособность предприятия и неудовлетворительность структуры его баланса, проведем детальный анализ

бухгалтерской отчетности.

Исследование баланса и форм отчетности, прилагаемых к нему, дает возможность ответить на следующие вопросы:

- оценить динамику изменения отдельных показателей финансовой деятельности;

- проследить основные направления изменения структуры баланса;

- обозначить несбалансированность в движении средств предприятия, выявить положительные и отрицательные тенденции;

- поставить вопросы для более глубокого изучения проблем на основе бухгалтерской, статистической и оперативной отчетности.

В условиях рыночной экономики бухгалтерская отчётность хозяйствующих субъектов становится основным средством коммуникации и важнейшим элементом информационного обеспечения финансового анализа. Любое предприятие в той или иной степени постоянно нуждается в дополнительных источниках финансирования. Найти их можно на рынке капиталов, привлекая потенциальных инвесторов и кредиторов путём объективного информирования их о своей финансово- хозяйственной деятельности, то есть в основном с помощью финансовой отчётности. Насколько привлекательны опубликованные финансовые результаты, показывающие текущее и перспективное финансовое состояние предприятия, настолько высока и вероятность получения дополнительных источников финансирования.

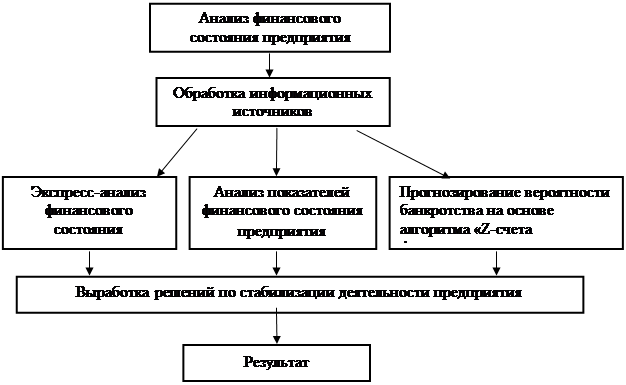

Разные авторы предлагают разные методики финансового анализа. Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также различных факторов информационного, временного, методического и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

· экспресс-анализ финансового состояния,

· детализированный анализ финансового состояния.[1]

Экспресс-анализ финансового состояния.

Его целью является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. В процессе анализа В.В. Ковалев предлагает рассчитать различные показатели и дополнить их методами, основанными на опыте и квалификации специалиста.

Автор считает, что экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор финансовой отчетности, экономическое чтение и анализ отчетности.

Цель первого этапа - принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению. Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей, проверяется правильность и ясность всех отчетных форм; проверяются валюта баланса и все промежуточные итоги.

Цель второго этапа - ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта.

Третий этап - основной в экспресс-анализе; его цель - обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей.

Экспресс-анализ может завершаться выводом о целесообразности или необходимости более углубленного и детального анализа финансовых результатов и финансового положения.

Совокупность аналитических показателей для экспресс-анализа представлена в таблице 2.2.

Таблица 2.2 Совокупность аналитических показателей для экспресс-анализа.

| Направление анализа | Показатели |

| 1. Оценка экономического потенциала субъекта хозяйствования. | |

| 1.1. Оценка имущественного положения | 1. Величина основных средств и их доля в общей сумме активов. 1. Коэффициент износа основных средств. 2. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия. |

| 1.2. Оценка финансового положения. | 1. Величина собственных средств и их доля в общей сумме источников. 2. Коэффициент покрытия (общий). 3. Доля собственных оборотных средств в общей их сумме. 4. Доля долгосрочных заемных средств в общей сумме источников. 5. Коэффициент покрытия запасов. |

| 1.3. Наличие «больных» статей в отчетности. | 1. Убытки. 2. Ссуды и займы, не погашенные в срок. 3. Просроченная дебиторская и кредиторская задолженность. 4. Векселя выданные (полученные) просроченные. |

| 2. Оценка результатов финансово-хозяйственной деятельности. | |

| 2.1. Оценка прибыльности. | 1. Прибыль. 2. рентабельность общая. рентабельность основной деятельности. |

| 2.2. Оценка динамичности. | 1. Сравнительные темпы роста выручки, прибыли и авансированного капитала. 2. Оборачиваемость активов 3. Продолжительность операционного и финансового цикла. 4. Коэффициент погашаемости дебиторской задолженности. |

| 2.3. Оценка эффективности использования экономического потенциала. | 1. Рентабельность авансированного капитала. 2. Рентабельность собственного капитала. |

Финансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и всю производственно-хозяйственную деятельность.

Основной формой при анализе финансового состояния является баланс. Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто (учет основных средств и МБП по остаточной стоимости без учета износа). Итог баланса даёт ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Исследовать структуру и динамику финансового состояния предприятия удобно при помощи сравнительного аналитического баланса.

Сравнительный анализ динамики отдельных статей баланса предприятия (особенно производственных запасов, дебиторской и кредиторской задолженности) позволяет уловить характерные несбалансированности в работе предприятия. В таблице 2.3 приведены перечисленные аналитические методы, применительно к балансу предприятия ОАО «Х».

Таблица 2.3 Структурированный баланс предприятия ОАО «Х» на 1.01.2001 г.

| Группы статей актива | Код статьи | На начало периода | На конец периода | Прирост абсолютный | Рост в % к началу периода |

| Внеоборотные активы Основные средства (01,02,03), в т.ч. Здания, машины, оборудование Итого по разделу 1 Оборотные активы Запасы В т.ч. сырье, материалы и др. аналогичные ценности Готовая продукция и товары для перепродажи (16,40) НДС по приобретенным ценностям (19) Денежные средства, в т.ч. Касса (50) Валютные счета (51) Итого по разделу 2 Баланс (сумма строк 190+290) | 120 122 190 210 211 214 220 260 261 263 290 300 | 1124423 1124423 1124423 161470 49085 112385 5213 163 163 0 166846 1291269 | 1080670 1080670 1080670 278475 182608 95867 4843 1111 39 1072 284429 1365099 | -43753 -43753 -43753 117005 133523 -16518 -370 948 -124 1072 117583 73830 | 96,11 96.11 96.11 172.46 372.02 85.30 92.90 681.59 23.92 0 170.47 105.72 |

| Капиталы и резервы Уставный капитал (85) Добавочный капитал (87) Нераспределенная прибыль прошлых лет (88) Непокрытый убыток прошлых лет (88) Нераспределенная прибыль отчетного года Непокрытый убыток отчетного года (88) Итого по разделу 3 Долгосрочные обязательства Краткосрочные обязательства Кредиторская задолженность в т.ч. Поставщики и подрядчики Задолженность перед персоналом организации (70) Задолженность перед государственными внебюджетными фондами (69) Задолженность перед бюджетом (68) Прочие кредиторы Задолженность перед участниками (учредителями) по выплате доходов (75) Итого по разделу 5 Баланс (сумма строк 490+590+690) | 410 420 460 465 470 475 490 620 621 624 625 626 628 630 690 700 | 84000 1183000 -450956 -577916

х

х 238128 - 1001438 94093 52580 325183 527180 2402 57703 1053141 1291269 | 84000 1183000 -472817 -577916 0 176461 39806 - 840261 80491 130950 16783 455916 156171 485032 1325293 1365099 | 0 0 21861 0 0 - -198332 - -161177 -13602 78370 -308400 -71264 153769 427329 272152 73830 | 100,0 100,0 104,85 100 - - 0,17 - 83,90 85,54 249,05 5,16 86,48 6501,70 840,56 125,84 105,72 |

Анализ финансового состояния неплатежеспособного предприятия начнем с сопоставления данных по валюте его баланса на начало и конец отчетного периода. Валюта баланса увеличилась за год на 5,27%, или на 74 тыс. руб.

Рост валюты баланса может происходить как под влиянием переоценки основных фондов и инфляционных процессов, так и являться результатом развития производственной деятельности. Если установлена устойчивая тенденция расширения хозяйственного оборота, а предприятие является неплатежеспособным, то причину следует искать в нерациональной финансово-кредитной и маркетинговой политике, проводимой руководством предприятия.

а) Актив.

Из данных таблицы 2.3. видим, что за отчётный период имущество предприятия увеличилось на 74 тыс. руб. или на 5,72%. Данное увеличение произошло в основном за счет увеличения в оборотных активах почти по всем статьям, в том числе материально оборотные средства (запасы) увеличились на 117 тыс. руб. или 72,46%. Так, увеличение удельного веса запасов может свидетельствовать как о положительных, так и о негативных моментах в финансовой политике предприятия:

- увеличение коэффициента текущей ликвидности;

- наращивание производственного капитала;

- стремление за счет авансирования средств в запасы защитить денежные активы от инфляции;

- иммобилизация значительной части оборотных активов в запасы, чья ликвидность может быть невысокой.

Денежные средства выросли на 948 руб. (в 7 раз). Хотя они и являются наиболее ликвидными активами, их величина не позволяет говорить об улучшении обстановки к лучшему. Дебиторская задолженность на предприятии отсутствует; что является положительным моментом в работе предприятия, т.к. снижает долю медленно реализуемых активов, остатки готовой продукции на складе уменьшились на 16,5 тыс. руб.

Состав внеоборотных активов не изменился. Однако, учитывая степень эффективности использования основных средств (фондоотдача - 15%), можно говорить о нецелесообразном использовании производственных площадей и мощностей. Рациональный подход к использованию основных средств мог бы привести к формированию более мобильной структуры активов, а также стать дополнительным источником пополнения собственных средств.

б) Пассив.

Пассивная часть баланса увеличилась за счет роста кредиторской задолженности на 161,7 тыс. руб. в том числе за счет увеличения по следующим статьям:

- задолженность перед персоналом организации на 78,4 тыс. руб. (2.5 раза)

- прочие кредиторы на 153,8 тыс. руб.

- задолженность участникам (учредителям) по выплате доходов на 427,3 тыс. руб.

Положительным моментом является сокращение кредиторской задолженности перед государственными внебюджетными фондами (308,4 тыс. руб.) в основном за счет предоставления льгот для погашения задолженности, а именно, изготовление мягкого инвентаря для бюджетных организаций в счет взаимозачета.

При оценке пассива баланса можно выявить так называемые «больные» статьи баланса, сразу свидетельствующие о крайне неудовлетворительной работе предприятия в отчетном периоде и сложившемся в результате этого плохом финансовом положении. К таким статьям относятся «Непокрытый убыток отчетного года», составляющий 176,5 тыс. руб., о неудовлетворительности работы предприятия не только в отчетном году, а и ранее свидетельствует статья баланса «Непокрытый убыток прошлых лет» – 588 тыс. руб. Это говорит о том, что предприятие ежегодно не только не дает прибыли, а работает с постоянными убытками.

Одной из причин финансовой неустойчивости, а, в конечном счете, и неплатежеспособности, соотношение собственных и заемных средств, привлекаемых для финансирования хозяйственной деятельности. Следует отметить, что в соответствии с международными стандартами общая оценка финансового положения предприятия подразделяется на четыре зоны:

- Опасная зона. Сумма собственных источников средств менее 33% от суммы всех источников.

- Зона постоянного внимания (33-55%%)

- Нормальная зона (55-66%%)

- Зона расширения (развития), (более 66%).

Коэффициент обеспеченности собственными средствами на предприятии на начало отчетного периода составлял 18,4%, на конец отчетного периода – менее 3%. На предприятии имеется устойчивая тенденция к снижению обеспеченности источниками собственных средств. Предприятие находится в опасной зоне. Система финансирования вызывает значительные финансовые затраты и сокращает рентабельность. Создается тяжелое финансовое положение и зависимость предприятия от кредиторов. Возможность выхода из этой зоны сводится к привлечению акционерного капитала, увеличение добавленного и резервного капитала. Следует отметить, что в связи с отсутствием нераспределенной прибыли прошлых лет, возможность пополнить оборотные средства и снизить кредиторскую задолженность за счет этого источника отсутствует.

Заключительным этапом оценки неплатежеспособного предприятия является исследование полученной им прибыли (убытка). Как отмечалось выше, предприятие уже несколько лет работает не только без прибыли, но и несет значительные убытки: убытки отчетного года – 176,5 тыс. руб., непокрытые убытки прошлых лет – 578 тыс. руб. Убыточность предприятия является следствием ряда причин, а именно: неправильная финансово-кредитная политика руководства, отсутствие ценовой политики, неэффективное использование производственных площадей, производство не конкурентно способной продукции, отсутствие рынка сбыта и как следствие, основного источника денежных поступлений - выручки от реализации продукции (26% от всего поступления денежных средств) и ряд других причин.

Таким образом, на основании проведенного предварительного обзора баланса ОАО «Х» за 2000-2002 год, можно сделать вывод о неудовлетворительной работе предприятия и росте больных статей в 2000 году. В связи с этим необходимо дать оценку кредитоспособности предприятия, которая производится на основе анализа ликвидности и платежеспособности баланса.

Критериями оценки финансового состояния предприятия выступает его платежеспособность. Под платежеспособностью предприятия понимается наличие у предприятия денежных средств и их эквивалентов, достаточных для расчета по кредиторской задолженности, требующей немедленного погашения, при бесперебойном осуществлении основной деятельности.

Таким образом, основными признаками платежеспособности предприятия в идеальном состоянии являются наличие в достаточном объеме средств на расчетном счете и отсутствие просроченной краткосрочной задолженности.

Текущая платежеспособность за отчетный период определяется следующим образом:

П тек = Спл/Соб

где Спл – сумма платежных средств предприятия;

Соб – срочные обязательства предприятия.

К вопросу определения суммы платежных средств предприятия существуют различные подходы. Наиболее распространенным является отнесение к платежным средствам следующих статей:

- денежные средства;

- краткосрочные ценные бумаги

- часть дебиторской задолженности, когда уверены в ее поступлении.

К срочным обязательствам относятся текущие пассивы, т. е. обязательства и долги, подлежащие погашению:

- краткосрочные кредиты банков;

- кредиторская задолженность за товары, работы, услуги юридическим, физическим лицам, бюджету.

По данным баланса предприятия Птек на конец отчетного периода составляла 0,0013, что свидетельствует о неудовлетворительной платежеспособности предприятия, то есть на конец отчетного периода предприятие не сможет оплатить и 1% своих обязательств денежными средствами, находящимися в его распоряжении.

Наиболее распространенной причиной возникновения неплатежеспособности является превышение суммы внешней задолженности (раздел IV+ раздел V баланса) над текущими активами (раздел II баланса) предприятия. По данным баланса предприятия ОАО «Х», сумма внешней задолженности на конец отчетного периода составляет 1325,3 тыс. руб., а сумма текущих активов – 284,4 тыс. руб., что говорит о неплатежеспособности данного предприятия.

На платежеспособность предприятия большое влияние оказывает показатель величины оборотного капитала, который определяется как разница между всеми текущими активами и краткосрочными пассивами. Если соотношение оборотных активов и краткосрочных пассивов меньше единицы, то предприятие не способно выполнять в срок свои краткосрочные обязательства. Данное соотношение по данным баланса на конец отчетного периода составляет – 0,21, т.е. предприятие не платежеспособно.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Анализ ликвидности баланса приведён в таблице 2.4

Баланс считается абсолютно ликвидным, если имеет место следующие соотношения:

Таблица 2.4 Анализ ликвидности баланса| Абсолютно Ликвидный баланс | Соотношение активов и пассивов баланса ОАО «Х» 2000 год | ||

| На начало года | На конец года | ||

| А1³П1; А2³ П2; А3 ³П3; А4 >П4. | А1>П1; 1124423 >238128 А2>П2; 1161470>0 А3 =П3; 0=0 А4 <П4; 163<1001438 | А1> П1; 1080670 >39806 А2 > П2; 278475>0 А3 = П3; 0=0 А4 <П4; 1111<840261 | |

А2- медленно реализуемые активы (строка 210- строка 217+ строка 230+ строка 140+ строка 244);

А3- быстро реализуемые активы (строка 240+ строка 270);

А4- наиболее ликвидные активы (строка 250+ строка 270);

П1- постоянные пассивы (строка 490- строка 217);

П2- долгосрочные пассивы (строка 590);

П3- краткосрочные пассивы (строка 610);

П4- наиболее срочные пассивы (строка 620+ строка 670).

Баланс предприятия считается абсолютно ликвидным, а предприятие платежеспособным, если активы равны или превышают пассивы по каждой группе соответственно.

Исходя из данных таблицы 2.4, можно охарактеризовать ликвидность баланса ОАО «Х» как недостаточную. Анализируя ликвидность баланса, следует отметить, что в отчетном периоде платежный недостаток наиболее ликвидных активов (денежных средств) для покрытия наиболее срочных обязательств составлял: на начало периода 163 руб, или 0,09%, и на конец отчетного года 1111 руб., или 0,39%. Эти цифры говорят о том, что только 0,13% срочных обязательств предприятия на конец отчетного периода покрывались наиболее ликвидными активами.

Медленно реализуемые активы превышали долгосрочные пассивы на конец отчетного периода на 278,5 тыс. руб., но данный платежный излишек по причине его низкой ликвидности не может быть направлен на покрытие краткосрочных обязательств. Таким образом, недостаточная ликвидность баланса подтверждает ранее сделанное заключение о кризисном финансовом состоянии предприятия.

С учетом изложенной выше мобильности текущих активов можно рассчитать следующие коэффициенты ликвидности:

- коэффициент покрытия (или показатель текущей ликвидности);

- коэффициент ликвидности, или коэффициент критической (быстрой) ликвидности;

- коэффициент абсолютной ликвидности.

Расчет указанных выше коэффициентов приведен в таблице 2.5.

Анализируя данные таблицы 2.5, можно сделать вывод, что ни один из показателей ликвидности не превышает нормативное значение, что в очередной раз подтверждает неудовлетворительное финансовое состояние предприятия.

Таблица 2.5 Расчет коэффициентов ликвидности.

| Наименование показателя | Расчетная формула | Нормативное значение | На начало отчетного периода | На конец отчетного периода |

| Коэффициент покрытия | Кпокр=(МПз+ДС+ДЗ+ПА)/Тоб | 1,5-2 | 0,16 | 0,33 |

| Коэффициент ликвидности | Кл=(ДС+ДЗ+ПА)/Тоб | 0,7-1,0 | 0,00016 | 0,0013 |

| Коэффициент абсолютной ликвидности | Каб=ДС/Тоб | 0,2 | 0,00016 | 0,0013 |

Где МПз – материально-производственные запасы;

ДС – денежные средства;

ДЗ – дебиторская задолженность;

ПА – прочие активы;

Тоб – текущие краткосрочные обязательства.

Рассмотренная система показателей позволяет характеризовать финансовое состояние предприятия как неплатежеспособное. В результате предварительного анализа бухгалтерской отчетности и расчета коэффициентов текущей ликвидности и обеспеченности собственными средствами структура баланса является неудовлетворительной, отсюда следует, что предприятие по всем признакам является потенциальным банкротом.

Однако ликвидация неэффективных производств и обеспечение оптимального перераспределения материальных и трудовых ресурсов в условиях массовой несостоятельности отечественных предприятий почти во всех отраслях экономики приведет к тяжелым социальным последствиям, таким как, массовая безработица и исключение освобожденных мощностей из производственного цикла. Поэтому в следующей главе будут рассмотрены возможные пути финансового оздоровления предприятия, являющегося потенциальным банкротом.

I.2. Причины возникновения банкротства в Российской экономике.

Банкротство зарождается если отсутствует постоянная аналитическая работа, направленная на выявление и нейтрализацию скрытых негативных тенденций. В своем развитии банкротство проходит несколько стадий: скрытая, финансовой неустойчивости и явное банкротство.

Прогнозирование банкротства, как показывает зарубежный опыт, возможно за 1,5-2 года до появления очевидных признаков. На скрытой стадии начинается незаметное снижение цены предприятия по причине неблагоприятных тенденций как внутри предприятия, так и во вне его. Анализ скрытой стадии банкротства можно проводить, используя так называемые формулы «цены предприятия», которые представляют собой соотношение ожидаемой прибыли до выплаты налогов, проценты по займам, дивидендов от средневзвешенной стоимости пассивов (обязательств) фирмы, или средний процент, показывающий проценты и дивиденды, которые необходимо будет выплачивать в соответствии со сложившимися на рынке условиями платы за заемный и акционерный капитал.

Снижение цены предприятия может означать либо снижение его прибыльности, либо увеличение средней стоимости обязательств. Снижение прибыльности происходит под воздействием различных причин – внутренних и внешних. Значительная часть внутренних причин может быть определена как снижение качества управленческих решений. Большинство внешних причин являются проявлением общего ухудшения условий предпринимательства. В этом случае надо иметь ввиду, что общественное благополучие может потребовать ухудшения условий для некоторых видов предпринимательства.

Рост процентных ставок и требования вкладчиков также определяется различными факторами, среди которых можно выделить инфляционное ожидание, усиление различных типов вложений.

Рост цен действует аналогично росту процентных ставок:

- он формирует определенные инфляционные ожидания, что повышает инфляционную составляющую номинальных процентных ставок и дивидендов;

- рост цен на сырье и материалы, комплектующие изделия, обгоняющий рост цен готовой продукции предприятий, увеличивает при прочих равных условиях кредиторскую задолженность предприятия, что может потребовать дополнительного кредитования и, в конечном счете, такого изменения структуры обязательств предприятия, которое поднимает среднюю стоимость пассивов.

На второй стадии начинаются трудности с наличностью, появляются некоторые ранние признаки банкротства: резкие изменения в структуре баланса и отчета о финансовых результатах. Нежелательным являются резкие изменения любых стадий баланса в любом направлении. Однако особую тревогу должны вызывать:

- резкое уменьшение денежных средств на счетах;

- увеличение дебиторской задолженности (резкое снижение также говорит о затруднениях со сбытом, если сопровождается ростом запасов готовой продукции);

- старение дебиторской задолженности;

- разбалансирование дебиторской и кредиторской задолженности (резкое снижение, при наличии денег на счетах, также говорит о снижении объемов деятельности);

- снижение объемов продаж.

Неблагоприятным может оказаться и резкое увеличение объемов продаж, т.к. в этом случае банкротство может наступить в результате последующего разбалансирования долгов, если последует непродуманное увеличение закупок, капитальных затрат. Кроме того, рост объемов продаж может свидетельствовать о сбросе продукции перед ликвидацией предприятия.

При анализе работы предприятия тревогу также должны вызывать:

- задержки с предоставлением отчетности;

- конфликты на предприятии, увольнение кого – либо из руководства, резкое увеличение числа принимаемых решений.

Повышенного внимания требуют предприятия, испытывающие бурный рост активности. Они могут стать банкротами из-за ошибочных расчетов эффектности, разбалансированности долгов.

На стадии финансовой неустойчивости руководство часто прибегает к косметическим мерам: продолжает выплачивать высокие дивиденды, увеличивать заемный капитал, продавая часть активов, чтобы снять подозрения инвесторов. При ухудшении финансовой ситуации руководители не редко становятся склонны к незаконным действиям.

На третьей стадии предприятие не может своевременно оплачивать долги, и банкротство становится юридически очевидным. Банкротство проявляется как несбалансированность денежных потоков. Предприятие может стать банкротом как в условиях отраслевого роста, даже бума, так и в условиях отраслевого торможения и спада. В условиях резкого подъема возрастает конкуренция, а при спаде падают темпы роста.

Во всех случаях причиной банкротства является неверная оценка руководителями предприятия ожидаемых темпов роста их предприятия, под которые заранее находятся источники дополнительного, как правило, кредитного финансирования.

II. Механизм реализации банкротства в современной России.

II.1. Экономическая сущность банкротства.

Место и роль банкротства в рыночной экономике.

Всякое предприятие, осуществляющее коммерческую деятельность, вступает в денежные отношения с налоговыми органами, банками, поставщиками и потребителями и т.д. В процессе этих отношений у предприятия возникают обязательства, которые могут привести к тому что, предприятие станет должником и будет обязано в некоторый срок совершить в пользу другого лица определенные действия такие как, произвести платеж, поставить товар, исполнить услуги и т.д. Если же предприятие из режима своевременного исполнения обязательств переходит в кризисную зону ненадежного исполнения, исполнения со сбоями и срывами, вплоть до безнадежного состояния, то оно становится как партнер неплатежеспособным, или несостоятельным, наносящим ущерб кредиторам.

В конечном счете, неплатежеспособное предприятие ставит своих кредиторов (и государство в том числе) перед выбором:

а) или дать предприятию контролируемый шанс на преодоление внутреннего финансового кризиса, на финансовое оздоровление, что может быть реализовано в рамках некоторого ограниченного во времени соглашения;

б) или выставить требования о ликвидации данного предприятия и продажи его имущества, чтобы за счет этого удовлетворить полностью или хотя бы частично требования кредиторов;

в) поставить вопрос о диалоге должника и кредиторов и объявить добровольную ликвидацию.

Лечение болезни по определенным правилам является важной предпосылкой сохранения здоровья не только больного, но и окружающих. Точно также решение вопросов по упорядочению не выплачиваемых долгов больных, неплатежеспособных предприятий является важной гарантией здоровья любой экономики. Термин «банкротство», прочно вошедший в русский язык, до настоящего времени не нашел какого-либо правового содержания у нас в стране. Но сейчас мы строим рынок, а рынок без банкротства отдельных предприятий не бывает.

Цивилизованная процедура ликвидации должника, продажи его имущества и расчета с кредиторами называется банкротством. Банкротство есть юридический факт, наступающий после признания данного факта арбитражным судом или после официального объявления должником о банкротстве при его добровольной ликвидации. До этого можно говорить лишь о неплатежеспособности, несостоятельности, предбанкротном состоянии или при кризисном состоянии.

Институт банкротства является важнейшим элементом механизма рыночной экономики. Его значение состоит в добровольной или принудительной ликвидации несостоятельных юридических лиц, когда проведение мер по предупреждению банкротства, осуществление досудебной санации, либо наблюдение, либо внешнее управление не обеспечивает необходимого уровня платежеспособности предприятия (организации).

Механизм банкротства предприятий (организаций), индивидуальных предпринимателей ранее действовал в соответствии с Законом Российской Федерации «О несостоятельности (банкротстве) предприятий» от 19.11.92 года, ГК РФ, Арбитражным процессуальным кодексом РФ и соответствующими нормативными актами. С 1 марта 1998 года в действие введен закон РФ «О несостоятельности (банкротстве)» от 8 января 1998 года N 6-ФЗ, в соответствии, с которым осуществляется процедура банкротства предприятий (организаций), индивидуальных предпринимателей, а также граждан - должников. В отношении последних установленные процедуры банкротства вводятся в действие с момента вступления в силу Федерального закона о внесении соответствующих изменений в ГК РФ. Таким образом, положения Федерального закона «О несостоятельности (банкротстве)» распространяются на все юридические лица, являющиеся коммерческими организациями (за исключением казенных предприятий), на некоммерческие организации, действующие в форме потребительских кооперативов, благотворительных и иных фондов, граждан, в том числе зарегистрированных в качестве индивидуальных предпринимателей. Все вышеназванные хозяйствующие субъекты, признанные должником, могут быть объявлены арбитражным судом банкротом. Должником считается гражданин, в т.ч. индивидуальный предприниматель или юридическое лицо, неспособное удовлетворять требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в установленные законом сроки. Под денежным обязательством понимается обязанность должника уплатить кредитору определенную денежную сумму по гражданско – правовому договору и по иным основаниям, предусмотренным ГК РФ.

Под несостоятельностью (банкротством) понимается, признанная арбитражным судом, неспособность должника удовлетворить в полном объеме требования кредиторов по денежным обязательствам и (или) исполнять обязанность по уплате налогов, сборов и иных обязательных платежей в бюджет соответствующего уровня (федеральный, бюджеты РФ, местный бюджет) и во внебюджетные фонды в порядке и на условиях, определенных федеральным законодательством, в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника.

Внешними признаками несостоятельности является приостановление его текущих платежей, если предприятие не обеспечивает или заведомо не способно обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков их исполнения.

В соответствии с Указом Президента РФ от 22 декабря 1993 года № 2264 «О мерах по реализации законодательных актов о несостоятельности (банкротстве) предпринимателей» была разработана система критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий, базирующейся на текущей ликвидности, обеспеченности собственными средствами и способности восстановить (утратить) платежеспособность.

На основании указанной системы критериев могут быть приняты следующие решения:

- о признании структуры баланса предприятия неудовлетворительной, а предприятие – неплатежеспособным;

- о наличии реальной возможности утраты платежеспособности предприятием, когда оно в ближайшее время не сможет выполнить свои обязательства.

Решения, принимаемые в соответствии с указанной системой критериев, являются основанием для подготовки предложений по оказанию финансовой поддержки неплатежеспособным предприятиям, их приватизации, а также установленных действующим законодательством полномочий Федерального управления по делам о несостоятельности (банкротстве).

Банкротство зарождается если нет постоянной аналитической работы, направленной на выявление и нейтрализацию скрытых негативных тенденций. В своем развитии банкротство проходит несколько стадий: скрытая, финансовой неустойчивости и явное банкротство.

Анализ скрытой стадии банкротства можно проводить, используя так называемые формулы «цены предприятия», которые представляют собой соотношение ожидаемой прибыли до выплаты налогов, проценты по займам, дивидендов от средневзвешенной стоимости пассивов (обязательств) фирмы, или средний процент, показывающий проценты и дивиденды, которые необходимо будет выплачивать в соответствии со сложившимися на рынке условиями платы за заемный и акционерный капитал.

Снижение цены предприятия может означать либо снижение его прибыльности, либо увеличение средней стоимости обязательств. Снижение прибыльности происходит под воздействием различных причин - внутренних и внешних. Значительная часть внутренних причин может быть определена как снижение качества управленческих решений. Большинство внешних причин являются проявлением общего ухудшения условий предпринимательства. В этом случае надо иметь ввиду, что общественное благополучие может потребовать ухудшения условий для некоторых видов предпринимательства.

Рост процентных ставок и требования вкладчиков также определяется различными факторами, среди которых можно выделить инфляционное ожидание, усиление различных типов вложений.

Рост цен действует аналогично росту процентных ставок:

- он формирует определенные инфляционные ожидания, что повышает инфляционную составляющую номинальных процентных ставок и дивидендов;

- рост цен на сырье и материалы, комплектующие изделия, обгоняющий рост цен готовой продукции предприятий, увеличивает при прочих равных условиях кредиторскую задолженность предприятия, что может потребовать дополнительного кредитования и в конечном счете такого изменения структуры обязательств предприятия, которое поднимает среднюю стоимость пассивов.

На второй стадии начинаются трудности с наличностью, появляются некоторые ранние признаки банкротства: резкие изменения в структуре баланса и отчета о финансовых результатах. Нежелательным являются резкие изменения любых статей баланса в любом направлении. Однако особую тревогу должны вызывать:

- резкое уменьшение денежных средств на счетах;

- увеличение дебиторской задолженности (резкое снижение также говорит о затруднениях со сбытом, если сопровождается ростом запасов готовой продукции);

- старение дебиторской задолженности;

- разбалансирование дебиторской и кредиторской задолженности;

- увеличение кредиторской задолженности (резкое снижение, при наличии денег на счетах, также говорит о снижении объемов деятельности)

- снижение объемов продаж.

Неблагоприятным может оказаться и резкое увеличение объемов продаж, т.к. в этом случае банкротство может наступить в результате последующего разбалансирования долгов, если последует непродуманное увеличение закупок, капитальных затрат. Кроме того, рост объемов продаж может свидетельствовать о сбросе продукции перед ликвидацией предприятия.

При анализе работы предприятия тревогу также должны вызывать:

- задержки с предоставлением отчетности;

- конфликты на предприятии, увольнение кого-либо из руководства, резкое увеличение числа принимаемых решений.

Повышенного внимания требуют предприятия, испытывающие бурный рост активности. Они могут стать банкротами из-за ошибочных расчетов эффективности, разбалансированности долгов.

На стадии финансовой неустойчивости руководство часто прибегает к косметическим мерам: продолжает выплачивать высокие дивиденды, увеличивать заемный капитал, продавая часть активов, чтобы снять подозрения инвесторов. При ухудшении финансовой ситуации руководители не редко становятся склонны к незаконным действиям.

На третьей стадии предприятие не может своевременно оплачивать долги, и банкротство становится юридически очевидным. Банкротство проявляется как несбалансированность денежных потоков. Предприятие может стать банкротом как в условиях отраслевого роста, даже бума, так и в условиях отраслевого торможения и спада. В условиях резкого подъема возрастает конкуренция, а при спаде падают темпы роста.

Во всех случаях причиной банкротства является неверная оценка руководителями предприятия ожидаемых темпов роста их предприятия, под которые заранее находятся источники дополнительного, как правило, кредитного финансирования.

II.2. Причины и признаки неплатежеспособности и банкротства российских предприятий.

Когда предприятие испытывает дефицит или кризис возможностей для исполнения имеющихся обязательств, таких как:

- обязательства перед фискальной системой;

- обязательства перед финансово-кредитной системой, т.е. обязательства перед банками финансовыми компаниями, страховыми компаниями;

- обязательства перед акционерами и работниками предприятия;

- возникает вопрос, способно ли оно в полной мере, т.е. без ущерба удовлетворить кредиторов.

Предприятие, которое из режима своевременного исполнения обязательств переходит в кризисную зону ненадежного исполнения, исполнения со сбоями и срывами, вплоть до безнадежного состояния, становится как партнер неплатежеспособным, или несостоятельным, наносящим ущерб своим кредиторам.

Представляется очевидным, что неплатежеспособность прямо пропорциональна объему обязательств и обратно пропорциональна величине средней выручки. Если за определенный период темпы роста обязательств были выше, чем темпы прироста выручки, то предприятие продвинулось в направлении роста неплатежеспособности.

В общем случае причинами неплатежеспособности являются, факторы влияющие на:

· снижение или недостаточный рост выручки;

· опережающий прирост обязательств.

Основными источниками платежа является выручка предприятия, которая содержит:

· возмещение ранее понесенных затрат, в том числе за счет еще не погашенных обязательств;

· резерв в виде чистой прибыли предприятия.

Сама по себе выручка есть обезличенное поступление, способное оплатить любой расход. Для того чтобы выручка направлялась полностью или частично на погашение обязательств, нужна определенная управленческая воля.

В условиях рыночной экономики сложилась практика планирования выручки и ее распределения по различным видам платежей. Это называется планированием денежного потока, который строго контролируется финансовым руководством.

В России, к сожалению, такой тенденции нет. В результате выручка зачастую расходуется хаотически, под влиянием текущих обязательств и без увязки со своевременным исполнением обязательств.

Отсутствие планирования денежных потоков как планомерного поступления и расхода выручки во многих случаях является базовой причиной неплатежеспособности многих российских предприятий.

Замедление темпов роста выручки либо ее абсолютное снижение наблюдается при:

- затоваривании, когда рынок снижает спрос на продукцию из-за ее неудовлетворительного качества, высокой цены или снижения ее потребности;

- растущем не возврате платежей за отгруженную продукцию, когда предприятие работает с ненадлежащем покупателем или не свободно в выборе надлежащего;

- сужения рынка за счет ограничения на него доступа путем ввода запретов, квот, таможенных барьеров и т.д.

Опережающий темп прироста обязательств наблюдается в случаях когда:

- предприятие осуществляет неэффективные долгосрочные финансовые вложения, которые не сопровождаются соответствующим ростом выручки. Здесь может быть и разрыв между сегодняшними вложениями и завтрашним приростом выручки;

- предприятие загружает производство избыточными (неработающими) запасами, которые не увеличивают объемов производства и выручки;

- предприятие наращивает средства в расчетах (сумма раздела III актива баланса), которые практически не имеют отношения к выручке;

- предприятие несет убытки.

Данный комплекс общих причин неплатежеспособности характерен для всех предприятий, испытывающих трудности своевременного расчета по своим обязательствам, независимо от страны производства и рынка.

В общем, и целом причины неплатежеспособности могут быть сведены к двум основным:

отставанию от запросов рынка (по предлагаемому ассортименту, по качеству и по цене и т. д.). В этом случае можно говорить о болезни бизнеса.

Неудовлетворительному финансовому руководству предприятием, когда оно избыточно отягощается обязательствами.

В данном случае можно говорить о болезни финансового руководства или менеджмента.

Первый случай наиболее наглядно отражается на выручке, второй – на приросте массы обязательств.

Рыночная экономика, т.е. экономика, когда товары производятся и распространяются не в плановом порядке, а благодаря частной инициативе независимых предпринимателей, ориентированных на спрос потребителей, доказала свою жизнеспособность на протяжении длительного времени, т.к. она:

- изначально ориентирована на платежеспособный спрос покупателей;

- основана на частной инициативе предпринимателей, вынужденных в целях максимизации своих доходов ориентироваться на потребителей (рынок) и на снижение собственных издержек. Отсюда стимулы технического прогресса, эффективности производства;

- предполагает конкурентную борьбу предпринимателей или банкротство тех, кто отстает от растущих запросов рынка по качеству и ассортименту товаропредложения, а также по уровню собственных издержек.

Социалистическая административно-плановая экономика также всегда претендовала на высокую эффективность. И она действительно оказывалась высокоэффективной, когда концентрировалась на крупных политико-экономических задачах (космос, вооружение). В то же время в сфере производства товаров для населения, для массовых потребителей плановая экономика всегда предлагала рынку ограниченный ассортимент, как правило, низкокачественных товаров, изготовляемых по устаревшим технологиям.

Современная российская экономика накануне ее реформирования именовалась экономикой развитого социализма. Она формировалась многие десятки лет и обрела ряд специфических характеристик, совершенно неведомых рыночной экономике.

· В отличие от рыночной экономики, где предприятия создаются и находят свое место на карте страны как продукты инициативы предпринимателей, заинтересованных в доходах от открывающихся рынков, российская экономика в основном была выстроена после 30-х годов на основе централизованных планов из расчета единых и достаточно низких энергетических и транспортных тарифов. Создалась сеть больших, малогибких предприятий с высокой степенью монополизма. Многие из них оказались совершенно не конкурентоспособными, когда на российский рынок стали поступать импортные товары.

· Если в одни предприятия вкладывалось избыточно много средств, другие из-за дефицита капитальных вложений едва развивались. В результате накопилась высокая доля устаревших предприятий.

· Очень многие заводы строились как универсальные производства для выпуска единичных и малосерийных изделий, однако, не способных производить прибыль. Они также оказались не конкурентоспособными.

· Социалистическая экономика всегда отличалась высоким уровнем милитаризации, большим количеством оборонных предприятий, где производство гражданской продукции составляло небольшой удельный вес.

В 1930-50 гг. вообще не существовало понятия прибыли. Доходы предприятия изымались в полном объеме еще в момент отгрузки. На верхних уровнях управления народным хозяйством эти доходы складывались и перераспределялись.

Предприятия получали капитальные вложения, фонд заработной платы и так вплоть до командировочных расходов, т.е. фактически они были поставлены в условия жесткой сметы расходов, которая никогда не увязывалась с реальной прибылью предприятий.

Соответственно развился менталитет, ориентированный на:

- исполнение планов и смет, но не обученный навыкам управления финансами;

- постоянно просить у государства;

- растрату заработанного и полученного на то, что раньше не допускалось (на инвестиции, элементы внешней роскоши).

Вся эта совокупность специфических характеристик определила особую предрасположенность многих российских предприятий кризису и предбанкротным явлениям в условиях реформирования экономики.

Отмена государственного регулирования цен в 1992 году привела к тому, что по отдельным видам продукции цены превысили мировой уровень. Это породило затоваривание, либо отгрузку без предоплаты с высоким риском.

Широкое распространение получили расчеты по так называемому бартеру, когда стороны обмениваются товарами без денежных расчетов, хотя при этом возникают налоговые обязательства и не образуется средств даже на оплату труда.

Фактически, при господстве монополий, не имевших на внутреннем рынке конкурентов, был спровоцирован интерес к росту доходов предприятий за счет роста цен на продукцию при пониженных объемах производства.

Россия фактически подтвердила положение экономической теории о том, что в условиях монополии, при отсутствии рыночного регулирования цен, колебания спроса и предложения и государственного контроля за ценами неизбежны рост цен и одновременное сокращение объемов производства.

Рост цен и спад производства одновременно сопровождались прогрессивным ростом всех видов платежей.

В известной степени в этом участвовало и государство, провозгласив рыночные свободы производителей, в то же время обязывало их осуществлять обязательные поставки сельскому хозяйству, армии, завозить продукты на Север при отсутствии реальных расчетов.

Основная причина неплатежеспособности определялась составом оборотных средств, где абсолютно преобладал заемный капитал. Из-за этого предприятия регулярно оказывались перед выбором:

- или расплачиваться своевременно по взятым обязательствам, но тогда ничего не оставлять на деятельность;

- или продолжать деятельность, но тогда оплата по обязательствам оттягивалась на месяцы и годы.

Первоначальные причины и предпосылки банкротства зарождаются внутри финансов предприятия, в том числе, в структуре его капитала, из-за чего по каким-то причинам возникает регулярная неспособность платежа. Банкротство есть возможный юридический итог неблагоприятного развития финансового состояния предприятия, при котором его способность своевременно погашать долги прогрессивно уменьшается.

В соответствии со ст. 3п. 2 ФЗ «О несостоятельности (банкротстве)» № 127 ФЗ от 26.10.2002 г. признаками банкротства считается неспособность предприятия удовлетворять требования кредиторов по денежным обязательствам и (или) обязанности не исполнены им в течение 3-х месяцев с момента наступления даты их исполнения. Для определения признаков банкротства предприятия-должника должен приниматься в расчет размер денежных обязательств, в том числе, размер денежной задолженности за переведенные товары, выполненные работы и оказанные услуги, суммы займов с учетом процентов, подлежащих уплате должником, за исключением обязательств перед гражданами, перед которыми предприятие-должник несет ответственность за причинение вреда жизни и здоровью, обязательств по выплате авторского вознаграждения, а так же обязательств перед учредителями должника-предприятия, вытекающих из такого участия. Подлежащие уплате за неисполнение или ненадлежащее исполнение денежного обязательства неустойки (штрафы, пени) не учитываются при определении размера денежных обязательств.

При определении наличия признаков банкротства предприятия должны принимать в расчет размеры обязательных платежей (налогов, сборов), без учета установленных Федеральным законодательством штрафов (пени) и других финансовых (экономических) санкций.

Арбитражный суд может возбудить дело о банкротстве, если требования к предприятию-должнику в совокупности составляют не менее 500 минимальных размеров оплаты труда.

II.3. Организация финансово-правовых отношений при осуществлении процедуры банкротства.

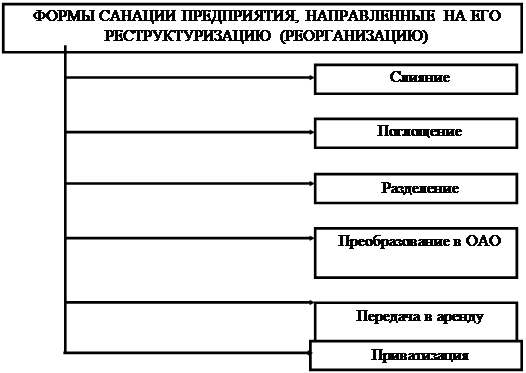

Реорганизационные процедуры направлены на поддержание деятельности и оздоровление предприятия-должника, улучшение его экономического положения и являются попыткой арбитражного суда помочь конкретному предприятию ликвидировать состояние неплатежеспособности. Данный вид мер, применяемых для финансового оздоровления неплатежеспособного предприятия включает наблюдение и внешнее управление (судебная санация) имуществом должника.

Наблюдение - применяется к должнику в целях обеспечения сохранности его имущества и проведения анализа его финансового состояния, с момента принятия арбитражным судом заявления о признании предприятия-должника банкротом до момента принятия арбитражным судом следующих решений: об открытии конкурсного производства, о введении внешнего управления, об утверждении мирового соглашения. Наблюдение осуществляется под контролем арбитражного суда в лице временного управляющего - лица, назначаемого арбитражным судом для наблюдения, осуществления мер по обеспечению сохранности имущества должника и иных полномочий, установленных Федеральным законом «О несостоятельности (банкротстве)» № 6-ФЗ от 8 января 1998 г.

Принятие арбитражным судом определения о принятии заявления о признании должника банкротом и введении наблюдения приводит к многочисленным ограничениям имущественных и финансовых прав и иных должника. Так, приостанавливается производство по делам, связанным с взысканием с должника денежных средств и иного имущества. Приостанавливается исполнение исполнительных документов по имущественным взысканиям, за исключением исполнительных документов, выданных на основании судебных решений о взыскании задолженности по заработной плате, выплате вознаграждений по авторским договорам, алиментов, возмещении вреда, причиненного жизни и здоровью, и морального ущерба, вступивших в законную силу до момента принятия арбитражным судом заявления о признании должника банкротом. Кроме того, запрещается удовлетворение требований участника должника - юридического лица о выделении доли (пая) в имуществе должника в связи с выходом из состава его участников. В целях действенного обеспечения, названных мер, определение арбитражного суда о принятии заявления о признании предприятия-должника банкротом направляется в банки и иные кредитные учреждения, с которыми должник имеет договор банковского счета, а также в суд общей юрисдикции, главному судебному приставу по месту нахождения должника, в налоговые и иные уполномоченные органы.

Введение процедуры наблюдения не является основанием для отстранения руководителя должника и иных его органов управления. Они продолжают выполнять свои полномочия, хотя и с определенными ограничениями: сделки, связанные с передачей недвижимого имущества в аренду, залог, с внесением имущества в качестве вклада в уставный капитал хозяйственных обществ; с распоряжением имуществом должника, балансовая стоимость которого составляет более 10 процентов балансовой стоимости активов должника, а также, связанные с получением и выдачей кредитов, поручительств и гарантий, уступкой прав требований, переводом долга, с учреждением доверительного управления имуществом должника могут совершаться только с согласия временного управляющего.

Органы управления должника не правомочны принимать решения по ряду вопросов, в том числе по таким финансовым вопросам как: о выплате дивидендов; о размещении должником облигаций и иных эмиссионных ценных бумаг; о выходе из состава участников должника, приобретении у акционеров ранее выпущенных акций.

Арбитражный суд вправе отстранить руководителя должника от должности в случае нарушения им требований процедуры наблюдения и иных нарушений законодательства РФ. В этих случаях исполнение обязанностей руководителя возлагается на временного управляющего. Одной из основных задач временного управляющего является проведение анализа финансового состояния должника, установление его кредиторов и размера их требований. Целью данного анализа является определение достаточности принадлежащего должнику имущества для покрытия судебных расходов и выплату вознаграждения временному управляющему, а также возможности или невозможности восстановления платежеспособности должника. Если в результате анализа финансового состояния должника установлена недостаточность принадлежащего должнику имущества для покрытия судебных расходов, кредиторы вправе принять решение о введении внешнего управления только при определении источников покрытия судебных расходов.

Порядок введение внешнего управления для градообразующих организаций, сельскохозяйственных организаций, профессиональных участников рынка ценных бумаг и крестьянского (фермерского) хозяйства имеет некоторые особенности, определяемые Федеральным законом «О несостоятельности (банкротстве)». По собственной инициативе арбитражный суд назначить внешнее управление не может. Внешнее управление вводится

на срок не более двенадцати месяцев, который может быть продлен не более чем на шесть месяцев.

Внешнее управление осуществляется при наличии реальной возможности восстановления платежеспособности предприятия-должника с сохранением единого имущественного комплекса и самой организации в качестве субъекта права. Основной целью проведения внешнего управления является продолжение деятельности предприятия путем реализации части его имущества и осуществления других финансовых, экономических и организационных мероприятий.

На период проведения внешнего управления имуществом должника вводится мораторий на удовлетворение требований кредиторов к должнику сроки исполнения, которых наступили до введения внешнего управления. Поэтому, одним из условий введения внешнего управления имуществом должника является наличие согласия кредиторов на его проведение. Мораторий распространяется также и на обязательства должника перед бюджетом. Однако мораторий не прерывает исчисление процентов за пользование кредитными средствами и санкции по обязательствам должника, срок исполнения которых наступил после введения внешнего управления. Мораторий также не распространяется на требования о взыскании задолженности по заработной плате, выплате вознаграждений по авторским договорам, алиментов, а также о возмещении вреда, причиненного жизни и здоровью. В то же время должник вправе требовать от своих контрагентов исполнения взятых ими обязательств и использовать установленные законодательством средства для взыскания с них убытков и штрафных санкций, а также сумм дебиторской задолженности.

Внешний управляющий имеет право самостоятельно распоряжаться имуществом должника, заключать от его имени мировое соглашение, заявлять отказ от исполнения договоров должника. Он обязан принять имущество должника и провести его инвентаризацию; открыть специальный счет для проведения внешнего управления и расчетов с кредиторами; разработать и представить на утверждение собранию кредиторов план внешнего управления; вести бухгалтерский, финансовый, статистический учет и отчетность; рассматривать требования кредиторов, вести их реестр и заявлять, в установленном порядке, возражения по ним; принимать меры по взысканию задолженности перед должником; представлять собранию кредиторов отчет по итогам реализации плана внешнего управления и т.д.

В то же время возможности арбитражного управляющего ограничены определенными пределами. Так, крупные сделки (сделки, влекущие распоряжение имуществом, балансовая стоимость которого превышает 20 процентов балансовой стоимости активов должника), заключаются внешним управляющим только с согласия собрания (комитета) кредиторов. Кроме того, в случаях, когда размер денежных обязательств должника возникших после введения внешнего управления превышает 20 процентов суммы требований кредиторов, сделки, влекущие новые обязательства должника, за исключением предусмотренных планом внешнего управления могут совершаться при согласии кредиторов. Это положение относится и к расходам на потребление, в том числе на оплату труда работников.

Важнейшим этапом проведения внешнего управления является разработка плана внешнего управления, который должен быть разработан внешним управляющим, не позднее одного месяца с момента своего назначения, и утвержден собранием кредиторов не позднее чем через два месяца с момента введения внешнего управления. План внешнего управления должен предусматривать меры по восстановлению платежеспособности должника. Такими мерами могут быть перепрофилирование производства; закрытие нерентабельных производств; ликвидация дебиторской задолженности; продажа предприятия (бизнеса) должника, части его имущества; исполнение обязательств должника собственником имущества или третьими лицами; иные способы восстановления платежеспособности.

При продаже предприятия должника, части его имущества, отчуждаются все виды имущества, предназначенного для осуществления предпринимательской деятельности, включая земельные участки, основные и оборотные производственные фонды и фонды обращения, права требования и обозначения и т.д. При продаже предприятия денежные обязательства и обязательные платежи должника на дату принятия арбитражным судом заявления о признании должника банкротом не включаются в состав его имущества. Сумма выручки от продажи предприятия включается в состав имущества должника. Продажа предприятия проводится путем проведения открытых торгов, начальная цена его утверждается собранием (комитетом) кредиторов. Торги проводятся в форме аукциона. В случае, если лицо, выигравшее торги в дальнейшем отказывается от подписания договора купли-продажи сумма задатка, уплаченная им, включается в состав имущества должника за вычетом издержек организаторов торгов на их проведение.

Если, вырученной от продажи предприятия суммы достаточно для удовлетворения требований кредиторов в полном объеме, производство по делу о банкротстве прекращается. В противном случае, внешний управляющий предлагает заключить мировое соглашение. При не достижении мирового соглашения арбитражный суд принимает решение об открытии конкурсного производства.

Не позднее пятнадцати дней до истечения установленного срока внешнего управления внешний управляющий должен представить собранию кредиторов отчет. Отчет внешнего управляющего должен содержать: баланс должника на последнюю отчетную дату; счет прибылей и убытков; сведения о наличии свободных денежных средств, которые могут быть направлены на удовлетворение требований кредиторов; расшифровку оставшейся дебиторской задолженности и сведения об оставшихся нереализованных правах требования; иные сведения о возможности погашения кредиторской задолженности.

В соответствии с законодательством к предприятию-должнику могут применяться и ликвидационная процедура в виде принудительной ликвидации, которая на практике осуществляется путем открытием и проведением арбитражным судом конкурсного производства. Целью конкурсного производства является соразмерное удовлетворение требований кредиторов и объявление должника свободным от долгов, а также охрана заинтересованных сторон от неправомерных действий в отношении друг друга.

Арбитражный суд приступает к рассмотрению дел о признании предприятия банкротом и открытии конкурсного производства в случаях если совокупные требования к нему составляют в сумме не менее 500 минимальных размеров оплаты труда. Основанием для открытия конкурсного производства является заявление должника, кредиторов, или одного из них, а также прокурора. Срок конкурсного производства не может превышать один год, но решением арбитражного суда его можно продлить на шесть месяцев и более.

С момента принятия решения об открытии конкурсного производства правовое и имущественное положение должника значительно ограничивается. Так, предприятие-должник прекращает свое существование как субъект права. Запрещается передача имущества должника (кроме случаев, когда это разрешается собранием кредиторов), погашение его обязательств. При этом платежи кредиторам залогодержателям, а также платежи, связанные с проведением конкурсного производства, выплатой вознаграждения конкурсному управляющему, функционированием предприятия-должника не приостанавливаются. Сроки исполнения всех долговых обязательств должника считаются наступившими. С целью не допущения увеличения требований одних кредиторов в ущерб интересам других, подлежащих преимущественному удовлетворению, прекращается начисление пени и процентов по всем видам задолженности несостоятельного предприятия. Все претензии имущественного характера могут быть предъявлены должнику только в рамках конкурсного производства. Сведения о финансовом состоянии должника прекращают относиться к категории сведений носящих конфиденциальный характер либо являющихся коммерческой тайной. Снимаются ранее наложенные аресты имущества должника и иные ограничения по его распоряжению. Введение новых арестов имущества должника и иных ограничений по его распоряжению не допускается.

При открытии конкурсного производства арбитражный суд выносит определение об отстранении руководителя от исполнения обязанностей по управлению предприятием-должником и назначает конкурсного управляющего, его функции практически те же, что и по ранее действующему законодательству. Но, кроме этого он получил право предъявлять требования к третьим лицам, которые в соответствии с законодательством несут субсидиарную ответственность по обязательствам должника в связи с доведением его до банкротства. Размер указанных требований определяется исходя из разницы между суммой требований кредиторов и конкурсной массой. Взысканные суммы включаются в конкурсную массу и могут быть использованы только на удовлетворение требований кредиторов в порядке установленном законодательством.

В ходе конкурсного производства используется только один (основной) счет должника в банке или ином кредитном учреждении. Другие счета, известные на момент открытия конкурсного производства, а также обнаруженные в процессе его производства, подлежат закрытию по мере их обнаружения. Остатки денежных средств с указанных счетов должны быть перечислены на основной счет должника. На основной счет зачисляются также денежные средства, поступающие в ходе конкурсного производства. С основного счета осуществляются выплаты кредиторам, в законодательно установленном порядке, и оплачиваются расходы связанные с выплатой вознаграждения конкурсному управляющему; текущие коммунальные и эксплуатационные платежи должника и иные расходы по осуществлению конкурсного производства. Размер и порядок удовлетворения требований кредиторов всех очередей определяется законодательством.

На любой стадии рассмотрения арбитражным судом дела о банкротстве должник и кредиторы имеют возможность заключить мировое соглашение. Мировое соглашение - процедура достижения договоренности между должником и кредиторами относительно отсрочки или рассрочки исполнения обязательств должника; об уступке прав требования; об исполнении обязательств должника третьими лицами; о скидке с долга; об обмене требований на акции; об иных способах удовлетворения требований кредиторов. Мировое соглашение должно содержать положения о размерах, порядке и сроках исполнения обязательств должника или их прекращении. Мировое соглашение может быть заключено после погашения задолженности по требованиям кредиторов первой и второй очереди. Мировое соглашение подлежит утверждению арбитражным судом, после чего производство по делу о банкротстве прекращается.

Кроме мирового соглашения законодательством предусмотрены и другие (внесудебные) процедуры, позволяющие должнику путем переговоров с кредиторами продолжить деятельность предприятия должника (досудебная санация), либо согласовать с ними решение о его добровольной ликвидации.

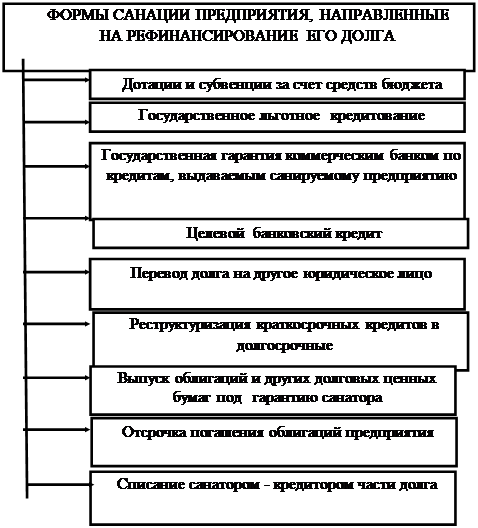

Досудебная санация (оздоровление предприятия-должника) - внесудебная процедура, когда собственником предприятия-должника, (кредиторами) или иными лицами, в рамках мер по предупреждению банкротства, предприятию-должнику оказывается финансовая помощь в размере, достаточном для погашения денежных обязательств и обязательных платежей и восстановления платежеспособности должника. Цель санации - предотвращение ликвидации предприятия путем восстановления финансовой устойчивости, пополнения его оборотных средств за счет оказываемой заинтересованными лицами финансовой помощи. Предоставление финансовой помощи может сопровождаться принятием на себя должником или иными лицами обязательств в пользу лиц, предоставивших финансовую помощь. Условия проведения досудебной санации за счет бюджетов различных уровней бюджета и государственных внебюджетных фондов устанавливаются соответствующими органами власти и федеральными законами о бюджетах государственных внебюджетных фондов на соответствующий год.

Добровольное объявление о банкротстве должника и его ликвидации, при наличии признаков банкротства, может быть сделано руководителем должника, собственников его имущества или органа, уполномоченного в соответствии с учредительными документами должника на принятие решения о ликвидации. Руководитель должника может добровольно объявить о банкротстве и ликвидации только при условии получения письменного согласия всех кредиторов должника.

Руководитель должника обязан рассмотреть требования кредиторов, включить их в реестр требований кредиторов и приступить к расчетам с ними в порядке, предусмотренном законодательством. При добровольной ликвидации должника обязанности конкурсного управляющего исполняет председатель ликвидационной комиссии. Любой кредитор должника в любой момент до завершения процедуры ликвидации может обратиться в арбитражный суд с заявлением о признании должника банкротом. В случае нарушения вышеперечисленных требований, сокрытия должником имущества, незаконной передачи им своего имущества третьим лицам собственник имущества, учредители и руководитель должника несут перед кредиторами ответственность в размере неудовлетворенных требований кредиторов, которые могут быть предъявлены в течение десяти лет с момента ликвидации должника.

II.4.Финансовое состояние легкой промышленности Ростовской области.

Важную роль в экономике Ростовской области всегда играл агропромышленный комплекс, традиционно в области были развиты такие подотрасли легкой промышленности, как обувная, швейная, трикотажная и текстильная. Однако они функционировали в отсутствии конкуренции и при наличии неудовлетворительного спроса. Когда же в страну хлынул поток импортных товаров, продукция предприятий этой отрасли оказалась неконкурентоспособной.

В сравнении с 2000 года в 2003 году в структуре промышленного производства доля легкой промышленности резко упала с 10,3% до 2,4%.

Директорский корпус многих предприятий проявил недостаточную компетентность в условиях рыночных преобразований в экономике.