Навигация

Анализ финансового состояния предприятия

2. Анализ финансового состояния предприятия

2.1 Составление аналитического бухгалтерского баланса

Главное назначение финансового анализа – выявление факторов и причин, оказавших негативное влияние на финансовое состояние, и на этой основе разработка мер по его улучшению. Чтобы не обанкротится, предприятие должно постоянно следить за хозяйственной системой на рынке, быть финансово устойчивым и обеспечить себе тем самым высокую рентабельность.

Финансовая устойчивость предприятия предполагает сочетание четырех характеристик финансово-хозяйственного положения предприятия:

высокая платежеспособность;

высокая ликвидность баланса (достаточная степень покрытия заемных пассивов предприятия активами, соответствующими по срокам оборачиваемости в деньги, срокам погашения этих пассивов;

высокая кредитоспособность (способность возмещения кредита с процентами и другими финансовыми издержками);

высокая рентабельность (высокая прибыльность, обеспечивающая необходимое развитие предприятия, высокий уровень дивидендов, высокий курс акций).

Выполнение всех требований предполагает соблюдение важнейших балансовых пропорций. Для анализа финансового состояния предприятия необходимо сформировать аналитический агрегированный баланс предприятия.

В таблице 1 приведен аналитически агрегированный баланс (форма №1 представлена в приложении), на основе которого проводится оценка имущественного положения.

Таблица 1 – Аналитический агрегированный баланс предприятия за 2007 – 2008гг., тыс. руб.

| Активы | Усл. обозначение | 2007г. | 2008г. |

| 1.Внеоборотные активы | F | 448 677 | 469 583 |

| 2.Оборотные активы | Z | 5 709 076 | 2 326 300 |

| - запасы | z | 436 877 | 15 100 |

| -дебиторская задолженность и прочие активы | R | 893 133 | 724 214 |

| -денежные средства и КФВ | d | 4 379 066 | 1 586 986 |

| Баланс | 6 157 753 | 2 795 883 | |

| Пассивы | |||

| 3.Капитал и резервы | Иc | 812 540 | 896 458 |

| 4.Долгосрочные пассивы | KT | 2 692 595 | 931 981 |

| 5.Краткосрочные пассивы | Kt+ Rp | 2 652 618 | 967 444 |

| -краткосрочные пассивы | Kt | 2 448 632 | 479 211 |

| -кредиторская задолженность и прочие пассивы | Rp | 203 986 | 488 233 |

| Баланс | 6 157 753 | 2 795 883 |

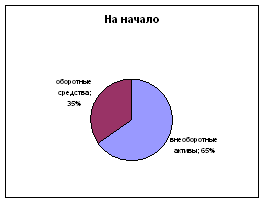

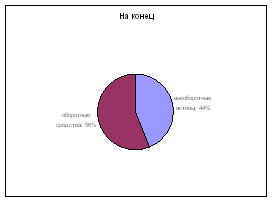

Наибольший удельный вес в балансе предприятия занимают: около 83% –оборотные активы, группы пассивов же представлены примерно в равных долях.

Для более детальной оценки финансовой устойчивости хозяйствующего субъекта применим ряд относительных показателей (табл.2)

Активы баланса группируются по степени ликвидности, т.е. скорости их превращения в денежную наличность.

Пассивы баланса группируются по степени срочности их оплаты.

Платежеспособность устанавливается на основе характеристики ликвидности баланса путем сравнения отдельных групп активов с пассивами.

Ликвидность баланса – это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность.

В зависимости от степени ликвидности активы предприятия подразделяются на следующие группы.

1. Наиболее ликвидные активы (А1) – денежные средства предприятия

и краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2) – дебиторская задолженность сроком погашения в течение 12 месяцев и прочие оборотные активы.

3. Медленно реализуемые активы (А3) – запасы сырья, материалов и других аналогичных ценностей, затраты в незавершенном производстве, готовая продукция и товары для перепродажи, товары отгруженные, расходы будущих периодов, прочие запасы и затраты.

4. Труднореализуемые активы (А4) – нематериальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения и прочие внеоборотные активы.

Для определения текущей платежеспособности труднореализуемые активы не используются.

В пассиве баланса выделяют:

задолженность, по которой сроки оплаты уже наступили;

обязательства, которые следует погасить в ближайшее время;

долгосрочную задолженность.

Пассивы баланса включают следующие группы.

1. Наиболее срочные обязательства (П1), погашение которых возможно в сроки до трех месяцев. К ним относятся кредиторская задолженность, прочие краткосрочные пассивы.

2. Краткосрочные пассивы (П2), погашение которых предполагается в сроки от трех месяце до года. В их состав входят краткосрочные кредиты и заемные средства.

3. Долгосрочные пассивы (П3), погашение которых планируется на срок более одного года, - это долгосрочные кредиты и заемные средства.

4. Постоянные или устойчивые пассивы (П4) – уставный, добавленный, резервный капиталы, фонд социальной сферы, целевые финансирование и поступления, нераспределенная прибыль отчетного года и прошлых лет [15, с.478].

Ликвидность баланса устанавливается путем сопоставления приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если соблюдаются следующие соотношения:

А1 ≥ П1, т.е. наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их;

А2 ≥ П2, т.е. быстро реализуемые активы равны краткосрочным пассивам или перекрывают их;

А3 ≥ П3, т.е. медленно реализуемые активы равны долгосрочным пассивам или перекрывают их;

А4 ≤ П4, т.е.постоянные пассивы равны труднореализуемым активам или перекрывают их.

Как видно из таблицы 2 выполняются только два первых условия. То есть баланс предприятия нельзя признать ни абсолютно ликвидным, ни неликвидным.

В данных пропорциях соблюдаются условия равновесия между источниками формирования и активами.

F + Z = Ис + Кт + Кt + Rp

469 583 + 2 326 300 = 896 458 + 931 981 + 967 444

Таблица 2 – Анализ ликвидности баланса предприятия за 2008г., тыс. руб.

| Актив | Абсолютные величины | Удельные веса (%) | Пассив | Абсолютные величины | Удельные веса (%) | Платежный излишек (+) или недостаток (-) | |||||

| начало года | конец года | начало года | конец года | начало года | конец года | начало года | конец года | начало года | конец года | ||

| А1 | 4 379 066 | 1 586 986 | 71,11 | 56,76 | П1 | 203 986 | 488 233 | 3,31 | 17,46 | +4 175 080 | +1 098 753 |

| А2 | 893 133 | 724 214 | 14,50 | 25,90 | П2 | 2 448 632 | 479 211 | 39,77 | 17,14 | -1 555 499 | +245 003 |

| А3 | 436 877 | 15 100 | 7,09 | 0,54 | П3 | 2 692 595 | 931 981 | 43,73 | 33,33 | -2 255 718 | -916 881 |

| А4 | 448 677 | 469 583 | 7,29 | 16,80 | П4 | 812 540 | 896 458 | 13,20 | 32,06 | -363 863 | -426 875 |

| Баланс | 6 157 753 | 2 795 883 | 100 | 100 | Баланс | 6 157 753 | 2 795 883 | 100 | 100 | 0 | 0 |

2.2 Анализ финансовой устойчивости предприятия

Общее финансовое положение предприятия можно определить одной из 5 финансовых областей:

область абсолютной финансовой устойчивости;

область нормальной финансовой устойчивости;

область неустойчивого финансового состояния;

область критического финансового состояния;

область кризисного финансового состояния.

Каждой этой области соответствует определенное сочетание абсолютных показателей финансовой устойчивости предприятия.

Величина собственных оборотных средств рассчитывается по формуле:

| Показатель | Формула | 2007г. | 2008г. |

| Величина собственных оборотных средств (ЕС) | ЕС = Ис-F | 363 863 | 426 875 |

Излишек или недостаток собственных средств для формирования запасов и затрат:

| Показатель | Формула | 2007г. | 2008г. |

| Излишек или недостаток собственных средств для формирования запасов и затрат | ±Δ ЕС= ЕС-Z | -5 345 213 | -1 899 425 |

На предприятии наблюдается недостаток собственных средств для формирования запасов и затрат.

Излишек или недостаток собственных и долгосрочных источников для формирования запасов и затрат:

| Показатель | Формула | 2007г. | 2008г. |

| Излишек или недостаток собственных и долгосрочных заемных средств для формирования запасов и затрат | ±ΔЕт=(Ес+Кт)-Z | -2 652 618 | -967 444 |

Имеет место недостаток собственных и долгосрочных источников для формирования запасов и затрат. В 2008 году положение немного улучшилось, у предприятия отсутствуют собственные источники для формирования запасов.

Излишек или недостаток общей величины основных источников для формирования запасов затрат:

| Показатель | Формула | 2007г. | 2008г. |

| Излишек или недостаток всех средств на предприятии для формирования запасов и затрат | ΔЕН=(Ес+КТ+Кt+Rp)-Z | 0 | 0 |

Общая величина основных источников для формирования запасов и затрат в 2007г., как и в 2008г. рана 0.

Чтобы идентифицировать область финансовой устойчивости предприятия, используют трехмерный показатель:

S = { S¹ (±Δ Ес), S¹ (±Δ Ес), S¹ (±ΔЕн)}

S¹(х) = 1, при х >= 0

S¹(х) = 0, при х < 0

Тогда каждой области финансовой устойчивости соответствует свое сочетание абсолютных показателей финансовой устойчивости.

Область абсолютной устойчивости:

±Δ Ес > 0;

±Δ Ет > 0;S = (1, 1, 1).

±ΔЕн > 0;

Область нормальной финансовой устойчивости:

±Δ Ес = 0;

±Δ Ет = 0;S = (1, 1, 1).

±ΔЕн >=0;

Зона неустойчивого финансового состояния:

±Δ Ес < 0;

±Δ Ет >= 0;S = (0, 1, 1).

±ΔЕн >= 0;

Область критического финансового состояния:

±Δ Ес < 0;

±Δ Ет < 0;S = (0, 0, 1).

±ΔЕн ≥ 0;

Таблица 3 – Сводная таблица показателей по типам финансовых ситуаций

| Показатели | 2007г. | 2008г. |

| ±Δ Ес | -5 345 213 | -1 899 425 |

| ±Δ Ет | -2 652 618 | -967 444 |

| ±ΔЕн | 0 | 0 |

| Трехкомпонентный показатель типа финансовой ситуации S | (0,0,1) | (0,0,1) |

| Тип финансового состояния | критическое | критическое |

Предприятие находится в области критического финансового состояния. Неотрицательное значение имеет лишь показатель ±ΔЕн, в то время как остальные показатели имеют знак « - », это говорит о том, что для покрытия всех текущих активов требуются долгосрочные и краткосрочные пассивы.

Все эти показатели могут быть детализированы с помощью системы финансовых коэффициентов, которые лежат в основе оценки финансового положения предприятия. Одним из важных коэффициентов для характеристики финансовой устойчивости предприятия является коэффициент автономии, характеризующий независимость предприятия от заемных средств:

| Показатель | Формула | 2007г. | 2008г. | Норматив |

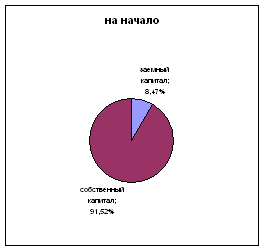

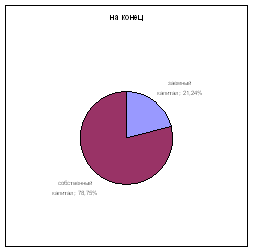

| Коэффициент автономии | Ка= Ис/В | 0,132 | 0,321 | 0,5 |

Коэффициент автономии характеризует финансовую независимость предприятия от заемных средств. Оптимальное его значение должно соответствовать значению 0,5, а для ОАО «Удмуртнефтепродукт» оно составляет 0,321 в 2008г., с 2007г. этот показатель повысился. Это говорит о том, что у предприятия уменьшилась доля заемных средств, а именно прочих краткосрочных обязательств – 967 444 тыс. руб. Долгосрочные обязательства 931 981 тыс. руб.

Такое низкое значение коэффициента автономии характеризует низкую финансовую независимость предприятия, повышенный финансовый риск в будущие периоды.

Дополняется этот показатель коэффициентом соотношения заемных средств и собственных:

| Показатель | Формула | 2007г. | 2008г. |

| Коэффициент соотношения заемных средств к собственным | Кз/с= (КТ+Кt+Rp)/ Ис | 6,578 | 2,119 |

Значение коэффициента соотношения заемных и собственных средств, свидетельствует, что предприятие в отчетном году привлекало на каждый 1 руб. собственных средств 2,12 руб. заемных средств. По сравнению с 2007г. этот показатель существенно снизился, что является положительной тенденцией, т.к. предприятие начинает больше использовать собственные средства.

Коэффициент соотношения собственных и заемных средств ограничен сверху соответствием мобильных средств предприятия к стоимости иммобилизованных средств:

| Показатель | Формула | 2007г. | 2008г. |

| Коэффициент соотношения мобильных средств к иммобилизованным | Км/им= Z/F | 12,724 | 4,954 |

| Показатель | Формула | 2007г. | 2008г. |

| Условие ограничения коэффициента соотношения заемных средств к собственным | Кз/с ≤ Км/им | выполняется | выполняется |

Коэффициент маневренности равен отношению собственных оборотных средств к общей величине источников собственных средств:

| Показатель | Формула | 2007г. | 2008г. |

| Коэффициент маневренности | Км= ЕС/ Ис | 0,448 | 0,476 |

Значение коэффициента маневренности в 2008г. увеличилось по отношению к 2007г., т.е. доля денежных средств в собственных оборотных средствах достаточно велика.

Коэффициент Км характеризует, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Чем выше значение Км, тем более положительно можно охарактеризовать финансовое состояние предприятия, но каких-либо нормативных значений не существует.

В соответствии с той ролью, которую играют для анализа финансовой устойчивости предприятия абсолютные показатели обеспеченности предприятия источниками формирования запасов и затрат, одним из главных финансовых коэффициентов является коэффициент обеспеченности запасов и затрат собственными источниками формирования:

| Показатель | Формула | 2007г. | 2008г. | Норматив |

| Коэффициент обеспеченности запасов собственными средствами | Коз= ЕС/ Z | 0,064 | 0,183 | 0,6 |

Коэффициент обеспеченности запасов и затрат собственных источников формирования показывает, в какой мере материальные запасы покрыты собственными источниками и не нуждается в привлечении заемных. В практике оптимальное значение Ко > 0,6. У данного предприятия на конец 2008г. равен 0,183, но положительным моментом является то, что значение этого коэффициента растет.

Похожие работы

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

... 57 тыс. руб. в 2004 году, что произошло за счет списания старого оборудования. 2. Анализ финансово-хозяйственной деятельности «Пансионат Деснянские зори» 2.1 Экспресс-анализ «Пансионат Деснянские зори» Цель экспресс-анализа финансово-хозяйственной деятельности предприятия – это получение оперативной, наглядной и простой оценки финансового благополучия и динамики развития хозяйствующего ...

... . 1.16 Анализ влияния экстенсивных и интенсивных факторов на объем реализованной продукции Анализ объема реализованной продукции является важной частью анализа финансово-хозяйственной деятельности предприятия, так как от количества реализованной продукции напрямую зависит объем прибыли, которую получит предприятие. На изменение объема реализации влияют множество различных факторов, которые ...

... процессов. Синтетические счета ведутся только в денежном выражении, их данные используются при заполнении форм бухгалтерской отчетности. Данные счета используются для анализа финансово хозяйственной деятельности предприятия. Отражение хозяйственных средств, источников и процессов в обобщенном виде на синтетических счетах называют синтетическим учетом. Содержание синтетических счетов ...

0 комментариев