Навигация

Мировой кризис задолженности: причины и последствия

Оглавление

Введение

Глава 1. Мировые финансовые кризисы

1.1 Финансовые кризисы

1.2 Последствия финансовых кризисов

Глава 2. Международный долговой кризис

2.1 Мировая внешняя задолженность: показатели и объем

2.2 Предпосылки долгового кризиса

2.2.1 Сокращение притока иностранной валюты

2.2.2 Рост банковской задолженности - ухудшение структуры внешнего долга

2.3 Кризис международной задолженности в 1980-е годы и его последствия

2.3.1 Причины возникновения долгового кризиса

2.3.2 Влияние долгового кризиса

2.4 Состояние международных долгов в 1990-2000-е годы

2.5 Планы и практика преодоления долгового кризиса

2.5.1. Первый этап управления кризисом (1982 - октябрь 1985 г)

2.5.2. План Бейкера и другие (октябрь 1985-март 1989 г.)

Глава 3. Особенности финансового положения России

3.1 Задолженность иностранных государств перед Россией

3.2 Параметры внешнего долга России

3.3 Урегулирование внешней задолженности России

Заключение

Список используемых источников и литературы

Введение

Локальные кризисы внешней задолженности, вызванные нарушением обязательств страной-должником перед внешними кредиторами, начались с 1956 г. С 1982 г. кризис платежеспособности охватил большинство развивающихся стран и превратился в международный долговой кризис. Долговой кризис продолжался в острой форме до конца десятилетия, пройдя несколько этапов. В первые годы в эпицентре кризиса оказались крупные латиноамериканские страны-заемщики и транснациональные банки, преимущественно американские. Огромные суммы выданных банками кредитов, значительно превысившие их собственные капиталы, достигли критического уровня. В этих условиях банкротство какой-либо одной крупной страны-дебитора угрожало цепной реакцией банкротств среди кредиторов, прежде всего частных банков. Вслед за этим были неизбежны банкротства и среди стран-должников, так как платежеспособность многих из них к этому времени уже почти полностью зависела от периодического возобновления внешних заимствований.

Выбранная тема курсовой работы "Мировой кризис задолженности: причины и последствия" довольно актуальна; Одна из серьезных проблем в функционировании глобальной экономической системы - кризис международной задолженности. Международный кредит превратился во всеохватывающую сферу мировой экономики, которая аккумулирует все виды накопления и перераспределяет их между компаниями и странами. Использование кредитных средств стало характерным явлением в мировом хозяйстве на всех его уровнях. Внешние заимствования оказывают положительное влияние на экономическое развитие до определенного уровня доходов хозяйствующих субъектов. При превышении этого уровня воздействие долга становится негативным. В определенных условиях оно приводит к нарушениям функционирования мировой хозяйственной системы.

Целью данной курсовой работы является рассмотрение и изучение мирового кризиса задолженности: причины и последствия.

Задачи формируются в соответствии с основной целью и включает в себя:

изучение мировых финансовых кризисов, форм проявления, а так же последствия финансовых кризисов;

освоение международного долгового кризиса, предпосылки долгового кризиса, планы и практика преодоления;

изучение особенности финансового положения России.

Курсовая работа состоит из введения, трех глав основной части, заключения и списка использованной литературы.

Глава 1 называется "Мировые финансовые кризисы" и освещает следующие вопросы:

1. Финансовые кризисы. Общие положения;

2. Последствия финансовых кризисов.

Глава 2 называется "Международный долговой кризис", которая отвечает на следующие вопросы:

1. Мировая внешняя задолженность: показатели и объем;

2. Предпосылки долгового кризиса: сокращение притока иностранной валюты, рост банковской задолженности - ухудшение структуры внешнего долга;

3. Кризис международной задолженности в 1980-е годы и его последствия: причины возникновения долгового кризиса, влияние долгового кризиса;

4. Состояние международных долгов в 1990-2000-е годы;

5. Планы и практика преодоления долгового кризиса: первый этап управления кризисом (1982 - 1985г), план Бейкера и другие (октябрь 1985-март 1989 г).

Глава 3 называется "Особенности финансового положения России" она освещает следующие вопросы:

1. Задолженность иностранных государств перед Россией;

2. Параметры внешнего долга России;

3. Урегулирование внешней задолженности России.

Глава 1. Мировые финансовые кризисы 1.1 Финансовые кризисы

Развитие мировых валютно-кредитных отношений сопровождается вспышками финансовых кризисов. До образования мирового хозяйства финансовые потрясения охватывали национальные системы отдельных стран. В прошлом столетии они стали приобретать международный характер. Ярко выраженный международный характер финансовых кризисов проявился в 1930-е и в 1990-е годы, относящиеся к нижней фазе длинной волны развития рыночной экономики. В значительной мере финансовые кризисы являлись отражением происходящих структурных изменений в мировой хозяйственной системе.

Под международным финансовым кризисом понимается глубокое расстройство кредитно-финансовых систем в целом ряде стран, приводящих к резким диспропорциям в международных валютнокредитных системах и прерывности их функционирования. Они обычно в той или иной степени одновременно охватывают различные сферы мировой финансовой системы. [1]

Различают следующие виды финансовых кризисов:

1) валютный кризис (ведет к девальвации национальных валют);

2) банковский кризис (требует вложений государства в укрепление банковской системы);

3) долговой кризис (связан с обострением проблем внутреннего или внешнего долга);

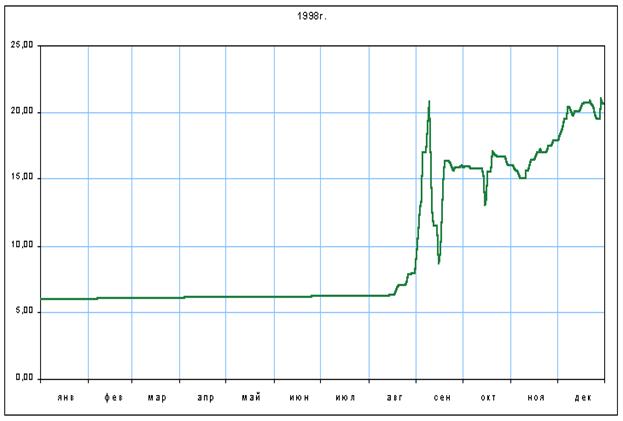

4) системный кризис (затрагивает всю финансовую систему страны и включает в себя все перечисленные виды кризисов: например, начавшийся в 1998 г. кризис в России).

Основные причины кризисов:

1) несостоятельная макроэкономическая политика;

2) неразвитая финансовая система;

3) неблагоприятное воздействие внешних факторов (падение цен на основные товары экспорта, обострение политических и экономических отношений и др.);

4) завышенный обменный курс национальной единицы;

5) политическая не стабильность.

Как правило, при возникновении кризисных явлений на каком-либо крупном формирующемся рынке инвесторы развитых стран начинают выводить свои инвестиции (или) прекращается приток капитала во все формирующиеся рынки. В 1997 г. (после начала кризиса в странах Восточной и Юго-Восточной Азии) крупные иностранные портфельные инвесторы начали уходить с российского рынка акций, что отразилось на рынке государственного долга и повлекло за собой общий финансовый кризис августа 1998г. [2]

Множество факторов определяют возникновение и развитие финансовых кризисов. Обычно условием финансовых кризисов являются нарушения, неблагополучие в соотношении различных видов активов в определенных звеньях финансовой системы. Когда возникают сомнения в надежности банков, вкладчики стремятся скорее изъять свои вклады, а так как банки обладают ограниченными ликвидными средствами, то они не могут сразу вернуть значительную часть вкладов. В силу взаимосвязанности элементов хозяйственной системы может начаться цепная реакция, приводящая к финансовому кризису. Иностранный капитал уходит из страны. Одновременно, а может быть раньше, бежит национальный капитал. Уход и бегство капитала из страны приводит к увеличению спроса на иностранную валюту. Даже высокий уровень валютных резервов может оказаться неспособным удовлетворять нарастающий спрос. Широкое использование информационной техники привело к тому, что кризисы, возникающие на национальных финансовых рынках, быстро приобретают международный характер. [3]

1.2 Последствия финансовых кризисовФинансовые кризисы являлись отражением нестабильности мирового экономического развития, его иерархичности, а также отражением структурных диспропорций в сфере мобилизации и размещения капитала, управления валютными резервами в кризисных странах. Они показали, что важнейшей причиной их возникновения было массированное привлечение иностранного ссудного капитала в особенности в краткосрочной форме. Отношение краткосрочной задолженности к общей внешней задолженности перед кризисом у кризисных развивающихся стран было в два раза выше, чем у стран, не попавших в кризисную ситуацию.

Накопление краткосрочной задолженности и значительной части пассивов, обеспеченных или индексированных в иностранной валюте, ослабляло устойчивость национальных денежно-кредитных систем. Большие внешние дисбалансы (отрицательное сальдо платежей, большие платежи по процентам, высокая доля краткосрочной задолженности, преобладание внешних пассивов над активами и т.д.) делают хозяйство очень чувствительным к внешним изменениям, включая изменения в циклическом развитии развитых стран, постоянные изменения на международных финансовых рынках и в структурах обменных курсов ведущих валют.

Финансовый кризис оказывает отрицательное воздействие на сектор материального производства, на накопление капитала. Острейшей проблемой становится занятость рабочей силы. Кризисы 1990-х годов оказали отрицательное воздействие на развитие производственного и денежно-кредитного секторов мирового хозяйства. Резкое сокращение производства в кризисных хозяйствах приводил к уменьшению темпов роста внешней торговли и обострению конкуренции из-за изменения валютных курсов.

Финансовые кризисы показали необходимость перестройки мировой финансовой системы, введения большей открытости, улучшения отчетности, укрепления национальной экономической политики. В этой связи Международный валютный фонд (МВФ) в 1999 г. принял специальный кодекс практики кредитных учреждений в отношении прозрачности их действий, который является обязательным для стран - членов фонда. В связи с неустойчивостью финансовых отношений в мировом хозяйстве выдвигаются положения о том, что интересы поддержания устойчивости международной финансовой системы должны преобладать над выгодами отдельных стран, и национальным финансовым органам следует использовать международные подходы при регулировании деятельности кредитных учреждений, расположенных на их территории. [4]

Глава 2. Международный долговой кризис 2.1 Мировая внешняя задолженность: показатели и объем

Само понятие мировой внешней задолженности возникло в связи с образованием совокупной внешней задолженности группы развитых стран и превращением США в чистого международного должника. Все развитые страны - крупные заемщики: многие из них являются чистыми должниками по накопленным обязательствам.

Развивающиеся страны в совокупности являются чистым заемщиком; однако из 125 государств 12 в 2000 г. были чистыми кредиторами, остальные 113 - чистыми должниками. По источникам внешнего финансирования чистые должники подразделяются на страны, получающие финансирование в основном от официальных кредиторов (43 страны), и из частных источников (70).

Страны с переходной экономикой в совокупности и по странам - чистые должники, за исключением России, которая является чистым кредитором с активным сальдо по международным инвестициям в 2001 г. в размере 85,5 млрд. долл. Внешний долг стран СНГ равнялся 179,1 млрд. долл.; России - 132,9 млрд. долл.; платежи стран СНГ по обслуживанию долга - 19,9 млрд. долл., России - 14,7 млрд. долл. Внешний долг стран Центральной и Восточной Европы равнялся 195,6 млрд. долл., платежи - 31,8 млрд. долл. Эти страны вступают в ЕС, многие из них своевременно и в полном объеме выполняют свои долговые обязательства.

По способам погашения долговых обязательств периферийные страны подразделяются на платежеспособных и неплатежеспособных должников. Платежеспособные страны обслуживают свои долги из валютных доходов, полученных от экспорта товаров, услуг и из других источников, а также заимствуя на международных рынках долговых ценных бумаг и синдицированных кредитов. Внешняя задолженность несостоятельных должников - в основном государственная и гарантированная государством, платежи покрываются из бюджетных средств.

Таким образом, и развитые, и периферийные страны являются чистыми совокупными должниками по внешним обязательствам. Однако они существенно различаются по источникам заимствования, по их целевому использованию, по тяжести долговой нагрузки, по платежеспособности и т.п. Качественное отличие внешней задолженности развитых стран состоит в том, что они являются одновременно заемщиками и кредиторами, их активы покрывают пассивы на 95%. Они имеют свободно конвертируемую национальную валюту, свободный доступ к международным рыночным финансам. Их внутренние долги превышают внешние заимствования, которые дополняют, а не заменяют внутренние накопления и обеспечивают ускоренное экономическое развитие. В составе внешних долгов развитых стран преобладают обязательства частных заемщиков, платежи по которым не обременяют бюджет. [5]

В абсолютном выражении российский внешний государственный долг на 1 октября 2007 года составил 47,1 млрд. долларов, что является одним из самых низких показателей в Европе.

По относительным показателям, российский внешний госдолг составляет 8% от объема ВВП страны. Для сравнения - после кризиса 1998 года, внешний долг России составлял 146,4% от ВВП. В перспективе, по принятому трёхлетнему бюджету на период 2008-2010 гг., госдолг должен сократиться до 2,5% от ВВП. [6]

2.2 Предпосылки долгового кризиса 2.2.1 Сокращение притока иностранной валюты

Среди внутренних факторов, приведших к долговому кризису, была неадекватная внешним условиям стратегия развития в латиноамериканских и других странах-должниках среднего уровня развития. Экономическая ситуация в этих странах к началу 1980-х гг. характеризовалась макроэкономической нестабильностью: бюджетными дефицитами, чрезмерной денежной эмиссией, высокой инфляцией, отрицательными сальдо по текущим расчетам, завышенным обменным курсом национальных валют. Острая нехватка финансовых ресурсов восполнялась из внешних источников.

Многие страны-заемщики проводили ошибочную политику в сфере кредита и валютных операций. Они осуществляли чрезмерные заимствования; неэффективно использовали привлеченные средства, допускали просчеты в составлении национальных программ развития, закладывая дорогостоящие, амбициозные проекты; неграмотно управляли внешним долгом.

Предпосылки возникновения долгового кризиса относятся к 1970 г., когда у развивающихся стран возникли потребности и возможности крупных заимствований. Рост потребностей был обусловлен многократным ростом мировых цен на нефть, возможностей - увеличением международных ликвидных ресурсов.

Начало 1980-х гг. ознаменовалось резким падением мировых цен на экспортную продукцию развивающихся стран, ухудшением соотношения экспортных и импортных цен и сокращением объемов экспорта. Это про изошло под воздействием структурной перестройки в развитых странах. [7]

2.2.2 Рост банковской задолженности - ухудшение структуры внешнего долга

Негативную роль в усугублении внешней задолженности развивающихся стран сыграли взаимосвязанные финансовые факторы: в структуре внешней задолженности увеличилась доля частных коммерческих банков, краткосрочных кредитов, займов под плавающий процент.

К началу 1980-х гг. ухудшились общие условия кредитования развивающихся стран по всем показателям и категориям заемных средств. За 1973-1982 гг. средняя ставка процента поднялась с 6,6 до 11,0%, срок погашения сократился с 18,6 года до 14,4 лет, сократился и льготный период с 5,6 года до 4,3 лет. Условия частного кредитования были значительно жестче государственного кредитования. Ухудшению структуры задолженности развивающихся стран способствовало также и то, что основная часть банковских и определенная часть государственных займов и кредитов предоставлялась на условиях базисной "плавающей ставки". Это автоматически распространяло ежегодный прирост процентных ставок на платежи по ранее полученным кредитам.

В накоплении чрезмерной задолженности, приведшей к кризису, вина лежит и на заемщиках, и на кредиторах. Банки развитых стран, особенно американские, охотно кредитовали развивающиеся страны. Отмена золотого паритета доллара и фиксированных валютных курсов снизила значение государственного регулирования международной валютной системы и создала исключительно благоприятные условия для бесконтрольной экспансии частного ссудного капитала на международных рынках. Кредитный потенциал западных банков резко возрос, в том числе и в результате массированного притока нефтедолларов.

В 1980-е гг. произошли события, повлиявшие на все страны одновременно, а именно - глобальная рецессия, повышение процентных ставок, падение цен на сырье. Поощряемая Западом стратегия развития в кредит, основанная на широком привлечении внешних заемных финансовых ресурсов, которая осуществлялась многими развивающимися странами, не сопровождаясь адекватным расширением ликвидных ресурсов, привела к серьезным платежным трудностям, а затем и к долговому кризису. [8]

2.3 Кризис международной задолженности в 1980-е годы и его последствия 2.3.1 Причины возникновения долгового кризисаНа начало 70-х лет уже были заложены основы для формирования системы международной задолженности. Отправными ее точками можно считать крах Бреттон-Вудской системы в 1971 г. и первый нефтяной шок в 1973 г. После этих двух событий начался настоящий бум международных займов. Причем большими заемщиками были не только страны, которые развиваются, которые не имеют нефти, для финансирования своих дефицитов, а и страны, которые владеют нефтью, для финансирования программ расширения экономики. Падение процентной ставки, которое состоялось со временем вследствие взрыва спроса на международный кредит, заставило многих стран-кредиторов и стран-заемщиков пересмотреть раньше заключенные кредитные соглашения, которые оказались несостоятельными в результате кардинального изменения объективных внешних условий. На начало 80-х лет много стран из числа тех, что развиваются, ощущали трудности при выполнении своих обязательств. Настоящий долговой кризис взорвался в 1982 г., когда Мексика заявила, что не в возможности больше обслуживать свой внешний долг. [9] Проблема внешнего долга стала главным фактором резкого ухудшения социально-экономической ситуации в странах-неплательщиках, а также в ряде государств, сумевших своевременно выполнять свои долговые обязательства за счет снижения экономического роста, сокращения доходов и других краткосрочных и долгосрочных негативных последствий.

В первые годы долговой кризис носил характер кризиса международного кредита, угрожавшего банкротством странам-должникам, банкам-кредиторам и дестабилизацией странам их базирования и международной кредитно-финансовой системе в целом. В эпицентре кризиса оказались транснациональные банки, преимущественно американские, и крупные латиноамериканские страны-заемщики. Масштабы и концентрация внешнего долга развивающихся стран и платежей по его обслуживанию, огромные суммы выданных банками кредитов, значительно превысившие их собственные капиталы, достигли критического уровня.

Внешние причины долгового кризиса сформировались в 1973-1980 гг. Это мировые цены и банковские кредиты.70-е годы характеризовались многократным увеличением мировых цен на нефть и другие виды сырья, благоприятным соотношением экспортных и импортных цен для многих развивающихся стран и соответственно увеличением их доходов от экспорта, а также расширением и облегчением кредитования и ростом внешней, особенно банковской задолженности стран - импортеров нефти. [10]

Итак, появлению кризиса международной задолженности способствовал целый ряд условий:

1. Широкое кредитование развивающихся стран частным сектором началось в начале 1970-х годов. Этому способствовала отмена золотодолларового стандарта и фиксированных валютных курсов, снизивших значение валютного регулирования.

2. В середине 1970-х годов произошло образование относительного избытка ссудного капитала в развитых странах в результате спада деловой активности и рециклирования нефтедолларов. Низкие процентные ставки, резкое повышение на международных рынках цен на минеральное сырье вызвало повышенное предложение и спрос на заемные средства особенно со стороны развивающихся стран-нефтеимпортеров.

3. Способность обслуживать долг зависит от величины долга, от условий заимствования, характера использования займа, перспектив развития заемополучателя и экономической обстановки. В условиях очередного экономического кризиса, повышения курса доллара, процентов погашение основной части долга, выплата процентных и других платежей оказались непосильными для целого ряда стран.

Похожие работы

... от стран Восточной Европы российская банковская система имела больше возможностей для экстенсивного развития. Болезненность банковского кризиса обусловлена тем, что он ударил не столько по предприятиям, сколько по населению. 4. Последствия кризиса августа 1998 года в России. Из большого числа экономических и политических последствий кризиса августа 1998 года, можно выделить следующее: ...

... многочисленные ипотечные операторы теряли миллионные убытки или, объявляя о своем банкротстве, вовсе уходили с рынка. Но если бы только Америка! Финансовый кризис в США довольно быстро запустил свои «щупальца» и в европейские страны, продолжая развиваться в 2007 году. Значительным внешним эффектом обладают кризисы, начинающие в стране-локомотиве мировой экономики - США. Если в случае с кризисом ...

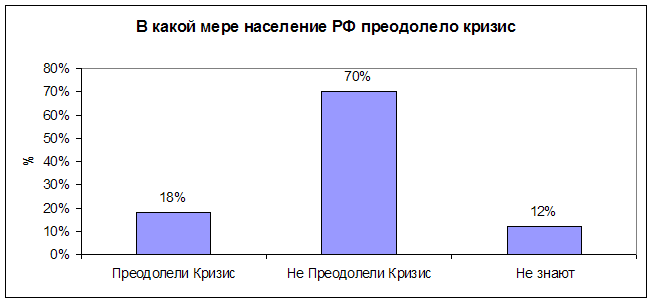

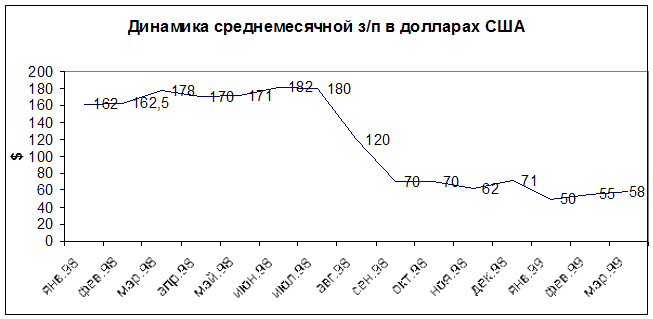

... предприятиям, сколько по населению. 4. Последствия кризиса. 4.1. Негативные последствия. 4.1.1. Экономические и политические проблемы финансового кризиса. Среди важнейших экономических последствий финансового кризиса в России, особенно обострившегося к августу 1998 года, можно выделить следующие: Снижение доверия как внешних, так и внутренних инвесторов к Правительству, Центральному банку и ...

... данным Госкомстата России, до 3%), а в мировой промышленной продукции — с 4,6 до 1,8%. Будучи среднеразвитой страной, по ряду параметров она занимает промежуточную позицию в мировой экономике между развитыми и развивающимися странами. В период с начала 30-х до конца 80-х гг. в СССР господствовала административно-командная система, отечественная модель которой предполагала тотальное господство ...

0 комментариев