Навигация

1.3 Перспективные рынки

На современном этапе наиболее перспективными рынками оружия и военной техники, по мнению зарубежных экспертов, являются такие страны, как Индия, Саудовская Аравия и Южная Корея.[4]

Расходы на оборону в Индии ежегодно увеличиваются в среднем на 10,9%, начиная с 1997 года. По прогнозам специалистов, эта тенденция сохранится в следующие несколько лет.

Ожидается, что к 2010 году общий бюджет страны увеличится до 33,3 млрд. долл. и около трети суммы может быть направлена на закупки и программы модернизации.

Ситуация по безопасности в Юго-Восточной Азии достаточно неустойчива, особенно в части, касающейся отношений Индии и Пакистана. Индия стремится к региональному лидерству, что вызывает определенное сопротивление со стороны Китая, также претендующего на роль лидера в регионе.

Политика правительства Индии направлена на всемерное развитие собственного военно-промышленного комплекса. Однако для более полного удовлетворения потребностей национальных вооруженных сил в современной военной технике приходится прибегать к закупке вооружений в индустриально развитых странах. Но сам процесс приобретения зарубежной техники также требует более тщательной отработки и совершенствования.

Традиционно, в вопросах приобретения новой военной техники, современных технологий Индия полагается на Россию.

Саудовская Аравия является крупнейшим потребителем военной техники на Ближнем Востоке. Оборонный бюджет страны в 2008 году составлял 33 млрд. долл.

Поставки нефти составляют основную статью доходов страны. В 2008 году она составляла 83% от общей выручки. Изменения оборонного бюджета страны находятся в прямой зависимости от доходов, получаемых от продажи нефти. Саудовская Аравия вступила в период быстрого наращивания бюджета с 2003 года со стремительным ростом цен на нефть и смогла увеличить бюджет с 19 до 29 млрд. долл. в 2006 году.

Расходы на оборону в стране составляют около 34% от общего бюджета. По прогнозам специалистов, оборонный бюджет страны к 2010 году может вырасти до 44 млрд. долл., что обусловлено как внешними, так и внутренними факторами, связанными с традиционной исламской воинственностью и большой диспропорцией в распределении богатств внутри страны.

Основными поставщиками вооружений в Саудовскую Аравию, как мы уже отметили, являются США и Великобритания. Около 100% боевых самолетов и 69% бронетанковой техники, имеющихся на вооружении, приобретены в этих двух странах.

В 2006 году парламент Южной Кореи принял 15-летний план, известный как «Оборонная реформа – 2020». Южная Корея имеет достаточно развитую собственную оборонную промышленность, но она ориентирована на производство вооружений по лицензиям и находится в большой зависимости от иностранных технологий.

Сеул намеревается в ходе реализации 15-летнего плана увеличить расходы на оборону до 40 млрд. долл. и около 44% направить на модернизацию и замену вооружений. При этом при приобретении военной техники предполагается ориентироваться на высокотехнологичные системы, более подготовленный персонал и одновременно на 180 тыс. сократить численность ВС.

Основными угрозами для страны, определяющими необходимость повышения оборонных расходов и совершенствования национальной армии являются Северная Корея и Китай.

Согласно принятому плану, увеличение оборонных расходов в Республике Корея в период 2006-2010 годов составит 9,9%, в 2011-2015 гг. – 7,8%, а в 2016-2020 годах – только 1%.

2. Россия на мировом рынке вооружений

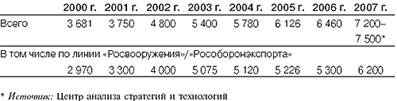

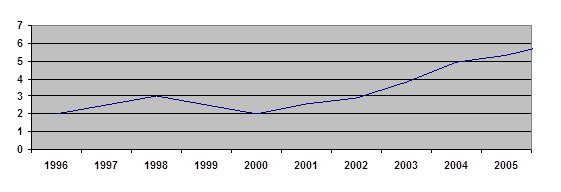

До 2008 года значительное укрепление позиций России на мировом рынке вооружений стало одним из важных достижений Владимира Путина на посту президента. Номинальные объемы поставок и валютных поступлений стабильно росли. В 1999 году доходы составляли 3,4 млрд. долларов, а в 2007-м объем экспорта достиг 6,2 млрд. долларов только по линии основного посредника – ФГУП «Рособоронэкспорт».

Динамика российского экспорта вооружений в 2000–2007 гг., млн. долл. в текущих ценах[5]

На независимых экспортеров приходится не менее 1 млрд долларов поставок. Таким образом, общий экспорт составит порядка 7,2–7,5 млрд долларов, а значит, номинальный объем торговли вооружениями вырос за восемь лет более чем вдвое.

Еще более впечатляющий рост продемонстрировал портфель контрактных обязательств. На протяжении всех 1990-х этот показатель держался на уровне 6–7 млрд долларов, а по состоянию на конец 2007 года достиг 32 млрд долларов, из них порядка 23 млрд приходится на «Рособоронэкспорт» и чуть менее 10 млрд – на другие независимые субъекты ВТС.

Безусловное лидерство по продажам в последние восемь лет принадлежало тяжелым истребителям семейства Су-30МК. С 1999-го 100 таких машин получил Китай и около 50 – Индия (соответственно такое же число технологических комплектов для лицензионной сборки истребителя). Еще 28 Су-30 заказал Алжир, 24 единицы – Венесуэла и 18 – Малайзия. Кроме того, небольшие партии Су-30МК и Су-27 были закуплены Вьетнамом, Индонезией и Эфиопией. В отдельные годы производство тяжелых истребителей в России доходило до 50 единиц, что сопоставимо с производством истребителей аналогичного класса в США.

Серьезно вырос спрос на средние истребители МиГ-29. После тяжелейшего периода второй половины 1990-х годов, когда поставки этих машин за рубеж упали практически до нуля, их экспорт возобновился. Сначала в небогатые страны Азии и Африки – Бангладеш, Мьянму, Судан, Эритрею. Затем, в 2004-м, был получен важный контракт индийских ВМС, который предусматривал разработку и производство 16 корабельных истребителей МиГ-29К для авианосца Vikramaditуa (бывший российский авианесущий крейсер «Адмирал Горшков»). Поставки истребителей влекут за собой спрос на дорогостоящие авиационные средства поражения и наземное оборудование по обслуживанию самолетов, в ряде случаев сопутствующие контракты оцениваются в сотни миллионов долларов. В целом авиация обеспечивает около половины российских продаж вооружений. Подобная структура экспорта характерна для крупнейших классических экспортеров – США, Великобритании и Франции.

В секторе военно-морских вооружений крупнейшим клиентом России также оставался Китай, получивший за прошедшее время три эсминца, с десяток подводных лодок и значительные партии ракетного оружия корабельного базирования. За указанный период Индия стала обладателем трех новейших фрегатов Talwar-class (разместив заказ еще на три корабля) и осуществляет обширную программу модернизации своего подводного флота. Кроме того, Дели активно закупает противокорабельные и зенитные ракетные системы корабельного базирования, а в ряде случаев Индия стала стартовым заказчиком таких систем и фактически оплатила их разработку и запуск в серийное производство.

Наконец, закупки вооружений и техники для сухопутных сил осуществляются широким и разнообразным кругом клиентов. В числе наиболее крупных покупателей следует прежде всего отметить Индию, которая приобрела около 700 танков Т-90. Большие партии вооружений и техники сухопутных войск заказал Алжир.

В России всегда понимали, что экспорт, обеспеченный спросом всего двух покупателей, нестабилен. Ясно, что по мере развития своей оборонной промышленности КНР с неизбежностью сократит, если не прекратит полностью российские закупки. Индийский рынок всегда был открытым: на нем наряду с советскими предложениями неизменно присутствовали британские, немецкие, французские и шведские производители. А с начала 1990-х индийские военные, шокированные распадом СССР, целенаправленно взяли курс на максимальную диверсификацию источников вооружений. За прошедшие 15 лет там значительно увеличилась доля Франции и особенно Израиля. На рубеже веков возрастающий интерес к этому рынку стали проявлять и Соединенные Штаты.

Россия постоянно прилагала усилия для диверсификации своей клиентской базы. Первые серьезные плоды эти усилия принесли в 2003 году после заключения серии контрактов с тремя государствами Юго-Восточной Азии – Вьетнамом, Малайзией и Индонезией.

Вьетнам тогда заказал системы ПВО С-300ПМУ-1, четыре истребителя Су-30МК2 и ракетные катера пр. 12418. Малайзия подписала 900-миллионный контракт на закупку 18 истребителей Су-30МКМ. А Индонезия приобрела четыре истребителя Су-27/30 и 10 вертолетов на 200 млн долларов. Совокупный объем заказов, размещенных этими тремя странами всего за один год, составил около 2 млрд долларов. Уже тогда некоторые комментаторы начали говорить о формировании в ЮВА третьего полюса потребления российских вооружений и военной техники (ВВТ) в дополнение к Индии и КНР.

Однако по-настоящему прорывные успехи в диверсификации географической структуры экспорта вооружений были достигнуты в 2006-м, когда удалось заключить большие пакетные сделки с Алжиром (стоимостью 7,5 млрд долларов) и Венесуэлой (до 3 млрд долларов). В сочетании с контрактами государств Ближнего и Среднего Востока алжирский и венесуэльский пакеты обеспечили формирование вполне сбалансированного портфеля контрактных обязательств. На мой взгляд, речь идет об одном из самых серьезных достижений российской системы ВТС, и значение этого успеха вполне сопоставимо, если не превышает значение количественного роста экспорта.

В результате подписания в 2006 году алжирского и венесуэльского пакетов, а также размещения в 2007-м индийских контрактов на истребители и танки возник совершенно новый для постсоветского времени феномен полной загрузки ряда предприятий и компаний. Если в 1990-х годах основную проблему для оборонно-промышленного комплекса (ОПК) составлял поиск заказов, то теперь возникает задача качественного и своевременного их выполнения. Оборонная промышленность в известном смысле столкнулась с кризисом перехода от эпизодических контрактов и неполной производственной загрузки к крупносерийному производству. То обстоятельство, что отрасль переживает острый кадровый дефицит и в большинстве случаев не может похвастаться современными производственными фондами, создает напряженную обстановку при выполнении подписанных контрактов.

С данной проблемой сталкиваются, например, корпорация «Иркут» (производитель истребителей Су-30МК), концерн ПВО «Алмаз-Антей» (разработчик и производитель большинства систем ПВО, прежде всего зенитных ракетных систем большой дальности С-300ПМУ), тульское конструкторское бюро приборостроения. Мощности указанных компаний в настоящее время загружены заказами до 2012-го. И причина не только в высоком спросе на российские вооружения на мировом рынке, но и в том, что произошло сжатие индустриальных возможностей страны. Причем сами финальные производители ВВТ, как правило, находятся в хорошей форме и способны удовлетворять растущий спрос.

Проблемы обостряются при переходе на второй и более низкие уровни кооперации, где ситуация гораздо сложнее. Вот лишь пара примеров.

В последние годы потребность в вертолетах семейства Ми-17 достигает 150 единиц в год. Три вертолетных завода России могут поставлять порядка 120–150 машин, однако производство редукторов не превышает 80–100 комплектов, что сдерживает выполнение экспортных контрактов и ставит под вопрос способность отвечать на стремительно нарастающий спрос со стороны российских потребителей. Потенциал производства истребителей Су-30МК также ограничен, причем не столько мощностями иркутского и комсомольского заводов, сколько возможностями производителей комплектующих (например, катапультных кресел).

Такое позитивное на первый взгляд явление, как полная загрузка мощностей на несколько лет вперед, парадоксальным образом влечет за собой и неприятные следствия. Одно из преимуществ России на рынке вооружений все прошедшие годы заключалось в относительно быстрых поставках после заключения контракта, по крайней мере в тех случаях, когда не требовалось проводить масштабные НИОКР. Если покупателям западных, особенно европейских, вооружений иногда и приходится годами ожидать получения заказанных изделий, то российский ОПК в большинстве случаев был в состоянии начать отгрузку продукции спустя несколько месяцев после подписания контракта. Теперь же потенциальные покупатели наиболее востребованных российских вооружений, прежде всего систем ПВО, вынуждены считаться с необходимостью ожидания своей очереди в течение нескольких лет. Заметим также, что проблема еще обострится, когда и если к крупносерийным закупкам новых систем вооружений перейдет Российская армия. Тогда со всей определенностью встанет вопрос о масштабных инвестициях в расширение производства.

Все это еще раз свидетельствует о том, что сегодня возможности России по продвижению своих вооружений на рынок превышают способность промышленности выполнить имеющиеся и потенциальные контракты. Именно производственные мощности становятся основным лимитирующим фактором дальнейшего роста военного экспорта. Первоочередной задачей последующих лет станут технологическая модернизация российской оборонной промышленности и значительное улучшение качества менеджмента в области оборонно-промышленного комплекса.

Заключение

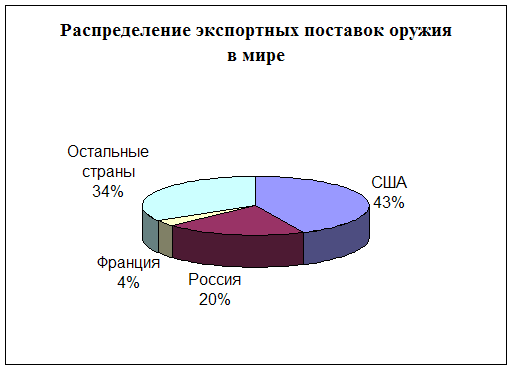

Специалисты считают, что резкого роста рынка вооружений в ближайшие годы не будет. Впрочем, стабилизация цен на нефть должна позволить арабским странам остаться в лидерах по объему закупок вооружений. Это позволит американцам сохранить лидирующее место в мире по экспорту оружия. В то же время у российских оружейников перспективы нерадужные.

Сложно делать прогноз на этот год. Нужны контракты. При этом заключить контракт – полдела. У России есть действующие контракты, по которым поставки не начались. С Индией, Алжиром, Венесуэлой. Задержки могут тянуться годами. Несколько лет назад был заключен договор о продаже МиГ-31 в Сирию, но поставок до сих пор нет.

Список использованной литературы

1. Долгих А. Не хотят прицеливаться [Электронный ресурс] // Новые известия. – Режим доступа: http://www.newizv.ru/news/2009-09-08/114176/. – (08.09.09.)

2. Меринов С. Штаты держат «оружейный базар» // «Российская газета» – Федеральный выпуск. – 8 сентября 2009. – №4991 (167).

3. Мировой рынок вооружений [Электронный ресурс]: http://www.ont.by/programs/programs/big_politic/arhiv/0043094/

4. Основные тенденции развития мирового рынка вооружений [Электронный ресурс]. – Режим доступа: http://vpk.name/news/13713_osnovnyie_tendencii_razvitiya_mirovogo_ryinka_vooruzhenii.html

5. Рыбас А.Л. Прорыв на мировой рынок вооружений // Россия в глобальной политике. – 2008. – №2.

6. Танурков В. Российские предприятия ОПК: рост производства и инвестиций // РЦБ: компания эмитент. – №22(349). – 2008.

[1] Долгих А. Не хотят прицеливаться [Электронный ресурс] // Новые известия. – Режим доступа: http://www.newizv.ru/news/2009-09-08/114176/. – (08.09.09.)

[2] Меринов С. Штаты держат «оружейный базар» // «Российская газета» – Федеральный выпуск. – 8 сентября 2009. – №4991 (167).

[3] Танурков В. Российские предприятия ОПК: рост производства и инвестиций // РЦБ: компания эмитент. – №22(349). – 2008.

[4] Основные тенденции развития мирового рынка вооружений [Электронный ресурс]. – Режим доступа: http://vpk.name/news/13713_osnovnyie_tendencii_razvitiya_mirovogo_ryinka_vooruzhenii.html

[5] Рыбас А.Л. Прорыв на мировой рынок вооружений // Россия в глобальной политике. – 2008. – №2.

Похожие работы

... "Урал"). С этой страной идет активнейшая работа и дальнейшая перспектива в отношении расширения двустороннего ВТС безусловно есть. Итак, в заключении главы можно подвести итог, что Россия является полноправным игроком на мировом рынке вооружений, так как география ее продаж очень широка, и начиная со стран бывшего соцлагеря и заканчивая странами НАТО, такими как Греция. Глава 3 «Проблемы, ...

... . Аргентина, Перу, Южная Корея и Таиланд также упоминались как страны, имеющие сильный интерес к основным видам российского военного оборудования. 5. Влияние США и Западной Европы на динамику функционирования рынка вооружений Как было показано выше, стоимость поставок основных видов обычных вооружений из США в 1994 г. составила величину 11959 млн. долл. При этом США продолжали доминировать в ...

... оказаться достаточно далекими от реальности или ошибочными. Заключение Подводя итоги анализа существующих международных методик оценки экспорта обычных вооружений, можно сделать следующие выводы: 1. Создание полной и стопроцентно достоверной картины мировой торговли вооружениями на сегодняшний день представляет собой невыполнимую задачу. С высокой степенью точности можно описать лишь ...

... нагрузку на авиастроение и, что очень важно, снизить потребность в привлечении новых инвестиций для наращивания и обновления созданного производственного аппарата. 1.2 Особенности размещения мирового авиастроения Авиастроение – одна из ведущих отраслей машиностроения, которая существенно влияет не только на развитие машиностроения в целом, но и на темпы и направления научно-технического ...

0 комментариев