Навигация

Мировой финансовый кризис 2008-2009 гг.

Московский Институт Предпринимательства и Права

Реферат

по предмету «Мировая экономика»

Тема: «Мировой финансовый кризис 2008-2009 гг.»

Выполнила студентка II курса

Факультет: экономики и управления

Специальность: менеджмент организаций

Берестнева О.А.

Преподаватель: Зубенко В.А.

Москва 2009

Содержание:

Введение

1. Причины возникновения мирового финансового кризиса 2008-2009 гг.

2. Крах «Центрального банка мира»?

3. Россия в условиях мирового финансового кризиса.

4. Кризис в отдельных странах.

5. Возможные пути выхода из кризиса.

Заключение.

Список используемой литературы

«Жертвами глобального финансового кризиса могут

стать не только корпорации, но и целые страны».

П.Сморщков

Введение

Весь мир сейчас буквально лихорадит от слова «кризис». Его называют банковским кризисом, финансовым кризисом, экономическим кризисом 2008, мировым кризисом, а также кризисом в России. СМИ выплескивает все более и более негативную информацию, с каждым днем прогнозы аналитиков становятся все более устрашающими. Сегодня слова «финансовый кризис» на устах не только у владельцев компаний, топ-менеджеров, но и у простых рабочих. Сколько продлится и когда закончится кризис? В чем его причина и каковы пути выхода из него? В своем реферате я постараюсь дать ответы на эти и другие вопросы, которые наверняка волнуют сейчас каждого.

1. Причины возникновения мирового финансового кризиса

2008-2009 гг.

Мировой финансовый кризис начался в августе 2007-го с краха рынка ипотечных кредитов США.

Американская экономическая модель в значительной мере развивается благодаря потребителям, поскольку потребительские расходы формируют порядка 2 / 3 ВВП Соединенных Штатов. Именно постоянный рост потребления создавали в течение последних тридцати лет прирост ВВП, доходов населения и государственного бюджета США. И если до середины 80-х американцы сохраняли около 7-9% своих текущих доходов, то позже норма текущих сбережений начала неуклонно сокращаться, упав 2001 года ниже от 0% (за счет кредитов). Впоследствии сбережения немного возобновилось, но в 2005-2006 годах люди снова перестали откладывать деньги и даже начали тратить накопленные в предыдущие годы. Не способствовали сбережениям американцев и низкие процентные ставки по кредитам, которые почти в неограниченных объемах получали американские банки в Федеральной резервной системе, которая, в свою очередь, приводило к практически нулевых, с учетом инфляции, размеров реальных процентов по депозитам.

Хорошо известно, что главным источником финансирования избыточных расходов на протяжении последних 30 лет в Соединенных Штатах является кредитование. С середины 80-х американцы фактически не только не возвращали кредиты, а наоборот, наращивали их темпами, которые значительно опережали как темпы роста их доходов, так и темпы роста ВВП. Особенно рост объемов кредитования началось со времени возникновения мыльного пузыря, связанной с резким увеличением количества и последующим банкротствам так называемых «доткомов» в период с 1998-го по 2001 год.

С тех пор долговые обязательства основной массы американцев начали расти не просто с ускорением, а вообще в арифметической прогрессии относительно роста доходов. На сегодня объем финансовых обязательств основной массы американских граждан перевалив уже за 140% их годового дохода. Только выплаты по процентам превысили 10% дохода населения - что уж говорить о возврате основных сумм. Очевидно, что это в какой момент не могло не привести к ситуации, когда большинство простых американцев уже не могли брать новые кредиты. Они вынуждены прекратить наращивать объемы потребления и начать заниматься исключительно возвратом накопленных долгов. Многие и этого уже делать не могли и начали отказываться от приобретенных в кредит домов, автомобилей и т.п. Это, в свою очередь, начало обваливать рынки автомобилей, недвижимости и по цепочке другие секторы американской экономики. И это не могло не привести к резкому падению курса большинства ценных бумаг на американском фондовом рынке.

Закономерно, что началось это с рынка рискованных ипотечных бумаг, который формировался за счет секьюритизации рискованных ипотечных кредитов, которые выдавались наименее обеспеченным американцам, главным и почти единственным источником доходов которых является заработная плата. Потеря работы означает для этой категории американцев потерю возможности обслуживать обязательства по ипотечным кредитам, что означает выставление их домов и квартир на продажу и, как следствие, учитывая массовость этого явления, существенное падение цен на них. Обвал цен на ипотечные бумаги привел к удешевлению активов большого количества ипотечных и инвестиционных банков, затем начали падать акции и ценные бумаги этих финансовых институтов, а затем других корпораций, и не только в Соединенных Штатах.

2. Крах «Центрального банка мира»?

Дело в том, что послевоенная мировая экономическая система базировалась на выполнении Соединенными Штатами функции центрального банка мира. Именно доллар был и остается сейчас главной расчетной валютой в международной торговле. И пока доля США в общем объеме мирового ВВП доминировала, а размер международной торговли был относительно незначительным, доллар уверенно выполнял функцию средства платежа.

Статус центрального банка мира позволял США получать доход. Выпуская в обращение ничем не обеспеченные денежные знаки, американское правительство и все физические и юридические лица Соединённых Штатов могли приобретать товары и услуги практически в любой стране мира.

В подтверждение этого приведу такие данные. На сегодня долг правительства США превысил 9,5 триллиона долларов, а после реализаций так называемого плана спасения экономики министра финансов США Полсона, этот долг превысит 10,5 триллиона долларов.

Этот выпуск в обращение долларов имеет не такой однозначный характер. Дело в том, что вследствие роста и глобализации мировой экономики и наращивание объемов международной торговли возникает потребность в дополнительных средствах в качестве средства платежа. Если этих средств не хватает, то их цена начинает расти, что вызывает рост обменного курса этой валюты относительно других валют. А это, в свою очередь, ухудшает условия для экспортеров и стимулирует удешевление и увеличение объемов импорта. То есть для недопущения роста курса доллара США относительно других валют американское правительство должно эмитировать все больше и больше денежных знаков. А рост спроса на основные ресурсы (нефть, металлы, продукты питания и т.д.) со стороны экономик Китая, Индии, Бразилии и других стран мира, не могло не провоцировать повышение цен на них и, как следствие, потребности в еще большем количестве оборотных средств, необходимых для обеспечения расчетов в международной торговле.

Кроме этого, функция денег как средства платежа сочетается с еще одной функции - быть средством сбережения. Разумеется, если ты не имеешь возможности хранить и накапливать какую-то валюту, то не заинтересован и расплачиваться ею. Вот здесь начинается новый круг проблем в американской экономики.

Доля долларов США, которая временно не используется как средство платежа в международной торговле, попадает на американский фондовый рынок, что обуславливает рост доходов простых граждан и деловых структур и бюджета США. Так, сначала доходы получают инвестиционные банки, предоставляющие комиссионные услуги по выпуску ценных бумаг и их продажи американским и иностранным инвесторам (доходы от этих услуг ежегодно представляли миллиарды и даже десятки миллиардов долларов). Увеличение спроса на ценные бумаги и рост цен на них приводит к резкому росту доходов всех инвесторов. А это, в свою очередь, стимулирует кредитование под покупку этих ценных бумаг.

С одной стороны, рост спекулятивных доходов способствовало росту потребительского спроса, с другой - еще больше разогревало американский фондовый рынок и формировало огромный мыльный пузырь не подкрепленных реальной стоимости фондовых активов. Таким образом, выполняя функции центрального банка мира, Соединенные Штаты попали в ловушку, из которой не так просто знать выход.

Очевидно, что мировое сообщество, столкнулась с очень сложной проблемой. Суть ее заключается в том, что одна даже очень экономически мощная страна не может выполнять функцию центрального банка мира. При этом очевидно, что европейские страны и европейский центральный банк не готовы взять на себя такую функцию. И если кто-то считает, что ЕЦБ в восторге от заявлений тех или иных страны о переходе в международных расчетах с доллара США на евро, то ошибается. Ибо там прекрасно понимают и преимущества такой ситуации, и огромные риски, которым подвергается единая Европа и их объединенная экономика.

Похожие работы

... собранию было перенесено на неопределённый срок; сообщалось, что Медведев намерен внести в него антикризисные правки. В тот же день СМИ сообщали, со ссылкой на мнение экспертов, что "мировой финансовый кризис уже начал отражаться на жизни граждан России" Рейтинговое агентство S&P оценило новости о возможности распечатывания фонда национального благосостояния (ФНБ), изменив прогноз по ...

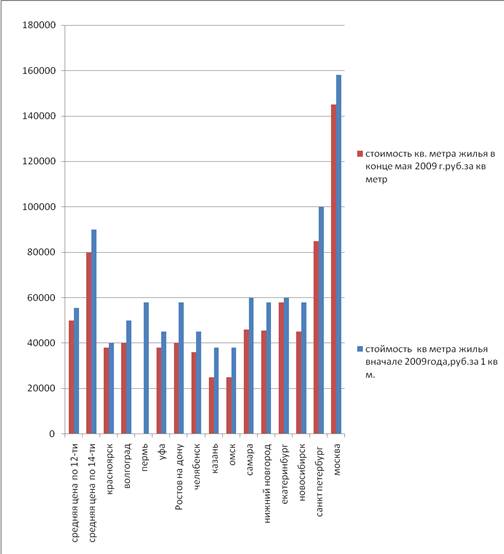

... - как будто за свою более чем, двух столетнюю историю капитализма они не переживали куда больших и масштабных кризисных ситуаций. 2. Кредитование недвижимости Мировой финансовый кризис вносит коррективы во все сферы бизнеса. Исключением не стал и рынок недвижимости. Ипотечный кризис В США заставил многих аналитиков говорить о том, что стоит ожидать подобных событий в России. Судя по всему, ...

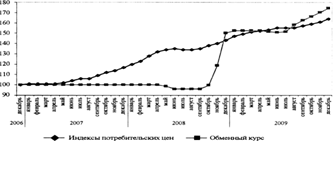

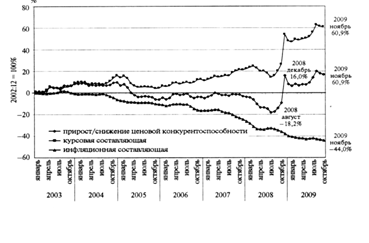

... эффект девальвации рубля и проявятся первые признаки улучшения мировой экономики. 3. Финансовый кризис в России глазами экономистов Финансовый кризис и рецессия 2008—2009 годов в России как часть мирового финансового кризиса стали возможными из-за произошедшей интеграции российской экономики в мировую экономику, когда любое событие за рубежом оказывает влияние на стоимость российских ...

... в 14,8 раза и сформировавших 38,8% консолидированного внешнего долга Украины. Все это предопределило глубину банковского кризиса в Украине вследствие кредитного сжатия для украинских заемщиков на внешних рынках на фоне глобального финансового кризиса. Основной особенностью кризисного 2009 г. стало абсолютное сокращение всех кредитов на 2,1%. Таким образом, кредитная экспансия и фиксированный ...

0 комментариев