Навигация

Формирование валютной системы

2. Формирование валютной системы

Первая мировая валютная система была основана на золотом стандарте. Золотой стандарт возник в 1867 г., когда Парижское соглашение признало золото единым платежным средством в международных отношениях. Это означало свободный ввоз и вывоз золота, не ограниченный обмен бумажных денег на золото, неизменное золотое содержание бумажных денег и свободная чеканка золотых монет. В условиях золотого стандарта возникающий дефицит платежного баланса покрывался только золотом, что неизменно вело к уменьшению золотого запаса страны. Так как золотое содержание бумажных денег было неизменным, неизбежно сокращалось количество денег в стране, что вело к снижению платежеспособного спроса и цен. В результате перелив золота между странами автоматически регулировал равновесие платежных балансов. Золото – это товар, производство которого ограниченно в связи с ограниченными запасами его в природе и трудностями в добыче. В силу этого в условиях золотого стандарта правительство не могло произвольно увеличивать количество бумажных денег в обращении и таким образом стимулировать инфляцию. Стабильное денежное обращение, твердые валютные курсы стимулировали международную торговлю, так как снижалась неопределенность ее результатов. В то же время жесткая привязка валютного обмена к золоту не позволяла маневрировать, особенно в периоды спада производства и кризисов. В таких условиях отдельные страны отказались от обмена банкнот на золото. В начале ХХ в. возникли новые трудности в использовании золотого стандарта. Расширение производства и увеличение товарной массы требовало увеличения количества денег в обращении. Но так как денежная единица была твердо связана с количеством денег, а золотые запасы менялись медленно, возникла тенденция к уменьшению доли золота в денежной массе в официальных резервах. Усиление вмешательства государства в экономику, которое началось в этот период, потребовало гибкого механизма изменения денежной массы в стране, что невозможно в условиях золотого стандарта. Кредитные деньги стали все больше вытеснять золото. Начавшийся процесс был ускорен первой мировой войной. Валютный кризис завершился созданием второй мировой валютной системы. Она была основана на золотодевизном стандарте. Он был принят на Генуэзской международной экономической конференции в 1922 г. Новая система сохраняла золотые паритеты (валюты ведущих стран могли обмениваться на золото), но восстановила режим свободно колеблющихся валютных курсов. Регулирование валютных систем осуществлялось через проведение активной валютной политики, разработку международных норм и правил. В последующие годы началась некоторая стабилизация валютных отношений, но мировой кризис 30 – годов помешал этому процессу. Перед началом второй мировой войны практически ни одна страна не имела устойчивой валюты, а во время войны все страны, независимо от участия в ней, ввели валютные ограничения и заморозили валютный курс. Объектом правительственного валютного контроля являлись все операции с иностранной валютой. Запрещалось покупать и продавать без разрешения органов валютного контроля иностранную валюту, вывозить или перевозить за границу национальные денежные знаки и иностранную валюту, золото, ценные бумаги. Иностранная валюта, полученная резидентами данной страны за экспортированный ими товар или оказанные иностранцам услуги, или в погашение других каких-либо обязательств, подлежала обязательной сдаче в обмен на национальную валюту казначейству, национальному банку или другому уполномоченному на это органу. Импортер мог получить иностранную валюту для оплаты купленного им товара за границей только с разрешения соответствующего правительственного органа валютного контроля в национальном банке. Опасность повторения валютного кризиса, который был после первой мировой войны, заставила еще в годы второй мировой войны заняться разработкой новой мировой валютной системы. Необходимо иметь в виду, что к этому времени лидером в мировом развитии из Европы переместилось в США, и фактически рассматривались два проекта: американский и английский. Они оба исходили из сохранения золотодевизного стандарта, свободы торговли и перемещения капиталов, стабилизации валютных курсов.

Третья мировая валютная система – Бреттон–Вудсская была оформлена соглашением в Бреттон-Вудсе, США, 22 июня 1944 г. Она базировалась на золотодевизном стандарте, основанном на золоте и двух резервных системах – фунте стерлингов и долларе США, а также предусматривала создание двух международных валютно-кредитных организаций: Международного валютного фонда (МВФ) и Международного банка реконструкции и развития (МБРР). Экономическое превосходство США, сосредоточивших в 1949 г. 54,6% капиталистического промышленного производства, 33% экспорта товаров, почти 75% официальных золотых резервов, и ослабление их конкурентов во время второй мировой войны обусловили господствующее положение доллара.

Основные положения Бреттон-Вудсской системы:

- Международный валютный фонд становится важнейшим институтом, контролирующим международные финансово-экономические отношения;

- Провозглашены валюты, играющие роль международных резервов (доллар и фунт стерлингов);

- Установлены регулируемые паритеты валют, привязанные к доллару США (возможно отклонение - 1%); доллар привязан к золоту;

- заниженная официальная цена золота (35 долл. за тройскую унцию, содержащую 31,1 гр. чистого золота);

- Члены МВФ имею право менять паритеты только с согласия МВФ;

- конвертируемость долларовых резервов центральных банков в золото через американское казначейство по официальной цене; для соблюдения этого принципа все правительства обязуются хранить международные резервы, а при необходимости - совершать интервенции на валютных ранках;

- Члены МВФ делают взнос валютой и золотом.

США использовали эти принципы, закрепившие «долларовый стандарт», для усиления своих позиций в мире за счёт других стран. Противоречия Бреттон-Вудсской валютной системы постепенно расшатали её. С конца 60-х гг. разразился кризис этой системы, который привёл к её постепенному развалу. В 1971 г. был прекращен обмен доллара на золото и курс доллара стал устанавливаться на валютном рынке под воздействием спроса и предложения.

Четвертая и ныне функционирующая мировая валютная система оформлена соглашением стран - членов МВФ в январе 1976 г., ратифицированном в апреле 1978г. В городе Кингстоне на Ямайке они приняли второе изменение устава МВФ.

Представители ведущих мировых государств сформировали новые принципы формирования Мировой валютной системы. Государства отказались от использования золота в качестве средства покрытия дефицита при международных платежах. Золото перестало выполнять функцию мировых денег. Оно стало продаваться на рынке по ценам, отражающим спрос и предложение. Основными элементами новой системы выступают межгосударственные организации, регулирующие валютные отношения, конвертируемость валют. Платежными средствами выступают национальные валюты государств. Каждая страна получила право выбирать любой способ установления валютного курса. Главным механизмом, посредством которого осуществляются международные валютные операции, выступают коммерческие банки. Изменённый устав МВФ определил структурные позиции Ямайской валютной системы.

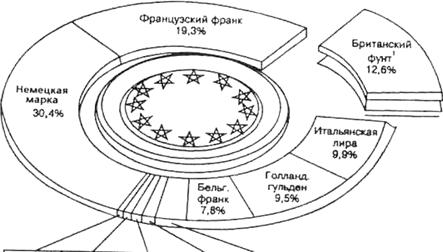

Во-первых, золотодевизный стандарт был заменён стандартом СДР (от англ. Special Drawing Rights - «Специальные права заимствования»), которые формально объявлены основной валютных паритетов и курсов валют. Однако почти за 30 лет с момента эмиссии СДР (1970 г.) они не стали эталоном стоимости, главным международным платёжным и резервным средством и далеки от мировых денег. Количество валют, курсы которых «прикреплены» к СДР, сокращается (с 15 в 1980 г. до 4). Сфера применения СДР ограничена в основном операциями МВФ. Практически сохранился долларовый стандарт, хотя официально доллар ныне не имеет статуса резервной валюты в отличии от его статуса в Бреттон-Вудсской системе. На долю доллара приходится примерно 40% валютной корзины СДР, определяющей их условную стоимость. К доллару прикреплены 38 валют, причём их число сокращается. Однако доллар по-прежнему лидирует как международное платёжное и резервное средство. Лидирующие позиции доллара базируются на значительном экономическом, научно-техническом и военном потенциале США, хотя они утратили монопольное положение в мировой экономике под натиском их конкурентов – Японии и Западной Европы. Стандарт СДР фактически трансформировался в многовалютный стандарт, основанный на американском долларе, евро, японской йене – валютах трех мировых центров.

Во-вторых, в рамках Ямайской валютной системы узаконена демонетизация золота – утрата им денежных функций. В соответствии с изменённым Уставом МВФ золото не должно использоваться как мера стоимости и точка отсчёта валютных курсов. Тем самым узаконена отмена золотых паритетов, официальной цены золота, конвертируемости долларовых авуаров в золото американским казначейством для иностранных центральных банков и правительственных органов. Однако, несмотря на законодательное вытеснение из Ямайской валютной системы золота как валютного металла, фактически его денежные функции не исчерпаны, хотя и существенно изменились. Золото по-прежнему является чрезвычайными мировыми деньгами и более надёжными резервными активами, поскольку обладает реальной ценностью. Центральные банки и частные тезавраторы хранят более 60 тыс. тонн золота (примерно 35 тыс. и 25 тыс. тонн соответственно).

В-третьих, Ямайская валютная система даёт странам право выбрать любой режим валютного курса. Тем самым был узаконен режим плавающих валютных курсов, к которому страны фактически перешли в марте 1973 г. Этот режим более гибкий, чем фиксированные валютные курсы, но вопреки надеждам не обеспечил стабильность курсовых соотношений. Напротив, увеличились затраты центральных банков на проведение валютной интервенции (в том числе коллективной), т.е. вмешательства в операции на валютном рынке с целью изменения валютного курса.

В-четвёртых, МВФ, сохранившийся от Бреттон-Вудсской системы, призван усилить межгосударственное валютное регулирование, обеспечить более тесное сотрудничество стран – членов, либерализацию валютных отношений путём отмены валютных ограничений в целях достижения валютной стабилизации в мире. Ямайская валютная система более гибко, чем Бреттон - Вудская система, приспособилась к нестабильности платёжных балансов и валютных курсов и новой расстановке сил в мире. Вместе с тем её функционирование порождает ряд сложных проблем, связанных, в частности, с неэффективностью стандарта СДР; противоречия между юридической демонетизацией золота и фактическим сохранением его статуса как чрезвычайных мировых денег; несовершенством режима плавающих валютных курсов и т.д. Кроме того, развивающиеся страны недовольны своим зависимым положением в мировой валютной системе и настаивают на её реформе с учётом их интересов. Продолжается поиск путей совершенствования Ямайской валютной системы для решения этих проблем, усиления координации валютно - экономической политики трёх мировых центров и стабилизации мирового валютного механизма.

3.Развитие и роль в мировом хозяйстве.

Можно констатировать, что такие структурообразующие сдвиги в международном разделении труда составляют одно из важных направлений формирования мирового хозяйства. Межстрановое крупномасштабное перемещение товаров и услуг - мировая торговля - выступает как его неотъемлемый фактор и составляющая. Лишь на определенном этапе основная роль в процессе формирования мирового хозяйства переходит к перемещению самих факторов производства товаров и услуг, прежде всего капитала, трудовых, информационных ресурсов. Радикальные сдвиги в уровне производительных сил, рост мощи и влияния финансового капитала, особая роль информационной среды предопределяют новое понимание сущности и места мирового хозяйства.

Мировое хозяйство можно определить как совокупность национальных экономик, их взаимодействующих частей (отраслей, секторов, регионов), связанных сочетанием подвижных факторов производства. Выступая как предпосылка мирового хозяйства и являясь в большей мере его следствием, международные экономические отношения, в том числе обмен товарами и услугами, представляют собой достаточно самостоятельную область экономической деятельности и предмет изучения. В соответствии с определением мирового хозяйства можно обозначить его наиболее существенные характеристики:

- международное перемещение и применение факторов производства в результате миграции капитала, технологий, трудовых и информационных ресурсов;

- создание на международной основе с использованием названных факторов производства и структур в различных странах;

- создание и осуществление государственной и международной системы поддержки торговли товарами и услугами и перемещения факторов производства между странами;

- появление специальных сфер экономики открытого рыночного типа внутри отдельных стран и региональных международных группировок (свободные экономические, оффшорные зоны и. т. п.).

Речь идет о глобальных проблемах современной цивилизации и на перспективу. Они касаются всего человечества и не могут быть решены усилиями и средствами одной страны и даже группы стран. Эти проблемы создают определенную структурообразующую составляющую развития мира и, не в последнюю очередь, мировой экономики, реально воздействуя на движение факторов производства и ресурсов. Можно определить формирование мирового хозяйства как объективный процесс, имеющий достаточно четкие количественные и качественные характеристики и оказывающий все возрастающее влияние на развитие человечества. В основе мирового хозяйства лежит международное разделение труда. Оно обусловливает обмен товарами и услугами между странами. Такой обмен становится систематическим и масштабным, превращаясь в мировую торговлю. Возникает и расширяется международное перемещение самих факторов производства. Национальные экономики отдельных стран все больше вовлекаются в мирохозяйственные отношения, усиливаются их взаимосвязь и взаимозависимость. Все это характеризует закономерный процесс интернационализации производства, хозяйственной жизни в целом. Международная торговля выступают как важный инструмент формирования мирового хозяйства, предполагающего на определенном этапе взаимоприспособление национальных экономик.

Заключение

Переход к рыночной экономике потребовал кардинальных изменений в экономике, в частности, в денежной и валютной системах. Либерализация цен и демонополизация внешней торговли повлекли за собой изменение валютного регулирования, установления курсов валют, отношений между субъектами валютного рынка. Снятие валютных ограничений и жестко фиксированного курса рубля стали причиной резкого его падения. Валютная система тесно связана с темпами роста производства, развитием торговли и международных связей. Она не только влияет на экономику страны, но и определяет ее “лицо” на мировой арене. Сейчас валютная система России по многим показателям находится на уровне стран “третьего” мира, несовершенны рычаги валютного регулирования, неустойчивы внешние связи. Трудность нынешнего этапа заключается в противоречивости любых мер по стабилизации валютных отношений и трудности прогноза результатов этих мер. Так, повышение курса рубля является стабилизирующей мерой, но эта стабилизация искусственна, требует больших валютных ресурсов и, в конечном счете, приводит к кризису производства, денежной системы и к стагфляции экономики в целом. Однако и снижение курса влечет за собой немало проблем: резкое увеличение денежной массы, гиперинфляция и т.п. Однако определенная база для преобразований валютной сферы уже создана: система валютного контроля и лицензирования банков, система резервирования валюты, меры по защите национальной валюты, имеются определенные рычаги воздействия на установление курса рубля. Кроме того, в апреле 1992 г. Россия вступила в Международный валютный фонд и Международную ассоциацию развития, что влияет на упрощение международных расчетов и процедуры кредитования. Однако криминализация экономики и политика Центробанка, направленная в последнее время не на упрочение рубля, а на увеличение прибыльности собственных валютных спекуляций приводят к тому, что две трети валютных поступлений остается в зарубежных банках.

Таким образом, валютная система страны неотделима от денежно-кредитной системы, производства и системы внешнеэкономических отношений. Поэтому все противоречия нашей экономики сказываются и на валютных отношениях. Валютное регулирование позволит решить лишь некоторые проблемы (расчетно-кредитные операции на международном рынке, отношения с нерезидентами и зарубежными банками и т.д.), но регулирование основных валютных показателей возможно лишь при комплексном реформировании экономики.

Список используемой литературы

1. Платонова И.Н. Валютный рынок и валютное регулирование. – М.: БЕК, 1996.

2. Сергеев П.В. Мировая экономика 1999г.

3. Международные валютно-кредитные и финансовые отношения под редакцией Красавиной Л.Н.-2000г.

4. Газета «Финансовые известия» за 19 декабря 2008г.

Похожие работы

... в золото (по предложению английских экспертов). Платежные средства в иностранной валюте, предназначенные для международных расчетов, стали называть девизами. Вторая мировая валютная система была юридически оформлена межгосударственным соглашением, достигнутым на Генуэзской международной экономической конференции в 1922г. Генуэзская валютная система функционировала на следующих принципах: 1. Ее ...

... доллара на золото по официальной цене. Цена на золото на мировых рынках резко подскочила. Сохранять систему твердых валютных курсов практически стало невозможным. Эта мировая валютная система базирующаяся на относительно фиксированных валютных курсах и управляемая через МВФ ,просуществовала с некоторыми модификациями вплоть до 1971г.[6] С начала 1973 г. для международной валютной системы ...

... валютную стабилизацию. Какое-то время она соответствует в определенных пределах условиям и потребностям экономики , новому соотношению сил. Рассмотрим вкратце эволюцию мировой валютной системы. История знает различные системы денежного обращения. В зависимости от типа обращающихся денег выделяют два основных типа систем денежного обращения: 1. Это обращение металлических денег (медных, ...

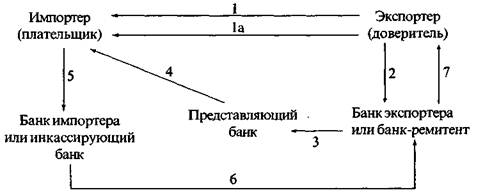

... гг.); Европейский валютный институт (1994-1998 гг.); Европейский центральный банк (с 1 июля 1998г.) Эволюция мировой валютной системы определяется развитием и потребностями национальной и мировой экономики, изменениями в расстановке сил в мире. 2. ФОРМЫ МЕЖДУНАРОДНЫХ РАСЧЕТОВ В соответствии со сложившейся практикой в настоящее время применяются следующие основные формы международных ...

0 комментариев