Навигация

Тыс. + 2093 тыс. + 127 тыс. + 1306 тыс. = 10850 тыс. руб

7324 тыс. + 2093 тыс. + 127 тыс. + 1306 тыс. = 10850 тыс. руб.

Так как выручка предприятия за 2007 год составляет - 158683 тыс. руб., а прибыль - 39193 тыс., переменные расходы составят:

158683 тыс. - 10850 тыс. - 39193 тыс. = 108640 тыс. руб.

Для предприятия ООО "Павловскинвест" данная методика расчета постоянных и переменных расходов вполне приемлема. Можно применить более точные и сложные расчеты, но т.к некоторые виды затрат содержат в себе и переменные и постоянные расходы, точно определить в какой именно пропорции их разделять - сказать сложно. Поэтому, даже более точные методы расчета могут дать приблизительный результат.

В практических расчетах, например, для определения силы воздействия операционного рычага применяют отношение так называемой валовой маржи (маржинального дохода) к прибыли. Валовая маржа представляет собой разницу между выручкой от реализации и переменными затратами. Этот показатель в экономической литературе обозначается тоже как сумма покрытия. Желательно, чтобы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

Рассчитаем валовую маржу ООО "Павловскинвест" для 2007 года:

158683 тыс. - 108640 тыс. = 50043 тыс. руб.

Маржинальный доход можно рассчитывать не только в целом для предприятия, но и для каждого вида продукции или для группы видов в целях сравнительной характеристики рентабельности производства каждого вида продукции.

Так как ООО "Павловскинвест" является относительно небольшим сельскохозяйственным предприятием, то для него можно рекомендовать упрощенную методику расчета переменных и постоянных расходов на основе бухгалтерского баланса.

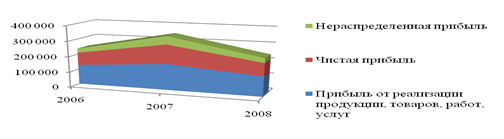

3.2 Расчет показателей операционного анализаВ условиях рыночной экономики благополучие любого предприятия зависит от величины получаемой прибыли. Одним из инструментов управления и влияния на балансовую прибыль предприятия является операционный леверидж. Он позволяет оценить экономическую выгоду в результате изменения структуры себестоимости и объема выпуска продукции.

Производственный леверидж аналитики используют для определения степени чувствительности операционной прибыли компании к изменению объема продаж. Данный показатель тесно связан с расчетом области безубыточности, т.е. точки с нулевой операционной прибылью (общие доходы равны общим издержкам).

Леверидж и анализ безубыточности служат инструментом для:

текущего планирования при определении возможной величины прибыли, убытков, "интервала выживаемости";

обеспечения информацией при принятии решения путем анализа влияния изменений цены продукции, объемов производства, величины издержек на прибыль;

оценки новых проектов на основе прогнозируемых издержек и доходов.

Основным принципом, лежащим в основе анализа безубыточности и, следовательно, операционного левериджа, является характер поведения затрат. Одни расходы изменяются с колебанием объема продаж, другие остаются неизменными вне зависимости от него. Издержки первой категории относятся к переменным, вторые - к постоянным.

Для использования модели операционного левериджа вводятся следующие предположения.

1. Факторы, входящие в состав модели, отвечают утверждениям:

издержки обоснованно подразделяются на переменные и постоянные;

переменные издержки варьируются пропорционально объему продаж;

постоянные остаются неизменными при любых колебаниях;

продажная цена единицы продукции стабильна в диапазоне, включенном в анализ.

2. Условия, относящиеся к деятельности компании и окружающей среде, которые подчеркивают статичный характер расчета:

ассортимент реализуемой продукции остается неизменным;

эффективность деятельности постоянна;

цены факторов, влияющих на себестоимость, не изменяются;

единственный показатель, влияющий на себестоимость, - объем продаж;

уровень запасов на начало, и конец периода принимается неизменным;

нет существенного изменения в общем уровне цен за данный период.

Для анализа безубыточности и, в последующем, операционного левериджа компании очень важно установить зону релевантности - область, где доходы изменяются в установленной зависимости от затрат.

Практика показывает, что в зоне релевантности производство того или иного товара становится более прибыльным с увеличением объемов выпуска. При приближении к проектным мощностям и при выходе из этой области доходы могут начать снижаться, например, из-за возросших затрат. Аналогично очень маленькие объемы производства (до достижения зоны релевантности) могут сопровождаться непропорционально малым доходом.

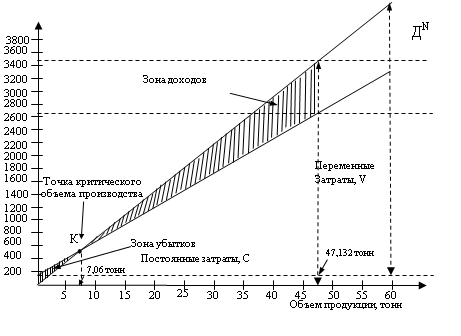

Анализ безубыточности может проводиться графическим и аналитическим методами.

График показывает зависимость доходов, издержек и прибыли от объемов продаж. Место пересечения линий совокупных издержек и совокупного дохода определяет точку безубыточности, то есть тот объем продаж в натуральном выражении, с которого компания выходит из зоны убытков и начинает наращивать прибыль.

Структура выручки предприятия ООО "Павловскинвест" за 2007 год представлена в таблице 16 (взята в бухгалтерском балансе, форма №9. II). Плановые показатели на 2008, 2009 г. г. рассчитаны следующим образом, выручка от зерновых и зернобобовых культур увеличена на 20% от предыдущего года, выручка от реализации остальной продукции увеличена на 25%.

Таблица 16 - Структура выручки предприятия ООО "Павловскинвест" на 2007 - 2009 г. г., тыс. руб.

| Показатели | 2007 факт | 2008 плановая | 2009 плановая |

| Зерновые и зернобобовые культуры - всего | 52676 | 63209 | 75851 |

| в том числе | |||

| - пшеница | 35524 | 42628 | 51154 |

| - рожь | 7684 | 9220 | 11064 |

| - просо | 14 | 17 | 20 |

| - кукуруза | 6678 | 8013 | 9616 |

| - ячмень | 2776 | 3331 | 3997 |

| Подсолнечник | 39312 | 47174 | 56609 |

| Продукция растениеводства собственного производства, реализованная в переработанном виде | 66123 | 79347 | 95217 |

| Прочая продукция растениеводства | 23 | 27 | 33 |

| Прочие доходы | 549 | 658 | 790 |

| Итого выручка | 158683 | 190415 | 228500 |

Таким образом, финансовые показатели за 2007 год следующие:

Выручка от реализации (S) - 158683 тыс. руб.

Постоянные издержки (Cf) - 10850 тыс. руб.

Переменные издержки (Cv) - 108640 тыс. руб.

Прибыль (П) - 39193 тыс. руб.

Необходимо определить:

1) точку безубыточности;

2) какая операционная прибыль останется у компании, если количество реализованной продукции сократится на 15%.

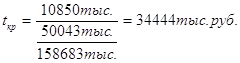

Точку безубыточности можно рассчитать следующим образом:

Находится маржинальный доход (МД)

МД = выручка - переменные затраты

МД = S - CV

Далее по формуле:

где tкр. - точка безубыточности (критическая точка) (21)

МД = 158683 тыс. - 108640 тыс. = 50043 тыс. руб.

Таким образом, точка безубыточности равна 34444 тыс. руб. Это выручка, при которой предприятие получает нулевую операционную прибыль.

Общая формула для определения значения производственного левериджа следующая:

![]() (22)

(22)

![]()

Операционный леверидж показывает, на сколько процентов изменится операционная прибыль при увеличении/уменьшении объема продаж на 1%:

Если количество реализованной продукции сократится на 15%, операционная прибыль уменьшится на 19,1% (1,27 * 15%)

Базовым элементом концепции левериджа является взаимосвязь показателей операционного рычага и постоянных расходов. До тех пор пока полученная компанией прибыль недостаточна для покрытия постоянных издержек, предприятие терпит убытки. После того, как достигнут, объем производства, при котором обеспечивается покрытие постоянных расходов, любое наращивание выпуска продукции обеспечивает рост прибыли.

Предприятия, работающие в непосредственной близости от точки безубыточности, будут иметь относительно большую долю изменений прибыли или убытков на заданное изменение объема. В зоне выше точки безубыточности эта изменчивость будет благоприятной, в зоне ниже - может привести к отрицательным результатам.

Понимание сути операционного левериджа и умение управлять им представляют дополнительные возможности для использования данного инструмента в инвестиционной политике предприятия. Так, производственный риск во всех отраслях в определенной степени может регулироваться менеджерами, например при выборе проектов с большими или меньшими постоянными издержками. При выпуске продукции, имеющей высокую емкость рынка, при уверенности менеджеров в объемах продаж, значительно превышающих точку безубыточности, возможны использование технологий, требующих высоких постоянных затрат, реализация инвестиционных проектов по установке высокоавтоматизированных линий, других капиталоемких технологий. В сферах деятельности, когда руководство предприятия уверено в возможности завоевания устойчивого сегмента рынка, как правило, целесообразно внедрение проектов, имеющих меньший удельный вес статичных затрат.

Возможность управлять долей постоянных издержек в совокупных расходах в значительной степени зависит от отрасли. Отдельные секторы экономики в силу технологических особенностей имеют более высокие постоянные затраты. Это электроэнергетическая, нефтегазовая отрасли, сталелитейные, телефонные компании, а также отрасли с высокими затратами на НИОКР - автомобилестроение, производство компьютеров и проч. Однако и в них необходим учет эффекта операционного левериджа при выборе инвестиционной политики.

Рассмотрим зависимость прибыли от изменения объемов продаж. Однако на значение прибыли влияют, помимо объема продаж, еще три фактора: постоянные и переменные издержки, а также цена. Покажем, как изменение каждого из названных факторов отражается на финансовом результате компании. При этом соблюдается следующий принцип: все факторы, влияющие на прибыль, остаются постоянными, кроме одного, который меняется с определенным интервалом.

Первым этапом операционного анализа является определение силы операционных рычагов по каждому фактору. Для этого следует воспользоваться следующими формулами:

СОР по объему реализации = МД / Приб;

СОР по цене = Выручка / Приб;

СОР по переменным затратам = Пер / Приб;

СОР по постоянным затратам = Пост / Приб,

где СОР - сила операционного рычага по анализируемому фактору;

МД - маржинальный доход; Приб - прибыль;

Пер - переменные затраты;

Пост -постоянные затраты.

Таблица 17 - Силы операционных рычагов по анализируемым факторам

| Показатели | Значение |

| Сила операционного рычага по объему реализации (СОР) | 1,27 |

| Сила операционного рычага по цене (СОР цены) | 4,05 |

| Сила операционного рычага по переменным затратам (СОР Пер) | 2,77 |

| Сила операционного рычага по постоянным затратам (СОР Пост) | 0,27 |

МД = выручка - переменные затраты = 158683 тыс. - 108640 тыс. = 50043 тыс. руб.

СОР по объему реализации = 50043 тыс. / 39193 тыс. = 1,27

СОР по цене = 158683 тыс. / 39193 тыс. = 4,05

СОР по переменным затратам = 108640 тыс. / 39193 тыс. = 2,77

СОР по постоянным затратам = 10850 тыс. / 39193 тыс. = 0,27

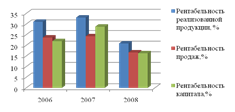

Таким образом, наибольшее влияние на прибыль оказывает цена в случае ее изменения, так как сила операционного рычага по цене равна 4,05. Переменные расходы по своему влиянию на прибыль оказывают на втором месте вслед за ценой, так как СОР Пер = 2,77. А далее следует соответственно объем реализации (СОР = 1,27) и постоянные расходы (СОР Пост = 0,27).

Рассчитав силы операционных рычагов по анализируемым факторам, проведем анализ чувствительности прибыли к изменению одного из факторов, основанный на том, что в случае изменения анализируемого фактора прибыль в процентном отношении изменится в определенное число раз больше, чем изменится анализируемый фактор в процентном отношении. Значение силы воздействия операционного рычага по анализируемому фактору показывает, в какое определенное число раз больше изменится прибыль. Следствие этого отражено в универсальной формуле:

Дприб (%) = + СОР по анализируемому фактору * Дфакт (%),

где Дприб (%) - процентное изменение прибыли;

Дфакт (%) - процентное изменение анализируемого фактора.

Проведем анализ чувствительности с использованием таблицы, построенной в виде матрице (таблица 17). Определим шкалу изменения факторов и рассчитаем влияние отдельных элементов, на изменение прибыли при заданных шкальных значениях.

Анализ чувствительности прибыли при изменении анализируемых факторов показывает процентное изменение прибыли при изменении одного из факторов на определенный процент. Так, например, при увеличении объема реализации на 15% прибыль, увеличится на 19,1%, а при увеличении постоянных затрат на 10% прибыль уменьшится на 2,7%, и так далее (таблица 18).

Таблица 18 - Анализ чувствительности прибыли при изменении анализируемых факторов.

| Анализируемые факторы | СОР | Процентное изменение прибыли при изменении факторов на: | |||||||||||

| -15% | --10% | -9% | -6% | -5% | -3% | +3% | +5% | +6% | +9% | +10% | +15% | ||

| Объем реализации | 1,27 | -19,1 | -12,7 | -11,4 | -7,6 | -6,3 | -3,8 | 3,8 | 6,3 | 7,6 | 11,4 | 12,7 | 19,1 |

| Цена | 4,05 | -60,7 | -40,5 | -36,4 | -24,3 | -20,2 | -12,1 | 12,1 | 20,2 | 24,3 | 36,4 | 40,5 | 60,7 |

| Переменные затраты | 2,77 | 41,5 | 27,7 | 24,9 | 16,6 | 13,8 | 8,3 | -8,3 | -13,8 | -16,6 | -24,9 | -27,7 | -41,5 |

| Постоянные затраты | 0,27 | 4,1 | 2,7 | 2,4 | 1,6 | 1,3 | 0,8 | -0,8 | -1,3 | --1,6 | -2,4 | -2,7 | -1,4 |

Следующим этапом проведения операционного анализа является анализ безубыточности, который отличается от общепринятого тем, что последний проводится с целью нахождения точки безубыточности и запаса финансовой прочности, имеющих отношение исключительно к объему реализации. Причем под запасом финансовой прочности в данном случае понимается тот объем выручки, на который в настоящий момент предприятие превышает ее критическое значение.

Технология операционного анализа, опираясь на классический анализ безубыточности, проводимый только для одного самого значительного фактора, - объема реализации, развивает этот подход и распространяет его на другие факторы: переменные затраты, постоянные затраты и цену.

Проведем анализ безубыточности по каждому из анализируемых факторов. Для этого определим точку безубыточности и запас финансовой прочности для каждого элемента операционного рычага следующим формулам:

ЗФП (%) = 1/СОРфакт * 100%; (23)

ЗФП (А) = Базовое значение фактора - Точка безубыточности (А)

Точка безубыточности (А) = Базовое значение фактора * (1-1/СОРфакт),

где ЗФП (%) - запас финансовой прочности в%;

ЗФП (А) - запас финансовой прочности в абсолютных единицах.

Проведем расчет точки безубыточности - А

1) по объему реализации - значение рассчитано ранее и составляет - 34444 тыс. руб.

2) по цене - не определяется, т.к предприятие производит разнородные виды продукции

3) по переменным затратам:

![]()

4) по постоянным затратам:

![]()

Рассчитаем запас финансовой прочности в абсолютных единицах - ЗФП (А)

1) по объему реализации:

Похожие работы

... производства, даже небольшое сокращение затрат сырья и материалов на единицу продукции может дать ощутимый экономический эффект. 3 ПУТИ СНИЖЕНИЯ СЕБЕСТОИМОСТИ ПРОДУКЦИИ НА МЗХ ЗАО «АТЛАНТ» 3.1 Организационно-экономические мероприятия по усовершенствованию процесса управления затратами Как отмечалось во втором разделе, для решения выявленных в результате анализа проблем, ...

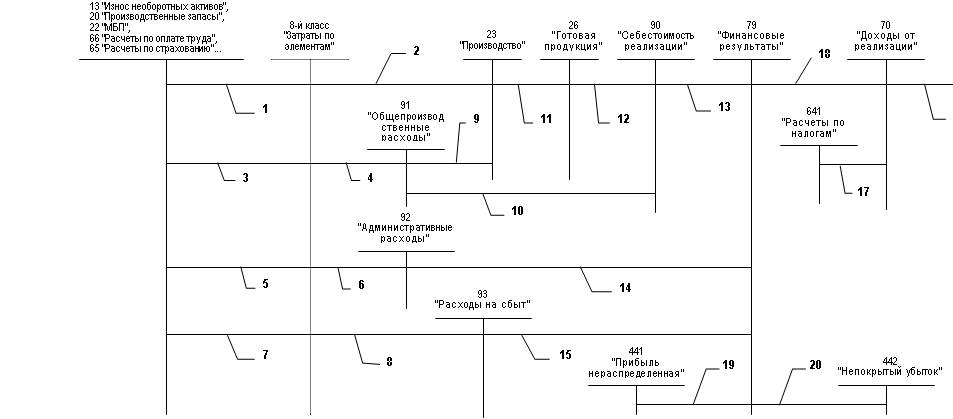

... количество разнородной продукции, целесообразно применять счета 8-го класса, так как они существенно упрощаю группировку затрат по экономическим элемента, а, следовательно, и процесс учета, анализа и контроля себестоимости продукции. Названия счетов и субсчетов 8-го класса соответствуют рассмотренным выше экономическим элементам затрат. Таким образом, класс счетов "Затраты по элементам" включает ...

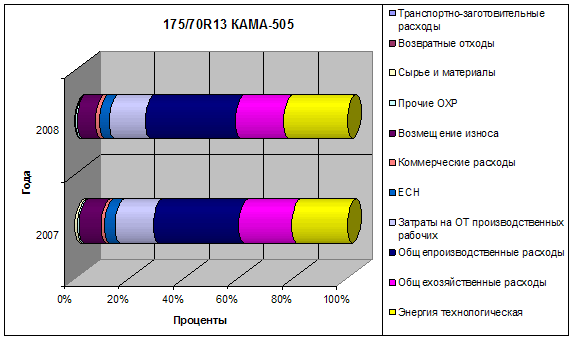

... оптимальном сочетании элементов отечественной и зарубежных методик расчета затрат); сокращение издержек производства; повышение прибыльности и эффективности деятельности отечественных предприятий. 3.2 Основные направления снижения себестоимости продукции ОАО «Нефтекамскшина» Деятельность любой организации, как вновь созданной, так и уже функционирующей, направлена на максимизацию прибыли. ...

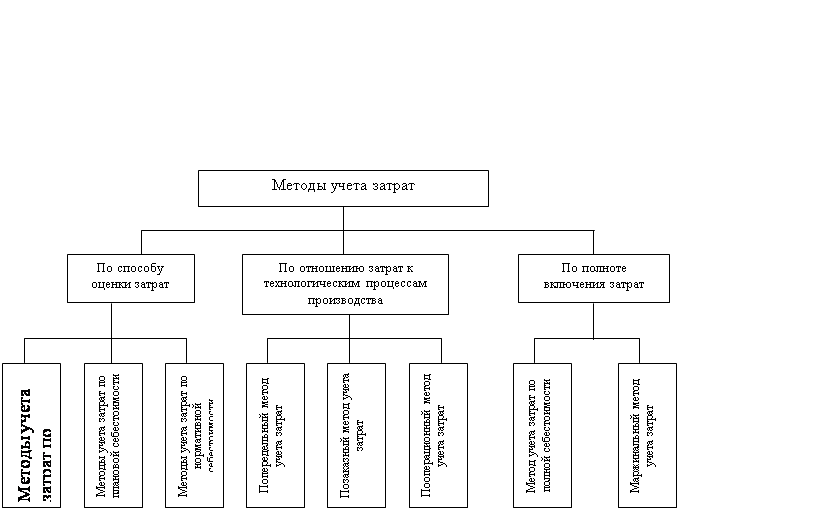

... мощностей; - экономичность использования материальных и трудовых ресурсов и другие условия и факторы, характеризующие производственно-хозяйственную деятельность производственного предприятия. На организацию учета затрат и калькулирования себестоимости продукции, как известно, оказывает влияние ряд факторов: вид деятельности предприятия, его размер, структура управления, правовая форма, характер ...

0 комментариев