Навигация

Оплата услуг мобильной связи

2. Оплата услуг мобильной связи

-Пополнение счетов мобильной связи: SIM-SIM UMS, "Джинс" UMS, Киевстар GSM.

Сосредоточивая свои усилия на создании благоприятных, но выгодных условий обслуживания клиентов, расширении перечня банковских услуг, увеличении присутствия на рынка продуктов и услуг, Ощадный банк одновременно пытается поддерживать и закреплять доминирующую роль на рынке розничных банковских услуг для частных лиц, расширять присутствие на рынке обслуживания органов государственного управления и государственных институций, увеличивать влияние на рынке корпоративных клиентов, что предусматривает определение оптимального распределения пропорций между основными направлениями деятельности.

Подытоживая все выше сказанное можно сделать следующие выводы.

ОАО "Государственный Ощадный банк Украины" – один из наибольших финансово-кредитных учреждений страны. Около 7 тысяч структурных единиц, почти 60% персонала занятого в банковском секторе страны, и общие активы объемом свыше 3,0 млрд. грн. составляют силу и мощность наибольшего государственного банка Украины.

Осознавая себя органической частью экономической системы страны, Ощадбанк, по-прежнему, видит главную цель своей деятельности в содействии возрождению Украины повышении уровня банковского сервиса, более полном удовлетворении растущих потребностей клиентов.

Политика банка базируется на органическом сочетании интересов клиентов, партнеров, банка и государства, взвешенной стратегии развития, гибкой и мобильной тактике управления.

Приобретя опыт в условиях возрастающей конкуренции с коммерческими банками, Ощадбанк поддерживает имидж государственного банка удерживая ведущие позиции на рынке банковских услуг и вкладов населения. В то же время, постоянно расширяя спектр банковских операций, увеличивая объемы предоставления услуг, осваивая новые сегменты рынка и диверсифицируя свою деятельность банк уверенно приобретает черты универсального банка.

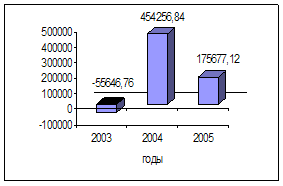

Анализ финансовых показателей деятельности Луганского отделения Ощадного банка свидетельствует о том, что рентабельность активов банка в 2004 году незначительно уменьшилась на 0,1%, а в 2005 году по сравнению с 2004 годом уменьшилась на 0,4%. Это связано с конъюнктурой рынка (за год доходность практически уменьшилась по всем финансовым инструментам). Несмотря на это финансовый показатель значительно выше рекомендуемого значения (1%), что свидетельствует об эффективном размещении банковских ресурсов.

Рентабельность капитала снизилась за анализируемый период с 15,7% в 2002 году, до 13,2 в 2004 году и 15,1% в 2005 году, что объясняется пополнением уставного фонда (а значит, и капитала). Данный показатель значительно превышает рекомендуемое значение (8%), что свидетельствует об эффективном использовании банком своего капитала.

Рентабельность уставного фонда за 2002-2005 год также снизилась. Это объясняется теми же причинами, что и для предыдущего показателя. Однако данный показатель значительно превышает нормативное значение (15%), что в дальнейшем будет привлекать потенциальных акционеров банка.

Чистый спрэд увеличился за анализируемый период с 1,9% в 2002 году до 2,5% в 2005 году. Это объясняется, прежде всего, структурой ресурсов банка, в которой значительный удельный вес имели собственные оборотные средства, увеличивающиеся в течение всего года. В результате при том же объеме процентных расходов за счет дополнительного вложения "бесплатных" банковских ресурсов увеличились процентные доходы. Значение данного показателя на много превышает рекомендуемое (1,25%)

Чистая процентная маржа увеличилась по той же причине, что и чистый спрэд (с 4,6% в 2002 году до 5,9% в 2005 году) и значительно превышает нормативное значение (4,5%). Это положительно характеризует политику банка по формированию собственных и привлеченных средств и их дальнейшему размещению

Прочий операционный доход к общим доходам – это качественный показатель с точки зрения оценки рискованности политики банка по проведению различных операций. За анализируемый период доля прочих операционных доходов в общих доходах увеличилась до 17,8% в 2004 году по сравнению с 2004 годом - 14,1%, в 2002 году - 11,2%

"Мертвая точка" доходности позволяет определить минимальный разрыв в процентных ставках по активным и пассивным операциям, который позволяет покрывать общие расходы банка, но не приносит дохода. Она устанавливает минимальный уровень доходности, который необходимо выдерживать банку при проведении активных операций для покрытия его общих расходов в 2005 году этот показатель уменьшился до 15,6% по сравнению с 2004 годом – 18,7%, и 2002 годом - 19,2%, что объясняется двумя основными причинами: снижением в течении 2004 года доходности по всем финансовым инструментам и увеличением собственных средств банка. Банку необходимо стремиться к уменьшению этого коэффициента, что положительно повлияет на его прибыль.

Проведенный анализ позволяет сделать вывод о том, что исследуемый банк за анализируемый период 2002 – 2005 годы эффективно размещал банковские ресурсы. Подтверждают это достаточно высокие показатели рентабельности, которые превышают рекомендуемые значения.

Сосредоточивая свои усилия на создании благоприятных, но выгодных условий обслуживания клиентов, расширении перечня банковских услуг, увеличении присутствия на рынка продуктов и услуг, Ощадный банк одновременно пытается поддерживать и закреплять доминирующую роль на рынке розничных банковских услуг для частных лиц, расширять присутствие на рынке обслуживания органов государственного управления и государственных институций, увеличивать влияние на рынке корпоративных клиентов, что предусматривает определение оптимального распределения пропорций между основными направлениями деятельности.

3. Разработка мероприятий, направленных на повышение эффективности управления услугами банка 3.1 Основные направления повышения эффективности управления банковскими услугами

Рынок банковских услуг представляет собой сложную область формирования спроса и предложения на производные банковской деятельности, которые относятся к товарному типу денежно-кредитных и финансовых отношении, характеризующихся свободным выбором партнеров и наличием конкуренции. Развитие этих отношений способствует увеличению спроса и предложения на услуги банков, стимулирует операции по расширению структурных элементов ассортимента и качества услуг.

Каждый банк, осуществляя деятельность в конкретных условиях места и времени, формирует собственную структуру создаваемых на рынке продуктов и услуг. При этом они исходят из сложившихся условий товарно-сырьевого, фондового, валютного и других рынков. Другими словами развитие рынка банковских услуг во многом определяется совокупностью факторов рыночной экономики, взаимно связанных с финансово-промышленным капиталом данного региона, с объёмом и структурой поступающих в отрасли экономики инвестиций и состоянием использования имеющихся здесь производственных и трудовых ресурсов.

Важным этапом создания и реализации банковской услуги является обеспечение эффективности. Банковская услуга должна быть построена таким образом, чтобы в процессе восприятия, общения и исполнения клиент получил экономический и моральный эффект.

На рынке банковских услуг интересы потребителей приоритетны над интересами создателей услуг, продавцов. Поэтому обеспечение нормальной конкурентной среды является необходимой составляющей рынка и служит условием соблюдения интересов потребителей, повышения количества и качества предоставляемых услуг.

Развитие рынка банковских услуг в Украине происходит одновременно с оздоровлением и реструктуризацией банковской системы. Процедуры оздоровления осуществлялись путем отзыва лицензий, санации и оказания финансовой помощи, рефинансирования банков под залог контрольного пакета акций, предоставления стабилизационных кредитов на срок до 1 года и др.

Процедура расширения рынка банковских услуг на этапе реструктуризации банковской системы встретилась с проблемами:

-развития конкурентной борьбы с западными банками, работающими на украинском рынке за привлечение и сохранение корпоративных клиентов;

-создания на основе возрождения национальной экономики надёжной и устойчивой в финансовом отношении базы корпоративных клиентов;

-снижения уровня годовой инфляции с тем, чтобы добиться повышения кредитной активности украинских банков;

-улучшения качественных показателей кредитного портфеля и на этой основе снизить относительную долю просроченных ссуд;

-устранения возникающих по мере универсализации деятельности банков текущих трудностей, связанных с формированием ресурсной базы, филиальной сети, маркетинговых исследований и т.п.

Следует отметить доля уже решенных проблем рынка банковских услуг у украинских банков незначительна. Трудности ожидают банки, преждевременно следующие по пути универсализации своей денежно-кредитной деятельности, банки, ещё не ставшие на путь широкого привлечения в акционерный капитал зарубежных инвесторов. Положение украинских банков на рынке услуг несколько усложняется ещё тем, что иностранные банки и их филиалы, работающие на украинском рынке банковских услуг, имеют ряд несомненных преимуществ:

-гарантируют возврат привлеченных средств;

-имеют высокую корпоративную культуру, соответствующую установленным внутри банка процедурам;

-добиваются систематического повышения деловой квалификации банковского персонала, более широко использует для этой цели методы материального и морального стимулирования;

-уделяют больше внимания повышению значимости банковского менеджмента в развитии отношений с клиентами, ориентируясь на увеличение абсолютной их численности в зоне действия рынка банковских услуг.

В этих условиях украинские банки могут и должны использовать свои преимущества в обслуживании корпоративных клиентов и частных лиц.

Во-первых, украинский банковский сектор располагает надёжной информацией и хорошо знает рыночное пространство деятельности своих корпоративных клиентов, объёмы и структуру выпускаемой ими продукции, экспортно-импортные возможности отечественных предприятий, их потребности в услугах кредитных организаций.

Во-вторых, украинские банки уже адаптировались к работе в сложных условиях перехода к рыночной экономике и кризисных потрясений, а следовательно могут проявить максимальную осторожность к возможным рискам на различных сегментах рынка банковских услуг.

И, наконец, в-третьих, у украинских банков наблюдается повышенная потребность в получении прибыли за счёт кредитования реального сектора экономики.

Постепенная реализация этих и других преимуществ даёт украинским банкам возможность для дальнейшего расширения структуры услуг по всему комплексу операций, выполняемых на рынке, особенно в Евровалюте, поскольку доля стран ЕС в экспорте и в импорте товаров, в развитии совокупности торгово-экономических отношений постоянно увеличивается.

Характер банковских услуг в Евро на украинском рынке во многом определяется экономическими факторами – оживлением деятельности всех производственных подразделений, занятых изготовлением конкурентоспособной продукции, повышением инвестиционной активности крупных предприятий и ростом международного влияния страны на всех сегментах финансового рынка.

Формирование рынка банковских услуг представляет собой сложный процесс, требующий мобилизации не только внутренних ресурсов, но и широкого использования опыта мировых банков.

Несмотря на это лишь отдельные коммерческие банки за последние годы стали уделять внимание изучению зарубежного опыта развития рынка банковских услуг.

На этапе дальнейшего интенсивного развития украинской банковской системы важным представляется внедрение в практику украинских банков опыта иностранных банков по оказанию услуг структурированию сделок, то есть разработка поэтапного порядка реализации условий сделок по экспорту-импорту товаров, выделение и оценка рисков на каждой стадии движения конкретных видов продукции.

Особое значение в условиях глобализации экономических отношений приобретает расширение пространства рынка сбыта банковских услуг, что достигается путём определения сегментов банковского рынка.

Сегментация банковского рынка предполагает выявление в общей массе потенциальных потребителей банковских услуг относительно обособленных клиентов – целевых групп клиентов, на которых должны быть сконцентрированы сбытовые условия банков.

Для решения этой задачи предприятия и организации должны искать и находить рынок сбыта своих товаров и услуг, конкретных покупателей, заинтересованных в налаживании и развитии деловых отношений. Хозяйствующие субъекты решают эту задачу путём организации товарных ярмарок, показа своей продукции на выставках, экскурсиях и т.д.

Несколько сложнее организация сбыта банковских продуктов и услуг, что связано с денежным или процентным характером их происхождения. Тем не менее, у банков существуют свои способы, обеспечивающие продажу специфических продуктов и услуг на рынке. Среди них наиболее доступными можно считать:

-отслеживание "критических точек" у потенциальных покупателей;

-поиск неудовлетворенных потребностей у клиентов;

-правильный выбор типа кредитной организации;

-разработка системы материальных и моральных стимулов работников банка в продаже наибольшего количества услуг;

-организация наиболее эффективных видов рекламы банковских продуктов;

-выбор отрасли и тактики работы банка на определенном сегменте рынка и т.п.

Содержание каждой формы проводимой банком работы по организации сбыта самих товаров должно учитывать рациональные и эмоциональные мотивы приобретения клиентами банка его продуктов и услуг. Они складываются из возможности получения прибыли или экономии времени, гарантии качества оплачиваемых услуг, обеспечения его безопасности, уверенности в хорошей репутации банка и профессионализма его работников.

Эмоциональные мотивы предусматривает наличие у банка и банкира определённого престижа, его влияние в деловом мире и банковском содружестве, участие банка в решении социально-экономических проблем региона и др.

Среди перечисленных способов, благоприятствующих ускорению реализации банковских продуктов, особое значение имеет отслеживание "критических точек", то есть периодов времени, когда у клиента банка возникает особая потребность в услугах банка.

При помощи этого способа отслеживание производится по отдельным категориям клиентов – отдельно по физическим и отдельно по юридическим лицам: I. Физические лица II. Юридические лица Приобретение жилья Выпуск новых изделий Рождение ребенка Внедрение инноваций Бракосочетание Акционирование предприятия Продвижение по службе Введение новых форм учета Трудоустройство и т.п.

На развитие рынка банковских услуг огромное влияние оказывает принятие правильных решений об открытии отделений и филиалов банка в других городах и районах, научная организация труда внутри банка и правильное распределение обязанностей, рабочего времени и, наконец, выбор более оптимального типа кредитной организации.

Важное значение развитию рынка банковских услуг придается маркетингу. Для развития рынка банковских услуг необходимо открывать маркетинговые отделы в банках и они должны стать мозговыми центрами организации рынка банковских услуг. Маркетинговые отделы должны заниматься изучением рынка, проводить опрос и анкетные наблюдения, собирать и анализировать количественную и словесную информацию.

В целях обеспечения полноты информации, достоверности результатов анализа, маркетинговые наблюдения за операциями по сбыту банковских продуктов рекомендуются проводить на основе следующих принципов:

-рыночный принцип, когда наблюдения организуются по отдельным сегментам рынка;

-товарный принцип – информацию собирают по видам банковских услуг;

-функциональный принцип – обеспечивает поиск новых покупателей банковских услуг, разрабатывает и предоставляет на рынок новые виды услуг.

Эти и некоторые другие принципы (матричный, географический и т.п.), лежащие в основе организации сбыта банковских продуктов, должны быть реализованы не только маркетинговыми отделами банков, но и специалистами других подразделений, которые обязаны разъяснять клиентам банка выгодность той или иной услуги, формирование цены на отдельные виды услуг, значимость различных вариантов сбережения, хранения свободных денег в банке и др.

Следовательно, каждое подразделение банка должно выполнять как обычные функциональный (стандартные), так и специфические маркетинговые услуги, ориентированные на всестороннее расширение пространства рынка.

В интересах развития рынка банковских услуг необходимо создать более благоприятные условия для консолидации, слияния и присоединения кредитных организаций. В этих целях предстоит предпринять следующие шаги:

-принять законодательные и нормативные правовые акты, обеспечивающие существенное ускорение и удешевление процедуры реорганизации кредитных организаций путем слияния и присоединения;

-предусмотреть в законодательстве положения, устанавливающие, что право требования досрочного исполнения денежных обязательств имеют только кредиторы – физические лица, если обязательства перед ними возникли до даты объявления кредитными организациями о реорганизации. Требования о досрочном исполнении обязательств кредитными организациями перед кредиторами – юридическими лицами подлежат удовлетворению, если условия договора кредитору – юридическому лицу предоставлено указанное право.

Такой порядок позволит обеспечить условия для сохранения присоединяющей или созданной в результате слияния или преобразования кредитной организацией ликвидности и платежеспособности.

3.2 Обслуживание клиентов через Интернет (интернет-банкинг)Впервые банк, обслуживающий клиентов через Интернет, появился в 1995 г. Им был Security First Network Bank.

Всего же в мире насчитывается более 300 банков, предлагающих полноценный интернет-сервис, обеспечивающий оборот электронных денег и сопутствующий ему виртуальный товарообмен. Вместе с темпами увеличения количества пользователей глобальной сети Интернет, которых, по статистическим данным, в развитых странах Запада насчитывается от 35 до 40% от общего числа населения, продолжает стремительно развиваться банковский интернет-сервис. Согласно отчету известной рейтинговой и аналитической компании Fitch IBCA, 10% или 500 тыс. человек (по данным на начало 2005г), - это доля клиентов ряда крупнейших европейских банков, пользующихся интернет-банкингом.

Сегодня по уровню интернетизации Украина находится на одной ступени с Бразилией и Индонезией (3% населения страны), и около 15 банков у нас предлагают различные формы удаленного банковского сервиса с использованием сети Интернет [63, с.17].

Рассмотрим сущность удаленного банкинга.

В общем смысле, как это и следует из названия, удаленный банкинг - это предоставление банковских услуг не в банковском офисе при непосредственном контакте клиента и банковского служащего, а на дому, в офисе клиента, т.е. везде, где это удобно последнему. Необходимо добавить, что если система полностью автоматизирована, чаще всего она доступна круглосуточно в любой день недели, в отличие от самого банка, работающего по строгому расписанию.

Можно выделить четыре основные разновидности удаленного банкинга: Internet banking, PC banking, telephone banking и video banking.

Под РС-банкингом (PC banking), как правило, подразумевают доступ к счету с помощью персонального компьютера, осуществляемый посредством прямого модемного соединения с банковской сетью, а не через Интернет. Клиенту при этом предоставляется специальное программное обеспечение для работы со счетом.

Видеобанкинг (video banking) - это, по сути, система интерактивного общения клиента с персоналом в банке, своего рода видеоконференция. Обычно для видеобанкинга применяются устройства, называемые "киосками" (kiosk). Это аппараты с сенсорным экраном, позволяющие клиенту получить доступ к различной информации, а также "вживую" пообщаться со служащим в банке и провести с его помощью практически любые операции. Эти устройства устанавливаются, разумеется, не дома, а в супермаркетах, университетах или других людных местах. Часто "киоски" совмещаются с банкоматами (ATM - automatic teller machine).

Самой популярной разновидностью удаленного банкинга на сегодня остается обслуживание по телефону (telephone banking) - в силу распространенности и доступности телефонных терминалов. В этом случае операции совершаются с помощью тонового набора. Телефонный банкинг является пока самой совершенной системой с точки зрения мобильности, так как если у вас есть под рукой телефон - значит, вам доступны банковские услуги. Дополнительные возможности открывает использование телефонов с дисплеем (screen-phone). С другой стороны, телефон - это изначально средство устного общения, и для совершения банковских операций приспособлен плохо, поэтому количество банков и их клиентов, работающих с сетью Интернет, постоянно растет.

Разберемся, что собственно следует относить к услуге "Интернет-банкинг". Чаще всего ее отождествляют с предоставлением клиенту возможности прямого доступа к банковскому счету через Интернет с помощью обычного компьютера и с использованием стандартного броузера.

Иными словами, Интернет-банкинг - это возможность совершать все стандартные операции, которые могут быть осуществлены клиентом в офисе банка (за исключением операций с наличными), через сеть Интернет.

Услуга Интернет-банкинга включает в себя функции, которые позволяют:

- осуществлять все коммунальные платежи, оплачивать счета за связь и прочие услуги;

- производить денежные переводы, в том числе в иностранной валюте, на любой счет в любом банке;

- переводить средства в оплату счетов за товары (например, купленные через Интернет-магазины);

- покупать и продавать иностранную валюту;

- пополнять/снимать денежные средства со счета пластиковой карты;

- открывать различные виды счетов и переводить на них денежные средства;

- получать информацию о состоянии счета за определенный период в различных форматах;

- получать информацию о платежах в режиме реального времени;

- пользоваться другими дополнительными услуги (имеется в виду, например, брокерское обслуживание).

Все перечисленные действия были доступны еще до появления глобальной мировой сети Интернет, когда банки оказывали услугу PC-banking. При помощи компьютера и модема клиент мог соединиться со специальной банковской системой для управления своим счетом. В данном случае на компьютере клиента обязательно устанавливалось специальное программное обеспечение.

Услуга Интернет-банкинг имеет несколько преимуществ по сравнению с услугой PC-banking. Помимо того, что клиент получает новые возможности при работе со счетом через сеть Интернет, а не посредством прямого модемного соединения, эта деятельность становится для него намного проще и доступнее. Клиенту не нужно дозваниваться до модемного пула банка, достаточно иметь выход в Интернет, и главное, клиенту не нужно устанавливать специальное программное обеспечение на своем компьютере. Все необходимые операции и платежи он может осуществлять с помощью броузера при заполнении стандартных web-форм (иногда для этого могут использоваться Java-апплеты).

В настоящее время понятие Интернет-банкинг охватывает целый ряд программных продуктов, которые с определенной степенью условности можно разбить на следующие группы:

- системы управления счетами клиентов (системы "Интернет - Клиент банка" или коротко - "Интернет - Клиент").

- платежные и расчетные системы, в том числе те, в которых Интернет используется только в качестве среды передачи информации;

- системы карточного процессинга (они могут представлять собой часть платежной системы);

- системы онлайновой торговли ценными бумагами;

- интерфейсные модули для взаимодействия с внешними системами электронной коммерции (например, модули, реализующие связь "банк - Интернет-магазин", - они также могут рассматриваться в качестве части платежных систем).

Между тем на практике все чаще встречаются комплексные решения, например, "платежная система + управление счетом + интерфейс с Интернет-магазинами и процессингом" - это, кстати, широко известная расчетная система CyberPlat. А приложение, автоматизирующее коммунальные платежи, может взаимодействовать как с системой управления счетом, так и с комплексом процессинга пластиковых карточек

Рассмотрим кратко характерные черты и специфические проблемы систем каждого класса.

Системы управления счетами более других востребованы на рынке. По результатам опросов, количество банков, которые в них нуждаются, значительно превосходит суммарное число тех, которым требуются системы всех прочих типов.

При этом с точки зрения разработки системы "Интернет - Клиент" несколько проще остальных - вследствие того, что круг стоящих перед ними задач очерчен достаточно ясно и, помимо прочего, есть возможность перенять идеи и решения из традиционных реализаций систем типа "Клиент - Банк". Именно благодаря этим двум факторам сегодня на рынке представлено большое разнообразие систем "Интернет - Клиент", причем их разработчиками являются как банки, так и "софтверные" компании.

Основные проблемы систем "Интернет - Клиент" связаны с безопасностью, в том числе и с юридической точки зрения (что является проблемой абсолютно для всех продуктов Интернет-банкинга), а также со сложностью реализации удобного решения в рамках современных технологий Интернет-программирования.

Если рассматривать ситуацию с точки зрения применения систем онлайновой торговли ценными бумагами, то можно констатировать, что с позиции разработчиков и клиентов ситуация выглядит неплохо. Результаты опросов показывают, что комплексы онлайновой торговли ценными бумагами по степени востребованности следуют за системами "Интернет - Клиент", но спрос на них раза в три ниже, чем потребность в "Клиенте" наверное, сказывается тот факт, что данным видом бизнеса заняты не все кредитные учреждения.

Основная особенность процесса создания модулей, взаимодействующих с внешними системами электронной коммерции, состоит в обязательной организации совместной работы с разработчиками этих систем. Кроме того, важно, чтобы к их разработке здесь были привлечены высококвалифицированные специалисты по соответствующим предметным областям (например, в области Интернет-торговли, страхования и пр.).

В настоящее время около пятнадцати украинских банков предоставляют свои услуги в сети Интернет. Все они, так или иначе, используют специальные системы, которые позволяют клиенту иметь доступ к своему счету. Данные системы могут быть разработаны как специалистами самого банка, так и другими компаниями. Обычно стоимость услуги Интернет-банкинг складывается из стоимости подключения и абонентской платы.

По мере развития мобильных форм сети Интернет, все большее количество банков открывает своим клиентам возможность доступа к банковскому счету при помощи сотовых телефонов, поддерживающих протокол WAR. На данный момент большинство банков предоставляет лишь возможность доступа к информации о движении денежных средств по счетам, значительно реже - возможность осуществлять платежи по заданному списку корреспондентов, перечислять денежные средства на карточные счета, проводить платежи по счетам внутри банка.

Развитие интернет-банкинга сейчас достаточно перспективно. Все большее количество банков начинают внедрять системы, которые позволяют им взаимодействовать с клиентами через Интернет. Так, по мнению специалистов, около половины всех клиентов банков, внедривших подобные системы, могут в дальнейшем использовать глобальную мировую сеть Интернет для взаимодействия с банками.

На текущий момент, большинство потребителей услуг Интернет-банкинга - это бухгалтеры предприятий, которые ведут расчеты, получают выписки, отправляют платежные поручения через Интернет.

Следующей ступенью дальнейшего развития Интернет-банкинга может стать работа с конкретными отраслями промышленности.

Так, одним из перспективных направлений является предоставление клиентам механизмов, которые позволят быстро производить платежи, вне зависимости от места нахождения получателя и банка, услугами, которого он пользуется. Большинство банков, внедривших системы Интернет-банкина, находится в Киеве, однако и региональные банки все чаще используют Интернет для обслуживания клиентов.

В сентябре компания "Интернет-Маркетинг" провела опрос банковских специалистов, посвященный перспективам развития технологии Интернет-банкинга.

Опрос проводился методом анкетирования на сайте проекта "Интернет - Финансы" и на VII международном форуме разработчиков интегрированных банковских систем, прошедшем в Киеве.

На вопросы анкеты ответили 57 представителей банковского сообщества. Все респонденты подчеркнули перспективность технологии Интернет-банкинга: 91% специалистов отметили, что их банк использует или собирается использовать технологию Интернет-банкинга; 9% специалистов считают технологию Интернет-банкинга перспективной, однако их банки пока не намерены ее использовать. Ни один респондент не указал на не перспективность этого направления.

В то же время банки еще долго будут предоставлять услуги Интернет-банкинга в комплексе с другими услугами дистанционного банковского обслуживания: - классический "Банк - Клиент" и "Телефон - Клиент", потому что комплексное предоставление услуг дистанционного банковского сервиса существенно расширяет возможности клиентов по работе со своим счетами, с банковской информацией и с самим банком. Примерно 84% банковских специалистов считают, что Интернет-банкинг дополняет возможности классической системы "Клиент - Банк"; 14% респондентов полагают, что Интернет-банкинг позволяет полностью от нее отказаться и 2% представителей банковского сообщества отметили, что Интернет-банкинг не нужен, если есть "Клиент - Банк".

Банковские специалисты отмечают также высокий интерес к технологии Интернет-банкинга со стороны клиентов. Так, 72% представителей банков подчеркнули, что клиенты интересуются системой Интернет-банкинга и только 5% отвечавших на анкету считают, что клиенты, скорее, откажутся использовать систему Интернет-банкинга

Результаты опроса (если рассматривать их с точки зрения готовности банков внедрить такую систему) показали, что она уже установлена в банках (20% респондентов), или ее планируется внедрить в течение одного года (примерно 57% банковских специалистов); и только в 18 случаях из 100 представители банков ответили, что их банк пока не планирует ее использовать.

Попробуем теперь понять, что же такое онлайн-банкинг? Не в смысле технологии, а в смысле отношения к предмету. По данному вопросу американские банкиры далеко не единодушны. Примерно 39% из них склонны рассматривать Интернет как другой канал работы с клиентами, 27% - как защитный механизм, а,34% полагают, что это революционный инструмент, меняющий концепцию поведения на рынке.

Результаты другого исследования, проведенного компанией Roper Starch Worldwide в 2004 г., представлены в табл.3.1. [63, с.89].

Таблица 3.1

Результаты опроса руководителей банков о тенденциях в онлайн-банкинге на 2004 г., %

| Вариант ответа | Полностью согласен | Согласен | Нейтральны | Не согласен | Категорически не согласен |

| Интеграция онлайнового банкинга с существующей банковской системой - наилучший выбор | 21 | 26 | 16 | 26 | 11 |

| Онлайн-банкинг - один из каналов предоставления банковских услуг | 84 | 16 | - | - | - |

| Модель только Интернет-банка - нежизнеспособна | 47 | 27 | 11 | 11 | 5 |

| В течение пяти лет половина наших клиентов будет иметь свой онлайновый счет | 29 | 18 | 24 | 24 | 5 |

| Правительство не делает достаточно для развития онлайн-банкинга | 11 | - | 33 | 39 | 17 |

Кроме того, еще оценивалась перспективная (в течение трех лет) значимость каналов доставки банковских услуг. Приоритеты оказались расставлены следующим образом: Интернет-банкинг (79%), банкоматы (74%), отделения банков (63%), телефонный банкинг (42%), мобильный (телефонный) банкинг (11%).

С точки зрения мотивации банковских руководителей относительно внедрения услуг Интернет-банкинга, первое место занимает "удержание существующих клиентов" (95%), далее следуют - "повышение стандартов обслуживания" (74%), "эффективное взаимодействие с клиентом" (68%) и "интеграция с остальными существующими банковскими операциями" (63%). Прибыльность служит мотивацией только для одной трети опрошенных, и лишь 42% рассматривают Интернет-банкинг как способ привлечения новых клиентов.

По поводу прибыльности Интернет-банкинга сами банкиры отзываются весьма пессимистично. Только 2,4% из них твердо уверены в прибыльности этого направления, 27% затрудняются ответить, 31% банкиров уверены, что неприбыльное в данный момент направление станет прибыльным в ближайшем будущем, а 39% даже и не ждут этого.

Теперь подробнее рассмотрим проблемы, сопутствующие Интернет-банкингу.

Таких проблем накопилось уже немало. Часть их связана со спецификой банковского дела, часть обусловлена своеобразием сети Интернет.

Не так давно банки могли относительно спокойно игнорировать невысокий, но все же существующий спрос населения на банковские интернет-услуги. И до недавнего времени это не могло ощутимо повлиять на их рыночное положение. Но ситуация меняется: средний класс в Украине чувствует себя все увереннее; растет потребление как товаров повседневного спроса, так и длительного пользования; увеличивается спрос на платные услуги. Все это уже сейчас заставляет потребителей чаще обращаться к услугам банков и не только. Те ниши, в которых банки оказываются не достаточно активны (платежи без открытия счетов, предоплаченные финансовые продукты, интернет-расчеты), очень быстро занимают более мобильные финансовые компании. Если рассматривать количественные показатели деятельности украинских банков, продвигающих интернет-сервис для физических лиц, то они не претерпели существенных изменений. По самым оптимистичным оценкам общее количество обслуживаемых через сеть Интернет клиентов - физических лиц, сегодня составляет около 20 тыс. Финансовые показатели использования клиентами интернет-услуг выглядят лучше. За последний год общий месячный оборот по счетам клиентов, применяющих системы Интернет-банкинга, вырос в 3-4 раза. При этом в последнее время среднемесячный прирост оборота достигает 10-12%.

Разработка и внедрение программных систем, за исключением самых примитивных, всегда требует значительных организационных усилий. В случае распределенных комплексов объем таких усилий многократно возрастает, а для платежных систем становится огромным, поскольку у каждой из них к списку обязательных организационных мероприятий добавляется координация действий между всеми ее участниками или даже обеспечение условий для ведения совместной разработки. Кроме того, привлечение к платежной системе новых участников сопряжено с необходимостью профессиональных действий. Возникают проблемы в области контактов с властью.

Решение этих непростых задач требует значительных затрат. По мнению пионеров Интернет-банкинга, их уже достаточно долго работающие платежные комплексы станут окупаемыми только через 2-3 года при сохранении динамики роста количества клиентов и увеличения оборота средств.

Вопрос окупаемости - самый болезненный для всех проектов, связанных с глобальной мировой сетью Интернет. Вместе с тем есть вполне поддающиеся оценке преимущества, которые может получить банк при добросовестной реализации интернет-решения. Это, в первую очередь экономия на обслуживании частных клиентов за счет автоматизации этого процесса. По общей оценке, проведение операции с использованием человеческого труда обходится примерно в один доллар (в эту оценку закладывается и возможность ошибки). При осуществлении операций через Интернет их стоимость падает до десятка центов, а при больших масштабах (начиная от 50 тыс. чел), выйти на которые, в конечном счете и рассчитывают крупные банки, и до нескольких центов.

Стоит, правда, отметить, что серьезной экономии и значительной эффективности проекта можно добиться в том случае, если придерживаться комплексного подхода к развитию Интернет-банкинга. В числе комплексных услуг возможны домашний банк, Интернет-трейдинг, система обслуживания юридических лиц и электронные торговые площадки, электронные магазины и платежные системы для интернет-торговли.

Таким образом, можно утверждать, что интернет-проект банка окупается за счет косвенных факторов: увеличения активов, привлечения новых клиентов, роста оборотов и трансакционных комиссий, т.е. за счет факторов, проявляющихся в других подразделениях банка.

Очень серьезная проблема на пути разработки и внедрения интернет-проект банка - это кадровая проблема. Качество и оперативность решения любой задачи напрямую зависят от квалификации специалистов, которые за нее берутся. Для разработки и сопровождения систем Интернет-банкинга сегодня необходимы программисты (причем работающие не только в области интернет-технологий), системные администраторы, веб-дизайнеры, веб-программисты, эксперты по компьютерной и коммуникационной защите, экономисты, маркетологи, юристы. Все они должны хорошо представлять себе мир сети Интернет, что сейчас далеко не всегда достижимо. Очень трудно, например, отыскать юриста, который знаком с электронными коммуникациями. То же самое относится к профессионалам сетевой безопасности.

На пути Интернет-банкинга возникли и психологические проблемы. В среде банкиров встречаются две крайние точки зрения. Те, кто придерживается первой из них, считают: "Интернет - это опасно, и нам он не нужен". Позиция вторых противоположна: "Интернет - это чрезвычайно перспективно, и необходимо развивать интернет-бизнес чего бы нам это ни стоило". Оба радикальных суждения лишь отражают разные стадии, которые обычно проходят люди, начиная знакомиться с сетью Интернет. Так, абсолютное отрицание целесообразности ее использования характерно для тех, кто плохо знаком с глобальной мировой сетью Интернет. Фанатичная же вера свойственна тем, кто только что узнал об открывающихся горизонтах. Следствием первого из заблуждений может стать технологическое отставание банка, а результатом второго - расходование значительных средств без конкретной отдачи.

Есть единственный верный способ, позволяющий выработать более профессиональное отношение к сети Интернет, - нужно просто продолжать его освоение.

Сложнее обстоит дело с обществом в целом. Активная аудитория сети в Украине пока невелика: порядка 500 тыс. - 700 тыс. человек (по данным агентства Monitoring. Ru), и почти вся она сосредоточена в нескольких крупных городах. Большинство либо пребывает пока в стадии первого заблуждения, либо вообще не думает о сети Интернет. Конечно, ситуация постепенно меняется, но все-таки слишком медленно, на что есть множество причин, в том числе и экономических. Тем не менее, тот факт, что пользуются банковской системой и работают в сети Интернет люди наиболее социально активные, вселяет надежду в то, что их количества окажется достаточно хотя бы поначалу, на первых этапах развертывания систем Интернет-банкинга. Есть вероятность, что Интернет поднимет интерес к банковскому сервису. Согласно данным опросов, подавляющее большинство банкиров считает, что удобство Интернет-обслуживания станет в ближайшем будущем важным фактором привлечения средств клиентов в банки.

Что касается психологических трудностей, то к ним следует причислить страх потерять в сети свои деньга. Интернет-банкингу совсем не приносят пользы многочисленные публикации о массовых взломах и кражах из компьютерных систем. Однако, проблема эта имеет скорее общественные и юридические корни, чем технические или какие-то другие.

Кроме перечисленных выше существуют еще и серьезные технические трудности и проблемы, связанные с электронно-цифровой подписью (ЭЦП).

В Интернет-банкинге есть и имиджевый элемент. Он заключается в том, что, когда набирается критическая масса банков, предлагающих такую услугу, те, кто такую услугу не предлагает, начинают проигрывать. Они теряют клиентов, и это уже чистый убыток. Доля банков, предоставляющих услуги Интернет-банкинга, сейчас крайне низка. Получается, что сектор крупных банков, работающих с населением, уже довольно сильно "интернетизирован", поэтому отсутствие этой услуги означает (хотя пока в основном имиджевый), но уже проигрыш.

Рассмотрим теперь перспективы Интернет-банкинга.

Если говорить о перспективах, то нельзя не отметить прогнозы западных аналитиков. Так, в исследовании компании Cap Gemini/Ernst & Young говорится, что к 2007г. доля банковских операций, совершающихся через сеть Интернет, в Европе может возрасти до 25%. Аналогичный прогноз для США гораздо скромнее - всего лишь 12%.

В Украине же этот показатель к тому времени, скорее всего, приблизится к сегодняшнему уровню развития западных рынков - 3-4% от финансовых транзакций будут приходиться на операции, совершаемые через Интернет (по оценке "Интернет - Маркетинг"). Однако это только среднестатистический показатель. Наряду с этим будет достаточно много банков, как общенациональных, так и региональных, уровень "интернетизации" операций которых составит 30% и более.

Хотелось бы отметить современные тенденции развития Интернет-банкинга в Украине. Во-первых, возросла активность и усилилась роль разработчиков специализированного оборудования и программного обеспечения для нужд Интернет-банкинга: как отечественных компаний, специализирующихся на банковской автоматизации, так и западных разработчиков, выходящих на наш рынок. Во-вторых, Интернет-банкинг развивается либо в комплексе, либо параллельно с развитием теми же банками средств организации электронной коммерции - платежных и торговых интернет-систем. В-третьих, расширяется внедрение в банках одновременно с интернет-банкингом и других направлений удаленного банковского сервиса: телефонного банкинга, PC-банкинга и новинки этого года - WAP-банкинга (совместный проект "ГУТА-банка" и МТС). При этом различные формы удаленного обслуживания между собой не конкурируют, а наоборот, во многом дополняют друг друга, предоставляя клиентам широкий выбор каналов доступа к собственным банковским счетам.

Сегодня есть все основания предполагать, что в ближайшее время украинский рынок Интернет-банкинга ждут серьезные прогрессивные изменения - как количественные, так и качественные. Активное развитие Интернет-банкинга будет возможно только при условии, что сами банки начнут активнее продвигать услуги интернет-банкинга своим клиентам. Основная проблема рынка - слабая информированность клиентов банков о возможностях дистанционного обслуживания посредством Интернет-банкинга; многие банки не проявляют никакой активности в этом направлении, ограничиваясь лишь сообщением о возможности предоставления данной услуги, вывешенном в клиентском зале. Безусловно, усилий одних компаний-разработчиков для поддержки высоких темпов развития рынка скоро окажется недостаточно. Сегодня различными формами удаленного банковского обслуживания в Украине пользуются по разным оценкам от 10 до 20% клиентов, что, в общем-то, и не очень мало. Однако подавляющее большинство клиентов продолжают по инерции носить или возить платежные поручения в банки. Вот где скрывается основной потенциал развития рынка

Однако главной тенденцией развития рынка в ближайшее время должно стать изменение стратегических установок банкиров в отношении Интернет-банкинга, знаменующих переход от стратегии "чтобы было", к стратегии "эффективного использования". Сегодня уже недостаточно иметь в банковском портфеле просто какую-нибудь услугу, которую можно презентовать как Интернет-банкинг. Клиентам - и корпоративным и частным - нужны качественные услуги в сфере Интернет-банкинга (причем разные для разных сегментов), предоставляющие полный набор сервисов по управлению финансами через сеть Интернет. А это потребует от банков как минимум изменения отношения к Интернет-банкингу. Важно включить стратегию развития удаленного банковского сервиса в качестве одного из важных направлений развития бизнеса банка. И это будет оправдано, - ведь уже в ближайшее время Интернет-банкинг станет одной из ключевых услуг, качество и условия обслуживания по которой будут определяющими для клиентов при принятии решения о выборе банка.

Проанализировав развитие Интернет-банкинга, можно выделить три наиболее важные характеристики систем Интернет-банкинга, необходимые для клиентов:

1) функциональные возможности (доступные клиентам операции);

2) удобство пользования системой (пользовательский интерфейс);

3) обеспечение безопасности хранения и передачи финансовой информации.

Чем шире функциональные возможности системы Интернет-банкинга, т.е. чем больше услуг доступно клиентам банка через сеть Интернет, тем более полноценной и востребованной является такая система. Действительно, сознательное или вынужденное ограничение функциональных возможностей банковского интернет-сервиса очень сильно уменьшает привлекательность подобных систем, потому что за некоторыми из банковских услуг клиенту все-таки придется идти в банк. Поэтому, стремясь сделать системы Интернет-банкинга конкурентоспособными, банки стараются наделить их практически всем спектром услуг, которые доступны клиентам в офисе банка. В числе этих услуг: операции со средствами на собственных счетах (выписки, переводы по своим счетам, работа с пластиковыми картами), инвестирование средств (депозиты, ценные бумаги), расчеты с контрагентами (разовые и периодические платежи) и т.д.

С учетом всего того, что было сказано выше, можно сделать следующие выводы.

Интернет-банкинг - это предоставление банковских услуг через сеть Интернет с возможностью круглосуточного доступа в любой день недели из любого места, где есть доступ к Интернету.

Интернет-банкинг имеет ряд серьезных преимуществ:

- экономится время;

- счета контролируются круглосуточно;

- любые online-платежи проходят без задержек;

- любые online-платежи осуществляются без личного участия владельца счета

Основные проблемы Интернет-банкинга в Украине:

- недостаточное предложение услуг;

- плохое развитие персонального сегмента рынка. Банки в Украине предпочитают корпоративных клиентов, т.е. юридических лиц, обладающих большим оборотом денежной массы, и уделяют весьма незначительное внимание отдельным гражданам. Данное обстоятельство обуславливается тем, что сопровождение мелких клиентов требует пристального внимания персонала за незначительными финансовыми операциями и больших операционных усилий;

- безопасность, проблемы, связанные с электронно-цифровой подписью.

3.3 Формирование современной системы стимулирования банковского персоналаВ современных условиях в теории управления организациями происходит существенное изменение общей парадигмы управления. Сегодня персонал рассматривается как основной ресурс организации, в значительной степени определяющий успех всей ее деятельности и представляет собой один из основных ресурсов организации, которым надо грамотно управлять, создавать оптимальные условия для его развития, вкладывать в это необходимые средства [15, с.216].

Результаты изучения сложившейся практики управления в финансово-банковском секторе украинской экономики показывают, что большинство отечественных коммерческих банков, как правило, основное свое внимание сосредотачивают на совершенствовании финансового менеджмента. При этом банковский персонал как объект управления, остается на втором плане. Поэтому неудивительно, что службы управления персоналом большинства украинских банков имеют низкий организационный статус, недостаточно профессионально подготовлены и по сути ограничиваются выполнением лишь учетных функций.

Между тем, как показывает не только зарубежный, но и современный отечественный опыт, именно персонал становится сегодня долгосрочным фактором конкурентоспособности и выживания банка.

Существует ряд требований, на которые следует ориентироваться при создании системы стимулирования:

объективность: размер вознаграждения работника должен определяться на основе объективной оценки результатов его труда;

предсказуемость: работник должен знать, какое вознаграждение он получит в зависимости от результатов своего труда;

адекватность: вознаграждение должно быть адекватно трудовому вкладу каждого работника в результат деятельности всего коллектива, его опыту и уровню квалификации;

своевременность: вознаграждение должно следовать за достижением результата как можно быстрее (если не в форме прямого вознаграждения, то хотя бы в виде учета для последующего вознаграждения);

значимость: вознаграждение должно быть для сотрудника значимым;

справедливость: правила определения вознаграждения должны быть понятны каждому сотруднику организации и быть справедливыми, в том числе с его точки зрения.

Несмотря на простоту и очевидность перечисленных требований, не стоит ими пренебрегать. Как показывает практика, несоблюдение этих требований приводит к нестабильности в коллективе и оказывает сильный демотивирующий эффект. По опыту работы можно сказать, что это гораздо сильнее сказывается на производительности труда персонала банка, чем отсутствие каких бы то ни было механизмов определения вознаграждения за результаты труда.

Для того чтобы система мотивации персонала предприятия принесла ощутимый положительный эффект, при ее создании рекомендуется последовательное выполнение следующих шагов.

Формирование структуры персонала банка (выделение однородных групп) и определение размера постоянной части заработной платы.

Декомпозиция стратегических целей на уровень подразделений и отдельных сотрудников (выделение ключевых показателей эффективности деятельности для расчета переменной части заработной платы).

Разработка механизмов стимулирования (определение правил расчета переменной части вознаграждения сотрудников).

Рассмотрим, что нужно сделать на каждом из перечисленных выше этапов.

Один из наиболее распространенных вариантов оплаты труда представляет собой выплату постоянной части вознаграждения (ежемесячно) и его переменной части (по результатам труда). Ошибочно полагать, что эффективно мотивировать персонал компании можно только за счет выплаты переменной части вознаграждения. Хотя постоянная часть вознаграждения и не позволяет сориентировать сотрудников на более интенсивный труд и решение определенных задач, она призвана сформировать у них лояльность по отношению к компании (направлена на формирование долгосрочных стимулов).

К сожалению, полностью отказаться от постоянной части заработной платы на практике невозможно. На расчет суммы вознаграждения серьезное влияние оказывает конъюнктура рынка труда. Иначе говоря, если бухгалтеру в большинстве компаний предлагают постоянный оклад, то вряд ли вы наймете хорошего специалиста, предложив вознаграждение, полностью зависящее от результатов его труда. При определении условий оплаты труда всегда приходится принимать во внимание требования рынка, иначе это приведет к высокой текучести кадров.

Другая причина, по которой необходима выплата постоянной части вознаграждения, - это наличие большого числа должностей, результат работы на которых будет виден только спустя определенное время. Иными словами, если результат работы можно оценить только через год, то никто не будет работать этот год бесплатно, ожидая далекую и призрачную перспективу. Будущие результаты приходится авансировать и в какой-то степени идти на риск.

Создание системы постоянных (базовых) выплат подразумевает проведение анализа деятельности на рабочих местах, описание должностных обязанностей, а также оценку ценности рабочих мест исходя из определенного перечня должностных обязанностей.

На этапе анализа деятельности на рабочих местах нужно определить, выполнение каких действий входит в обязанности работника при существующей системе управления, а также проанализировать их необходимость. Полномочия по описанию обязанностей, выполняемых сотрудниками, как правило, передаются начальникам подразделений. Тем не менее, анализ деятельности требует профессиональной подготовки по регламентации деятельности. В идеальном случае руководители подразделений должны пройти короткий курс обучения.

После того как список обязанностей будет составлен для каждой должности, нужно внести коррективы в существующие должностные инструкции и ознакомить с ними сотрудников.

На последнем этапе проводится оценка ценности рабочих мест. На крупном предприятии целесообразно предварительно разбить все должности по группам (например, "специалисты" и "руководители") и определить ценность для каждой из групп. В рамках этих групп можно выделить подгруппы ("линейные руководители", "менеджеры среднего звена", "топ-менеджмент" и т.д.). Затем нужно определить конкретные значения заработной платы каждой группы должностей.

Нередко в практике украинских предприятий используется более простой способ - установление окладов руководством на основе личного опыта и собственных представлений о рынке труда. Другой вариант - должности ранжируются по степени важности топ-менеджерами компании. Затем определяется суммарный фонд заработной платы, который распределяется по должностям в соответствии с присвоенной степенью важности. После распределения фонда заработной платы оклады корректируются.

Однако есть и более сложные способы оценки должностей, например путем присвоения каждой должности баллов по нескольким факторам. Выбираются те факторы, которые признаются членами экспертной группы наиболее важными (интенсивность труда, квалификация, ответственность и т.д.). После этого должности ранжируются в соответствии с набранными баллами. Обычно в состав рабочей группы входят первые лица предприятия, руководители отделов и иногда внешние эксперты.

В США в совокупном вознаграждении сотрудников в среднем около 72,6% приходятся на постоянную заработную плату, 7,9% - на дополнительные выплаты, предусмотренные законом, 1,6% - на бонусы. Оставшаяся часть распределяется между медицинской страховкой, оплатой отпуска и другими выплатами.

Косвенное материальное стимулирование (социальный пакет) - это оплата питания сотрудников, оплата (или предоставление) транспорта, дополнительных услуг (медицинская страховка, абонемент в спортивный клуб и т.д.).

Выбор того или иного инструмента косвенного материального стимулирования сотрудников во многом зависит от статуса или ранга, занимаемого сотрудником в должностной иерархии: чем выше ранг, тем более дорогостоящий социальный пакет может быть ему предоставлен. Если для рядового сотрудника это будут бесплатные обеды, то для менеджеров - предоставление страховки и персонального автомобиля. Кроме того, при проектировании состава социального пакета целесообразно учитывать мотивационную направленность сотрудников: если одного работника наилучшим образом будут мотивировать косвенные материальные стимулы, подчеркивающие его статус (служебный автомобиль, телефон и др.), то для другого более ценными будут стимулы, направленные на его развитие (например, оплата обучения).

Многие психологи отмечают, что косвенное материальное стимулирование дает так называемый "коллективный эффект" - способствует сплоченности коллектива, уменьшению текучести кадров. Кроме того, такой вид мотивации обычно обходится компании дешевле, чем прямое материальное стимулирование.

Одна из наиболее эффективных методик оценки ценности рабочих мест, которая уже содержит необходимые факторы и механизмы расчета, - методика Эдварда Хея (Edward N. Hay). В упрощенном виде должность оценивается следующим образом:

Суммарный балл должности = Опыт х Интеллектуальная активность х Ответственность

В предложенной формуле значение показателя "Опыт" рассчитывается с учетом трех показателей: профессиональных знаний, сложности и разнообразия выполняемых действий, взаимодействия с другими людьми. Эдвард Хей разработал специальные таблицы, по которым можно оценить все вышеперечисленные показатели и рассчитать суммарный балл должности.

Использование той или иной методики оценки стоимости должности во многом зависит от специфики деятельности предприятия.

Одна из основных целей создания системы мотивации - сориентировать людей на максимально эффективное решение задач, стоящих перед компанией. Соответственно систему стимулирования нужно увязать со стратегическими целями компании. Это можно сделать при помощи системы ключевых показателей деятельности - KPI (key perfomance indicators). После детализации KPI верхнего уровня и передачи их на уровни подразделений и сотрудников к ним можно "привязать" вознаграждение персонала. Используя систему ключевых показателей эффективности деятельности, можно формировать переменную часть системы прямого материального стимулирования. Таким образом, основное назначение данной части материального вознаграждения - это отражение конкретных результатов труда.

В мае 2004 года исследовательская группа "КОМКОН" провела серию глубинных интервью по проекту "Персонал" с целью выработки рекомендаций по созданию конкурентоспособных условий формирования стабильных профессиональных коллективов в банковской сфере [15, с.217]. Одним из основных направлений повышения конкурентоспособности банков на рынке труда является создание эффективной системы его оплаты и стимулирования. Ставилась задача выяснить различия в практиках оплаты и стимулирования труда персонала в ряде банков, действующих в Киеве и Харькове, а также причины, обусловившие данные различия.

В качестве целевой группы выступали директора по персоналу обследуемых банков.

С точки зрения большинства участников исследования основной составляющей повышения заинтересованности персонала банка в эффективной работе является размер заработной платы. "Людей в первую очередь интересует зарплата... "? вот одно из типичных высказываний респондентов [15, с.218].

Следует отметить, что в обследованных банках системы оплаты труда существенно различаются. Так, наблюдается значительная разница в размерах минимальной заработной платы: если самую низкую из минимальных зарплат принять за 100%, то самый высокий ее уровень составляет 400%. Также имеют место значительные различия в оплате труда разных групп персонала, например, максимальный разрыв в оплате труда топ-менеджеров в обследованных банках достигает тоже четырехкратной величины.

Отчасти указанные различия обусловлены размерами банков, их экономическим положением и динамикой экономических показателей. В то же время в разных банках применяются различные подходы к оплате труда. Часто размер заработной платы зависит не столько от уровня квалификации и профессиональной подготовки, сколько от индивидуального отношения к данному работнику со стороны руководства.

На наш взгляд, усиление влияния субъективных факторов при формировании систем оплаты труда может привести к текучести кадров, способствовать ухудшению социально-психологического климата в организации, служить источником слухов, сплетен, нездоровых настроений.

Следует также подчеркнуть, что сам по себе размер заработной платы не является тем фактором, который прямо воздействует на стабильность коллектива и непосредственно сдерживает текучесть кадров. Результаты исследования позволяют сделать вывод, что текучесть кадров отсутствует не в тех банках, где высок уровень заработной платы или полновесный компенсационный пакет, а в тех, где сформировался сплоченный коллектив и комфортны отношения между сотрудниками.

Высказывания представителей банков, где уровень оплаты труда не очень высокий, свидетельствуют о значимости социально-психологического климата для удержания специалистов в организации: "У нас банк стабильный, зачем людям бегать? " или: "У нас сложившийся коллектив, и даже если кто-то уходит, то уходит с грустью и болью, скажем так. У нас все привыкли, прикипели друг к другу" [15, с.220].

На текучесть кадров влияет не столько размер заработной платы, сколько чувство социальной справедливости, связанное с организацией оплаты труда. В этой связи примечательно высказывание одного из респондентов: "Самое главное для сотрудника это ощущение, что его ценят. Поэтому для нас важно правильно оценить каждого. Чтобы каждый сотрудник нашел свое место в банке, где он смог бы себя проявить наилучшим образом и наиболее эффективно работать" [15, с.221].

Как показали результаты исследования, максимальная текучесть кадров наблюдается там, где применяется сверхиндивидуальный подход к оплате труда, вплоть до того, что сотрудники одного уровня и одного отдела получают разную заработную плату, а также там, где система оплаты труда "непрозрачная", то есть от работников скрывается схема оплаты труда, что порождает нездоровые настроения в коллективе [15, с.222].

Важным фактором, воздействующим на стабильность коллектива и стимулирующим повышение результативности труда, является компенсационный пакет, предлагаемый компаниями своим сотрудникам.

В настоящее время система стимулирования работников включает в себя долгосрочные и краткосрочные выплаты, предусмотренные, с одной стороны, законодательством о труде, а с другой спецификой и возможностями компании. Исследование показало, что персоналу коммерческих банков чаще всего предоставляются следующие виды льгот:

жилищная помощь (ссуды на льготных условиях или безвозмездно, содействие в получении жилья, компенсация квартплаты);

страхование имущества (недвижимости, автомобилей и т.п.);

личное страхование/ссуды;

дополнительное медицинское страхование;

бесплатное медицинское обслуживание работников;

предоставление средств мобильной связи, частичная оплата расходов мобильной связи;

оплата транспортных расходов (проезд в общественном транспорте, предоставление служебного транспорта, ссуды на приобретение транспорта, оплата расходов на бензин);

компенсация расходов на питание в течение рабочего дня (оплата обедов);

премии различного рода;

бонусы;

частичная оплата расходов на образование и повышение квалификации.

Предоставляемые льготы и реализуемые социальные программы являются важными факторами привлечения и удержания сотрудников в организации, повышения их удовлетворенности от работы в компании. В то же время, как показало исследование, набор льгот и услуг, включаемых в компенсационные пакеты конкретных банков, значительно варьирует: в некоторых компаниях он полностью отсутствует, в других присутствует практически весь перечисленный выше перечень.

Следует отметить, что центральные офисы банков выделяют крайне мало средств на повышение квалификации сотрудников филиалов. Это в перспективе может увеличить текучесть кадров.

В то же время, как подчеркивают многие специалисты, наличие компенсационного пакета в предложении компании является достаточно мощным фактором повышения уровня лояльности специалистов к ней.

По всей видимости, следует ожидать, что в связи с усиливающейся конкуренцией на рынке труда все банки будут вынуждены формировать компенсационный пакет и предлагать его персоналу как козырь в борьбе за высококвалифицированных специалистов.

Кроме того, усиление конкуренции на рынке труда потребует от руководства банков повышения эффективности работы с персоналом, а значит, усиления внимания к таким социальным программам, как программы формирования кадрового резерва банка, программы непрерывного обучения и повышения квалификации персонала, программы материального стимулирования работников.

В современных условиях формирование и сохранение персонала, обладающего высоким профессиональным и творческим потенциалом, возможно лишь в том случае, если система оплаты и стимулирования труда обеспечивает организации конкурентные преимущества на рынке труда

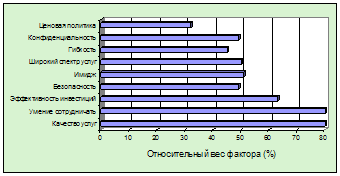

3.4 Мероприятия по повышению эффективности работы Луганского городского отделения ОщадбанкаВ Луганске сложилась очень сложная ситуация на рынке предложений банковских услуг из-за большого количества действующих коммерческих банков. Так, на сегодняшний день Луганскому городскому отделению Ощадбанка конкуренцию составляют такие банки: АК АППБ "Аваль", АК "Проминвестбанк", Укркоммунбанк, "Укргазбанк", "ПриватБанк", "Укрсиббанк", "Надра", "Мрия", "Проминвестбанк". Спектр услуг, предоставляемых этими банками такой же, как и в отделении Ощадбанка.

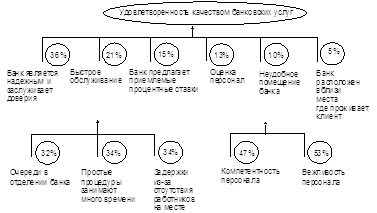

Для укрепления позиции банка на рынке банковских услуг и повышения конкурентоспособности Луганского городского отделения Ощадбанка необходимо принять кардинальные меры для качества, удобства и быстроты обслуживания клиентов.

1. Улучшение качества кредитного портфеля банка.

а) Продолжить работу по возврату сомнительной и просроченной кредиторской задолженности.

б) Активно проводить кредитование юридических лиц, качественно оценивая кредитоспособность заемщика.

в) Строго руководствоваться требованиями внутренних положений банка по кредитованию для минимизации рисков.

Похожие работы

... , связанного с нарушением правил залоговых операций (ст. 155/5 УК РМ), нарушений правил кредитования (ст.156 УК РМ) и др., что является нарушением закона, связанное с установленными правилами осуществления деятельности банков Республики Молдова. [Ст.2, п.3] В основе банковского менеджмента лежи акт – закон «О Национальном Банке Республики Молдова» № 548 – XVIII с учетом изменений и дополнений по ...

... консультирования, управления активами, на передний план выходят банковские услуги в сфере информационных технологий с использованием Интернета. Огромное влияние на развитие международной торговли банковскими услугами оказывает обострившаяся конкуренция между банками, небанковскими кредитно-финансовыми и нефинансовыми предприятиями. Роль финансовых посредников банки экономически развитых стран ...

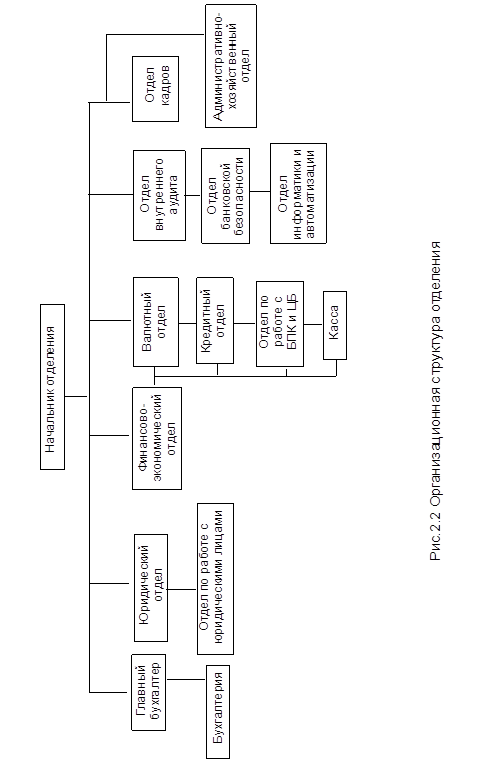

... - 2nd ed. -BPL, 1989, p. 732-733. 2. В.В.Шатов. Введение в страхование. - М.: Финансы и статистика. 1992, с. 99. Глава II. ОРГАНИЗАЦИОННЫЕ ОСНОВЫ БАНКОВСКОГО МЕНЕДЖМЕНТА 2.1. Выбор рациональной организационной структуры коммерческого банка Организационная структура банка является важной составляющей успешного достижения целей избранной стратегии ...

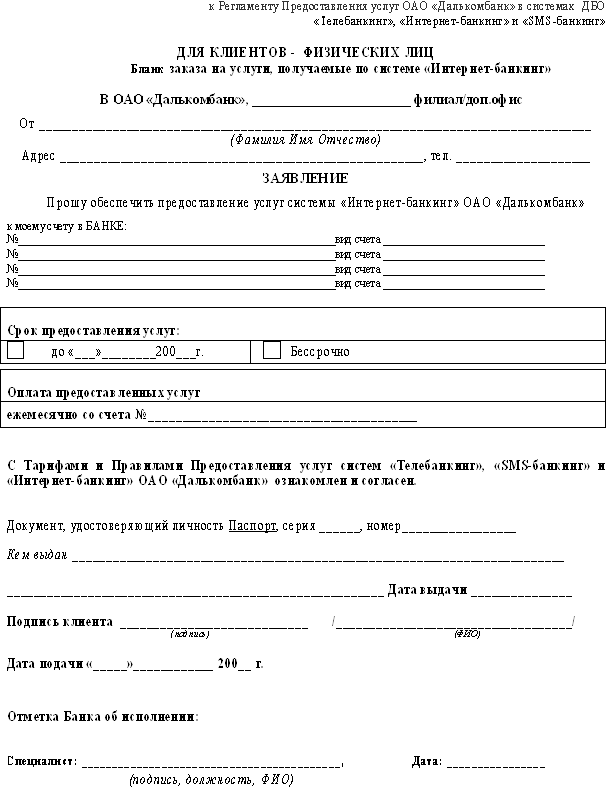

... социально-экономическому прогрессу на Дальнем Востоке. Идентификация: Стремление стать лидером в отрасли предоставления банковских услуг на Дальнем Востоке России. Ценности: Высококвалифицированный персонал, забота о клиенте, высокая рентабельность, честность и открытость. ДАЛЬКОМБАНК — социально ответственный банк Банк — приверженец честного бизнеса, что соответствует интересам его ...

0 комментариев