Навигация

4. Практическая часть

Задание 1. АВС-анализ управления запасами. В табл. 1 представлен перечень запасов материалов.

Таблица 1

| Наименование товара | Цена (руб. за 1 м) | Количество метров | Стоимость |

| Бархат | 430 | 55 | 23650,00 |

| Бортовка | 50 | 220 | 11000,00 |

| Бязь | 30 | 320 | 9600,00 |

| Ватин | 55 | 30 | 1650,00 |

| Ватка | 45 | 15 | 675,00 |

| Клеевая | 35 | 100 | 3500,00 |

| Марля | 10 | 50 | 500,00 |

| Подкладочная ткань | 75 | 345 | 25875,00 |

| Синтепон | 85 | 15 | 1275,00 |

| Ткань костюмная | 115 | 150 | 17250,00 |

| Ткань пальтовая | 135 | 170 | 22950,00 |

| Ткань шелковая | 75 | 60 | 4500,00 |

| Трикотаж | 90 | 40 | 3600,00 |

| Итого: | ХХХ | ХХХ | 126025,00 |

Решение

Таблица 2 Упорядоченный перечень материалов

| Наименование товара | Цена (руб. за 1 м) | Количество метров | Стоимость | Удельный вес нарастающим итогом | Категории материалов | |

| Уд. вес | Совокупный уд. вес | |||||

| Подкладочная ткань | 75 | 345 | 25875 | 20,53 | 20,53 | А |

| Бархат | 430 | 55 | 23650 | 18,77 | 39,30 | А |

| Ткань пальтовая | 135 | 170 | 22950 | 18,21 | 57,51 | А |

| Ткань костюмная | 115 | 150 | 17250 | 13,69 | 71,20 | А |

| Бортовка | 50 | 220 | 11000 | 8,73 | 79,93 | В |

| Бязь | 30 | 320 | 9600 | 7,62 | 87,55 | В |

| Ткань шелковая | 75 | 60 | 4500 | 3,57 | 91,12 | В |

| Трикотаж | 90 | 40 | 3600 | 2,86 | 93,98 | В |

| Клеевая | 35 | 100 | 3500 | 2,78 | 96,76 | С |

| Ватин | 55 | 30 | 1650 | 1,31 | 98,07 | С |

| Синтепон | 85 | 15 | 1275 | 1,01 | 99,08 | С |

| Ватка | 45 | 15 | 675 | 0,54 | 99,62 | С |

| Марля | 10 | 50 | 500 | 0,4 | 100,00 | С |

| Итого: | ХХХ | ХХХ | 126025,00 | 100,00 | - | - |

Задание 2. XYZ-анализ управления запасами. Дана структура потребления материалов за полугодие.

| Недели | Недельный расход подкладочной ткани (м) | Недельный расход бархата (м) | Недельный расход пальтовой ткани (м) | Недельный расход костюмной ткани (м) |

| 1 | 86 | 13 | 42 | 40 |

| 2 | 88 | 15 | 45 | 40 |

| 3 | 92 | 15 | 48 | 39 |

| 4 | 92 | 10 | 44 | 39 |

| 5 | 80 | 12 | 40 | 40 |

| 6 | 80 | 10 | 38 | 40 |

| Итого: | 518 | 75 | 257 | 238 |

| Среднее значение | ||||

| Среднее квадратическое отклонение | ||||

| Коэффициент вариации |

Решение

В процессе XYZ-анализа ресурсы группируются по трем категориям:

Категория Х – ресурсы характеризуются стабильной величиной потребления, незначительными колебаниями в их расходе и высокой точностью прогноза.

Категория Y – ресурсы характеризуются известными тенденциями определения потребности в них (например, сезонными колебаниями) и средними возможностями их прогнозирования.

Категория Z – потребление ресурсов нерегулярно, какие-либо тенденции отсутствуют, точность прогнозирования невысокая.

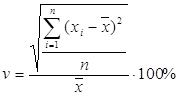

Признаком, на основе которого конкретную позицию ассортимента относят к группе X, Y или Z, является коэффициент вариации спроса (v) по этой позиции. Он рассчитывается по формуле:

,

,

где ![]() - i-ое значение спроса по оцениваемой позиции;

- i-ое значение спроса по оцениваемой позиции;

![]() - среднеквартальное значение спроса по оцениваемой позиции;

- среднеквартальное значение спроса по оцениваемой позиции;

![]() - число кварталов, за которые произведена оценка.

- число кварталов, за которые произведена оценка.

| Недели | Недельный расход подкладочной ткани (м) | Недельный расход бархата (м) | Недельный расход пальтовой ткани (м) | Недельный расход костюмной ткани (м) |

| 1 | 86 | 13 | 42 | 40 |

| 2 | 88 | 15 | 45 | 40 |

| 3 | 92 | 15 | 48 | 39 |

| 4 | 92 | 10 | 44 | 39 |

| 5 | 80 | 12 | 40 | 40 |

| 6 | 80 | 10 | 38 | 40 |

| Итого: | 518 | 75 | 257 | 238 |

| Среднее значение | 86 | 13 | 43 | 40 |

| Среднее квадратическое отклонение | 147,3 | 25,5 | 64,8 | 1,3 |

| Коэффициент вариации | 14,1 | 40,4 | 18,8 | 2,9 |

| Категория | Y | Z | Y | X |

Задание 3. Управление дебиторской задолженностью (ДЗ).

Исходные данные:

DSO_0 – оборачиваемость ДЗ (до) = 30 дней

DSO_N – оборачиваемость ДЗ (после) = 25 дней

S_0 – годовой объем реализации (до) = 200 тыс. руб.

S_N – годовой объем реализации (после) = 185 тыс. руб.

V – переменные затраты в % от объема реализации = 80% от объема реализации

В_0 – объем безнадежных долгов (до) = 3% от объема реализации

В_N - объем безнадежных долгов (после) = 1,5% от объема реализации

к – цена инвестиций в ДЗ в % от объема реализации

Необходимо найти изменения ДЗ и валовой прибыли (ВП).

Решение

Для расчета следует воспользоваться следующими формулами:

Изменение ДЗ = [(DSO_0 - DSO_N)*(S_N/360)]+[DSO_0*(S_N - S_0)/360]

Изменение ДЗ = [(30 - 25)*(185/360)]+[30*(185 - 200)/360] = 2,57 – 1,25 = 1,32 тыс.руб.

Изменение ВП = (S_N - S_0)*(1-V) – k*(Изменение ДЗ) – (В_N* S_N - В_0*S_0)

Изменение ВП = (185 - 200)*(1-0,8) – 0,12*(1,32) – (0,015* 185 – 0,03*200) = - 3 – 0,16 – (2,78 – 6) = 0,06 тыс. руб.

Задание 4. Прогноз поступления и расходования денежных средств

| Исходные данные | январь | февраль | март | апрель | май | июнь |

| Остаток дебиторской задолженности на конец периода, тыс.руб. | 450 | |||||

| Сумма задолженности к погашению в текущем периоде, тыс. руб. | 450 | |||||

| Объем продаж каждого месяца, тыс. руб. | 2650 | 2850 | 990 | 3150 | 3600 | 4000 |

| Итого поступления средства от продаж | 1350 + 855 = 2205 | 397,5 + 1425 + 297 = 2119,5 | 132,5 + 427,5 + 495 + 945 = 2000 | 142,5 + 148,5 + 1575 + 1080 = 2946 | 49,5 + 472,5 + 1800 + 1200 = 3522 | 157,5 + 540 + 2000 = 2697,5 |

| Сумма затрат на покупку материалов, тыс. руб. | 2000 | 2100 | 2400 | 2600 | 2800 | 3000 |

| Выплаты по закупкам каждого месяца, тыс.руб. | 1000 | 2050 | 2250 | 2500 | 2700 | 2900 |

| Итого выплат поставщикам | 1000 | 2050 | 2250 | 2500 | 2700 | 2900 |

| Сумма затрат на оплату труда, тыс.руб. | 600 | 550 | 620 | 585 | 590 | 690 |

| Выплаты по оплате труда в каждом месяце, тыс.руб. | 300 | 300 + 275 =575 | 275 + 310 = 585 | 310 + 292,5 = 602,5 | 292,5 + 295 = 587,5 | 295 + 345 = 640 |

| Итого затрат на оплату труда | 300 | 575 | 585 | 602,5 | 587,5 | 640 |

| Остаток денежных средств на начало | 200 | 220 | 100 | 210 | 100 | 210 |

| Общепроизводственные накладные расходы | 520 | 500 | 490 | 510 | 500 | 580 |

| Коммерческие расходы | 48 | 48 | 47 | 50 | 51 | 49 |

| Управленческие расходы | 180 | 190 | 193 | 196 | 191 | 202 |

| Налоги и отчисления | 20 | 25 | 28 | 30 | 31 | 33 |

| Прочие выплаты | 200 | 215 | 210 | 220 | 207 | 210 |

| Итого прочих выплат | 968 | 978 | 968 | 1006 | 980 | 1074 |

| Получение краткосрочных кредитов и займов | 2000 | |||||

| Получение долгосрочных кредитов и займов | 5000 | |||||

| Выплаты по кредитам | 2000 + 200 = 2200 | 500 | ||||

| Размещение дополнительных акций |

| Схема поступления ДС, % | Схема оплаты материалов, % | Схема выплат заработной платы, % | Схема выплаты краткосрочного кредита |

| ||||

| Предоплата | 30 | Оплата в этом месяце | 50 | Выплаты в этом месяце | 5 | Выплата в следующем месяце | 100 | |

| Поступлений в этом месяце | 50 | Оплата через 1 месяц | 50 | Выплаты через 1 месяц | 5 | Ставка краткосрочного кредита, % (месяц) | 10 | |

| Поступлений через 1 месяц | 15 | Оплата через 2 месяца | 0 | Выплаты через 2 месяца | 0 | Ставка долгосрочного кредита, % (год) | 20 | |

| Поступлений через 2 месяца | 5 |

| ||||||

Решение

Таблица 3 Прогноз поступления и расходования денежных средств

| Показатели | январь | февраль | март | апрель | май | июнь |

| Наличные деньги на начало года | 200 | 220 | 100 | 210 | 100 | 210 |

| Поступление ДС (выручка) | 2205 | 2119,5 | 2000 | 2946 | 3522 | 2697,5 |

| Денежные выплаты: | 2268 | 3603 | 3803 | 4108,5 | 6467,5 | 5114 |

| сырье и материалы | 1000 | 2050 | 2250 | 2500 | 2700 | 2900 |

| заработная плата | 300 | 575 | 585 | 602,5 | 587,5 | 640 |

| кредит | 2200 | 500 | ||||

| прочие выплаты | 968 | 978 | 968 | 1006 | 980 | 1074 |

| Прирост (+), недостаток (-) ДС на конец месяца | -63 | -1483,5 | -1803 | -1162,5 | -2945,5 | -2416,5 |

Задание 5. Рассчитать коэффициент финансовой рентабельности и определить оптимальный уровень финансового левериджа

| Показатели | Варианты расчета | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1. Сумма СК | 60 | 60 | 60 | 60 | 60 | 60 | 60 |

| 2. Возможная сумма ЗК | 0 | 15 | 30 | 60 | 90 | 120 | 150 |

| 3. Общая сумма капитала (стр. 1+ стр. 2) | 60 | 75 | 90 | 120 | 150 | 180 | 210 |

| 4. КФЛ (стр.2/стр.1) | 0 | 0,25 | 0,5 | 1 | 1,5 | 2 | 2,5 |

| 5. КВРА | 10 | 10 | 10 | 10 | 10 | 10 | 10 |

| 6. Ставка % за кредит без риска | 8 | 8 | 8 | 8 | 8 | 8 | 8 |

| 7. Премия за риск, % | 0 | 0 | 0,5 | 1 | 1,5 | 2 | 2,5 |

| 8. Ставка % за кредит с учетом риска (стр.6+стр.7) | 0 | 8 | 8,5 | 9 | 9,5 | 10 | 10,5 |

| 9. Сумма ВП без % за кредит (стр.3*стр.5/100) | 6 | 7,5 | 9 | 12 | 15 | 18 | 21 |

| 10.Сумма уплачиваемых % за кредит (стр. 2*стр.8/100) | 0 | 1,2 | 2,55 | 5,4 | 8,55 | 12 | 15,75 |

| 11. Сумма валовой прибыли с учетом % за кредит (стр.9-стр. 10) | 6 | 6,3 | 6,45 | 6,6 | 6,45 | 6 | 5,25 |

| 12. Ставка налога на прибыль, 24%. | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 |

| 13. Сумма налога на прибыль (стр.11*стр.12) | 1,44 | 1,512 | 1,548 | 1,584 | 1,548 | 1,44 | 1,26 |

| 14. Сумма ЧП в распоряжении предприятия (стр. 11-стр.13) | 4,56 | 4,788 | 4,902 | 5,016 | 4,902 | 4,56 | 3,99 |

| 15.КФР, % (стр.14*100/стр.1) | 7,6 | 7,98 | 8,17 | 8,36 | 8,17 | 7,6 | 6,65 |

Задание 6. Расчет средневзвешенной стоимости капитала при различной его структуре. Сделать выводы

| Показатели | Варианты расчета | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Общая потребность в капитале | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| Варианты структуры капитала % | ||||||||

| 2.1 СК | 25 | 30 | 40 | 50 | 60 | 70 | 80 | 100 |

| 2.2 ЗК | 75 | 70 | 60 | 50 | 40 | 30 | 20 | 0 |

| Уровень предполагаемых дивидендных выплат, % | 7,0 | 7,2 | 7,5 | 8,0 | 8,5 | 9,0 | 9,5 | 10,0 |

| Уровень ставки % за кредит с учетом премии за риск, % | 11,0 | 10,5 | 10,0 | 9,5 | 9,0 | 8,5 | 8,0 | 0,0 |

| Ставка налога на прибыль 24% | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 |

| Налоговый корректор: 1-стр.5 | 0,76 | 0,76 | 0,76 | 0,76 | 0,76 | 0,76 | 0,76 | 0,76 |

| Уровень ставки % за кредит с учетом налогового корректора: стр.4*стр.6 | 8,36 | 7,98 | 7,6 | 7,22 | 6,84 | 6,46 | 6,08 | 0 |

| Стоимость составных частей капитала (К) | ||||||||

| 8.1 собственной части К стр.2.1*стр.3/100 | 1,75 | 2,16 | 3 | 4 | 5,1 | 6,3 | 7,6 | 10 |

| 8.2. заемной части К стр.2.2*стр.7/100 | 6,27 | 5,586 | 4,56 | 3,61 | 2,736 | 1,938 | 1,216 | 0 |

| Средневзвешенная стоимость капитала, % (стр.8.1*стр.2.1+ стр.8.2*стр.2.2)/100 | 5,14 | 4,5582 | 3,936 | 3,805 | 4,1544 | 4,9914 | 6,3232 | 10 |

Задание 7. Рассчитать влияние финансового рычага на изменение чистой прибыли фирмы XYZ

| Показатели | При использовании финансового рычага в размере | ||

| 0% | 20% | 80% | |

| Собственный капитал (S), тыс. долл. | 1000 | 800 | 400 |

| Заемный капитал (D), тыс. долл. | 0 | 200 | 600 |

| Стоимость заемного капитала (k), % | 0 | 10 | 15 |

| Абсолютное значение годовой платы за заемный капитал (I=k*D), тыс. долл. | 0 | 20 | 90 |

| Операционная прибыль (EBIT), тыс. долл. | 300 | 300 | 300 |

| Чистая прибыль при отсутствии налога (ЧП = EBIT – I), тыс.долл. | 300 | 280 | 210 |

| Доходность собственного капитала (ЧП/S), % | 0,3 | 0,35 | 0,525 |

| Увеличение операционной прибыли (EBIT) на 10% приведет к изменению чистой прибыли на | 30 | 30 | 30 |

| Эффект финансового рычага (как процентное изменение чистой прибыли при изменении операционной прибыли на 1%) | 0 | -1,83 | -16,50 |

Эффект финансового рычага (ЭФР) — это приращение рентабельности собственных средств, получаемое при использовании заемных средств, при условии, что экономическая рентабельность активов фирмы больше ставки процента по кредиту. Можно утверждать, что РСС = ЭР + ЭФР или ЭФР = РСС - ЭР Необходимо отметить, что при расчете ЭР и РСС обязательно учитываются выплаты налога на прибыль. При этом значения ЭР и РСС уменьшатся, а ЭФР откорректируется на величину налога на прибыль.

ЭФР существует (с положительным знаком) только потому, что экономическая рентабельность активов больше ставки процента. ВВ действительности же фирма регулярно прибегает к банковским кредитам, причем норма процента, которую она платит, колеблется от одной кредитной сделки к другой. Величина силы воздействия финансового рычага достаточно точно показывает степень финансового риска, связанного с фирмой - чем больше сила воздействия финансового рычага, тем больше и риск, связанный с предприятием, риск невозвращения кредита банку и риск снижения курса акций и падения дивиденда по ним.

Часто считается, что жить за счет собственных средств более выгодно, что в кредит, поскольку не нужно платить проценты. Но это не всегда так.

НРЭИ - нетто-результат эксплуатации инвестиций - это прибыль предприятия до выплаты % за кредит и налога на прибыль.

Необходимо рассчитать рентабельность активов и рентабельность собственных средств.

Ra = НРЭИ / Актив = НРЭИ / (СС + ЗЗ)

Rcc = ЧП / СС

При одинаковой рентабельности активов различается рентабельность собственных средств предприятия, полученная в результате иной структуры источников финансирования. Разница и есть уровень эффекта финансового рычага.

Эффект финансового рычага - это приращение к рентабельности собственных средств получаемые благодаря использованию кредита, несмотря на платность последнего.

Эффект финансового рычага возникает из-за расхождения между экономической рентабельностью активов и ценой заемных средств. Предприятие должно нарабатывать такую экономическую рентабельность, чтобы ее хватило, по крайней мере, на уплату % за кредит.

ЭФР = (1 - Сн) * (Rа - СПСК) * (ЗС/СС)

где (ЗС/СС) - плечо финансового рычага

(1 - Сн) * (Rа - СПСК) - дифференциал финансового рычага

СПСК - средняя процентная ставка за кредит.

Если новое заимствование приводит к увеличению эффекта финансового рычага, то данное заимствование для данного предприятия выгодно. Но при этом нужно следить за состоянием плеча и дифференциала финансового рычага. С ростом заемных средств растет плечо финансового рычага, что ведет к увеличению риска для кредитора, который склонен компенсировать этот риск за счет повышения средней процентной ставки за кредит. Что в свою очередь приводит к снижению дифференциала. Для предприятия необходимо найти оптимальный уровень соотношения плеча и дифференциала, чтобы эффект финансового рычага был достаточен на предприятии.

Привлечение кредита выгодно, если имеется возможность использовать эти деньги с рентабельностью, превышающей среднюю % ставку за кредит.

Средняя % ставка за кредит (СПСК), как правило, не совпадает с % ставкой из кредитного договора за счет того, что существуют дополнительные расходы (платежи) на страхование, различные платежи и накрутки.

Заключение

Понятие менеджмент в соответствии с определением, данным в Большом экономическом словаре, означает - управление производством; совокупность принципов, методов, средств и форм управления производством, разработанных и применяемых с целью повышения эффективности производства и увеличении прибыли.

Банковский менеджмент - управление деятельностью банка, имеющее целью максимизацию прибыли банка. Основывается на анализе факторов финансового рынка, прогнозировании экономической ситуации и минимизации банковских рисков. Основными направлениями являются: банковский маркетинг; управление активами банка; управление пассивами банка; управление собственными средствами банка - политика в области дивидендов по собственным акциям; управление рентабельностью работы банка; управление банковскими рисками; управление кадрами банка.

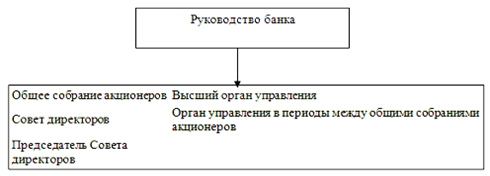

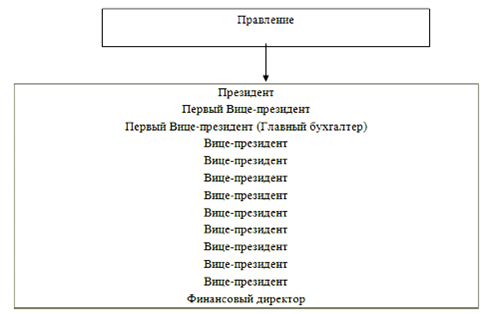

Организационная структура банка тесно связана с разработкой деловой стратегии и степенью децентрализации процесса принятия управленческих решений.

Структура банка определяет основные логические взаимоотношения уровней управления и функциональных областей, определяет сферы ответственности и подотчетности, минимизирует дублирование функций, что позволяет наиболее эффективно достигать поставленных целей и задач.

Проектирование структуры банка основывается на стратегических планах, то есть стратегия определяет структуру. Поэтому выбор структуры банка — это решение, относящееся к стратегическому планированию, поскольку оно определяет то, как банк будет направлять усилия на достижение основных целей. Структура банка основывается на его стратегии, но сама не является стратегией.

Основная задача подбора и расстановки персонала заключается в решении проблемы оптимального размещения персонала в зависимости от требований выполняемой работы. При решении этой задачи следует учитывать пригодность работника к выполнению определенных видов работ, а для определения такой пригодности необходимо, с одной стороны, установить требования, предъявляемые к конкретной работе, а с другой — принять во внимание деловые и личностные качества работников.

Таким образом, целью рациональной расстановки кадров является распределение работников по рабочим местам, при котором несоответствие между качествами человека и предъявляемыми требованиями к выполняемой им работе является минимальным без чрезмерной или недостаточной загруженности.

Для решения проблемы подбора и расстановки работников в организации, их продвижения можно рекомендовать профильный метод, который успешно используется в странах с рыночной экономикой.

Применение профильного метода требует аналитического отбора предъявляемых требований и качеств работников, который позволяет непосредственно сравнивать их друг с другом.

Основу профильного метода составляет каталог характеристик-требований, предъявляемых к человеку в зависимости от выполняемой им работы, а также с учетом количественных характеристик рабочих мест. Характеристики (показатели) должны быть описаны и разделены на определенное количество категорий.

Список использованной литературы

1. Балаш В.А., Гурылева Е.К., Прокофьев С.Е. Организация денежно-кредитного регулирования: Учеб. пособие. - Саратов: Издат. центр Сарат. гос. экон. академии, 2005.

2. Банковское дело: справочное пособие/ Бабичев М.Ю., Бабичева Ю.А. и др. Под ред. Ю.А. Бабичевой. – М.: Экономика, 2005.

3. Банки и банковские операции: Учебник / Под ред. Е.Ф.Жукова. - М.: Банки и биржи, ЮНИТИ, 2005.

4. Банковские операции: Учеб. пособие / Под общ. ред. О.И.Лаврушина. Ч. I. - M.: ИНФРА-М, 2007.

5. Банковское дело: Учебник/ Под ред. В.Н.Колесникова, Л.П.Кроливецкой. 4-е изд., перераб. и доп. - М.: Финансы и статистика, 2006.

6. Банковское дело: Учебник / Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2007.

7. Банковское дело: Учебник / Под ред. Ю.А.Бабичевой. - М.: Экономика, 2006.

8. Букато В.И., Львов Ю.И. Банки и банковские операции в России. - М.: Финансы и статистика, 2005.

9. Голубев А.Д., Ситнин А.В., Хенкин Б.Л., Самоукина Н.В. Управление банком: организационные структуры, персонал и внутренние коммуникации. 2-е изд., испр. и доп. М.: Менатеп-Информ, 2007.

10. Деньги, кредит, банки: Учебник / Под ред. О.ИЛаврушина. - М.: Финансы и статистика, 2005.

11. Егоршин А.П. Управление персоналом: Учебник для вузов. – 4-е изд., испр. – Н.Новгород: НИМБ, 2006.

12. Кибинов А.Я. Управление персоналом: Учебное пособие. – М.: Эксмо, 2005.

13. Коробов Ю.И. Банковский маркетинг: Учеб. пособие. - Саратов: Издат. центр Сарат. гос. экон. академии, 2004.

14. Коробова Г.Г., Нестеренко Е.А. Банковские риски: Учеб. пособие. - Саратов: Издат. центр Сарат. гос. экон. академии, 2004.

15. Лапуста М.Г. Финансы фирмы: Учебное пособие. – М.: Инфра-М, 2005.

16. Маркова О.М., Сахарова Л.С. Коммерческие банки и их операции. - М.: Банки и биржи, ЮНИТИ, 2005.

17. Мшювидов В.Д. Современное банковское дело: Опыт организации и функционирования банков США. - М.: Изд-во Моск. ун-та, 2006.

18. Hypeeв P.M. Деньги, банки и денежно-кредитная политика. - М.: Финстатинформ, 2005.

19. Палий В.Ф., Палий В.В. Финансовый учет: Учебное пособие: В 2 ч. – М.: ФБК-ПРЕСС, 2005. – Ч.1, 2.

20. Теплова Т.В. Финансовые решения: Стратегия и тактика: Учебное пособие / Ин-т "Открытое общество". – М.: Магистр, 2005.

21. Управленческий учет: Учеб. Пособ. / Под. Ред. А.Д. Шеремета. – М.: ФБК-Пресс, 2005.

Похожие работы

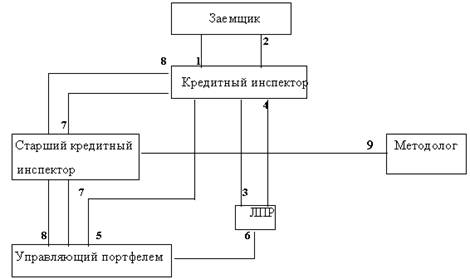

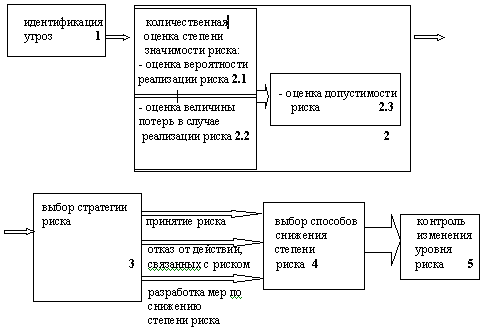

... системы управления кредитным риском лежит в правильной оценке и контроле индивидуальных отношений с заемщиком, а также в осторожном и осмотрительном подходе управлению кредитным портфелем. 1.2 Организация процесса управления кредитным риском в коммерческом банке Управление можно определить как одну из стратегий, используемую при осуществлении деятельности в условиях риска. Управление риском ...

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

... создатели материальных ценностей. Соответственно и коммерческий банк для рыночной экономики первичен, а Центробанк - конструктор перестройки банковской системы. Одна из особенностей финансового менеджмента в коммерческом банке в современных российских условиях - это отсутствие единообразной технологии управления экономическими процессами в кредитной организации в рамках существующей кредитно- ...

... на повышение конкурентоспособности в долгосрочной перспективе, и составляет стратегию банка. Таким образом, в нашем исследовании мы выделяем объект - деятельность коммерческих банков на территории РФ. 1.2. Роль и место обеспечения безопасности в деятельности коммерческого банка Региональный банковский сектор является мезоэкономическим компонентом банковской системы, в связи с чем, на параметры ...

0 комментариев