Навигация

Млн. * 20% / 100% = 2 млн. руб

10 млн. * 20% / 100% = 2 млн. руб.

Увеличение доли кредиторской задолженности на несколько процентов соответственно снизит процентные выплаты еще в несколько раз. Поэтому умелое управление кредиторской задолженности - важный рычаг экономии средств предприятия, особенно в сложных финансовых периодах.

Вообще говоря об оптимизации структуры заемного капитала необходимо рассчитывать эффект финансового рычага.

Эффект финансового рычага - это приращение к рентабельности собственных средств, получаемая благодаря использования кредита, несмотря на платность последнего. Эффект финансового рычага для 2006 - 2007 г. г. были рассчитаны в 2,3.

В 2006 году он составил - (-21,6%), в 2007 году - 0,5%.

В 2006 году отрицательный результат получился из-за отрицательного дифференциала, т.е. средняя расчетная ставка процента по заемным средствам была выше экономической рентабельности активов или, проще говоря, прибыли предприятия не хватило для выплаты процентов по кредитам. Поэтому необходимо внимательно следить за состоянием дифференциала - он не должен быть отрицательным. Хотя в некоторых случаях, например, при важных инвестициях в производство, такая ситуация конечно может возникнуть. Оптимально эффект финансового рычага составляет - 30-50%, т.е. ЭФР должен быть равен одной трети - половине уровня экономической рентабельности активов.

Предлагаем следующие рекомендации по совершенствованию структуры заемного капитала ОАО "Павловскгранит":

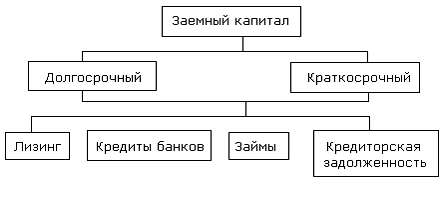

по возможности максимально использовать краткосрочные кредиты вместо долгосрочных как более дешевые;

увеличение в разумных пределах доли кредиторской задолженности;

анализ эффективности использования каждого вида заемного капитала в целях возможной корректировки структуры в будущем.

Таким образом, финансирование - это "пульсирующий" процесс, потребность в средствах для действительно эффективного использования определяется сложным взаимодействием стратегических и тактических целей предприятия, состоянием всех видов рынков, просто стечением самых разных обстоятельств, и далеко не всегда соответствует теоретически рассчитанным цифрам. В оперативном управлении предприятием важно не превращать структуру заемных средств в догму, но необходимо стремиться к максимально рациональному соотношению за достаточно длительный период, например год.

Условия долгового финансирования изменяются во времени, соответственно изменяются и предпочтения предприятий в выборе тех или иных источниках внешнего финансирования. Важно не упустить момента перелома ситуации, ибо "переворачивание" долгосрочных тенденций на рынке финансовых ресурсов может подвести предприятие к смене своих стратегических приоритетах и коренному пересмотру структуры источников средств.

3.2 Разработка рекомендаций по совершенствованию процедуры привлечения заемных средств ОАО "Павловскгранит"Использование заемного капитала для финансирования деятельности предприятия, как правило, выгодно экономически, поскольку плата за этот источник в среднем ниже, чем за акционерный капитала (имеется ввиду, что проценты по кредитам и займам меньше рентабельности собственного капитала, характеризующей, по сути, уровень собственности собственного капитала. Иными словами, в нормальных условиях заемный капитал является более дешевым источником по сравнению с собственным капиталом). Привлечение этого источника позволяет собственникам и менеджерам существенного увеличить объем контролируемых финансовых ресурсов, т.е. расширить инвестиционные возможности предприятия.

Инвестиционный кредит выступает как разновидность банковского кредита (как правило, долгосрочного), направленного на инвестиционные цели. Экономическая сущность инвестиционного кредитования заключается во вмешательстве банковского капитала в процесс воспроизводства для возобновления его на качественно и/или количественно новом уровне, а также устранения каких-либо временных разрывов в воспроизводственном процессе. Инвестиционный кредит имеет определенные отличия от других кредитных сделок, в числе которых специфика целевого назначения кредита, более длительный срок предоставления и высокая степень риска. Кредит выдается при соблюдении основных![]()

![]() принципов кредитования: возвратности, срочности, платности, обеспеченности, целевого использования.

принципов кредитования: возвратности, срочности, платности, обеспеченности, целевого использования.

Важным условием выдачи кредита является его обеспечение - как один из наиболее надежных способов снижения риска невозврата кредита. Основными формами обеспечения кредита, применяемыми в банковской практике, выступают: залог, поручительство, гарантия, неустойка.

Для привлечения банковского кредита заемщик предоставляет банку следующие документы, характеризующие его платежеспособность:

финансовую отчетность (бухгалтерский баланс, отчет о прибылях и убытках), на основе которой определяются показатели рентабельности, ликвидности, оборачиваемости и другие финансовые коэффициенты;

технико-экономическое обоснование или бизнес-план, которые раскрывали бы суть хозяйственной деятельности и подтверждали эффективность использования ресурсов;

план маркетинга, по которому оценивается уровень риска с точки зрения осуществимости предприятием кредитуемого мероприятия или проекта в целом.

Показатели рентабельности, ликвидности, оборачиваемости и другие финансовые коэффициенты были рассчитаны в п.2.2

Бизнес-план для предполагаемого инвестиционного проекта представлен ниже.

Руководством ОАО "Павловскгранит" рассматривается предложение об инвестиционном проекте с привлечением заемного капитала.

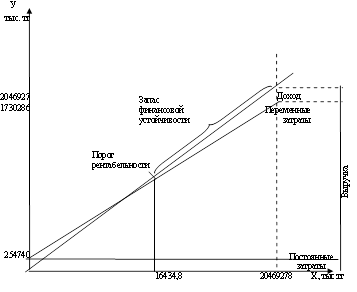

Суть проекта: Замена установок на третьей заключительной стадии дробления гранита с целью увеличения на 13-15% выхода щебня наиболее дорогой и ликвидной фракции 5-20 мм.

Форма участия государства в финансовом обеспечении проекта: Выделение кредита на льготной основе. Финансирование проекта:

Собственные средства14,3 млн. руб.

Заемные средства

Кредит Российского Банка Развития 28,65 млн. руб.

Кредит коммерческих банков28,65 млн. руб. Характер строительства: Строительно-монтажные работы. Сметная стоимость проекта: 71,6 млн. руб.

Сроки строительства: 4 года

Срок окупаемости проекта: 4 года

Кем и когда разработана сметная документация: ОАО "Механобор - Техника"

Основной целью данного проекта является техническое перевооружение третьей стадии дробления дробильно-сортировочного завода (ДСЗ) для увеличения выхода щебня наиболее ликвидных фракций.

Реализация данного проекта позволит:

Довести долю высококачественно щебня фракции 5-20 мм до 55% от общего объема производимых нерудных материалов;

Получить дополнительную прибыль за счет увеличения продажи более дорогого щебня, соответствующего требованиям первого класса качества;

Создать 36 рабочих мест для обслуживания дробильно-сортировальной установки (ДСУ);

Увеличить поступление налоговых платежей предприятия в бюджеты всех уровней.

Похожие работы

... результатам расчета взаимосвязи финансового и операционного левериджа было выявлено, что предприятие ТОО "Сельпром" оптимально управляет заемными средствами. В процессе оптимизации финансового положения предприятия с целью разработки направлений повышения эффективности использования заемного капитала необходимо предусматривать разработку системной кредитной политики предприятия, которая обеспечит ...

... "страховочной" кредитной линии. Это гарантирует, что они смогут найти деньги для выкупа бумаг. Таким образом, риск невыполнения обязательств очень мал. 1.2. Эффективность привлечения заемных средств Эффективность ипотечного кредитования оценивается и кредитором, и заемщиком. Для этого необходимо проанализировать такие факторы, как процентная ставка по кредиту, срок займа, порядок погашения, ...

... кредит) Заемные средства, обеспеченные залогом или закладом Заемные средства, привлекаемые в иных материальных или нематериальных формах С учетом изложенной классификации организуется управление привлечением заемных средств, которое представляет собой целенаправленный процесс их формирования из различных источников и разных формах в соответствии с потребностями предприятия в заемном ...

... структуры собственного и заемного капитала, а также эффективней использовать имеющийся капитал с целью увеличения рентабельности. Эффект финансового рычага можно рассчитывать не только в целом по всему заемному капиталу, но и по каждому его источнику (долгосрочным, краткосрочным кредитам банка, лизингу, беспроцентным заемным ресурсам и т.д.). Тогда в вышеприведенную формулу нужно подставлять не ...

0 комментариев