Навигация

1.2.1 Оборачиваемость активов

1.2.2 Доходность активов

К первой группе относятся:

Коэффициент оборачиваемости активов (А): К![]() =

= ![]()

Коэффициент оборачиваемости чистых

активов (ЧА) К![]() =

= ![]()

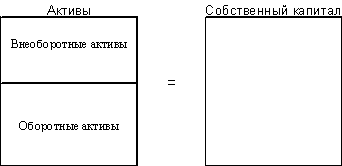

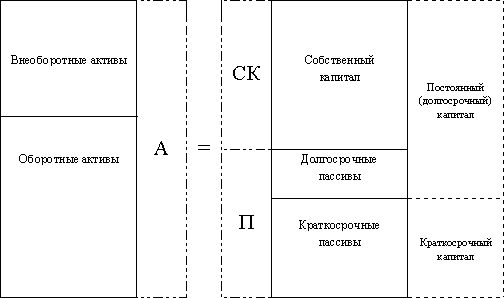

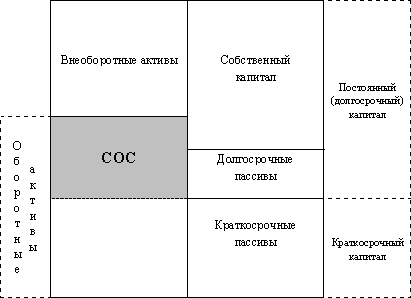

Где: ЧА- чистые активы, представляющие собой часть активов, обеспеченную собственным капиталом (СК) и долгосрочными обязательствами (ДО):

ЧА=СК+ДО =СК+ЗКИсключение из расчета текущих обязательств объясняется тем, что они в значительной степени связаны с текущей операционной деятельностью и доступны для предприятия как нечто само собой разумеющееся.

Об эффективности, с которой менеджеры используют активы предприятия, или чистые активы, судят по соотношению чистого дохода и используемых для его получения активов:

Доходность (рентабельность)

активов= ![]()

Доходность (рентабельность)

чистых активов = ![]()

Применение в расчетах средней за период величины активов позволяет лучше учесть те изменения, которые произошли вследствие роста, свертывания либо других серьезных перемен в деятельности фирмы.

Как было сказано ранее, более обоснованный результат операционной деятельности, устраняющий влияние, как процентов, так и налогов на величину дохода есть НРЭИ. Поэтому часто встречающимся и достоверно отражающим эффективность использования ресурсов является показатель:

Экономическая рентабельность: ЭР=![]()

Можно сконструировать и ряд других показателей. Чтобы сделать результат оценки доходности более корректным, чистые активы необходимо пересчитать по текущей стоимости.

КОЭФФИЦИЕНТЫ КАК СИСТЕМАРассмотренные выше коэффициенты имеют много общих элементов, т.к. все они являются производными финансовой отчетности. Их можно представить как систему, динамический ряд, освещающий наиболее важные факторы, рычаги управления, используемые менеджерами для воздействия на эффективность деятельности компании.

Фирма «Дюпон» впервые построила модель своей коммерческой деятельности, разложив на составные элементы коэффициент рентабельности активов, умножив предварительно числитель и знаменатель дроби на Др:

Рентабельность активов=![]() =

=![]() =

=![]()

![]()

![]()

Где ![]() - -рентабельность продаж;

- -рентабельность продаж;

![]() -коэффициент оборачиваемости активов

-коэффициент оборачиваемости активов

Можно полученную модель разлагать и далее, заменяя представленные в ней элементы.

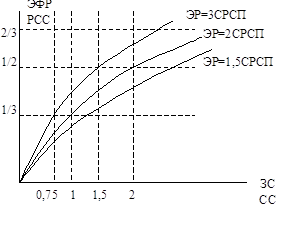

В практических целях достаточно часто используется модель экономической рентабельности:

ЭР=![]()

![]()

![]()

![]()

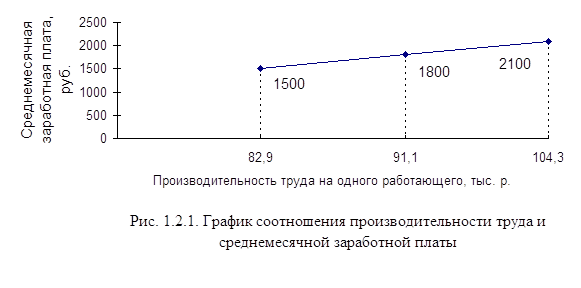

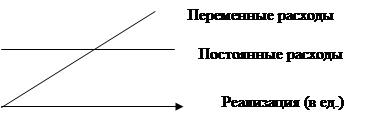

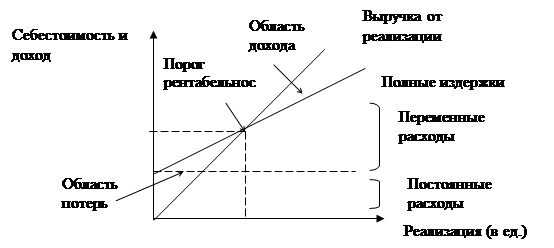

Регулировать рентабельность активов можно, используя как рентабельность продаж, так и оборачиваемость активов. Так, при низкой скорости оборота активов, увеличить их рентабельность можно за счет роста цен либа снижения себестоимости продукции. При низкой рентабельности реализации следует увеличивать скорость оборота капитала предприятия.

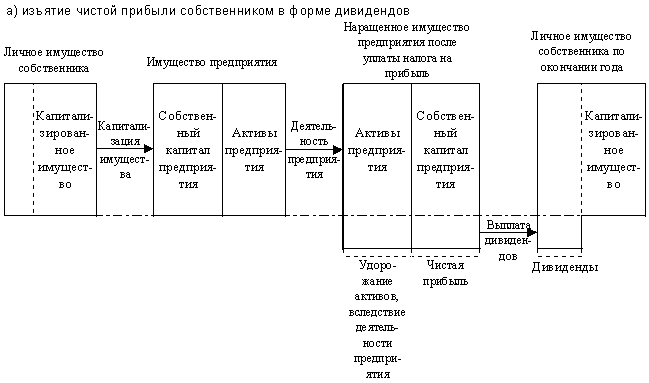

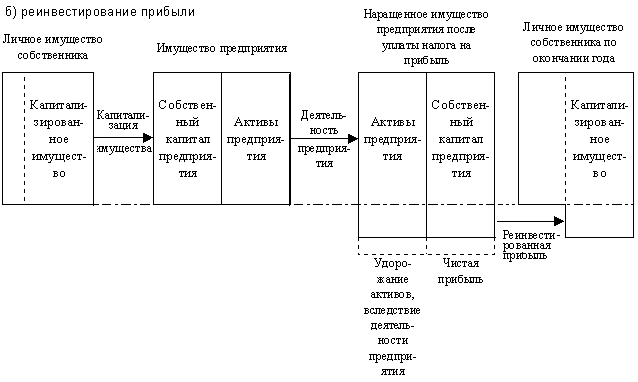

ТОЧКА ЗРЕНИЯ ВЛАДЕЛЬЦЕВГлавное, в чем заинтересованы собственники предприятия – это:

· доходность (уровень рентабельности собственного капитала), которой добились менеджеры фирмы, используя инвестированный владельцами капитал;

· размещение их доходов – дивиденды или реинвестирование нераспределенного дохода;

· влияние, которое оказывают на рыночную стоимость их инвестиций результаты деятельности фирмы.

Аналитики и финансовые менеджеры следят за динамикой нескольких ключевых показателей деятельности фирмы, отражающих доходность деятельности фирмы по отношению к вложенным в нее владельцами средствам. Два из них (РСК и РАК) характеризуют доходность всех инвестиций собственников, а третий - чистый доход на одну обыкновенную акцию:

Рентабельность собственного

капитала (РСК)=![]()

Рентабельность акционерного

капитала (РАК)=![]()

Чистый доход на обыкновенную

акцию=![]() , где:

, где:

Дч,ак – чистый доход на акционерный капитал, равный чистому доходу предприятия, уменьшенному на дивиденды по привилегированным акциям и другие общепринятые выплаты (в уставный фонд дочерних предприятий и др.)

АК - акционерный капитал, равный СК, уменьшенному на объявленную стоимость привилегированных акций и выплат в уставный фонд дочерних предприятий, то есть суммарная стоимость простых акций.

n![]() - среднее число простых акций в обращении

- среднее число простых акций в обращении

Данные о РСК и чистом доходе на одну акцию часто публикуются в странах развитой экономики для широкой общественности, они находятся под постоянным вниманием со стороны рынка ценных бумаг, специальные агентства используют их для определения рейтинга компании в деловом мире, эти показатели являются критериями принятия решений о структуре капитала и пр.

ТОЧКА ЗРЕНИЯ КРЕДИТОРОВВ то время, как менеджеры и собственники заинтересованы в основном в эффективности деятельности предприятия, кредиторы должны учитывать два аспекта:

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

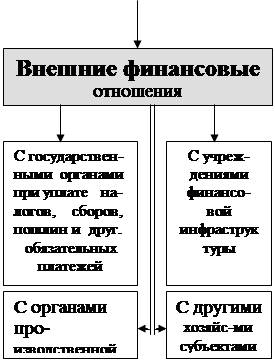

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев