Навигация

Фінансове планування та управління фінансовими ресурсами

ЗМІСТ

ВСТУП 4

РОЗДІЛ 1. МЕТА ТА ОСНОВНІ ЗАВДАННЯ ФІНАНСОВОГО ПЛАНУВАННЯ 6

1.1. Зміст та методи фінансового планування 6

1.2. Мета, цілі та завдання фінансового планування 8

1.3. Зміст фінансового плану та порядок його складання 12

Розділ 2. ФІНАНСОВЕ ПЛАНУВАННЯ ТА УПРАВЛІННЯ ФІНАНСОВИМИ РЕСУРСАМИ ПІДПРИЄМСТВА НА ПРИКЛАДІ ВКП “ЧзТІМ” 15

2.1. Загальна характеристика ВКП” Чернівецький завод теплоізоляційних матеріалів” і планування на підприємстві 15

2.2. Розрахунок планової суми прибутку 16

2.3. Складання фінансового плану 19

2.4. Оперативне фінансове планування на ВКП “Чернівецький завод теплоізоляційних матеріалів” 21

РОЗДІЛ 3. ПЕРСПЕКТИВИ РОЗВИТКУ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ ФІНАНСОВОГО ПЛАНУВАННЯ В СУЧАСНИХ УМОВАХ 24

ВИСНОВКИ І ПРОПОЗИЦІЇ 29

СПИСОК ВИКОРИСТАНИХ ЛІТЕРАТУРНИХ ДЖЕРЕЛ 31

ВСТУП

З погляду фінансів підприємств планування полягає у розробці змісту та послідовності дій для досягнення сформульованих цілей, у тому числі відображених в економічних планах.

В даній роботі я буду розглядати таку функцію фінансів підприємств як планування. Планування в фінансах – це: конкретизація цілей управління в системі показників соціально-господарської діяльності підприємства; розробка стратегій підприємства і тактики діяльності, орієнтованої на досягнення цілей менеджменту.

Планування в нашій країні розвивалося спочатку як частина командно-адміністративної системи, а потім з переходом України до ринкових відносин як функція менеджменту.

Планування було прерогативою командно-адміністративної системи. Головна мета фінансового плану підприємства полягала у виявленні невикористаних ресурсів і визначенні суми платежів у бюджет, величина якої відповідала перевищенню доходів підприємства над його витратами. Сума та рівень витрат суворо нормувались. Надмірна централізація фінансів за планово-директивної економіки послаблювала економічні стимули для розширення виробництва. Це негативно позначалось на результатах фінансово-господарської діяльності підприємств. Державні дотації в багатьох галузях сягали значних розмірів, оскільки ці галузі були збитковими або малорентабельними.

За ринкової економіки значно підвищується матеріальна відповідальність керівника підприємства за його фінансовий стан. Саме тому зросла важливість перспективного, поточного та оперативного фінансового планування для забезпечення стійкого фінансового стану та підвищення рентабельності підприємств.

Фінансове планування є необхідним для фінансового забезпечення розширення кругообороту виробничих фондів, досягнення високої результативності виробничо-господарської діяльності, створення умов, які забезпечили б платоспроможність та фінансову стійкість підприємства. Ринок висуває високі вимоги до якості фінансового планування, оскільки нині за негативні наслідки своєї діяльності відповідальність нестиме само підприємство. За нездатності врахувати несприятливу ринкову кон'юнктуру підприємство стає банкрутом і підлягає ліквідації з відповідними негативними наслідками для засновників.

Сьогодні фінансове планування потребує переведення на нові принципи організації. Його зміст та форми мають бути суттєво змінені у зв'язку з новими економічними умовами та соціальними орієнтаціями.

За адміністративної економіки фінансове планування базувалось на директивних планових показниках виробничого та соціального розвитку підприємства. Нині ця база перестала існувати, оскільки підприємства вже не одержують директивних вказівок «зверху». Державне замовлення, яке збереглося, утратило своє колишнє директивне значення і розглядається підприємством лише як одна з можливих сфер реалізації продукції. Відтак фінансове планування має орієнтуватися на ринкову кон'юнктуру, ураховувати ймовірність настання певних подій і одночасно розробляти моделі поведінки підприємства за зміни ситуації з матеріальними, трудовими та фінансовими ресурсами.

Фінансове планування – це процес визначення обсягу фінансових ресурсів за джерелами формування і напрямками їх цільового використання згідно з виробничими та маркетинговими показниками підприємства у плановому періоді.

РОЗДІЛ 1. МЕТА ТА ОСНОВНІ ЗАВДАННЯ ФІНАНСОВОГО ПЛАНУВАННЯ1.1. Зміст та методи фінансового планування

Фінансове планування – це процес визначення обсягу фінансових ресурсів за джерелами формування і напрямками їх цільового використання згідно з виробничими та маркетинговими показниками підприємства у плановому періоді. Метою фінансового планування є забезпечення господарської діяльності необхідними джерелами фінансування.

Отже, основними завданнями фінансового планування на підприємстві є:

• забезпечення виробничої та інвестиційної діяльності необхідними фінансовими ресурсами;

• установлення раціональних фінансових відносин із суб'єктами господарювання, банками, страховими компаніями тощо;

• визначення шляхів ефективного вкладення капіталу, оцінка раціональності його використання;

• виявлення та мобілізація резервів збільшення прибутку за рахунок раціонального використання матеріальних, трудових та грошових ресурсів;

• здійснення контролю за утворенням та використанням платіжних засобів.

Фінансове планування дає змогу розв'язати такі конкретні питання:

· які грошові кошти може мати підприємство в своєму розпорядженні;

· які джерела їх надходження;

· чи достатньо засобів для виконання накреслених завдань;

· яка частина коштів має бути перерахована в бюджет, позабюджетні фонди, банкам та іншим кредиторам;

· як повинен здійснюватися розподіл прибутку на підприємстві;

· як забезпечується реальна збалансованість планових витрат і доходів підприємства на принципах самоокупності та самофінансування.

У фінансовому плануванні використовується балансовий метод. Його зміст полягає в тім, що не тільки балансуються підсумкові показники доходів і витрат, а для кожної статті витрат зазначаються конкретні джерела покриття. При цьому використовуються різні способи: нормативний, розрахунково-аналітичний, оптимізації планових рішень, економіко-математичного моделювання.

Суть нормативного способу фінансового планування полягає в тім, що на основі встановлених фінансових норм та техніко-економічних нормативів розраховується потреба господарського суб'єкта у фінансових ресурсах та визначаються джерела цих ресурсів. Згаданими нормативами є ставки податків, ставки тарифів, зборів та внесків, норми амортизаційних відрахувань, норми оборотних коштів. Норми та нормативи бувають галузевими, регіональними та індивідуальними.

За використання розрахунково-аналітичного методу планові показники розраховуються на підставі аналізу фактичних фінансових показників, які беруться за базу, та індексів їх зміни в плановому періоді.

Оптимізація планових рішень полягає в розробці варіантів планових розрахунків для того, щоб вибрати з них найоптимальніший. Відтак можуть використовуватися різні критерії вибору:

• максимум прибутку (доходу) на грошову одиницю вкладеного капіталу;

• максимум збереження фінансових ресурсів, тобто мінімум фінансових витрат;

• мінімум поточних витрат;

• мінімум вкладення капіталу за максимально ефективного результату;

• максимум абсолютної суми одержаного прибутку.

Фінансове планування (крім уже згадуваних способів розрахунків) потребує широкого використання економіко-математичного моделювання. Цей спосіб уможливлює знайдення кількісного вираження взаємозв'язків між фінансовими показниками та факторами, які їх визначають. Економіко-математичне моделювання дає змогу перейти в плануванні від середніх величин до оптимальних варіантів. Підвищення рівня наукової обгрунтованості планування потребує розробки кількох варіантів планів виходячи з різних умов та шляхів розвитку підприємства з наступним вибором оптимального варіанта фінансового плану.

1.2. Мета, цілі та завдання фінансового планування

Під час розробки планів кожне підприємство ставить перед собою певні цілі. Нестача інформації, а інколи й засобів її швидкої обробки, ускладнює формування цілей. Одночасно з цільовою постановкою підприємство визначає можливу сферу застосування капіталу, тобто географічну арену і диверсифікацію виробництва з метою розширення збуту товарів і послуг, нові ринки для придбання сировини, різноманітних інших матеріалів, машин та устаткування, ліцензій, крім того, лізингові операції, які передбачається здійснити.

На основі визначення мети, сфери прикладання, поставлених завдань розробляється стратегія корпорації. Стратегія фінансового менеджменту – є отримати найбільшу вигоду від функціонування підприємства в інтересах його власників. Трактування стратегії різноманітні. Західний дослідник А. Чендлер (США) вважає, що “стратегія – це визначення основних довгострокових цілей і завдань підприємства, прийняття курсу дій і розподіл ресурсів, необхідних для виконання поставлених цілей”.

Стратегічне планування в корпораціях розглядається західними економістами з різних точок зору. По-перше, як одна із функцій управління; по-друге, як вибір із декількох варіантів в умовах невизначеності й ризику; по-третє, як поведінка юридичної особи – корпорації під впливом невизначеності зовнішнього середовища й особливостей розвитку внутрішніх факторів. Фінансове планування розглядається американськими економістами як важливий засіб у здійсненні стратегії. Планування являє собою розробку деталізованого розпорядку дій на наступний період для впровадження стратегії. Тому складання таких фінансових документів, як бюджет грошових видатків – доходів, прогноз прибутку, є важливою частиною фінансового планування.

Фінансова стратегія узгоджується із загальною стратегією економічного розвитку корпорації. Вона розглядається як фактор забезпечення нормального функціонування корпорації в майбутньому. Першорядним завданням управляючих корпорацією є розвиток здорової конкурентної позиції, яка конкретно визначається під час розробки інноваційного, маркетингового, цінового, збутового, організаційного та інших напрямів стратегії, так і політики. Загальні стратегічні плани часто заходять у суперечність із фінансовими. Це становище пояснюється тим, що вони базуються на різних, несумісних передумовах. Загальна стратегія ґрунтується на врахуванні можливостей зміцнення конкурентної позиції на ринку конкретних товарів і послуг. Фінансова стратегія базується на русі капіталів. Тенденції розвитку ринків різні, тому загальна стратегія часто не може бути підтримана відповідним фінансовим забезпеченням.

Під час розробки фінансової стратегії встановлюється мета, часові межі, а також рекомендації, характер дій, що передбачаються, відповідно до яких з’ясовується можливість досягнення мети. Цілі фінансової стратегії визначити важче, ніж загальноекономічні орієнтири. Управляючі корпорацій надають перевагу таким цілям, як максимізація розмірів фірми, її економічного зростання і навіть зниження ймовірності втратити власну роботу.

Перспективне фінансове планування визначає найважливіші показники, пропорції та темпи розширеного відтворення, є основною формою реалізації головних цілей підприємства. Перспективне планування включає розробку фінансової стратегії підприємства та прогнозування його фінансової діяльності.

За умов ринкової економіки, самостійності підприємств, їхньої відповідальності за результати діяльності виникає об'єктивна необхідність визначення тенденцій розвитку фінансового стану та перспективних фінансових можливостей. На вирішення таких питань і спрямовано фінансову стратегію підприємства. Розробка фінансової стратегії – це галузь фінансового планування. Як складова частина загальної стратегії економічного розвитку, вона має узгоджуватися з цілями та напрямками останньої. У свою чергу, фінансова стратегія справляє суттєвий вплив на загальну економічну стратегію підприємства. Зміна ситуації на макрорівні та на фінансовому ринку спричиняє коригування як фінансової, так і загальної стратегії розвитку підприємства.

Фінансова стратегія підприємства згідно зі стратегічною ціллю

забезпечує:

· формування та ефективне використання фінансових ресурсів;

· виявлення найефективніших напрямків інвестування та зосередження фінансових ресурсів на цих напрямках;

· відповідність фінансових дій економічному стану та матеріальним можливостям підприємства;

· визначення головної загрози з боку конкурентів, правильний вибір напрямків фінансових дій та маневрування для досягнення вирішальної переваги над конкурентами.

Завданнями фінансової стратегії є:

· визначення способів проведення успішної фінансової стратегії та використання фінансових можливостей;

· визначення перспективних фінансових взаємовідносин із суб'єктами господарювання, бюджетом, банками та іншими фінансовими інститутами;

· фінансове забезпечення операційної та інвестиційної діяльності;

· вивчення економічних та фінансових можливостей імовірних конкурентів, розробка та здійснення заходів щодо забезпечення фінансової стійкості;

· розробка способів виходу із кризового стану та методів управління за умов кризового стану підприємств.

На підставі фінансової стратегії визначається фінансова політика підприємства за основними напрямками фінансової діяльності: податкова, цінова, амортизаційна, дивідендна, інвестиційна.

У процесі розробки фінансової стратегії особлива увага приділяється виробництву конкурентоспроможної продукції, повноті виявлення грошових доходів, мобілізації внутрішніх ресурсів, максимальному зниженню собівартості продукції, формуванню та розподілу прибутку, визначенню оптимальної потреби в оборотних коштах, раціональному використанню залучених коштів, ефективному використанню капіталу підприємства.

Важливе значення для формування фінансової стратегії має врахування факторів ризику. Фінансова стратегія розробляється з урахуванням ризику неплатежів, інфляційних коливань, фінансової кризи та інших не передбачуваних обставин.

Основу перспективного фінансового планування становить прогнозування, яке є втіленням стратегії підприємства на ринку. Фінансове прогнозування полягає у вивченні можливого фінансового стану підприємства на перспективу. На відміну від планування, прогнозування передбачає розробку альтернативних фінансових показників та параметрів, використання яких відповідно до тенденцій зміни ситуації на ринку дає змогу визначити один із варіантів розвитку фінансового стану підприємства.

Результатом перспективного фінансового планування є розробка трьох основних документів:

– прогноз звіту про прибутки та збитки;

– прогноз руху грошових коштів;

– прогноз балансу активів та пасивів підприємства. Успіх фінансової стратегії підприємства гарантується, коли фінансові стратегічні цілі відповідають реальним економічним та фінансовим можливостям підприємства, коли чітко централізовано фінансове керівництво, а методи його є гнучкими та адекватними змінам фінансово-економічної ситуації.

1.3. Зміст фінансового плану та порядок його складанняЗа ринкової економіки для вирішення виробничих та комерційних завдань, які потребують вкладання коштів, необхідною є розробка внутрішньофірмового документа – бізнес-плану.

Бізнес-план має:

• давати конкретні уявлення про те, як функціонуватиме підприємство, яке місце воно займатиме на ринку;

• містити всі виробничі характеристики майбутнього підприємства, детально описувати схему його функціонування;

• розкривати принципи та методи керівництва підприємством;

• обов'язково містити програму управління фінансами, що без неї неможливо розпочати будь-яку справу та забезпечити ефективність її виконання;

• показати перспективи розвитку підприємства інвесторам та кредиторам.

Процесом складання бізнес-плану керують такі стимулюючі мотиви:

1) подати інформацію про підприємство та про наміри власників;

2) викласти стратегію та тактику підприємства та показати, як взаємодіють різноманітні підрозділи підприємства, будучи одним цілим;

3) висвітлити фінансові цілі та розробити детальні кошториси, з допомогою яких можна проконтролювати фактичні витрати та доходи;

4) переконати третю сторону надати необхідні кошти або сприяти підприємству в іншій формі.

Узагальнення ще не дуже великого досвіду складання бізнес-планів вітчизняними підприємствами дає змогу виділити такі галузі їх застосування:

– вибір економічно вигідних напрямків та способів досягнення позитивних фінансових результатів підприємствами за нових умов господарювання, загальної неплатоспроможності суб'єктів;

– підготовка підприємствами інвестиційних проектів для залучення інвестицій та банківських кредитів;

– складання проектів емісії акцій, облігацій та інших цінних паперів підприємств;

– залучення іноземних інвесторів для розвитку підприємств;

– обгрунтування пропозицій щодо приватизації підприємств державної та комунальної власності.

Фінансовий план – це найважливіший елемент бізнес-плану, який складається як для обгрунтування конкретних інвестиційних проектів, так і для управління поточною та стратегічною фінансовою діяльністю. Цей розділ бізнес-плану включає такі складові:

– прогноз обсягів реалізації;

– баланс грошових надходжень та витрат;

– таблицю доходів та витрат;

– прогнозований баланс активів та пасивів підприємства;

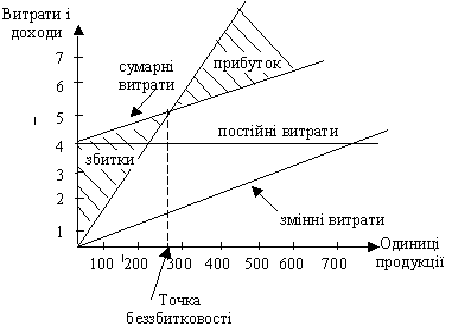

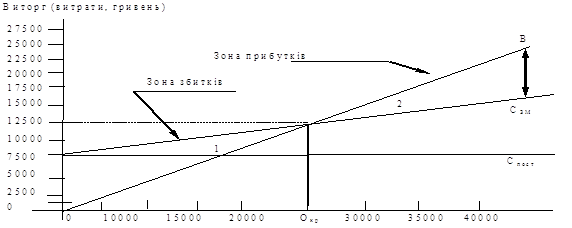

– розрахунок точки беззбитковості.

Складання фінансового плану може відбуватися в три етапи:

1. Аналіз очікуваного виконання фінансового плану поточного року.

2. Розгляд та вивчення виробничих, маркетингових показників, на підставі яких розраховуватимуться планові фінансові показники.

3. Розробка проекту фінансового плану.

Мета складання фінансового плану полягає у взаємоузгодженні доходів та витрат. За перевищення доходів над витратами сума перевищення може направлятися в резервний фонд.

Фінансовий план складається на рік з розбивкою по кварталах. Розробка фінансового плану розпочинається з розрахунку показників дохідної, а потім витратної його частин.

Підприємства, які не складають бізнес-плану, виручку від реалізації визначать методом прямого рахунку, виходячи із запланованого обсягу асортименту виробів, або з допомогою укрупненого методу. Підприємства, які працюють з бізнес-планом, виручку від реалізації відображають у “Прогнозі обсягів реалізації” та в “Таблиці доходів та витрат”.

Таким чином, у процесі фінансового планування здійснюється конкретна ув'язка кожного виду витрат та відрахувань з джерелом фінансування.

Оперативне фінансове планування передбачає складання платіжного календаря, касового плану і розрахунків в короткострокових кредитів.

Оперативна фінансова робота зв’язана з організацією розрахунків забезпечення своєчасного і якісного оформлення платіжних документів, проведення розрахунків з іншими підприємствами, кредитними установами, бюджетом.

В основу платіжного календаря покладено черговість і строки проведення всіх розрахунків, що дозволяє своєчасно перераховувати платежі до бюджету, в бюджетні державні цільові фонди, забезпечувати безперервне фінансування проведення господарської діяльності. Платіжний календар складається на короткі строки – до одного місяця. Великі підприємства складають календар на короткі терміни – 5 –10 днів.

Співвідношення між двома частинами календаря повинно бути таким, щоб забезпечувати їх рівність або перевищення доходів над витратами. Перевищення витрат над надходженнями свідчить про зниження можливостей підприємства в покритті майбутніх витрат.

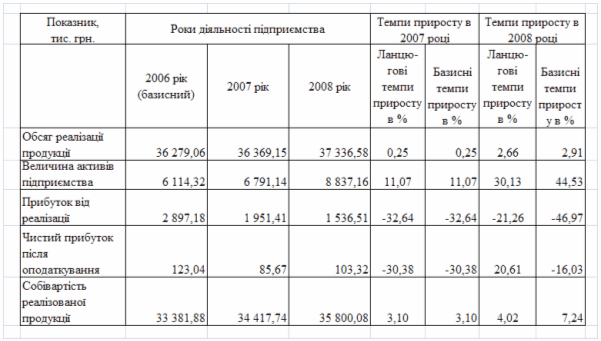

Розділ 2. ФІНАНСОВЕ ПЛАНУВАННЯ ТА УПРАВЛІННЯ ФІНАНСОВИМИ РЕСУРСАМИ ПІДПРИЄМСТВА НА ПРИКЛАДІ ВКП “ЧзТІМ” 2.1. Оцінка фінансового стану ВКП ”Чернівецький завод теплоізоляційних матеріалів” і планування на підприємстві

ВКП” Чернівецький завод теплоізоляційних матеріалів” (далі ЧзТІМ) - підприємство яке займається виготовленням теплоізоляційних матеріалів. Це підприємство відноситься до підприємств будівельної промисловості. Всього на Україні підприємств які виготовляють подібну продукцію три. Два інших заводи за своєю площею і виробничими потужностями є більшими за завод ТІМ, але на сьогоднішній день собівартість продукції на них є вищою через неповне завантаження виробничих площ. Тому можна зробити висновок що в майбутньому підприємство буде забезпечено ринками збуту.

Продукцію підприємства використовують в суднобудуванні, на електростанціях, при виробництві побутової техніки (газові плити), при будівництві як тепло ізолюючі і звукоізолюючі матеріали.

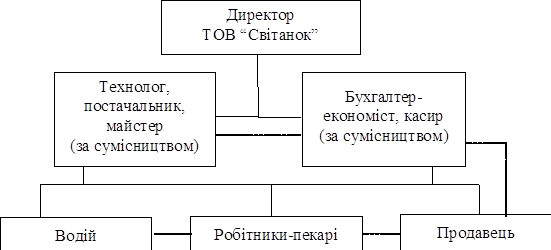

Середньоспискова чисельність працівників підприємства складає 130 працівників. Загальна земельна площа 3 гектари. Це є середнє підприємство за українськими мірками. В структурі підприємства не передбачено ні планового, ні економічного відділу (див. додаток 1). На підприємстві відсутня така посада, як економіст. Фінансове планування не проводиться.

Господарюючий суб’єкт – самостійний економічний суб’єкт ринкової економіки. Він сам визначає напрямки і величину використання прибутку, який залишився в його розпорядженні після сплати податків. В цих умовах ціллю планування фінансів є визначення можливих об’ємів фінансових ресурсів, капіталу і резервів на основі прогнозування величини фінансових показників. До таких показників відносяться, перед усім, власні оборотні кошти, амортизаційні відрахування, кредиторська заборгованість, яка постійно знаходиться в розпорядженні господарюючого суб’єкта, прибуток, податки, які сплачуються з прибутку, та ін.

Важливим елементом фінансового планування – є його стратегія. Змістом стратегії фінансового планування господарюючого суб’єкта є визначення його центрів доходів (прибутків) і витрат. Центр доходів підприємства – це його підрозділ, який приносить йому максимальний прибуток. Центр витрат – це підрозділ підприємства, який є малорентабельним або зовсім некомерційним, але який відіграє важливу роль в загальному виробничо-збутовому процесі. Наприклад, в західній економіці багато фірм притримуються правила “двадцять на вісімдесят”, тобто 20% витрат капіталу повинні давати 80% прибутку. Відповідно, решта 80% вкладень капіталу приносять лише 20% прибутку.

Для складання фінансового плану попередньо розраховують планові суми амортизаційних відрахувань, відрахувань в ремонтний фонд, прибутку, необхідного приросту оборотних коштів і приросту кредиторської заборгованості, яка постійно знаходиться в розпорядженні підприємства. При розробці фінансового плану слід мати на увазі, що податок на добавлену вартість і акцизний збір в фінансовому плані не відображаються, тому що вони стягуються до створення прибутку.

Для розрахунків використовуються дані з Балансу підприємства Форма №1 за 1999 і 2000 роки, Звіт про фінансові результати Форма №2 за 1999 і 2000 роки.

2.2. Розрахунок планової суми прибутку

Планування прибутку починається з розрахунку планової суми собівартості на квартал. Планування собівартості проводиться розрахунково-аналітичним методом. Всі затрати, які входять в собівартість, необхідно поділити на такі групи: фонд оплати праці; нарахування на фонд оплати праці; амортизаційні відрахування; відрахування в ремонтний фонд; умовно постійні витрати без амортизаційних відрахувань і відрахувань в ремонтний фонд; змінні витрати без витрат на оплату праці і нарахувань на неї. Умовно-постійні витрати плануються по їх сумі. Змінні витрати плануються по їх рівню в відсотках до суми виручки.

Плановий фонд оплати праці визначається як добуток середньомісячної чисельності робітників на їх середню зарплату і складає 74,67 тис. грн. (533 * * 140). Нарахування на заробітну плату визначаються по діючих нормативах в відсотках до заробітної плати. Загальний норматив відрахувань складає 37,5% до фонду оплати праці.

Сума відрахувань 74,67 * 0,375 = 28,0 тис. грн.

По підсумках роботи за аналогічний квартал минулого року сума умовно-постійних витрат без амортизаційних відрахувань і відрахувань в ремонтний фонд склала 87,5 тис. грн., а рівень змінних витрат без витрат на оплату праці і нарахувань на них – 22,37% до виручки. Планова сума виручки від реалізації продукції на квартал дорівнює 486,27 тис. грн.. Планова сума змінних витрат складе

486,27 * 0,2237 = 108,77 тис. грн.

Розрахунок планової собівартості наведений в таблиці 2.1.

При складанні фінансового плану важливою складовою є розрахунок потреби в оборотних коштах. Потреба в оборотних коштах підприємства, що розглядається, визначається для коштів, які вкладені в виробничі запаси, незавершене виробництво, готову продукцію, товари для фірмового магазину, грошових коштів в касі, перекази в дорозі з моменту інкасації виручки до моменту надходження її на розрахунковий рахунок, в інші активи (МШП, тара під товаром і порожня, витрати майбутніх періодів). Потреба по сировині і матеріалах визначається шляхом множення одноденного їх витрачання на норму в днях, яка, як і всі інші норми, встановлюється підприємством самостійно.

Таблиця 2.1.

Розрахунок планової суми собівартості ЧЗТІМ

| Показники | Величина показників |

| Виручка, тис. грн. | 486,27 |

| Фонд оплати праці, тис. грн. | 74,67 |

| Нарахування на заробітну плату в % до фонду оплати праці | 37,5 |

| Сума нарахувань, тис. грн. | 28,0 |

| Амортизаційні відрахування, тис. грн. | 45,46 |

| Відрахування в ремонтний фонд, тис. грн. | 8,0 |

| Умовно-постійні витрати, тис. грн. | 87,5 |

| Рівень змінних витрат в % до виручки | 22,37 |

| Сума змінних витрат, тис. грн. | 108,77 |

| Собівартість, тис. грн. | 352,4 |

Таблиця 2.2.

Розрахунок планової суми прибутку ЧЗТІМ

| Показники | Величина показників |

| Виручка, тис. грн. | 486,27 |

| ПДВ, тис. грн. | 97,25 |

| Собівартість, тис. грн. | 352,4 |

| Прибуток від реалізації продукції, тис. грн. | 36,62 |

| Доходи від позареалізаційних операцій, тис. грн. | 12,0 |

| Прибуток, тис. грн. | 48,62 |

Потреба в оборотних коштах по незавершеному виробництву визначається множенням одноденного випуску продукції на норму незавершеного виробництва в днях.

Потреба в оборотних коштах по готовій продукції визначається як добуток одноденного випуску продукції по собівартості на норму оборотних коштів по готовій продукції (2 дні).

Потреба коштів по готовій продукції складає:

1,65 * 2 = 3,3 тис. грн.

Потреба в оборотних коштах по запасах товарів визначається як добуток одноденного обороту цих товарів по купівельних цінах на норму запасу їх в днях.

Потреба в грошових коштах в касі і перекази в дорозі визначаються множенням одноденного товарообіг по продажних (роздрібних) цінах на норму запасу грошових коштів в днях.

Потреба в оборотних коштах по інших матеріальних цінностях визначається методом прямого обрахунку або розрахунково-аналітичних методом. Для ЧЗТІМ :

МШП – 13,7 тис. грн.

тара – 0 тис. грн.

витрати майбутніх періодів – 1,0 тис. грн.

Нормативи по цих видах оборотних засобів приймаються в розмірі їх потреби. Загальна потреба в оборотних коштах, або загальний норматив по них, на кінець IV кварталу 2000 року складе:

116,1 + 4,95 + 3,3 + 2,88 + 3,9 + 13,7 + 1,0 = 145,83 тис. грн.

В фінансовий план включається не загальна сума оборотних засобів, а її зміна (приріст чи збільшення) за плановий період.

Приріст оборотних засобів збільшує витрати фінансових ресурсів (видаткову частина фінансового плану), а зниження – зменшує ці витрати.

Величина оборотних коштів по наведених вище елементах на початок планового кварталу склала 137,70 тис. грн.

Необхідний приріст оборотних коштів:

145,83 – 137,7 = 8,13 тис. грн.

2.3. Складання фінансового плану

Фінансовий план складається в формі балансу доходів і витрат. Підприємство самостійно визначає напрям і об’єм використання прибутку, який залишається в його розпорядженні, тобто чистий прибуток. Чистий прибуток дорівнює балансовому прибутку за мінусом податків, які виплачуються з прибутку.

З прибутку Чернівецький завод ТІМ в IV кв. 2000 року до бюджету сплатить наступні платежі:

1. Податок на прибуток – 12,586 тис. грн.;

2. Ресурсні платежі – 4,475 тис. грн.;

3. Інші податки і платежі – 8,489 тис. грн.

Чистий прибуток, тобто прибуток, який залишається в розпорядженні підприємства, -

48,62 – 4,475 – 12,586 – 8,489 = 23,07 тис. грн.

Всі показники, що ми перелічили, зводимо в фінансовий план (див. таблицю 2.3).

Таблиця 2.3[1]

Фінансовий план ВКП “Чернівецький завод тепло-ізоляційних матеріалів”

| Доходи і надходження коштів | Витрати і видатки коштів | ||

| показники | тис. грн. | показники | тис. грн. |

| Прибуток | 48,62 | Податок на прибуток | 12,59 |

| Амортизаційні відрахування | 45,46 | Ресурсні платежі | 4,48 |

| Відрахування в ремонтний фонд | 11,74 | Інші податки і платежі | 8,49 |

| Приріст кредиторської заборгованості, яка постійно знаходиться в розпорядженні підприємства | 2,47 | Ремонтний фонд | 11,74 |

| Резервний фонд | 2,0 | ||

| фонд споживання | 15,77 | ||

| Фонд накопичення в т.ч. | 32,23 | ||

| від прибутку | 5,3 | ||

| за рахунок амортизаційних відрахувань | 45,46 | ||

| за рахунок кредиторської заборгованості, яка постійно знаходиться в розпорядженні підприємства | 2,47 | ||

| Всього | 108,29 | Всього | 108,29 |

2.4. Оперативне фінансове планування на ВКП “Чернівецький завод теплоізоляційних матеріалів”

Оперативне фінансове планування являє собою розробку оперативних фінансових планів: кредитного касового, платіжного календаря.

Кредитний план – план надходження позикових коштів і повернення їх в зазначені договорами строки. Підприємство ВКП “ Чернівецький завод теплоізоляційних матеріалів” на даний час не користується кредитами банків, і майбутньому не планує їх використовувати в своїй господарській діяльності.

Касовий план складається на квартал і має таку форму (таблиця 2.4.).

Таблиця 2.4

Касовий план ВКП ЧЗТІМ

| Показники | Сума, тис. грн. | |

| 1. | Надходження готівкових грошей, крім коштів, які отримуються в банку | |

| 1.1. | Товарообіг від реалізації | 351,17 |

| 1.2. | Інші надходження | |

| 1.3. | Всього надходжень з них використовується на місці здається в банк | 351,17 10,0 341,17 |

| 2. | Витрати готівкових грошей | |

| 2.1. | На оплату праці | 74,67 |

| 2.2. | На командировочні витрати | 3,1 |

| 2.3. | На господарсько-операційні витрати | 0,7 |

| 2.4. | Всього | 78,47 |

| 3. | Розрахунок виплати заробітної плати | |

| 3.1. | Фонд оплати праці | 74,64 |

| 3.2. | Інші виплати | |

| 3.3. | Загальна сума фонду оплати праці | 74,64 |

| 3.4. | Утримання – всього в т.ч. | |

| податки | 8,96 | |

| добровільне страхування | ||

| інші утримання | 1,1 | |

| 3.5. | Підлягає видачі в т.ч. | 64,61 |

| з виручки | 3,1 | |

| з готівкових грошей, отриманих в банку | 61,51 | |

| 4. | Календар видачі заробітної плати і прирівняних до неї виплат | |

| Дата | 10 | |

Касовий план – це план обороту готівкових грошових засобів, який відображає надходження і виплату готівкових грошей через касу підприємства. Своєчасне забезпечення готівковими грошовими коштами характеризує стан фінансових відносин між підприємством і його трудовим колективом. Тому складання касових планів і контроль за їх виконанням мають важливе значення для підвищення платоспроможності , яка визначає всю фінансово-комерційну діяльність підприємства.

Платіжний календар – це план раціональної організації оперативної фінансової діяльності підприємства, в якому календарно взаємопов’язані всі джерела надходження грошових коштів з витратами на здійснення фінансово комерційної діяльності. Платіжний календар охоплює рух всіх грошових коштів господарюючого суб’єкта.

Таблиця 2.5

Платіжний календар по розрахунковому

рахунку ВКП ЧЗТІМ

| Показники | Сума тис. грн. | |

| 1.1 | 1. Витрати грошових коштів Невідкладні потреби | 0,47 |

| 1.2. | Заробітна плата і прирівняні до неї платежі | 1,80 |

| 1.3. | Податки | 0,45 |

| 1.4. | Оплата рахунків продавців за ТМЦ | 9,5 |

| 1.5. | Прострочена кредиторська заборгованість | 0,9 |

| 1.6. | Покриття позик банку | - |

| 1.7. | Сплата відсотків за кредит | - |

| 1.8. | Інші витрати | 0,87 |

| 1.9. | Всього витрат | 13,99 |

| 2.1. | 2. Надходження грошових коштів Від реалізації продукції | 15,7 |

| 2.2. | Від реалізації непотрібних ТМЦ | - |

| 2.3. | Надходження простроченої дебіторської заборгованості | 0,75 |

| 2.4. | Інші надходження Всього надходжень | - 16,45 |

| 3. Балансуючі статті | ||

| 3.1. | Перевищення надходжень над витратами | 2,46 |

| 3.2. | Перевищення витрат над надходженнями | - |

Складається він по всіх статтях грошових надходжень і видатків, які проходять через розрахунковий і кредитний рахунки господарюючого суб’єкта, що дозволяє визначити забезпеченість за рахунок власних і позичених фінансових засобів виконання всіх зобов’язань по платежах. Платіжний календар розробляється шляхом уточнення і конкретизації планових показників наступного кварталу і розбивки цих показників по місяцях. Після чого показники можна уточнити і розбити на більш дрібні періоди ( п’ять днів, тиждень). В платіжному календарі надходження грошей і грошові витрати повинні бути збалансовані.

На підприємствах які займаються експортно-імпортними операціями складається план валютних прибутків і витрат. Але, оскільки ВКП ЧЗТІМ не отримував іноземної валюти, і не планується продавати продукцію на експорт, цей план складати недоцільно.

РОЗДІЛ 3. ПЕРСПЕКТИВИ РОЗВИТКУ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ ФІНАНСОВОГО ПЛАНУВАННЯ В СУЧАСНИХ УМОВАХ

Перехід нашої країни до ринкової економіки є оздоровлення фінансового стану більшості підприємств багато в чому залежить від рівня й постановки фінансового планування, що визначає рух фінансових ресурсів та їх відповідність матеріальним ресурсам, забезпечує реальне використання економічних важелів, органічне поєднання товарно-грошових відносин і механізму менеджменту економікою підприємства.

На даний момент, коли система галузевого планування втратила своє значення і повністю зруйнована, на більшості підприємств не приділяється необхідної уваги фінансовому плануванню через нестабільність фінансової системи, взаємні неплатежі, значний податковий тягар тощо. Разом із тим відмова від фінансового планування рівнозначна відмові від розробки засобів фінансового забезпечення розвитку підприємства.

На даний час на підприємствах малого і середнього бізнесу фінансові плани, як і планування взагалі не складаються. Підприємці вважають що це є зайве, але в умовах перехідного періоду, для виходу з кризи складання планів є не тільки раціональним але і необхідним для нормального функціонування господарюючого суб’єкта.

Фактори, які обмежують використання фінансового планування на підприємствах:

1. високий ступінь невизначеності на українському ринку, пов’язаний із глобальними змінами в усіх сферах суспільного життя (їх непередбачуваність ускладнює планування);

2. незначна частка підприємств, які мають фінансові можливості для здійснення серйозних фінансових розробок;

3. відсутність ефективної нормативно—правової бази вітчизняного бізнесу.

На жаль, неможливість застосування фінансового планування на підприємствах зумовлюється не лише перерахованими вище факторами, а й звичайним небажанням керівників цих підприємств вдаватися до його методів та прийомів. Відмовляючись від застосування фінансового планування, керівники підприємств таким чином відмовляються й від ефективнішого рзв´язання таких завдань, які є основними на підприємстві, а саме:

· забезпечення необхідними фінансовими ресурсами виробничої, інвестиційної та фінансової діяльності;

· визначення шляхів ефективного вкладення капіталу, оцінка ступеня раціонального його використання;

· виявлення внутрігосподарських резервів збільшення прибутку за рахунок економного використання грошових засобів;

· встановлення раціональних фінансових відносин із бюджетом, банками та контрагентами;

· виконання інтересів акціонерів та інших інвесторів;

· контроль за фінансовим станом, платоспроможністю та кредитоспроможністю підприємства.[2]

Досвід багатьох розвинутих компаній промислових країн показує, що за сучасного ринку, з його жорсткою конкуренцією, планування фінансово-господарської діяльності є найважливішою умовою їх виживання, економічного зростання та процвітання. Саме воно дає змогу оптимально пов’язати наявні можливості підприємства щодо випуску продукції з попитом і пропозицією, що склалися на ринку.

Як виявляється на практиці, підприємства, на яких застосовуються методи фінансового планування, мають змогу ефективніше організувати свою виробничо-господарську та економічну діяльність, адже фінансове планування це реальна економія грошей і часу.

Шляхи вдосконалення фінансового планування на підприємстві:

1. Використання при фінансовому плануванні достатньої інформаційної бази, яка б відповідала вимогам менеджера як за кількістю так і за якістю. Слід використовувати такі джерела інформації:

· постанови директивних органів із питань розвитку галузі;

· державні закони;

· вихідні дані, які розраховуються відповідними службами підприємства при розробці проекту плану (прибуток, економічні нормативи);

· результати попередньої роботи зі споживачами із встановлення довгострокових господарських зв’язків та укладення договорів поставок та надання послуг;

· інформація про використання трудових та матеріально-технічних ресурсів (із досвіду закордонних компаній);

· матеріали аналізу виробничо-фінансової діяльності з метою виявлення внутрішніх резервів виробництва та збільшення прибутку підприємства.

2. Наукова обгрунтованість фінансового планування, яке передбачає економічне обгрунтування фінансових показників, а також відображення в них реальних процесів економічного і соціального розвитку, збалансованості в них усіх фінансових ресурсів.

3. Самостійність підприємств у фінансовому плануванні дасть змогу їм при розробці фінансового плану гнучко реагувати на зміни зовнішніх та внутрішніх умов виробництва та збуту. Необхідність самостійності підприємства в фінансовому плануванні довів досвід примусового планування в колишньому СРСР, коли плани були нереальними, а фактичні дані завищеними.

4. Політика цін є одним з найважливіших елементів фінансового планування діяльності підприємства. Ціноутворення - складний процес, оскільки ціна є величиною принципово нестійкою. На неї впливає стан економіки, кон’юнктури ринку, політика конкурентів, посередники, покупці. Процес ціноутворення повинен відображати загальні цілі підприємства, бути тісно пов´язаними із ними.

5. Принцип економічності полягає в тому що витрати на планування повинні раціонально співвідноситися з отриманими результатами. Враховуючи те, що планування це - досить складний процес, який потребує додаткових витрат часу, фінансів тощо, виконання цього принципу є дуже важливим. Воно може здійснюватися шляхом розробки раціональних форм бюджетів, виключенням дублюючої та не релевантної інформації, а головне – ефективною організацією всього процесу фінансового планування.

6. Принцип гнучкості – полягає в тому, розроблена система планів повинна допускати можливість коригування при зміні зовнішніх умов стану підприємства. Необхідність реалізації цього принципу зумовлена постійними змінами зовнішнього середовища та потребою своєчасної адаптацією планів до них. Для забезпечення найповнішої реалізації принципу гнучкості доцільно використовувати систему змінного планування . Її зміст полягає у коригуванні із закінченням встановленого планового періоду планів на наступні періоди. Так, якщо плани розробляються на рік з поділом на квартали та місяці, то із закінченням кожного місяця і кварталу плани на наступні періоди переглядаються з урахуванням змін зовнішнього середовища. Окрім цього гнучкість планування досягається створенням резервів, організацією процесу планування, за якої менеджери можуть обґрунтовано зміцнювати затверджені документи.

Похожие работы

... серію фінансових крахів кредитних установ, діяльність яких тісно пов’язана з численними операціями на міжбанківському ринку. Тому до ефективного управління ліквідністю комерційного банку слід ставитись Як до фундаментальної основи фінансового менеджменту в будь-якій кредитній установі. [9] В Україні ця проблема набуває особливої гостроти через загальний спад виробництва, платіжну кризу та незадов ...

... Ринок цінних паперів України.- 2003.- №3-4.- С. 55-57 49. Осовська Г. В. Основи менеджменту / Навчальний посібник / Київ: „Кондор", 2003. - с. 89-91 - 553 с. 50. Панасенко О.В. Вдосконалення фінансового планування на підприємстві з використанням економіко-математичних моделей// Актуальні проблеми економіки.- 2008.- №7.- С. 219-227 51. Петленко Ю.В. Фінансовий менеджмент: навчальний посібник.- ...

... це процес визначення обсягу фінансових ресурсів за джерелами формування і напрямками їх цільового використання згідно з виробничими та маркетинговими показниками підприємства у плановому періоді. Метою фінансового планування є забезпечення господарської діяльності необхідними джерелами фінансування. Отже, основними завданнями фінансового планування на підприємстві є: забезпечення виробничої та і ...

... й використання фінансових ресурсів підприємства, а також часові та ресурсні обмеження, що забезпечують досягнення цих завдань. В концептуальному розумінні розробка системи планів формування та використання фінансових ресурсів сільськогосподарських підприємств повинна здійснюватись з врахуванням таких принципів: - єдиного методологічного підходу до побудови стратегічного, середньострокового ...

0 комментариев