ЗМІСТ

ВСТУП

РОЗДІЛ 1 ВІДСОТКОВА СТАВКА ТА ФАКТОРИ ЇЇ ДИФЕРЕНЦІАЦІЇ

РОЗДІЛ 2 АНАЛІЗ ДИНАМІКИ ВІДСОТКОВИХ СТАВОК КОМЕРЦІЙНИХ БАНКІВ

2.1 Аналіз впливу економічних факторів на динаміку відсоткових ставок банків на кредити

2.2 Аналіз динаміки відсоткових ставок банків

РОЗДІЛ 3 ПРОБЛЕМИ УПРАВЛІННЯ ВІДСОТКОВИМИ РИЗИКАМИ КОМЕРЦІЙНИМИ БАНКАМИ ТА ШЛЯХИ ЇХ ПОДОЛАННЯ

ВИСНОВКИ ТА ПРОПОЗИЦІЇ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ВСТУП

Банківська система як складова фінансової системи будь-якої країни відіграє вирішальну роль у її економічному розвитку. Головні функції банків полягають у мобілізації тимчасово вільних грошових коштів і їх розміщення від свого імені й за свій рахунок на умовах зворотності, терміновості і платності у формі кредитування держави, юридичних і фізичних осіб, у проведенні фінансових розрахунків і формуванні платіжної системи держави, здійсненні грошової емісії в банківській та депозитній формах тощо.

Як відомо, банківські установи є посередниками між власниками коштів та їх користувачами. При цьому статус банку слугує своєрідною гарантією збереження і повернення коштів власникам у визначений термін. Банківській діяльності притаманне багаторазове перевищення залучених коштів порівняно з власним капіталом, тому операції здійснюються переважно за рахунок залучення коштів, а не власного капіталу банків. Тому банківська діяльність в першу чергу передбачає контрольні дії спрямовані на формування відсоткових ставок кредитно-депозитних операцій. Однак, сьогоднішня нестабільність політичної ситуації, а також досить швидке зростання ринку кредитно-депозитних послуг формують середовище виникнення процентних ризиків. У зв’язку з цим нині серед найактуальніших питань банківського сектору України, які необхідно дослідити більш детальніше, є диференціація відсоткових ставок. Саме динаміка змін відсоткових ставок на кредити і депозити банків України і є предметом дослідження даної роботи.

Метою дослідження теми даної курсової роботи є виявлення реальних факторів, що впливають на динаміку рівня відсоткових ставок за кредитно-депозитними операціями комерційних банків України, а також виявлення можливих процентних ризиків та знаходження способів захисту від них.

Завданнями роботи є:

- вивчення теоретичних матеріалів, в яких розкритий зміст даної теми;

- аналіз динаміки рівня відсоткових ставок комерційних банків;

- дослідження факторів впливу на диференціацію відсоткових ставок;

- дослідження ризикових аспектів, що виникають в процесі диференціації;

- знаходження шляхів подолання відсоткових ризиків.

Тема диференціації відсоткової ставки вже не одноразово розглядалася такими вітчизняними вченими як Коваленко В.В., Лагутін В.Д., Стойко О.Я., Бутинець Ф.Ф., Герасимович А.М., Алексєєнко М.Д., Парасій-Вергуленко І.М., Мороз А. М., Савлук М. І., Пуховкіна М.Ф.

Дослідження диференціації відсоткових ставок мають досить важливе значення в процесі формування процентів як кредитних, так і депозитних операцій. Саме такі дослідження допомагають виявити фактор ризику і проблеми, що вже існують і негативно впливають на банківську діяльність, знайти ефективні шляхи подолання всіх негативних сторін. Що в подальшому дасть можливість працівникам банківських установ оперативно відреагувати при виникненні певних ускладнень в процесі роботи і усунути їх.

РОЗДІЛ 1 ВІДСОТКОВА СТАВКА ТА ФАКТОРИ ЇЇ ДИФЕРЕНЦІАЦІЇ

Суть відсотка як економічної категорії полягає в тому, що він являє собою частину прибутку, котру позичальник сплачує за взятий у кредит позичковий капітал. Джерелом відсотка є додаткова вартість, що створюється в процесі продуктивного використання цього капіталу, а кількісним вираженням – норма відсотка, або ставка. Остання регулюється в основному співвідношенням попиту і пропозиції позичкового капіталу. Однак на рівень відсоткової ставки впливають також багато різноманітних факторів, що розглядатимуться [11].

Ставка (або норма) відсотка – це відносний показник ціни банківського кредиту, що відображає відношення суми сплачених відсотків до величини позики. Комерційні банки як незалежні економічні суб’єкти мають право самостійно встановлювати рівень відсоткової ставки за кредитами залежно від попиту та пропозиції на кредитному ринку та рівня облікової ставки НБУ. Як правило, зростання попиту на позики призводить до підвищення відсоткової ставки. При укладенні кредитного договору банк домовляється з позичальниками про конкретну величину відсоткової ставки.

Банківський позичковий відсоток відображає економічні відносини перерозподілу і привласнення банком частини прибутку, що створюється на підприємствах-позичальниках внаслідок продуктивного використання наданої позики. У зв’язку з цим інтенсивність попиту на банківський кредит з боку господарських суб’єктів визначається, насамперед, рівнем і динамікою розвитку виробничого процесу та ступенем ділової активності товаровиробників.

Формування відсоткової ставки багатофакторний процес, який визначається багатьма чинниками. Серед них: рівень облікової ставки Національного банку, термін надання позики, особливості забезпечення позики, платоспроможність і авторитет позичальника, темпи інфляції, перспективи зміни ринкової кон’юнктури тощо. Сукупність цих чинників буде визначати межі диференціації кредитного відсотка.

1. Облікова ставка НБУ - це базисна ставка рефінансування, яка застосовується при кредитуванні комерційних банків. Останні встановлюють відсоткову ставку по кредитних операціях, як правило, вище за облікову ставку. Однак це не є обов’язковою нормою. Якщо банк має дешевші ресурси, він може встановити нижчі відсоткові ставки по своїх кредитах.

2. Рівень інфляції повинен обов’язково враховуватись при встановленні як облікової ставки НБУ, так і ставки відсотка по кредитах комерційного банку, оскільки так чи інакше банки нестимуть збитки у зв’язку зі знеціненням грошей. Дешеві гроші (порівняно з іншими видами ресурсів) стимулюють ажіотажний попит на кредити, створюють умови для зловживань у банківській сфері та розбалансування економіки.

3. Строк кредиту - рівень відсоткової ставки перебуває у безпосередній залежності від строку кредиту: чим більше строк, тим вище відсоткова ставка. Така залежність зумовлена двома факторами: по-перше, за значних строків кредиту вищим є ризик втрати від неповернення кредиту та знецінення коштів під час інфляції; по-друге, вкладення коштів довгострокового характеру, як правило, приносять відносно вищу віддачу.

4. Витрати по формуванню позичкового капіталу, які безпосередньо впливають на величину відсоткової ставки по кредитах. Ці витрати складаються з депозитного відсотка та плати за кредит, що отриманий в інших банках. Чим дорожче банку коштують ресурси, тим вищою є норма позичкового відсотка.

5. Розмір позички – звичайно відсоток по великих кредитах повинен бути нижчим, ніж по дрібніших, оскільки витрати, пов’язані з кредитною послугою, не перебувають у безпосередній залежності від її величини, а абсолютний дохід банку по великих позичках вищий, ніж по дрібних.

6. Попит на кредити. Звичайно збільшення попиту на кредити викликає збільшення відсоткових ставок по них. Однак в умовах конкуренції між кредитними інститутами та боротьби за розширення ринків банки не можуть зловживати цим правилом. Вони мають можливість не підвищувати рівень відсоткових ставок при зростанні попиту на кредит, щоб залучити більшу кількість клієнтів та завоювати конкурентні переваги.

7. Характер забезпечення – кожна з форм забезпечення повернення кредитів має свій рівень надійності. Банк повинен оцінити якість відповідної форми забезпечення та встановити відсоткову ставку з урахуванням цих даних. Чим вище якість застави, тим нижчою може бути відсоткова ставка.

8. Витрати на оформлення позички і контроль безпосередньо впливають на рівень відсоткової ставки. Чим вищі ці витрати, тим вище норма позичкового відсотка.

9. Ставки банків-конкурентів. Звичайно вони не дуже відрізняються, однак в окремі періоди банк може проводити індивідуальну відсоткову політику.

10. Характер взаємовідносин між банком і позичальником. Постійному клієнтові, якого банк давно знає та якому довіряє, що має строковий вклад або депозит з невисокою ставкою, банк може встановлювати знижку при визначенні величини позичкового відсотка.

11. Норма прибутку від інших активних операцій. Якщо інвестиційні операції приносять відносно більший дохід (на одиницю вкладеного капіталу), ніж позичкові, то банку треба переглянути свою відсоткову політику в бік підвищення рівня відсоткових ставок.

12. Необхідність отримання прибутку від позичкових операцій. Норма позичкового відсотка повинна бути вищою за норму депозитного відсотка. Величина цієї різниці (маржа) використовується для покриття банківських витрат та формування прибутку.

Головним чинником, що впливає на рівень відсоткових ставок, є ціна кредитних ресурсів. Чим дорожче банку обходиться формування кредитних ресурсів, тим вище відсоткова ставка. В сучасних умовах вирішальний вплив на ціну кредитних ресурсів здійснюють, насамперед, розміри депозитних ставок. За короткостроковими позиками ставка, як правило, вища, ніж за довгостроковими. Короткостроковими є кредити на поточну виробничу діяльність; вони, як правило, забезпечені товарами, які швидко реалізуються.

Суттєвий вплив на рівень відсоткової ставки здійснює інфляція. В умовах інфляційних очікувань комерційні банки змушені "страхувати" себе на випадок прискорення темпів інфляції шляхом збільшення ставок за кредитами. Позичковий відсоток за мінусом знецінення грошей часто називається "реальним відсотком". Використовується також поняття "від’ємний відсоток", який відображає умови випередження темпів знецінення грошей відносно темпів зростання позичкового відсотка.

Рівень відсоткової ставки є головною умовою проведення кредитної операції. Крім наведених вище чинників, що визначають рівень відсоткових ставок комерційних банків, можна виділити ще такі чинники: об’єкт кредитування, ступінь ризикованості проекту, рівень ставки податку на прибуток банку, умови надання аналогічного виду кредиту на загальнодержавному та регіональному кредитних ринках, можливості банку щодо додаткового залучення кредитних ресурсів, а позичальника щодо отримання такої ж позики в інших банках, наявність різних форм матеріального забезпечення позики тощо. За великими позиками відсоткова ставка нижче, ніж за дрібними.

У банківській практиці широко використовується термін "маржа". Маржа – це різниця між відсотковими ставками; для процесу кредитування – це різниця між ставками виданих кредитів (ставки позичкового відсотка) і залучених депозитних коштів (ставки депозитного відсотка). Зрозуміло, що маржа має бути такого рівня, щоби забезпечувати належну рентабельність комерційного банку і створювати фінансові ресурси для його розвитку. Проте банк, що орієнтується на довгострокові перспективи своєї діяльності, не розглядає максимізацію маржі як визначальну свою мету і першочергове завдання. Часто буває економічно вигідніше інше: створити пільгові умови для постійних клієнтів, сприяти розширенню їх кола, надавати допомогу в розвитку їхньої фінансово-господарської активності тощо. Робота на перспективу у сфері управління відсотковими ставками більшою мірою сприятиме забезпеченню ліквідності, рентабельності й розширенню діяльності комерційних банків.

Централізоване регулювання рівня відсоткових ставок здійснюється НБУ на базі зміни офіційної облікової ставки. Облікова ставка НБУ є нині одним із основних важелів регулювання фінансово-кредитної сфери національної економіки. Українські комерційні банки враховують цей важливий норматив у своїй кредитній діяльності.

Методика визначення облікової ставки НБУ базується на п’яти основних принципах:

- забезпечення позитивного реального рівня ставки відносно інфляції;

- встановлення у межах коридору ринкових відсоткових ставок комерційних банків за кредитами та депозитами;

- наближення до рівня міжбанківських відсоткових ставок у стабільній ситуації на грошово-кредитному ринку;

- урахування інших чинників (обмінний курс, ліквідність банківських установ, попит на кредит у кінцевих споживачів тощо);

- відповідність поточній політиці НБУ щодо регулювання грошово-кредитного ринку.

На початку 90-х років в Україні в умовах високих темпів інфляції комерційні банки були зобов’язані змінювати ставки за чинними кредитними угодами синхронно зі зміною облікової ставки. В умовах фінансової стабільності таке жорстке регулювання кредитно-грошового ринку не потрібне. У цих умовах облікова ставка НБУ має для комерційних банків не директивний, а швидше індикативний характер.

Підвищення облікової ставки спрямоване на скорочення видачі Національним банком кредитів комерційним банкам, а тим самим на зменшення обсягу кредитних ресурсів на грошово-кредитному ринку. Навпаки, для збільшення кредитних ресурсів в економіці НБУ знижує облікову ставку. Зниження облікової відсоткової ставки заохочує видачу кредитів.

У зв’язку з дією цього механізму відповідно до зміни облікової ставки НБУ відбувається й коригування відсоткових ставок у комерційних банках. Стимулювати розвиток виробництва може лише низька відсоткова ставка.

Таким чином, за різних макроекономічних умов держава в особі Національного банку може провадити (залежно від обраних цілей) або політику кредитної рестрикції (подорожчання кредиту за рахунок обмеження кредитної емісії), або політику кредитної експансії (зниження облікової ставки заради пожвавлення процесу кредитування виробництва).

У сучасних умовах значний вплив на відсоткову ставку за кредитами здійснює очікувана динаміка відсоткових ставок за державними цінними паперами.

У західних країнах чинні законодавчі акти, які обмежують рівень відсотка, що стягується за позиками; встановлюються граничні відсоткові ставки залежно від конкретного виду банківського кредиту, юридичного статусу позичальника, характеру кредитної угоди тощо.

При визначенні конкретної величини відсоткової ставки комерційний банк ставить двояке завдання: по-перше, відшкодувати за рахунок відсотка всі свої витрати та отримати належний прибуток; по-друге, зацікавити клієнтів (позичальників) такою відсотковою ставкою, при якій вони брали б кредити саме в цьому банку.

Рівень відсоткової ставки за користування кредитом комерційні банки встановлюють також залежно від рівня ризику. Банківський ризик пов’язаний із можливістю економічних втрат у разі виникнення несприятливих для банку обставин. Відсотковий ризик – це небезпека фінансових втрат банку через перевищення відсоткових ставок, що виплачуються за залученими коштами, над ставками за наданими позичками. Відсотковий ризик виникає також внаслідок можливості втрат від несплати позичальниками відсотків за користування позичкою. В умовах кризової економіки закономірно має місце високий ризик неповернення позик.

Покажемо дію цих тенденцій. Відсоткові ставки за споживчими позиками, як правило, вищі, ніж за більшістю інших видів банківського кредиту, адже ці позики є незначними і не довгостроковими. Крім того, такі позики є досить трудомісткими для банку. При іпотечному кредитуванні чітко виявляється така закономірність: чим вище відношення величини позики до вартості об’єкта іпотеки, тим вища відсоткова ставка, оскільки ризик при цьому значно більший [9, ].

Отже, основними макроекономічними факторами, що впливають на зміну відсоткової ставки є облікова ставка НБУ, рівень інфляції, а також внутрішня політична ситуація в країні. Мікроекономічні фактори включають: термін дії кредиту, сума позики, вид забезпечення, спосіб погашення, ділова репутація позичальника та ряд інших чинників, які банк може враховувати або виключати на власний розсуд зважаючи на надійність або на прибутковість певної операції.

РОЗДІЛ 2 АНАЛІЗ ДИНАМІКИ ВІДСОТКОВИХ СТАВОК КОМЕРЦІЙНИХ БАНКІВ 2.1 Аналіз впливу економічних факторів на динаміку відсоткових ставок банків на кредити

В останні роки в умовах економічного зростання збільшення доходів населення, підвищення його платоспроможного попиту діяльність банків стає дедалі більшою мірою соціально орієнтованою, спрямованою на надання послуг населенню, зокрема – на залучення вкладів від фізичних осіб та надання їм кредитів. Завдяки зростанню довіри до банків населення поступово стає основним їх кредитором і позичальником.

Основним фактором, на який звертають свою увагу клієнти банків при розміщенні коштів на депозит чи отриманні кредиту є ділова репутація банку, а конкретніше його надійність і стабільність. Однак, вирішальне значення при прийнятті рішення відіграє величина відсоткової ставки. Саме цей показник може допомогти заробити або зекономити кошти як для окремої особи, так і для банку.

Оперуючи процентними ставками банківські установи, намагаються підвищити дохід від проведення своїх кредитних операцій, збільшити попит на свої послуги. Банки диференціюють відсотки в залежності від терміну надання кредиту, величини позики, умов погашення (з відстрочкою, щомісячно тіло кредиту та відсотки, щомісячно відсотки, а тіло кредиту в кінці терміну), виду забезпечення (застава, поручительство), надійності позичальника та ін. Вони намагаються створити найвигідніші умови для надійного клієнта з метою забезпечення довготривалих ділових відносин, але в свою чергу з найбільшою вигодою для себе.

„Старожили” банківського бізнесу, які мають стійку сформовану позицію на ринку, тримають рівень своїх процентів у строгих рамках. Вони роблять основний акцент на своїй стабільності. В більшій мірі диференціацію відсоткових ставок використовують новосформовані банки, які тільки виходять на ринок. З метою створення своєї клієнтської бази вони на початковому періоді діяльності надають досить низькі ставки на кредити. Однак як в обох випадках позичковий відсоток має межі, які є прив’язаними до певних факторів. Основним з них є облікова ставка Національного Банку України, тому дане дослідження необхідно розпочати з аналізу цього показника (табл. 2.1) (дод. А).

Таблиця 2.1

Динаміка облікової ставки НБУ за 2002-2007 роки

| Дата введення у дію | Розмір діючої облікової ставки, % |

| 09.06.2004 | 7.5 |

| 07.10.2004 | 8.0 |

| 09.11.2004 | 9.0 |

| 10.08.2005 | 9.5 |

| 10.06.2006 | 8.5 |

| 01.06.2007 | 8.0 |

Як видно з табл. 2.1 на протягом досліджуваного періоду облікова ставка НБУ поступово збільшувалась і, досягнувши 10.08.2005 року позначки 9,5%, почала знижуватись. Однак, необхідно зазначити, що з 05.12.2002 р. до 09.06.2004 р. рівень облікової ставки становив 7,0%, а її зростання в 2004 році пов’язано з політичною нестабільністю в країні. Сьогодні облікова ставка Національного Банку України знаходиться на рівні 8,0%. При стабільній ситуації на кредитному ринку України, а також на політичній арені можна прогнозувати подальше її зниження через деякий період, що в свою черги знизить рівень відсоткових ставок на кредити комерційних банків.

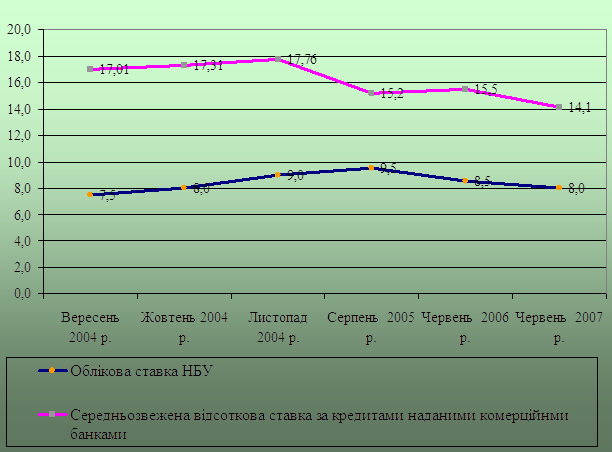

Для того, щоб прослідкувати вплив зміни облікової ставки на динаміку середньозваженої величини відсотків за кредит необхідно співставити їх графіки змін протягом однакового періоду. Відсоткові ставки за кредитами будуть враховуватись за даними місяця в якому відбувалося введення в дію нової облікової ставки (рис. 2.1) (дод. А, Б, В, Г, Д, Е).

Рис. 2.1. Динаміка облікової ставки НБУ та відсоткової стави за кредити комерційних банків України за 2004-2007 роки.

Розглянувши рис. 2.1 можна побачити, що в загальному облікова ставка НБУ здійснює вплив на рівень ставок по кредитам банків, але такий вплив не є сильно вираженим. Зокрема, в серпні 2005 року прослідковується різка зміна показників в протилежних напрямках, так облікова ставка зросла на 0,5%, а ставка за кредити зменшилась на 2,56%. Така тенденція могла виникнути у зв’язку з підвищенням попиту на кредити, адже навіть рівень інфляції цього місяця дорівнював нулю, що в сукупності зі зниженням облікової стави могло призвести до зниження відсотку за кредит. З цього можна сказати, що на вартість кредитів комерційних банківських установ здійснюють вплив ряд інших, не менш важливих, факторів.

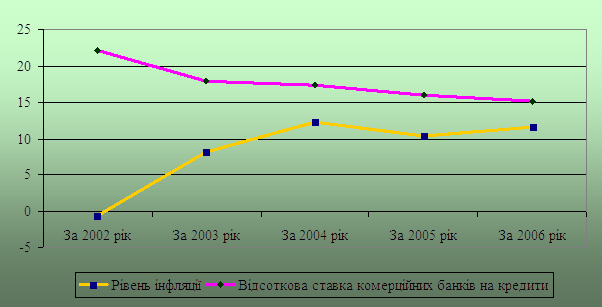

Далі необхідно проаналізувати вплив рівня інфляції на динаміку кредитних ставок. Дане дослідження буде проведено на основі даних за 2002-2006 роки (дод. Ж, З).

Рис. 2.2. Динаміка рівня інфляції та відсоткової ставки на кредити комерційних банків України за 2002-2006 роки.

З вище наведеного рис. 2.2 можна сказати, що на початку досліджуваного періоду не прослідковується ніякої взаємозалежності між рівнем інфляції і середньозваженою відсотковою ставкою на кредити комерційних банків. Ситуація почала вирівнюватися з 2004 року.

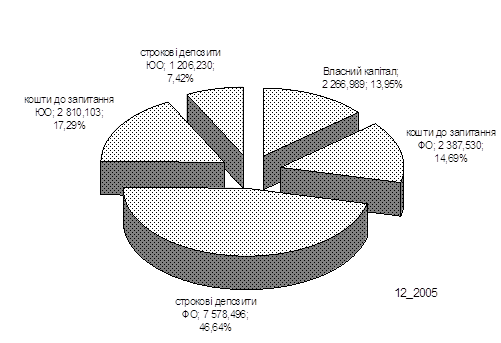

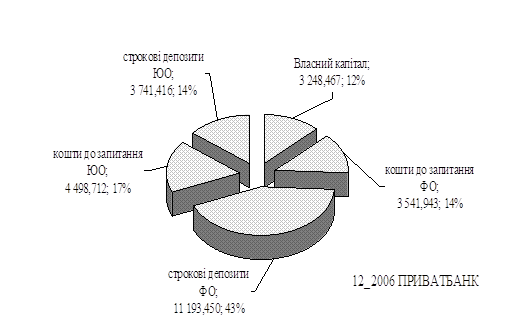

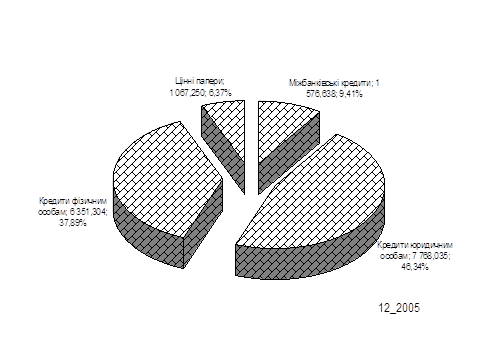

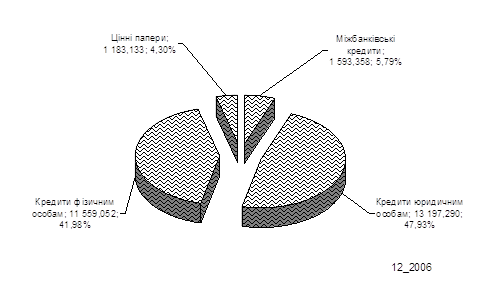

Загалом з проведеного дослідження можна зробити висновок, що серед макроекономічних показників на рівень відсоткових ставок на кредити комерційних банків в більшій мірі впливає зміна облікової ставки НБУ. Щодо рівня інфляції, то його вплив є досить мізерним. Хоча в останні роки ситуація почала стабілізуватися, все рівно вартість кредитів не досить відчутно реагує на зміну споживчих цін. Це пов’язано з тим, що різниця між відсотками за кредити комерційних банків та інфляцією досить велика, що знижує ризик негативного впливу динаміки рівня інфляції. Ця різниця сформувалася в більшості у зв’язку з нестабільністю на політичній арені, а також недовірою банків до економіки загалом. Також на рівень процентів на кредити українських банків випливає попит на кредити, який є на сьогодні досить високим; валюта, в якій надається позика. Ще одним досить важливим фактором впливу на позичкові відсотки є вартість залучених коштів, адже на сьогодні більшість банків в своїй діяльності користуються саме цим капіталом.

2.2 Аналіз динаміки відсоткових ставок банків

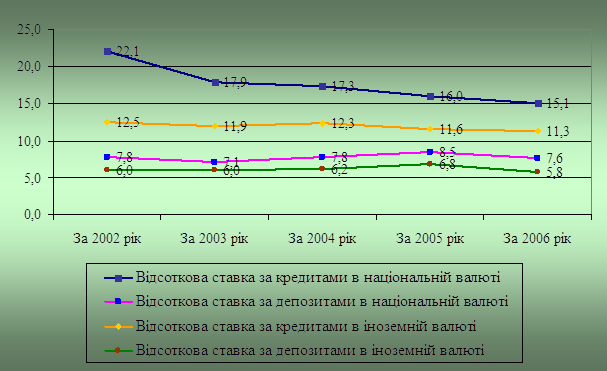

На наступному етапі дослідження даної теми курсової роботи проведемо аналіз динаміки відсоткових ставок як на кредити так і на депозити комерційних банків (табл. 2.2) (дод. З). За результатами такого аналізу можна буде визначити взаємозв’язок між даними показниками.

Таблиця 2.2

Динамік відсоткових ставок на депозити та кредити комерційних банків України протягом 2002-2005 років

| Назва показника | За 2002 рік | За 2003 рік | За 2004 рік | За 2005 рік | За 2006 рік |

| Відсоткова ставка за кредитами в національній валюті | 22,1 | 17,9 | 17,3 | 16,0 | 15,1 |

| Відсоткова ставка за депозитами в національній валюті | 7,8 | 7,1 | 7,8 | 8,5 | 7,6 |

| Відсоткова ставка за кредитами в іноземній валюті | 12,5 | 11,9 | 12,3 | 11,6 | 11,3 |

| Відсоткова ставка за депозитами в іноземній валюті | 6,0 | 6,0 | 6,2 | 6,8 | 5,8 |

Отже, з табл. 2.2 можна зробити висновок, що середньозважена відсоткова ставка за кредитами в національній валюті протягом досліджуваного періоду зменшувалася і вже в 2006 році становила 15,1%. Таку тенденцію можна пояснити поступовою стабілізацією економіки України, зниженням облікової ставки НБУ, що в більшій мірі вплинуло на початку розглянутого періоду. Що ж до кредитів в іноземній валюті, то їх вартість протягом 2002-2006 років сильно не змінювалася. Це пояснюється більш стійкою позицією іноземної валюти.

Проценти за депозитами в обох як в національній, так в іноземній валюті також сильно не коливалися. Наочніше дану ситуацію можна розглянути на рис. 2.3.

Рис. 2.3. Динаміка процентних ставок банків за кредитними і депозитними операціями за 2002-2006 роки

Розглянувши рис. 2.3 можна сказати, що по динаміці відсоткових ставках за кредитами та депозитами в іноземній валюті прослідковується певна взаємозалежність, тобто вартість залучених банками коштів безпосередньо впливає на вартість наданих кредитів. Щодо аналогічних показників в національній валюті, то тут ситуація трошки гірша, однак варто зазначити про поступове вирівнювання взаємозалежності кредитного проценту від вартості вкладених ресурсів.

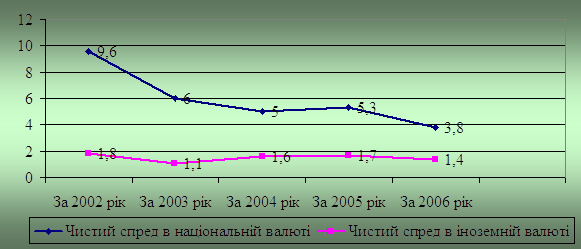

Якщо розглядати чистий спред, тобто відсоток доходу, який обраховується як різниця між середньозваженою відсотковою ставкою за кредитами і депозитами, то його динаміка за аналогічний період буде мати наступний вигляд:

Рис. 2.4. Динаміка чистого спреду за кредитно-депозитними операціями в національній та іноземній валюті за 2002-2006 роки

На рис. 2.4 видно, що чистий спред в національній валюті протягом 2002-2006 років досить відчутно знизився. Дане зниження може свідчити про зниження доходу банків від кредитних операцій в національній валюті, але в загальному якщо взяти до уваги стрімкий розвиток ринку кредитування та зростання попиту на кредити, то, необхідно сказати, що дохід банків тільки зріс. Зниження спреду відбулося у зв’язку зі зростанням економіки протягом досліджуваного періоду, зміцненням позиції гривні, а також зі значним підвищенням попиту на кредити і появою на ринку банківський послуг нових банківських установ.

Для того щоб дослідити динаміку ставок кредитно-депозитних операцій за статусом позичальника, необхідно розглянути табл. 2.3.

Таблиця 2.3

Аналіз процентних ставок за кредитними та депозитними операціями фізичних осіб і суб’єктів господарювання за 2002-2006 роки, (%)

| Показники | За 2002 рік | За 2003 рік | За 2004 рік | За 2005 рік | За 2006 рік |

| Процентні ставки | |||||

| - за кредитами, наданими суб’єктам господарювання | 20,8 | 17,3 | 15,1 | 14,5 | 13,9 |

| - за кредитами, наданими фізичним особам | 18,3 | 22,6 | 16,9 | 16,3 | 15,2 |

| - за строковими депозитами, залученими від суб’єктів господарювання | 6,6 | 6,4 | 8,5 | 8,6 | 6,7 |

| - за строковими депозитами залученими від фізичних осіб | 14,8 | 12,3 | 12,2 | 11,6 | 10,7 |

| Чистий спред (процентна маржа) за кредитно-депозитними операціями з фізичними особами | 3,5 | 10,3 | 4,7 | 4,7 | 4,5 |

| Чистий спред (процентна маржа) за кредитно-депозитними операціями із суб’єктами господарювання | 14,2 | 7,0 | 6,6 | 9,8 | 7,2 |

З табл. 2.3 видно, що середньозважена відсоткова ставка за кредитами, наданими фізичним особам, за 2006 рік становила 15,2% (за кредитами, наданими суб’єктам господарювання – 13,9%). При цьому для банків кредитно-депозитні операції з населенням залишаються менш дохідними порівняно з операціями з юридичними особами, так як залучення коштів юридичних осіб обходиться банкам значно дешевше ніж фізичних. Чистий спред за кредитно-депозитними операціями з фізичними особами нині становить 4,5%, тоді як за операціями із суб’єктами господарювання – 7,2%. Однак, попит на кредити зі сторони населення значно більший, тому, зважаючи на масштабність даних операцій, вони часто становлять більшу частку сукупного доходу банку. Насторожує лише те, що стрімке збільшення обсягів кредитування населення супроводжується зростанням ризиків за зазначеними операціями і несе загрозу фінансовій стабільності банків [7, 7].

Загалом з проведеного дослідження можна зробити висновок, що диференціація відсоткових ставок комерційними банками відбувається в більшій мірі зважаючи на дії конкурентів на ринку кредитних послуг, на попит як фізичних, так і юридичних осіб на кредити, а також враховуючи рівень політичної та економічної стабільності в країні. Що ж до облікової ставки Національного Банку України, то сьогодні цей показник впливає на рівень процентних ставок за кредитно-депозитними операціями в меншій мірі, ніж на початку досліджуваного нами періоду. Аналогічно можна зауважити і про рівень інфляції, так як різниця відсотків на кредити в національній валюті та інфляції досить велика, то банки, в більшій мірі, реагують на зміну рівня споживчих цін тільки при наявності значних коливань. На мікрорівні, тобто розглядаючи окрему фінансову установу, банки при диференціації відсоткових ставок керуються репутацією позичальника, терміном кредиту та його величиною, видом валюти, способу погашення та ін.

РОЗДІЛ 3 ПРОБЛЕМИ УПРАВЛІННЯ ВІДСОТКОВИМИ РИЗИКАМИ КОМЕРЦІЙНИМИ БАНКАМИ ТА ШЛЯХИ ЇХ ПОДОЛАННЯ

В умовах ринкових перетворень рівень розвитку грошової системи та її основного елементу – банківського сектору значною мірою визначають реальні можливості української економіки. Тому суспільство зацікавлене у стабільній роботі банків, а також у дотриманні ними певного рівня ризиків, притаманних банківській діяльності.

У банківській практиці ризик визначають як вартісне вираження ймовірності події, що спричиняє фінансові втрати. Оскільки повністю уникнути ризиків неможливо, ними можна і потрібно управляти, знаходити ефективні методи та інструменти, які б забезпечили їх мінімізацію. Процес управління ризиками є системним і пов’язаним із виявленням та аналізом ризику, розробкою і вжиттям необхідних заходів щодо його зниження та ефективного моніторингу [17, 39].

В умовах жорсткої конкуренції банки зазнають впливу багатьох видів ризику.

Огляд економічної літератури свідчить про застосування різних підходів до їх класифікації, а найпоширенішим є поділ ризиків на зовнішні та внутрішні (залежно від сфер виникнення та можливостей управління) [8, 453]. До зовнішніх належать ризики, не пов’язані з діяльністю банку чи конкретного клієнта, а до внутрішніх – ті, що виникають безпосередньо у зв’язку з діяльністю конкретної банківської установи. При цьому одним із основних джерел ризику для будь-якого фінансового інструменту є ризик зміни ринкових процентних ставок, або процентний ризик, який вважається одним із основних внутрішніх ризиків. Це пов’язано з тим, що динаміку процентних ставок складно прогнозувати і їм властива мінливість, тому зростаючий процентний ризик перетворюється на головне джерело банківського ризику взагалі.

З іншого боку, процентний ризик за своєю природою є спекулятивним, адже зміни процентних ставок можуть спричиняти як прибутки, так і збитки.

Мінливість процентних ставок та збільшення числа банківських продуктів, які відображаються в балансі та поза ним, обумовили те, що управління процентними ризиками стало важливою складовою банківського управління загалом. У зв’язку із цим органи, які регулюють і контролюють банківську діяльність (передусім Національний банк України), повинні приділяти більше уваги оцінці процентного ризику, на який наражаються українські банки, що є особливо актуальним у світлі останніх рекомендацій Базельського комітету щодо вимог до капіталу банку з урахуванням ризику.

Виділяють такі види ризику зміни процентної ставки:

1. Ризик зміни вартості ресурсів, який виникає через різницю в строках погашення (для інструментів із фіксованою процентною ставкою) та переоцінки розміру ставки (для інструментів зі змінною процентною ставкою) банківських активів, зобов’язань і позабалансових позицій. Цей вид процентного ризику впливає на доходи банку та вартість його інструментів, є невід’ємною частиною банківської діяльності і вважається доволі непередбачуваним. Протидією зростанню такого ризику є встановлення лімітів відповідно до рівня ризику, обсягу портфелів банку та видів його діяльності;

2. Ризик зміни кривої дохідності, який виникає через зміни в нахилі та формі кривої дохідності. Даний вид ризику може мати негативний вплив на доходи банку та його економічну вартість. Банк може застрахувати свій стан від паралельних змін кривої дохідності. Наприклад, таким чином: довгу позицію облігацій із терміном погашення 10 років хеджувати короткостроковою позицією векселів того ж емітента з терміном погашення 5 років, хоча можливість збитків при цьому цілковито не усувається;

3. Базисний ризик, що виникає через відсутність достатньо тісного зв’язку між коригуванням ставок, отриманих та сплачених за різними інструментами, всі інші характеристики яких щодо переоцінки є однаковими;

4. Ризик права вибору, пов’язаний із наявністю права відмови від виконання угоди (тобто з реалізацією права вибору). Мова йде про безстрокові депозиті інструменти, що дають право вкладникам вилучати свої кошти; кредити, які позичальники можуть погасити достроково без штрафних санкцій, а також різні види облігацій і векселів із правом дострокового викупу [6, 175].

У зарубіжній практиці стратегії управління процентним ризиком надають важливого значення. Цим займаються спеціальні банківські комітети (зокрема, комітет з управління активами та пасивами [6, с. 178]), основна мета діяльності яких – захистити прибуток банку від негативного впливу різких коливань процентної ставки.

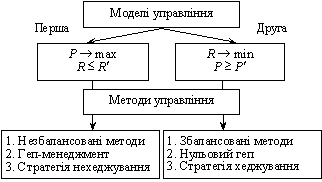

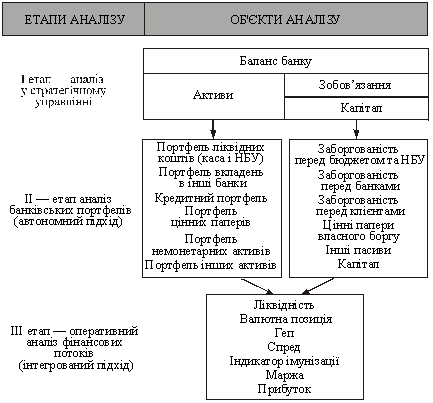

Управління процентним ризиком передбачає застосування різноманітних методик та дій, спрямованих на зменшення ризику втрати власних коштів унаслідок несприятливих змін процентних ставок. Серед методик аналізу та контролю можна умовно виділити комплексні методи (тобто методи, в рамках яких можуть бути реалізовані внутрібанківські системи аналізу й контролю ризику процентної ставки), а також власне методи аналізу й методи контролю. Найвідомішими комплексними методами є аналіз і контроль ґепу та дюрацій.

Найпростіший і найпоширеніший метод аналізу ризику процентної ставки – метод ґепу (GАР – від англ. розрив, дисбаланс) – ґрунтується на виділенні чутливих (до процентних ставок) вимог і зобов’язань банку (включаючи позабалансові позиції). Керування ґепом полягає в утриманні відношення ґепу до загальних активів у заздалегідь заданих межах. Якщо банк спроможний спрогнозувати з високим ступенем упевненості загальний напрямок руху ставок (їх зростання або падіння), варто вибрати межі одного знака. Якщо рух кривої прибутковості важко передбачити, слід вибрати межі різного знака. Це пов’язано з тим, що банк із позитивним (негативним) ґепом одержить додатковий прибуток при зростанні (падінні) ставок та (з однаковою ймовірністю) одержить прибуток чи зазнає збитків у разі, коли рух ставок буде абсолютно не передбачуваним. Наприклад, аналізуючи за опублікованими в 2004-2006 роках даними (табл. 3.1) узагальнені індикатори процентного ризику українських банків, можна зробити висновок, що збереження негативного ґепу протягом аналізованого періоду (коефіцієнт ґепу, відображений у пункті 3 табл. 3.1, менший від одиниці) дало змогу банкам одержати додатковий прибуток (про що свідчить позитивна динаміка рівнів чистої процентної маржі, чистого спреду та рентабельності активів – див. пункти 4, 5, 6) за умови загального зниження рівнів основних процентних ставок (пункти 7, 8, 9).

Таблиця 3.1

Аналіз індикаторів процентного ризику, на який наражалися українські банки протягом 2004-2006 років

| № п/п | Назва показника | За 2004 рік | За 2005 рік | За 2006 рік | Відхилення від попереднього року (+;-) | |

| 2005 р. | 2006 р. | |||||

| 1. | Чутливі до змін процентних ставки активи (надані кредити, вкладення у цінні папери), тис. грн. | 105354 | 170723 | 284154 | 65369 | 113431 |

| 2. | Чутливі до змін процентної ставки пасиви (зобов’язання банків), тис. грн. | 115927 | 188427 | 297613 | 72500 | 109186 |

| 3. | Коефіцієнт ґепу (Рядок 1/Рядок 2) – оцінка процентної позиції | 0,909 | 0,906 | 0,955 | -0,003 | 0,049 |

| 4. | Рентабельність активів, % | 1,07 | 1,31 | 1,61 | 0,24 | 0,30 |

| 5. | Чиста процентна маржа, % | 4,90 | 4,90 | 5,30 | 0,00 | 0,40 |

| 6. | Чистий спред, | 5,72 | 5,78 | 5,76 | 0,06 | -0,02 |

| 7. | Рівень облікової ставки НБУ на кінець року) | 9,0 | 9,5 | 8,5 | 0,5 | -1,0 |

| 8. | Рівень середньозваженої процентної ставки за наданими банками кредитами | 15,2 | 14,6 | 13,6 | -0,6 | -1,0 |

| 9. | Рівень середньозваженої процентної ставки за залученими банками депозитами | 7,4 | 8,0 | 7,0 | 0,6 | -1,0 |

Зважаючи на загальні тенденції українського ринку, можна прогнозувати подальше зниження процентних ставок та наближення їх до світового рівня. За таких умов українським банкам бажано зберігати негативне значення їх ґепів за рахунок: скорочення термінів зобов’язань, зростання частки кредитів із фіксованою ставкою, збільшення термінів вкладень у цінні папери та їх загального обсягу (особливо з фіксованими ставками) тощо. У цілому основною перевагою розглянутого вище методу є те, що він дає змогу отримати єдиний числовий результат на основі нескладних математичних розрахунків, що допомагає оцінити загальні обсяги і тенденції процентного ризику. Щоправда, цю модель неможливо використати для повного якісного і кількісного дослідження процентного ризику, оскільки вона є статичною, враховує чутливість доходів лише поточного періоду, нехтуючи невідповідності, що впливають на середньо- та довгострокові позиції (навіть за умови розрахунку кумулятивного ґепу, який зв’язує декілька часових інтервалів), а також не враховує змін характеристик різних позицій у межах одного часового інтервалу, тобто припускає, що всі вимоги і зобов’язання переоцінюються і погашаються одночасно, таким чином повністю ігноруючи базисний ризик. Крім того, динаміка структури балансу та процентного прибутку не може бути повністю проаналізована на основі статичної моделі.

Загалом модель управління ґепом доцільно використовувати для дослід![]() ження різних сценаріїв змін процентних ставок відносно статичних моделей розриву балансу банку. А саме, виходячи з лімітів на відносний ґеп (коефіцієнт ґепу), можливе встановлення системи операційних лімітів окремо за видами інструментів. При встановленні цільового значення й лімітів ґепу слід мати на увазі інерційність структури балансу банку. Оскільки різка зміна відносного ґепу вважається неможливою, не слід вибирати цільове значення ґепу дуже високим навіть в умовах абсолютної передбачуваності руху ставок на короткостроковий період.

ження різних сценаріїв змін процентних ставок відносно статичних моделей розриву балансу банку. А саме, виходячи з лімітів на відносний ґеп (коефіцієнт ґепу), можливе встановлення системи операційних лімітів окремо за видами інструментів. При встановленні цільового значення й лімітів ґепу слід мати на увазі інерційність структури балансу банку. Оскільки різка зміна відносного ґепу вважається неможливою, не слід вибирати цільове значення ґепу дуже високим навіть в умовах абсолютної передбачуваності руху ставок на короткостроковий період.

Ще одним комплексним способом аналізу процентного ризику є метод аналізу дюрацій (дюрація – середньозважений за сумою термун погашення фінансового інструменту), який ґрунтується на їх здатності відображати чутливість поточної вартості фінансового інструменту до зміни процентних ставок: чим більша дюрація фінансового інструменту, тим чутливіша його поточна вартість до зміни ставки (за інших однакових умов). Різниця між середньою дюрацією активів і пасивів на кожному часовому інтервалі характеризує позицію, яку займає банк стосовно процентного ризику на даному інтервалі. При оцінці отриманих результатів необхідно враховувати, що активи й пасиви банку відрізняються за величиною у межах розміру власного капіталу. Із цієї причини як відносний показник позиції доцільно використовувати дисбаланс дюрацій, нормалізований на величину власного капіталу банку. Як абсолютну оцінку процентного ризику приймають можливу зміну економічної вартості банку в результаті процентного стрибка.

Керування дюраціями (контроль за дюраціями) аналогічне контролю за ґепом і полягає у встановленні цільового значення та лімітів на нормалізований дисбаланс дюрацій чи на відношення дюрацій активів до дюрацій пасивів. Слід мати на увазі також інерційність структури вимог і зобов’язань. Незважаючи на переваги моделі, про яку йдеться, вона майже не використовується банками у повному обсязі. Це пов’язано з тим, що зазначеною моделлю не враховується базисний ризик і тому для підтримки необхідного співвідношення середньозважених термінів погашення активів та зобов’язань необхідно часто видозмінювати баланс та регулювати його за допомогою хеджування чи зміни інвестиційної стратегії.

Отже, комплексні методи оцінки процентного ризику – управління ґепом та дюрацією – мають низку недоліків, а саме: точність аналізу невисока, особливо на довгостроковий період та за умови великих змін процентних ставок; майже повністю ігнорується базисний ризик; не враховується залежність непроцентних прибутків від процентних ставок. З іншого боку, враховуючи простоту математичних моделей зазначених методів, вони можуть використовуватися для загальної оцінки процентного ризику та його величини, а також для управління процентним ризиком на основі визначення та встановлення системи лімітів. Ця оцінка дає змогу враховувати всі можливі джерела процентного ризику і відповідно зменшувати негативний вплив змін ринкових процентних ставок на доходи та економічну вартість капіталу банку (на основі методу дюрації).

Для детальнішого якісного і кількісного дослідження процентного ризику (насамперед базисного та ризику зміни кривої дохідності) доцільно використовувати методику моделювання. яка включає цілу групу різноманітних методів, базованих на детальному описі властивостей усіх або основних фінансових інструментів у портфелі банку, важливих у контексті процентного ризику і породжуваного грошового потоку (наприклад, метод ефективної границі). Моделювання може бути статичним і виконуватися, виходячи з наявної структури балансових і позабалансових вимог та зобов’язань у припущенні про припинення (починаючи з поточного моменту) операцій із залучення і розміщення коштів. Динамічне моделювання виконується, виходячи з наявної структури балансових і позабалансових вимог і зобов’язань, передбачуваних у майбутньому операцій із залучення й розміщення коштів.

Основою методів моделювання є опис усіх властивостей фінансових інструментів, що впливають на грошовий потік за цими інструментами. На основі такого опису з урахуванням передбачуваного руху процентних ставок (для динамічного моделювання) і передбачуваної зміни залишків на рахунках балансового і позабалансового обліку можливе моделювання з використанням спеціального програмного забезпечення. У результаті проведеного моделювання можливе одержання основних звітів за станом на зазначену дату (період) у майбутньому. Це дає банку можливість відстежувати зміни економічних показників діяльності банку за різних економічних умов і вибирати найприйнятніший для банку варіант, оцінювати ймовірність настання найгіршої ситуації та розробляти адекватний план дій. При цьому великі банки можуть створювати власні моделі, які найточніше враховують специфіку їх діяльності, а середні та малі – користуватися вже створеними моделями.

Серед основних недоліків методів моделювання – складність їх застосування, адже такі методи управління процентним ризиком передбачають розробку великої комплексної динамічної моделі балансу банку з урахуванням багатьох змінних (наприклад, паралельного руху кривої дохідності, обсягів, класифікованих за рівнем ризику активів, термінів їх погашення, структури зобов’язань тощо). Зазначене моделювання ставить досить високі вимоги до автоматизованої інформаційної системи банку, повноти і точності використаної інформації. Крім того, моделювання дуже залежить від зроблених припущень і точності оцінки ймовірності результатів, отриманих іншими методами. Тому до моменту отримання суттєвих позитивних результатів може минути більше часу, ніж прогнозується.

Для управління та мінімізації ризику зниження вартості ресурсів найприйнятнішим є метод хеджування процентного ризику. Хеджування (або передача ризику) виконується, як правило, на організованих фінансових ринках (біржах, в електронних системах торгівлі) чи на двосторонній основі. Захист від процентного ризику безпосередньо стосується таких похідних фінансових інструментів, як процентні ф’ючерси, опціони, свопи тощо.

Цей метод теж має певні недоліки, пов’язані зі складністю його застосування у довгостроковому періоді (через низьку ліквідність довгострокових похідних фінансових інструментів), а також із неможливістю врахування додаткових істотних ризиків, пов’язаних із використанням похідних інструментів.

Отже, для створення ефективної системи управління процентним ризиком банку, яка передбачає виявлення, кількісну оцінку, моніторинг та оптимальне збалансування окремих елементів і видів ризику, необхідно враховувати такі основні аспекти:

1. Аналіз процентного ризику банку. Це складний процес, який не може бути зведений до однієї методики чи набору формул. Зважаючи на зазначені вище позитивні й негативні властивості окремих методів оцінки процентного ризику, рекомендується:

- для загальної оцінки обсягів і тенденцій процентного ризику на короткострокових часових інтервалах застосовувати методи аналізу ґепу та дюрацій банку. При цьому модель управління ґепом доцільно використовувати для дослідження різних сценаріїв змін процентних ставок відносно статичних моделей розриву балансу банку, а модель управління дюраціями – для обліку ефекту зміни економічної вартості банку;

- з метою детальнішого якісного та кількісного дослідження процентного ризику (передусім базисного та ризику зміни кривої дохідності) доцільно використовувати метод моделювання;

- для управління та зниження ризику зменшення вартості ресурсів найприйнятнішим є метод хеджування процентного ризику на основі передачі його іншій стороні шляхом купівлі чи продажу похідних фінансових інструментів (процентних ф’ючерсів, опціонів, свопів, тощо);

2.Реалізація більшості методів аналізу і контролю процентного ризику неможлива без високоякісної автоматизованої банківської системи. В такому разі під її якістю розуміють не технічні можливості, а повноту і точність інформації, що міститься в ній;

3. Різні методи аналізу процентного ризику можуть давати різні результати. Керівництво банку має визначати методи, результати яких враховуватимуться при прийнятті рішень. Накопичення необхідної для аналізу інформації може бути трудомістким і стосуватися багатьох підрозділів банківської установи, тому її керівництво повинно подбати про призначення відповідальних за цю справу осіб;

4. Управління ризиком права вибору, а також процес контролю й обмеження загального процентного ризику полягає у розробці обґрунтованої системи лімітів і сублімітів, встановлених як відносно загального рівня процентних ризиків, так і за видами фінансових інструментів, за часом здійснення операцій, у розрізі філій, відділень тощо. Задокументоване визначення необхідного і достатнього набору лімітів, на нашу думку, дасть змогу ефективно обмежувати процентний ризик без значного послаблення гнучкості фінансової політики [16, 37].

Загалом мета управління процентними ризиками полягає в тому, щоб їх рівень відповідав встановленим банком лімітам, внутрішнім інструкціям та характеру діяльності банку навіть у тому випадку, коли процентні ставки змінюються. Банки повинні розробляти відповідні процедури, які давали б змогу підтримувати процентний ризик у межах лімітів або змінювати ліміти, які виявляються невідповідними. Система лімітів має діяти так, щоб усі позиції, котрі перевищують їх, були помітними для вищого керівництва банку.

Урахування в процесі розробки політики управління процентним ризиком викладених вище аспектів дасть змогу не тільки знизити ризикованість, але й підвищити ефективність діяльності українських банків.

Отже, основними способом захисту від процентного ризику є управління ним, так як позбавитись цілком від нього не можливо. Управління ризиком передбачає його дослідження, що включає метод гепу, метод дюрації, метод моделювання та хеджування.

ВИСНОВКИ ТА ПРОПОЗИЦІЇ

Перед тим як підсумувати результати проведеного дослідження необхідно зазначити те, що банківська діяльність в Україні знаходиться сьогодні на етапі прогресивного розвитку. З’являються нові установи, а ті, що вже тривалий час присутні на ринку банківських послуг розширюють сфери своєї діяльності та нарощують свої активи. Банківська система України є однією з найстабільніших галузей в державі, яка з допомогою групи фінансових важелів здійснює вплив на будь-які економічні процеси, що відбуваються на ринку.

Одним за таких важелів впливу є відсоткові ставки на кредити і депозити. Зміна величини даних показників може підвищувати або знижувати попит та пропозицію на ринку. Однак, такий інструмент сам є підвладний певним економічним процесам як позитивним так і негативним.

В процесі написання даної курсової роботи було проведено дослідження диференціації відсоткових ставок, проаналізовано їх динаміку протягом останніх років, а також було виявлено фактори, які здійснюють вплив на зміну процентів за кредитно-депозитними операціями комерційних банків України.

Зокрема, слід зазначити, що відсоткові ставки банків формуються в більшій мірі під впливом попиту на кредитні продукти, а також дій конкурентних фінансових установ. Що ж до такого показника як облікова ставка НБУ, то зі зростанням попиту на кредити та рівня довіри населення до банківської системи його вплив відчутно зменшився. Адже на сьогодні банки в більшій мірі використовують кошти залучені від населення або суб’єктів господарювання. Облікова ставка слугує як неопосередкований регулюючий інструмент. Інфляція є сьогодні більш стабільнішою, а її незначні коливання перекриваються досить великою різницею між відсотками на кредити в національній валюті та її величиною.

Якщо розглядати формування відсоткової ставки на окремий кредитний продукт, то тут банки керуються репутацією позичальника, терміном кредиту та його величиною, видом валюти, способу погашення та ін.

На завершальному етапі дослідження було виявлено процентні ризики, які можуть здійснювати негативний вплив на діяльність банків. Такими можуть бути: ризик зміни вартості ресурсів, що виникає у зв’язку з різницею строків пасивних та активних операцій, право відмовитись від виконання угоди, ризик різкої зміни рівня інфляції.

Що ж до методів боротьби з процентними ризиками то такими можуть бути: управління ризиками та страхування ризиків.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Закон України „Про банки і банківську діяльність” від 07.12.2000 р.

2. Закон України „Про Національний Банк України” №679-ХІV від 20.05.1999 р.

3. Методичні вказівки з інспектування банків „Система оцінки ризиків”, затверджені постановою Правління НБУ від 15.03.2004 р. № 104 / База даних інф.-довід, системи „Ліга-закон”. Ел. читальний зал ПУСКУ.

4. Бутинець Ф.Ф., Герасимович А.М. Аналіз діяльності комерційного банку: навчальний посібник. – Житомир: ПП. „Рута”, 2001. – 384с.

5. Герасимович А.М., Алексєєнко М.Д., Парасій-Вергуленко І.М. Аналіз банківської діяльності. – К.: КНЕУ, 2003. – 599 с.

6. Грюнинг X. Ван, Брайнович-Братанович С. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском: Учеб. пособие. – М.: Издательст-во "Весь Мир ", 2004. - 304 с.

7. Зінченко В., Карчева Г. Підвищення ефективності управління ризиками в умовах активізації споживчого кредитування // Вісник НБУ. – №10. – 2007. – С. 7-10.

8. Кириченко О.А., Міщенко В.І. Банківський менеджмент: Підручник. – К.: Знання, 2005. – 831 с.

9. Коваленко В.В. Центральний банк і грошово-кредитна політика.- К.: Знання України, 2006.- 332 c.

10. Козьменко С.М., Шпиг Ф.І., Волошко І. В. Стратегічний менеджмент банку: Навчальний посібник. – Суми: ВІД "Університетська книга ", 2003. – С. 375-403.

11. Лагутін В.Д. Кредитування: теорія і практика: Навчальний посібник.- 4-е вид. стереот.- К.: Знання, 2004.-215 с

12. Ланова Г.С. Анализ финансового состояния коммерческого банка. М.: Финанси и статистика, 1996. – С. 140-152.

13. Міщенко В.І. Слав`янська Н.Г. Банківські операції: Підручник - К.: Знання, 2006.- 727 c.

14. Міщенко В.І. Яценюк А.П. Коваленко В.В. Коренєва О.Г. Банківський нагляд: Навчальний посібник. - К.: Знання, 2004.- 406 c.

15. Мороз А.М., Савлук М.І., Пуховкіна М.Ф. Банківські операції: Підручник. 2-ге вид., випр. і доп. – К.: КНЕУ, 2002. – 430 с.

16. Прасолова С. Проблеми оцінки та управління процентним ризиком комерційних банків: актуальні аспекти // Вісник НБУ. – №10. – 2007. – С. 36-39.

17. Примостка Л.О. Фінансовий менеджмент банку: Підручник. – 2-ге вид., доп. і перерво. – К.: КНЕУ, 2004. – 468 с.

18. Роуз Питер С. Банковский менеджмент. Пер. с англ. – М.: "Дело ЛТД", 1995. – 768 с.

19. Синки Дж. Управление финансами в коммерческих банках. – М.: Сatalaxy, 1994. – 820 с.

20. Стойко О.Я. Банківські операції: Навч. посібник. – К.: Лчбра, 2000. – 258с.

21. www.bank.gov.ua

22. www.ukrstat.gov.ua

Похожие работы

... і основною метою є стабілізація результатів. Це досягається за допомогою збалансованих методів управління активами і зобов'язаннями та стратегій хеджування ризиків. 3 Вдосконалення процентної політики комерційного банку 3.1 Загальні положення Розвиток та вдосконалення діяльності фінансових ринків, перетворення їх на світові ринки, інтенсивне впровадження сучасних засобів зв'язку та і ...

... серію фінансових крахів кредитних установ, діяльність яких тісно пов’язана з численними операціями на міжбанківському ринку. Тому до ефективного управління ліквідністю комерційного банку слід ставитись Як до фундаментальної основи фінансового менеджменту в будь-якій кредитній установі. [9] В Україні ця проблема набуває особливої гостроти через загальний спад виробництва, платіжну кризу та незадов ...

... ій ліквідності АКБ "Приватбанк". Впровадження пропозицій і рекомендацій щодо шляхів оптимізації стратегії застосування не тільки інтегрально-нормативних, а і поточних інструментів управління платоспроможністю та ліквідністю комерційного банку з застосуванням механізмів геп-менеджменту, наданих в дипломній роботі, дозволить: зосередити увагу банківських установ на доцільності комплексного ...

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

0 комментариев