Навигация

Фінансова діяльність комерційного банку на прикладі діяльності АКБ "Приватбанк", м. Дніпропетровськ

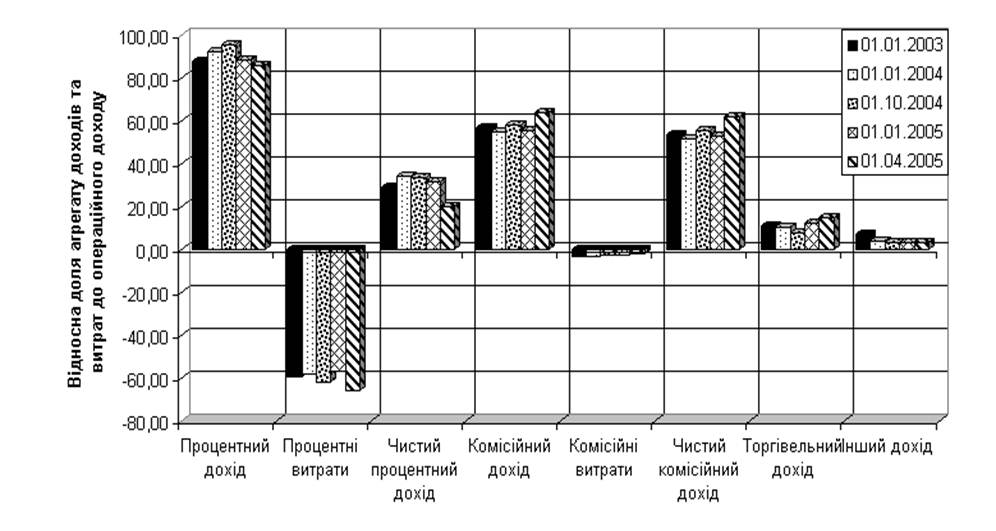

ДИПЛОМНА РОБОТА

СПЕЦІАЛІСТА

Фінансова діяльність комерційного банку

(на прикладі діяльності АКБ «Приватбанк», м. Дніпропетровськ)

Студента(ки) ___________________

________________________________

(прізвище, ім’я та по батькові)

Спеціальність ____________________

________________________________

Керівник дипломної

роботи_________________________

_______________________________

(підпис, прізвище, ім’я та по батькові,

вчений ступінь, звання, посада)

Дніпропетровськ 2009р.

РЕФЕРАТ

Дипломна робота на тему «Фінансова діяльність комерційного банку (на прикладі діяльності АКБ «Приватбанк», м.Дніпропетровськ), 120 с., 28 рис., 22 табл., список джерел з 86 найменувань, 6 додатків на 62 стор.

Об’єктом дипломного дослідження є найбільший в Україні комерційний банк ЗАТ КБ «Приватбанк» (м.Дніпропетровськ).

Предметом дипломного дослідження є фінансова діяльність ЗАТ КБ «Приватбанк» по мобілізації власних, залучених та запозичених джерел ресурсів для проведення банківських активних операцій у 2003 – 2009 роках.

Метою дипломного дослідження є виявлення основних факторів оптимальності структури власних, залучених та запозичених ресурсів і побудова економетричної моделі прогнозування оптимальних напрямків формування структури ресурсної бази банку, яка має ключову цільову функцію – максимізація рентабельності власного та мобілізованого капіталів банку.

Згідно з метою та завданням на виконання дипломної роботи досліджений наступний перелік питань:

1. У першому розділі досліджені теоретичні питання сутності та напрямків фінансової діяльності комерційного банку

2. У другому розділі виконана практична оцінка фінансової діяльності ЗАТ КБ «Приватбанк» у 2003 -2009 роках

3. У третьому розділі досліджені основні напрямки оптимізації фінансової діяльності ЗАТ КБ «Приватбанк»

Методами дипломного дослідження є – структурний аналіз, первинні статистичні спостереження, групування та статистистичний аналіз хронологічних рядів параметрів, побудова математичної моделі розрахунку рентабельності операційної діяльності банку як функції вартості ресурсів та дохідності активних операцій, побудова розрахункового алгоритму математичної моделі в «електронних таблицях» EXCEL-2000 та проведення прогнозного регресійного моделювання впливу структури джерел ресурсів на рентабельність роботи банківської установи.

Інформаційно-методологічними джерелами дипломного дослідження були Закони України, нормативно-інструктивні документи Національного банку України, монографії з питань банківської справи та банківської діяльності, статистична інформація по діяльності банківської системи України, публікуєма Національним банком України та Асоціацією українських банків на Інтернет-сайтах, фінансова звітність ЗАТ КБ «Приватбанк» за 2003 – 2008 роки, опублікована в поточних та річних звітах на офіційному Інтернет-сайті банку.

Практична цінність отриманих результатів дипломного дослідження полягає в отриманні об’єктивних показників ефективності фінансової діяльності по мобілізації джерел ресурсів банківських операцій в ЗАТ КБ «Приватбанк» та отримання при економетричному моделюванні статистично вагомих характеристик рівня впливу структури джерел ресурсів на рентабельність діяльності банку, що є принципово важливим при розробці стратегії фінансової діяльності банку в умовах наслідків світової фінансової кризи на Україні. Впровадження пропозицій і рекомендацій щодо шляхів оптимізації структури залучених та запозичених коштів в комерційному банку, наданих в дипломній роботі, дозволить:

зосередити увагу банківських установ на доцільності оптимальних структурних обсягів залучення коштів відносно рівня статутного капіталу з точки погляду на максимальний рівень досягнення дивідендної рентабельності роботи комерційного банку;

звернути увагу акціонерів комерційних банків на необхідність оптимального нарощення власного капіталу, оскільки результати дипломного дослідження доводять, що максимум частки ринку залучених коштів не є основою для максимуму дивідендної доходності акціонерного капіталу банку, та навпаки, існує нелінійна функція рентабельності від структурної частки власного капіталу з можливим максимумом в районі 19-20%.

ЗМІСТ

ВСТУП

РОЗДІЛ 1. СУТНІСТЬ ТА НАПРЯМКИ ФІНАНСОВОЇ ДІЯЛЬНОСТІ КОМЕРЦІЙНОГО БАНКУ

1.1 Фінансова діяльність комерційного банку як об’єкт управління

1.2 Структура джерел власного, залученого та запозиченого капіталу банку та методи управління ними в контексті фінансової діяльності банку

1.3 Оцінка ризиків розміщення фінансових ресурсів банку та методи їх мінімізації

РОЗДІЛ 2. ОЦІНКА ФІНАНСОВОЇ ДІЯЛЬНОСТІ ЗАТ КБ «ПРИВАТБАНК» У 2003 -2009 РОКАХ

2.1 Характеристика діяльності та рейтингове місце КБ «Приватбанк» в банківській системі України

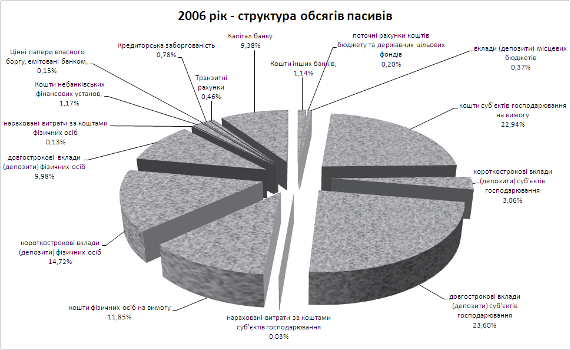

2.2 Характеристика динаміки та структури власного, залученого і запозиченого капіталу КБ «Приватбанк» у 2006 -2008 роках

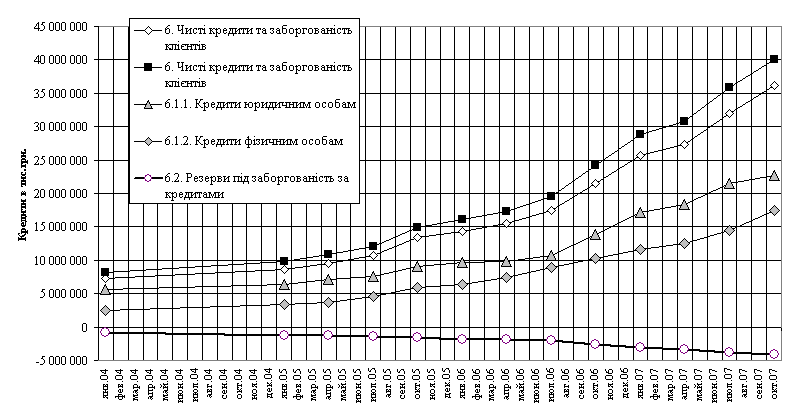

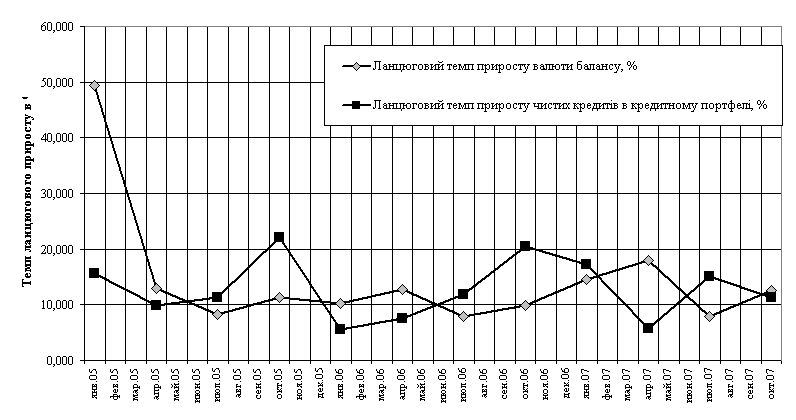

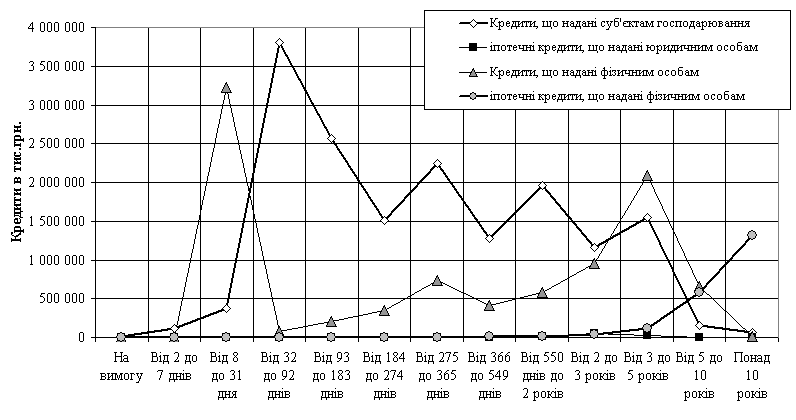

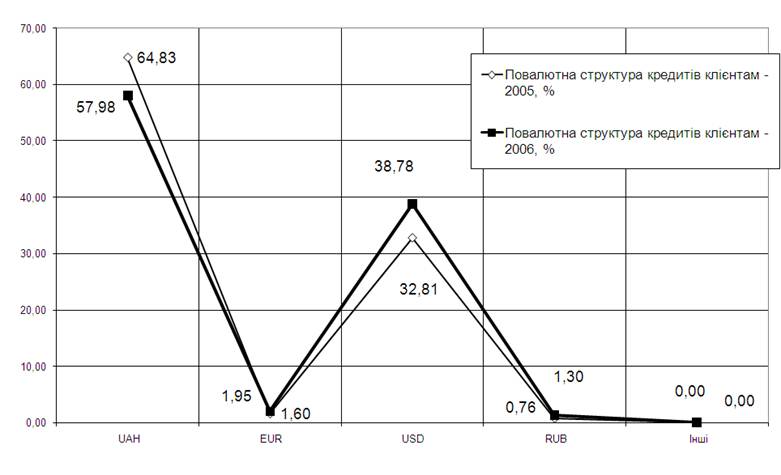

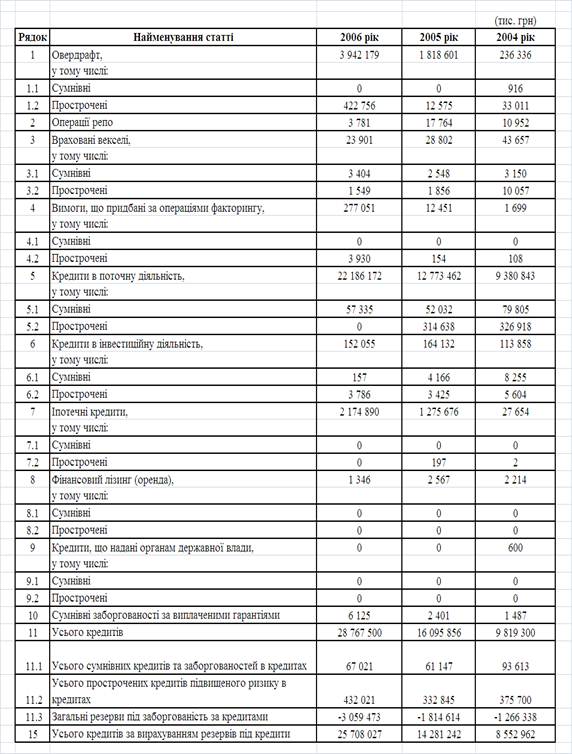

2.3 Аналіз активних операцій КБ «Приватбанк» у 2006 –2008 роках

2.4 Коефіцієнтний аналіз показників фінансової діяльності банку

2.5 Оцінка рівня ризиків фінансової діяльності КБ «Приватбанк»

РОЗДІЛ 3. ОСНОВНІ НАПРЯМКИ ПІДВИЩЕННЯ РЕЗУЛЬТАТІВ ФІНАНСОВОЇ ДІЯЛЬНОСТІ ЗАТ КБ «ПРИВАТБАНК»

3.1 Методологія управління вартістю формування джерел ресурсів банку при стратегії максимального прибутку банку та заданій нормі ризику розміщення ресурсів в активні операції

3.2 Методологія застосування кореляційно-регресійного інструментарію для оптимізації управління вартістю формування джерел ресурсів банку при стратегії максимізації рентабельності активів

3.3 Кореляційно-регресійний аналіз впливу структури джерел ресурсів на рівень прибутковості діяльності КБ «Приватбанк»

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ (ЛІТЕРАТУРИ)

ДОДАТКИ

ВСТУП

Банківський менеджмент – наука про системи управління всіма аспектами діяльності комерційного банку для досягнення його стратегічних цілей і забезпечення фінансової стійкості та надійності. До предмета банківського менеджменту належать усі сфери банківської діяльності – організаційна, економічна і соціальна. Банківський менеджмент має певну специфіку, зумовлену характером банківської діяльності та особливостями здійснення банківських операцій.

Комерційний банк – це об'єкт банківського менеджменту, фінансовий інститут, який пропонує широкий спектр послуг із кредитування, заощадження коштів і проведення платежів. Банк виконує різноманітні фінансові функції щодо будь-якого підприємства в економіці, а також є провідником монетарної політики держави. Специфічною особливістю банківської діяльності є те, що банки працюють здебільшого з чужими грошима, які тимчасово акумульовано на їхніх рахунках. Тому надійність окремого банку та банківської системи в цілому розглядають як необхідну умову їхньої діяльності. Конкретні об'єкти управління – це організація та персонал банку, фінансова структура (будова) банку в цілому, банківський капітал, залучені та запозичені кошти, банківські активи, банківські продукти, внутрішні операції, інформаційні потоки, матеріальні активи, бухгалтерський процес і звітність, фінансові результати та податки, безпека, зв'язки з громадськістю, фінансовий інструментарій тощо.

Основні завдання банківського менеджменту:

- забезпечення прибуткової діяльності;

- задоволення потреб клієнтів;

- контроль за банківськими ризиками.

Складники банківського менеджменту :

- стратегічний менеджмент і планування;

- організаційний менеджмент;

- операційний менеджмент;

- фінансовий менеджмент.

Операційний менеджмент спрямовано на реалізацію стратегічних рішень у процесі щоденного управління банком. Операційний менеджмент включає управлінські дії з формування ресурсної бази банку (капітал, зобов'язання), проведення активних кредитних, інвестиційних, міжбанківських та інших операцій. У широкому розумінні до операційного менеджменту банку належить і управ-ління банківськими фінансами: дотримання нормативних вимог, підтримання ліквідності банку, раціональне управління активами та пасивами, управління банківськими ризиками.

Фінансовий менеджмент охоплює питання, пов'язані з управлінням фінансовими процесами, що перебувають у компетенції банку. Фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу банку.

Актуальність теми дипломної роботи полягає в нагальній важливості дослідження питання оптимальності структури джерел ресурсної бази банку з позиції досягнення максимальної рентабельності діяльності банку в умовах наслідків світової фінансової кризи та різкого скорочення джерел розширення ресурсної бази комерційних банків в Україні.

Об’єктом дипломного дослідження є найбільший в Україні комерційний банк ЗАТ КБ «Приватбанк» (м.Дніпропетровськ).

Предметом дипломного дослідження є фінансова діяльність ЗАТ КБ «Приватбанк» по мобілізації власних, залучених та запозичених джерел ресурсів для проведення банківських активних операцій у 2003 – 2009 роках.

Метою дипломного дослідження є виявлення основних факторів оптимальності структури власних, залучених та запозичених ресурсів і побудова економетричної моделі прогнозування оптимальних напрямків формування структури ресурсної бази банку, яка має ключову цільову функцію – максимізація рентабельності власного та мобілізованого капіталів банку.

Згідно з метою та завданням на виконання дипломної роботи досліджений наступний перелік питань:

1. У першому розділі досліджені теоретичні питання сутності та напрямків фінансової діяльності комерційного банку:

- фінансова діяльність комерційного банку як об’єкт управління;

- структура джерел власного, залученого та запозиченого капіталу банку та методи управління ними в контексті фінансової діяльності банку;

- оцінка ризиків розміщення фінансових ресурсів банку та методи їх мінімізації.

2. У другому розділі виконана практична оцінка фінансової діяльності ЗАТ КБ «Приватбанк» у 2003 -2009 роках:

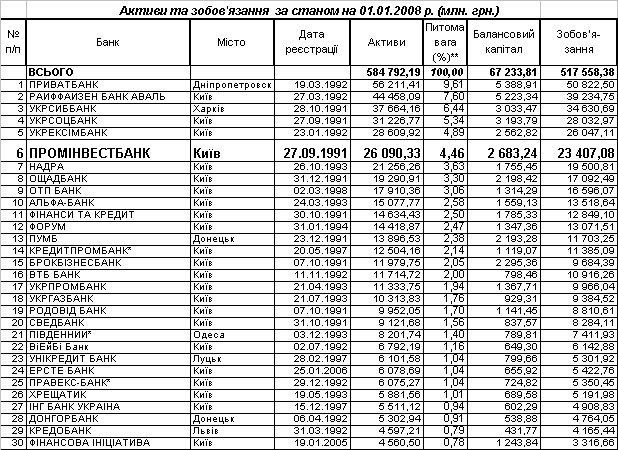

- оцінка діяльності та рейтингового місця ЗАТ КБ «Приватбанк» в банківській системі України;

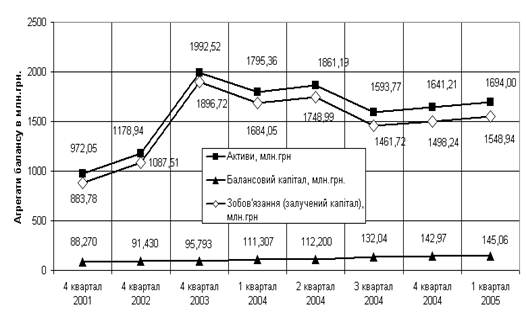

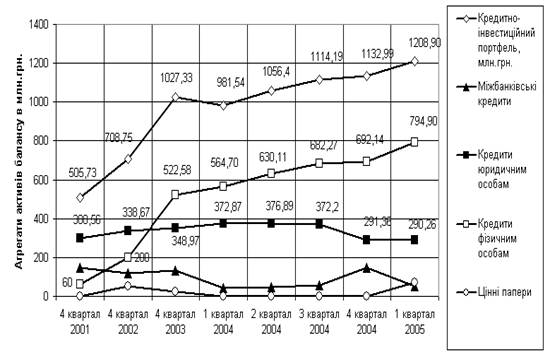

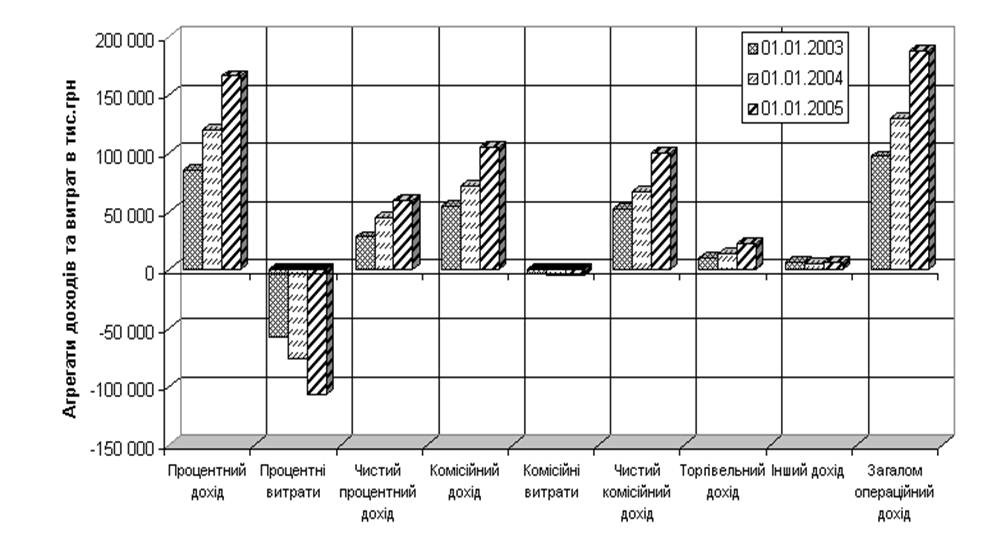

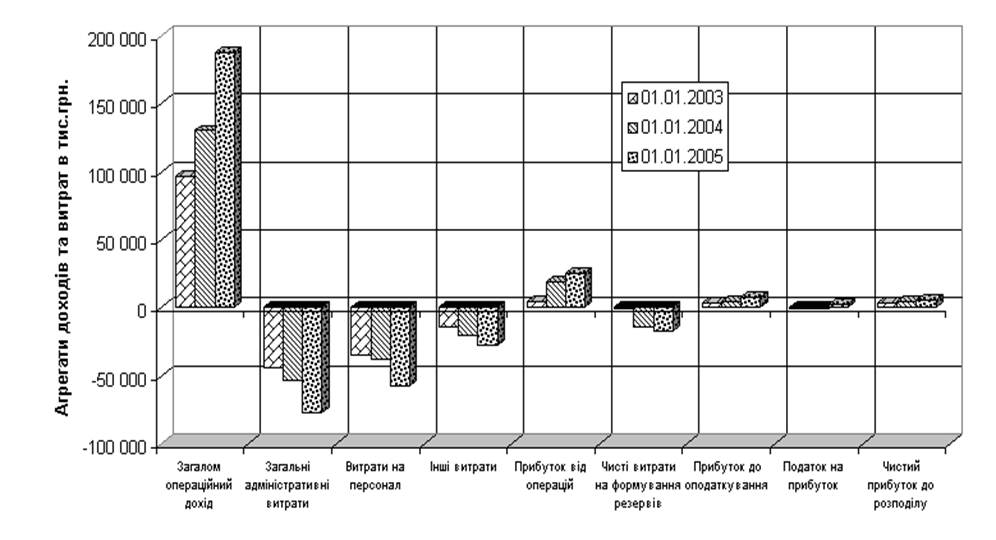

оцінка динаміки та структури власного, залученого і запозиченого капіталу КБ «Приватбанк» у 2003 - 2009 роках;

- аналіз показників, ризиків та проблем в фінансовій діяльності ЗАТ КБ «Приватбанк» у 2003 –2009 роках.

3. У третьому розділі досліджені основні напрямки оптимізації фінансової діяльності ЗАТ КБ «Приватбанк»:

- запропонована методологія управління вартістю формування джерел ресурсів банку при стратегії максимального прибутку банку та заданій нормі ризику розміщення ресурсів в активні операції;

- побудована економетрична 6-ти параметрична багатомірна регресійна модель впливу структури власних, залучених та запозичених джерел в ресурсній базі банку на рівень рентабельності діяльності банку.

Методами дипломного дослідження є – структурний аналіз, первинні статистичні спостереження, групування та статистистичний аналіз хронологічних рядів параметрів, побудова математичної моделі розрахунку рентабельності операційної діяльності банку як функції вартості ресурсів та дохідності активних операцій, побудова розрахункового алгоритму математичної моделі в “електронних таблицях” EXCEL-2000 та проведення прогнозного регресійного моделювання впливу структури джерел ресурсів на рентабельність роботи банківської установи.

Інформаційно-методологічними джерелами дипломного дослідження були Закони України, нормативно-інструктивні документи Національного банку України, монографії з питань банківської справи та банківської діяльності, статистична інформація по діяльності банківської системи України, публікуєма Національним банком України та Асоціацією українських банків на Інтернет-сайтах, фінансова звітність ЗАТ КБ «Приватбанк» за 2003 – 2008 роки, опублікована в поточних та річних звітах на офіційному Інтернет-сайті банку.

Практична цінність отриманих результатів дипломного дослідження полягає в отриманні об’єктивних показників ефективності фінансової діяльності по мобілізації джерел ресурсів банківських операцій в ЗАТ КБ «Приватбанк» та отримання при економетричному моделюванні статистично вагомих характеристик рівня впливу структури джерел ресурсів на рентабельність діяльності банку, що є принципово важливим при розробці стратегії фінансової діяльності банку в умовах наслідків світової фінансової кризи на Україні.

Впровадження пропозицій і рекомендацій щодо шляхів оптимізації структури залучених та запозичених коштів в комерційному банку, наданих в дипломній роботі, дозволить:

зосередити увагу банківських установ на доцільності оптимальних структурних обсягів залучення коштів відносно рівня статутного капіталу з точки погляду на максимальний рівень досягнення дивідендної рентабельності роботи комерційного банку;

звернути увагу акціонерів комерційних банків на необхідність оптимального нарощення власного капіталу, оскільки результати дипломного дослідження доводять, що максимум частки ринку залучених коштів не є основою для максимуму дивідендної доходності акціонерного капіталу банку, та навпаки, існує нелінійна функція рентабельності від структурної частки власного капіталу з можливим максимумом в районі 19-20%, яка потребує додаткового дослідження, оскільки:

а) при частці власного капіталу в пасивах – 12,19% для банку “Фінанси та кредит”(10 місце на ринку залучених коштів по обсягу), рівень рентабельності статутного капіталу становить 19,59%;

б) при частці власного капіталу в пасивах – 12,39% для дослідженого банку «Приватбанк»(1 місце на ринку залучених коштів по обсягу), рівень рентабельності статутного капіталу становить 22,66%;

в) при рості частки власного капіталу в пасивах – 19,26 % для банку «Державний Укрексімбанк»( 7 місце на ринку залучених коштів по обсягу), рівень рентабельності статутного капіталу зростає до 40,09%;

г) при подальшому рості частки статутного капіталу в пасивах – 24,35 % для банку “Перший український міжнародний банк”( 15 місце на ринку залучених коштів по обсягу), рівень рентабельності статутного капіталу знижується до 25,1%;

РОЗДІЛ 1 СУТНІСТЬ ТА НАПРЯМКИ ФІНАНСОВОЇ ДІЯЛЬНОСТІ КОМЕРЦІЙНОГО БАНКУ

Похожие работы

... банк” – найнижчий рівень ризикових активів, який належить до резервування. РОЗДІЛ 3 ФІНАНСОВА МОДЕЛЬ ОПТИМАЛЬНОГО УПРАВЛІННЯ ДІЯЛЬНІСТЮ РОБОТИ АКБ “ПРАВЕКС БАНК” 3.1 Математична модель фінансової діяльності та управління рентабельністю комерційного банку В курсовій роботі пропонується один з можливих комплексних підходів до побудови системи управління фінансовою діяльністю комерційного ...

... ї бази АТЗТ «Акціонерний Комерційний Промінвестбанк» за 2004–2007 роки 2.1 Економічна характеристика діяльності АТЗТ «АК Промінвестбанк» за 2004–2007 роки Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) створено 26 серпня 1992 року в результаті роздержавлення та приватизації республіканської інфраструктури Промстройбанку СРСР в Україні. У процесі акці ...

... серію фінансових крахів кредитних установ, діяльність яких тісно пов’язана з численними операціями на міжбанківському ринку. Тому до ефективного управління ліквідністю комерційного банку слід ставитись Як до фундаментальної основи фінансового менеджменту в будь-якій кредитній установі. [9] В Україні ця проблема набуває особливої гостроти через загальний спад виробництва, платіжну кризу та незадов ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

0 комментариев