Навигация

Необхідно ретельно вивчати кредитну історію клієнта, для з'ясування попереднього досвіду його спілкування з іншими банками і фінансовими установами;

5. Необхідно ретельно вивчати кредитну історію клієнта, для з'ясування попереднього досвіду його спілкування з іншими банками і фінансовими установами;

6. Для узагальнення і систематизації відомостей про позичальника, а також точнішого їх уявлення, пропонується оформляти результати вивчення його кредитоспроможності у вигляді кредитної оцінки, включаючи в цей документ всі відомості необхідні кредитному комітету для ухвалення рішення про видачу кредиту.

З метою якнайповнішого збору інформації про позичальника і його репутацію банк використовує вивчення його фінансових звітів і документів, виїзди співробітників на місця для особистого інтерв'ю з клієнтом, запити в банки, підприємства, страхові компанії і інші установи про досвід їх спілкування з даним клієнтом, використання можливостей міжбанківських структур (як приклад можна привести міжбанківську службу безпеки, яка займається збором, обробкою і наданням інформації про позичальників).

Вивчення кредитоспроможності клієнта є одним з найбільш важливих методів зниження кредитного ризику і успішної реалізації кредитної політики, оскільки дозволяє уникнути необґрунтованого ризику ще на етапі розгляду заявки на надання кредиту.

Аналіз теоретичних аспектів розробленої теми довів провідне значення обґрунтування банківських ризиків, в т.ч. кредитного ризику. Дослідження наявних теоретичних джерел показали розробленість теми вітчизняними вченими, що дало змогу порівняти теоретичні наробки з фактичними даними на практиці щодо застосування банком форм гарантованості повернення позички, їх відповідність реальним умовам сьогоднішньої системи банківського кредитування.

Робота показала, що розроблені форми і застосовувані на практиці методи оцінки забезпечення в цілому дають можливість визначити їх відповідності ринковим вимогам та впровадити заходи щодо попередження проблемних позичок та мінімізації збитків банку при кредитуванні позичальника. Використання зазначених методик оцінки забезпечення є недостатнім, підтвердженням чого може бути банкрутство кількох провідних українських банків.

З огляду на вище перераховані труднощі визначення ризиків неповернення кредитів для комерційних банків, набувають першочерговості гарантії забезпечення повернення наданих кредитів. Ознайомлення із законодавчою базою України та практичними формами забезпечення дозволило проаналізувати стан справ в даній сфері і зробити певні застереження щодо законодавчої нормативної не розробленості гарантування повернення позик, у зв’язку з чим значно підвищується ризикованість кредитування малих та середніх підприємств. Основними напрямками забезпечення серед вітчизняних банків залишається застава чи її різновид – заклад та страхування. Але кожен з цих видів має свої суб’єктивні недоліки, які в сукупності можуть повністю зашкодити роботі комерційних банків.

Недостатньо кваліфікована оцінка реальної вартості заставного майна , як в теперішньому так і в майбутньому , теж негативно впливає на діяльність банків. Через це банк не може реалізувати заставлене майно, якщо стався випадок неповернення кредиту, або в кращому випадку реалізувати його за ціною, меншою від наданого кредиту. Це змушує банки застосовувати крім застави паралельно і додаткові гарантії, які при інших умовах дають можливість зменшити кредитний ризик.

Використання комерційними банками системи резервування втрат від наданих позик сприяє стабілізації фінансового стану банків та попереджає настання загальної банківської кризи в результаті банкрутства одного чи кількох банків пов’язаних між собою.

Рекомендовані, шляхом вдосконалення кредитування та практичних основ забезпечення повернення кредитів стосується удосконалення ефективних форм забезпечення та внутрішньобанківського контролю за позичальниками, реальної оцінки забезпечення та страхування кредитних ризиків, що дозволить значно підвищити ефективність кредитної діяльності банку та принести необхідні результати.

Запропоновані зміни можна запровадити лише при відповідному їх нормативному забезпеченні, тобто шляхом удосконалення діючого законодавства, що стосується деталізації пріоритетів форм забезпечення повернення наданих позичок через гарантії, надані самими позичальниками; резервування частини коштів комерційних банків в Національному банку та при звільненні їх від оподаткування. Інші наведені пропозиції стосуються удосконалення механізму реалізації закону, що може значно вплинути на зменшення імовірності несення збитків по наданим кредитам, гарантування прибутковості та збереження фінансової стабільності в майбутньому періоді.

СПИСОК ЛІТЕРАТУРИ

1. Закон Украины от 07.12.2000 г. «О банках и банковской деятельности».

2. Инструкция НБУ № 10 “О порядке регулирования и анализе деятельности коммерческого банка” от 30.12.97г. № 469.

3. Положение НБУ «О порядке формирования банковской системой Украины обязательных резервов» от 26.12.96 г. № 333.

4. Положение НБУ «О порядке формирования и использования резерва для возмещения возможных потерь по кредитным операциям коммерческих банков» от 27.03.1998 г. №122..

5. Положение НБУ “О кредитовании” от 28.09.95г. № 246.

6. Аналіз діяльності комерційних банків. / За ред. Проф. Ф. Ф. Бутинця та проф. А. М. Герасимовича. – Житомир: ПП “Рута”, 2001. – 384 с.

7. Балабанов И. Т. Финансовый менеджмент. - М.: Финансы и статистика, 1994. - 435 с.

8. Банківська справа: Навч. Посіб. / За ред. проф. Р. І. Тиркала. – Тернопіль: Карт-бланш, 2001. – 314 с.

9. Банківський менеджмент. За ред. О. А. Кириченка. – К.: Знання-Прес, 2002, - 438 с.

10. Банківські операції: Підручник / За ред. А. М. Мороза. – К.: КНЕУ, 2000.– 384 с.

11. Банковские операции: Учебное пособие / Под ред. О. И. Лаврушина. – М.: Инфра-М, 1996. – 208 с.

12. Банковское дело / Под ред. Г. Н. Белоглазовой и Л. П. Кроливецкой. – СПб.: Питер, 2002. – 384 с.

13. Банковское дело: Учебник. / Под ред. В. И. Колесникова, Л. П. Кроливецкой. – 3-е изд., - М.: Финансы и статистика, 1997. – 480 с.

14. Батракова Л. Г. Экономический анализ деятельности коммерческого банка: Учеб. для вузов. – М.: Логос, 1998. – 344 с.

15. Бланк И. А. Основы финансового менеджмента. Т. 1. – К.: Ника-центр, 1999. – 592 с.

16. Борщ Л.М. Банківська система України в інвестиційній діяльності // Фінанси України. — 2003.- № 5.-C. 5-12.

17. Васюренко О. В. Банківський менеджмент. – К.: Т-во “Знання”. – 2001.

18. Васюренко О. В. Банківські операції: Навч. посіб. – К.: Т-во “Знання”, КОО, - 2000. – 243 с.

19. Верхоглядова Н. Оценка и подходы к управлению банковскими рисками // Экономика. Финансы. Право. 1999. - №10. – С. 8.

20. Вітлінський В. Концепція стратегії кредитного ризику // Банківська справа. – 2000. – №1. – С. 13.

21. Вовчак О. Д. Банківська справа в Україні: стан, проблеми та перспективи розвитку // Фінанси України. - 2003. - № 10. - С. 118 – 125.

22. Вожжов А. П. Формування ресурсів комерційного банку // Фінанси України. 2003. - № 1. - С. 116 – 129.

23. Вожжов А., Клименко О. Капітал банку як складова ресурсів банківської системи // Банківська справа. - 2003. - № 4 - С. 83 – 95.

24. Голуб В. Концептуальні підходи до управління проблемними кредитами в комерційних банках // Вісник НБУ. – 2000. – №2. – С. 56.

25. Дзюблюк О. В. Оцінка ефективності кредитних вкладень комерційних банків // Фінанси України.- 2000. - №9. – С. 149.

26. Дзюблюк О. Проблеми підвищення ефективності кредитних операцій комерційних банків // Фінанси України.- 2000. - №9. – С. 55.

27. Дьомкіна А. Інвестування економіки України через систему комерційних банків // Банківська справа. – 1999. - №5. –C.48-52.

28. Жуков Е. Ф. Менеджмент и маркетинг в банках. – М.: Банки и биржи, ЮНИТИ, 1997. – 191 с.

29. Заруба О. Д. Банківський менеджмент та аудит. – К.: “Вид-во Лібра” ТОВ, 1996. – 224 с.

30. Заруба О. Д. Фінансовий менеджмент у банках. – К.: Товариство “Знання”, КОО, 1997. – 172 с.

31. Ильясов С. М. Управление активами и пассивами банков // Деньги и кредит. – 2000. - №5. – С. 20.

32. Карагодова О., Распутна Л. Проблеми оптимізації кредитного портфеля комерційного банку // Банківська справа. - 2000. - № 2. - С. 40 – 42.

33. Киселёв В. В. Управление банковским капиталом. – М.: ОАО «Издательство «Экономика», 1997. – 256 с.

34. Клименко Т. Кредитна діяльність комерційних банків України // Економіка України. – 2000. - №3. – С. 34.

35. Козьменко С. М., Шпиг Ф. І., Волошко І. В. Стратегічний менеджмент банку. – Суми: ВТД “Університетська книга”, 2003. – 734 с.

36. Корнієнко Т. В. Стратегічне планування діяльності банку. // Фінанси України. – 2003. - №4. – С. 110 – 114.

37. Корнієнко Т. В. Управління ризиками як складова управління активами і пасивами // Вісник Національного Банку України. - 2003. - № 6. - С. 28 – 31.

38. Кочетков В. Н. Основы управления современным коммерческим банком. – К.: МАУП, 1998. – 72 с.

39. Кузнєцова А.Я. Роль комерційного банку у фінансуванні інноваційних проектів підприємницького сектора економіки України // Регіональна економіка . — Львів, ІРД НАН України, 2002. - № 4. - C. 213-214.

40. Маркова О. М. и др. Коммерческие банки и их операции: Учебное пособие / О. М. Маркова, А. С. Сахарова, В. Н. Сидоров – М.: Банки и биржи, ЮНИТИ, 1995. – 288 с.

41. Мескон М., Альберт М., Хедоури Ф. Основы менеджмента: Пер. с англ. – М.: Дело, 1992. – 702 с.

42. Олексієнко С. Управління ризиками в системі банківського менеджменту // Банківська справа. – 1998. - №2. – С.24.

43. Операції комерційних банків. / За ред. В. Т. Коцовської, Т. Р. Ричаківської. – Львів: Центр Европи, 1997. – 280 с.

44. Панова Г. С. Кредитная политика коммерческого банка. – М.: ИКУ “ДИС”, 1997. – 365 с.

45. Панченко Е., Селезнева Е. Контроль кредитного портфеля как составляющая часть банковского менеджмета. // Экономика Украины. – 2002. - №6. С. 13 – 16.

46. Патрикац Л., Компанієць. Проблеми та перспективи розвитку банківської системи України //Вісник НБУ, 2002. - №12. – С.20-22.

47. Примостка Л. О. Методичні аспекти аналізу ефективності управління портфелями комерційних банків // Банківська справа. – 2000. - №1. – С. 27.

48. Примостка Л. О. Управління активами і пасивами комерційного банку // Вісник НБУ. – 2003. - № 2. – С. 39 – 43.

49. Примостка Л. О. Фінансовий менеджмент банку: Навч. посіб. – К.: КНЕУ, 1999. – 280 с.

50. Примостка О. О. Аналіз ефективності діяльності комерційних банків // Фінанси України. – 2003. - № 4. – С. 97 – 101.

51. Пруський С. Проблеми планування портфеля ективних банківських операцій // Банківська справа. - 2002. - № 2. - С. 16 –19.

52. Пшик Б. І. Модель управління активами і пасивами банку // Фінанси України. - 2003. - № 5. - С. 115 – 120.

53. Распутна Л. Комерційні банки у сфері фінансових послуг України // Банківська справа. – 2000. - № 5. – С. 43 – 45.

54. Рассказов Е. А. Управление свободными ресурсами банка. – М.: Финансы и статистика, 1996. – 96 с.

55. Романенко О. Управління активами і пасивами у прцесі керівницва комерційним банком // Вісник НБУ. – 2000. - №8. – С. 26.

56. Роуз П. С. Банковский менеджмент: предоставление финансовых услуг: Пер. с англ. – М.: Дело ЛТД, 1995. – 743 с.

57. Садвакасов К. К. Коммерческие банки. Управленческий анализ деятельности. Планирование и контроль. – М.: Изд-во «Ось-89», 1998. – 11 с.

58. Синки Дж. Управление финансами в коммерческих банках. – М.: МГУ, 1993. – 365 с.

59. Сундук А., Юрін Я.Банківське кредитування як чинник гарантування інвестиційної безпеки регіонів України //Вісник НБУ, 2005. - №2. – С.24-36.

60. Тиркало Р. І., Щибиволок З. І. Фінансовий аналіз комерційного банку: основи теорії, експрес-діагностика, рейтинг: Навч. посіб. – К.: Слобожанщина, 1999. – 236 с.

61. Финансовый менеджмент. / Под ред. Е. С. Стояновой. – М.: Изд-во “Перспектива”, 1998. – 656 с.

62. Черкасов В. Е. Финансовый анализ в коммерческом банке. – М.: ИНФРА-М, 1995. – 272 с.

63. Эдгар М. Морсман. Кредитный департамент банка: организация эффективной работы. – М.: Альпина Паблишер, 2003. – 257 с.

64. http://www.bank.gov.ua/ Офіційна інтернет-сторінка Національного банку України

Доклад

Шановний Голова комісії, члени комісії, присутні! Вашій увазі представлена підготовлена мною діпломаная робота на тему “Кредитна політика комерційного банку”.

Дипломна робота складаеться з 3-х роздiлiв. У 1-ому розкриваеться економічна сутність кредитного механізму, умови його здійснення, а також порядок надання кредиту комерційним банком та контроль за його поверненням.

2-ий роздiл присвячен кредитному ризику. Багато уваги придiлено його аналізу.

Останнiй роздiл мiстить проблеми та перспективи, якi стосуються кредитування, та шляхи їхнього вирiшення.

Зазначимо, що за станом на 01.сiчня.2005 р . кредитний портфель мав таку структуру (її можна побачити на рис. 1.). Високий рівень концентрації кредитних вкладень у торгівлю посилює залежність банків від можливих різких коливань кон'юнктури та фінансового стану боржників, що займаються однорідною діяльністю. Тому в подальшому слід запобігати значній галузевій концентрації кредитів.

Кредитна політика українських банків дедалі виразніше стає інвестиційно орієнтованою, що відповідає потребам розвитку економіки за інноваційно-інвестиційною моделлю. Незважаючи на відчутне уповільнення (майже втричі) темпів приросту довгострокових кредитів, ці темпи залишаються вдвічі вищими порівняно з темпами збільшення кредитного портфеля загалом (відповідно 61.8 і 32.3%). Частка довгострокових кредитів у портфелі зросла за рік із 38.3 до 46.8% (це можна побачити на. рис. 2.).

Незначні обсяги довгострокового кредитування економіки свідчили, що українські банки надають перевагу проектам, які можуть приносити прибутки в максимально короткі терміни. Процентні ставки за кредитами комерційних банків перебувають на високому рівні, хоча і дуже зменшилися за останнi роки .

Економічна ситуація в Україні не досить визначена, щоб підприємство мало гарантії ефективного функціонування на більш-менш значний період. Тому навіть обнадійливі показники поточної діяльності не гарантують, що підприємство залишиться надійним платником протягом усього терміну довгострокового кредиту.

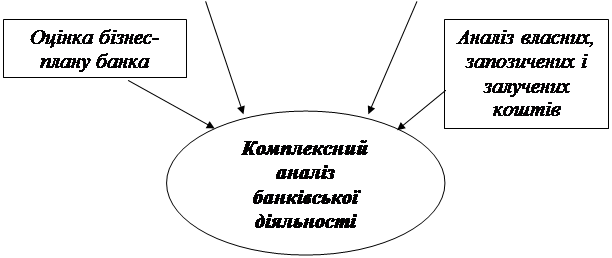

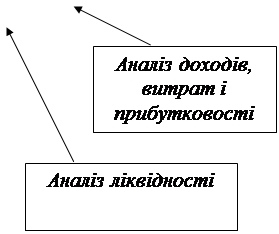

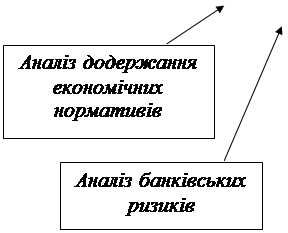

Однією з проблем здійснення реформування та становлення фінансово – кредитного механізму, а отже і розвитку банківської системи в цілому, є досить висока ризикованість кредитних операцій. Структура кредитного ризику наведена у рис.3.

Більшість комерційних банків України до недавнього часу при оцінці кредитного ризику враховували лише одне з можливих його джерел – фінансові можливості позичальника . Практика показала , що дуже багато позичальників не повертають кредити не тому , що не мають можливості , а тому , що не бажають цього робити. В цьому випадку банк вимушений подавати до суду і може стикнутися з проблемою недосконалості укладення кредитної угоди . До речі, це стосується всіх угод укладених під час кредитування. Це показує , що при оцінці кредитного ризику конче необхідно враховувати юридичний ризик .

Особливу увагу в умовах кризи в нашій країні слід також приділяти впливу на кредитний ризик ризику виникнення форс-мажорних обставин. Також при кредитуванні слід враховувати, що в чистому вигляді ризики не зустрічаються , вони накопичуються та корелюють між собою утворюючи системний ризик.

З метою забезпечення стабільного функціонування та розвитку в 2005 році банки України мають зосередитися на вирішенні низки таких нагальних проблем.

1. Підвищення рівня капіталізації достатності капіталу .

Незважаючи на те, що впродовж , 2004 року капітал зростав випереджаючими (порівняно з обсягами діяльності) темпами і призупинилася тенденція до зниження нормативу адекватності регулятивного капіталу, рівень капіталізації ще є недостатнім для забезпечення стабільного й ефективного функціонування та розвитку банків. Про це та про обмежені можливості банківської системи щодо задоволення ринкових потреб економіки свідчить низьке значення такого показника, як відношення капіталу до ВВП. Воно становить лише 5.3%.

2. Підвищення рівня ліквідності i платоспроможності банків .

На сьогодні значними залишаються розриви між активами й пасивами за строками. Якщо банки не приділятимуть належної уваги формуванню збалансованої за строками структури активів і пасивів, у них можуть виникати серйозні проблеми з ліквідністю, що й підтвердилося під час політичної кризи в листопаді — грудні 2004 року.

3. Підвищення ефективності дiяльності банків .

Банки України мають значно нижчий рівень рентабельності порівняно з іншими країнами СНД (в Україні цей показник становить 1.07%, а, скажімо, в Казах стані — 1.63%). За результатами діяльності в 2004 році шість українських банків виявилися збитковими. Дві третини банків отримали незначний прибуток та мають , низький рівень рентабельності, що свідчить про невизначені перспективи розвитку цих установ і про необхідність інтенсивнішого застосування процедур и реорганізації, реструктуризації з метою поліпшення їх фінансового стану та підвищення рівня фінансової стійкості.

4. Поліпшення якості активів, кредитного портфеля та зниження ризику діяльності банків .

Незважаючи на зменшення частки проблемних кредитів у кредитному портфелі, вони, порівняно з попереднім роком, зростали вищими темпами. Значно вищими темпами збільшувалися такі неробочі активи як дебіторська заборгованість, прострочені та сумнівні до отримання доходи, основні засоби та нематеріальні активи, що негативно позначається на показниках ефективності діяльності банків.

5. Висока вартість наданих кредитів.

Хоча й триває тенденція до зниження процентних ставок за кредитами (в 2004 році вони зменшилися з 16.1 до 14.6%), вартість наданих кредитів залишається високою. Вирішення проблеми ускладнюється значним рівнем інфляції (у 2004 р оці — 12.3%) та значними ризиками в банківській діяльності, що обумовлено великою кількістю збиткових підприємств (35%), які мають значні обсяги простроченої дебіторської та кредиторської заборгованості.

6. Зниження рівня доларизації та підвищення довіри до національної валюти.

Частка зобов'язань в іноземній валюті порівняно з початком 2004 року збільшилася із 40.0 до 43.4%, а частка кредитного портфеля в іноземній валюті — з 42.3 до 45.0%, що в умовах підвищеної волатильності валютних ринків обумовлює зростання валютних ризиків у діяльності банків.

Передбачається, що тенденція до зростання основних показників діяльності банків та посилення їх позитивного впливу на соціально-економічний розвиток України триватиме в 2005 році. Передумовою цього є загальне економічне зростання, стабільність національної грошової одиниці та помірна інфляція. Прогнозується, що в разі збереження вітчизняними банками високих темпів зростання Україна за показником відношення загальних активів до ВВП наблизиться до країн, що розвиваються (він становить понад 50%), відношення ж капіталу до ВВП підвищиться до 6.0-6.2%.

Враховуючи викладене, з метою удосконалення практики кредитних взаємовідносин з клієнтами в умовах підвищення кредитного ризику та забезпечення надійного захисту інтересів банку, ми вважаємо за необхідне посилити вимоги щодо правомірності прийняття рішень по видачі кредитів та оперативність прийняття рішень по видачі кредитів та оперативність прийняття заходів по їх погашенню, а саме :

- забезпечити юридично грамотне оформлення кредитних угод і угод по заставі з високим рейтингом позичальників та розширенням і захистом в них прав банку, як заставодержателя і кредитора. Вимагати від позичальника представлення акту останньої аудиторської перевірки;

- здійснювати постійний аналіз господарсько-фінасової діяльності позичальників, гарантів і поручителів з позицій можливості виконання ними своїх зобов’язань перед банком з врахуванням динаміки їх показників;

- враховуючи введення нового порядку оподаткування та зростання кредитного ризику, не допускати факти видачі кредитів некредитоспроможним позичальникам та без забезпечення; як це передбачено рішенням загальних зборів акціонерів;

- проводити обов’язкове страхування переданих в заставу цінностей з передбаченням, що заставодержатель має право отримати страхову компенсацію, в підтвердження цього вимагати надання страхових полісів.

- виконувати дотримання встановлених процедур, прийому і оцінки забезпечення, а також оперативного контролю за його станом і ліквідністю.

- здійснювати постійний контроль за збереженням застави, майна, цільовим використанням кредиту та станом забезпечення його погашення в процесі виконання кредитних угод, з оформленням відповідної документації.

- посилення взаємодії економічної, юридичної служби банківської безпеки для підвищення результативності роботи по поверненню боргів, в тому числі шляхом оперативної і ефективної реалізації забезпечення.

Похожие работы

... і основною метою є стабілізація результатів. Це досягається за допомогою збалансованих методів управління активами і зобов'язаннями та стратегій хеджування ризиків. 3 Вдосконалення процентної політики комерційного банку 3.1 Загальні положення Розвиток та вдосконалення діяльності фінансових ринків, перетворення їх на світові ринки, інтенсивне впровадження сучасних засобів зв'язку та і ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

... інвестиційної діяльності. В Україні сьогодні необхідним є розширення застосування кредитних відносин в інвестиційній сфері. Розділ 2. Організація кредитування в комерційному банку 2.1. Основні умови кредитної угоди Кредитні правовідносини між кредитором і позичальником регламентуються на підставі кредитних договорів. Кредитний договір – це юридичний документ, що визначає взаємні обов' ...

0 комментариев