Навигация

Проектне фінансування є інструментом активного зрощування банків-ської і промислової сфер

3. Проектне фінансування є інструментом активного зрощування банків-ської і промислової сфер.

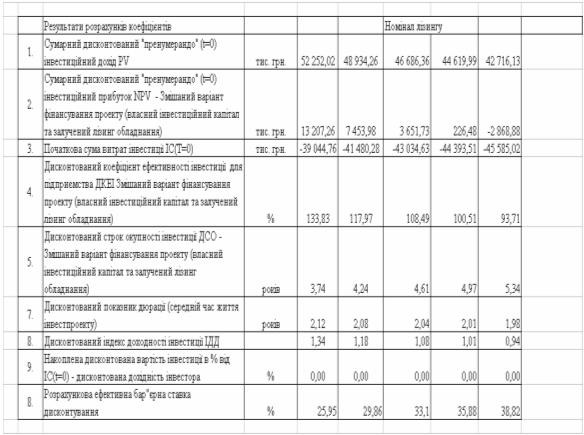

4. В схемах проектного фінансування без регресу і з обмеженим регресом на позичальника особлива увага приділяється питанням виявлення, оцінки та зниження ризиків при реалізації інвестиційних проектів.

Переваги проектного фінансування порівняно з іншими формами фінан-сування полягають в тому, що така форма фінансування інвестування дозволяє:

більш достовірно оцінити платоспроможність позичальника;

розглянути весь інвестиційний проект з точки зору його життєздат-ності, ефективності, можливостей реалізації, забезпеченості ресурса-ми, ризиків;

прогнозувати результат реалізації інвестиційного проекту.

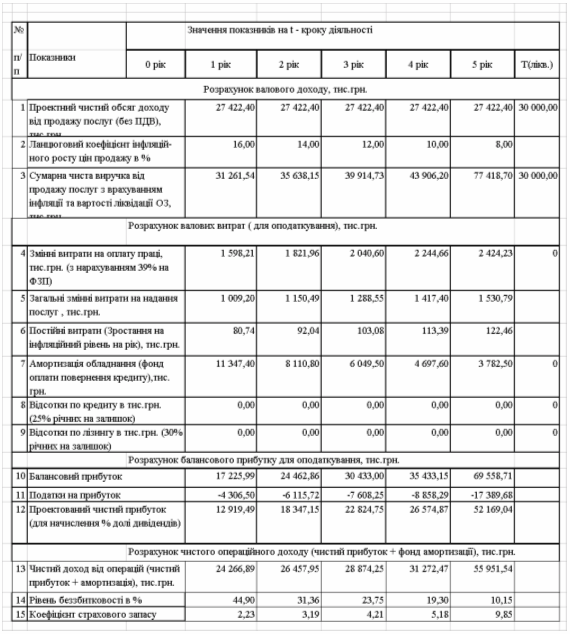

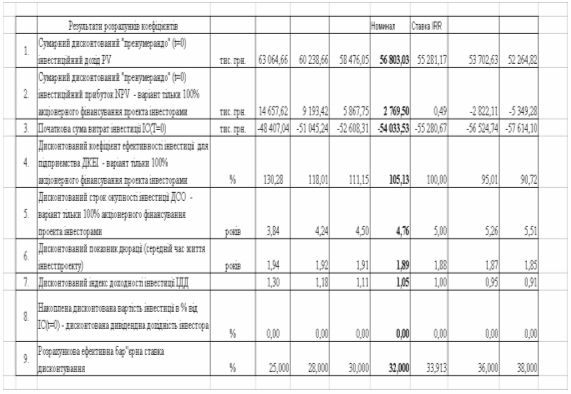

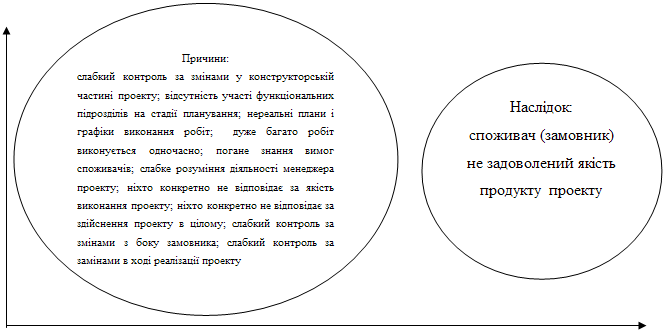

Результати проведеного дослідження ефективності інвестиційних інструментів проектного фінансування проектів на прикладі бізнес-плану створення та експлуатації міні-гольф клубу створеного ЗАТ „Одеса гольф-клуб” показали, що для 3-х варіантів інвестиційних інструментів отримані наступні показники досягнутої ефективності проектів:

1. Варіант №1 - 100% прямих інвестицій в статутний капітал гольф-клубу (емісія акцій).

Основними результатами є наступні показники:

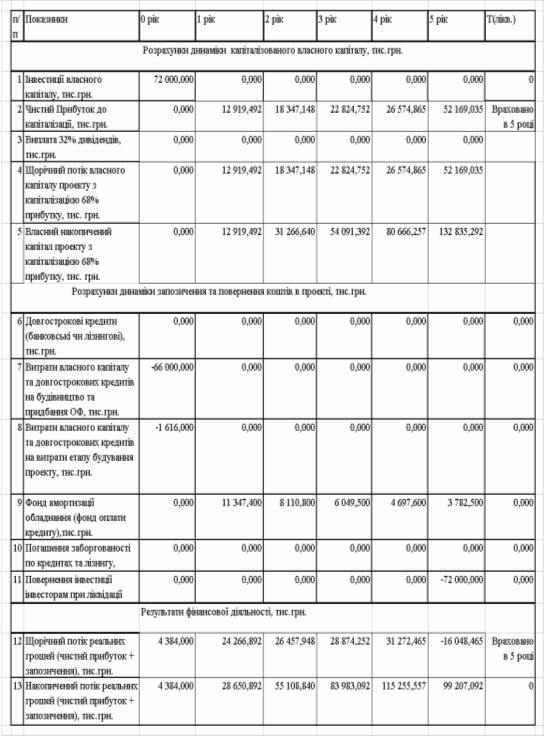

1.1 Інвестовано в проект та витрачено на етапі будування та введення в експлуатацію міні-гольф клубу 72,0 млн. грн. власних коштів емісії акцій (кошти інвесторів), при цьому на момент початку експлуатації на рахунках підприємства залишився резервно-страховий запас оборотних коштів - 4,384 млн. грн.;

1.2 За 5 років діяльності:

сума інвестиції 72,0 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

дивіденди інвесторам на протязі 5 років проекту не сплачувались і сплачені на кінець 5 року діяльності при ліквідації підприємства;

на момент ліквідації підприємство має на рахунках чистого прибутку 99, 207 млн. грн., які є сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

поточний рівень точки беззбитковості проекту за час проекту становить 44,9% (1 рік) - 10,15% (5 рік);

поточний рівень страхового запасу по обсягу реалізації послуг становить 2,23 (1 рік) - 9,85 (5 рік).

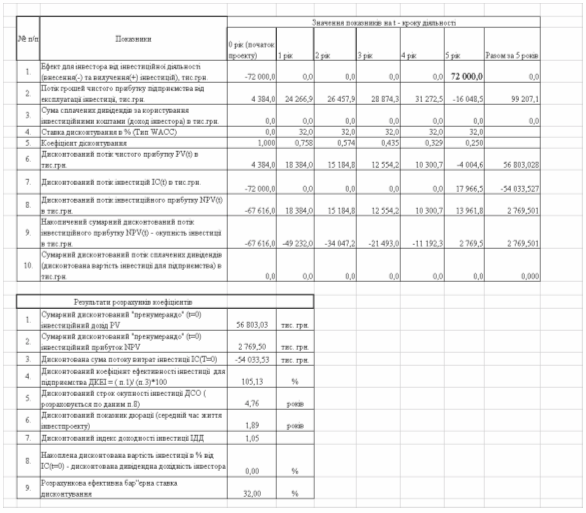

1.3 Дисконтовані „пренумерандо" показники ефективності експлуатації інвестиції складають наступні рівні:

рівень сумарного дисконтованого чистого доходу ![]() PV = 56,803 млн. грн.;

PV = 56,803 млн. грн.;

рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ![]() IC = 54,033 млн. грн.;

IC = 54,033 млн. грн.;

рівень сумарного дисконтованого чистого прибутку від експлуатції інвестиції складає ![]() NPV = +2,769 млн. грн.;

NPV = +2,769 млн. грн.;

дисконтований коефіцієнт доходності інвестиції складає PI = 105,13%, тобто дисконтований рівень рентабельності інвестиції складає +5,13%;

дисконтований строк окупності інвестиції становить DPP = 4,76 років;

рівень дисконтованої дюрації проекту становить D = 1,89 років;

ефективна бар'єрна ставка дисконтування проекту становить R бар = 32,0% річних;

ставка внутрішньої доходності проекту становить IRR = 33,91% річних.

2. Варіант №2 часткових прямих інвестицій в статутний капітал гольф-клубу та часткового банківського кредитування проекту під заставу статутного капіталу.

Основними результатами є наступні показники:

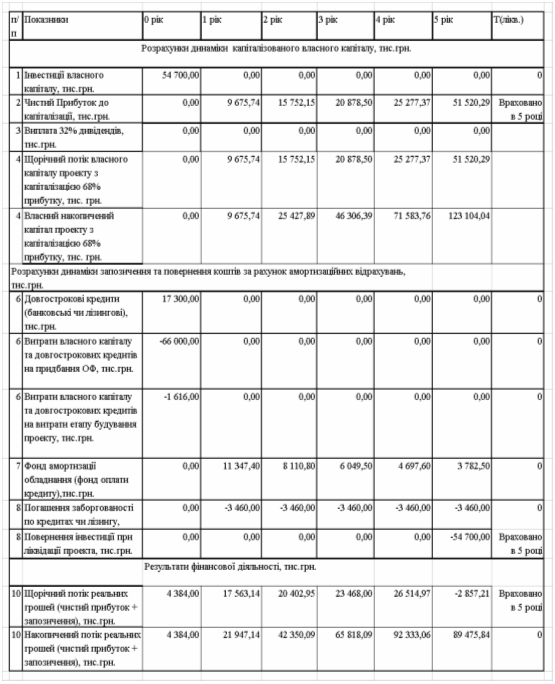

1. Інвестовано в проект та витрачено на етапі будування та введення в експлуатацію міні-гольф клубу 72,0 млн. грн., з них 54,7 млн. грн. власних коштів емісії акцій (кошти інвесторів) та 17,3 млн. грн. банківського кредиту, при цьому на момент початку експлуатації на рахунках підприємства залишив-ся резервно-страховий запас оборотних коштів - 4,384 млн. грн.;

2. За 5 років діяльності (1 підваріант - без поточних дивідендів):

сума банківського кредиту 17,3 млн. грн. та сума нарахованих відсотків за користування кредитом 12,975 млн. грн. сплачені банку повністю;

сума інвестиції 54,7 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

дивіденди інвесторам на протязі 5 років проекту не сплачувались і сплачені на кінець 5 року діяльності при ліквідації підприємства;

на момент ліквідації підприємство має на рахунках чистого прибутку 89,475 млн. грн., які є сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

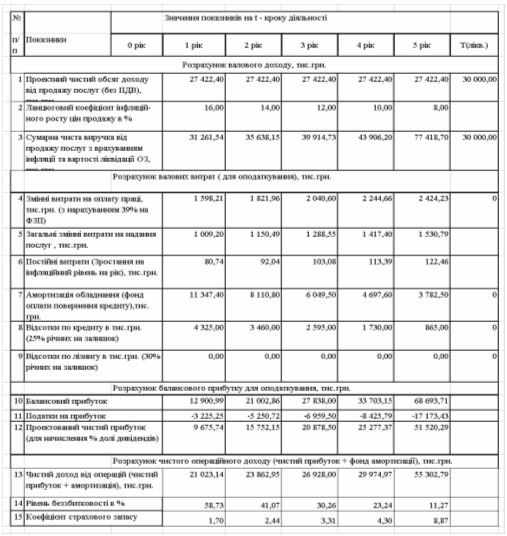

поточний рівень точки беззбитковості проекту за час проекту становить 58,73% (1 рік) - 11,27% (5 рік);

поточний рівень страхового запасу по обсягу реалізації послуг становить 1,70 (1 рік) - 8,87 (5 рік).

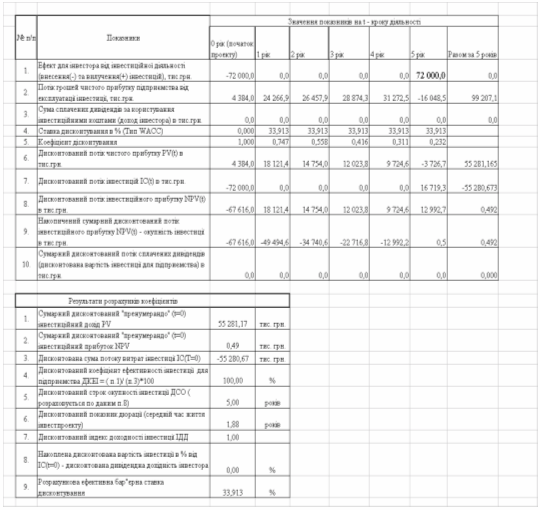

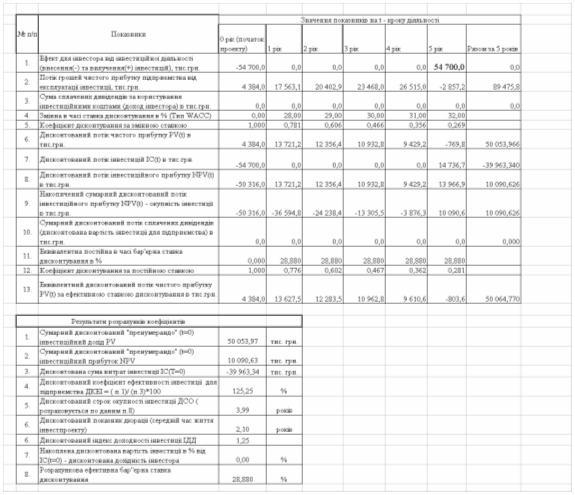

3. Дисконтовані „пренумерандо" показники ефективності експлуатації інвестиції складають наступні рівні (1 варіант - без поточних дивідендів):

рівень сумарного дисконтованого чистого доходу ![]() PV = 50,05 млн. грн.;

PV = 50,05 млн. грн.;

рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ![]() IC = 39,963 млн. грн.;

IC = 39,963 млн. грн.;

рівень сумарного дисконтованого чистого прибутку від експлуатції інвестиції складає ![]() NPV = +10,090 млн. грн.;

NPV = +10,090 млн. грн.;

дисконтований коефіцієнт доходності інвестиції складає PI = 125,25%, тобто дисконтований рівень рентабельності інвестиції складає +25,25%;

дисконтований строк окупності інвестиції становить DPP = 3,99 років;

рівень дисконтованої дюрації проекту становить D = 2,10 років;

ефективна бар'єрна ставка дисконтування проекту становить R бар = 28,88% річних;

ставка внутрішньої доходності проекту становить IRR = 36,10% річних.

4. За 5 років діяльності (2 підваріант - з поточною виплатою дивідендів):

сума банківського кредиту 17,3 млн. грн. та сума нарахованих відсотків за користування кредитом 20,760 млн. грн. сплачені банку повністю;

сума інвестиції 54,7 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

дивіденди інвесторам на протязі 5 років проекту сплачувались за 3, 4 та 5 роки (на 5 рік - кумулятивно за 3 роки) в загальній сумі 83,62 млн. грн.;

на момент ліквідації підприємство має на рахунках чистого прибутку 17,1 тис. грн., які є додатковими сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

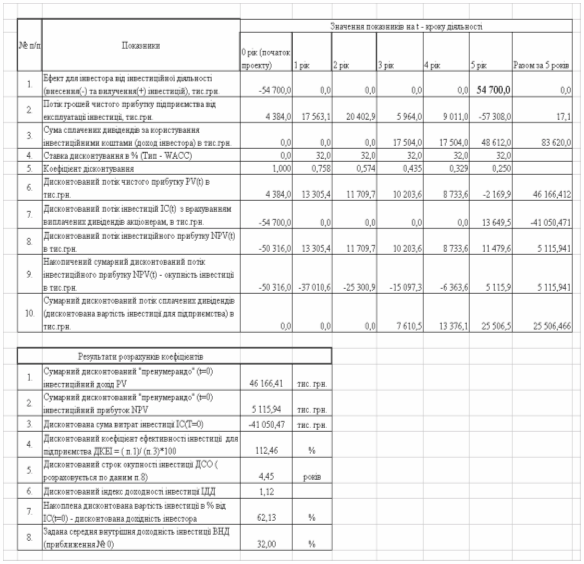

3. Дисконтовані „пренумерандо" показники ефективності експлуатації інвестиції складають наступні рівні (2 варіант - з поточною виплатою дивідендів):

рівень сумарного дисконтованого чистого доходу ![]() PV = 46,17 млн. грн.;

PV = 46,17 млн. грн.;

рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ![]() IC = 41,05 млн. грн.;

IC = 41,05 млн. грн.;

рівень сумарного дисконтованого чистого прибутку від експлуатції інвестиції складає ![]() NPV = +5,116 млн. грн.;

NPV = +5,116 млн. грн.;

дисконтований коефіцієнт доходності інвестиції складає PI = 112,46%, тобто дисконтований рівень рентабельності інвестиції складає +12,46%;

дисконтований строк окупності інвестиції становить DPP = 4,45 років;

рівень дисконтованої дюрації проекту становить D = 2,12 років;

ефективна бар'єрна ставка дисконтування проекту становить R бар = 32,0% річних;

ставка внутрішньої доходності проекту становить IRR = 34,65% річних.

дисконтована рентабельність інвестиції для інвесторів ROI = +62,19%.

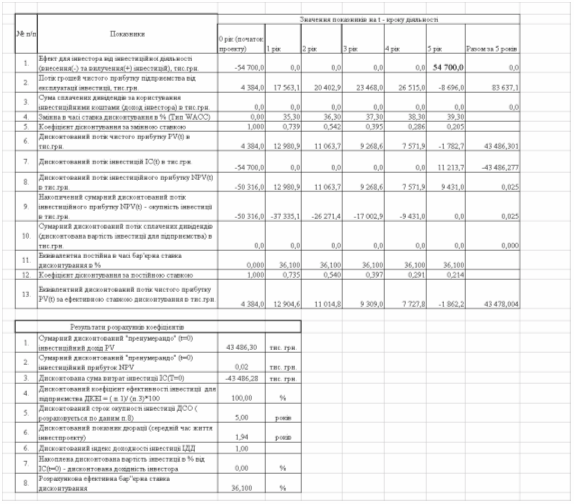

3. Варіант №3 часткових прямих інвестицій в статутний капітал гольф-клубу та часткового лізингу обладнання:

Основними результатами є наступні показники:

1. Інвестовано в проект та витрачено на етапі будування та введення в експлуатацію міні-гольф клубу 72,0 млн. грн., з них 56,0 млн. грн. власних коштів емісії акцій (кошти інвесторів) та 16,0 млн. грн. лізингового кредиту, при цьому на момент початку експлуатації на рахунках підприємства залишився резервно-страховий запас оборотних коштів - 4,384 млн. грн.;

2. За 5 років діяльності:

сума лізингового кредиту 16,0 млн. грн. та сума нарахованих відсотків за користування лізингом 14,40 млн. грн. сплачені лізинговій компанії повністю;

сума інвестиції 56,0 млн. грн. на кінець 5 року повернена інвесторам по номіналу акцій;

дивіденди інвесторам на протязі 5 років проекту не сплачувались і сплачені на кінець 5 року діяльності при ліквідації підприємства;

на момент ліквідації підприємство має на рахунках чистого прибутку 88,407 млн. грн., які є сумарними кумулятивними дивідендами інвесторів за 5 років проекту.

поточний рівень точки беззбитковості проекту за час проекту становить 60,25% (1 рік) - 11,4% (5 рік);

поточний рівень страхового запасу по обсягу реалізації послуг становить 1,66 (1 рік) - 8,78 (5 рік).

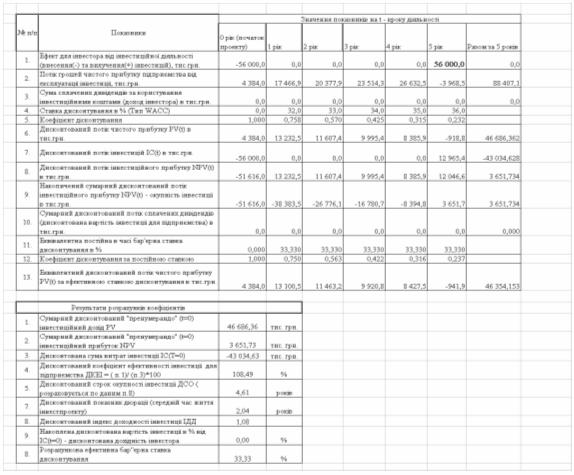

3. Дисконтовані „пренумерандо" показники ефективності експлуатації інвестиції складають наступні рівні:

рівень сумарного дисконтованого чистого доходу ![]() PV = 46,69 млн. грн.;

PV = 46,69 млн. грн.;

рівень сумарних дисконтованих інвестиційних витрат з врахуванням повернення номіналу інвестиції на кінець 5 року проекту складає ![]() IC = 43,03 млн. грн.;

IC = 43,03 млн. грн.;

рівень сумарного дисконтованого чистого прибутку від експлуатції інвестиції складає ![]() NPV = +3,651 млн. грн.;

NPV = +3,651 млн. грн.;

дисконтований коефіцієнт доходності інвестиції складає PI = 108,49%, тобто дисконтований рівень рентабельності інвестиції складає +8,49%;

дисконтований строк окупності інвестиції становить DPP = 4,61 років;

рівень дисконтованої дюрації проекту становить D = 2,04 років;

ефективна бар'єрна ставка дисконтування проекту становить R бар = 33,1% річних;

ставка внутрішньої доходності проекту становить IRR = 35,89% річних.

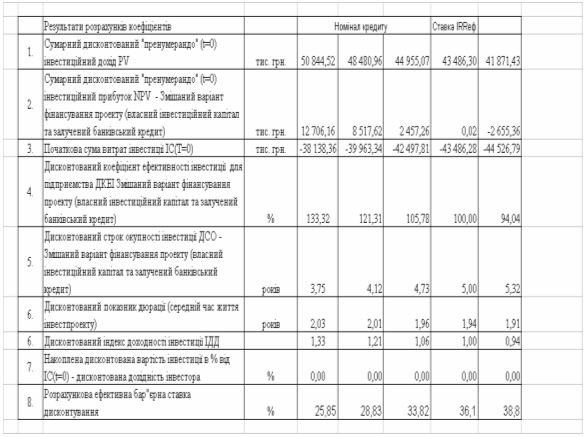

Таким чином, за показником дисконтованої рентабельності інвестицій PI досліджені варіанти проектів розташувались за наступним рейтингом:

варіант №2 - PI = 25,25%;

варіант №3 - PI = 8,49%;

варіант №1 - PI = 5,13%.

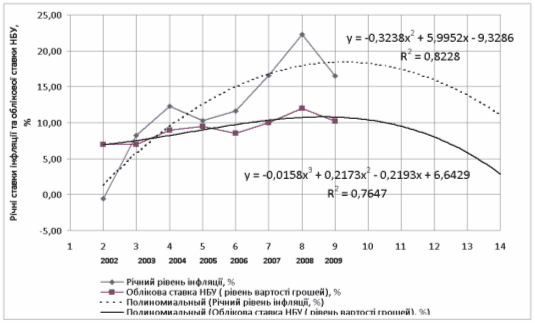

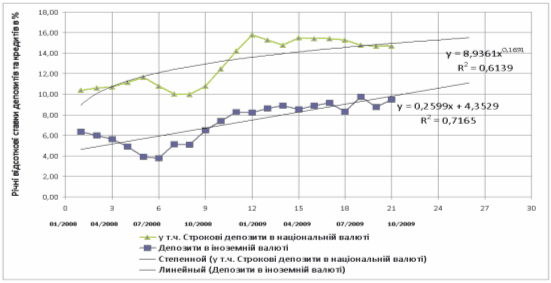

Основними принципами зменшення ризиків проектного фінансування в дипломному проекті запропоновано використання кореляційно - регресійних моделей та екстраполяційне прогнозування на період проекту основних фінан-сових показників:

рівня споживчої та товарної інфляції;

рівня облікової ставки Національного банку (мінімальна вартість грошей в країні);

рівень безризикової ставки доходності фінансового ринку (за рівнем доходності державних облігацій внутрішнього боргу);

рівень кредитних та депозитних банківських ставок.

На основі проведених в дипломному дослідженні розрахунків в проекті спрогнозовані рівні бар’єрних ставок дисконтування у національній валюті (32,0 - 33,91% річних), які є опорними для розрахунків дисконтованої ефектив-ності показників інвестиційного проекту та оцінки ризиків проектного фінан-сування.

Практична оцінка ризиків проектного фінансування на проектному етапі реалізується методами оцінки чутливості розрахункових показників ефектив-ності проекту до зміни параметрів реалізації фінансування проекту та зовнішніх факторів.

Для оцінки чутливості показників ефективності проекту до зміни пара-метрів реалізації фінансування проекту та зовнішніх факторів для всіх 3-х варі-антів аналізуємого проекту були проведені тестові розрахунки оцінки впливу зміни бар’єрної ставки дисконтування (прогнозне очікування економічної ефек-тивності проекту в часі) на основні дисконтовані показники ефективності варіантів №1,2,3.

Результати тестових розрахунків показали, що:

чутливість зміни показника дисконтованого прибутку NPV для варіанту №1 проекту на 22,4% вище, ніж для проектів №2 та №3;

чутливість зміни показника дисконтованого коефіцієнта доходності інвестиції PI та дисконтованої окупності інвестиції DPP для варіанту №1, №2 та №3 проекту приблизно однакова.

Таким чином, по показнику чутливості варіант №1 проекту має більший ризик, ніж варіанти №2 та №3.

Комплексним показником ризику проектного фінансування у дипломно-му проекті запропоноване використання відношення фактичного середнього рівня внутрішньої ставки доходності проекту, при якому дисконтований сумар-ний поток прибутку NPV =0, до проектної бар’єрної ставки дисконтування.

За показником запасу досягнення "нульового" дисконтованого прибутку інвестиції досліджені варіанти проектів розташувались за наступним рейтингом:

варіант №2 - (IRR - Rбар) /Rбар*100% = 19,94% (найменший рівень ризику проекту);

варіант №3 - (IRR - Rбар) /Rбар*100% = 7,77%;

варіант №1 - (IRR - Rбар) /Rбар*100% = 5,63%.

Таким чином, Варіант №2 фінансування проекту за рахунок інструментів часткових прямих інвестицій в статутний капітал гольф-клубу та часткового банківського кредитування проекту під заставу статутного капіталу є найбільш прибутковішим та найменш ризикованим.

Таким чином, практична цінність отриманих результатів магістерського дипломного дослідження полягає в тому, що на основі проведеного комплексу оптимізації варіантів проектного фінансування доведено, що найкращі характеристики реалізуються при застосуванні варіанту змішаного проектного фінансування, заснованого на часткових прямих інвестиціях в статутний капітал гольф-клубу та частковому проектному банківському кредитуванні проекту, що дозволяє досягнути інвестиційно привабливого рівня дисконтованої внутрішньої ставки доходності проекту 36,1% при найбільшому рівні страхового запасу в 19,9% на ризики реалізації проекту.

Список використаної літератури

1. Господарський Кодекс України від 16 січня 2003 року N 436-IV // Із змінами і доповненнями, внесеними Законами України станом від 24 липня 2009 року N 1617-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

2. Закон України „Про інвестиційну діяльність” від 18 вересня 1991 року N 1560-XII // Із змінами і доповненнями, внесеними Законами України станом від 25 грудня 2008 року N 800-VI - - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

3. Закон України „Про режим іноземного інвестування” від 19 березня 1996 року N 93/96-ВР // Із змінами і доповненнями, внесеними Законами України станом від 15 травня 2003 року N 762-IV - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

4. Закон України „Про інститути спільного інвестування (пайові та корпоративні інвестиційні фонди) ” від 15 березня 2001 року N 2299-III // Із змінами і доповненнями, внесеними Законами України станом від 18 грудня 2008 року N 693-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

5. Закон України "Про оподаткування прибутку підприємств" від 22 травня 1997 року N 283/97-ВР (цей Закон викладено у новій редакції) // Із змінами і доповненнями, внесеними Законами України станом від 24 липня 2009 року N 1617-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

6. Закон України „Про банки та банківську діяльність” від 7 грудня 2000 року N 2121-III // Із змінами і доповненнями, внесеними Законами України станом від 24 липня 2009 року N 1617-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

7. Закон України „Про цінні папери та фондовий ринок" від 23 лютого 2006 року N 3480-IV // Із змінами і доповненнями, внесеними Законами України станом від 18 грудня 2008 року N 692-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

8. Закон України „ Про фінансово-кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю" від 19 червня 2003 року N 978-IV // Із змінами і доповненнями, внесеними Законами України станом від 18 грудня 2008 року N 692-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

9. Закон України „Про акціонерні товариства” від 17 вересня 2008 року N 514-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

10. Закон України „Про концесії на будівництво та експлуатацію автомо-більних доріг" від 15 січня 2009 року N 891-VI (цей Закон викладено у новій редакції) // Із змінами і доповненнями, внесеними Законами України станом від 15 січня 2009 року N 891-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

11. Закон України „Про концесії” від 16 липня 1999 року N 997-XIV // Із змінами і доповненнями, внесеними Законами України станом від 19 лютого 2009 року N 1023-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

12. Закон України „Про недержавне пенсійне забезпечення” від 9 липня 2003 року N 1057-IV // Із змінами і доповненнями, внесеними Законом України від 15 грудня 2005 року N 3201-IV - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

13. Закон України „ Про фінансовий лізинг” від 11 грудня 2003 року N 1381-IV (цей Закон викладено в новій редакції) - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

14. Закон України „Про фінансові послуги та державне регулювання ринків фінансових послуг” від 12 липня 2001 року N 2664-III // Із змінами і доповненнями, внесеними Законами України станом від 24 липня 2009 року N 1617-VI - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

15. Постанова КМУ від 17 червня 2009 р. N 686 „Про надання у 2009 році державних гарантій для виконання інвестиційних проектів” - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

16. Розпорядження КМУ від 13 травня 2009 р. N 544-р „ Про затверджен-ня переліку об'єктів, що фінансуються у 2009 році за рахунок коштів Стабі-лізаційного фонду, передбачених для реалізації інвестиційних проектів соці-ально-економічного розвитку регіонів” // Із змінами і доповненнями, внесеними розпорядженнями Кабінету Міністрів України станом від 23 вересня 2009 року N 1153-р - http://www.liga-zakon.net - Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон", 2009

17. Андерсен Э., Груде К., Хауг Т. Сфокусированное управление проектом. - М.: ФАИР-ПРЕСС, 2006 - 526 с.

18. Бардиш Г.О. Проектне фінансування. - К. „Знання”, 2008 р - 464 с.

19. Бардиш Г.О. Проектний аналіз: підручник. - 2-ге вид. [стер.]. - К.: Знання, 2006.

20. Бардиш Г.О. Проектне фінансування: підручник / Г.О. Бардиш; М-во освіти і науки України, Львівський банківський ін-т НБУ. - 2-ге вид., стер. - К.: Алерта, 2007. - 464 с.

21. Баринов А.Э. Проджект файненсинг. Технологии финансирования инвестиционных проектов: практикум/ А.Э. Баринов. - М.: Ось-89, 2007. - 432 с.

22. Батенко Л.П., Завгородніх О.А. Ліщинська В.В. Управління проектами: навч. посібник. - К., КНЕУ, 2003. - 231 с.

23. Бланк И.А. Инвестиционный менеджмент: учеб. курс / И.А. Бланк. - Изд.2-е, перераб. и доп. - К.: Эльга: Ника-Центр, 2006. - 552 с.

24. Богоявленська Ю.В. Проектний аналіз: навч. посібник / Ю.В. Богоявленська; М-во освіти і науки України, Європейський ун-т фінансів, інформ. систем, менеджменту і бізнесу, відокр. підрозділ у м. Житомирі. - К.: Кондор, 2006. - 336 с.

25. Бочарников А.П. Основы инвестиционной деятельности: учеб. пособие / А.П. Бочарников. - М.: Омега-Л, 2007. - 287 с.

26. Бочаров В.В. Инвестиции: [учебник] / В.В. Бочаров. - 2-е изд. - СПб.: Питер, 2008. - 381 с.

27. Ван Хорн, Джеймс К. Основы финансового менеджмента / Джеймс К. Ван Хорн, Джон М. Вахович, мл.; [пер. с англ.О.Л. Пелявского]. - 12-е изд. - М.; СПб.; К.: Вильямс, 2008. - 1232 с.

28. Верба В.А., Загородніх О.А. Проектний аналіз: Підручник. - К.: КНЕУ, 2000. - 322 с.

28. Верзух, Эрик. Управление проектами: ускоренный курс по программе MBA / Эрик Верзух; [пер. с англ.О.Л. Пелявского; гл. ред. С.Н. Тригуб]. - 2-е изд. - М.; СПб.; К.: Вильямс, 2008. - 480 с.

29. Вовчак О.Д. Інвестування: навч. посібник. - Львів: Вид-во "Новий Світ-2000", 2008.

30. Гибсон, Роджер. Формирование инвестиционного портфеля: Управление финансовыми рисками: пер. с англ. / Роджер Гибсон; [ред.В. Григорьева]. - 2-е изд., испр. - М.: Альпина Бизнес Букс, 2008. - 276 с.

31. Гончаров А.Б. Інвестування: Навч. посібник. - Харків, Вид-во „ІНЖЕК”, 2003. - 326 с.

31. Горемыкин В.А. Бизнес-план. Методика разработки.25 реальных образцов бизнес-планов/ В.А. Горемыкин. - 5-е изд., перераб. и доп. - М.: Ось-89, 2007. - 592 с.

Грашина М., Дунган В. "Основи управління проектами". - Спб: "Питер", 2006, - 208с

33. Грей, Клиффорд Ф. Управление проектами: учебник / Клиффорд Ф. Грей, Эрик У. Ларсон. - М.: Дело и Сервис, 2007. - 597 с.

34. Дамодаран, Асват. Инвестиционная оценка. Инструменты и методы оценки любых активов / Асват Дамодаран; [пер. с англ.Д. Липинского и др.; науч. ред.Е. Сквирская, В. Ионов]. - 5-е изд. - М.: Альпина Бизнес Букс, 2008. - 1323 с.

35. ДеКарло Д. eXtreme Project Management. Экстремальное управление проектами. - М.: Компания p. m. Office, 2005. - 178 с.

36. Дука А.П. Теорія та практика інвестиційної діяльності. Інвестування: навч. посібник.2-е вид. - К.: Каравела, 2008. - 246 с.

37. Економіка підприємства: навч. - метод посіб. для самост. вивч. дисц. / Г.О. Швиданенко, О.С. Федонін, О.Г. Мендрул, І.М. Репіна [та ін.] ; за заг. ред. Г.О. Швиданенко; М-во освіти і науки України, ДВНЗ "Київський нац. екон. ун-т ім.В. Гетьмана". - К.: КНЕУ, 2009. - 439 с.

38. Жуков В.В. Проектне фінансування: навч. посібник. - 2-ге вид. [випр. і доп.]. - Харьков: Вид-во "ІНЖЕК", 2004. - 236 с.

39. Жуков В.В. Проектне фінансування. Навч. посіб.3-те. вид. К.: „Знання", 2006. - 248с.

40. Зелль, Аксель. Бизнес-план. Инвестиции и финансирование, планиро-вание и оценка проектов / Axel Sell; пер. нем. А.В. Игнатов, Е.Н. Станиславчик; общ. ред.Е.Н. Станиславчик. - М.: Ось-89, 2007. - 240 с.

41. Інвестування: підручник / В.М. Гриньова [та ін.]. - К.: Знання, 2008. - 452 с.

42. Інвестиційний аналіз: підручник / [А.А. Пересада, Т.В. Майорова, С.В. Онікієнко та ін] ; кер. авт. кол. і наук. ред.А. А. Пересада; М-во освіти і науки України, Держ. вищ. навч. заклад "Київський нац. екон. ун-т ім.В. Гетьмана". - 2-ге вид., переробл. та доповн. - К.: КНЕУ, 2008. - 544 с.

43. Йескомб, Э.Р. Принципы проектного финансирования / Э.Р. Йескомб; пер. с англ. И.В. Васильевской; под общ. ред. Д.А. Рябых. - М.: Вершина, 2008. - 488 с.

44. Катасонов В. Проектне фінансування: Підручник. К.: “Знання", 2000 - 272с.

45. Кендалл И.,Роллинз К. Современные методы управления портфелями проектов и опыт управления проектами: максимизация ROI - М.: ЗАО "ПМСОФТ", 2004. - 280 с.

Керівництво з питань проектного менеджменту / Інститут проектного менеджменту США; Комітет з питань стандартів РМІ; США. - К.: АТ "Віпол", 1999. - 197 с.

47. Коюда В.О. Основи інвестиційного менеджменту: навч. посібник / В.О. Коюда, Т.І. Лепейко, О.П. Коюда. - К.: Кондор, 2008. - 340 с.

48. Кузенко Т.Б., Кузькин Є.Ю., Сабліна Н.В. Фінанси підприємств. - Харків, Вид-во „ІНЖЕК”, 2007. - 168 с.

48. Куриленко Т.П. Проектне фінансування. Підручник - К.: Кондор, 2006 - 208с.

49. Лук'янова В.В., Головач Т.В. Економічний ризик: навч. посібник. - К.: Академвидав, 2007. - 138 с.

50. Мазур И.И., В.Д. Шапиро. Управление проектами. - учебное пособие /под ред. Проф.И. И. Мазура. - Москва:, "Экономика". - 2001. - 574 с.

51. Маненко С. Його величність гольф // Тижневик "Персонал" №13 (265), 3-9 квітня 2008

52. Методологія, методи та засоби проектного менеджменту. Методичні вказівки/ Викладач, к. т. н., доцент кафедри управління проектами Андріанов В.В. - Одеса: ОРІДУ НАДУ при Президентові України, 2006.

53. Мойсеєнко І.П. Інвестування: навч. посібник. - К.: Знання, 2006. - 458 с.

54. Нешитой А.С. Инвестиции: учебник / А.С. Нешитой. - 7-е изд., перераб. и испр. - М.: Дашков и К°, 2008. - 372 с.

55. Управління проектами: навч. посібник / [Л.О. Збаразська та ін.] ; М-во освіти і науки України. - К.: Центр учбової літератури, 2008. - 168 с.

56. Пересада А.А., Майорова Т.В., Ляхова О.О. Проектне фінансування: Підручник. - К.: КНЕУ, 2005. - 736 с.

57. Пересада А.А., Коваленко Ю.М. "Фінансові інвестиції": Підручник - К.: КНЕУ, 2006. - 502 с.

58. Пересада А.А., Майорова Т.В., Ляхова О.О. Проектне фінансування: Підручник. - К.: КНЕУ, 2005. - 736 с.

59. Пересада А.А., Майорова Т.В., Онікієнко С.В. "Інвестиційний аналіз": Підручник - 2-ге вид., перероб. та доп. - К.: КНЕУ, 2008. - 437 с.

60. Пересада А.А. та ін. Портфельне інвестування: Навчально-методичний посібник для самостійного вивчення дисципліни. - К., КНЕУ, 2004.

61. Посібник з питань Проектного Менеджменту (українською мовою): Пер. з англ. / Під ред. С.Д. Бушуєва, 2-і видання, перероб. - К.: Видавничий будинок "Ділова Україна", 2000. - 198с.

62. Разу та інші, Управління програмами та проектами: 17-модульна програма для менеджерів "Управління розвитком організації",

8. - М.: "ИНФА - М", 1999. - 392с.

63. Руководство к своду знаний по управлению проектами (Руководство PMBoK). Третье издание. © 2004 Project Management Institute, Four Campus Boulevard, Newtown Square, PA 19073-3299 USA / США.

64. Слиньков В.Н. Бизнес-план и организация финансово-хозяйственной деятельности предприятия: учеб. пособие / В.Н. Слиньков; [под общ. ред.А.П. Луция]. - 3-е изд., доп. и испр. - К.: Алерта, 2006. - 520 с.

65. Словник-довiдник з питань управління проектами / Бушуєв С.Д. Українська асоціація управління проектами. - К.: Видавничий будинок "Ділова Україна", 2001. - 640с

66. Староверова Г.С. Экономическая оценка инвестиций: учеб. пособие / Г.С. Староверова, А.Ю. Медведев, И.В. Сорокина. - 2-е изд., стереотип. - М.: КНОРУС, 2008. - 311 с.

67. Структура Декомпозиции Работ WBS // Университет Управления Проектами (группа компаний ПМСОФТ), http://www.pmsoft.ru/

68. Тарасюк Г.М. Управління проектами: навч. посібник [для студ. вищ. навч. закл.]. - 2-ге вид. - К.: Каравела, 2006. - 126 с.

69. Товб А.С., Ципес Г.Л. Управление проектами: стандарты, методы, опыт.2-е изд. М.: ЗАО "Олимп-Бизнес", 2005. - 240 стр.

70. Управление проектами. Мазур И.И., Шапиро В.Д. Справочное пособие. - М.: Высшая школа, 2001 - 875 с.

71. Управление проектами / под ред. Дж.К. Пинто - СПб: Питер, 2004 - 464 с.

72. Федоренко В.Г. Інвестиційний менеджмент: навч. посібник. - 3-тє вид. [доп.]. - К.: МАУП, 2006. - 436 с.

73. Фінанси підприємства: Підручник /Лігоненко Л.О., Гуляєва Н.М., Гринюк Н.А. та ін. - К.: КНТЕУ, 2007. - 491с.

74. http://www.golf. od.ua - Офіційний Інтернет-сайт Одеського міського гольф-клубу, 2009

75. http://www.landgolf.com.ua - Офіційний Інтернет-сайт товариства "ЛЕНД-ГОЛЬФ", м. Киів, 2009

76. http://www.UKRSTAT.gov.ua - Офіційний Інтернет-сайт Державного комітету статистики України, 2009

77. http://www.bank.gov.ua - Офіційний Інтернет-сайт Національного банку України, 2009

78. http://www.ukrsibbank.com.ua - Офіційний Інтернет-сайт АКІБ „Укрсіббанк", 2009

Додатки

Додаток А

Обсяги та структура джерел коштів капітального інвестування в Україні у 2007 - 2009 роках. за даними Держкомстата України []

Таблиця А.1

Капітальні інвестиції за джерелами фінансування за 2007 рік

| Освоєно (використано) | ||||

| капітальні інвестиції | у т. ч. інвестиції в основний капітал | |||

| у фактичних цінах, млн. грн. | у% до загального обсягу | у фактичних цінах, млн. грн. | у% до загального обсягу | |

| Всього | 222 678,8 | 100,0 | 188 486,1 | 100,0 |

| у т. ч. за рахунок | ||||

| коштів державного бюджету | 15 077,3 | 6,8 | 10 458,1 | 5,6 |

| коштів місцевих бюджетів | 9 370,4 | 4,2 | 7 323,9 | 3,9 |

| власних коштів підприємств та організацій | 130 514,8 | 58,6 | 106 519,7 | 56,5 |

| коштів іноземних інвесторів | 7 251,3 | 3,3 | 6 659,5 | 3,5 |

| коштів інвестиційних фондів | 4 223, 9 | 1,9 | 4 177,5 | 2,2 |

| коштів населення на будівництво власних квартир | 9 879,4 | 4,4 | 9 879,4 | 5,2 |

| коштів населення на індивідуальне житлове будівництво | 8 549,1 | 3,8 | 8 549,1 | 4,5 |

| кредитів банків та інших позик | 33 903,8 | 15,2 | 31 182,3 | 16,6 |

| інших джерел фінансування | 3 908,8 | 1,8 | 3 736,5 | 2,0 |

Таблиця А.2

Капітальні інвестиції за джерелами фінансування за 2008 рік

| Освоєно (використано) | ||||

| капітальні інвестиції | у т. ч. інвестиції в основний капітал | |||

| у фактичних цінах, млн. грн. | у% до загального обсягу | у фактичних цінах, млн. грн. | у% до загального обсягу | |

| Всього | 272 074,1 | 100,0 | 233 081,0 | 100,0 |

| у т. ч. за рахунок | ||||

| коштів державного бюджету | 15 402,9 | 5,7 | 11 576,0 | 5,0 |

| коштів місцевих бюджетів | 12 498,0 | 4,6 | 9 918,2 | 4,2 |

| власних коштів підприємств та організацій | 161 277,2 | 59,3 | 132 138,0 | 56,7 |

| коштів іноземних інвесторів | 8 087,0 | 3,0 | 7 591,4 | 3,3 |

| коштів інвестиційних фондів | 5 704,2 | 2,1 | 5 675,5 | 2,4 |

| коштів населення на будівництво власних квартир | 9 495,2 | 3,5 | 9 495,2 | 4,1 |

| коштів населення на індивідуальне житлове будівництво | 11 589,0 | 4,2 | 11 589,0 | 5,0 |

| кредитів банків та інших позик | 42 981,0 | 15,8 | 40 450,9 | 17,3 |

| нших джерел фінансування | 5 039,6 | 1,8 | 4 646,8 | 2,0 |

Таблиця А.3

Капітальні інвестиції за джерелами фінансування за 1 півріччя 2009 рік

| Освоєно (використано) | ||||

| капітальні інвестиції | у т. ч. інвестиції в основний капітал | |||

| у фактичних цінах, млн. грн. | у% до загального обсягу | у фактичних цінах, млн. грн. | у% до загального обсягу | |

| Всього | 65 961,7 | 100,0 | 54 081,7 | 100,0 |

| у т. ч. за рахунок | ||||

| коштів державного бюджету | 1 911,9 | 2,9 | 1 561,0 | 2,9 |

| коштів місцевих бюджетів | 1 529,8 | 2,3 | 1 193,9 | 2,2 |

| власних коштів підприємств та організацій | 45 842,5 | 69,5 | 35 830,6 | 66,3 |

| коштів іноземних інвесторів | 2 616,4 | 4,0 | 2 401,3 | 4,4 |

| коштів інвестиційних фондів | 937,4 | 1,4 | 920,4 | 1,7 |

| коштів населення на будівництво власних квартир | 1 902,0 | 2,9 | 1 901,5 | 3,5 |

| коштів населення на індивідуальне житлове будівництво | 2 241,0 | 3,4 | 2 241,0 | 4,1 |

| кредитів банків та інших позик | 8 081,0 | 12,2 | 7 174,1 | 13,3 |

| інших джерел фінансування | 899,7 | 1,4 | 857,9 | 1,6 |

Додаток Б

Макропоказники економіки України у 2007 - 2009 роках

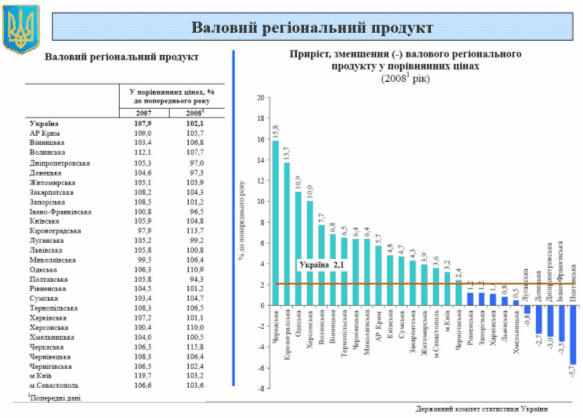

Рис. Б.1. Динаміка змін ВВП України у 2007 - 2008 роках за даними Держкомстата України

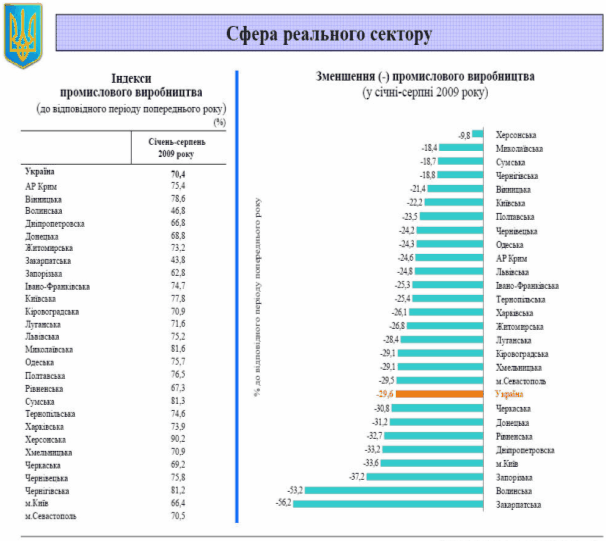

Рис. Б.2. Динаміка змін обсягів промислового виробництва в Україні у 2008 - 2009 роках за даними Держкомстата України

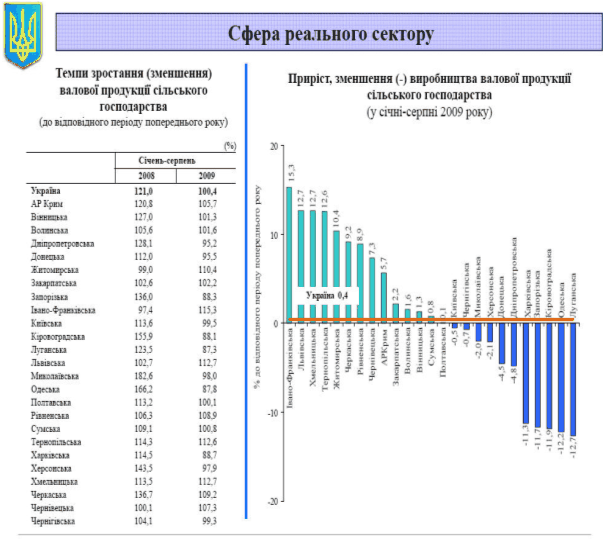

Рис. Б.3. Динаміка змін обсягів виробництва продукції сільського господарства в Україні у 2008 - 2009 роках за даними Держкомстата України.

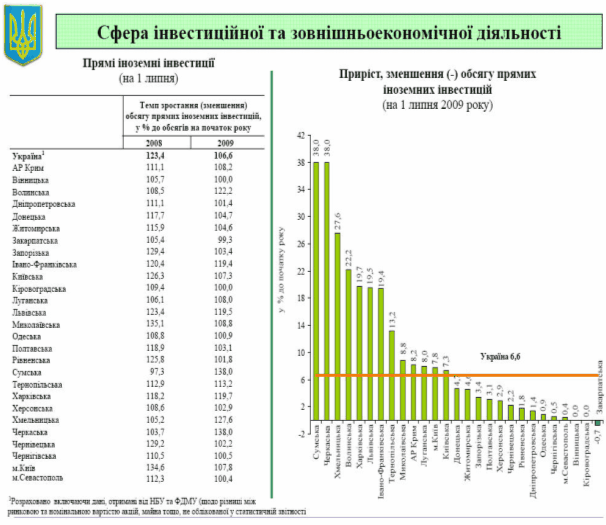

Рис. Б.4. Динаміка змін обсягів іноземних інвестицій в основний капітал в Україні у 2008 - 2009 роках за даними Держкомстата України

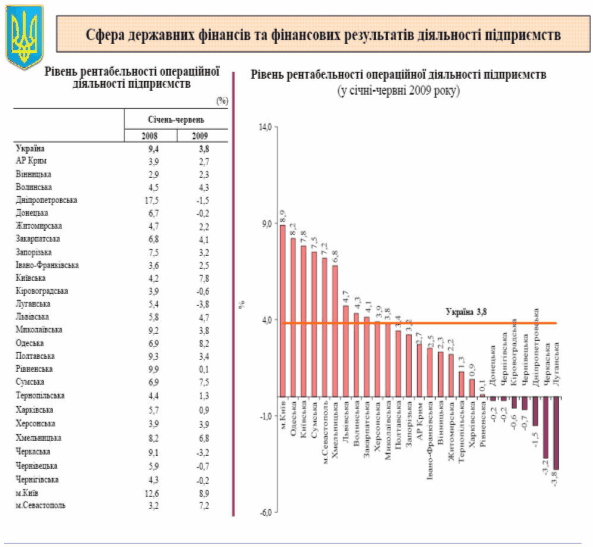

Рис. Б.5. Динаміка змін рівня рентабельності діяльності підприємств в Україні у 2008 - 2009 роках за даними Держкомстата України

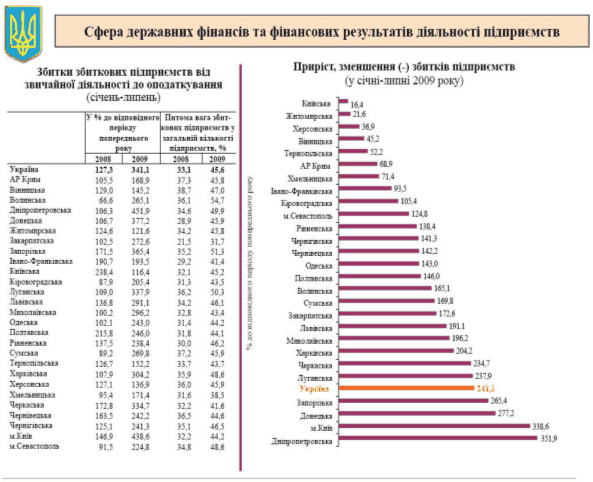

Рис. Б.6. Динаміка змін рівня збитковості діяльності підприємств в Україні у 2008 - 2009 роках за даними Держкомстата України

Додаток В

Вихідні дані для обгрунтування кошторису бізнес-плану побудови міні-гольф клубу

Таблиця В.1

Необхідні площі для міні-гольфа [19]

| Вид гольф-спорудження | Необхідна площа земельної ділянки |

| Повноцінне поле - 18 лунок | від 60 га |

| Укорочене гольф-поле (2-е коло гри) - 9 лунок | від 30 га |

| "Пітч енд патт" - 9 лунок | від 2 га |

| "Пітч енд патт" - 6 лунок | від 0,8 га |

| "Пітч енд патт" - 3 лунки | від 0,5 га |

| Повноцінний " Драйвінг-Рейндж" | від 0,2 га |

| Укорочений " Драйвінг-Рэйндж" із сіткою | від 200 кв. м |

| Повноцінний "Паттінг Грін" (100-м гри) | 500 кв. м |

| "Паттінг Грін" у приміщенні | від 50 кв. м |

| Ландшафтна міні-гольф площадка - 18 лунок (700-м гри) | 2000 кв. м |

| Ландшафтна міні-гольф площадка - 9 лунок (350-м гри) | 1000 кв. м |

| Ландшафтна міні-гольф площадка - 6 лунок | від 200 кв. м |

| Ландшафтна міні-гольф площадка - 3 лунки | від 100 кв. м |

| Стаціонарні міні-гольф площадки в приміщенні - 9 лунок | від 100 кв. м |

| Стаціонарні міні-гольф площадки в приміщенні - 6 лунок | від 50 кв. м |

| Стаціонарні міні-гольф площадки в приміщенні - 3 лунки | від 30 кв. м |

| Модульні площадки - 18 шт. (150 м гри) | 150 - 1000 кв. м |

| Модульні площадки - 9 шт. (60 м гри) | 500 кв. м |

| Модульні площадки - 6 шт. | від 50 кв. м |

| Модульні площадки - 3 шт. (20 м гри) | 100 кв. м |

Таблиця В.2

Розрахунки рівня прибутковості бізнесу міні-гольф [19]

| Кількість ігор за день | Прибуток за день (USD) | Прибуток за тиждень (USD) | Прибуток за місяць (USD) | Прибуток за сезон (USD) |

| 20 | 200 | 1400 | 6000 | 36000 |

| 40 | 400 | 2800 | 12000 | 72000 |

| 80 | 800 | 5600 | 24000 | 144000 |

| 100 | 1000 | 7000 | 30000 | 180000 |

| 150 | 1500 | 10500 | 45000 | 270000 |

| 200 | 2000 | 14000 | 60000 | 360000 |

Таблиця В.3

Проектний план по персоналу клуба

| Посада | Штатних | Зарплата | Зарплата | Платежі |

| одиниць | (грн. /міс) | ($ US/міс) | ||

| Керування | ||||

| Ген. Директор | 1 | 8 000,00 | Щомісяця, весь проект | |

| Гл. Бухгалтер | 1 | 5 000,00 | Щомісяця, весь проект | |

| Зам. директора | 1 | 6 000,00 | Щомісяця, весь проект | |

| Адміністратор-Касир | 2 | 2 000,00 | Щомісяця, весь період експлуатації проекту | |

| Виробництво | ||||

| Кухар | 2 | 3 000,00 | Щомісяця, весь період експлуатації проекту | |

| Бармен | 2 | 3 000,00 | Щомісяця, весь період експлуатації проекту | |

| Охоронець | 2 | 3 000,00 | Щомісяця, весь період експлуатації проекту | |

| Інструктор | 6 | 5 000,00 | Щомісяця, весь період експлуатації проекту | |

| Офіціант | 4 | 2 000,00 | Щомісяця, весь період експлуатації проекту | |

| Прибиральниця | 2 | 1 000,00 | Щомісяця, весь період експлуатації проекту | |

| Гардеробниця | 2 | 800,00 | Щомісяця, весь період експлуатації проекту | |

| Усього | 25 | 82 600,00 | Щомісяця, весь період експлуатації проекту |

Таблиця В.4

Загальні щомісячні витрати на утримання клубу

| Назва | Сума | Сума | Платежі |

| (грн) | ($ US) | ||

| Керування | |||

| Телефонний зв'язок | 1 000,00 | Щомісяця, весь проект | |

| Мобільний зв'язок | 3 000,00 | Щомісяця, весь проект | |

| Виробництво | |||

| Електроенергія | 2 000,00 | Щомісяця, весь проект | |

| Послуги утримання полей для гольфу | 2 500,00 | Щомісяця, весь проект | |

| Комунальні послуги (газ, водопостачання, каналізація) | 5 000,00 | Щомісяця, весь проект | |

| Аксесуари для міні-гольфа | 2 000,00 | Щомісяця, весь проект | |

| Видаткові матеріали для бара та ресторану (транспорт+продукти) | 55 000,00 | Щомісяця, весь проект | |

| Маркетинг | |||

| Реклама | 2 000,00 | Щомісяця, весь проект | |

| Усього витрат експлуатації | 72 500,00 | Щомісяця, весь проект | |

| Амортизаційні витрати | 55 000,00 | Щомісяця, весь проект |

Таблиця В.5

Загальні щомісячні планові доходи клубу

| Назва | Одночасна Макси-мальна кількість гравців на полі | Середнясума доходу клубу в час, грн. /час | Серед-ній час повної загруз-ки на день | Розрахункова сума доходу клубу за місяць, грн |

| Об’єкт інфраструктури | ||||

| Поле міні-гольфу класу "пітч&патт" | 36 | 100 | 3 | 324 000 |

| Поле міні-гольфу класу "ландшафтний парково - камяний 4 рівневий" | 12 | 80 | 4 | 115 200 |

| Поле міні-гольфу класу "ландшафтний піщано-озерний 2 рівневий" | 10 | 80 | 4 | 96 000 |

| Модульно-тренувальне поле міні-гольфу класу "Паттінг грін" | 12 | 55 | 3 | 59 400 |

| Модульне поле міні-гольфу класу "Дитячий казковий міні-гольф" | 12 | 30 | 2 | 21 600 |

| Критий зал на 6 "електронних" гольф -тренажерів | 6 | 150 | 8 | 216 000 |

| Послуги тренера на гольф - полях | 6 | 75 | 8 | 108 000 |

| Сумарний дохід від послуг гольф-ігор (грн. /міс) | 940 200 | |||

| Допоміжний об’єкт інфраструктури | ||||

| Ресторан | 50 | 85 | 2 | 255 000 |

| Бар | 30 | 50 | 4 | 180 000 |

| Басейн, SPA, сауна | 25 | 50 | 4 | 150 000 |

| Прокат інвентаря | 100 | 10 | 4 | 120 000 |

| Готельні послуги | 60 | 25 | 12 | 540 000 |

| Загальна сума доходів клубу за всі послуги (грн. /міс) | 2 285 200 |

Таблиця В.6

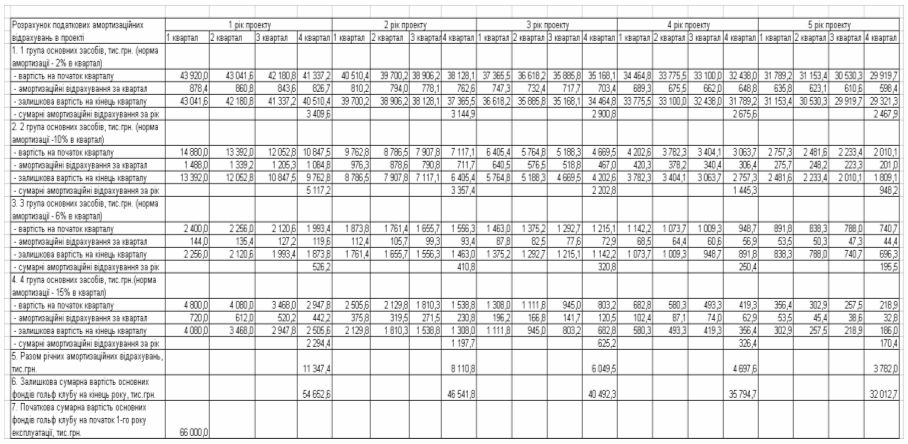

Прогноз амортизаційних відрахувань при експлуатації основних засобів в інвестиційному проекті міні-гольф клубу

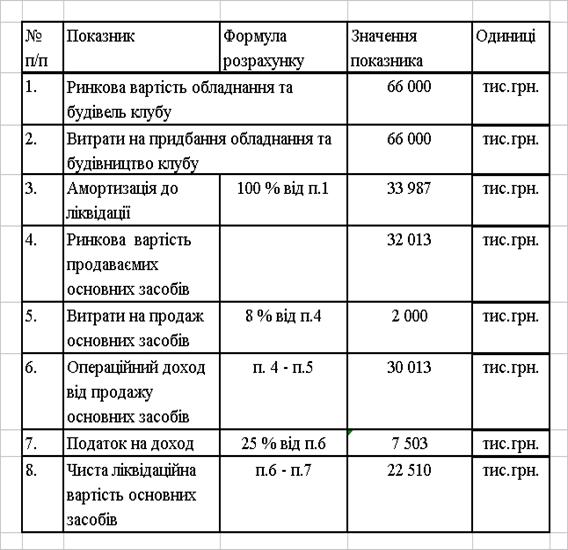

Таблиця В.7

Розрахунковий рівень початової та ліквідаційної вартості основних засобів проекту міні-гольф клубу

Додаток Г

Розрахунки показників ефективності 5-ти річного етапа експлуатації (життєвого циклу) варіанта №1 інвестиційного проекта -

100% фінансування за рахунок акціонерного власного капіталу

Таблиця Г.1

Показники динаміки операційної діяльності в варіанті №1 інвестиційного проекту (100% - акціонерний капітал)

Таблиця Г.2

Показники динаміки фінансової діяльності в варіанті №1 інвестиційного проекту (100% - акціонерний капітал)

Таблиця Г.3

Показники дисконтованої ефективності в варіанті №1 інвестиційного проекту (100% - акціонерний капітал) - постійна ставка дисконтування WACC =32%

Таблиця Г.4

Показники дисконтованої ефективності в варіанті №1 інвестиційного проекту (100% - акціонерний капітал) - пошук внутрішньої ставка доходності проекту IRR

Таблиця Г.5

Аналіз чутливості показників дисконтованої ефективності в варіанті №1 інвестиційного проекту (100% - акціонерний капітал) від рівня постійної бар’єрної ставки дисконтування Rбар

Додаток Д

Таблиця Д.1

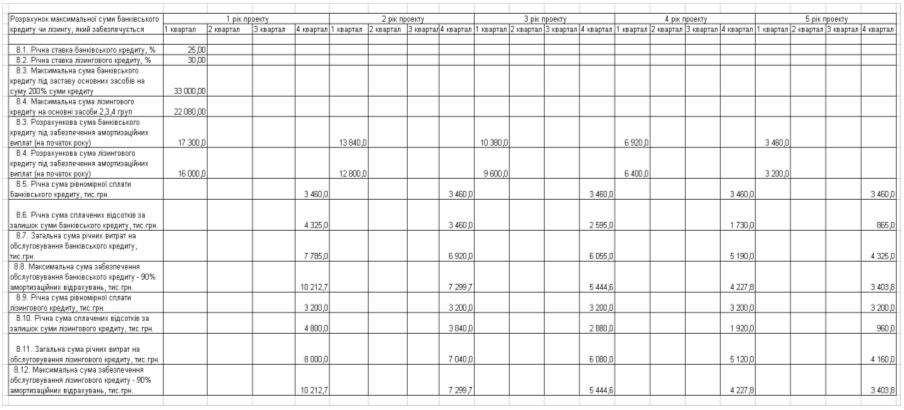

Прогноз обсягів банківського кредитування чи лізингу обладнання та графіку обслуговування боргу при застосуванні в якості джерела нарахованих сум амортизації основних засобів (табл. В.6 Додатку В)

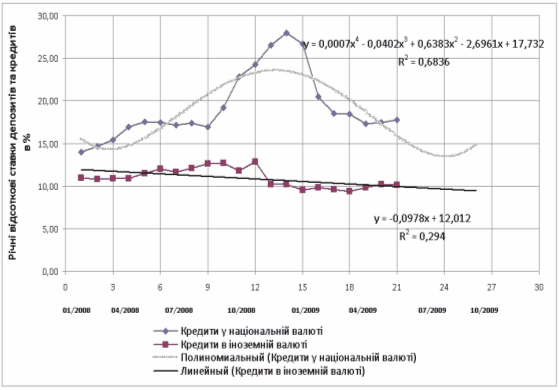

Рис. Д.1. Річні ставки інфляції та облікова ставка НБУ (мінімальний рівень вартості грошей) в нацвалюті в 2002 - 2009 роках [30] та регресійні моделі динаміки їх трендів для прогнозу бар’єрних ставок в проекті

Рис. Д.2. Річні ставки банківських депозитів в національній та іноземній валютах в 2008 - 2009 роках [30] та регресійні моделі динаміки їх трендів для прогнозу бар’єрних ставок в проекті

Рис. Д.3. Річні ставки банківських кредитів в національній та іноземній валютах в 2008 - 2009 роках [30] та регресійні моделі динаміки їх трендів для прогнозу бар’єрних ставок в проекті

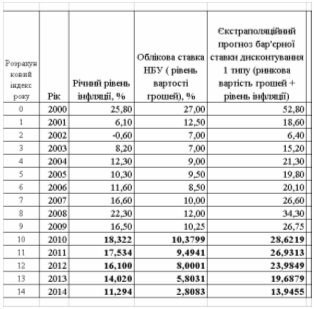

Таблиця Д.2

Статистика та прогноз рівня бар’єрних ставок в проекті (ставка дисконтування) для 1 моделі (рівень інфляції + мінімальний рівень вартості грошей) в Україні за даними Держкомстата [29] та Національного банку [30] у 2000 - 2009 роках

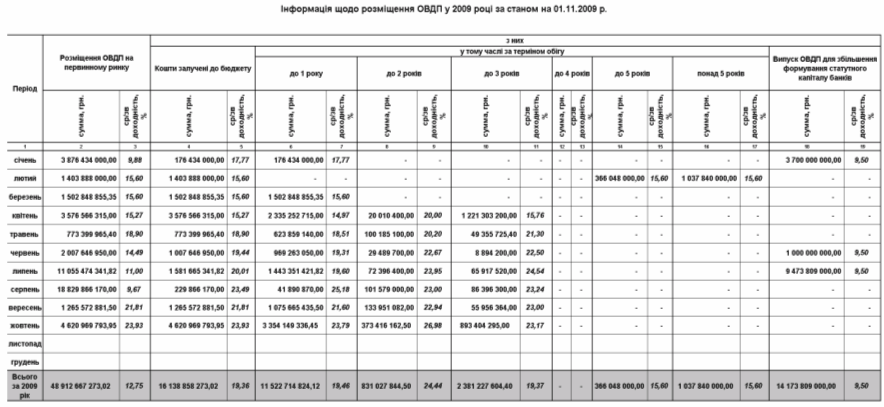

Таблиця Д.3

Оцінка безризикової ринкової ставки доходності капіталу в Україні за рівнем доходності державних облігацій ОВДП у 2009 році [30]

Додаток Е

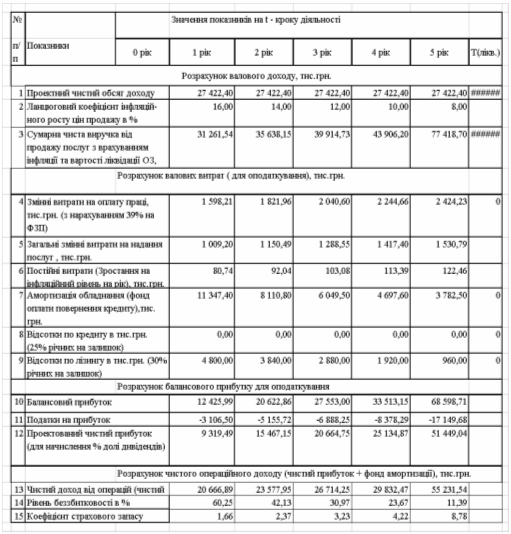

Розрахунки показників ефективності 5-ти річного етапа експлуатації (життєвого циклу) варіанта №2 інвестиційного проекта - фінансування за рахунок частково акціонерного власного капіталу та частково банківського довгострокового кредиту

Таблиця Е.1

Показники динаміки операційної діяльності в варіанті №2 інвестиційного проекту (акціонерний капітал + банківський кредит)

Таблиця Е.2

Показники динаміки фінансової діяльності в варіанті №2 інвестиційного проекту (акціонерний капітал+банківський кредит) (підваріант а) - без поточної сплати дивідендів 32% рчних)

Таблиця Е.3

Показники дисконтованої ефективності в варіанті №2 інвестиційного проекту (акціонерний капітал+банківський кредит) - підваріант а) без поточної сплати дивідендів - змінна ставка дисконтування WACC = 28 - 32%

Таблиця Е.4

Показники дисконтованої ефективності в варіанті №2 інвестиційного проекту (акціонерний капітал+банківський кредит) - підваріант а) без поточної сплати дивідендів - пошук ефективної внутрішньої ставка доходності проекту IRR_еф

Таблиця Е.5

Аналіз чутливості показників дисконтованої ефективності в варіанті №2 інвестиційного проекту (акціонерний капітал+банківський кредит) - підваріант а) без поточної сплати дивідендів - від рівня ефективної змінної бар’єрної ставки дисконтування Rбар_еф

Таблиця Е.6

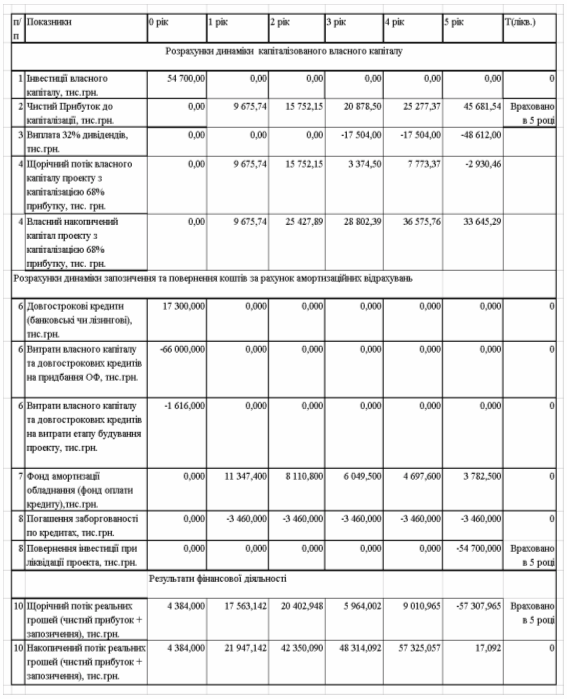

Показники динаміки фінансової діяльності в варіанті №2 інвестиційного проекту (акціонерний капітал+банківський кредит) (підваріант б) - з поточною сплатою дивідендів 32% рчних за кумулятивні акції)

Таблиця Е.7

Показники дисконтованої ефективності в варіанті №2 інвестиційного проекту (акціонерний капітал+банківський кредит) - підваріант б) з поточною сплати дивідендів (32%) - постійна ставка дисконтування WACC = 32%

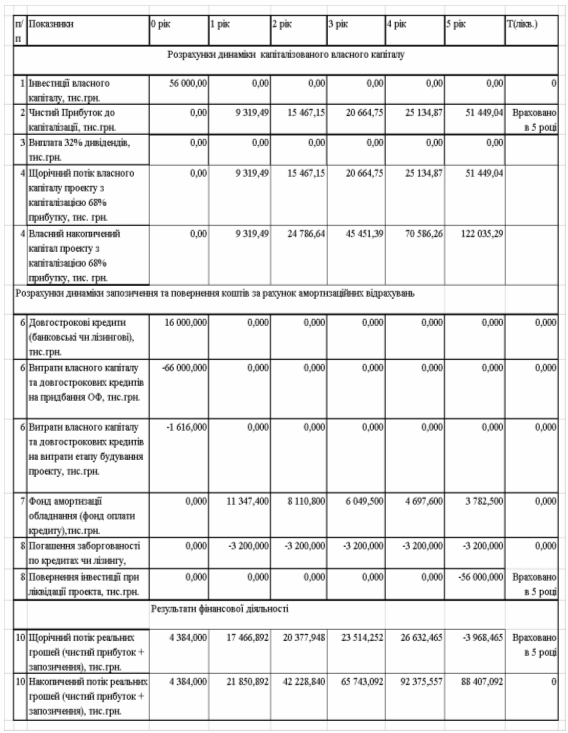

Додаток Ж

Розрахунки показників ефективності 5-ти річного етапа експлуатації (життєвого циклу) варіанта №3 інвестиційного проекта - фінансування за рахунок частково акціонерного власного капіталу та частково лізингу обладнання клубу.

Таблиця Ж.1

Показники динаміки операційної діяльності в варіанті №3 інвестиційного проекту (акціонерний капітал + лізинг обладнання)

Таблиця Ж.2

Показники динаміки фінансової діяльності в варіанті №3 інвестиційного проекту (акціонерний капітал+лізинг обладнання)

Таблиця Ж.3

Показники дисконтованої ефективності в варіанті №3 інвестиційного проекту (акціонерний капітал+лізинг обладнання) - змінна ставка дисконтування WACC = 32-36%

Таблиця Ж.4.

Аналіз чутливості показників дисконтованої ефективності в варіанті №3 інвестиційного проекту (акціонерний капітал+лізинг) - від рівня ефективної змінної бар’єрної ставки дисконтування Rбар_еф

Додаток К

Класифікація проектних ризиків

Похожие работы

... власності; 6) зменшення витрат фінансових коштів і ризиків проектів за рахунок відповідної структури та джерел фінансування і певних організаційних заходів, зокрема податкових пільг, гарантій, використання різних форм участі. 1.2 Порядок розроблення проектно-кошторисної документації Склад, порядок розроблення, узгодження і затвердження проектної документації на будівництво в Україні ...

... споруд та територій, охоронне устаткування тощо. Робочі креслення, кошторисну документацію, специфікації обладнання, виробів і матеріалів, креслення металевих конструкцій (КМ), трубопроводів, повітропроводів і проектну документацію на будівництво об'єктів передають замовникові у чотирьох примірниках. Державні стандарти, креслення типових конструкцій, виробів та вузлів, на які є посилання в ...

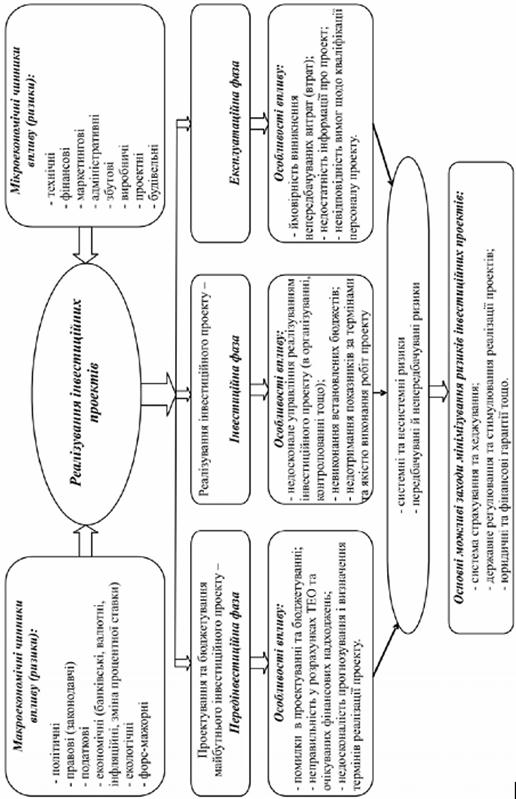

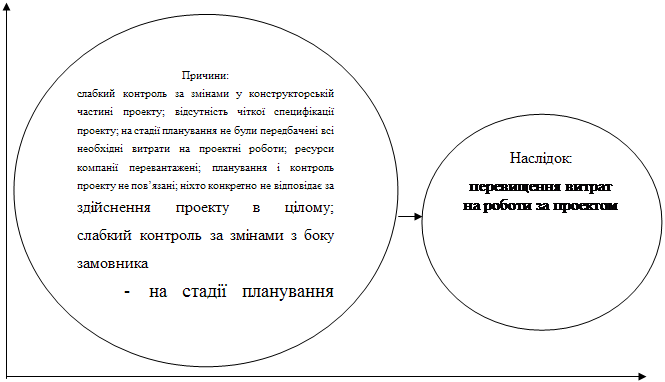

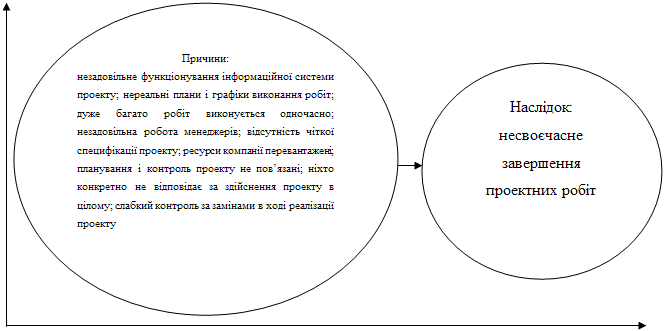

... · погане знання вимог споживачів · незадовільна робота менеджерів · відсутність чіткої специфікації проекту · на стадії планування не були передбачені всі необхідні витрати на проектні роботи · ресурси компанії перевантажені · планування і контроль проекту не пов’язані · слабке розуміння діяльності менеджера проекту · ніхто конкретно не відповідає за які ...

... погрішність оцінки складає 10-15%. 4. ОСТАТОЧНИЙ КОШТОРИС (десь у середині циклу розробки робочого проекту), призначена для підготовки і проведення торгів. Припустима погрішність складає 5-6%. Основні етапи розробки проектно-кошторисної документації представлені на рис.1. рис.1 Основні етапи розробки проектно-кошторисної документації 2.Управління розробкою проектно-кошторисної документац ...

0 комментариев