Навигация

Федеральна резервна система: організаційна структура, управління, завдання та функції. Еволюція взаємовідносин центрального банку та уряду. (№14)

2. Федеральна резервна система: організаційна структура, управління, завдання та функції. Еволюція взаємовідносин центрального банку та уряду. (№14)

Федеральна резервна система США – центральна установа у банківській системі, що відповідає за монетарну політику США, центральний банк ("банк банків", агент уряду при обслуговуванні державного бюджету).

Федеральну резервну систему створено у 1913 р. (дві спроби утворити центральний банк США у 1811 та у 1836 р. були невдалі). Ворожості американців до заснування центрального банку поклала край паніка у 1907 р. Тому в 1908 р. закон Олдрича-Ріланда визначив завдання розробити проект організації центрального банку. У 1913 р. згідно із законом про Федеральну резервну систему створюється ФРС з 12 федеральними резервними банками.

ФРС має формальну інституційну структуру, а разом з тим і неформальну структуру, що визначає, де всередині Федеральної резервної системи зосереджується справжня влада.

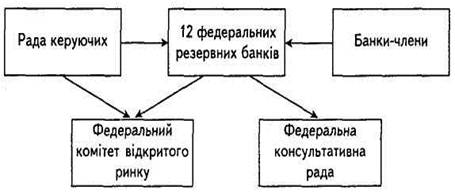

Формально ФРС складається з таких структурних одиниць (рис. 1):

- Рада керуючих;

- 12 федеральних резервних банків (ФРБ);

- банки-члени (приблизно 40 % комерційних банків США і національні банки);

- Федеральний комітет відкритого ринку (РОМС);

- Федеральна консультативна рада.

Рис. 1. Формальна структура Федеральної резервної системи

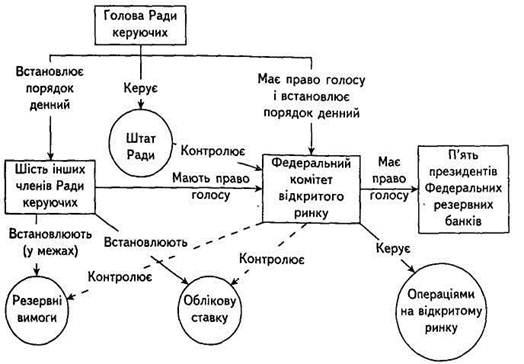

Голова Ради керуючих впливає на Раду керуючих через право встановлювати порядок денний засідань Ради і РОМС, виступати від імені ФРС і вести переговори з Конгресом і Президентом США (голова також впливає на Раду своїм авторитетом).

Федеральна резервна система на практиці функціонує як об'єднаний центральний банк, що контролюється Радою керуючих, і зокрема головою Ради керуючих. Проте ФРС як державна установа більш незалежна, ніж інші установи уряду США.

Рада керуючих ФРС складається із семи чоловік (включаючи голову) і відіграє вагому роль у прийнятті рішень ФРС. Кожний керуючий призначається президентом США і затверджується сенатом. Керуючі виконують свої обов'язки протягом лише одного 14-річного строку і делегуються від 12 федеральних резервних округів. Рада керуючих бере активну участь в ухваленні рішень щодо здійснення монетарної політики. Керуючі є членами РОМС (Рада підтверджує або не схвалює облікову ставку ФРБ).

Рада керуючих має законодавчо закріплені обов'язки, що не стосуються безпосередньо монетарної політики (у 1933–1968 рр. згідно з інструкцією "Q" встановлювала максимальні процентні ставки за певними видами депозитів; у 1969–1982 рр. мала право регулювати і контролювати кредит).

Федеральні резервні банки – це 12 окружних банків, що утворюють ФРС. Кожний банк є квазігромадською, зареєстрованою як корпорація, інституцією, якою володіють приватні комерційні банки округу, що є членами ФРС. Ці Банки – члени ФРС купують акції у свого окружного ФРБ (вимога до членства), і дивіденди, що сплачуються на ці акції, обмежуються до 6 % річних.

Федеральні резервні банки виконують такі функції:

- здійснюють кліринг чеків;

- емітують нові гроші;

- вилучають зношені гроші з обігу;

- оцінюють окремі заявки на злиття банків;

- керують і надають дисконтні позички банкам у своїх округах;

- досліджують стан банків-членів;

- залучаються до здійснення монетарної політики (встановлюють

облікову ставку, вирішують, які банки можуть отримувати дисконтні позички від ФРБ, вибирають одного банкіра для служби у Федеральній консультативній раді, мають голос у РОМС).

Банки – члени ФРС – це всі національні банки (зареєстровані службою контролера грошового обігу США) і близько 40 % комерційних банків США у 90-х роках. Закон про дерегулювання депозитних інститутів і контроль за грошовим обігом (1980 р.) поставив в однакове становище банки (члени і не члени ФРС) щодо резервних вимог.

Федеральний комітет відкритого ринку ухвалює рішення стосовно здійснення операцій на відкритому ринку. Цей комітет складається з семи членів Ради керуючих ФРС, президента ФРБ Нью-Йорка та президентів чотирьох інших ФРБ. Очолює РОМС голова Ради керуючих ФРС. В обговоренні питань беруть участь інші сім президентів окружних банків.

Федеральний комітет фактично не купує і не продає цінних паперів, А, надсилає директиву до торгового бюро ФРБ Нью-Йорка, де керуючий внутрішніми операціями на відкритому ринку здійснює нагляд за купівлею-продажем державних цінних паперів.

Федеральна консультативна рада не впливає істотно на політику ФРС і виконує здебільшого церемоніальні функції.

Розглянута офіційна (формальна) структура ФРС не відображає реальної влади, а також структур, що ухвалюють рішення. Тому розглянемо неформальну структуру ФРС (рис. 2).

Рис. 2. Неформальна структура Федеральної резервної системи

Хоча ФРС підпорядковується безпосередньо Конгресу, згідно із законом Конгрес або президент не можуть здійснювати політичного тиску на її керівників. Незважаючи на це Рада керуючих має координувати свої дії з політикою президентської адміністрації та Конгресу. Федеральна резервна система не отримує фінансування від Конгресу, але на оперативні витрати стягує гроші з прибутків від інвестицій та з плати за надані послуги. Коли виникає суперечність – прагнути одержувати прибутки чи служити інтересам суспільства, ФРС має вибрати друге.

Федеральну резервну систему засновано Конгресом у 1913 р. для посилення нагляду за банківською системою та припинення банківських криз, що періодично виникали у XIX ст. Внаслідок Великої депресії 30-х років Конгрес наділив ФРС правом змінювати резервні вимоги до комерційних банків і регулювати маржу фондових ринків. З часом було прийнято й інші закони, що полегшили можливість ФРС давати кредити при наближенні фінансових катастроф.

Під час Другої світової війни діяльність ФРС зводилася до надання права Міністерству фінансів США шукати позики під невисокий процент. Коли з початком конфлікту в Кореї комерційні банки почали продавати велику кількість цінних паперів міністерства фінансів, ФРС енергійно скуповувала їх, щоб запобігти падінню цін на них. У 1951 р. ФРС уклала угоду з міністерством фінансів про незалежність своєї політики від фінансування з боку міністерства. Вона зосередила зусилля на стабілізації національної економіки – утримувала процентні ставки на низькому рівні під час зниження ділової активності та підвищувала їх у періоди швидкого економічного зростання. Наприкінці 50-х років ФРС приділяла особливу увагу стабілізації цін та обмеженню збільшення грошової маси, а в 60-х роках спрямовувала зусилля на досягнення повної зайнятості та розвиток виробництва.

У 70-х роках кредитна експансія стала занадто стрімкою, і економіка почала потерпати від зростання інфляції. З 1979 р. ФРС проголосила нову політику, спрямовану на безпосередній контроль за грошовою масою, що перебуває в обігу, а не за процентними ставками. Завдяки такій політиці вдалося сповільнити темпи збільшення грошової маси, обмежити кредитну експансію та знизити рівень інфляції. Втім, на початку 80-х років така політика спричинила і спад ділової активності. У 1982 р. ФРС знову послабила контроль за збільшенням грошової маси, активізувавши діяльність щодо зниження процентних ставок.

Для контролю за загальною масою грошей в обігу і кредитів у національній економіці ФРС використовує такі основні важелі. Перший – регулювання облікової ставки, або ставки процентів, які сплачують комерційні банки за позичені у резервних банків гроші. Підвищуючи (знижуючи) облікову ставку, ФРС може заохочувати (або навпаки) комерційні банки до купівлі позик, впливаючи на розмір одержуваного банками прибутку за надані позики.

Другим важелем є встановлення норми обов'язкового резервування. Це певний відсоток депозитів, величину якого встановлює ФРС і який комерційні банки зобов'язані тримати в готівковій формі у своїх сховищах або ж у формі депозитів - у регіональному резервному банку. Резервні депозити не можна використовувати для надання позик.

Третім чи не найголовнішим важелем є операції на відкритому ринку, тобто купівля-продаж державних цінних паперів. Коли ФРС скуповує державні цінні папери у банків або в інших закладів та осіб вона платить за них чеком (нове джерело грошей, які вона друкує)' виписаним на себе. Коли цей чек депонується у банку, то створюються нові резерви, частину з яких банк може позичати або інвестувати збільшуючи тим самим грошову суму.

Ці засоби дають можливість ФРС збільшувати або зменшувати обсяг грошей в обігу та кредитів в економіці США. Коли кількість придатних для позик грошей збільшується, кредити одержати легко, а процентна ставка знижується. Як правило, в разі зниження процентної ставки ділові та споживчі витрати збільшуються. Коли ж кількість грошей, призначених для позик, зменшується, кредит стає "дорогим , а процентні ставки підвищуються. Вважається, що "дорогі гроші – це могутнє знаряддя для боротьби з інфляцією.

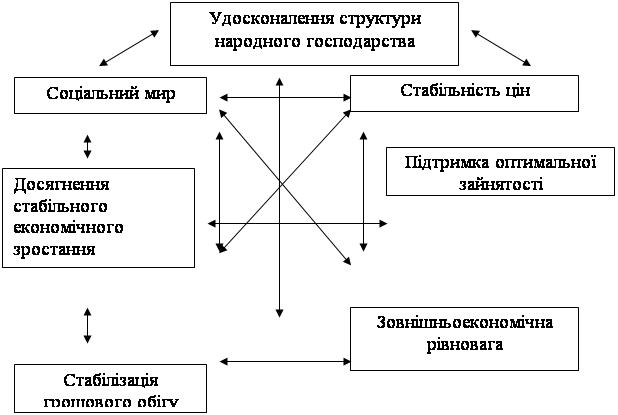

Багато чинників ускладнюють використання Федеральною резервною системою бюджетно-кредитної політики для розв'язання своїх завдань. Передусім через те, що зміни грошової маси не викликають негайних змін в економіці. Збільшення чи зменшення кількості грошей в обігу може не позначатися на економіці, доки не настануть інші економічні умови. Нові умови можуть вступити у взаємодію зі зміненою грошовою масою, викликаючи непередбачені наслідки. Спроба використати грошово-кредитні засоби для стабілізації цін інколи перешкоджає спробам досягти повнішої зайнятості, а намагання вдатися до грошово-кредитних операцій для зниження рівня безробіття нерідко спричиняють інфляцію. Завдання грошово-кредитної політики ускладнюється також через проблеми платіжного балансу країни. Тому ФРС намагається діяти обережно, змінюючи грошову масу США повільно і поступово.

Список літератури

1. Вешкин, Ю.Г. Банковские системы зарубежных стран [Текст] : курс лекций / Ю. Г. Вешкин, Г. Л. Авагян. - М. : Экономистъ, 2006. - 400 с.

2. Іванов, В.М. Грошово-кредитні системи зарубіжних країн [Текст] : курс лекцій / В. М. Іванов, І. Я. Софіщенко ; МАУП. - К. : МАУП, 2001. - 232 с.

3. Коваленко, В.В. Центральний банк і грошово-кредитна політика [Текст] : навчальний посібник / В. В. Коваленко ; УАБС НБУ. - К. : Знання України, 2006. - 332 с.

4. Лисенков, Ю.М. Грошово-кредитні системи зарубіжних країн [Текст] : навчальний посібник / Ю. М. Лисенков, Т. А. Коротка. - К. : Зовнішня торгівля, 2005. - 118 с.

5. Михайловська, І.М. Гроші та кредит [Text] : практикум / І. М. Михайловська, К. Л. Ларіонова. - Львів : Новий Світ-2000, 2008. - 312 с.

6. Центральний банк та грошово-кредитна політика [Текст] : підручник / Мін-во освіти і науки України, КНЕУ ; ред. А. М. Мороз. - К. : КНЕУ, 2005. - 556 с.

7. Шамова, І.В. Грошово-кредитні системи зарубіжних країн для спеціальності "Банківська справа" [Текст] : навчально-методичний посібник для самост. вивч.дисц. / І. В. Шамова ; Мін-во освіти і науки України, КНЕУ. - К. : КНЕУ, 2007. - 160 с.

8. Шаров, О. Центральний банк у ХХІ сторіччі: виклики та рішення [Текст] / О. Шаров // Вісник Національного банку України. - 2008. - N 7. - C.18-29

Похожие работы

... поточного рахунку платіжного балансу, вагоме скорочення державного боргу, у т.ч. зовнішнього, істотне нарощування міжнародних валютних резервів Національного банку України. На прискорення економічного зростання позитивно вплинула грошово-кредитна політика, реалізація якої сприяла збільшенню кредитів в економіку і рівня монетизації, забезпеченню стабільності валютного ринку та обмінного курсу при ...

... немає сенсу перетворювати іх у скарб, більш доцільно перетворити їх у функціонуючий капітал. В цьому виявилась прогресивність класичної кількісної теорії. Також вона заклала теоретичний фундамент вивчення вартості папер. грош. Розвиток економіки виявив багато доказів обмеженості класичної кількісної теорії. Ії представники лише констатували залеж- ність між масою грошей і цінами, але не вивчали ...

0 комментариев