Навигация

Оценка платёжеспособности клиентов банка

Финансовая академия при Правительстве Российской Федерации

Уфимский финансово-экономический колледж

Курсовая работа

по предметам: «Банковские операции» и «Учёт в банках»

на тему: «Оценка платежеспособности клиентов банка»

Выполнил студент Гильманова З.Р.

Группа 305-08

Специальность Банковское дело

Руководитель Шаяхметова Д.К.

Переведенцева М.А.

Уфа 2010

Содержание

Введение

Глава 1. Теоретические аспекты оценки платежеспособности заемщика

1.1 Понятие платежеспособности и кредитоспособности заемщика

1.2 Методика определения платежеспособности физических лиц

1.3 Правовое регулирование операций предоставления и погашения кредитов в РФ

Глава 2. Оценка платежеспособности физических лиц в Сбербанке РФ

2.1 Краткая характеристика Уральского Сбербанка РФ

2.2 Практические расчеты определения платежеспособности физических лиц в Сбербанке РФ

2.3 Учёт операций по предоставлению и погашению кредитов

Глава 3. Рекомендации по совершенствованию методики оценки платежеспособности физических лиц

3.1 Усовершенствование методик оценки качества платёжеспособности

3.2 Зарубежный опыт оценки платежеспособности

Заключение

Список используемой литературы

Приложения

Введение

В мировой практике развитие экономики неразрывно связано с кредитом, который в различных формах проникает во все сферы хозяйственной жизни. Об этом свидетельствует расширение круга операций банков, в том числе и в области кредитования. Выполнение банковских операций с широкой клиентурой – важная особенность современной банковской деятельности во всех странах мира, имеющих развитую кредитную систему. Зарубежный опыт свидетельствует, что банки, которые предоставляют клиентам более разнообразные услуги высокого качества, обычно, имеют преимущества перед банками с ограниченным набором услуг. Активная работа коммерческих банков в области кредитования является непременным условием успешной конкуренции этих учреждений, ведет к росту производства, увеличению занятости, повышению платежеспособности участников экономических отношений. При этом речь идет не только о совершенствовании техники кредитования, но и о разработке и внедрении новых способов снижения кредитных рисков.

Один из основных способов избежания невозврата ссуды является тщательный и квалифицированный отбор потенциальных заемщиков. Главным средством такого отбора является экономический анализ деятельности клиента с позиции его платежеспособности. Методика оценки платежеспособности несёт очень важную роль в деятельности коммерческого банка, так как она позволяет выявить кредитный риск банка, надёжность предполагаемого заёмщика и соответственно получит ли коммерческий банк прибыль от проведённой операции. В связи с этим возникает потребность в нахождении наилучшего метода определения платежеспособности заемщика. Под платежеспособностью понимается такое финансовое состояние заемщика, которое дает уверенность в эффективном использовании заемных средств, способности и готовности заемщика возвратить кредит в соответствии с условиями кредитного соглашения.

Существует множество методик оценки качества заемщиков, методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения кредита. Применяемые в настоящее время и рекомендуемые способы оценки платежеспособности заемщика опираются, главным образом, на анализ его деятельности в предшествующем периоде и ориентированы, в основном, на решении расчетных задач. При всем значении таких оценок, они не могут исчерпывающе характеризовать платежеспособность потенциального заемщика в будущем.

Из всего вышесказанного следует, что актуальность данной темы не вызывает сомнения.

Цель курсовой работы – разработка предложений по совершенствованию методики оценки платежеспособности физических лиц в Сбербанке России.

Для достижения поставленной цели потребовалось решить следующие задачи, определившие логику и структуру исследования:

- определить понятие кредитоспособности и платежеспособности;

- раскрыть методы оценки платежеспособности заемщика;

- выявить проблемы при оценке платежеспособности и заемщика;

- дать организационно-правовую характеристику Сбербанка России ОАО;

- проанализировать платежеспособность заемщика при получении кредита.

Объектом исследования является платежеспособность потенциальных заемщиков.

Предметом исследования - показатели платежеспособности клиента

Сбербанка России.

В целом положения исследования на уровне курсовой работы имеют определенное теоретическое и практическое значение. Основные теоретические выводы доведены до конкретных методических положений и практических предложений. Это касается наиболее важных сторон организационного устройства оценки платежеспособности заемщика и его оптимизации в коммерческом банке.

В ходе обработки, изучения и анализа накопленных материалов был использован комплекс методов экономических исследований. На разных этапах работы применялись аналитический, графический, экономико-статистический, абстрактно-логический, сравнительный методы исследования с их многообразными способами и приемами.

Во введении обоснована актуальность темы курсовой работы, сформулированы цель и основные задачи, определены объект, предмет и методы исследования.

В первой главе определена сущность понятий платежеспособность, кредитоспособность, правовое регулирование операций предоставления и погашения кредитов.

Во второй главе осуществлен анализ деятельности банка и дана оценка платежеспособности заемщика.

В третьей главе на основе анализа деятельности клиента банка разработаны предложения по оценке надежности платежеспособности клиента и зарубежный опыт.

В заключении сформулированы основные выводы по результатам исследования.

Глава 1. Теоретические аспекты оценки платежеспособности заемщика

1.1 Понятие платежеспособности и кредитоспособности заемщикаПонятие «платежеспособность» является одним из наиболее используемых в практике экономических отношений. Оценка платежеспособности оказывает значительное влияние на принятие различных экономических решений. Важность правильной оценки платежеспособности, по-видимому, ни у кого не вызывает сомнений.

Цели и задачи анализа платежеспособности заключаются в определении способности заемщика своевременно и в полном объеме погасить задолженность по ссуде. Степени риска, размера кредита, который может быть предоставлен в данных обстоятельствах и, наконец, условия его предоставления[1]. Все это обуславливает необходимость оценки банком не только платежеспособности клиента на определенную дату, но и прогноза его финансовой устойчивости на перспективу. Объективная оценка финансовой устойчивости заемщика и учет возможных рисков по кредитным операциям позволяют банку эффективно управлять кредитными ресурсами и получать прибыль.

Можно ли вообще вести речь об эффективности методологии оценки платежеспособности, если ее фундамент определение термина «платежеспособность» имеет различающиеся, а порой и противоречивые толкования в различных источниках. Проанализируем лишь некоторые из них.

1. «Платежеспособность - это способность заемщика возвращать в необходимом объеме и в установленный срок заемные средства, то есть погашать свои долговые обязательства»

2. «... под платежеспособностью понимают способность заемщика рассчитываться с кредиторами немедленно, в день наступления срока платежей...»

3. «Понятие «платежеспособность» охватывает способность и возможность юридического или физического лица своевременно погасить все виды задолженности...»

4. «Платежеспособность - один из основных количественных показателей деятельности предприятия (АТ); представляет собой способность последнего своевременно и в полном объеме рассчитываться по своим финансовым обязательствам за счет наличия достаточной суммы денежных средств и ликвидных активов»

5. «Платежеспособность - это способность заемщика своевременно осуществлять расчеты по всем видам своих обязательств хозяйственной деятельности»

6. «Платежеспособность – это способность, юридического или физического лица своевременно и полностью исполнять свои платежные обязательства»

7.«... под платежеспособностью предприятия подразумевают его способность погасить краткосрочную задолженность своими средствами»

8. «Платежеспособность заемщика — способность заемщика своевременно погасить кредит. Предполагает анализ доходов и расходов».

Приведенные определения не совсем корректны, так как в них не разграничиваются термины «кредитоспособность» и «платежеспособность». Последняя как раз и подразумевает способность заемщика расплачиваться по всем видам обязательств, а кредитоспособность подразумевает способность расплатиться лишь по кредитным обязательствам. Платежеспособность — возможность удовлетворить требования кредиторов в настоящий момент, а кредитоспособность — прогноз такой способности на будущее[2]. Кредитоспособность клиента коммерческого банка — способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам).

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекший период или на какую-либо дату, а прогнозирует способность к погашению долга на ближайшую перспективу.

Похожие работы

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

... его доходность и наоборот. Актив баланса банка - это стоимость банковских ресурсов по целям их использования, источник будущих доходов по результатам банковской деятельности, Структура актива баланса - взвешенные по удельному весу и стоимостному исчислению виды активных операций коммерческого банка с целью получения прибыли, обеспечения платежеспособности и ликвидности. Это основополагающее ...

... сверх сроков допускается не более чем на 6 месяцев на основании решения кредитного комитета банка. 2 Анализ кредитования юридических лиц 2.1 Анализ кредитования юридических лиц в Октябрьском отделении ОАО «Белпромстройбанк» Среди традиционных видов деятельности коммерческих банков предоставление кредитов было и продолжает оставаться главной операцией, обеспечивающей доходность и ...

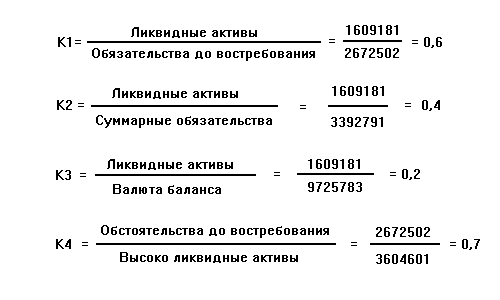

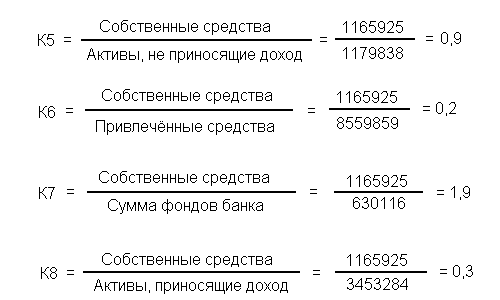

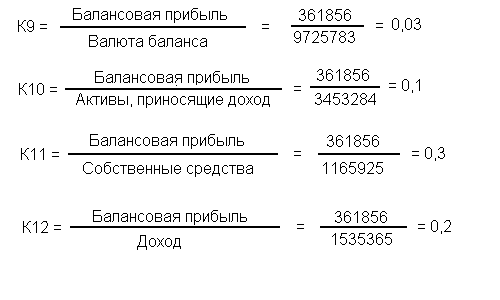

... два блока анализа. Первый блок анализа образован показателями качества активов и пассивов, их ликвидности и может служить для оценки финансовой устойчивости банка-заемщика. Второй блок анализа включает в себя оценку эффективности деятельности банка, дополнительные или детализирующие показатели эффективности, причины изменения основных показателей и детализацию факторов эффективности ...

0 комментариев