Навигация

Страховые премии (страховые взносы) – они отражают объем передаваемой страхователями страховщикам ответственности по риску;

1. страховые премии (страховые взносы) – они отражают объем передаваемой страхователями страховщикам ответственности по риску;

2. страховые выплаты – они отражают объем выполненных страховщиками перед страхователями обязательств по возмещению ущерба, т.е. обязательств по страховым выплатам.

Исходя из динамики страховых премий и страховых выплат за 2001-2004 гг. можно сказать следующее. Имеет место реальное сокращение страхового рынка в 2004 г., что объясняется, в первую очередь, изменением страхового и налогового законодательства, снижающего возможности реализации псевдострахования и псевдоперестрахования.

Термины «псевдострахование» и «псевдоперестрахование» означают использование страхования и перестрахования для схем вывода доходов.

Рассмотрим макроэкономические индикаторы развития рынка страхования.

А. Первый индикатор развития страхового рынка в России - доля совокупной страховой премии в валовом внутреннем продукте (показатель глубины рынка) - является ключевым макроэкономическим индикатором развития страхового рынка:

· в 2004 он практически вернулся на уровень 2002 г. и составил 2,81% ВВП, что меньше, чем в развитых странах Центральной и Восточной Европы (Чехия, Словения);

· динамика этого показателя нестабильна;

· как показывают результаты дополнительного анализа, корреляция между динамикой ВВП и совокупной страховой премией практически не прослеживается.

Заметим, что, так как размер совокупной страховой премии включает в себя премии псевдострахования и косвенно премии псевдоперестрахования, показатель отношения совокупной страховой премии к ВВП, рассчитанный на основе номинальных значений параметров страхового рынка, не является безусловным индикатором развития страхового рынка России и поэтому он может применяться лишь с некоторой оговоркой.

Определенный на основе расчета по реальным значениям параметров страхового рынка показатель глубины рынка (отношение совокупной страховой премии к ВВП) в 2004 г. составил лишь 1,5%. Для сравнения – индикатор глубины рынка, найденный на основе номинальных значений параметров страхового рынка, равен 2,81%.

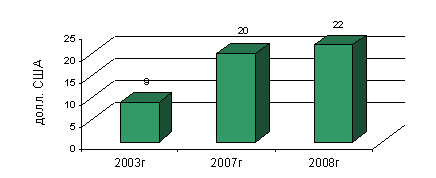

Б. Второй макроэкономический индикатор развития рынка страхования – размер страховой премии на душу населения (плотность страхования).

Динамика этого показателя положительная – он растет, однако в 2004 г. он по-прежнему находился на очень низком уровне и составил чуть менее 3300 рублей (не выше 120 долларов США) на 1 человека.

Рост этого показателя во многом определяется ростом потребления страховых услуг, в первую очередь, услуг по обязательному страхованию (ОСАГО, ОМС и т.д.).

На 01.01.2005 года доля иностранного капитала в российском страховом рынке составляла 3,68%. По мнению экспертов существует достаточно много веских причин инвестиционной привлекательности российского страхового рынка:

· согласно прогнозам в России продолжается устойчивый рост ВВП;

· высокие цены на нефть способствуют притоку денежных средств;

· налицо хороший уровень прибыли на собственный капитал в течение прошлого и текущего периодов ( 5-25%);

· российский рынок является одним из наиболее прибыльных рынков в мире;

· в российском секторе розничных услуг наблюдается более низкий уровень конкуренции по сравнению со странами с более развитой или развивающейся экономикой;

· российские клиенты заинтересованы в высококачественных услугах и товарах;

· в России наблюдаются превосходные тенденции сбыта;

· пока в России низкий уровень конкуренции;

· в России есть 89 регионов с совершенно неравномерным их развитием;

· налоговая среда приемлема для западных компаний;

· законодательство обычно удовлетворяет интересам западных компаний;

· более 90% западных фирм утверждает, что уровень компетен-ции персонала в России - один из самых высоких в мире;

· пока в России наблюдается политическая стабильность.

Заметим, что еще совсем недавно большинство из этих факторов, взятые со знаком минус, рассматривались как факторы инвестиционной непривлекательности.

Как показал анализ деятельности страховых организаций, существенное влияние на развитие страхового рынка в 2001-2005 гг. оказали следующие отрасли:

· страхование жизни,

· страхование иное, чем страхование жизни,

· обязательное страхование.

К числу основных показателей развития отраслей страхового рынка можно отнести:

· страховые премии (страховые взносы),

· страховые выплаты,

а также коэффициент страховых выплат – рассчитываемый как отношение страховых выплат к страховым премиям. Он показывает долю страховых премий, которая пошла на страховые выплаты, и характеризует эффективность страховых операций.

Помимо отмеченных выше, российский страховой рынок сталкивается с другими проблемами, требующими их быстрейшего решения:

· совершенствование страхового законодательства не только с учетом задач внутреннего регулирования страхового рынка, но и с учетом требований европейского страхового законодательства, а также задач, связанных с вступлением России в ВТО;

· решение задач повышения финансовой устойчивости и платежеспособности страховых организаций;

· освоение новых видов страхования;

· подготовка и переподготовка кадров для страхового бизнеса

· и т.д.

К числу важнейших задач развития российского страхового рынка можно отнести следующие:

· повышение конкурентоспособности российского страхового рынка на мировом страховом рынке;

· повышение уровня капитализации страховых компаний;

· повышение инвестиционной привлекательности российских страховых компаний;

· улучшение качества страховых услуг;

· развитие классических видов долгосрочного и накопительного личного страхования;

· совершенствование правовых и организационных основ обязательного страхования;

· создание и развитие современной инфраструктуры страхового рынка;

· создание единых баз данных;

· создание единой образовательной системы, предполагающей не только получение базовых фундаментальных знаний и практических навыков, но и постоянное повышение квалификации работников страховой сферы;

· совершенствование налогообложения доходов физических и юридических лиц, связанного как с деятельностью страховых организаций, так и со страхованием физических и юридических лиц;

· повышение страховой культуры населения.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации (части первая, вторая и третья) (с изм. и доп. от 20 февраля, 12 августа 1996 г., 24 октября 1997 г., 8 июля, 17 декабря 1999 г., 16 апреля, 15 мая, 26 ноября 2001 г., 21 марта 2002 г.). Глава 48 "Страхование"

2. Закон РФ от 27 ноября 1992 г. N 4015-I "Об организации страхового дела в Российской Федерации" (с изм. и доп. от 31 декабря 1997 г., 20 ноября 1999 г., 21 марта, 25 апреля 2002 г.)

3. Федеральный закон от 24 июля 1998 г. N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" (с изм. и доп. от 17 июля 1999 г., 2 января 2000 г., 25 октября, 30 декабря, 30 декабря 2001 г., 11 февраля 2002 г.)

4. Федеральный закон от 23 июня 1999 г. N 117-ФЗ "О защите конкуренции на рынке финансовых услуг" (с изм. и доп. от 30 декабря 2001 г.)

5. Концепция развития страхования в Российской Федерации (одобрена распоряжением Правительства РФ от 25.09.2002 № 1361-р.)

6. 2004 №8 С. 33-36

7. Александров А.А. Страхование. Москва: ПРИОР, 1998, 192 с.

8. Архипов А., Колесников И. О страховании предпринимательской деятельности // Финансы 2005 №2, с. 19-21

9. Асабина С.Н. Зарубежная практика рейтинговой оценки страховых организаций // Страховое дело.-2003.-N 10.-С.12-22.

10. Бабич А.М., Павлова Л.Н. Финансы. Денежное обращение. Кредит. Москва: ЮНИТИ-ДАНА, 2000, 687 с.

11. Базелер У., Сабов З., Хейнрих Й., Кох В. Основы экономической теории: принципы, проблемы, политика. Германский опыт и российский путь. Санкт-Петербург: "Питер", 2000, 800 с.

12. Балабанов И.Т. Основы финансового менеджмента. Москва: Финансы и статистика, 2001, 528 с.

13. Баутов А. Оценка факторов качества, влияющих на деятельность страховой организации // Страховое дело.-2004.-N 2.-С.13-16.

14. Белов А. Региональная сеть страховой компании. Пути увеличения эффективности // Страховое дело.-2002.-N 6.-С.33-35.

15. Бендина Н.В. Страхование. Москва: ПРИОР, 2000, 144 с.ї

16. Бесфамильная Л.В.,Цыганов А.А. Российские страховые компании: страхование ответственности за качество // Финансы.-2001.-N 1.-С.37-42.

17. Бланд Д. Страхование: принципы и практика.- М.: Финансы и статистика, 2002. - 378с.

18. Бочкарев Е.Н. Внешние и внутренние составляющие финансовой устойчивости кэптивной страховой компании (на примере ОАО "Инкасстрах"): Автореф.дис...канд.экон.наук.08.00.10-Финансы,денеж.обращение,кредит (страхование)/Бочкарев Е.Н.;С.-Петерб.гос.ун-т экономики и финансов. Каф.страхования.-СПб.:Изд-во СПбГУЭФ,2002.-27с.:ил.-Библиогр.:с.27 (10 назв.).

19. Гвозденко А.А. Основы страхования. Москва: Финансы и статистика, 2001, 304 с.

20. Гейц И.В. Расчеты по средствам социального страхования. Москва: "Дело и Сервис", 2002, 160 с.

21. Глисин Ф.Ф.,Китрар Л.А. Деловая активность на рынке страховых услуг // Вопросы статистики.-2005.-N 4.-С.67-72.

22. Гонин Р.,Котов А. Минимизация убытков в страховой компании // Страховое дело.-2001.-N 6.-С.24-26.

23. Горфинкель В.Я., Швандара В.А. Экономика предприятия. Москва: ЮНИТИ-ДАНА, 2000, 718 с.

24. Дробозина Л.А., Окунева Л.П., Андросова Л.Д. Финансы. Денежное обращение. Кредит. Москва: Финансы, ЮНИТИ, 1999, 479 с.

25. Дубров А.М., Лагоша Б.А., Хрусталев Е.Ю., Бариновская Т.П. Моделирование рисковых ситуаций в экономике и бизнесе. Москва: Финансы и статистика, 2001, 224 с.

26. Дюжиков Е.Ф. Аудит деятельности страховых организаций: (Страховой аудит)/Е.Ф.Дюжиков.-М.:Аудитор,2001.-90с.

27. Дюжиков Е.Ф. Аудит правоспособности деятельности страховой компании // Аудитор.-2004.-N 2.-С.41-45.

28. Едаков А. Элементарная математическая модель для прогнозирования результатов страховой компании // Страховое дело.-2005.-N 1.-С.56-58.

29. Ефимов И.С. Стратегия и тактика управления коммерческой сделкой: подготовка, заключение, исполнение . Москва: Дело, 2002, 536 с.

30. Ефимов С.Л. Деловая практика страхового агента и брокер а -М.: Юнити 2004. - 421с.

31. Ефимов С.Л. Морское стахование. Теория и практика. Москва: РосКонсульт, 2001, 448 с.

32. Жук И. Проектирование страховой компании: обоснование целей и формирование альтернативных вариантов проектов // Страховое дело.-2005.-N 2.-С.3-12.

33. Жук И. Проектирование страховой компании: понятие об организации и группировке работ // Страховое дело.-2005.-N 6.-С.14-23.

34. Жук И. Улучшение и проектирование - альтернативные методологии изменения страховых компаний // Страховое дело.-2004.-N 1.-С.14-21.

35. Жуков Е.В. Инвестиционные институты. Москва: Банки и биржи, ЮНИТИ, 1998, 199 с.

36. Задоянный А.А. Контроль и регулирование платежеспособности страховых компаний: Препринт/А.А.Задоянный;С.-Петерб.гос.ун-т экономики и финансов.-СПб.:Изд-во СПбГУЭФ,2001.-18с.

37. Задоянный А.А. Факторный анализ как элемент бизнес-аудита в системе контроля и регулирования платежеспособности страховых компаний: Препринт/А.А.Задоянный;С.-Петерб.гос.ун-т экономики и финансов.-СПб.:Изд-во СПбГУЭФ,2001.-18с.

38. Зубченко Л.А. Влияние постарения населения на маркетинг банков и страховых компаний // Маркетинг в России и за рубежом.-2005.-N 2.-С.122-127.

39. Ивановская О.Ю. Рейтинговая оценка страховых компаний мировым рейтинговым агентством А.М.BEST COMPANY // Финансы.-2004.-N 2.-С.46-50.

40. Ивашкин Е. Социология отсутствия страхового интереса // Финансы

41. Измайлов В.Г. Управление перестрахованием на уровне компании // Страховое дело.-2002.-N 10.-С.48-57.

42. Инвестиционная политика страховых компаний // Финансовый бизнес.-2005.-N 9.-С.47.

43. Инвестиционное сотрудничество регионов. В сб. - Проблемы развития отечественного производства. - М.: Изд-во РАГС, 1999.

44. Кириллова Н. Финансовая устойчивость и несостоятельность страховых компаний // Страховое дело.-2001.-N 5.-С.17-21.

45. Колтынюк Б.А. Инвестиционные проекты. Сант-Петербург: Издательство Михайлова В.А., 2000, 422 с.

46. Котов А.А.,Гопин Р.Л. Минимизация убытков в страховой компании. Обеспечение страхователем права страховщика на суброгацию. Практические рекомендации // Страховое дело.-2004.-N 10.-С.36-38.

47. Маршалл Дж.Ф., Бансал В.К. Финансовая инженерия. Полное руководство по финансовым нововведениям. Москва: ИНФРА-М, 1998, 784 с.

48. Мертенс А.В. Инвестиции. Киев: Киевское инвестиционное агенство, 1997, 416 с.

49. Моторин А. Новейшая история организации и регулирования страховой деятельности в Российской Федерации // Финансы 2002 №8. С. 12.-14

50. Муравьев А.И., Игнатьев А.М., Крутик А.Б. Малый бизнес: экономика, организация, финансы. Санкт-Петербург: Издательский дом "Бизнес-пресса", 1999, 608 с.

51. Мэнкью Н.Г. Принципы экономикс. Санкт-Петербург: Питер Ком, 1999, 784 с.

52. Насырова Г.А. Управление финансами страхового предприятия: Учеб.пособие/Г.А.Насырова;С.-Петерб.гос.ун-т экономики и финансов.-СПб.:Изд-во СПбГУЭФ,2001.-118с.

53. Николенко Н.П. Перспективы участия страховых компаний в реформировании системы профессионального пенсионного страхования России // Финансы.-2005.-N 4.-С.52-55.

54. Особенности и направления эффективного использования опыта зарубежной системы страхования. В сб.- Экономика региона от антикризисного к устойчивому. - М.: Изд-во РАГС, 2001.

55. Платежеспособность страховых организаций в странах ЕС // Страховое дело.-2003.-N 3.-С.24-31.

56. Попович В.М., Степаненко А.И. Управление кредитными рисками заемщика, кредитора, страховика. М.: Право, 1996, 258 с.

57. Постникова И. Российский рынок перестрахования: параметры и процессы. // Финансы 2005 №4 С. 42.-44

58. Речмен Д.Дж., Мескон М.Х., Боуви К.Л., Тилл Дж.В. Современный бизнес. Москва: Республика, 1995, 479 с.

59. Решетин Е.А. Оценка надежности российских страховых компаний: первый опыт присвоения национального рейтинга // Страховое дело.-2005.-N 10.-С.5-11.

60. Романовский М.В. Финансы, денежное обращение и кредит. Москва: Юрайт-М, 2001, 543 с.

61. Сакс Дж. Д., Ларрен Ф.Б. Макроэкономика. Глобальный подход. Москва: Дело, 1999, 848 с.

62. Сербиновский Б.Ю., Гарькуша В.Н. Страховое дело. Ростов на Дону: "Феникс", 2000, 384 с.

63. Смирнов Э.А. Разработка управленеских решений. Москва: ЮНИТИ-ДАНА, 2001, 271 с.

64. Страхование от А до Я. Под. ред Корчевской Л.И.- М.: ИНФРА-М.: 2001. - 435с.

65. Толтурин С. "РЕСО Гарантия": страховщики и турфирмы вдвоем в пакете для клиента // Туризм:практика,проблемы,перспективы.-2003.-N 9.-С.16-17.

66. Турбина К.Е. Тенденции развития мирового рынка страхования.- М.: Анкил, 2003. - 522с.

67. Фабоцци Ф. Управление инвестициями. Москва: ИНФРА-М, 2000, 932 с.

68. Федорова М. Основы страховой деятельности.- М.: БЕК,1999. - 485с.

69. Федорова Т.А. Основы страховой деятельности. Москва: Издательство "БЕК", 2002, 768 с.

70. Цыганов А. Страхование рисков, связанных с созданием и использованием объектов интеллектуальной собственности // Финансы 2005 №1, с. 22-23

71. Шарп У., Александер Г., Бэйли Дж. Инвестиции. Москва: ИНФРА-М, 1999, 1028 с.

72. Шахов В.В. Введение в страхование. Москва: Финансы и статистика, 1999, 288 с.

73. Шахов В.В. Страхование. Москва: Страховой полис, ЮНИТИ, 1997, 311 с.

74. Шахов В.В., Григорьев В.Н., Ефимова С.Л. Страховое право. Москва: ЮНИТИ-ДАНА, Закон и право, 2002, 348 с.

75. Шепилова В.Г. Страхование: Тесты и задачи. М.: Академия, 2002, 80 с.

76. Щиборщ К.В. Оценка стоимости бизнеса российской страховой компании // Финансы.-2005.-N 1.-С.43-48.

77. Щиброщ К. Долгосрочное страхование жизни в России: тенденции и перспективы развития // Финансы 2005 №12, с. 15-18

78. Эффективность страхования как сферы предпринимательской деятельности. В сб. - Эффективность хозяйствования в условиях экономической трансформации России. - М.: Изд-во РАГС, 2001.

79. Янов В. Цели и принципы регулирования инвестиционной деятельности страховых компаний // Страховое дело.-2001.-N 5

.-С.13-16.

80. Яковлев А. Страхование финансовых гарантий. М.: Воениздат, 2003. - 357с.

Похожие работы

... людей, их дела от различного рода опасностей. Для страхования характерны экономические отношения, связанные с перераспределением доходов и накоплением для возмещения ущерба. Многообразие объектов, подлежащих страхованию, различие в объеме страховой ответственности и категориях страхователей делают необходимой классификацию взаимосвязанных, соподчиненных, однородных понятий в области страхования. ...

... , подводя итог третьей главы можно выделить следующее. Реализация данных направлений развития позволит сохранить устойчивость банка, упрочить лидирующие позиции в банковской сфере региона. . 3.1 Разработка мероприятия по повышению конкуренции Брянского филиала РОСБАНКа. Согласно статистике потребительских предпочтений на рынке финансовых услуг исследовательского холдинга ROMIR Monitoring на ...

... напрямую зависит от уровня управления конкурентоспособности каждого хозяйствующего субъекта. По мнению автора, применение его теоретических уточнений и методологических рекомендаций в сфере оценки и разработки мер по повышению эффективности конкурентоспособностью розничных торговых предприятий на практике будет способствовать повышению эффективности менеджмента, как отдельных предприятий, так и ...

... ; - поиск информации и последующая ее обработка; - выявление возможностей ресурсного обеспечения; - ранжирование целей; - формулирование решения; - оформление необходимых документов; - реализация принятого решения. В страховой компании «Югория» для решения конкретной проблемы чаще всего используется метод «мозгового штурма». То есть собирают весь ...

0 комментариев