Навигация

Ведение договоров. Бухгалтерская настройка системы

1. Ведение договоров. Бухгалтерская настройка системы.

1. Описывать следующие условия обслуживания клиентских лицевых счетов.

· Ограничения. Задаются ограничения на минимальный и максимальный остатки, движения по счету, обороты за календарный интервал. Ограничения могут конкретизироваться в зависимости от формы платежа (наличный или безналичный), символа, типа операции (документа).

· Комиссии за операции. Задаются ставки комиссий за открытие и закрытие счета, безналичные и наличные поступления и списания. Комиссии могут конкретизироваться в зависимости от остатка на счете, адреса платежа, символа, типа операции.

· Условия на овердрафт. Задаются ограничения на овердрафт по продолжительности и сумме и процентные ставки (штрафы) в зависимости от продолжительности и суммы.

· Плата за обслуживание и процентные начисления. Задается периодичность начисления, условия и процентные ставки, настроечные атрибуты начисления. Ставки могут зависеть от остатков на лицевом счету, оборотов, количества движений, времени от открытия или первого движения по счету, дополнительных условий по счету. Процент может задаваться по отношению к базовой ставке (LIBOR, ГКО и т.п.), заранее описанной и вводимой через специальный модуль ведения базовых ставок.

· Количественные характеристики условий обслуживания привязываются к задаваемому периоду времени, что позволяет их легко корректировать при изменении экономических условий.[39]

2. Создавать из отдельных условий типовые наборы. Типовые наборы обеспечивают удобство при создании типовых макетов расчетно-кассового обслуживания клиентов. Они позволяют выбрать для разрешенных типов лицевых счетов сразу весь набор условий, а не формировать набор из отдельных условий.

3. Описывать следующие параметры конверсии по клиентским лицевым счетам.

· Счета конверсии.

· Комиссии за конверсию. Счета и ставки комиссии в зависимости от конвертируемых валют и суммы обмена.

· Таблицы курсов обмена валют. Задаются по отношению к национальной валюте или по всем парам рабочих валют. Курс может также зависить от суммы обмена.

4. Создавать из отдельных параметров конверсии типовые схемы конверсии.

5. Создавать типовые макеты договоров на расчетно-кассовое обслуживание клиентов. В типовом макете задается перечень разрешенных валют и типов лицевых счетов, указывается набор условий обслуживания для каждой пары (валюта - тип счета). Задается перечень разрешенных операций (категорий документов), указывается схема конверсии для каждой операции. Это позволяет при заключении договора на расчетно-кассовое обслуживание с конкретным клиентом выбрать макет договора и сразу предложить весь набор условий обслуживания и параметров конверсии по лицевым счетам и операциям.

2. Технология.

1. Описывать и создавать процедуры осуществляющие проверки заданных условий, генерацию сопутствующих документов и сообщений, пересчеты остатков и т.п. Процедуры вызываются для исполнения при переходе заданного типа документа в заданное состояние. Привязка осуществляется в модуле "Настройка документооборота, рабочих мест и прав доступа".

2. Вести справочник шаблонов для генерации лицевых счетов и номеров банковских документов. Шаблоны задают правила для последовательной автоматической нумерации объектов (лицевых счетов, документов), их можно не использовать и задавать номера вручную. Для генерации номера лицевого счета шаблон настраиваются в зависимости от валюты, номера балансового счета и номера рабочего места. Для генерации номера документа шаблон настраивается в зависимости от типа документа и номера рабочего места.

3. Описывать и создавать процедуры автоматического заполнения описательных полей документов (краткое содержание, номер) по содержательным полям документа (валюта, сумма, номер лицевого счета и т.п.).

4. Задавать по открытым счетам условия автоматического списания избытка средст. Указывается сумма перевода, периодичность, адресат внутри или вовне банка. Можно также задавать условия автоматического подкрепления счета.

5. Планировать поступление и списание наличности по лицевым счетам. Вести кассовые планы и заказы.

6. Блокировать и разблокировать счета. Полностью запрещать или задавать ограничения на списание и зачисление денег в зависимости от формы платежа (наличный или безналичный), символа, типа операции (документа).

7. Проводить заключительные начисления и списания и закрывать лицевые счета.

По каждому из представителей клиента указывается его тип (ответсвенный представитель или просто представитель) и права: стандартные (т.е. ссылка на описание стандартных прав для данного типа представителя) или нестандартные (т.е. ссылка на описание прав данного конкретного представителя).

Международные расчеты

Ведение контрактов и расчетные операции - документарное и финансовое инкассо, переводы, расчеты аккредитивами. Сообщения и платежи в разных транспортных системах. Вексель. Условия ведения. Бухгалтерская настройка: ограничения, комиссии, овердрафты, плата за обслуживание, проценты, конверсии при операциях по лицевым счетам. Оптимизация обслуживания. Оптимизация начислений, платы за обслуживание, комиссий и ограничений. Транзитные расчеты, обслуживание не своих клиентов, клиентов филиалов. Реальное время. Совмещение банковского дня и календарного. По счетам ведётся по крайней мере два остатка (на самом деле их больше) - текущий и плановый. Плановый меняется при вводе в систему нового документа, текуший меняется при исполнении этого документа. Сальдовка актуальна на текущий момент времени. Front- and Back-Office. Front-Office - клиент стоит перед нами, мы обрабатываем все его операции, выдаём выписку. Back-Office - собираем все платёжки вместе и потом ввод по пачкам.

Подсистема клиринга и обслуживания коррсчетов:

· обеспечение клирингового обслуживания Лоро-корреспондентов;

· выбор способа передачи и оформление макетов платежных документов для различных расчетных систем (SWIFT, TELEX, МФО, модемные макеты и т.п.);

· ведение Ностро счетов (прием и ввод выписок);

· прием и ввод поступивших документов от различных расчетных систем;

· проведение транзитных платежей;

· формирование и передача выписок по коррсчетам для Лоро корреспондентов.

Обеспечивающие подсистемы:

· взаимодействия с международными расчетными системами (SWIFT, TELEX и т.д.);

· взаимодействия с внутренними расчетными системами (по модему с РКЦ, ЦОУ, МЦО, ГРКЦ и т.д.);

· взаимодействия c международными информационными системами (REUTER и т.д.);

· ввода информации со специальных устройств (сканера, факса и т.д.)

· вывода информации на специальные устройства (сберкнижку, факс, модем и т.д.);

· проверки доступа и авторизации ответственных исполнителей и клиентов (через отпечаток пальца, через магнитную карточку, по электронной подписи и т.п.).

Система безопасности и доступа

Бухучет

Два слоя. Во-первых, в "Афине" предусмотрен слой бухгалтерского учета, который отражает изменения в состоянии документа обычными бухгалтерскими проводками. Взаимодействие документооборота со слоем учета настраивается в момент установки системы и может быть изменено в процессе ее эксплуатации. Стоит также отметить, что тщательное сопоставление достоинств и недостатков российских и западных банковских систем показало, что в ряде случаев корректный учет возможен только односторонними проводками, а не общепринятыми сейчас в России двухсторонними. Дополнение же проводок до двухсторонних может происходить в момент собственно исполнения документа при отражении его в реальном текущем балансе банка.

Второй слой деловых процедур - это описание "жизненного цикла" документа, т.е. взаимосвязей документов по порождению. Документы одних типов могут порождать документы других типов с определёнными характеристиками (и это настраивается), и хотя каждый из порождаемых документов живет в "Афине" своей жизнью, система фиксирует их происхождение и отслеживает исполнение родительских и дочерних документов. Таковы, например, соотношения кредитного договора и срочных обязательств по нему, кассового ордера и мемориальных ордеров по начислению платы за кассовое обслуживание и т.д.

Документы или проводки.

Работа только с операциями (сделками, документами), учет настраивается на исполнение операций. По каждому документу есть возможности для настройки его маршрута и перечня порождаемых документов, мемоордеров, сообщений. Визирование. Платежные документы могут попадать на обработку через ввод оператором, через прием от подсистем (клиент-банк, частные вклады и т.п.), через прием как транзитного из другого банка (от операциониста обрабатывающего документы поступивших из других банков).

Ведение лицевых счетов. Планы счетов

По каждому лицевому счету хранится несколько типов остатков (как минимум реальный и плановодебетовый). При порождении документа изменяются плановые остатки на лицевых счетах, при исполнении документа изменяются реальные остатки на лицевых счетах. Лицевые счета, требующие расшифровки (невыясненные суммы, транзитные счета, счета продажи валютной выручки) оформляются как счета с реестром. Реестр это перечень всех документов, по поступлениям на лицевой счет, и привязанных к ним документов по списанию каждого из поступлений. Планов счетов - любое число. Один из них главный. По планам счетов получается только отчётность. Документооборот и бухгалтерские технологии (схемы проводок) от планов счетов не зависят.

Кассовые операции.

Необходимый функционал:

1. Просмотреть очереди приходных и расходных документов, направленных в данную кассу, выбрать из очереди документ на обработку.

2. Ввести сумму после пересчета для приходного ордера по инкассации выручки.

3. Ввести разбиение суммы приходного и расходного ордера по купюрам.

4. Акцептовать или отбраковать поступивший документ. Акцептованный документ переходит в состояние "исполнен", исполняются соответствующие мемоордера, и изменяются реальные остатки на счетах.

5. Оформить документ по передаче наличности в другую кассу (или подотчетному лицу). По документу генерятся расходный и приходный ордера. Расходный ордер исполняется сразу, приходный в кассе принимающей деньги.

6. Оформить документы по приему и сдаче наличности в/из хранилища ЦБ.

Похожие работы

... деньги и приходные документы заведующему кассой под расписку в кассовом журнале вечерней кассы. III. Анализ работы Промышленного ОСБ № 8231 г.Самара по расчетно-кассовому обслуживанию юридических лиц. 3.1. Общая характеристика Поволжского банка АК Сбербанка Промышленного отделения № 8231 г. Самара. Отделение сберегательного банка № 8231 не является юридическим лицом, ОСБ №8231 , в пределах ...

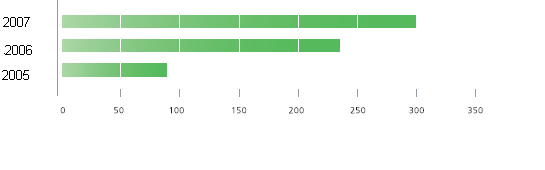

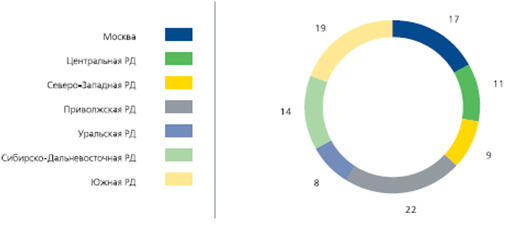

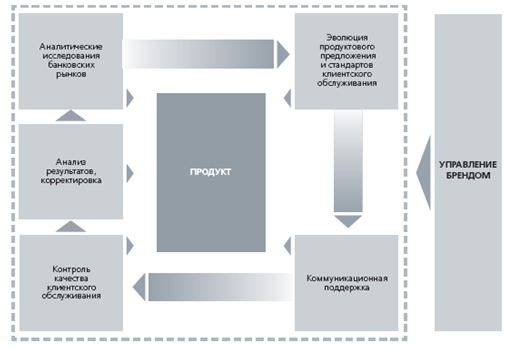

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

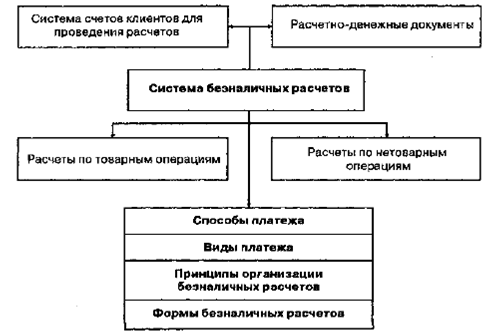

... обеспечение, внедрять дистанционное банковское обслуживание - телефонный, видео, компьютерный бакинги, инфокиоски. 3. НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ РАСЧЕТНО-КАССОВОГО ОБСЛУЖИВАНИЯ КЛИЕНТОВ БАНКА 3.1 Перспективы развития расчетно-кассового обслуживания юридических лиц В настоящее время формы организации безналичных расчетов в Республике Беларусь и в целом платежной системы, системы BISS ...

0 комментариев