СТРАХОВИЙ РИНОК

Загальна характеристика становлення і розвитку страхового ринку України

Страховий ринок - це сфера економічних відносин, у процесі яких формуються попит і пропозиція на страхові послуги і здійснюється акт їх купівлі-продажу. У деяких публікаціях наводиться ширше поняття страхового ринку. Іноді ним охоплюють усі форми надання страхового захисту. Із цим погодитися не можна. Адже при відшкодуванні збитків за рахунок централізованих фондів відносини купівлі-продажу відсутні. Немає їх і в разі формування та використання з цією метою коштів із фондів самострахування.

Існує також думка, що під страховим ринком слід розуміти сукупність його суб'єктів (страхувальників, страховиків та посередників) і страхових послуг, що є предметом купівлі-продажу. Можливо, з теоретичного погляду таке визначення не є досить коректним, проте воно також дістало визнання, особливо серед практиків.

Поняття "страховий ринок" у пострадянській економіці склалося на початку 90-х років. Саме на цей період припадає створення поряд з Держстрахом перших альтернативних страхових організацій.

Зародження і розвиток страхового ринку України - процес, що має багато спільного з аналогічними процесами в інших постсоціаліс-тичних країнах. Проте водночас нашій країні притаманні деякі специфічні риси.

Після законодавчого введення деяких елементів ринкової економіки в колишньому Радянському Союзі (особливо з появою Закону "Про кооперацію" (1988 року) почали створюватися перші страхові кооперативи. Їх частка в загальних обсягах страхування була незначною - не більш як 1%. Проте існування кооперативів протягом 1988 - 1989 років мало велике значення щодо набуття першого досвіду роботи в ринкових умовах, підвищення кваліфікації кадрів, взяття під страховий захист "нетрадиційних" для Держстраху ризиків, зокрема вантажів, відповідальності за невиконання угод третіми особами тощо. З самого початку зародження страхового ринку альтернативні страховики більшою мірою звернули увагу на зміст страхових продуктів (послуг), що пропонуються в Західних країнах. Завдяки цьому в Україні почав зростати асортимент страхових послуг, виник інститут перестрахування.

Коли в 1990 році рамки законодавства в напрямку розвитку ринкових відносин були розширені, почали створюватися перші комерційні страхові компанії. Можна виокремити чотири основні чинники, які сприяли розвитку на ринку повноцінних суб'єктів страхування.

Чинник 1-й - створення відносно великих страхових організацій союзного значення з широкою мережею периферійних філій, у тому числі й в Україні, що згодом перетворилися на самостійних юридичних осіб. Так виникли теперішні компанії АСКА, "Славія" та інші страховики. Нині зв'язки з московськими холдингами лишаються здебільшого у сфері перестрахування, хоча з кожним роком таких зв'язків стає дедалі меньше.

Чинник 2-й - створення комерційних страхогих організацій на базі розміщених в Україні установ системи колишнього Держстраху СРСР і їндержстраху СРСР. Цей процес відбувався поступово і певною мірою опосередковано.

Оскільки до кінця 1993 p. Держстрах запишався повністю державною організацією, то в умовах слабкого розвитку на тон час ринкового законодавства він був істотно обмежений у можливостях підписання вигідних страхових угод, отримання доходів від інвестиційної діяльності, упровадження ефективних форм мотивації праці тощо. Система ще тривалий час пропонувала підприємствам і населенню "застарілі" шаблонні страхові продукти доринкового періоду. На державного страховика було покладено здійснення обов'язкового страхування, яке з більшості видів було збитковим. Великої шкоди завдали іміджу Держстраху гіперінфляція і неможливість з багатьох (здебільшого не залежних від страховика) причин своєчасної компенсації і виплат громадянам за попередніми договорами змішаного страхування життя, укладеними ще за радянських часів.

Усе це зумовило тенденцію переходу кваліфікованих працівників до інших компаній, створення держстрахівськими працівниками страховиків-супутників, які певною мірою залучалися до страхування "вигідних" ризиків, запровадження тих видів страхування, яким не надавалося належної уваги в Держстраху. Навіть і тоді, коли в ! 992 - 1993 pp. загальне законодавство поставило Держстрах (на той час уже Національна акціонерна страхова компанія "Оранта") в однакові умови з іншими компаніями, страхові компанії-супутники не зникли, а, здобувши досвід, працювали й далі (щоправда, поступово втрачаючи зв'язки зі своєю "базою"). Зауважимо, що зазначений процес не набрав форми спеціальної політики з боку Держстраху, а здебільшого здійснювався на місцях працівниками регіональних установ.

Що ж до їндержстраху, то він ще до розпаду СРСР перетворився на холдинг з великими правами своїх філій, у тому числі й в Україні. Тому створення протягом 1991 - 1992 pp. самостійних страховиків на базі цих філій не потребувало великої роботи.

Чинник 3-й - створення страхових компаній комерційними, торговельними, банківськими та іншими підприємницькими структурами.

Перші роки самостійності української держави характеризувалися заснуванням багатьох банків, торговельних корпорацій, інвестиційних компаній, інших комерційних структур. Ці суб'єкти, розвиваючи свій бізнес, доходили висновку про необхідність здійснення страхування. Оскільки на страховому ринку ще не було великих надійних компаній, то структури в інших галузях бізнесу почали засновувати своїх страховиків з метою власного обслуговування. Надалі страхові компанії такого типу почали працювати універсальніше, і не тільки в межах потреб своїх засновників.

Чинник 4-й - створення "кепчивних" страховиків при галузях, підгалузях, сферах виробництва.

З розвитком ринкових відносин у різних сферах виробництва постала потреба у створенні обслуговуючої, комерційної інфраструктури. Тому поряд з виникненням банків, торговельних посередників, зовнішньоекономічних фірм почали засновуватись і страхові компанії, які на перших порах брали на себе внутрішньогалузеві ризики. Характерною особливістю таких компаній був великий вплив на їхню роботу міністерств, відомств, державних корпорацій тощо.

Окрім цих головних чинників на процес масового виникнення страхових компаній у 1990 - 1993 pp. впливали (щоправда, набагато менше) такі чинники:

а) ініціатива науковців, фахівців, які запозичували досвід роботи страхового ринку в розвинених країнах;

б) засновницька робота профспілок, громадських організацій;

в) участь зарубіжних інвесторів (такі компанії були, як правило, невеликі і створювалися здебільшого з метою розвідки ринку, але після встановлення 20 %-вої межі участі нерезидентів у статутному фонді страховика майже всі вони припинили існування).

Не можна обминути й такий чинник, як створення страхових компаній з метою суто трастової діяльності - "гри на інфляції". Хоча зазначених компаній було не більш як 3 - 5 відсотків ринку, вони у свій час завдали великої шкоди багатьом своїм клієнтам, не повернувши їм належних коштів і підірвавши цим довіру громадян до страхових компаній.

Отже, період 1990 - 1993 pp. характеризувався бурхливим зростанням кількості страхових компаній в умовах невпорядкованого законодавства.

Після виходу в травні 1993 року Декрету Кабінету міністрів України "Про страхування" (далі - Декрет) та створення восени 1993 року Комітету у справах нагляду за страховою діяльністю почався новий етап розвитку страхового ринку України.

Було зареєстровано страхові компанії і видано ліцензії. Страхову діяльність визначено як виключний вид діяльності. При цьому здійснювати страхову діяльність стало можливим лише за тими видами, які вказані в ліцензії. Була запроваджена обов'язкова звітність страховиків за результатами року. Установлено певну залежність між обсягами максимального зобов'язання і розмірами страхових резервів.

Діяльність страхового ринку в умовах, визначених Декретом, v період 1994 - 1995 pp. можна схарактеризувати так.

o По-перше, це поглиблення спеціалізації роботи страховиків. Законодавчі обмеження за Декретом, а також ліцензійні та реєстраційні обмеження зумовили те, що страховики почали спеціалізуватися на певних видах ризиків, у певних галузях та сферах виробництва.

o По-друге, це розширення сфери страхування, поява і розвиток нових його видів. Саме в цей період значного поширення набуває страхування вантажів, особисте страхування від нещасних випадків. Почалося впровадження страхування цивільної відповідальності власників транспортних засобів, відповідальності за виробничими ризиками. Було зроблено перші кроки в медичному страхуванні. Водночас високий рівень інфляції зумовлював значне поширення так званого змішаного страхування життя з урахуванням інфляції. Але оскільки цей вид страхування не мав достатньої законодавчої і методологічної бази, то теля зупинення гіперінфляції в 1995 році численні страхові компа^ нії збанкрутували і багато вкладників не отримали належних виплат.

o По-третє, законодавче регулювання страхової діяльності значною мірою посилило фінансову дисципліну страховиків. Було запроваджено облік резервів, розроблено категорії активів, у межах яких ці резерви розміщувалися страховиками, упорядковано взаємовідносини страховика з його філіями та представництвами, встановлено необхідні форми спеціальної звітності. І найголовніше: розпочався нагляд за страховою діяльністю.

Усе це сприяло зростанню обсягів страхового ринку і розширенню сфери діяльності страховиків.

Зауважимо, проте, що Декрет не забезпечував необхідної правової бази для розвитку ринку, особливо стосовно гарантій платоспроможності страховиків. Головними його недоліками були:

o неврегульованість системи страхування життя як окремої специфічної галузі страхування;

o відсутність системи чітких нормативів платоспроможності;

o відсутність загальноприйнятих у світі понять технічних і математичних резервів, які забезпечують надійність покриття зобов'язань страховиків;

o недосконалість регулювання системи перестрахування та діяльності страхових посередників;

o недостатня визначеність договірних відносин між страховиком і страхувальником.

Отже, потрібно було вдосконалювати законодавчу базу. Важливим кроком у цьому напрямку став Закон України "Про страхування", прийнятий весною 1996 року (див. підрозд. 7.1).

Закон установив систему контролю за рівнем платоспроможності страховиків і порядок розрахунку резервів, посилив норми, що регулюють нагляд за страховою діяльністю, упорядкував види обов'язкового страхування.

Було запроваджено нові вимоги до реєстрації страховиків, розмірів і структури їхніх статутних фондів, а також участі іноземних інвесторів. З огляду на це в І кварталі 1997 року Укрстрахнагляд перереєстрував страховиків, і в результаті кількість їх на ринку скоротилася майже в чотири рази. Нині в Україні працюють понад 240 компаній, що мають досить великі розміри статутних фондів, резервів, стабільний ринок, досвід і добру репутацію.

Починаючи з 1994 року спостерігається стабільне зростання валових показників діяльності страхового ринку. Рівень надходжень у 1995 році становив 170 % щодо 1994 року (з урахуванням темпів інфляції) і був близьким до 130 % у 1996 році порівняно з 1995 роком. У 1997 році фактично в абсолютному значенні були досягнуті такі самі темпи зростання, як і в 1996 році. Але враховуючи, що рівень інфляції був значно нижчим, можна вважати, що реальні темпи зростання були вищими. Отже, обсяги страхового ринку України на противагу економіці в цілому досить швидко зростають.

Дуже важливим є те, що розміри страхових резервів протягом останніх двох років зростають вищими темпами, ніж страхові премії. Це показник підвищення рівня платоспроможності страховиків, їх фінансової надійності.

Позитивним у цілому є також і зменшення обсягів страхових виплат та стабілізація кількості діючих договорів страхування. Перше свідчить про більш обгрунтований підхід страховиків до взятих зобов'язань. Друге - про більшу вагомість і міцність договорів.

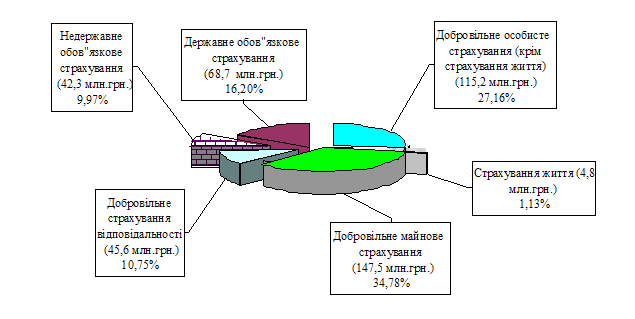

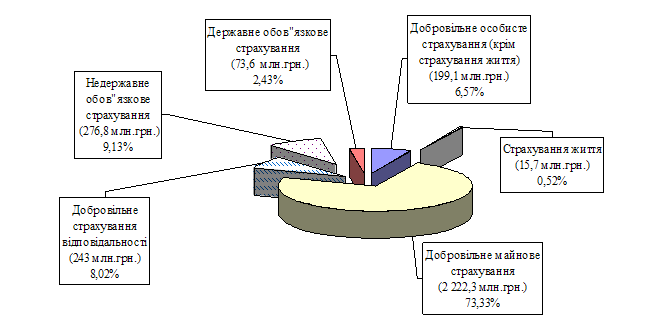

Показники розвитку страхового ринку за ризиковими видами страхування та за страхуванням життя суттєво відрізняються один від одного. У ризикових видах страхування спостерігається різке зростання як кількісних, так і якісних показників. Очевидно, що відбувається значне розширення ринку страхових послуг поряд із розвитком традиційних видів страхування. Водночас за страхуванням життя істотно зменшився обсяг ринку (за 3 роки більш як удвічі). Це пояснюється тим що інфляційне страхування протягом 1993 - 1994 pp. підірвало довіру до страхування життя. Адже багато громадян не отримали страхових сум після банкрутства ряду компаній. За прогнозами, ситуація на ринку страхування життя стабілізується лише наприкінці 1998 року.

Найбільших темпів набуло добровільне майнове страхування та страхування відповідальності. Найближчими роками ситуація істотно не зміниться. Недержавне обов'язкове страхування розвиватиметься високими темпами, оскільки з 1997 року запроваджено страхування цивільної відповідальності власників транспортних засобів. Розвиток медичного страхування та страхування від нещасних випадків сприятиме зростанню особистого страхування в цілому. Водночас темпи майнового страхування дещо сповільняться.

Отже, у період становлення ринкової економіки в Україні значною мірою зросли обсяги страхового ринку, і він набув якісного розвитку. Кінець 90-х років характеризуватиметься збільшенням числа страхових договорів, стабілізацією кількості страховиків та їх спеціалізацією за видами страхування, розвитком перестрахувальних операцій як на внутрішньому (національному), так і на зовнішньому (світовому) страховому ринку. Особливо слід зазначити те, що ряд заходів як на законодавчому рівні, так і на рівні застосування чинників управління й організації страхового ринку зумовили постійне зростання розмірів страхових резервів. А це означає посилення фінансової надійності страховиків, рівня гарантійності виконання взятих ними зобов'язань.

Види страхових компаній і порядок їх створення

У багатьох країнах світу страхова справа розглядається як окрема галузь економічної діяльності. До неї входять різноманітні за формами власності, видами страхування організації-страховики, посередницькі та інформаційно-консультаційні структури. Головне місце у страховій галузі належить страховикам.

Страховик - где організація, котра згідно з отриманою ліцензією бере на себе за певну плату зобов 'язання відшкодувати страхувальникові або особам, яких він назвав, завданий страховим випадком збиток або виплатити страхову суму.

Сукупність страховиків, що функціонують у певному економічному середовищі, утворює страхову систему. Її головне завдання - надання страхових послуг.

За приналежністю страховики можуть бути державними (публічними) і приватними.

За характером роботи страховики поділяються на три групи: І) такі, що страхують життя; 2) здійснюють інші види страхування; 3} надають виключно перестрахувальні послуги.

Публічні страховики створюються і керуються, як правило, від імені Уряду. Серед приватних страховиків у світовій практиці є індивідуальні особи, акціонерні та інші страхові товариства. Співвідношення між державними і приватними формами страховиків залежить від суспільного устрою країни та економічної політики держави.

У колишньому СРСР та соціалістичних країнах Європи існувала монополія держави на страхову діяльність. Усі страхові операції здійснювались через державні організації. У Радянському Союзі це був Держстрах СРСР, який мав розгалужену систему республіканських і місцевих управлінь та відділень. Така ситуація зберігається й досі в деяких соціалістичних країнах.

Монополія на страхування притаманна не тільки країнам соціалістичної орієнтації. Монополізованою була страхова справа в царській Росії. До певного часу монополія на страхування існувала, наприклад, у Франції. І нині можна назвати країни з ринковою економікою, де зберігається монополія на страхову справу. До них належать, скажімо, Ірландська Республіка (страхування здоров'я), Індонезія (усі види страхування) та деякі інші держави. Системи страхування також можуть бути різними.

Специфічними є й індивідуальні страховики. До індивідуальних страховиків відносять фізичних осіб, об'єднаних у синдикати, що діють на страхових ринках типу Ллойда (Lloyds of London). Такі ринки організовані в деяких країнах Західної Європи та в окремих штатах США. Лондонський Ллойд виник ще в XVII ст. Він не несе відповідальності за страховими зобов'язаннями своїх членів. Корпорація налічує нині понад 26000 членів, об'єднаних майже в 400 синдикатів. Діяльність Ллойда регулюється спеціальним законом.

Ллойд - це ринок страхових послуг світового значення. Тут переважає страхування морських, авіаційних, автомобільних нафтогазодобувних ризиків. У страховому обороті Ллойд не виступає від свого імені. Він лише створює всі необхідні умови для успішної страхової діяльності своїх членів, що діють на власний кошт. Ллойд приваблює страхувальників з усього світу добре відпрацьованими й стабільними умовами страхування, високою кваліфікацією андеррайтерів.

Синдикати формуються, як правило, за видами страхування. Очолює синдикат андеррайтер, який бере на страхування ризики від імені своїх членів. Серед членів синдикатів Ллойда багато відомих бізнесменів, діячів науки та культури. Участь цих осіб зміцнює Ллойд не лише фінансовими засобами, а й піднімає його авторитет у суспільстві.

Страховий бізнес за зразком Ллойда лише умовно можна вважати індивідуальним. По суті, це великі групи фізичних осіб, належних до певних синдикатів, які, у свою чергу, діють на страховому ринку здебільшого за принципом співстрахування. Створення страховиків такого типу значного поширення не набуло. Ллойд також переживає пору великих змін. Він іде на зближення з асоційованими компаніями. Уже тепер тут поряд із членами, які несуть повну відповідальність за наслідки страхування, є особи, котрі вступають до синдикатів Ллойду на засадах обмеженої відповідальності.

В Україні страховиками визнаються нині лише юридичні особи, утворені у формі акціонерних, повних, командитних товариств або товариств з додатковою відповідальністю. Особливості кожного із цих видів товариств визначені Законом "Про господарські товариства" (1992 p.). Закон "Про страхування" (1996 p.) передбачає також можливість утворення державних страховиків.

У переліку дозволених в Україні видів страхових організацій немає товариств з обмеженою відповідальністю (ТОВ). Відомо, що такі підприємницькі структури дуже поширені в сімейному бізнесі. Власники в разі будь-якої небезпеки несуть відповідальність за борги фірми лише в межах зроблених внесків до статутного фонду. Умови створення зазначених товариств захищають від проникнення в їхню справу небажаних учасників. Поряд з позитивними тут існують і численні негативні фактори, зокрема малі можливості збільшення статутного капіталу, труднощі контролю за діяльністю товариств, що особливо важливо у сфері страхових послуг. Інколи посилаються на зарубіжний досвід, де таких винятків, мовляв, не існує. Але це хибна думка. Наприклад, у Великій Британії поняття товариства різко відрізняється від нашого. Англійські товариства можуть і не мати статусу юридичної особи. До страховиків тут відносять лише ті підприємницькі структури, що створені па підставі АКТ)' про страхові компанії. Та й обмежена відповідальність тлумачиться ширше. До компаній з обмеженою відповідальністю відносять і акціонерні товариства.

В Україні поняття "товариство" та "компанія" нерідко ототожнюють, не розрізнюючи на практиці страхових товариств і страхових компаній. Проте насправді не кожного страховика можна вважати товариством. Не всі страховики набирають вигляду страхової компанії. Товариства, як правило, не створюються в державній формі власності. Водночас у багатьох країнах до компаній не включають поширені там товариства взаємного страхування (ТВС). Так, у США ТВС становлять всього 6 % від загальної кількості страховиків, які здійснюють особисте страхування, але на них припадає понад 40 % продажу полісів осо бистого'страхування. В Японії більш як половина страхових операцій з особистого страхування припадає на ТВС. Понад дві третини сільськогосподарських ризиків у Великій Британії, Нідерландах, Франції застраховано в ТВС.

Головна відмінність між ТВС і компанією полягає в тому, що компанія завжди має на меті отримання комерційного результату - прибутку. Це забезпечується через застосування твердих тарифів, до складу яких здебільшого входить прибуток. Для товариств взаємного страхування отримання прибутку не є першочерговим. Вони створюються для надання взаємодопомоги своїм членам. Тут учасник товариства одночасно є страховиком і страхувальником. Саме страхувала никам належать усі активи товариства. Якщо сума страхових премій перевищує виплати і витрати на ведення справи та відрахування до фондів, то різниця може бути повернута членам товариства. В Україні ТВС можуть із часом набути помітного розвитку. Найсприятливіші умови для їх поширення слід очікувати в сільському господарстві (захист фермерських господарств), у малому промисловому і торговельному бізнесі, страхуванні життя. Необхідна для цього правова база частково вже створена.

Поширенням міжнародної ринкової термінології у нашій країні пояснюється те, що страховика часто називають страховою компанією.

Страхова компанія - це юридична оформлена одиниця підприємницької діяльності, яка бере на себе зобов 'язання страховика і має на це відповідну ліцензію.

Страхова компанія користується всіма правами фірми.

В Україні, як і в багатьох інших державах, основу страхової системи становлять компанії у вигляді акціонерних товариств.

Акціонерне страхове товариство (корпорація) - це тип компанії, яка створюється і діє зі статутний капіталом, поділеним на певну кількість часток - акцій. Оплачена акція дає право її власникові на участь в управлінні товариством і отримання частини прибутку у формі дивідендів.

У самій основі акціонерного товариства закладені переваги цього виду компанії. Акціонерна форма нагромадження статутного капіталу дає'змогу залучати до страхової індустрії багатьох юридичних і фізичних осіб, зацікавлених вигідно розмістити свої інвестиції. Страхова індустрія при обгрунтованому державному регулюванні має всі можливості для отримання прибутку на рівні, який перевищує середній за всіма галузями бізнесу. У разі несприятливих наслідків діяльності конкретного страховика втрата відносно невеликих внесків до компанії не потягне за собою банкрутства самих акціонерів.

Акціонерні товариства бувають закритого і відкритого типу. В Україні у страховій індустрії переважають акціонерні товариства закритого типу. Це пояснюється кількома мотивами, які не втратили свого значення й досі.

По-перше, створення відкритих акціонерних товариств тривалий час стримувалося низькими вимогами до розміру статутного фонду страховика і відсутністю розвиненого ринку цінних паперів.

По-друге, як уже зазначалося, українське законодавство не передбачає можливості створення страхової компанії у вигляді ГОВ.

Закрите акціонерне товариство лише формально відрізняється від ТОВ. До речі, у законодавстві ряду країн компанії, створені на акціонерних засадах, розглядаються як різновид страховиків з обмеженою відповідальністю. За своїми зобов'язаннями ТОВ відповідає майном, до складу якого входять внески членів. Відповідальність кожного акціонера також обмежується лише вартістю акцій.

По-третє, статус закритого товариства дає змогу контролювати поширення акцій серед певної категорії учасників страхової компанії, що може відповідати інтересам засновників.

По-четверте, процедура створення закритого акціонерного товариства істотно спрощена, що дозволяє економити час і кошти.

Перспективнішими для страхової індустрії є відкриті акціонерні товариства. Це компанії, що орієнтуються на великі обсяги страхових послуг. Вони вимагають пошуків коштів у багатьох власників, які здебільшого не схильні до активної участі в керівництві фірмою. Залучати кошти таких осіб удається завдяки продажу компаніями акцій на фондовому ринку. Нині вживаються заходи щодо збільшення статутного фонду, стимулювання й прискорення організаційного оформлення продажу і купівлі акцій та інших цінних паперів. Тому є всі підстави очікувати, що акціонерні товариства відкритого типу незабаром посядуть і утримуватимуть провідне місце на страховому ринку.

Страхові компанії можна класифікувати за географічною ознакою. Подана далі табл. 4.5 характеризує розміщення страховиків за регіонами України

За територією обслуговування компанії можна поділити на місцеві, регіональні, національні та транснаціональні. На жаль, нині практично відсутня статистика укладених договорів кожною компанією в межах області. Ліцензії майже всім компаніям видані з правом здійснення діяльності на території всієї країни. Тому важко виокремити страховиків, які діють лише в межах певного регіону.

Транснаціональних страхових компаній в Україні досі немає. Законодавство не дозволяє створення іноземних страхових компаній або їхніх філій. Ідеться про захист розвитку власної страхової індустрії, прагнення поліпшити платіжний баланс країни, використавши тимчасово вільні кошти страховиків для збільшення інвестицій у власну економіку. Такі заходи виправдані в тому разі, коли розвитку внутрішнього страхового ринку надаються відповідні пріоритети. Однією з головних умов є нарощування фінансового і кадрового потенціалу компаній, створення механізму стимулювання попиту на страхові послуги, посилення боротьби з фінансовими махінаціями, а також створення клімату довір'я до страховиків. У попередніх розділах уже зазначалося, що страхування є об'єктивно необхідним атрибутом ринкової економіки. Отже, тривале відставання в розвитку страхової індустрії може відчутно гальмувати розвиток ринкової економіки в цілому.

Досвід країн Європейського Союзу показує, що на вищому етапі свого розвитку страхування об'єктивно потребує виходу за межі країни. Це вигідно страховикові - ризики територіальне розосереджуються, зростає обсяг продажу полісів, а отже, можливість одержати прибуток. Певні переваги очікують і на страхувальників: отримання страхових послуг вищої якості і за порівняно нижчу плату та в необхідному регіоні.

Порядок створення нових або реорганізації існуючих страхових компаній регулюється як загальними законами (про підприємницьку діяльність, реєстрацію юридичних осіб, виконання грошово-валютних операцій, рух цінних паперів і т. ін.), так і законодавством, що стосується особливостей страхового профілю діяльності.

Процес створення страхової компанії можна поділити на два етапи:

формування юридичної особи і надання їй статусу страховика. Безперечно, ці етапи тісно взаємозв'язані, що відбивається в установчих документах, розмірі статутного фонду, визначенні сфер діяльності тощо.

Юридичні особи (крім банків) мають бути зареєстрованими в адміністраціях за місцем розташування. Компанія, котра отримала реєстраційне посвідчення як підприємницька структура, може виконувати певні фінансові операції, пов'язані з формуванням статутного фонду, підготовкою офісу. Але на цьому етапі компанія ще не є страховиком. Вона набуває такого статусу тільки після внесення її до Державного реєстру страховиків та видачі їй ліцензії на право здійснення певних видів страхування.

Стратегія страхової компанії

Страхова галузь України, як і вся її економіка, зазнає нині безпрецедентних змін. У найстисліші строки потрібно подолати шлях від централізованої планової економіки до господарства, що функціонує на ринкових засадах. Зміни мають бути фундаментальні й стосуватися політичних, юридичних, економічних, соціальних і технологічних аспектів еволюції суспільства. Отже, реформування тривалий час впливатиме на розвиток усіх галузей економіки країни.

Головні перетворення полягають у структурних змінах форм власності. Ці зміни, у свою чергу, зумовлюють відповідну трансформацію форм її страхового захисту. У підрозд. 1.1. ішлося про наявність об'єктивних передумов для виходу страхування на перший план у системі забезпечення економічної безпеки юридичних осіб і громадян у разі стихійного лиха або нещасного випадку.

Важливого значення набуває вироблення стратегії розвитку страхового ринку, і зокрема кожної страхової компанії. Термін "стратегія" походить від грецького слова "strategos", яке було відоме ще за часів Александра Македонського і означало "мистецтво генерала".

В економіці і сфері управління стратегія - це докладний, усебічний комплексний план, призначений для забезпечення місії організаі{ії, яка виражає головну мету її існування. Щодо страховиків стратегія означає генеральну програму дій компанії, узгоджену з головною метою останньої. Від ступеня обгрунтованості обраної стратегії залежитьуспіх компанії.

Визначена головна мета сприяє підвищенню ефективності роботи компанії лише тоді, коли вона досяжна. Мета, що грунтується на завищених вимогах і не враховує можливостей організації, може призвести до катастрофічних наслідків.

Приклад. Одна з провінційних страхових компаній визначила свою стратегічну мету так: "Протягом п'яти років компанія має посісти в регіоні провідне місце у страхуванні майна і відповідальності юридичних осіб, стати високопрофесійним, дисциплінованим і платоспроможним партнером, визнаним на внутрішньому і зовнішньому страхових ринках". Досягнення такої широкомасштабної мети вимагає обгрунтованого визначення потреби у фінансових ресурсах, обсягів нагромадження, способів раціонального розміщення і використання зазначених ресурсів. Мають бути залучені дефіцитні талановиті управлінські кадри, а також забезпечуватися постійне вдосконалення якості й способів реалізації страхових послуг. Керівництво компанії не мало деталізованого плану досягнення генеральної мети. Воно несвоєчасно реагувало на зміни. За багатьма позиціями робота виконувалася застарілими методами і не досить активно. Негативно позначилися й помилки в кадровій політиці. Це зумовило невиправдане зростання собівартості послуг і як наслідок - збитковість діяльності. Через це акціонери втратили інтерес до нарощування статутного капіталу компанії, і вона змушена була залишити страховий ринок.

У практиці страхового менеджменту широко використовується стратегія оновлення. Вона передбачає безперервний процес пошуків і впровадження нових методів управління, зорієнтованих на послідовне вдосконалення страхової справи. Опрацювання стратегії має враховувати адаптацію до зовнішнього середовища, внутрішню координацію та організаційне передбачення. Тому стратегічні програми потрібно складати доволі гнучкими, аби при потребі їх можна було переорієнтувати або модифікувати.

Під адаптацією до зовнішнього середовища розуміються дії, що супроводжують пристосування компанії до нових сприятливих можливостей розвитку бізнесу, а також до нових обмежень, що виникають на цьому шляху. Беруться до уваги як зміни в законодавстві, так і інтереси потенційних страхувальників, посередницьких структур, компаній, що є конкуренгами, та інших суб'єктів страхового ринку. Очевидно, що асе це вимагає постійного збору та аналізу великого обсягу інформації про розвиток економіки в цілому і страхової галузі зокрема, про різні ринки, послуги та інші чинники.

Стратегічний план компанії має бути довгостроковим за метою діяльності, але досить гнучким за методами досягнення мети. Стратегічний план приблизно кожні півроку доцільно коригувати залежно від зміни ділових і соціальних обставин. При цьому завжди потрібно аналізувати динаміку макроекономічних показників, що характеризують темпи економічного зростання (спаду), рівень інфляції та безробіття, структурні зміни в економіці, умови оподаткування юридичних і фізичних осіб тощо.

Зауважимо, що серед змін, які відбуваються нині в Україні, найістотніше вплинути на подальшу долю страховиків можуть такі.

Здійснення приватизації майна переважної кількості підприємств, що раніше належали до державного сектора економіки. Lie зумовлює підвищення страхового інтересу як щодо захисту майна, так і щодо страхування відповідальності підприємств. Потрібно намагатися охопити страхуванням насамперед ризики засновників та акціонерів компанії. Це сприяє швидшому започаткуванню та подальшому розвитку страхової діяльності, підвищує довір'я до нового страховика, що дуже важливо для укріплення позиції на страховому ринку.

Зміни в джерелах сплати страхових платежів. Тепер і за добровільними видами страхування майна підприємств (включаючи транспортні засоби, вантажі) страхові премії додаються до витрат на виробництво, що відповідно зменшує базу оподаткування. Це значно підсилює фінансові можливості підприємств, спонукає їх брати участь у страхуванні.

Зростання рівня реальної середньої заробітної плати приграючих. Ця обставина дає нові можливості активізувати залучення населення до страхування життя, від нещасних випадків, страхування нерухомості, транспортних засобів та домашнього майна. Водночас зростання заробітної плати призводить до подорожчання трудових ресурсів, зайнятих у страхуванні.

Суттєве зниження рівня інфлягщ, завдяки якому зміцнюється довіра страхувальників до реальності відшкодування збитків. Проте особливу увагу слід приділити врахуванню у правилах і договорах страхування можливості коригувати страхову суму та суму платежів у зв'язку з відхиленням реальної вартості застрахованого майна під впливом інфляції (дефляції) і ротової одиниці.

Стан криміногенної ситуації, особливо у великих містах, що призводить до підвищення рівня збитковості за багатьма договорами. Гака тенденція вимагає коригування страхових тарифів, вжиття разом зі страхувальниками і правоохоронними органами додаткових запобіжних заходів щодо охорони об'єктів страхування.

Зміна порядку нарахування і віднесення на битрачги алюртгізаціи-тіх відрахувань на основні засоби. Прискорена аморчизація призведе до збільшення ко.'іивань між залі-никовою вартістю об'єкта за балансом підприємства і його реальною вартістю. Цс потрібно брати до уваги і в умовах страхування.

Очікуване збільшення кредитних інвестицій у підприємницьку діяльність. Це потягне за собою, зокрема, збільшення масштабів використання страхових послуг у частині страхування майна від вогню і стихійного лиха, технічних ризиків, майна, іцо передбачається під заставу, страхування відповідальності.

Розпочато процес формування українського фондового ринку. Розвинений ринок цінних паперів дасть змогу страховикам прискорити продаж власних акцій і цим самим залучити додатковий капітал до статутного фонду. Водночас, це сприятиме оперативнішому вирішенню питання про інвестування тимчасово вільних коштів у цінні папери і, при потребі, їх продажу. Розвиток фондового ринку потягне за собою впровадження нових страхових послуг.

Коливання банківської облікової ставки, що безпосередньо впливає на прояв заощаджувальної функції страхування, вносить відповідні зміни в доходи страховиків від розміщення депозитів та визначає деякі інші параметри фінансової .діяльності.

Зростання можливостей підприємств гцодо реалізації продукції, особливо на експорт. Це створює сприятливі умови для розширення страхування експортних кредитів, страхування відповідальності товаровиробників за якість продукції, страхування вантажів та відповідальності вантажоперевізника, страхування юридичних втрат на розгляд претензій.

Стабілізація економічного стану на багатьох підприємствах дозволяє поступово переходити до страхування втрат, до яких можуть призвести перерви у виробництві у разі настання стихійного лиха, техногенних аварій або інших страхових подій.

Поглиблення проблеми безробіття, що зумовлює зростання потреби у страхуванні роботодавця на цей випадок.

Поява в регіонах нових страховиків, що володіють аналогічними ліцензіями на страхову діяльність. Компанія має ретельно вивчати можливості своїх конкурентів і відповідно реагувати підвищенням якості своїх послуг.

Доцільність залучення до реалізації полісів страхових посередників. Страхові брокери й агенти сприяють, як правило, зростанню кількості договорів і розширенню географії страхувальників, а це позитивно позначається на надходженні страхових премій і формуванні раціональної структури страхового портфеля.

Перестрахування ризиків на облігаторних засадах. У зв'язку з цим потрібно ретельно дібрати перестраховиків і укласти з ними відповідні угоди. У свою чергу, в межах нормативів платоспроможності доцільно збільшити обсяг операцій із приймання ризиків на перестрахування. Перспективним напрямком розвитку внутрішнього ринку страхування є створення регіональних і спеціалізованих страхових пулів.

Посилення спілкування з nomemfiunuMu страхувальниками наданням їм різних консультацій з ризик-менеджменту, страхування ризиків та інших питань, що не виходять за межі статутної діяльності компанії.

Можливості тіснішої взаємодії з місцевими органами влади. Ці стосунки можуть виявлятися у взаємному прагненні розслідувати причини страхових подій, створити зручніші умови для розміщення офісу компанії, рекламних матеріалів, фінансувати за рахунок коштів страховика ряд запобіжних заходів, купувати цінні папери, що емітують місцеві адміністрації, і т. ін.

Отже, державна політика, спрямована на приватизацію, проведення протиінфляційних заходів, упорядкування оподаткування як страхувальників, так і страховиків, відсоткових ставок, валютних курсів, фінансового контролю, забезпечує серйозні передумови для активізації страхової діяльності. Стратегія кожної конкретної компанії полягає в тому, щоб максимально скористатися цими можливостями. Разом з тим мають бути своєчасно враховані й чинники, що ускладнюють роботу страховиків.

Аналізуючи на цьому фоні позитивні й негативні зміни в умовах діяльності страховика, доцільно знайти відповіді на такі запитання:

o чи може компанія надавати свої послуги за цінами, нижчими або такими самими, як конкуренти (якщо ні, то що цьому заважає);

o який доступ має компанія до страхувальників. Що заважає їй розширити коло своїх прихильників;

o чи має компанія належний персонал для оперативної переорієнтації роботи на нові послуги та ринки;

o що необхідно для посилення мотивації працівників до кращого виконання місії компанії?

Практика управління виробила низку загальних підходів щодо стратегічного планування. Розглянемо їх.

Загальна стратегія компанії відпрацьовується групою експертів і має бути схвалена вищим керівництвом ще до здійснення перших інвестицій.

Ставиться реальна мета перед компанією, визначаються етапи її досягнення і способи контролю за ходом виконання завдань.

Визначається коло фахівців, які обійматимуть ключові посади. Продумується система набору та професійної підготовки персоналу. Багато компаній користуються такою схемою побудови стратегії:

а) загальні положення;

б) період, на який розрахована стратегія;

в) стратегічні орієнтири: майбутня роль і завдання компанії;

г) аналіз і оцінка становища компаній: конкурентна позиція, стосунки зі страхувальниками, фінансовий стан;

д) визначення пріоритетів: нові страхові послуги, нові страхувальники, досконаліші методи маркетингу тощо.

е) розрахунок кінцевих фінансових результатів.

Надзвичайно важливе значення для ефективної реалізаг^ії стратегії страховика має бізнес-план. Його мета - конкретизувати діяльність компанії на найближчу перспективу (3 - 5 років) згідно з потребами ринку і можливостями мобілізації для цього відповідних ресурсів. На жаль, і досі бізнес-плани у страхових компаніях ще не посіли належного місця. Нерідко про них згадують лише під час реєстрації страхових компаній. Укрстрахнагляд вимагає подання з цього приводу коротенької таблиці, яка містить лише кілька показників, а саме: види страхування, кількість договорів страхування, страхову суму, страхові платежі, страхові відшкодування, відрахування до резервів, витрати на ведення справи, прибуток.

Звісно, що цього замало, аби бізнес-план допомагав страховикові вирішити такі проблеми:

o визначити конкретні напрямки діяльності компанії, цільові ринки і своє місце на цьому ринку;

o сформулювати ту частину стратегії компанії (і тактику її досягнення), яка припадає на період дії бізнес-плану;

o виявити відповідність наявних кадрів компанії, умов мотивації їхньої праці вимогам досягнення поставленої мети;

o оцінити фінансовий стан компанії з погляду можливостей реалізації її місії;

o передбачити можливі перешкоди на шляху до досягнення мети.

Наявність грамотно складеного бізнес-плану допомагає керівникам досконало вивчати перспективи розвитку компанії, дозволяє здійснювати чіткішу координацію зусиль, спрямованих на досягнення мети, визначає систему показників, необхідних для контролю за діяльністю компанії, готує компанію до можливих змін у ринковій ситуації, чітко формулює обов'язки відповідальних осіб. Бізнес-план дає відповідь на запитання, який капітал потрібний для розвитку компанії в масштабах визначеної мети і яка очікується ефективність його використання.

Тут перелічені лише деякі з тих позицій, які слід узяти до уваги при опрацюванні нової або коригуванні наявної стратегії діяльності страхової компанії. Значне місце має бути відведене формуванню раціональної структури компанії, її ресурсному забезпеченню, кадровій політиці, мотивації і контролю. Ці та інші аспекти стратегії діяльності компанії розглядаються в цьому розділі далі.

Важливо, щоб менеджери всіх рівнів були добре і своєчасно ознайомлені зі стратегічною лінією та пріоритетами компанії. Саме від них істотно залежить, чи зосередяться зусилля працівників на досягненні мети компанії. В умовах переходу до ринкових відносин бізнес-план має бути в усіх компаніях і розглядатись як основний документ, що визначає стратегію діяльності кожної на конкретний період.

Світовий досвід показує, що жодна, навігь високорозвинена, країна не може не зазнавати циклічних підйомів і спадів у економіці. Не всі підприємницькі структури однаково відчувають ці перепади. Виї рають ті, хто вміє прогнозувати ситуацію і своїми продуманими й оперативнішії діями товер'їати справи на краще.

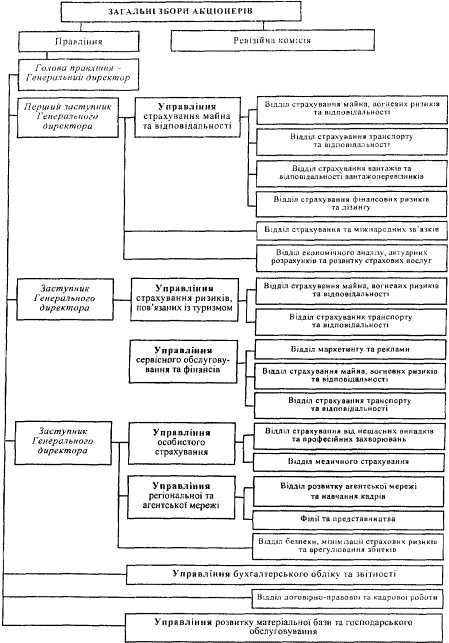

Організаційна структура страхової компанії

Під структурою компанії розуміються насамперед зв'язки, що існують між різними частинами організації для досягнення її мети. Це поділ роботи на окремі завдання, що виконуються керівництвом, галузевими та функціональними управліннями (департаментами), відділами, секторами й іншими підрозділами центрального офісу та регіональної мережі компанії.

Організаційна структура відображується в таких формах, як поділ праці, створення спеціалізованих підрозділів, ієрархія посад, внутріш-ньоорганізаційні процедури.

Структура управління компанією може будуватись за такими принципами.

Принцип лінійного підпорядкування. Це означає, що вищестоящі керівники наділяються правом давати розпорядження нижчестоящим співробітникам з усіх питань, що випливають з їхньої діяльності. Наприклад, указівки керівника страхової компанії є обов'язковими для всього персоналу. Такий порядок, коли ннжчестоящим структурам доводиться вирішувати справи виключно через "верхи", забезпечує відповідний рівень контролю за діями структурних підрозділів компанії. Проте в разі додержання лише функції лінійного підпорядкування центральний апарат, і особливо керівництво, перевантажується розглядом порівняно дрібних питань. Внаслідок цього управління втрачає оперативність, найкваліфікованіші працівники відволікаються від опрацювання перспективних, глобальних проблем розвитку компанії.

Принцип функціонального підпорядкування. Право давати розпорядження надається щодо виконання конкретних функцій, незалежно від того, хто їх виконує. Наприклад, головний бухгалтер може дати вказівки з обліку матеріальних і грошових цінностей, що перебувають у розпорядженні будь-якого підрозділу компанії.

Носій функцій може отримувати вказівки від кількох керівників відділів чи інших функціональних підрозділів і має, у свою чергу, звітувати перед ними про виконання тих чи інших видів робіт. Це не поширюється на дисциплінарну відповідальність. Накласти стягнення або матеріально заохотити працівника може керівник компанії або та особа, якій делеговані ці права.

Принцип лінійно-штабного підпорядкування. Це здебільшого "мозкові" центри (штаби), які виконують консультаційні функції у процесі стратегічного планування, підготовки рішень з інших найважливіших питань роботи компанії. До них, крім штатних працівників, нерідко залучають учених, консультантів і експертів з вузів, наукових лабораторій та інших установ. Такі фахівці опрацьовують ті чи інші питання та подають керівництву свої висновки і пропозиції. Консультанти не користуються правом давати розпорядження працівникам компанії.

Страхові компанії при опрацюванні своїх організаційних структур використовують здебільшого всі три принципи. Важко уявити, наприклад, Національну акціонерну страхову компанію (HACK) "Оранта" без урахування можливостей раціонального поєднання лінійного та функціонального підпорядкування підрозділів, їх співробітників. Що ж до принципу лінійно-штабного підпорядкування, то він у багатьох компаніях довго недооцінювався.

Cтруктура HACK "Оранта" доволі складна. Вона охоплює чотири рівні управління: центральний офіс (Правління компанії), обласні (Київську і Севастопольську міські) дирекції, міські та районні відділення й філії. Ця компанія - наступниця колишнього Укрдерж-страху. До 1994 року вона мала свої відділення в усіх районах України. Згодом зі складу HACK "Оранта" виокремилися як самостійні юридичні особи деякі обласні дирекції. Так утворилися відкриті акціонерні товариства "Крим-Оранта", "Оранта-Дніпро", "Оранта-Донбас", "Оранта-Лугань", "Оранта-Січ".

У наведених структурах є багато спільного. Це випливає з характеру діяльності страховиків. Водночас є низка істотних відмінностей. Вони зумовлені різними масштабами роботи, наявністю в HACK "Оранта" обласних, міських і районних ланок. Це дає змогу зосередити обслуговування страхувальників безпосередньо за місцем їх розташування. Правління АСК "Оранта" вирішує насамперед питання стратегії розвитку компанії, опрацювання правил страхування, здійснення актуарних розрахунків, проведення інвестиційних заходів тощо. В "Енергополісі" більшість страхових операцій здійснюється безпосередньо центральним офісом.

Рис. 4.2. Організаційна структура АСК "Енергополіс"

Відділення, філії, представництва на місцях має не лише HACK "Оранта", "Енергополіс", а й багато інших страховиків. Вони створюються і діють згідно із затвердженим Укрстрахнаглядом Положенням про порядок здійснення страхової діяльності відокремленими підрозділами страховиків від 12 березня 1994 року.

Філія страховика -- це відокремлений підрозділ, що не є юридичною особою. Він може мати власну назву, яку дозволяється використовувати згідно з Положенням про філію, має відокремлений баланс та здійснює страхову діяльність за видами, на які страховик отримав ліцензії Комітету у справах нагляду за страховою діяльністю і право на здійснення яких було надано філії загальними зборами учасників страховика. Таке право може бути надане повністю або з обмеженнями.

Зі світової практики відомі три системи організації роботи страхових компаній з філіями. Кожна з них має свої переваги і недоліки. Вибір тієї чи іншої системи роботи з філіями залежить від конкретних обставин.

Централізована система. Вона передбачає прийняття всіх рішень, що стосуються андеррайтингу та відшкодування збитків центральним офісом (головною конторою)^ Тут підписуються поліси, здійснюються розрахунки, пролонгуються поліси. На філії покладається видача, отримання і перевірка анкет на страхування та покриття збитків. Ці документи пересилаються до центрального офісу для прийняття рішень. Переваги цієї системи полягають у тому, що вона вимагає менше висококваліфікованих фахівців, скорочуються витрати на ведення справи. До недоліків слід віднести те, що працівники філій мають малі перспективи для кар'єри, на прийняття рішень витрачається багато часу, причому рішення не завжди враховують місцеві умови.

Децентралізована система. За цієї системи більшість рішень, що стосуються укладення договорів і відшкодування збитків, приймаються у філії. Остання самостійно поновлює договори і веде облік. Звичайно, що рішення філії мають узгоджуватися з політикою, що її проводить компанія в цілому. Перевагою є те, що у філії працює більш кваліфікований персонал, ніж при централізованій системі, клієнти мають можливість оперативно отримати більше послуг. До недоліків можна віднести недостатній обсяг роботи для кваліфікованих працівників, ускладнення в роботі з посередниками, ускладнення щодо перестрахування ризиків.

Регіональна система. За такої системи серед філій виокремлюються головні для даного регіону. У них зосереджується група фахівців з андеррайтингу, оцінювання та відшкодування збитків. Вони обслуговують потреби кількох філій, що працюють у даному регіоні. Це компромісний варіант, де враховуються переваги і недоліки централізованої і децентралізованої систем.

У філіях зосереджується великий обсяг інформації про поліси, страхові внески, відшкодування збитків, заробітну плату, комісійні винагороди. Для опрацювання цієї інформації використовуються комп'ютери. Існує тісний зв'язок між філіями і головним офісом. Висока швидкість роботи факсів, комп'ютерів, принтерів, ксероксів дозволила прискорити оформлення страхових послуг. Відпала потреба в рутинній ручній роботі, що її виконували різні службовці.

Представництво страховика являє собою відокремлений підрозділ останнього, який не є юридичною особою, діє згідно з Положенням про представництво, не має права безпосередньо здійснювати страхову, а також будь-яку підприємницьку діяльність. Представництво виконує функції і завдання щодо сприяння організації і здійснення статутної діяльності страховика, виступає від імені страховика і фінансується ним. Представництва можуть бути створені на території як України, так і іноземних держав. Вони мають такі завдання: збір інформації, реклама, пошук клієнтів страховика в даному регіоні або країні, виконання репрезентативної функції.

У деяких країнах (наприклад, у Росії) існують також агентства страхових компаній, які надають представницькі послуги, виконуючи водночас деякі операції, пов'язані з підготовкою проектів страхових договорів, обстеженням наслідків страхових випадків.

Про створення чи ліквідацію філій і представництв страхова компанія в 10-денний термін інформує Укрстрахнагляд. Страховик несе повну відповідальність за діяльність його відокремлених підрозділів.

Зауважимо, що створення регіональної мережі - справа досить дорога. З певним розвитком посередницьких структур компаніям, можливо, стане вигіднішим користуватися послугами страхових агентів і брокерів для підтримання необхідних зв'язків з віддаленими від центрального офісу страхувальниками.

Зарубіжний досвід показує, що останніми роками структури управління спрощуються. Так, у Великій Британії є чималі за нашими мірками компанії, які мають всього два-три структурні функціональні підрозділи. Багато компаній практикують періодичне переміщення співробітників з одного підрозділу до іншого. Це сприяє підвищенню їхньої кваліфікації, допомагає оволодіти знаннями ведення справи й на інших ділянках роботи компанії. Працівники сприймають такі заходи позитивно, як один із способів боротьби із закостенінням організаційної структури.

Організаційна структура страхової компанії вдосконалюється в кілька етапів.

Перший передбачає вивчення всіх переваг і недоліків діючої системи управління. Тут слід з'ясувати, на яких саме видах робіт позначається дефіцит потужностей компанії, а на яких є зайві ресурси. Доцільно порівняти структуру своєї компанії зі структурами аналогічних за профілем вітчизняних і зарубіжних страховиків. При цьому порівняння має бути не суто механічним, а враховувати можливість застосування критеріїв мотивованої організації праці, опрацьованих американським психологом та економістом Херцбергом (докладніше див. Ефгімов С. Л. Организация управления страховой компанией: теория, практика, зарубежньїй опьіт. - М., 1995). Ці критерії зводяться ось до чого. Будь-які дії мають бути усвідомленими.

Більшість людей відчувають радість від роботи, за яку вони відповідають. Вони прагнуть бути причетними до наслідків діяльності, мати контакти з колегами. Дії кожного працівника мають бути важливими для когось конкретно.

Кожний на робочому місці прагне довести, на що він здатний. Фахівець не погодиться на те, щоб з питань, з яких він найкомпетентні-ший у даній організації чи підрозділі, рішення приймались без його участі.

Кожний прагне побачити себе в наслідках праці. Результати роботи повинні мати своїх справжніх творців, а не бути знеосібленими. Нерідко керівники присвоюють лише собі позитивні наслідки роботи своїх підлеглих. Це створює напруженість у колективі.

Кожний має власний погляд на те, як можна поліпшити свою роботу, її організацію. Працівник має намір реалізувати свою мету і не боїться санкцій. Він сподівається на те, що до нього поставляться зацікавлено. Тому в компаніях слід стимулювати приплив нових ідей.

Людям подобається відчувати свою значущість. Керівництво компанії має постійно дбати про те, щоб кожний працівник усвідомлював, наскільки важлива саме його праця для загального успіху.

Кожна людина прагне успіху. Успіх - це реалізована мета. Мета має бути відпрацьована в колі співробітників так, щоб досягнення її піддавалось вимірюванню за рівнем і термінами виконання. Успіх без визнання призводить до розчарування. За тим, яким способом, в якій формі і з якою швидкістю працівники дістають інформацію, вони оцінюють, яка їхня реальна значущість в очах безпосереднього керівництва і менеджерів взагалі.

Підлеглим не подобається, щоб рішення про зміни в їхній роботі і на робочих місцях керівники приймали без їхнього відома, без урахування їхніх знань і досвіду.

Кожному виконавцеві потрібна (навіть більш ніж керівникові) інформація про якість власної праці, причому оперативна, щоб він міг коригувати свої дії.

Для всіх нас контроль з будь-якого боку неприємний. Кожна робота виграє від максимально можливого ступеня самоконтролю.

Більшість людей у процесі роботи прагнуть здобути нові знання. Підвищені вимоги, що дають шанс для подальшого розвитку, сприймаються з більшим бажанням, ніж занижені.

Будь-яка особистість реагує негативно, коли її зрослі завдяки наполегливій праці досягнення тягнуть за собою підвищення навантаження, особливо за відсутності відповідних змін в оплаті праці та інших формах стимулювання.

Має бути вільний простір для ініціативи щодо поліпшення роботи та виявлення індивідуальної відповідальності працівників протягом всього ланцюжка "витрати-результати".

Докладний аналіз за переліченими критеріями дасть багатий грунт для висновків і пропозицій щодо потреби внесення змін в організаційну структуру компанії.

На другому етапі опрацьовується проект створення (для нових компаній) або вдосконалення організаційної структури компанії. Важливішу інформацію для опрацювання містять матеріали, отримані на першому етапі робити, а також стратегічні наміри компанії щодо її подальшого розвитку Проект має передбачати можливість забезпечення його реалізації фінансовими, трудовими та іншими ресурсами.

На заключному, іпі/стьому. етапі впроваджується нова організаційна структура компанії. Ця робота має бути виконана з мінімальними витратами часу на пристосування до неї як персоналу компанії, так і споживачів її відповідних послуг. Не завжди всі структурні підрозділи починають діяти з моменту відкритгя компанії. Краще чинять ті компанії, які поступово, у міру ресурсного забезпечення і готовності до надання відповідних послуг, доводять фактичну структуру до проектної.

Ресурси страхової компанії

Комерційна діяльність не може здійснюватися без наявності необхідних факторів, а саме: основних і оборотних засобів, трудових, фінансових та інформаційних ресурсів. Їх сукупність і раціональна структура визначають потенціал фірми.

У діяльності страхових компаній вирішальними є розміри грошових фондів і наявність кваліфікованого персоналу. Слід, проте, пам'ятати, що успіх роботи часто залежить від "найвужчого" складника потенціалу. Крім того, нерідко стає можливим і доцільним підсилити один фактор за рахунок послаблення іншого. Отже, створюючи чи розвиваючи страховий бізнес, потрібно звертати увагу на раціональне формування кожного компонента потенціалу компанії.

Формування ресурсів грунтується на порівнянні витрат на їх придбання (залучення) і можливої віддачі від їх використання. Компанія має визначити кількісні та якісні параметри необхідних ресурсів, спосіб, тривалість і місце їх взаємодії. Іншими словами, ідеться про необхідність постійного управління ресурсами.

Велике значення має вдалий добір приміщень для офісу компанії. Цей захід починають з визначення потреби в приміщеннях для нормального розташування там усіх структурних підрозділів.

Важливо визначити, де саме буде розміщена компанія. Під час вирішення цього питання береться до уваги насамперед створення максимальних зручностей для потенційних страхувальників. Якщо стратегія регіональної компанії передбачає, наприклад, пріоритетний розвиток діяльності зі страхування будівельних (технічних) ризиків, то офіс їй доцільно мати в районі перспективної забудови міста.

Багатопрофільні компанії, як показує досвід країн з розвиненим страховим бізнесом, розміщуються переважно на перших поверхах у діловій частині міста, поряд з банками, інвестиційними компаніями, біржами, великими торговельними підприємствами. З огляду на високу (значно вищу, ніж в інших місцях) вартість спорудження, придбання або орендування приміщень у таких кварталах багато компаній на Заході обмежуються розміщенням у найпрестижнішому районі юридичної адреси і невеликого штату працівників для підготовки та організації переговорів, проведення прес-конференцій, відповідальних ділових зустрічей керівництва компанії, підтримання зв'язків з громадськістю "а державними органами управління. Решта персоналу перебуває в приміщеннях, розташованих у дешевших місцях. Між різними приміщеннями офісу потрібний добре налагоджений зв'язок (ситуація, коли за юридичною адресою компанії зв'язок не спрацьовує, неприпустима). Адже податкові, судові та інші офіційні служби визнають лише юридичну адресу

Офіс має бути обладнаний сучасними, зручними для виконанья працівниками їхніх функціональних обов'язків меблями, телефонним зв'язком, комп'ютерною, копіювальною та іншою технікою. Нині основна маса інформації передається електронними засобами. "Електронна пошта" має великі переваги. Вона в сотні разів скорочує час ї-а передавання повідомлень та розпоряджень і потребує менших витрат.

Україна має добре налагоджений електронний зв'язок у банківській системі. Найближчими роками можна очікувати створення елеіс-ронної системи зв'язку між усіма страховими компаніями та органами регулювання страхової діяльності. Це дасть змогу значно поліпшити страховий сервіс і підсилити контроль за роботою страховиків.

Особливо слід наголосити на необхідності забезпечення компанії зручним транспортом. Автотранспорту належить значна частка у структурі основних засобів. Багато західних страхових компаній закріг-люють за вищими керівниками персональні автомобілі, і такі керівники особисто експлуатують їх для виконання функціональних обов'язків. Ще кілька автомобілів компанія має для задоволення потреби в термінових службових поїздках працівників. У компаніях на весь пар< автомобілів є, як правило, один штатний водій-механік, який здійснкк технічний огляд автомобілів. Наявність у претендента на посаду з страховій компанії посвідчення водія - вагомий чинник у конкурсному доборі кандидатів.

Фінансові ресурси, що забезпечують надійність виконання зобов'язань страхової компанії, складаються насамперед із грошової частини сплаченого статутного фонду і системи страхових резервів. Вони характеризуються значною специфічністю формування та використання. Їх висвітленню присвячена заключна частина цього підручника

Страхування є однією з галузей бізнесу, найбільш залежних від інформаційного забезпечення. Кожний страховик відчуває потребу постійно аналізувати зміни зовнішніх і внутрішніх чинників, що можуть вплинути на наслідки роботи компанії. Тому електронне опрацюванні даних є тут одним із ключових моментів стратегії розвитку страховика. Потрібно розвивати інтегровані комп'ютерні системи інформаційного забезпечення діяльності компанії.

Основу успіху страхової компанії становлять трудові ресурси. Від інтелектуального та професійного рівня її персоналу залежить досягнення нею стратегічної мети. Працівники не сприймають механічного, неусвідомленого управління. Той чи інший індивід приходить в організацію з певною метою і погребує відповідного сприяння в її досягненні. Тому керівництво компанії має постійно докладати всіх зусиль для якомога раціональнішого добору своїх працівників і максимального розкриття їхніх професійних здібностей.

Після того як визначено структуру компанії та кількісний склад персоналу окремих підрозділів, слід підготувати посадові інструкції та кваліфікаційні вимоги до осіб, що обійматимуть посади в цих підрозділах. Посадова інструкція являє собою перелік основних функцій, що їх має виконувати працівник згідно зі своєю посадою. До цієї роботи в нових компаніях слід залучати експертів, а також найбільш реальних претендентів на ті чи інші посади. Підготовка проекту/ посадової інструкції є ефективним засобом перевірки рівня професійних знань і намірів претендента щодо конструктивної участі в удосконаленні роботи компанії.

Посадова інструкція має бути реальною з погляду можливостей її виконання. Психологи стверджують, що люди, які обіймають посади, де вимоги надто високі або занижені, відчувають незадоволення. Наприклад, деякі компанії пропонують випускникам вузу з дипломом магістра чи спеціаліста зі страхування тривалий час працювати оператором або агентом, тоді як на посади провідних працівників запрошуються особи без економічної освіти. Звичайно, що це неприпустимо. Адже йдеться про ігнорування керівництвом фахової освіти як фактора оцінки того чи іншого працівника компанії.

Бажано, щоб посадова інструкція орієнтувала на пошуки шляхів поліпшення виконання тих чи інших функцій. Інколи добір кандидатів на ту чи іншу посаду провадять з використанням кваліфікаційних карток і карток компетенції (портрети ідеальних працівників).

Визначивши потребу в працівниках з кількісних і якісних позицій, розпочинають пошук кандидатів на посади. Тут можуть бути використані різні джерела поповнення персоналу. Далі наводяться найпоширеніші з них.

Пошук усередині компанії. Його можна розгорнути в уже діючих компаніях. Для цього менеджери структурних підрозділів, діставши відповідне доручення керівництва, вишукують придатних кандидатів на вакантні (як правило, вищі) посади серед тих, хто вже там працює (здебільшого на нижчих посадах). Про прийом кандидатур на заміщення вакансій можна зробити повідомлення, скориставшись, скажімо, дошкою оголошень. Цей спосіб не потребує великих витрат і сприяє підвищенню авторитету' керівництва компанії в очах співробітників. Але тут спостерігаються й недоліки. Керівники підрозділів нерідко приховують свої кадрові резерви для власних потреб. Буває, що пропонують на підвищення в інший структурний підрозділ особу, яка з тих чи інших причин не бажана в колективі власного підрозділу.

Пошук за допомогою співробітників. Переваги цього методу в тому, що дібрані таким чином кандидати на посади здебільшого добре вписуються в колектив. До недоліків слід віднести підвищену ймовірність взаємовигідних послуг особистого характеру, які, по суті, суперечать інтересам справи.

Кандидати, що самі звертаються до компанії за наданням роботи. Відділ кадрів чи інша служба мають зібрати базу даних про цих осіб.

Запрошення на роботу через засоби масової інформації (радіо, телебачення, багатотиражні національні та регіональні газети). Це набагато дорожче порівняно з попередніми методами пошуку кандидатів на заміщення вакантних посад. Переваги такого підходу полягають у широкомасштабному висвітленні потреби в кадрових працівниках. Він найприйнятніший, коли йдеться про найм працівників масових професій. Для пошуків висококваліфікованих працівників (андеррайтерів, актуаріїв, головних бухгалтерів і т. ін.) доцільніше розміщувати оголошення у спеціальних газетах і журналах.

Використання послуг державних і приватних служб затятості. Такі служби є в кожному районі. Вони мають банки даних, які містять різноманітну інформацію про зареєстрованих громадян, що потребують роботи. Але до цих служб рідко звертаються працівники, добре ознайомлені зі страховою справою. Приватна служба зайнятості може виконати замовлення на пошуки кандидатури, яка задовольнила б вимоги компанії. Але за таку роботу доводиться дуже дорого платити.

Поповнення персоналу компанії за рахунок випускників навчальних закладів. Для компаній це найперспективніший шлях кадрового оновлення. Нині в Україні підготовку бакалаврів за фахом "Фінанси і кредит" організовано більш ніж у 100 вузах. У Тернопільській академії народного господарства вже понад 10 років готують економістів за фахом "Страхування". Найбільший у країні економічний вуз - Київський національний економічний університет (КНЕУ) - також уже здійснив три випуски магістрів за фахом "Страховий менеджмент". На вивчення ]2 страхових дисциплін у КНЕУ відводиться понад 1100 академічних годин. У навчальний процес широко впроваджується досвід, набутий страховиками і педагогами країн з розвиненим страховим ринком. Студенти мають дві виробничі практики безпосередньо у страхових компаніях. Проте таких випускників ще замало. Бюджетні кошти на їх підготовку дуже обмежені.

Компанії можуть посприяти здібним працівникам щодо здобуття ними страхової освіти в університетах за так званою дистанційною формою навчання. Зокрема, фахівців зі страхування за такою формою готує Український Центр навчання страхової справи (УЦНСС), створений 1994 року при КНЕУ за технічної підтримки Європейського Союзу (програма TACIS). Нині УЦНСС функціонує у складі Української фінансово-банківської школи. Вона має IV ступінь акредитації і працює в тісному контакті з КНЕУ.

Наступним етапом вирішення кадрової проблеми є добір з кандидатів (претендентів) майбутніх співробітників компанії. Цей процес також передбачає виконання кількох важливих кроків. Розглянемо кожний із них окремо.

Аналіз списку та анкетних даних кандидатур з погляду їхньої відповідності вилюгсш до майбутнього працівника.

Проведення спеціальних тестів на професійну придатність кандидата. У великих західноєвропейських і північноамериканських страхових компаніях широко використовуються набори тестів, що дають змогу діагностувати різні професійні та особистісні характеристики кандидатів.

Співбесіда зі співробітниками відділу кадрів. Таке спілкування має сенс тоді, коли багато кандидатів претендують на вакантні місця і потрібно здійснити перший добір для подальшої індивідуальної роботи з ними. Насамперед проводиться співбесіда з кожним із кандидатів. За її наслідками заповнюється спеціальний бланк, куди відносяться дані про освіту кандидата, його вік, особистісні характеристики, зрілість, аналітичні здібності, впевненість у своїх силах, комунікабельність. Картка закінчується коментарями і пропозиціями фахівця, який проводив співбесіду. Він може рекомендувати кандидата для прийняття на роботу або наступної співбесіди, розглянути як претендента на іншу посаду, пропонувати й відмовити в роботі.

Довідки про кандидата. Значного поширення набуває спосіб отримання інформації про претендента в організаціях за попереднім місцем роботи. Така інформація може бути усною і письмовою. Все це може робитись на добровільних засадах. Законодавчими актами подача такої інформації не вимагається.

Співбесіда з лінійний керівником. Це інтерв'ю має на меті якомога докладніше з'ясувати професійні якості кандидата. Одночасно керівник оцінює свою професійну сумісність із кандидатом і вірогідність успішної інтеграції останнього в підрозділі. Оцінити кандидата потрібно негайно після співбесіди. У разі позитивного висновку відповідні особи готують проект контракту і наказу про зарахування особи на роботу в компанії.

Великого значення для формування раціональної структури і підвищення ефективності використання ресурсів компанії має система мотивації npaifi.

В Україні, де рівень середньої заробітної плати ще дуже низький, і методи мотивації застосовуються відповідно дуже застарілі. Багато керівників, у тому числі і страхових компаній, ще прагнуть керувати з допомогою системи заохочень і стягнень. В народі цей метод відомий під назвою "батога і пряника".

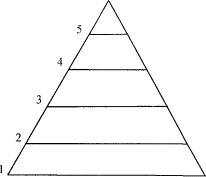

У країнах з розвиненою економікою менеджмент часто спирається на теорію ієрархії потреб, яку обгрунтував американський психолог Абрахам Маслоу (рис. 4.3). Згідно з цією теорією людські потреби мають різні порядки актуальності. Після того як той чи інший рівень потреб задовольняється, він втрачає свою актуальність.

Отже, для працівників, які за рівнем своїх доходів не задовольняють потреб 1-го і 2-го рівнів, головним способом мотивації до праці є можливість отримати більшу суму заробітної плати. Для працівників, які досягли рівня доходів для покриття первинних потреб, подальше збільшення заробітної плати може вже не відігравати вирішальної ролі в мотивації до підвищення якості роботи. Такі особи насамперед прагнуть дістати в користування престижний автомобіль, перейти на вищу посаду, бути обраними в керівні органи компанії, а також мріють про урядові нагороди.

Рис. 4.3. Піраміда людських потреб за Маслоу: 1 - фізіологічні потреби; 2 - потреби її безпеці й стабільності; 3 - потреби у визнанні; 4 - потреби в позитивній оцінці індивідуальності; 5 - потреби самореалізації (прагнення індивіда зробити те. то може саме він).

Існує також більш переконлива, на наш погляд, і прийнятна для умов нашої країни теорія двох факторів, автором якої є відомий уже нам Херцберг. Перший чинник - заробітна плата. Якщо її рівень низький, працівник залишить компанію попри інші фактори. Якщо ж зарплата досягла високого рівня, то працівник залишиться, але самого цього стимулу не достатньо для високопродуктивної праці. Потрібна активна дія інших факторів. До них належать, зокрема, делегування прав щодо прийняття рішень, позитивна оцінка роботи, висунення на вищу посаду.

Ці та деякі інші теорії намагаються пояснити поведінку працівника на підставі різних психологічних концепцій. Кожна з них має свої "плюси" і "мінуси". Необхідно пам'ятати, що мотивація - комплексне явище, яке має враховувати індивідуальні властивості кожного працівника. У будь-якому колективі не буває двох абсолютно однакових співробітників. Тому й методи управління ними мають бути диференційованими.

Органи управління страховою компанією та їх функції

Органи управління страховою компанією визначаються залежно від того, на яких засадах створено організацію. Як зазначалося, на українському страховому ринку переважна більшість страхових компаній має статус акціонерного товариства.

Згідно із Законом України "Про господарські товариства" вищилі органом управління акціонерним товариством є загальні збори акціонерів. Їх скликають засновники компанії після фундаментальної підготовчої роботи.

До компетенції загальних зборів акціонерів належать:

o затвердження статуту компанії і всіх змін до нього, включаючи розмір статутного фонду;

o прийняття рішення щодо виду, кількості та вартості акцій, що підлягають продажу або викупу;

o затвердження річного звіту, зокрема розподіл прибутків і порядок покриття збитків компанії;

o обрання наглядової ради, ревізійної комісії, голови та членів правління товариства;

o прийняття при потребі рішення про зміну статусу акціонерного товариства (із закритого на відкрите або навпаки);

o прийняття рішення про ліквідацію товариства.

Наглядова рада обирається з числа акціонерів у кількості від трьох до дев'яти осіб. Цей орган контролює стан справ у компанії в період між загальними зборами акціонерів. За наявності певних повноважень, наданих загальними зборами акціонерів, наглядова рада може приймати рішення про призначення і відкликання голови та членів правління, затверджувати річний звіт, вирішувати ряд інших важливих питань, що не є виключною прерогативою загальних зборів.

У деяких компаніях за прикладом західноєвропейських страховиків створюється Рада директорів. До її складу входять керівники, обрані загальними зборами акціонерів, що мають повноваження, визначені статутом. До складу Ради залучаються також директори з числа керівників компанії, окремих інфраструктур останньої і зовнішні директори - здебільшого радники або великі акціонери (директори без портфеля). Вони часто мають незалежний і добре аргументований погляд з питань, що розглядаються Радою директорів. Завдяки цьому рішення зазначеного органу стають обгрунтованішими та позитивно впливають на роботу компанії.

Правління страхової компанії є виконавчим органом, який здійснює керівництво роботою компанії згідно з повноваженнями, визначеними статутом компанії і положенням про правління. Робота правління має будуватися з додержанням принципу колегіальності. Спектр питань, які вирішуються правлінням, дуже широкий. Це планування діяльності, розставляння відповідальних кадрів, у тому числі затвердження генерального директора або головного менеджера компанії (у переважній більшості товариств ця посада окремо не вводиться, а її функції виконує голова правління), а також кошторису, інвестиційної політики компанії.

Голова правління може виконувати водночас функції і голови Ради директорів. Дозволяється також поєднувати в одній особі посади голови правління і головного менеджера. Якщо такого поєднання немає, то функції голови правління здебільшого обмежуються організацією міжнародних контактів і координацією взаємодії компанії з органами влади тощо.

Президент - це посада, що за ієрархією йде після голови правління. Важлива особливість: якщо президент є одночасно і головним менеджером, то за рангом він може бути вищим за голову правління.

Залежно від того, на кого покладені функції управління оперативною діяльністю компанії - голову правління чи президента, - призначаються їхні заступники або віце-президенти. Їх кількість і розподіл обов'язків визначаються потребами кожної компанії.

У Західних країнах оперативне керівництво компанією, як правило, здійснює головний менеджер. На нього покладаються дуже важливі функції. Насамперед такі: організація виконання рішень загальних зборів акціонерів, наглядової ради, ради директорів та правління компанії, внесення пропозицій щодо планів діяльності компанії, затвердження функціональних обов'язків посадових осіб. Можна прогнозувати, що зі збільшенням обсягів роботи й українські страховики частіше вводитимуть цю посаду до штатного розпису.

При керівних органах компанії є секретаріат, на який покладаються важливі функції з контролю за виконанням їхніх рішень. Секретар ради веде облік акціонерів, а також книгу протоколів засідань цього органу. У багатьох компаніях, які переймають повчальний зарубіжний досвід менеджменту, чергове засідання наглядової ради, ради директорів або правління розпочинається з інформації про остаточну редакцію попередніх рішень і стан їх виконання. При секретаріаті є група працівників, які здійснюють зв'язки з громадськістю, інформуючи її про діяльність компанії.

Ревізійна комісія - контрольний орган страховика, що контролює виконання статуту, рішення загальних зборів акціонерів, додержання чинного законодавства. Останніми роками ревізійні комісії контактують з аудиторами, що дозволяє підвищити професійний рівень перевірок і висновків.

У підрозд. 4.5 уже йшлося про те, що ефективність діяльності компанії залежить насамперед від можливостей добору талановитих, чесних керівників, які знаються на страховій справі. Але такі особи повинні мати належно забезпечені мотиви до продуктивної праці. І в розвинених країнах відповідні мотиви створюються.

Таких працівників усіляко заохочують: крім достатньо високої заробітної плати вони мають ще й інші блага. Наприклад, у США, коли відповідальний працівник страховика звільняється, виходячи на пенсію, йому виплачують вихідну допомогу в розмірі трирічної заробітної плати. А оскільки середній річний заробіток відповідного працівника страхової галузі перевищує 42 тис. доларів, то зрозуміло, яку відчутну матеріальну підтримку одержує такий пенсіонер.

У Німеччині керівний склад компанії нагороджують найбільш престижними автомобілями. У Великій Британії увійшла в практику оплата за рахунок компанії сімейних турне.

Робити такі щедрі подарунки керівникам і відповідальним працівникам компаній українські страховики ще не мають матеріальної змоги. Зауважимо, що нині середня страхова компанія в ЄС збирає за рік понад 100 млн екю страхових премій. Це близько 65 % загального обсягу страхових премій, зібраних в Україні (за даними 1997 p.).

Спільним у практиці багатьох країн є виділення для штатного керівного складу певної кількості (приблизно до 5 %) акцій своєї компанії. Вони можуть бути передані безплатно, зі знижкою до ціни або в борг. Це стимулює керівний персонал до ефективної роботи компанії. Такий спосіб заохочення працівників із додержанням чинного законодавства прийнятний і для України.

Дієвим стимулом, що не потребує значних грошових витрат, є своєчасна і, по можливості, об'єктивна рейтингова оцінка діяльності страховиків. Потрібно запозичити досвід комерційних банків України. Тут останнім часом основні показники в межах банків систематично публікуються в економічній пресі. У страховій справі рейтинг страховиків оприлюднюється лише один раз на рік, та й то лише серед тридцяти, а з 1998 p. - серед п'ятдесяти найбільших компаній і до того ж з великим запізненням.

Об'єднання страховиків та їх функції

У багатьох країнах світу страховики створюють свої професійні об'єднання (асоціації), які ставлять за мету захищати й обстоювати інтереси своїх членів, вживати погоджених заходів у разі, коли цих інтересів торкнуться дії або наміри урядових органів, співробітничати з будь-яким іншим об'єднанням, що має споріднений напрямок діяльності.

Результатом першої угоди між страховиками вважають утворення в 1791 році Союзу Лондонських товариств страхування від вогню.

За своїм статусом об'єднання страховиків не повинні здійснювати комерційну діяльність. Для країн із розвиненим страховим ринком намітилася тенденція до злиття дрібних і середніх об'єднань страховиків.

З 1985 року ефективно працює Асоціація британських страховиків (АБС), яка виникла внаслідок злиття кількох організацій. Близько 440 компаній, що охоплюють 95 % всього страхового бізнесу країни, активно підтримують цю асоціацію. АБС ставить перед собою завдання підвищити рівень суспільного усвідомлення місця страхування в економічній і соціальній структурі Великої Британії. І це в країні, страховий бізнес якої розвинений надзвичайно! У штаті АБС налічується понад 270 експертів, консультантів та інших висококваліфікованих фахівців. Крім АБС тут діє ще багато інших об'єднань страховиків і їх посередників.

Такі об'єднання успішно функціонують і в інших державах - членах Європейського Союзу. Останніми роками страхові об'єднання сформувалися і в більшості країн СНД. Понад 40 різних страхових об'єднань створено в Росії.