Навигация

Банковское обслуживание клиента на дому и на рабочем месте

2. Банковское обслуживание клиента на дому и на рабочем месте

Самостоятельная форма банковских услуг — предоставление клиентам возможности вести банковские операции с использованием электронной техники с удаленного рабочего места — дома («home-банкинг»), конторы фирмы, автомобиля и т.д. пользователи таких банковских услуг самостоятельно приобретают необходимое оборудование, а банк консультирует их по вопросам оборудования соответствующих терминалов и приобретения необходимого программного обеспечения. Подобные технические системы (обычно их именуют системами «банк — клиент») позволяют клиенту, используя персональный компьютер, подключаться по телекоммуникационным линиям связи (телефонная линия или др.) к банковскому компьютеру и проводить нужные ему операции хоть 7 дней в неделю круглосуточно.

Среди операций, которые можно проводить данным способом:

· ознакомление с банковскими правилами;

· получение сведений о состоянии счета;

· зачисление средств на счет (если это допускается) и

· перечисление средств со счета (оплата товаров и услуг);

· перечисление денег с одного счета на другой счет;

· купля и продажа ценных бумаг и др.

3. Использование банковских услуг посредством Интернета

(Internet-banking) можно считать разновидностью использования технологии «банк — клиент», которая означает прежде всего управление клиентами своими банковскими счетами не выходя из дому (конторы). Такая технология в ряде случаев позволяет работать в мультивалютном режиме, т.е. проводить операции в нескольких валютах (не считая, естественно, операций в национальной денежной единице).

Интернет-банкинг в целом приспособлен к выполнению следующих функций:

· передача в банк платежных поручений на списание средств со счетов клиента;

· получение выписок со счетов;

· получение из банка электронных копий документов, подтверждающих зачисление средств на счета клиента;

· получение информации о текущем состоянии счетов;

· получение информации о курсах валют;

· прием/передача почтовых сообщений;

· прием/передача стандартизированных сообщений, требующих от банка ручной обработки и принятия решений (заказ на инкассацию,

· платежное поручение, заказ на покупку/продажу валюты на бирже и т.д.);

· выполнение операций с ценными бумагами;

· получение справочной информации.

Использование Интернета позволяет клиенту так же:

· иметь быстрый доступ ко всем своим счетам в банке;

· посмотреть историю движения средств и получить выписки с любого

· своего счета за любой промежуток времени;

· переводить деньги между своими счетами;

· переводить деньги на любой счет, открытый в том же банке

· конвертировать рубли в валюту и обратно;

· пополнять карточные счета;

· оперативно размещать средства в срочные вклады (депозиты);

· проводить коммунальные платежи, оплачивать телефонные услуги и сам

· доступ в Интернет.

Наконец, с помощью интернет-технологий возможно:

· удаленно открывать новые счета;

· блокировать свои карты (в случае их утери);

· проводить любые переводы не только между счетами

· открытыми в данном банке, но и на любой счет любого лица в любом банке;

· оплачивать товары и услуги в электронных магазинах Интернета.

Российские банки в последние годы заинтересовались возможностями Интернета. Это связано прежде всего с тем, что технология предоставления банковских услуг через Интернет позволяет в 10 рез уменьшить издержки на выполнение банковских операций.

Системы «банк – клиент» нужны в первую очередь самим банкам. Не всем, конечно, а тем, кто успешно работает и расширят свою клиентскую базу. В то же время оценить финансовую эффективность указанных систем для банков пока сложно.

С позиции клиентов важнейшее преимущество электронных банковских услуг – возможность получения любой информации в любое время суток (наряду с использованием других возможностей). Но в целом для клиентов банков (как физических, так и юридических лиц), главным фактором, сдерживающим их вступление в число пользователей подобных систем, остается размер оплаты услуг системы.

Использование поручительства в банковской практике. Банковская гарантия и техника ее предоставления

1. Виды поручительств, используемые банками

Поручительство – традиционный способ обеспечения гражданско-правовых обязательств; сущность его состоит в том, что поручитель обязывается перед кредитором другого лица отвечать за исполнение этим лицом его обязательства. Отличием поручительства (и банковской гарантии) от других способов обеспечения исполнения обязательств является привлечение к процессу, в котором непосредственно заинтересованы две стороны, еще и третьего лица. Ответственность, которую поручитель берет на себя, может быть солидарной (с тем, за кого он ручается) или субсидиарной (дополнительной), единоличной или совместной (с другими поручителями), относятся к долгу в полной сумме или к ее части, распространяется как на уже существующее обязательство должника, так и на обязательство, которое возникает в будущем (ст. 361-363 ГК). Поручительство увеличивает вероятность того, что кредитору вернут причитающееся, поскольку если основной должник нарушит свое обязательство, то соответствующее требование можно предъявить поручителю.

С точки зрения банков поручительство – сделка из категорий дополнительных или «иных сделок», которые кредитные организации вправе заключать «в соответствии с законодательством РФ», т.е. наравне с любыми другими хозяйствующими субъектами. В поручительстве нет никакой «отраслевой», в том числе банковской, специфики.

Банк может участвовать в сделках поручительства тремя способами:

Способ 1 – выдача поручительства. Банк может за комиссионную плату выдавать поручительства за других юридических лиц, в том числе за другие банки, а также за физических лиц. Проситель поручительства при этом должен представить очень веские аргументы (на значительные комиссионные здесь не приходится рассчитывать). Чаще всего такие аргументы находят инсайдеры и аффилированные банку лица. В наших условиях высока вероятность того, что за выданное поручительство банкам на самом деле придется нести ответственность и поэтому они редко и неохотно идут на такие сделки.

Способ 2 – получение поручительств. Банк может за определенную плату попытаться получить поручительство за себя перед кредитором от других юридических лиц, в том числе от другого банка. Найти такого поручителя банку будет нелегко. Возможно им может стать дружественный банк или банк, входящий вместе с первым в одну банковскую группу или иное подобное объединение. Однако следует помнить, что обращение банка к этому инструменту в целом свидетельствует о его недостаточно высоком авторитете в деловом мире.

Способ 3 – принятие поручительства. Имеется в виду, что банк, прежде чем, например, выдавать кредит, требует чтобы потенциальный заемщик предоставил поручительство, которое за него дает другое лицо (юридическое или физическое). Такое требование со стороны банка особенно уместно, когда он не располагает достаточными и надежными данными о финансово-экономическом положении претендента на кредит и не полностью уверен, сможет или захочет последний надлежаще выполнить свои обязательства. Такое использование института поручительства получило в стране относительно широкое развитие. Так, Сбербанк России в качестве обеспечения кредитов населению принимает поручительства платежеспособных предприятий и организаций – клиентов самого Сбербанка, а также поручительства граждан России, имеющих постоянный и достаточный по размерам источник дохода.

Поручительство физических лиц – один из наиболее используемых банками способов обеспечения возвратности кредитов при кредитовании физических лиц, что обусловлено следующими его преимуществами:

· быстрота оформления (подписание договора не предусматривает большой предварительной работы, кроме проверки платежеспособности и надежности поручителя);

· оформление сделки не вызывает дополнительных затрат (как в случае залога, когда оценщику нужно платить комиссионное вознаграждение);

· ответственность по поручительству чаще всего является солидарной, т.е. при угрозе невозврата кредита банк может потребовать свое от поручителя.

Однако с точки зрения банка поручительство имеет и некоторые недостатки:

· обеспеченный поручительством кредит считается необеспеченным (4-я группа риска). В случае просрочки платежа банк должен создать резерв не на величину просроченной суммы, а на всю сумму долга;

· обеспечение в виде поручительства менее надежно, чем, например, залог, так как у поручителей могут возникнуть те же финансовые трудности, что и у заемщиков;

· если поручитель не согласен добровольно погасить кредит, банку придется обращаться в суд, что приведет к дополнительным расходам, к необходимости формирования на период судебного разбирательства страхового резерва под соответствующую кредитную сумму.

Таким образом, поручительство третьего лица, принимаемое банком, имеет свои преимущества и недостатки. Возможность его использования зависит от характера кредитного договора и благонадежности заемщика и поручителя. Поручительство приемлемо, если:

· кредитный договор заключен на небольшую сумму;

· покрытие существенно больше суммы кредитного договора;

· заемщик и поручитель платежеспособны и надежны.

2. Виды банковских гарантий

В соответствии со ст. 368 ГК в силу банковской гарантии банк или иная кредитная организация (гарант) дает по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму при предоставлении бенефициаром письменного требования об уплате.

Банковская гарантия – операция (сделка), которую вправе проводить лишь банки и иные кредитные организации, в том числе страховые. Принципиальная особенность банковской гарантии как обязательства состоит в том, что оно является самостоятельным, независимым от основного обязательства, базирующимся на договорных отношениях с принципалом и выдаваемым гарантом в пользу бенефициара. Гарантия как сделка – это по сути односторонняя сделка, т.е. при ее заключении достаточно волеизъявления одной стороны – гаранта, т.е. банковская гарантия сохраняет силу независимо от того, будет ли впоследствии уменьшено обязательство прекращено или даже признано недействительным.

Поскольку само содержание банковской гарантии составляет обязательство гаранта уплатить деньки тогда, когда бенефициар предоставит письменное требование об этом, постольку указание конкретной суммы – обязательное условие, без которого у гаранта не может возникнуть гарантийное обязательство (п. 1 ст. 432 ГК). Условие о сумме, на которую выдана гарантия, должно быть сформулировано однозначно, т.е. должна быть указана конкретная сумма, так как банковская гарантия не связана с основным обязательством и гарант не должен следить за исполнением такого обязательства.

Методы реализации гарантии можно разделить на две основные группы:

· безусловные – когда банк – гарант платит бенефициару по его первому требованию без предоставления подтверждающих такое действие документов;

· условные – когда платеж бенефициару возможен против его мотивированного требования, в большинстве случаев с предоставлением необходимых документов.

Сами банки, участвующие в таких операциях, разделяют гарантии на:

· прямые гарантии – когда банк – гарант принимает на себя обязательство непосредственно перед бенефициаром;

· контргарантии – когда в качестве гаранта выступает другой банк (банк – резидент в стране бенефициара или любой первоклассный банк), к которому банк принципала обращается с предложением выдать свое обязательство в пользу бенефициара под его полную ответственность.

Как в случае с поручительствами, банк может выдавать, получать и принимать гарантии. В практике российских банков наиболее часто используются 2 последних способа: когда банк сам обращается в другие банки за гарантией (чаще всего – при проведении собственных или клиентских операций на внешних рынках); когда банк требует, чтобы гарантию другого банка представил клиент.

С точки зрения банка использование собственной гарантии выгодно тем, что, выдавая ее, банк отодвигает отвлечение средств из своего оборота, что невозможно при выдаче кредита. Вместе с тем, поскольку риск по гарантии практически равен кредитному риску, банк за такую свою услугу берет адекватные комиссионные, учитывая обеспечение, предлагаемое получателем гарантии (принципалом).

Схема работы банка с гарантиями за клиентов выглядит следующим образом. Заемщик представляет в банк – кредитор предгарантийное письмо, в котором банк – гарант дает свое согласие обеспечить возврат кредита данным заемщиком. Если кредитный комитет соглашается принять предлагаемую гарантию (а это должна быть гарантия банка, на которого в данном банке рассчитаны и утверждены соответствующие лимиты), то запрашиваются: оригинал гарантии, копия лицензии банка, его баланс и копия аудиторского заключения. Сумма свободного лимита на банк – гарант определяется, как правило, в виде разности между общей суммой лимита на банк – гарант и суммой его обязательств перед данным банком, руководствуясь специальным внутрибанковским нормативным документом.

К основным видам банковских гарантий, принимаемых российскими банками, относятся: контрактные платежные и гарантии возврата аванса; надлежащего исполнения контракта; оферты (участия в тендере); возврата кредита; гарантии таможенным органам (на оплату таможенных пошлин, учреждение таможенных складов, приобретение акцизных марок).

Похожие работы

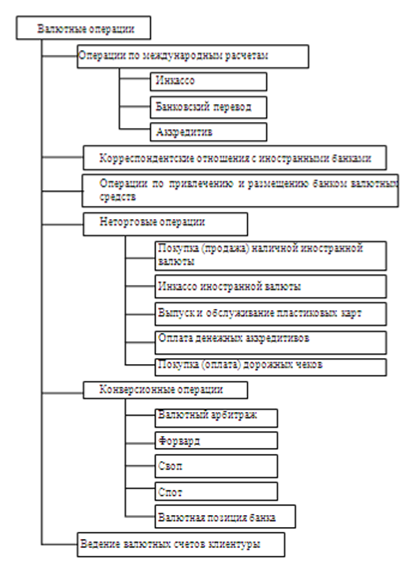

... рынок более емкий с точки зрения его объемов, видов и количества проводимых операций, отсутствуют многие ограничения, имеющие место в сопредельных странах. [21] 2 Анализ валютных операций банка на примере АО «Казкоммерцбанк» 2.1 Анализ внутреннего валютного рынка страны В Казахстане тенденции, оказывающие влияние на состояние внутреннего валютного рынка в 2008 и в 2009 годах, носили ...

... одного года со дня совершения протеста; индоссантов друг к другу — в течение шести месяцев со дня, в который индоссант оплатил вексель, или со дня совершения протеста по векселю. 2. Операции банка с собственными векселями 2.1. Выпуск банками векселей Российские коммерческие банки активно осваивают выпуск собственных векселей как краткосрочных долговых обязательств. Впервые банковские векселя ...

... . Векселя приобретаются на крупные суммы и на длительный срок (от 6 месяцев до 5 лет). Форфетирование обычно применяется как разовая операция, связанная с куплей-продажей отдельного векселя. 2. Анализ кредитной деятельности филиала «Ростовский» ОАО «Альфа–банк» 2.1 Основные результаты деятельности филиала «Ростовский» ОАО «Альфа–Банк» ОАО «Альфа–Банк» (в дальнейшем, Альфа–Банк) – ...

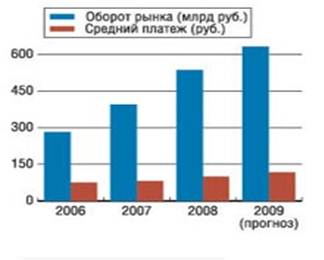

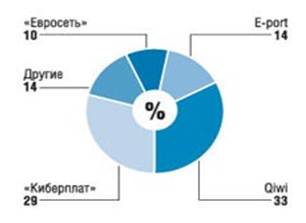

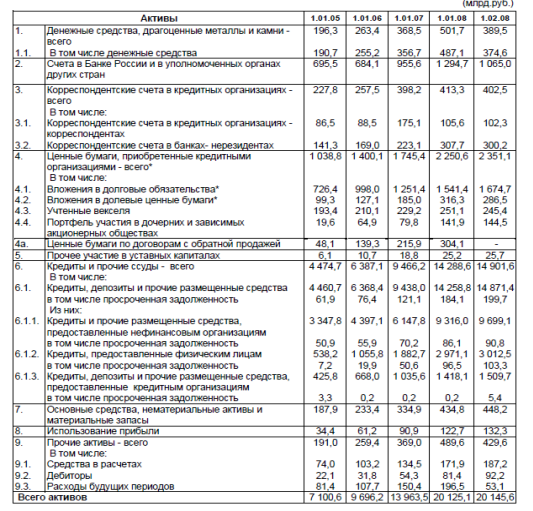

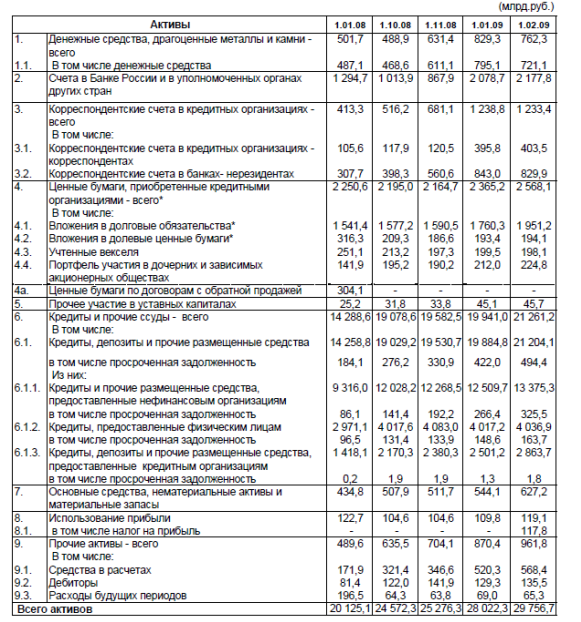

... цены на аренду мест под терминалы, то компаниям придется сокращать число терминалов, расположенных в наименее рентабельных точках», - пояснил г-н Деев[14]. 4 Перспективы кассовых операций коммерческих банков 4.1 Динамика кассы российских банков В таблицах 4.1 и 4.2 представлена структура пассивов кредитных организаций в динамике в разрезе основных видов привлеченных средств: остатков на ...

0 комментариев