Навигация

Современная банковская система России

1.2 Современная банковская система России

Второй этап банковской реформы, направленный на комплексную реконструкцию системы экономических отношений в области кредита начался в 1988 г. с создания первых коммерческих банков на паевой и акционерных основах. Параллельно с созданием коммерческих банков начался процесс акционирования государственных специализированных банков. Эти банки были полноценными рыночными субъектами: проводили независимую кредитную политику, были ориентированы на получение прибыли, несли всю полноту ответственности за принимаемые ими решения, чем в корне отличались от учреждений специализированных банков.

Создание негосударственных коммерческих банков означало преодоление монополии в банковской сфере, отказ от отраслевой специализации банков, развитие коммерческих начал в банковской деятельности. Таким образом, были заложены основы двухуровневой банковской системы с присущей ей возможностью саморегулирования. Коммерческие банки сыграли позитивную роль в становлении и развитии экономической рыночной системы в стране, в создании инновационной среды, ломающей традиционные структуры и открывающей путь дальнейшим преобразованиям.

В целях создания системы денежно-кредитного регулирования, адекватной складывающимся рыночным отношениям, были изменены статус Государственного банка и его роль в народном хозяйстве страны. Банк был выведен из подчинения правительству и получил, таким образом, необходимую экономическую независимость. После обретения Россией суверенитета на базе Госбанка был создан Центральный банк России на основе концепции, принятой в государствах с развитой рыночной экономикой.

2. ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

2.1 Статус и цели Центрального банка России

Центральный банк страны является главным звеном банковской системы любого государства. Он отражает общенациональный интерес, проводит политику в интересах государства, формирует главные принципы всей банковской деятельности.

В банковской системе Центральный банк страны играет ключевую роль. От его деятельности зависит устойчивость развития национальной экономики и ее банковского сектора. Регулируя денежный оборот в наличной и безналичной формах, Центральный банк создает экономические предпосылки для движения товаров и услуг от производителя к потребителю.

Независимость Центрального банка носит относительный характер в рамках правительственных структур, так как его экономическая политика определяется приоритетами макроэкономического курса правительства и не может быть успешной без согласования ее основных элементов с правительством. Основная цель Центрального банка в развитии рыночной экономики выражается в поддержании денежно-кредитной и валютной стабилизации в целях экономического роста.

Центральный банк Российской Федерации (Банк России) был образован на основании закона «О Центральном банке Российской Федерации (Банке России)» 2 декабря 1990 г. Главной его задачей в условиях двухуровневой банковской системы стали поддержание стабильности функционирования банковской и денежной систем страны, организация процессов управления операциями банков на макроэкономическом уровне, координация деятельности банков и других кредитно-финансовых институтов.

Историческое развитие банковской системы России, принятые законодательные и нормативные акты нашли отражение в Федеральным законе «О внесении изменений и дополнений в Закон РСФСР «О Центральном банке Российской Федерации (Банке России)» от 12 апреля 1995 г. С последующими изменениями и дополнениями, которыми Центральный банк руководствуется и в настоящее время. Этот документ, определяющий цели, функции, права и обязанности и механизм деятельности Центральный банк, содержит 95 статей (вместо 39 в законе «О Центральном банке Российской Федерации (Банке России)» 2 декабря 1990 г.).

Основными целями его деятельности являются:

- защита и обеспечение устойчивости национальной валюты – рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

- развитие и укрепление банковской системы РФ;

- обеспечение эффективного и бесперебойного функционирования системы расчетов.

Получение прибыли не является целью деятельности Центрального банка. В соответствии с Федеральным законом это орган государственного руководства, выполняющий роль «банка банков» и наделенный правами и полномочиями монопольной эмиссии банкнот, регулирования денежного обращения, кредитно-банковской деятельности, валютной сферы, хранения золотовалютных резервов. Центральный банк – не отвечает по обязательствам государства, равно как и государство не отвечает по денежным обязательствам банка, если они не приняты на основе федерального законодательства.

2.2 Структура Центрального Банка России

Центральный банк в пределах своих полномочий, предоставленных Конституцией РФ и федеральными законами, независим в своей деятельности от распорядительных и исполнительных органов государственной власти и подотчетен высшему законодательному органу своего государства – Государственной Думе Федерального Собрания РФ.

Высшим органом Центральный банк является Совет директоров, который определяет основные направления его деятельности и осуществляет руководство и управление им. Это коллегиальный орган, в состав которого входят Председатель Банка России и 12 членов Совета директоров. Председатель назначается на должность Государственной Думой сроком на 4 года большинством голосов от общего числа депутатов. Члены совета работают на постоянной основе в Банке России.

Совет директоров в соответствии со ст. 16 Закона выполняет следующие задачи:

1) разрабатывает и обеспечивает выполнение основных направлений единой государственной денежно-кредитной политики государства во взаимодействии с Правительством РФ;

2) утверждает годовой отчет Центральный банк и представляет его Государственной Думе;

3) рассматривает и утверждает счету расходов Центральный банк на очередной год;

4) определяет структуру его подразделений;

5) принимает решения, касающиеся:

· создания и ликвидации учреждений и организаций Центральный банк;

· установления обязательных нормативов для кредитных организаций;

· величины резервных требований;

· изменения процентных ставок Центральный банк;

· определения лимитов операций на открытом рынке;

· участие в международных организациях;

· купли и продажи недвижимости для обеспечения деятельности Центральный банк;

· применения прямых количественных ограничений;

· выпуска и изъятия банкнот и монет из обращения, об общем объеме выпуска наличных денег;

· порядка формирования резервов кредитными организациями;

6) вносит в Государственную Думу предложения об изменении уставного капитала Центральный банк;

7) утверждает порядок своей работы;

8) назначает главного аудитора Центральный банк;

9) утверждает его внутреннюю структуру;

10) определяет условия допуска иностранного капитала в банковскую систему РФ.

Для совершенствования денежно-кредитной системы и координации работы Центральный банк, законодательных и исполнительных органов власти, министерств, ведомств, хозяйственных структур и кредитных учреждений при нем создан Национальный банковский совет, в состав которого входят по два председателя от палат Федерального Собрания РФ и Правительства РФ, а также министр финансов РФ и министр экономики РФ. Остальные его члены назначаются Государственной Думой по представлению Председателя Центральный банк. Как экспертно-совещательный орган он выполняет следующие функции:

· рассматривает проекты основных направлений единой государственной денежно-кредитной политики, политики валютного регулирования и валютного контроля;

· определяет концепцию совершенствования и развития банковской системы;

· разрабатывает основные принципы организации системы расчетов в РФ и регулирования деятельности кредитных организаций;

· осуществляет экспертизу проектов законов и иных нормативных актов в области банковского дела.

Закон подтверждает организацию Центральный банк по принципу единой централизованной системы с вертикальной схемой подчинения, включающей центральный аппарат, территориальные учреждения, РКЦ, вычислительные центры, учебные и другие учреждения. Национальные банки республик в составе РФ являются территориальными учреждениями Центральный банк. Как подразделения Банка России они не имеют статуса юридического лица. Кроме того, они не могут принимать решения нормативного характера, а также выдавать гарантии, поручительства, вексельные и другие обязательства.

Центральный банк Российской Федерации имеет уставной капитал, служащий обеспечением его обязательств, может создавать за счет своей прибыли резервы и фонды различного назначения, в том числе страховой фонд, формируемый за счет обязательных отчислений коммерческих банков на условиях и в порядке, определяемых Уставом банка. Нормативы отчислений прибыли в эти фонды и порядок их расходования определяются Советом директоров.

Центральный банк издает нормативные акты, которые обязательны для федеральных органов государственной власти, субъектов федерации, органов местного самоуправления, а также для всех юридических и физических лиц. Они не имеют обратной силы.

Отчетный период устанавливается с 1 января по 31 декабря каждого года. Структура баланса банка определяется Советом директоров. Годовой отчет представляется ежегодно Государственной думе не позднее 15 мая. Последняя рассматривает его до 1 июля очередного года и направляет со своим заключением Правительству и Президенту РФ. После этого он публикуется не позднее 15 июля очередного года. Кроме того, центральный банк ежемесячно публикует сой баланс, данные о денежном обращении, включая динамику и структуру денежной массы, обобщенные данные о своих операциях.

Центральный банк перечисляет в федеральный бюджет 50% фактически полученной балансовой прибыли по итогам года после утверждения годового отчета банка Советом директоров, оставшуюся прибыль – в резервы и фонды различного назначения. Он и его учреждения освобождаются от уплаты всех налогов, сбора пошлин и других платежей на территории РФ.

Для рассмотрения годового отчета центрального банка Государственная Дума до завершения отчетного года принимает решение об его аудите и назначает аудиторскую фирму, имеющую лицензию на осуществление банковского аудита на территории Российской Федерации.

Внутренний аудит Центральный банк осуществляется службой главного аудитора, непосредственно подчиненной Председателю Центральный банк.

Похожие работы

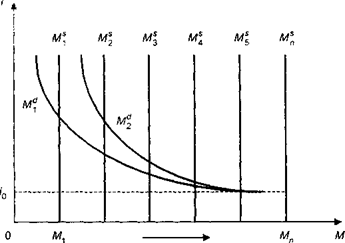

... создание безинфляционной экономики. Во второй части настоящей работы будет приведена подробная характеристика целей денежно – кредитной политики Центрального Банка России, названных в качестве приоритетных в период с конца 90 – ых годов 20 столетия до начала первого десятилетия 21 века. 1.3. Основные концепции денежно-кредитной политики. Поскольку в основе денежно-кредитной политики лежит ...

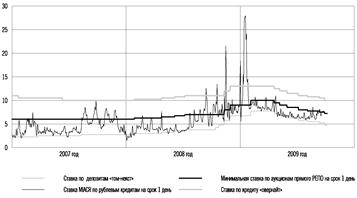

... банка по отношению к коммерческим банкам не должно носить систематического характера, а применяться в порядке исключительно вынужденных мер. 2. Анализ денежно-кредитной политики ЦБ России 1992-2000 гг. 2.1 Инструменты денежно-кредитной политики ЦБ РФ В соответствии со статьей 35 Федерального закона «О Центральном банке Российской Федерации (Банке России)» (в ред. Федерального ...

... долга и ограничения спекулятивных операций. Различные комбинации указанных инструментов позволяют центральному банку проводить политику «дорогих» или «дешевых» денег в зависимости от экономической стратегии государства на данный период. Важно учитывать, что использование инструментов денежно-кредитной политики может быть эффективным только в условиях их тесной увязки с бюджетной, налоговой ...

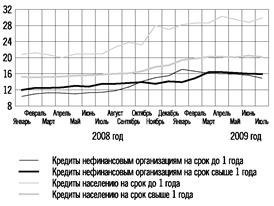

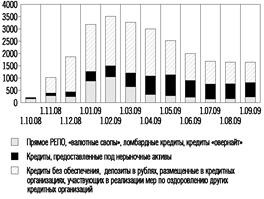

... на 5,6%. [7] Глава 3. Цели и инструменты денежно-кредитной политики в 2010-2012 годах 3.1 Направление денежно-кредитной политики В соответствии со сценарными условиями функционирования российской экономики и основными параметрами прогноза социально-экономического развития Российской Федерации на 2010 год и плановый период 2011 и 2012 годов Правительство Российской Федерации и Банк ...

0 комментариев